ALTIN - DÖVİZ - KRIPTO PARA

Mahfi Eğilmez: Faiz, geçici iyileşme sağlar, ‘asıl adıma’ zaman yaratır

Yayınlanma:

3 yıl önce|

Yazan:

BankaVitrini

Türkiye’de ekonomi yönetiminde bir dönem Hazine Müsteşarı olarak görev alan Mahfi Eğilmez, “Gündem Özel” sorularımızı yanıtlarken, “Faiz artışı ekonomi politikası değişikliği gibi algılanıyor. Faiz, geçici bir düzelme, iyileşme sağlayan bir araçtır. Kalıcı çözümler getirmez. Sonsuza kadar faizi artırarak ya da zorunlu karşılıkları düşürerek devam edemeyiz. Bunlar hep asıl adımlar için zaman kazandırıcı hamlelerdir” dedi.

Mahfi Eğilmez’e sorularımız ve yanıtları şöyle:

Tam kapanma iyi olurdu

• Dünya, 2020’nin başlarından buyana COVID-19 salgınından kaynaklanan bir kriz yaşıyor. ABD’den Çin’e, G-20’lerden AB ülkelerine kadar dünyanın ekonomik açıdan önde gelen ülkeleri bu krizi yönetmede nasıl bir sınav veriyor? Dünya bu krizi mevcut halinden daha iyi yönetebilir miydi? Nerelerde hatalar yapıldı?

Dünya aslında 2008 yılından bu yana bir küresel krizin içinde bulunuyor. 2018 yılında bir toparlanma başlamış gibiydi ne var ki bu çok uzun sürmedi ve 2019 yılında -özellikle gelişmiş ülkelerde- yeni bir resesyon havası ortaya çıktı. Çin’de de ivme kaybı görüldü. 2020 yılında başlayan CoOVID-19 salgını küresel krizi başka bir boyuta taşıdı. Esasen bir kriz içinde olan ve henüz o krizi çözememiş olan sistem bu salgınla karşılaşınca ciddi bir bocalama içine girdi ve bu salgını iyi yönetemedi. Zaten sıkıntıda olan ekonomileri daha fazla sıkıntıya sokmamak için önlemler baştan ciddi tutulmadı ve salgın giderek yayıldı. Özetle söylemek gerekirse ekonomilerin daha fazla küçüleceği korkusu, kapanarak salgın etkisini hafifletme çabasına tercih edildi. Öyle olunca da salgın çok daha etkili oldu ve ekonomilerin daha fazla darbe yemesine yol açtı. Başlarda birkaç aylık tam kapanma uygulansaydı muhtemelen bugün insanlık da ekonomiler de bugünkünden daha iyi bir konumda olacaktı diye düşünüyorum.

Krediyi alan dövize koştu

• Yıllarca ekonomi bürokrasisinde görev yaptınız, Hazine Müsteşarlığı gibi kilit görevde bulundunuz. Türkiye COVID-19 krizini nasıl yönetti/yönetiyor? Dünya ile karşılaştırılınca Türkiye’yi bu krizi yönetmede hangi noktada görüyorsunuz?

Konuya iki açıdan bakmak gerekir: Sağlık meselesi ve ekonomi. Sağlık açısından bakarsak; ABD ve İngiltere gibi gelişmiş ülkeler başta olmak üzere kötü yönetenler, Çin ve Güney Kore gibi iyi yönetenler, bir de bu iki grubun arasında orta derecede yönetenler var. Türkiye COVID-19 salgınını sağlık açısından orta iyilikte yönetti. Buna karşılık aşı meselesini kötü yönettiği için genel sağlık çerçevesini iyi yönetemeyen ülkeler arasına girmeye doğru gidiyor.

Ekonomi açısından Türkiye olayı iyi yönetemedi. Böyle bir krizde bütçe açıklarının büyümesi, enflasyonun yükselmesi, ithalata bağımlı olunduğu için kurun yükselmesi doğaldır. Ama bunların sonucunda mikro düzeyde sorunlar çözülemedi. Destekler yanlış yönlendirildi ve krediyi alan dövize, gayrimenkule, altına yatırım yaptı, şimdi onları satıp TL’ye dönüyorlar. Oysa bu destekler spekülasyona değil geçime harcanacak şekilde verilmeliydi.

Hayal kırıklığı yaşarız

• Bir süre önce Merkez Bankası Başkanı ile Hazine ve Maliye Bakanı değişti. Bu değişiklik sonrası piyasalarda bir rahatlamayaşandı, o hava hâlâ sürüyor. Sizce bu rahatlama neden kaynaklandı? Ekonomi politikalarında beklentileri karşılayacak adımların işareti olarak mı algılandı? Yaşanan rahatlama Türkiye ekonomisi için yeterli görülebilir mi?

Bence bu rahatlama kişilerden çok açıklamalar ve uygulamalardan kaynaklanıyor. Merkez Bankası faizi yüzde 8.25’ten başlayarak 17’ye kadar çıkardı. Bu ilk adımdır. İkinci olarak birden fazla faiz oranını politika faizine indirgeyerek özellikle yabancı fonların çok alışık olduğu bir çerçeveye soktu. Merkez Bankası Başkanı’nın “Faizi uzun bir süre düşürmeyeceğiz” şeklindeki açıklaması da yabancı fonlar için bir çeşit garanti oldu. Bu durumda kurun düşeceğini ve çok daha fazla para kazanacağını gören yabancı fonlar benzer ülkelere yöneldikleri gibi Türkiye’ye de sıcak para getirmeye başladılar ve bu hamle kurun gerilemesine yol açtı.

Bizdeki algılama ile yabancıların algılaması farklı sanırım. Yabancılar, bu adımları para kazanma vesilesi olarak gördüğü için sıcak parayı buraya yönlendirdi. Bizde ise bu adım ekonomi politikası değişikliği gibi algılandı ve halen de öyle algılanıyor. Faiz, geçici bir düzelme, iyileşme sağlayan bir araçtır. Kalıcı çözümler getiremez. Sonsuza kadar faizi artırarak ya da zorunlu karşılıkları düşürerek devam edemeyiz. Bunlar hep asıl adımlar için zaman kazandırıcı hamlelerdir. Eğer biz bu adımlarla sorunları çözdüğümüzü düşünüyorsak yakında bir büyük hayal kırıklığı daha yaşayacağız demektir.

Kapitalizmin ilk hali daha çok acımasızdı

• Bir süredir “Great Reset” (Büyük Sıfırlama) tartışılıyor. Bu yaklaşımı ortaya atanlar, “Küreselleşme sonrasında kapitalizm artık eski haliyle sürdürülemez noktaya geldi” diyor. Konuyu “Kendime Yazılar”ınızda da ele aldınız. “Büyük Sıfırlama”yı savunanlar başarılı olursa, dünyada ne gibi değişiklikler olur? Bu değişiklikler hangi kesimleri nasıl etkiler? “Büyük Sıfırlama” mümkün müdür?

Büyük sıfırlama tezini ortaya atanlar bu tezin altında ne olduğunu tam olarak ortaya koymuş değiller. Takdim ettikleri haliyle uluslararası işbirliğini artırmak, sağlık konusunda koordinasyonu gerçekleştirmek, Endüstri 4.0’ı buraya monte etmek, uluslararası ilişkileri belirli standartlara oturtmak, çevreyi korumak için birlikte hareket etmek gibi konuları öne çıkarıyorlar. Buna karşılık örneğin ABD’nin Çin’e karşı uyguladığı ticaret engellerini, bir başka ifadeyle ticaret savaşını nasıl önleyeceklerini, sermaye hareketlerinin serbestliğinin yarattığı bulaşıcılığı nasıl giderebileceklerini, emeğin de mal ve hizmetler ve sermaye gibi serbest dolaşıma tabi olup olmayacağını, ülkeler arasındaki gelir dağılımı adaletsizliklerini nasıl düzelteceklerini söylemiyorlar.

Sıfırlama; ilk duruma dönüş demektir. Kapitalizmin ilk durumu bugünkü durumundan çok daha kötü, çok daha eşitsiz ve çok daha acımasızdı. O nedenle bu değindiğim konuları çözüme kavuşturacak yaklaşımlarla sıfırlama yerine mevcudu onarıp iyiye yöneltme yolu tercih edilmelidir.

“İmkansız üçleme” 128 milyar dolar götürdü

• Türkiye, Merkez Bankası net rezervini -41.2 milyar dolara düşürmeden COVID-19 krizi ortamındayol alabilir miydi? Ne tür hatalar Merkez Bankası’nı eksi rezerv noktasına getirdi? Yeri gelmişken “eksi rezerv”i Mahfi Eğilmez üslubuyla anlatır mısınız?

Merkez Bankası’nın altın ve döviz varlıklarından oluşan bir brüt rezervi var. Bunların bir bölümü kendi malı, bir bölümü de bankaların yatırdığı zorunlu karşılıklar.

Bu zorunlu karşılıklar bankalara gerektiğinde iade edileceği için emanet varlık olarak kabul ediliyor ve net rezervler hesaplanırken bunlar düşülüyor. İşte bu net rezervler Merkez Bankası’nın kendi malı olan varlıklar.

Bir de Merkez Bankası’nın swap işlemleriyle elde ettiği döviz ve altınlar var.

Swap işleminde Merkez Bankası TL verip karşılığında döviz ya da altın alıyor.

Taraflar bir sözleşme yapıyor ve belirli süreyle bu değiş tokuşu yapıyor. İki taraf da elindeki varlıktan faiz kazanıyor.

Vade dolunca yine değiş tokuşla herkes kendi varlığını geri alıyor.

Swap işlemiyle elde edilen dövizler ve altınlar da rezervlerin içinde sayılıyor. İşte bunları da net rezervlerden düştüğümüzde karşımıza 2020 yılsonu itibarıyla -41, 2 milyar dolarlık rezerv rakamı çıkıyor.

Bu tutar 2019 yılsonunda + 24,1 milyar dolardı. Demek ki Merkez Bankası bir yılda 65,3 milyar dolarlık rezerv kaybetmiş. Bu noktaya gelmemizdeki tek neden faiz takıntısıdır.

Kuru tutamadığımız gibi rezervleri de eksiye getirdik

Faizi artırmamak için rezervleri satarak kura müdahale etmeye çalıştık.

Sonuçta kuru tutamadığımız gibi rezervleri de eksiye getirdik. Kuru, döviz satarak tutmak ancak sermaye hareketlerinin kısıtlı olduğu bir ortamda mümkün olabilir.

Ekonomi yönetimi bu bir yıllık dönemde 65.3 milyar dolar (kamu bankalarının harcadıkları birlikte 128 milyar dolar) harcayarak imkânsız üçleme denilen ekonomi hipotezinin doğru olup olmadığını test etti ve doğru olduğunu gördü.

► Kalıcı çözüm yapısal reformlarla sağlanır

• Geçen yıl negatif faizle rahatlayan iş dünyası, faizlerin yükselmesiyle birlikte rahatsızlığını dile getirmeye başladı. Faizlerin bu düzeyi ne kadar sürer? Merkez Bankası önümüzdeki dönemde yeni faiz artırımına gitmek zorunda kalır mı? Yoksa bundan sonra yeniden yavaş da olsa faizin yönü aşağı doğru mu olur?

Faizlerin bu düzeyde ne kadar süreceği bizim yapısal reformlara ne kadar süre içinde girişeceğimizle ilgili. Her zaman söylediğimiz gibi faiz geçici rahatlama sağlar, kalıcı çözümler arıyorsak yapısal reformlara girişmemiz gerekli. Ve bu yapısal reformlar da sanıldığı gibi yalnızca ekonomiyle ilgili değil. Hukukun üstünlüğü gibi temel düzenlemeler yapılmadan ekonomide reform yaparak bir sonuca varmamız artık eskisi kadar kolay değil.

► Fiyata müdahale karaborsa doğurur

• Enflasyonla mücadele konusu tartışılınca sıklıkla gıda tarafı gündeme oturuyor. Fiyat kontrolü yönünde hazırlıklar yapılıyor. Tanzim satış, PTT’nin gıda ürünleri pazarlaması gibi çözümlerde çare aranıyor. Fiyatları kontrol altına almak, kamu kararıyla frenlemek, enflasyonu düşürmede başarı getirebilir mi? Daha önce denenen buna benzer yöntemlerin başarı sağladığına hiç rastladınız mı? Enflasyonla mücadelenin en doğru enstrümanları, yolları nelerdir?

Ekonomi yönetimi ekonomik kurallarla yapılır. Polisiye önlemlerle ekonomi yönetilemez. Geçmişte birçok ülkede olduğu gibi bu yöntem bizde de zaman zaman denendi. Bugün hâlâ anlatılan sigara, margarin, tüp gaz kuyrukları bu uygulamalar sonucunda ortaya çıkmıştı. Fiyata müdahale ederseniz karaborsa doğar. Bir başka ifadeyle fiyatına müdahale edilen mallar tezgâh altına iner. Böyle bir ortamda serbest bırakılsaydı oluşacak fiyata göre de daha yüksek fiyatlar istenir. Çünkü yakalanma riski ancak daha yüksek fiyatla giderilebilir. 1970’lerin ikinci yarısında Türkiye’de bir Fiyat Kontrol Komitesi kurulmuştu. Çeşitli bakanlıkların temsilcileri vardı komitede. Bu komite bütün malların fiyatlarını belirliyor, zamlara karar veriyordu. Sonuçta Türkiye’de her alanda karaborsa oluşmuştu. Aynı hatayı bir kez daha tekrarlayarak doğruyu bulamayız, sadece hatada ısrar etmiş oluruz.

► “Temkinli iyimser olmakta yarar var”

• QNB Finansbank Yönetim Kurulu Başkanı Ömer Aras, geçenlerde YouTube’da bir video paylaştı. Krizlerden çıkardığı dersleri, önerilerini ortaya koydu. Aras’ın, “İşler iyi giderken endişeli olabilirsiniz, olmalısınız. Kriz dönemlerinde iyimserlik şarttır” mesajı dikkatimizi çekti. Siz de o videoyu sosyal medyanızda paylaştınız. Sizin yaklaşımınız nedir? Krizlerde iyimser olmak şart mıdır? Şart ise mümkün müdür? Kriz ortamında iyimserlik başarılabilir mi?

Ömer Aras’ın paylaştığı bütün videoları izledim, hepsi birer ders niteliğinde. Bütün girişimciler, işletme dersi alanlar izlemeli. İyimserlik bence de şarttır ama özellikle kriz zamanlarında bunun temkinli bir iyimserlik olmasında yarar var. Hükümetlerin açıkladığı politikalar ve onlara sadık kalıp kalmadıklarına bakarak o çerçevede bir iyimserlik bence de krizi aşabilmek için şarttır. Eğer hükümetler açıkladıklarını yapmıyorsa o zaman iyimserliği abartmamak gerekir.

► “Makul kur temposu” enflasyonla paralel gider

• İstanbul Ticaret Odası Başkanı Şekib Avdagiç, geçenlerde bir online toplantıda döviz kurlarındaki dalgalanmayı Amerikan barlarının kapısına benzetti, “Girerken de çıkarken de bar kapısı çarpar” dedi. Dolar 8 lira düzeyine çıktığında bundan mutlu olması gerektiği düşünülen ihracatçılar bile, “Türkiye, hemen her sektörde dünyanın en ucuz ülkesi haline geldi” yakınmalarını ortaya koydu. Şimdi dolar 7 liranın da altını görebileceği sinyalleri verince yine iş dünyası yakınmaya başladı. Bu durumu nasıl yorumlarsınız?

Son derecede doğru bir benzetme bu. Döviz kurlarının yükselişi de düşüşü de ayrı dertler yaratır.

Kurlar yükselirken kazananlar ve kaybedenler olur. Kurlar düşerken bu kez bu gruplar yer değiştirir.

O nedenle ideal durumun kurun makul bir artış temposuyla yükselmesi olduğu söylenir. Bu makul tempo da genellikle enflasyonla paralel bir tempodur. Bir başka deyişle paranın içerideki değer kaybı (enflasyon oranı) ne kadarsa dışarıdaki değer kaybı da o kadar olmalıdır.

Enflasyon düştükçe dış değer kaybı da azalır. Böyle bir durum üretici ve yatırımcı için ideal durumdur. Çünkü kurların tahmin edilebilir olması geleceğe ilişkin kararları da sağlıklı hale getirir.

►Yargı kararları uygulanmazsa reform konuşmak anlamlı olmaz

• Dünya Gazetesi 41 yaşında… Bizlerin de ekonomi gazeteciliği Dünya ile yaşıt. Her hükümet değişikliğinde reform sözleri verilir. Bir türlü hedefe konulan reformlar tamı tamına gerçekleşmez. Genelde eksik taraflar kalır. Bakan değişikliği sonrası hükümet hem ekonomide, hem de hukukta reformu gündemine yeniden aldı. Bu sefer reform yolunda beklenen adımlar atılabilir mi?

Hazine’de göreve başladığımdan beri, demek ki 1983 yılından beri Dünya Gazetesini izlerim. Bugün de bu kaliteyi sürdürdüğünüz için sizlere teşekkür borçluyuz. Yapısal reform denildiğinde ortak bir tanımımız yok. O nedenle neyin kastedildiğini görmemiz gerek. Onu görmeden reformların yapılıp yapılmayacağını veya neler olduğunu ya da yararlı şeyler olup olmayacağını söylemek mümkün değil. Tabii bir de reform yapmaya gerek olmaksızın yargı kararlarının uygulanması gibi yapılması gereken şeyler var. Bu adımları atmadan mesela hukuk reformundan konuşmak pek anlamlı görünmüyor.

► Sosyal ve siyasal reformlarla ekonomidekiler eşanlı olmalı

• Türkiye sizce reform sayılabilecek hangi adımları atmalı? Reformlar gerçekleşirse Türkiye’nin uluslararası kredi notu yeniden yükselişe geçer mi? Risk priminin normale dönmesi söz konusu olur mu?

Bence Türkiye sosyal ve siyasal reformlarla ekonomik reformları eşanlı yapmalı: Daha iyi bir demokrasi (güçler ayrımı ve parlamento ağırlığının sağlanması), siyasi partiler yasasının düzenlenmesi, hukukun üstünlüğünün sağlanması, yargı bağımsızlığı, üniversitelerin kendi atamalarını yapmasının sağlanması gibi konularla başlamak gerekir. Onlarla birlikte vergide adaletin sağlanması (kayıt dışılığın önlenmesi dolaysız vergilerin ağırlıklı olması), teşvik sisteminin bölge ve sektör teşvikinden ürün teşvikine döndürülmesi, kısmi ve geçici ithal ikamesine başvurularak rekabet edebilir ürünler için destekler sağlanması ve cari açığın düşürülmesi gibi ekonomik reformlara da girişilmesi gerekir.

Bunların birkaçının yapılıp diğerlerinin bir takvim halinde ne zaman yapılacağının açıklanmasıyla Türkiye’nin risk primi inanamayacağımız kadar aşağıya düşer. Benzer bir durum 2001 krizi sonrasında yaşanmış ve AB ile tam üyelik müzakerelerine başlandığı yılda Türkiye’ye o tarihe kadar gelenden fazla doğrudan yabancı sermaye girişi olmuştu.

► 200 yıldır tekstilde olup marka çıkaramayan tek ülkeyiz

• COVID-19 krizi, dünyaya tedarik konusunda Çin’e aşırı bağlı olmanın yanlışlığını gösterdi. Alternatif tedarik merkezleri konuşulmaya başlandı. Bu aşamada Türkiye’nin tedarik merkezi olmada öne çıkabileceği düşünülüyor. Bu yönde işaretler olduğunu söyleyenler de var. Sizce Türkiye, dünyanın yeni tedarik merkezlerinden biri olabilir mi? Bu konuda avantajlar, dezavantajlar nelerdir?

Bence bu biraz iyimser bir görüş ama iyimserlikte yarar var, ona göre hareket edip organize olmak iyi olabilir. Çin, ücret ve fiyat açısından pek kolay rekabet edilebilecek bir ülke değil. Ve bence Türkiye bir yandan Çin’den ortaya çıkacak boşluğa yönelmekle birlikte asıl olarak teşvik sistemini Kore gibi kullanıp marka yaratmaya yönelmeli. 200 yıldır tekstil sektöründe üretim yapıp da hâlâ dünya çapında marka yaratamamış bizden başka ülke yok.

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

ABC News: İsrail İran’da bir tesisi füzelerle vurdu

Yayınlanma:

6 gün önce|

19/04/2024Yazan:

BankaVitrini

- Fenerbahçe’nin moral bozukluğu ile yatağa yatıp, jeopolitik risklerin tırmandığı endişesi ile yataktan fırladığımız bir Cuma sabahında öncelikle herkese günaydın diyerek kısa bir bülten kaleme almaya çalışalım. ABD’li bir yetkiliye dayandırdığı ABC News haberine göre -Reuters haberin teyide muhtaç olduğunu belirtmiş- gece geç saatlerde, İsrail füzeleri İran’daki bir bölgeyi vurdu; İran devlet medyası, İran’ın İsrail’e misilleme niteliğinde bir insansız hava aracı saldırısı başlatmasından birkaç gün sonra ülkenin merkezinde bir patlama olduğunu bildirdi.

- İsrail’in İran’a ‘cevap’ verdiği endişesi ile sabah erken saatlerde Asya piyasalarında işlem gören ve jeopolitik risklere en hassas yatırım aracı olan Brent cinsi ham petrolün varil fiyatı, ilk tepki olarak %4 artışla 90 dolar seviyesini aşarken, altının ons fiyatı ise 2,415 dolar seviyesine kadar ani bir tepki yükselişi kaydetti. Hâliyle, güvenli limanlara sığınma isteği artarken, madalyonun diğer tarafında olan ve riski varlık sınıfına giren hisse senetleri satış baskısı ile karşı karşıya kaldı. Asya’nın gösterge endeksi Tokyo borsası %2,6 gerilerken, Tayvan borsasında düşüş %3,5 seviyesi ile ilk sırada yer aldı. JPY satış baskısı ile bir kez daha karşı karşıya kalırken, Bitcoin’in 62-63bin dolar seviyelerindeki tatsız seyrini bu sabah da korumaya devam ettiğini not edelim.

- Her ne kadar teyide muhtaç bilgi akışı sabah saatlerinde artan jeopolitik tansiyonun gölgesinde piyasaları endişeye sevk etse de, ABD’de son dönemde açıklanan güçlü makroekonomik verilerin törpülediği faiz indirim beklentisi ardından piyasaların kılavuz kargası konumunda ABD 10 yıllık tahvil faizlerinin de %4,6’lı seviyelere kadar yükselerek son 5-6 aylık dönemin en yükseğine gelmesi, piyasa oyuncularını ve beklentileri ‘yormaya’ başladı.

- Dün de bültenimizde söz ettiğimiz üzere, bu kadar faiz artırımına rağmen bir türlü soğuyamayan ABD ekonomisinin gölgesine piyasalar yılın geriye kalan kısmında Eylül’de başlamak kaydı ile toplam 43 baz puan yani neredeyse 2 kere faiz indirimi fiyatlıyor. Hatırlanacağı üzere, neredeyse 3 aydan kısa bir süre önce FED bu yıl ne kadar faiz indirimi yapılacağından bahsederken, hatta yılın başında 6 kez faiz indirimi konuşulurken, gelinen noktada, FED yetkililerinin ağız değiştirerek daha şahin bir üsluba geçmesi, beklentileri de yeniden şekillendiriyor.

- FED’in son günlerde 180 derece çark etmesi mali piyasaların canını acıtırken, işgücü piyasasından gelen zayıflama belirtilerini de göz ardı etmemek gerektiğini düşünüyoruz. Şöyle ki bu hafta Tesla, işgücünün %10’unu yani 14bin çalışanını işten çıkaracağını duyururken, Amazon, maliyetleri düşürmek amacıyla bu yıl zaten işten çıkarmalar yaptığını da not edelim. ABD’de enflasyon her ne kadar yapışkanlık arz etse de, yüksek seyreden faizlerin banka finansallarına da olumsuz etkisini bu hafta sonuçlarını açıklayan BofA finansallarında görürken, yakın geçmişte, yüksek faizler nedeniyle başarısız olan 3 ABD bankasının batışı hafızamızda hâlen daha taze bir yer tuttuyor. Bu bağlamda, FED’in 1 Mayıs tarihine sonuçlanacak olağan FOMC toplantısının önemli bir gündem maddesi teşkil edeceğinin altını kalınca çizmek gerekiyor.

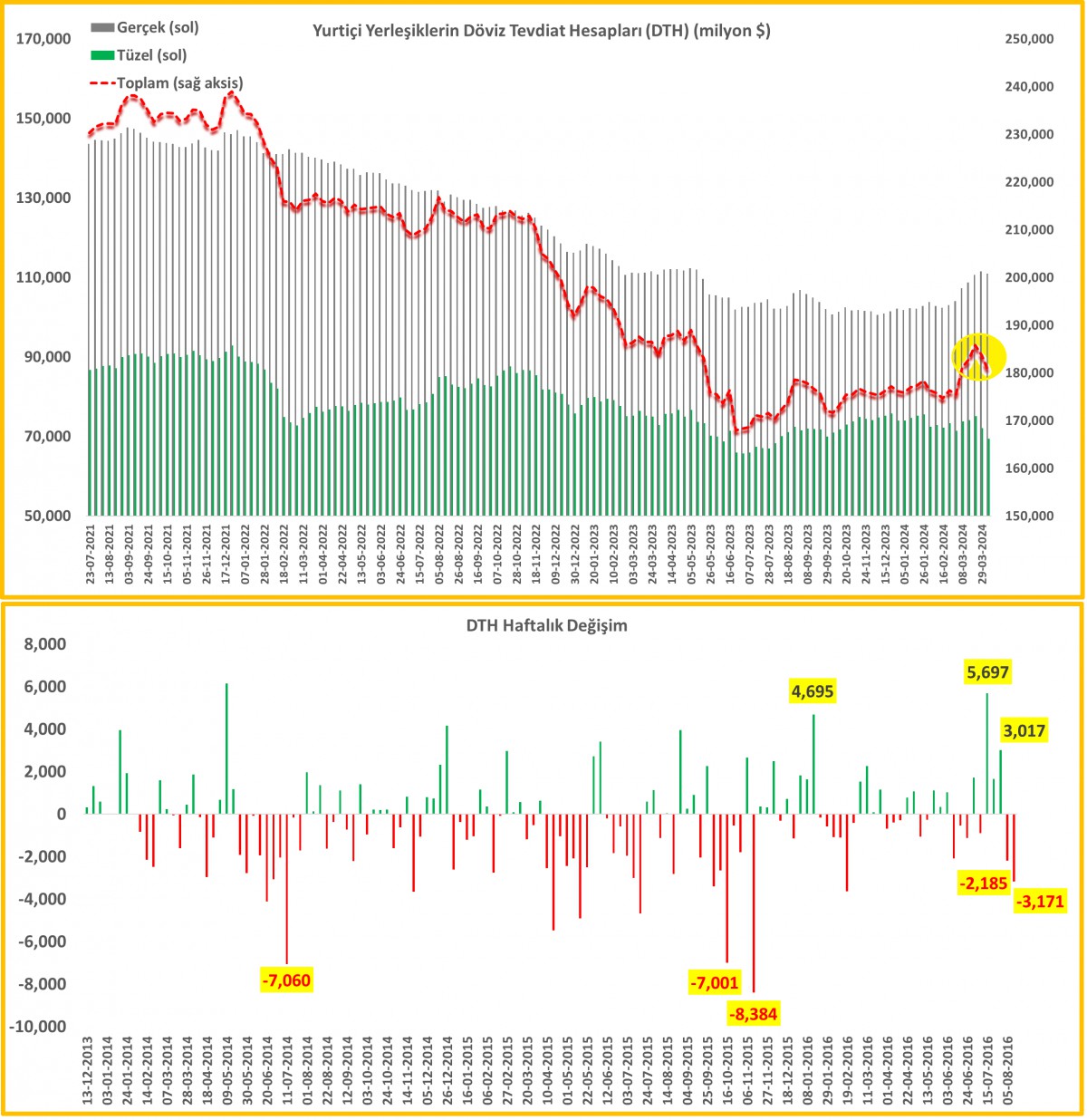

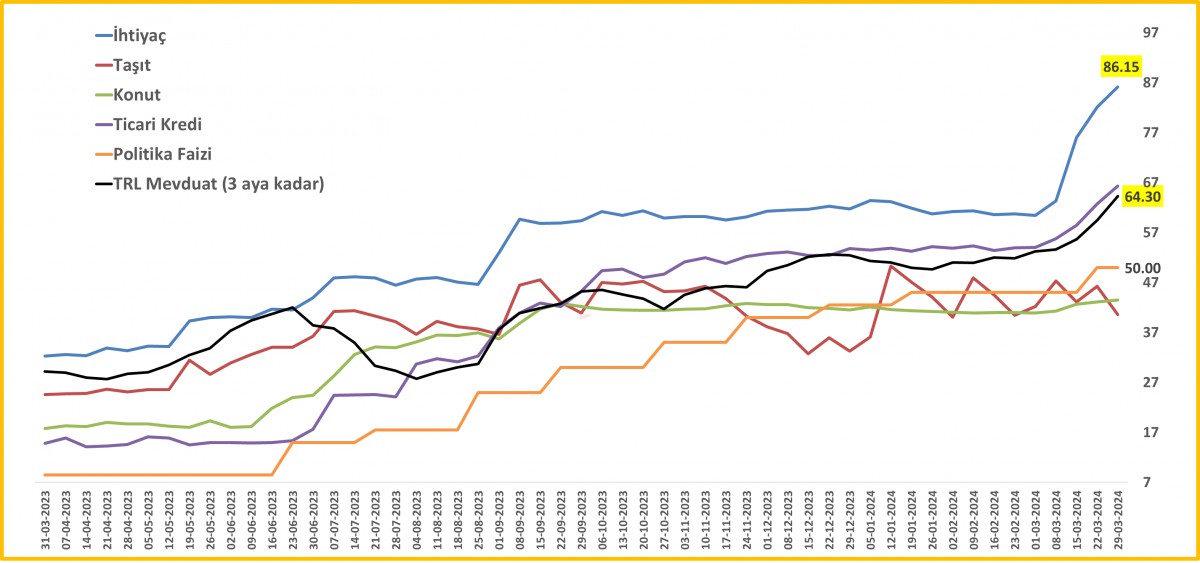

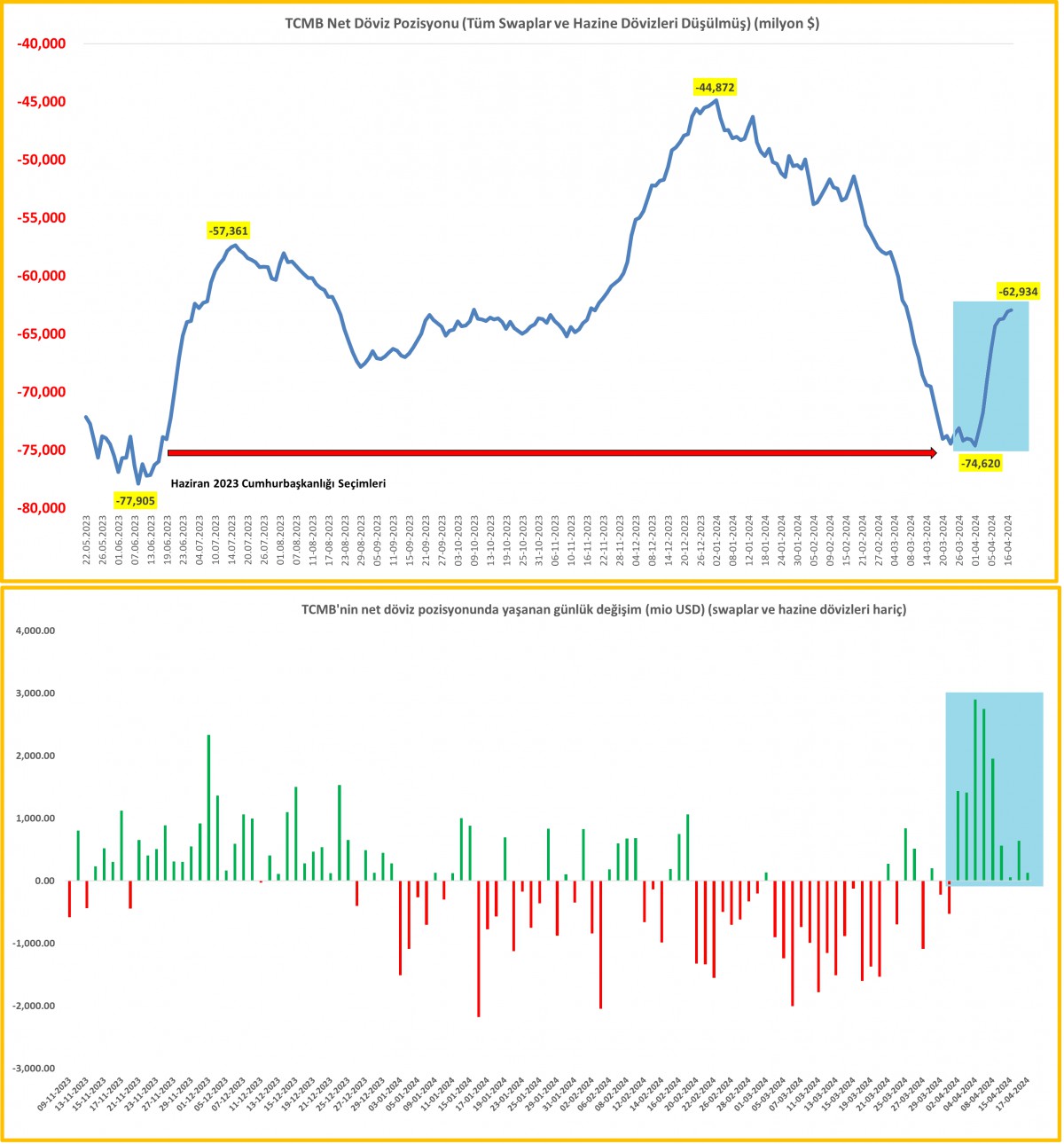

- Türk mali piyasaları ise dünkü günü oldukça sakin bir seyirle tamamladı. USDTRY kuru gün boyu 32,50 seviyesinde salınırken, BIST100 cephesinde ise adeta yaprak kıpırdamadı. Her hafta Perşembe günü açıklanan TCMB haftalık verileri ise, uygulanan politikanın işe yaramaya başladığını teyit etti. Bu bağlamda, yurtiçi yerleşiklerin döviz mevduatlarında (DTH) son 2 haftada 5,4 milyar dolar azalış kaydetti. Daha basit bir anlatımla, geçen ay seçim öncesi yaşanan kur atağı ile yurtiçi yerleşiklerin DTH hacmi 10,4 milyar dolar artış göstermesi ardından, beklenilen gerçekleşmeyince -seçim sonrası kur kopacak / kaçacak endişesi- alınan dövizlerin satılmaya başlandığını görüyoruz. TCMB’nin brüt döviz ve altın rezervlerinde toparlanma başlarken, swap ve kamu dövizleri hariç net pozisyonda 12 milyar dolar iyileşerek eksi 62,9 milyar dolar seviyesine geldi. Piyasa faizlerinde 3 aya kadar vadeli mevduat faizinin ikna edici seviyelere (%67,48) yükseldiğini de not edelim.

- İzlenen politikaların taviz verilmeden korunması ve sabredilmesi durumunda, Türkiye ekonomisinde var olan normalleşmenin ivme kazanarak devam edeceğini hatta not artırımları ile taçlandırılacağını da peşinen söyleyebiliriz. Bu görüşümüze yabancı yatırımcının da prim verdiğini düşünüyoruz keza 5 Nisan ile biten haftaya ait menkul kıymet istatistikleri göre, yabancı yatırımcı 363 milyon dolar hisse senedi, 86 milyon dolar ise tahvil aldığını görüyoruz. Son 3 haftada hisse senedi ve tahvil piyasasına gelen sıcak paranın 1 milyar doları aştığını not edelim.

- ABC News’de yer alan haberde İsrail’in dün geç saatlerde İran’da bir tesisi vurduğu ve İran devlet medyasında çıkan haberlere göre de ülkenin merkezinde bir patlama gerçekleştiği yönünde hâlen daha teyide muhtaç haberler ardından yeni gün başlangıcında havanın limoni olduğunu bir kez daha not edelim. Asya borsalarında var olan satıcı hava, ABD borsalarının vadeli işlemlerine de %1 düşüş yönünde yansımış. Hafta sonu riski almak istemeyen yatırımcıların güvenli limanlara sığınma ihtiyacını gün içinde takip edeceğiz.

>TCMB net döviz rezervleri

Swap ve kamu dövizleri hariç net pozisyonda 12 milyar dolar iyileşme görülüyor. Net rezervler eksi 62,9 milyar dolar seviyesine geldi.

>DTH

Yurtiçi yerleşiklerin döviz mevduatlarında (DTH) son 2 haftada 5,4 milyar dolar azalış kaydetti. Seçim öncesi yaşanan kur atağı ile yurtiçi yerleşiklerin DTH hacmi 10,4 milyar dolar artış göstermesi ardından, beklenilen gerçekleşmeyince -seçim sonrası kur kopacak / kaçacak endişesi- alınan dövizler satılmaya başlanmış.

>Fiili faiz oranları

TCMB verilerine göre, 3 aya kadar vadeli mevduat faiz, geçen hafta %67 seviyesini aştı. KKM dönüşlerine uygulanan çok yüksek oranlar ortalamaları yukarıya çektiğini not edelim.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Jeopolitik riskler hafiflerken, ‘yumuşak iniş’ ihtimali umudunu yitiriyor…

Yayınlanma:

1 hafta önce|

18/04/2024Yazan:

BankaVitrini

- Piyasaların gözü kulağı jeopolitik gelişmelerde olsa da, FED’in yapışkan enflasyon ve güçlü makroekonomik veriler ardından tavrında görülen keskin değişim, ya da faiz indirim beklentisinin her geçen gün daha da azalmasının yankıları piyasalarda hissediliyor. Lâkin, FED’in önceliğinin tam istihdam ve fiyat istikrarı olduğu düşünülürse, istihdam cephesinden sanıldığının aksine pek de iyi haberlerin geldiğini söyleyemeyiz! Şöyle ki, son açıklanan tarım dışı istihdam verisi her ne kadar güçlü sonuçlansa da, nitelik anlamında zayıf bir tablo ile karşı karşıyayız: iş gücünde 6bin tam zamanlı işi kaybı yaşanırken, 691bin yarı zamanlı iş eklenmiş. Yüksek faizlerin piyasayı yormaya mı başladı sorusunu kendimize sormadan da edemiyoruz.

- Hatırlanacağı üzere, neredeyse 3 aydan kısa bir süre önce FED bu yıl ne kadar faiz indirimi yapılacağından bahsederken, son günlerde 180 derece çark etmesi mali piyasaların canını acıtırken, işgücü piyasasından da zayıflama ibareler görmeye başlıyoruz. Şöyle ki bu hafta Tesla, işgücünün %10’unu yani 14bin çalışanını işten çıkaracağını duyurdu. Amazon, maliyetleri düşürmek amacıyla bu yıl zaten işten çıkarmalar yaptığını da not edelim. ABD’de enflasyon her ne kadar yapışkanlık arz etse de, yüksek seyreden faizlerin banka finansallarına da olumsuz etkisini bu hafta sonuçlarını açıklayan BofA finansallarında görürken, yakın geçmişte, yüksek faizler nedeniyle başarısız olan 3 ABD bankasının batışı hafızamızda hâlen daha taze bir yer tutuyor.

- Hülâsa, FED son aylarda umut ettiği enflasyon verisini henüz bulamasa da, faiz indirimlerinin gelip gelmeyeceği büyük bir soru işaretine dönüşerek piyasaların yön tayin etmekte zorlanmasına neden olsa da, işten çıkarmaları başlaması ve yüksek faizlerin bankacılık sektörünü hırpalamaya başlaması, FED’in bir noktada istemese de faiz indirimlerine soyunmak zorunda kalacağını düşündürüyor! Bu sabah itibariyle, faiz vadeli kontratlarının 2024’te 2’den az faiz indirimi beklediğini not edelim. FED üyelerinin faiz yorumlarında şahin üsluplarını da korunduğunu görüyoruz. Oy hakkında sahip Cleveland FED Başkanı Mester ile Kurul Üyesi Bowman, faiz indirimlerinde acele edilmemesi gerektiğini söyledi.

- Ortak para birimi EUR, doların güçlenmesinin yanı sıra, Avrupalı politika yapıcıların iki ay içinde faiz oranlarını düşürmeye hazırlanmaları nedeniyle baskı altında kalarak bu hafta %2’ye yakın değer kaybederek beş ayın en düşük seviyesinin gerilemesi ardından bu sabah hafif de olsa toparlanarak 1,0660 seviyesine yükseldi. Dolar cephesinde yaşanan hafif de olsa değer kaybının arkasında, ABD, Japonya ve Güney Kore arasında, Asya’daki dolar kazanımlarının yavaşlamasına yönelik yakın istişarede bulunmak üzere alışılmadık bir üçlü anlaşmaya varıldığı haberinin yattığını düşünüyoruz! Bir türlü belini doğrultamayan Japon Yen’i, dolar başına 154,25 seviyesinde ve yaklaşarak son otuz yılın en düşük seviyesine yakın işlem gördüğünü de not etmiş olalım!

- Emtia piyasalarında ise, kıymetli madenler cephesinde keskin yükselişler tersine dönmese de duraksadığını not etmek gerekiyor. Altının ons fiyatı geçen hafta Cuma günü test ettiği 2,430 dolar zirvesi ardından 2,370 dolar seviyelerinde salınırken, gümüş, teknik bir seviye olan 30 doları neredeyse test etmesi ardından 28,50 seviyelerinde salınıyor. Petrol, gerek talep endişeleri ve İran’ın hafta sonu saldırısına İsrail veya ABD’den net bir yanıt alınamaması nedeniyle son iki buçuk ayın en sert düşüşünü gerçekleştirdi. Jeopolitik riskler hafifliyor mu sorusunu da kendimize sormadan edemiyoruz. Her ne kadar İran petrolüne dramatik yeni yaptırımlar beklenmese de, ABD Venezuela’ya yönelik petrol yaptırımlarını yeniden uygulamaya hazırlandığını okuyoruz. Brent cinsi ham petrolün varil fiyatı haftabaşı 92 dolar seviyesini aşarak son 6 ayın zirvesini test etmesi ardından dün %3 gerileyerek 87 dolar seviyesinin diplerini test etti.

- Yeni gün başlangıcında, ABD borsalarının aksine, pasifiğin diğer ucunda daha ılımlı bir tablo görüyoruz. Jeopolitik risk algısının bir miktar iyileşmesi küresel mali piyasalar üzerindeki satış baskısını hafiflettiğini söyleyebiliriz. Brent cinsi ham petrolün varil fiyatı ve ABD Dolarının değer kaybetmesi (DXY) bu görüşümüze baz teşkil ediyor. Bugün FED ve ECB cephesinden merkez bankası yetkililerinin konuşmalarını takip edeceğiz. Her hafta Perşembe günü olduğu üzere, ABD’de işsizlik maaşı başvuruları; Türkiye cephesinde ise TCMB ve BDDK haftalık verilerine ve konut satışlarına bakacağız. Mikro cephede ise Netflix finansalları önemle takip edilecek. IMF-Dünya Bankası toplantıları sürüyor. Bugün gözler AB Liderler Zirvesi’nde olacak.

- Türkiye cephesinde ise dün açıklanan cari işlemler dengesi, yılın ilk 2 ayında 5,8 milyar dolar açık verdi. Geçen sene aynı dönemde bu rakamın yaklaşık 20 milyar dolar olduğu düşünülürse, olumlu bir tablo ile karşı karşıyayız. Öte yandan, çekirdek veride de olumlu bir seyir gördüğümüzü not edelim. Şöyle ki, altın hariç cari işlemler dengesi Şubat ayında 2,3 milyar dolar açık verirken, bu rakam geçen yılın Şubat ayında 5,2 milyar dolar düzeyinde idi. Tablonun ‘sırıtan’ rakamı ise net hata ve noksan kaleminin yılın ilk 2 ayında 6,9 milyar dolar açık vermesi oldu! Washington’da konuşan Hazine ve Maliye Bakanı Şimşek, piyasaların ve yatırımcıların genel olarak enflasyonun düşeceği ve OVP’nin sonuç vereceğine inanmaya başladığını söyledi. USDTRY kuru günü 32,54 seviyelerinde başlarken, bebek adımları ile kuzey yolculuğunun devam edeceğini düşünüyoruz.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

VakıfBank’tan uluslararası piyasalarda 550 milyon dolarlık ilave ana sermaye tahvil ihracı

VakıfBank Genel Müdürü Abdi Serdar Üstünsalih, “Söz konusu işlem, VakıfBank tarihindeki uluslararası piyasalarda gerçekleştirilen ilk ilave ana sermaye tahvil ihracı olma özelliğini taşımaktadır” dedi

Yayınlanma:

1 hafta önce|

18/04/2024Yazan:

BankaVitrini

VakıfBank, 550 milyon dolarlık ilave ana sermaye tahvil ihracını başarıyla tamamladı.

Bankadan yapılan açıklamaya göre, VakıfBank, 550 milyon dolar tutarında, vadesiz ve 5. yıldan sonra erken itfa opsiyonuna sahip, tamamı yurt dışı yerleşik kurumsal yatırımcılar tarafından satın alınan Basel III uyumlu ilave ana sermaye ihracı gerçekleştirdi.

Açıklamada, bankanın başarıyla tamamladığı ilave ana sermaye ihracıyla, yılbaşından itibaren uluslararası piyasalardan Türkiye’ye toplam 2,5 milyar dolar kaynak getirdiği belirtildi.

Açıklamada görüşlerine yer verilen VakıfBank Genel Müdürü Abdi Serdar Üstünsalih, son ana sermaye ihracıyla bu alandaki öncü konumlarını koruduklarını belirterek, ‘Söz konusu işlem, VakıfBank tarihindeki uluslararası piyasalarda gerçekleştirilen ilk ilave ana sermaye tahvil ihracı olma özelliğini taşımaktadır. Ayrıca, Türkiye’deki kamu bankaları arasında da piyasa işlemi olarak gerçekleştirilen ilk ilave ana sermaye tahvil ihracı olduğunun altını çizmek isterim.’ ifadelerini kullandı.

İşleme, İngiltere, Kıta Avrupası, Orta Doğu, Asya ve Amerika olmak üzere dünyanın farklı bölgelerinden yoğun yatırımcı talebi gelmesinin oldukça memnuniyet verici olduğunu vurgulayan Üstünsalih, şunları kaydetti:

‘İşlem büyüklüğünün 3 katına ulaşan güçlü talep sayesinde, işlemin getirisi ilk fiyat beklentisinden 37,5 baz puan iyileşerek yüzde 10,125 seviyesinde gerçekleşti. Bu durum, uluslararası yatırımcıların Türkiye’ye ve özellikle VakıfBank’a duyduğu güvenin açık bir göstergesidir.’

Üstünsalih, başarıyla tamamladıkları işlemin, yurt dışı kaynak olma özelliğinin yanı sıra ana sermayeyle toplam sermaye rasyolarına 100 baz puanlık pozitif katkı sağlamasını beklediklerini kaydederek, ‘Bu anlamda güçlenen sermaye rasyolarımızla, Türkiye’nin en büyük 2. bankası olarak her alanda verimlilik odaklı stratejilerimizi sürdürmeyi amaçlıyoruz. Bundan sonraki dönemde de uluslararası sermaye piyasalarını yakından takip ederek farklı yapılar altında yeni fonlama işlemlerine imza atmaya devam edeceğiz.’ değerlendirmesini yaptı.

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (556)

- BANKA ANALİZLERİ (130)

- BANKA HABERLERİ (2.469)

- BASINDA BİZ (51)

- BORSA (264)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.538)

- GÜNCEL (1.644)

- GÜNDEM (2.729)

- RÖPORTAJLAR (39)

- SİGORTA (106)

- ŞİRKETLER (1.480)

- SÜRDÜRÜLEBİLİRLİK (282)

- VİDEO Vitrini (19)

- YAZARLAR (654)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (367)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (65)

- Serhat Can (2)

- Tuncer Dede (14)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

Gansu Hengyuan Dongli New Energy, Dünya Gelecek Enerji Zirvesine Katıldı ve Endüstriyel Yatırım Planını Açıkladı

Çimentoya gelen zamlar sektörü çıkmaza sokuyor

IBAN’ını kullandırana hapis cezası

Prof. Dr. Işın Çelebi’ye göre enflasyonla mücadelede başarı kriterleri: “Kalıcı olmalı ve istihdam yaratmalı”

Performans ile Başarı Arasındaki Zayıf Bağlantı

TÜRKİYE’de yabancı oğrenci sayısı 1 milyonu geçti

Bupa Türkiye 2024 Kurumsal Değerlendirme Toplantısı Tamamlandı

TÜRKİYE’NİN KADIN GİRİŞİMCİLERİ, İSTİŞARE TOPLANTISINDA BİR ARAYA GELDİ

ABC News: İsrail İran’da bir tesisi füzelerle vurdu

GÖNÜLLÜ BANKACILARIN DERNEĞİ YÜREKLERİ ISITTI

DENİZBANK’TA İKİNCİ ERZAN VAKASI: YER ANTALYA!

VAKIFBANK EMEKLİ PROMOSYON’DA KESENİN AĞZINI AÇTI

VATANDAŞA KÖTÜ HABER: Borcu borçla kapatma donemi bitti

QNB Finansbank Emekli Promosyonunu artırdı

BANKA KİRALIK KASA ÜCRETLERİ 20 BİN LİRAYI GEÇTİ

Poayis’e Hoşgeldiniz!

MAAŞINI HALKBANK’A GETİRENE 12 BİN LİRAYA KADAR PROMOSYON

GARANTİ BBVA TAKİP DOSYALARI SATIŞINA DEVAM ETTİ

Erol Taşdelen yazdı: CHP nasıl kazandı, AKP niçin kaybetti?

Yatırım Tavsiyesi: Çikolata alın

- Son dakika: Çılgın Sayısal Loto çekilişi sonuçları belli oldu! 24 Nisan 2024 Sayısal Loto bilet sonucu sorgulama ekranı! 24/04/2024

- Son dakika: Şans Topu çekilişi sonuçları belli oldu! 24 Nisan 2024 Şans Topu bilet sonucu sorgulama ekranı! 24/04/2024

- Bakan Şimşek 'önemli bir eşikti' dedi ve vurguladı: İlgi kaynak girişine döndü 24/04/2024

- Çiftçi destek ödeme sorgulama 2024 e-Devlet: Tarımsal destek ödemeleri sorgulama nasıl yapılır? 24/04/2024

- Trafik sigortasında maliyet endeksine göre artış ne demek? Kaskoda maliyet endeksi geçerli olacak mı? 24/04/2024

- Konutta reel düşüş sürüyor 25/04/2024

- "Konutta 2018'dekine benzer bir kriz yaşanabilir" 25/04/2024

- AB'nin enerji sepetinde Rus gazının yerini LNG aldı 25/04/2024

- Beyaz eşya satışları Mart'ta hızlandı 25/04/2024

- UEA: 2030 hedefleri için batarya kurulumlarının hızlanması gerekiyor 25/04/2024

- UYP Şubat’ta 314,2 milyar dolar açık verdi 25/04/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL12 ay önce

GÜNCEL12 ay önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM4 ay önce

GÜNDEM4 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı