DÖRT BÜYÜKLER diye bilinen İŞBANK, GARANTİ BBVA, YAPI KREDİ ve AKBANK aynı zamanda sektörün Kamu bankaları dışında piyasa stratejisini belirleyen ana bankalar. 2022 yılı bankacılık sektörü açısında çok sıkıntılı başladı. Zira, Kur Korumalı Hesaplar; İhracat Bedellerinin önce %25’i sonra %40’ının Merkez Bankasına satışı; Dövizli çeklerin döviz olarak ödeme yasağı; Ticari Kredilerde artan ve sık sık değişen karşılıklar; Müşterilere FX ekranlarının kapatılması; Dövizli işlemlerin 10:00-16:00 arası yapılmaya başlanması, Bankalara Döviz talebini kısıcı baskıların artması; beklenmeyen ve ani uygulama değişikliklerinin yürürlüğe girmesi sektöre hareketli günler yaşatıyor. Bir taraftan sektöre %20 olan kurumsal gelir verginin %25’e çıkarılması; diğer taraftan enflasyon muhasebesinin 2023’e ertelenmesi; belirsizliği de beraberinde getirirken enflasyon oranlarının üç haneye doğru gidişi sektördeki kar artış sevincini de boğmuş durumda.

2022 İLK YARISINDA BANKACILIK SEKTÖRÜ NE YAPTI?

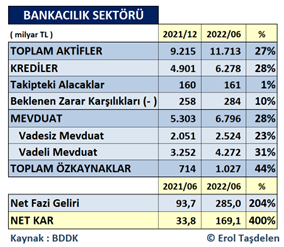

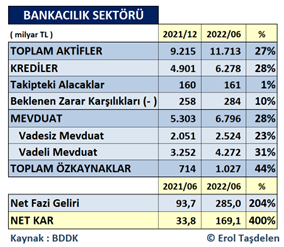

Bankacılık sektörü 2022 ilk yarısında büyümeye devam etti. 2021 sonundaki 9,2 trilyon TL’lik Aktiflerini 2022 ilk yarısında %27 büyüterek 11,7 trilyon TL üzerine çıkarmayı başardı. Sektör 4,9 trilyon TL olan Nakdi Kredilerini %28 büyüterek 6,2 trilyona taşırken; 160 milyar TL’lik Kredi Takip oranını da 161 milyar TL seviyesine yükseldi. İlk çeyrekte takip hacmi 163 milyar TL idi. Yakın izlemedeki kredi miktarı önceki yıla göre yüzde 43 artarak 596 milyar TL oldu. Yapılandırılan krediler ile birlikte sektöre Sorunlu Kredi hacminin 757 milyar TL seviyesine yükselmesi ise sektör açısından ciddi tehdit olarak ortada duruyor. Zira, yüzdürülen krediler hariç toplam nakdi kredilerin %12’lik kısmı aslında sorunlu kredi statüsünde. 258 milyar TL olan Beklenen Zarar Karşılıklarının 284 milyar TL seviyesine çıktı. Kısaca Bankacılık sektöründe herkes karlılığı konuşuyor ama detaylarda ciddi sorunları var.

Sektör 5,3 trilyon TL olan Mevduatını 6,7 trilyon TL seviyesine çıkarırken; Vadesiz Mevduat ortalamasını da %37 seviyesine kadar çıkardı. 2021 ilk yarısında 33,8 milyar TL Net Karlılık yakalayan sektör 2022 ilk yarısında %400 artış ile 169,1 milyar TL Net Karlılığı yakaladı. Sektör 2021 yılında yıllık 92,9 milyar TL Net kar yaptığı dikkate alındığında kar artışı beklenenin üzerinde yer aldı. Kar artışında Devlet Tahvillerinin getiri katsayısı yüksek oldu. Sektör 2021 ilk yarısında 21 milyar TL Net Kambiyo Zararı yaparken; 2022 ilk yarısında 32,1 milyar TL Net Kambiyo karlılığı sağladı. Kamu banka karlarının artmasında ciddi destek verdi. KKM hesaplarında mevduat faizin sabitlenmesi sürecinden en fazla karlı çıkan bankalar oldu. Zira, KKM hesap faizleri sabitlenmese faiz oranları en az %10 daha fazla olacaktı ki KKM hesaplar 1,3 trilyon TL’ye yaklaşmış durumda ve toplam ticari ve gerçek kişilere ait vadeli mevduatın üçte birine yaklaşmış durumda. Kamu otoritesi KKM hesaplarında faizi sabitlemekle bankalara aylık 10 milyar TL sadece bu şekilde kar desteği vermiş oldu. Ama görünen o ki kamu ile bankalar arasındaki cicim ayları sonuna gelmek üzere. Özellikler KKM’lere ana geliri vergiler olan Hazineden ödenen kur farkına Ekonomistlerden ve Vergi Uzmanlarından ciddi eleştiriler var.

DÖRT BÜYÜKLER NE YAPTI?

Kısa özetten sonra bu değerlendirdiğimiz sektörün kamu bankaları dışında amiral gemileri konumdaki dört bankanın ( AKBANK, GARANTİ BBVA, İŞBANK, YAPI KREDİ ) 2022 ilk yarıda açıkladıkları ve KAP’a bildikleri faaliyet raporları; mali veriler ve bilanço dipnotlarına göre karşılaştırmalı verilerine yakından bakalım.

Değerlendirmeye alınan dört büyük banka yılın ilk yarısında 4 trilyon TL’ye yakın Aktif Büyüklüğü ile sektörün %34’lük; 2,2 trilyon TL nakdi kredi hacmi ile sektörün %35’lik kısmını; 2,5 trilyon TL’lik mevduat hacmi ile sektörün %36’lık kısmını oluştururken 84,4 milyar TL’lik Net Kar ile sektör Net Karlılığının %50’lük kısmını oluşturuyor. Önemleri de buradan geliyor.

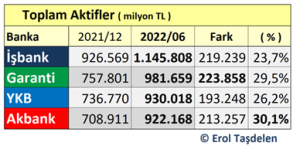

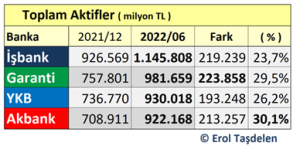

AKTİF BÜYÜKLÜKTE İŞBANK açık ara lider

2022 ilk yarısında dört büyükler arasında geçmiş yıllarda olduğu gibi İŞBANK Aktif Büyüklükte açık ara liderliği devam ediyor ve 1 trilyon 145 milyar TL büyüklüğe ulaşmış durumda. İŞBANK Aktif büyüklüğünü 219 milyar TL büyütürken en yakın rakibi olan Garanti Bankası 981 milyar TL Aktif Büyüklüğe sahip. YAPI KREDİ BANKASI 930 milyar TL Aktif büyüklüğe ulaşırken; dört büyükler arasında 922 milyar TL büyüklük ile AKBANK geçmiş yıllardaki dördüncü sıradaki yerinden kurtulamadı. Genel Müdür Hakan BİNBAŞGİL üst yönetime bunu çeşitli mazeretler ile sunsa da bankada ciddi büyüme sorunu olduğu açık; sık sık banka içi seferberlik başlatılsa da rekabetin gerisinde kalmış durumda.

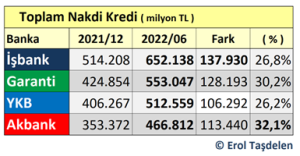

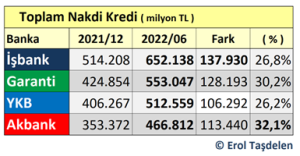

Toplam Nakdi Kredilerde İŞBANK liderliğe devam etti

İŞBANK 652 milyar TL’yi aşan nakdi kredi hacmi ile ilk sıradaki yerini korurken; 2022 ilk yarısında GARANTİ BBVA 553 milyar TL; YAPI KREDİ 512 milyar TL Kredi hacmine ulaşmış durumda. Dört büyükler arasında en az nakdi kredi hacmine sahip banka ise 466 milyar TL ile AKBANK oldu.

GAYRİ NAKDİ Kredilerde İŞBANK liderliğini korudu

GAYRİ NAKDİ Kredilerde bankalar arasında fark çok fazla. Son yıllarda olduğu gibi İŞBANK ulaştığı 223 milyar TL hacim ile liderliğini korurken; YAPI KREDİ 57,6 milyar TL’lik artış ile en yüksek artış hacmine ulaştı ve İŞBANK ile arayı kapatarak 518 milyar TL hacim ulaştı. GARANTİ BBVA 173 milyar TL hacme ulaşmasına rağmen öndeki rakiplerden uzak kalırken; AKBANK 121 milyar TL’lik hacmi iler rekabetin oldukça gerisinde kalmış durumda. Gayri Nakdi Kredilerin önemli bir kısmının Teminat Mektubu ve Akreditif Krediler olduğu dikkate alındığında Dış Ticaret işlemlerinde de rekabetten uzak kalmış durumda. Zira, AKREDİTİF Kredilerde İŞBANK 59,8 milyar TL; YAPI ve KREDİ 33,8 milyar TL; GARANTİ BBVA 32,1 milyar TL hacme sahipken AKBANK’ta hacmi sadece 20,5 milyar TL düzeyinde ve rekabetin oldukça gerisinde kalmış durumda.

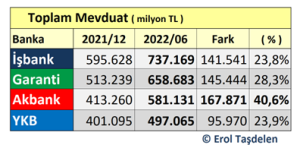

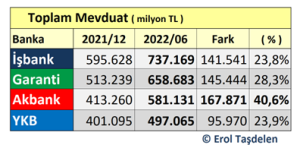

MEVDUAT sıralamada İŞBANK arayı açmaya devam etti

Dört büyüklerin Mevduat hacim sıralamasında 737 milyar TL hacmi geçen İŞBANK ilk sıradaki yerini korudu. GARANTİ BBVA 658 milyar TL Mevduat hacmine ulaşırken; AKBANK 581 milyar TL ile üçüncü sırada yer aldı. YAPI KREDİ mevduat hacmi ise 497 milyar TL hacme ulaştı. AKBANK Hacimsel ve yüzdesel gelişimde en fazla artış gösteren banka oldu.

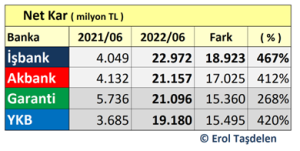

Net Karlılıkta da İŞBANK lider

2022 yılı bankacılık sektöründe tarihinde görülmemiş kar rekorları ile geçiyor. Fakat enflasyon oranındaki yükseliş ve TL’deki değer kaybı dikkate alındığında bilançodaki rakamlardan fazla memnun oldukları söylenemez.

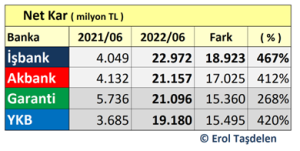

Net Karlılıkta 2021 ilk yarısında 4 milyar 49 milyon TL kar yapan İŞBANK 2022 ilk yarısında 22 milyar 972 milyon Net karlılık ile en fazla kar yapan ve en fazla kar artışı yapan banka oldu. Geçmiş yıllarda sürekli en karlı banka olan GARANTİ BBVA 21 milyar 96 milyon TL Net Karlılık ile üçüncü sırada yer aldı. AKBANK 21 milyar 157 milyon TL kar ederken; YAPI KREDİ 19 milyar 180 milyon TL kar yaptı. 2022 ilk yarısında karlılığını en fazla artıran banak ise İŞBANK oldu.

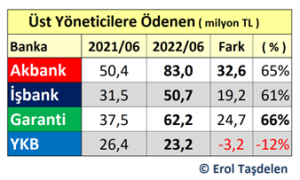

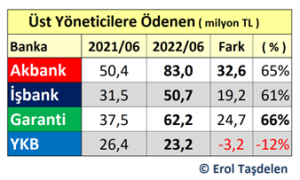

AKBANK Üst Yönetim Giderlerinde lider

Dört banka içinde yılın ilk yarısında Üst Yönetime 83 milyon TL ile AKBANK en fazla ödeme yapan banka oldu. AKBANK üst yönetim giderleri de geçmiş yıl aynı döneme göre %65 artış gösterdi. GARANTİ BBVA 62,2 milyon TL ödeme yaptı. İŞBANK 50,7 milyon TL ödeme yaparken; YAPI KREDİ rekabete göre düşük kalarak 23,2 milyon TL ödeme yaparken aynı zamanda üst yönetim giderlerinde tasarruf yaparak %12’lik kesinti yapan tek banka oldu. Banka üst yönetim ödemeleri son yıllarda özellikle BDDK’nın da yakından takip ettiği giderler içinde yer aldığı biliniyor.

Banka genel performansları

Dört büyük bankanın yıl içindeki hacimsel büyüklükleri, hacimsel gelişme performansları, profesyonel yönetim yapısı, İK Yönetim stratejisi, personel memnuniyeti, müşteri hizmet kalitesi, gelen şikayetlere çözüm odaklı hızlı geri dönüşleri dikkate alındığında dört banka arasında bir sıralama yapılır ise en başarılı Banka İŞBANK, sonra sırası ile GARANTİ BBVA, YAPI KREDİ ve AKBANK olarak kendini göstermekte.

Özellikle AKBANK’ın genel sıralamada son yıllarda dördüncü sıra yer alması banka üst yönetiminde kan değişikliği beklentisinin artmasına neden oluyor. Zira, Hakan BİNBAŞGİL liderliğindeki üst yönetim özellikle son 5 yılda beklentilerin altında performans göstererek rekabetin oldukça gerisine düşmüş durumda. Mevcut yönetim 1000 şube ve “dört büyüklerden ilk sıraya alan lider banka” parolası ile yola çıkarken 2022’de gelinen noktada hedeflerin oldukça gerisinde kalmış durumda. Yılın kalan süresinde üst yönetimin aldığı aksiyon planların beklenen sonucu verip vermeyeceği, üst yönetimin bankacılık kariyerini de belirlemiş olacak. Son 5 yılda YAPI KREDİ ve GARANTİ BBVA Üst yönetimde ciddi değişikliğine gitmiş; İŞBANK Genel Müdür değişikliğine gitmiş ve bu değişiklikler bankaların dinamik yapısını artırırken AKBANK bu değişimde yeni sürece eski kadro ile girmeyi tercih etmişti. AKBANK geçmiş yıllarda Üst Yönetimden kilit yöneticilerin önemli bir kısmını rekabete kaptırmaya da engel olamamıştı. AKBANK aynı zamanda eski İK Yöneticisini Bireyselden sorumlu GMY yapma gibi stratejik hatalar yapan banka olarak da dikkat çekmekte; üst yönetimde deneyim ve liyakatın sorgulandığı banka konumuna gelmiş durumda. Bu nedenle çıkan rakamsal sonuçlar da uzmanları şaşırtmamakta.

Erol TAŞDELEN – Ekonomist www.banakvitrini.com

AKBANK, GARANTİ BBVA, İŞBANK, YKB 2022 İLK ÇEYREK CEO PERFORMANSLARI – BankaVitrini

AKBANK, GARANTİ BBVA, İŞBANK, YKB 2021 CEO PERFORMANSLARI – BankaVitrini

Banka CEO’larının 2020 ilk yarı Performansı – BankaVitrini