First Republic, ABD Merkez Bankası’nın (Fed) agresif bir faiz artışı döngüsüne girerek iş modelini tehlikeye atmasından aylar önce, konuyla ilgili bilgilendirilen kişilere göre, dikkat dağıtıcı bir iç ardışık krize sürüklendi. Onlarca yıllık hızlı büyümeden sonra, zengin müşterilere kişiselleştirilmiş hizmet sunmak için övgüler kazandığında, First Republic Bank kendisini 2022’nin başlarında mücadele ederken buldu.

79 yaşındaki kurucu Jim Herbert, kalp rahatsızlığı nedeniyle Aralık 2021’de tıbbi izne çıkmakla kalmadı, aynı zamanda halefi olarak sunulan Hafize Gaye Erkan da bir ay sonra şirketten ayrıldı. Risk yönetimi alanında doktora derecesine sahip eski bir Goldman Sachs bankacısı olan Hafize Gaye Erkan, altı aydan kısa bir süre eş genel müdür olarak görev yaptı ve iki kişinin “toksit” olarak tanımladığı diğer üst düzey yöneticilerle bir dizi etkileşimde bulundu.

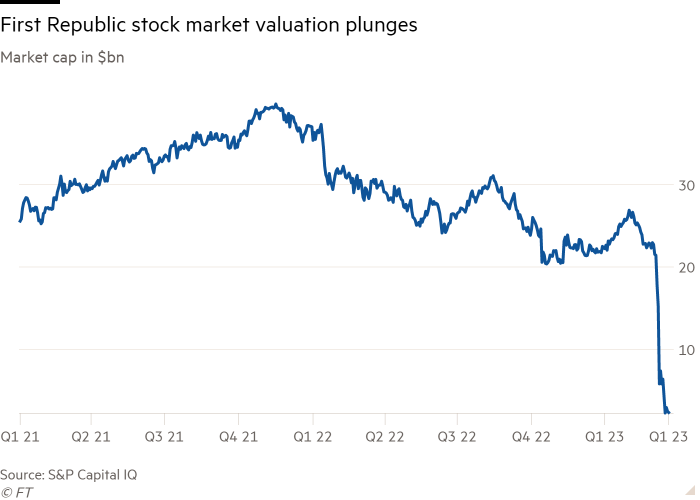

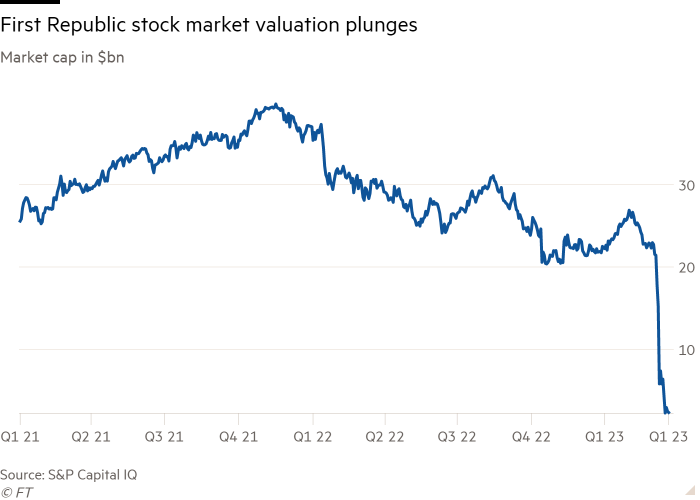

San Francisco merkezli bankanın hisse fiyatı Mart ayından bu yana yüzde 90 düştü ve mevduat sahipleri, First Republic‘in Silikon Vadisi Bankası’nın çöküşünden sonra likidite kriziyle karşı karşıya kalacak bir sonraki borç veren olacağı korkusuyla on milyarlarca dolar nakit çekti. Hafize Gaye Erkan‘in yerini alacak yönetici bulunamayınca banka, Mart 2022’de eş genel müdür vekili Mike Roffler‘ı kalıcı olarak göreve atadı.

Jim Herbert yönetim kurulu başkanı oldu. Analistler Mike Roffler’ın atanmasını alkışladı. Ancak perde arkasında, yönetim kargaşası, Fed’in Mart 2022’deki faiz artırımına giden aylarda, üç yıldan uzun bir süredir ilk kez First Republic’te dikkat çekmişti. Geçen yıl boyunca bir dizi agresif faiz artışı, First Republic’in ucuz mevduatları toplama ve zengin müşterilere kredilerde çok rekabetçi oranlar sunma iş modelinin çöküşü oldu. First Republic 2023’ün ilk çeyreğinde 4.2 milyar dolar net zarar açıklarken, 2022’nin aynı döneminde 295 milyon dolar net gelir elde etmişti.

“Bu başarısız bir hikayesi aslında. Jim, orta düzey yöneticiler için A-plus hizmet odaklı bir banka inşa etti, ancak daha sonra beş alanda hata ettiler”diyor First Republic’in yönetim ve stratejisine yıllardır aşina olan bir uzman. “Bu adamlar harika bir banka işletiyorlardı ama sonra dünya onların öngürüüne ters değişti.” First Republic Bank bu makale için yorum yapmayı reddetti. Hafize Gaye Erkan, LinkedIn’de yorum yapma talebine yanıt vermedi. ‘Beyaz eldiven’ müşteri hizmetleri First Republic’in son mücadeleleri, banka için hızlı bir çöküş anlamına geliyor.

Banka ana stratejisi düşük fazili hatta sıfır faizli mevduatlar toplayarak uzun vadeli düşük faizli, yetersiz teminatlı konut kredisi vermesi üzerine idi. Fakat mevduat tabana yaygın değildi. Daha çok üst gelir grubu blok mevduatlardan oluşuyordu. Mevduatların üçte ikisi, 250.000 $ ‘a ulaşan ABD devlet garantisi sigorta tarafından karşılanamayacak kadar büyük hesaplardı. Rakipler bankalar mevduat sahiplerini daha yüksek faiz oranlar sununca, First Republic Bank onlarla rekabet için baskı altına girdi.

Federal Mevduat Sigorta Kurumu’nun verilerine göre, müşterilerien rekabete uygun daha fazla faiz oranı veren First Republic Bank’ın faiz gideri 2022’nin son üç ayında 10 kat artarak 525 milyon dolara yükseldi, bir yıl önce 50 milyon doların biraz altındaydı. Aynı zamanda, oranlar daha düşük olduğunda satın alınan tahvillerde 5 milyar dolarlık kağıt kaybı biriktirmişti. First Republic yönetimi risklerin farkındaydı ve bir yıldan daha uzun bir süre önce faiz artışlarından kaynaklanan potansiyel rüzgarlar konusunda uyarmaya başladı. Normal zamanlarda, bu sorunlar karları vurur ve muhtemelen zor birkaç çeyrek için yapılırdı. Ancak Silicon Valley Bank (SVB)’nin 10 Mart’ta çöküşü, bankaların hem yatırımcılar hem de müşteriler tarafından nasıl görüldüğünü temelden değiştirdi. First Republic’in sigortasız mevduatlara ve teknoloji endüstrisine olan bağımlılığı ve kağıt kayıpları, Silicon Valley Bank (SVB)’ye benzeyen borç verenler listesinin en üstüne koydu.

Yanıt acımasız oldu: bankadan yaklaşık 70 milyar dolar mevduat çekildi ve piyasa değeri 2021’de neredeyse 40 milyar dolardan bu hafta yaklaşık 2 milyar dolara düştü.

UBS’nin bankacılık analisti Erika Najarian, piyasadaki genel hissiyatın, First Republic ‘in daha geniş bankacılık sistemine olan güveni korumak için “ayağa kalkmak için çok önemli bir domino taşı” olduğu yönünde olduğunu söyledi. Ohio’dan Kaliforniya’ya Herbert, babasının Coshocton Ulusal Bankası’nda çalıştığı Coshocton, Ohio’da büyüdü. 1985 yılında San Francisco’da dokuz çalışanı, 8 milyon dolarlık sermayesi ve basit bir öncülüyle First Republic’i kurdu: “Olağanüstü müşteri hizmetleri sunun ve büyüme takip edecek.” 2007’nin başlarında, servet yönetimi ve bankacılığa girmeye çalışan Merrill Lynch, First Republic’i satın almak için 1,8 milyar dolar ödedi. Ancak Merrill, 2008 mali krizi sırasında çözüldü ve zorla Bank of America ile birleştirildi.

Büyük bir ticari banka olarak, BofA‘nın First Republic ‘e çok az ihtiyacı vardı, bu yüzden Herbert’in General Atlantic’in desteğiyle 2010 yılında bir yönetim satın alımı yapmasına izin verdi.

Geçen yılın sonlarında, Federal Mevduat Sigorta Fonu (FDIC), tahvil portföylerindeki kayıpları karşılamak için kısmen ek sermaye bulundurmak da dahil olmak üzere, orta ölçekli bankalar için düzenleyici gerekliliklerin tümünü değil, bazılarını yeniden kurmayı önerdiğinde, First Republic bu fikre karşı çıktı. Ocak ayında Roffler, Fed’e ve Federal Mevduat Sigorta Fonu’nun (FDIC) ‘ye bu tür önlemlerin gerekli olmadığını, çünkü First Republic ve onun gibi diğer bankaların büyük borç verenlerle “aynı finansal istikrar riskini oluşturmadığını” savunan bir mektup yazdı. Yükselen oranlar gelir üzerinde baskı oluşturuyor First Republic bu yıla olumlu bir notla girdi.

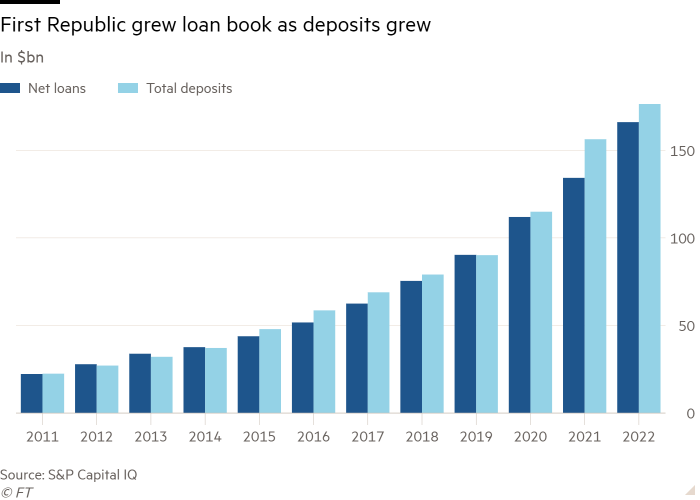

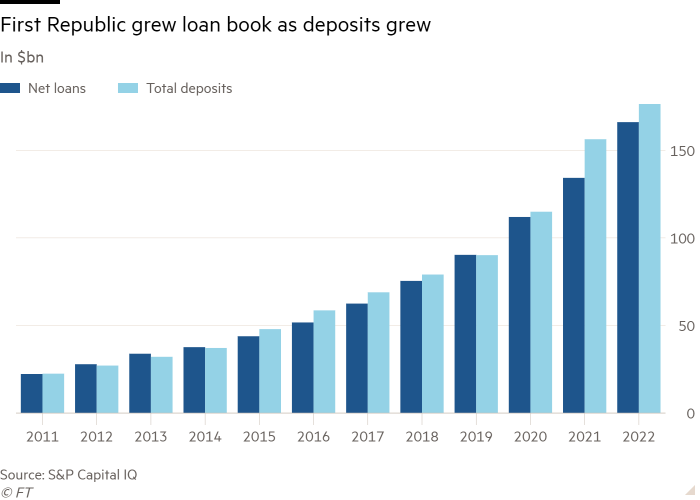

Mevduatlar, bazı rakiplerin çıkışlar görmesine rağmen, 2022’de yüzde 10’dan fazla artarak 176 milyar dolara yükselmişti. Borç verme son iki buçuk yılda iki kattan fazla arttı ve çok az kayıp oldu. Benzer büyüklükteki bankalar geçen yılı yüzde 1,5’lik bir temerrüt oranıyla bitirirken, First Republic ‘in temerrüt oranı sadece yüzde 0,08 idi. Ancak banka savunmasızdı. Herbert, Ocak ayındaki bir kazanç çağrısında, yükselen faiz oranlarının net faiz geliri üzerinde baskı oluşturduğunu itiraf etti – First Republic ‘in mevduat sahiplerine ödediği ile kredilerden ve diğer varlıklardan kazandıkları arasındaki fark. Roffler, 2023’ün “daha zorlu bir yıl” olacağı konusunda uyardı. Yönetim, Hafize Gaye Erkan’a 10 milyon dolar kıdem tazminatı ödemesine yol açan bir iç mücadeleyle uğraşırken, First Republic kendisini Fed’in hızlı faiz artışlarına savunmasız yakalanmıştı.

Bu yılın başlarında, etkiler ortaya çıkmaya başlamıştı. Hem ipotek teminat değeri hem de menkul kıymet varlıkları, en azından kağıt üzerinde, değer kaybetmişti. 166 milyar dolarlık kredisinin yaklaşık 100 milyar doları, çoğu ultra düşük oranlar döneminde yazılan, en az 15 yıl sürecek tek ailelik ipoteklerdi. First Republic onları satmak zorunda kalmadığı sürece bunların hiçbiri önemli değildi. Ancak mevduatlar kaçıp varlıkları boşaltmaya zorlarsa, sadece tahvillerdeki kayıplar, bankanın toplam 17 milyar dolarlık defter değerinin yaklaşık üçte birini silmek için yeterli olacaktır.

First Republic ‘in hataya çoğu kişiden daha az yeri vardı. Geçen yılın sonunda, eldeki nakit, 2021 sonunda toplam mevduatın yüzde 8’inden geçen yılın sonunda yüzde 2’nin biraz üzerinde kaldı. Rakipler için ortalama yüzde 10’a yakındı. Bu, bankanın müşterilerinin toplu olarak paralarının yüzde 2’sinden fazlasını geri istemesi durumunda, First Republic’in borçlanmayı artırması, menkul kıymet satması veya nakit bulmak için acele etmesi gerektiği anlamına geliyordu.

SVB’nin başarısız olduğu gün, bazı müşteriler paralarını çekmek için First Republic’in Kaliforniya şubelerinden birinde sıraya girdi. Birçoğu paralarının bir kısmını veya tamamını anında transfer etmek için çevrimiçi bankacılığı kullandı. Bankalar kargaşa içinde Küresel bankacılık sistemi, Silikon Vadisi Bankası ve İmza Bankası’nın çöküşü ve Credit Suisse’in UBS tarafından son dakikada kurtarılmasıyla sarsıldı. En son analizlere göz atın ve buradan yorum yapın Geçen hafta, en büyük ABD bankalarından 11’i, likidite pozisyonunu güçlendirmek amacıyla First Republic’e kendi paralarının 30 milyar dolarını yatırarak güveni yeniden tesis etmeye çalıştı.

Bankayı iyi tanıyan insanlardan biri “Tsunaminin geldiğini görmediler” ifadesini kullandı.

Financial Times

KAYNAK: https://www.ft.com/content/4dfd050b-d1f2-4d21-b083-d80d0c957c7c

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce

EKONOMİ3 yıl önce

EKONOMİ3 yıl önce