ALTIN - DÖVİZ - KRIPTO PARA

Ayşe Teyze devrede: Geçen hafta DTH 8,1 milyar $ azaldı!

Yayınlanma:

3 yıl önce|

Yazan:

BankaVitrini

- Günlerdir, şiddetli fırtınaya yakalanmış gemi misali, Türk mali piyasaları, moral bozukluğunun da eşliğinde karamsar bir seyir izledi.

- Lakin, dün geminin daha sakin sulara ilerlediğini ve adeta biraz da olsun nefes aldığını gördük. Başkan Kavcıoğlu’nun, reel faiz ve enflasyon odaklı sıkı para politikası söylemleri ve bu paralelde Sn. Ağbal’ı anımsatan şahin mesajları, elbette piyasalar nezdinde yankı buldu.

- İnsan ister istemez, madem Sn. Kavcıoğlu’da, Sn.Ağbal’ın çizgisinden gidecekti, bu kadar büyük bir fırtına ve tahribata ne gerek vardı sorusunu kendisine sormadan da edemiyor!

- Okuduğumuz raporlarda, Sn. Ağbal’ın görevden alınmasının arkasında, faiz artırımlarından ziyade eriyen TCMB rezervleri ile ilgili soru işaretlerinin yattığını görüyoruz. Bu arada not etmeliyim ki, Başkan Ağbal döneminde, TCMB’nin swap hariç net rezervleri Şubat sonunda (eksi) 37 milyar dolar seviyesine toparladı; öncesi (eksi) 41 milyar dolar idi.

- Hafta ortası, 8,45 seviyesine kadar yükselen USDTRY kuru, dün gün boyu gerileyerek 8,1 seviyesini test etti. İçeride, yatırımcı nezdinde paniğin bir nebze de olsun dinmesi, dışarıda ise doların değerlenme eğiliminin de bir nebze olsun azalması bu tabloda etkili oldu.

- TL’de azalan tansiyon BİST100 endeksini de %2,5 artıya taşırken, dün de bültenimizde belirttiğimiz üzere, BIST Bankacılık endeksinin aşırı satım bölgesine yaklaşması ile tepki alımları gecikmedi. Son iki haftadır açık ara negatif ayrışan bankacılık hisseleri (XBANK) dün günü %4,25 yükselişle tamamlarken, CDS risk primi ise 450 baz puanda, 10 yıllık gösterge TL tahvil faizi ise %17,5’e geriledi.

- Dün açıklanan TCMB’nin 26 Mart haftasına ilişkin Para ve Banka raporu, adeta tahminlerimizi perçinlemiş oldu. Buna göre, parite/fiyat etkisinden arındırarak bakılırsa, gerçek kişilerin DTH’ı önceki haftaya göre 6,74 milyar dolar, tüzel kişilerin ise 1,39 milyar dolar azaldı. TCMB’nin bağımsızlığının sorgulandığı ve TL’de yaşanan ani ve beklenmedik sert değer kaybını, yurtiçi yerleşikler, zararda olan pozisyonlarını hafifletmek için fırsat olarak görmüş olmalılar. Bu büyüklükte bir döviz satışı (toplamda 8,1 milyar dolar) en son darbe zamanı yani Temmuz 2016’da yaşanmıştı.

- Öte yandan, TCMB faiz kararının hemen ardından yabancı yatırımcıların Türk Lirası’na ve Sn. Ağbal’a inanarak almış olduğu pozisyonların üzerinden daha 24 saat geçmeden büyük zarara uğramalarını, rakamların dili ile çok açık bir şekilde okuyoruz.

- Yurtdışı yerleşikler, 26 Mart haftasında net 0,8 milyar dolar hisse senedi, 1,1 milyar dolar ise tahvil satmış. Hatırlamak gerekirse, ekonomi takımında Kasım ayında yaşanan kan değişimi sonrası hisse senedi ve tahvil piyasasına 5,1 milyar dolar yatıran yabancı, maalesef bu paranın 1,9 milyar dolarını geçen hafta çıkmış!

- TCMB’nin brüt döviz rezervleri ise yaklaşık 3 milyar dolar azalışla 50,9 milyar dolar; altın rezervleri ise fiyat azalış nedeniyle 0,5 milyar dolar azalarak 39,7 milyar dolar seviyesine geriledi. Toplam rezervler ise (brüt döviz + altın) 90,6 milyar dolar ile yılın en düşük ikinci değerini aldı.

- Dün ABD dolarında değerlenme eğiliminin de hız kesmesi, içerde yaşanan iyimserliğe elbette yardımcı oldu. Günlerdir adım adım kuzeye ilerleyen doların sepet değeri DXY ve 10 yıllık tahviller son günlerde azcık da olsun frene basınca, başta kıymetli madenler ve hisse senetleri değer kazandı.

- Dün bültenimizde, bu kadar çok para, bu denli düşük faiz ortamı, yaklaşan küresel enflasyonun ayak sesleri duyulurken ve aşı faaliyetlerine rağmen pek çok ülkede izolasyon önlemleri ve vaka sayılarında patlama yaşanırken, altının ons fiyatının 1,700 seviyesinin altına (pandemi öncesine) sarkmasını yadırgamıştık ve sorgılamıştık!

- Temel olarak mevcut gelişmelerin ya da mevcut ekosistemin altın dostu olduğunu söylememize paralel altının ons fiyatı dün 1,730 seviyesine toparlanırken, gümüşün de tehlikeli sulardan uzaklaşarak 25 dolar seviyesine yükseldiğini görüyoruz. Her iki emtiada da yükselişin devam etmesini bekliyoruz.

- Bu güzel tablo, ya da en azından güzelleşen tablo, umarım 1 Nisan şakası gibi kısa soluklu olmaz.

- Biraz da madalyonun diğer tarafına bakalım. Dün İstanbul Ticaret Odası (İTO) Mart ayı enflasyon rakamlarını açıkladı. Buna göre, TÜFE’nin İTO’da arkadaşı olan geçinme endeksi Mart ayında %1,13 artış kaydetti. İTO ile TÜİK arasında Mart ayına ilişkin güçlü bir korelasyon görülüyor. Bu bağlamda, Pazartesi günü açıklanacak resmi enflasyonun da %1 artacağı düşünülürse, yıllık TÜFE enflasyonu %16,2 seviyesini aşarak son 1,5 yılın zirvesine çıkmış olacak!

- Dün akşam piyasaların kılavuz kargası olan S&P500 endeksi 4bin seviyesinin üzerinde bir kapanış yaparak rekor kırarken, ABD Doları da küresel bazda değer kaybetti. Özellikle, Biden’in artık saymakta zorlandığımız trilyonlarca dolar büyüklüğündeki yatırım teşvik paketleri, büyümeyi teşvik edeceği için hisse senetlerini adeta kamçılıyor.

- Bugün Kutsal Cuma (Good Friday) nedeniyle küresel piyasaların büyük bir bölümü tatil havasında olacak. Her sabah 4:30’de kalan ve bülten yazan biri için bu cümleyi yazmak ne kadar da zor! Neyse dönelim konumuza. Tatil olmasına rağmen gün oldukça önemli. Her ayın ilk Cuması olduğu üzere ABD’de 15:30’da açıklanacak istihdam raporu önemle takip edilecektir. Manşet tarım dışı istihdamın 650bin artması, işsizlik oranın %6 seviyesine gerilemesi, yıllık kazançların ise %4,5 artması bekleniyor. Verinin beklenti setinin dışına çıkması, piyasa yansıması getirebilir; özellikle de enflasyon göstergesi olan yıllık kazançların!

- Haftanın son işlem gününde genel hava iyimser. Asya borsalarında hakim renk yeşil. Benzer bir şekilde ABD borsalarının da vadeli işlemlerinde hafif de olsa yükselişler görüyoruz.

- OPEC+ üretim kesintilerini Mayıs’tan itibaren kademeli olarak geri alma kararı sonrası Brent cinsi ham petrol 65 dolardan işlem görüyor.

- Bu sabah dolar zayıflığı ile Bitcoin 60bin, Ethereum ise 2bin doları aştı. Bitcoin’in 62bin doların üzerine yükselmesi (rekor tazelemesi), hedef seviyemiz olan 70bine doğru yolculuğu artık başlayacağını düşünüyoruz (Ethereum için ise 2,200).

- USDTRY kurunun dün bültenimizde belirttiğimiz 8,18 seviyesinin altında gecelik kapanış yapması ardından, daha da aşağıda bir sonraki seviye 7,99 olarak görülüyor. Borsa cephesinde de, dünkü kadar sert olmasa da yükselişin devam edeceğini düşünüyoruz.

Ø USDTRY

USDTRY kurunda 7,1925 sonrası yaşanan 8,4850 patlamasının Fibo seviyeleri grafikten görülebilir. 8,18 seviyesinin altında, bir sonraki düzeltme seviyesi psikolojik 8 seviyesinin hemen altı.

Ø XAGUSD

Teknik bir bakış açısıyla, yukarı yönlü hareketin 25,40-25,50 seviyelerinin dışına çıkması ile ivme kazanacağını düşünüyoruz.

Ø BTCUSD

Bitcoin’de 62bin dolar seviyesinde olan tüm zamanların zirve seviyesinin geçilmesi ile, yukarda 70bin dolar hedef seviyemize ulaşacağımızı düşünüyoruz.

Ø ETHUSD

Benzer bir şekilde, Ethereum’da da hedefimiz 2,200 dolar.

İKTİSATBANK – Emre Değirmencioğlu

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

ABD’de bir türlü soğumayan ekonomi ve belirsizliğini koruyan faiz indirim beklentisi

Yayınlanma:

18 saat önce|

17/04/2024Yazan:

BankaVitrini

- FED başkanı Powell, dün yaptığı konuşmada, faiz oranlarının ne zaman düşürülebileceği konusunda herhangi bir yönlendirme sağlamaktan kaçınırken, bunun yerine para politikasının daha uzun süre sıkı olması gerektiğini belirtti. Son dönemde ABD ekonomisinin güçlü olduğuna işaret eden makro ekonomik verilere hafta başı perakende satışlar verisinin de dâhil olması sonrasında gösterge 10 yıllık tahvil getirisi %4,7 seviyesine dayanarak son 5 ayın zirvesine yükseldi.

- FED’in 2022 yılının başında başladığı faiz artırım döngüsü ile politika faizini %0-0,25 seviyesinden %5,25-5,50 seviyesine getirmesine rağmen ABD ekonomisi bir türlü soğumaması üzerinde düşünülmeye değer bir unsur olarak ön plana çıkarken, yükselen tahvil faizlerinin yan etkilerinin de tamamen göz ardı edilmemesi gerektiğini düşünüyoruz. Pek de uzaklara gitmeye gerek yok, neredeyse 1 sene önce, ABD’de, piyasa faiz oranlarının yükselmesi karşısında likidite sıkıntısına düşen ve zararına tahvil satmak zorunda kalan 3 bankanın başarısız olduğunu ve battığını unutmamak gerekiyor!

- Bu nedenle, FED’in faiz indirmekte zorlanabileceği kaygısı son günlerde ana tema olsa da, faiz indiriminden kaçınmanın da yan etkileri olduğunu unutmamak gerekiyor! Konuyu pekiştirmek adına, son günlerde açıklanan banka bilançolarının da pek de sevimli olmadığını not edelim. Şöyle ki,

- ABD’nin ikinci en büyük bankası olan Bank of America, dün açıkladığı finansallar sonrası hisse fiyatı %3,5 ile sert bir şekilde geriledi. Banka birinci çeyrekte 6,7 milyar dolar, yani hisse başına 76 sent kâr açıklarken, geçen yıl aynı dönemde 8,2 milyar dolar yani hisse başına 94 sent kâr açıklamıştı.

- Türk mali piyasalara yönelik her ne kadar hafta başı kaleme aldığımız raporda olumlu görüşler beyan etsek de, küresel arenada cereyan eden olumsuz gelişmelerin gölgesinde görünüm biraz da olsa bozulduğunu kabul etmek gerekiyor. İsrail’in İran’a karşılık vereceği yönünde endişeler ve ABD cephesinde tüm gayretlere rağmen soğumayan ekonomi ve belirsizliğini koruyan faiz indirim beklentisi Türk mali piyasalarına da yansıdı. Her ne kadar jeopolitik risklerin daha da artmayacağı yönünde görüşümüz değerlendirmelerimizde baz teşkil etse de, sürecin nereye varacağını da tam olarak kestiremediğimizi not edelim. Dün BIST100 ana endeksi günü %1,4 düşüşle tamamlarken, lokomotif endeks bankacılık hisseler’%4,6 geriledi. USDTRY kuru beklentimize paralel bebek adımları ile 32,50 seviyesine yükselirken, CDS risk priminin de 318 baz puan seviyesine geldi.

- TCMB Başkanı Karahan, ilk hedefin enflasyonu düşürmek olduğunu belirterek, enflasyonun %75 seviyesi ile zirve yapıp sene sonu %36 hedeflerine uyumlu bir şekilde gerileyeceğini söyledi. Enflasyonla savaşın zayıflaması durumunda, dolarizasyon eğiliminin yavaşlamayacağını belirten Karahan, rezerv biriktirme hedefinin yabancı akımına bağlı olarak orta vadeli baz alındığını hatırlattı. TCMB’nin 2023 yılında yazdığı 818 milyar TL zararın nedenini ise KKM’ye bağladı.

- ABD’de her 100 günde 1 trilyon dolar artan borç yükünün fiziki varlıklara olan talebi artırmaya devam ettiğini not etmek gerekiyor. Örneğin, ABD tahvil faizleri ile negatif korelasyona sahip kıymetli madenler, yukarıda da değindiğim üzere, 10 yıllık tahvilin %4,70 seviyesine dayanarak son 5 ayın zirvesine yükselmesine rağmen, ezber bozarcasına, göreceli olarak güçlü seyirlerini koruduklarını görüyoruz: altının ons fiyatı 2,400 dolar civarlarında salınırken, gümüş ise 28,25 dolar seviyelerinde işlem görüyor. Kâr satışlarına ihtimal versek de, tırmanan jeopolitik riskler ve ABD’de artan fonlama maliyetine rağmen beliren enflasyon tehdidi ile yönün yukarı yönlü olduğunu düşünüyoruz.

- FED Başkanı Powell’ın 3 aydır devam eden yukarı yönlü sürprizlerle birlikte son enflasyon verilerinin politika yapıcılara politikayı yakın zamanda gevşetme konusunda yeterli güveni vermediğini söylemesinin yankıları hisse senedi piyasalarında satışlara neden oldu. FED’in faiz oranlarını önceden düşünülenden daha uzun süre yüksek tutması gerekebileceğinin anlaşılması ardından ABD borsaları dün geceyi hafif de olsa düşüşle tamamlarken, bu sabah Asya borsalarında da karmaşık bir seyir hâkim olduğunu görüyoruz.

- IMF-Dünya Bankası bahar toplantıları başladı. Dünya Ekonomi Görünümü raporunun başlığı “İstikrarlı ama Yavaş: Ayrışmanın Ortasında Dayanıklılık” oldu. Toplantılarda ana gündem maddeleri jeopolitik gerilimler ve enflasyon olacak. 2024 ve 2025’te dünya büyümesi %3,2 bekleniyor. IMF, devam eden yüksek enflasyon, Çin ve Avrupa’daki zayıf talep ve iki bölgesel savaşın etkileri nedeniyle, küresel ekonominin yavaş ama istikrarlı bir büyüme yılı daha geçirmeye hazır olduğunu söyledi.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Ortadoğu’daki çatışmalar güvenli limanlara sığınma isteğini artırdı

Yayınlanma:

3 gün önce|

15/04/2024Yazan:

BankaVitrini

- Biz bayram tatilindeyken, küresel arenanın karışmasına, bunun da mali piyasalara sirayet etmesine neredeyse alıştığımızı söyleyebilirim. Bugün bültenimizde, uzun tatil döneminde yaşanan önemli jeopolitik ve makroekonomik gelişmeleri basit bir şekilde kaleme alarak, bundan sonrasını anlamaya çalışacağız. Hatırlanacağı üzere, İran’ın, Suriye’nin başkenti Şam’daki Büyükelçilik yerleşkesine 1 Nisan günü İsrail tarafından düzenlenen hava saldırısı ve yine İsrail’in Filistin ve Hamas’a yönelik artan saldırıları geopolitik riskleri artırmış, Amerikan Wall Street Journal gazetesi, geçen haftanın son günlerinde, İran’ın kısa bir süre içinde İsrail’e karşılık vereceği iddiasında bulunmuştu.

- Küresel mali piyasalar ise, haftanın son iş günü, özellikle de İran ile İsrail arasında var olan tansiyonun daha da artacağı ve bölgeye de yayılacağı endişesi ile oldukça sert bir fiyatlama eğilimi sergiledi. Bu bağlamda, belirsizliğin yükseldiği dönemlerin bir numaralı yatırım aracı olan altın, ABD’de risksiz faiz oranı olarak görülen 10 yıllık tahvil faizlerinin katılık gösteren sıcak enflasyon verisi ardından %4,50 seviyesine yükselerek son 5 ayın en yüksek seviyesine gelmesine rağmen, fonlama maliyetini göz ardı ederek, güvenli liman edası ile 2,430 dolar seviyesine kadar yükseldi. Son dönemlerde ön plana çıkardığımız ve uzun pozisyona sahip olduğumuz bir diğer kıymetli maden gümüş ise 29,80 dolar seviyesine kadar yükselerek son üç yılın zirvesini test etti.

- Ortadoğu’da var olan tedirginliğin arz kesintisine neden olacağı beklentisi ile kuzey denizi petrolü olan Brent, haftayı 90 dolar seviyesinin üzerinde kapatarak son 6 ayın zirvesine yükselirken, bir başka güvenli liman olan doların ise (DXY) riskten kaçınma eğilimine paralel talep görmesi ile 5 ayın zirvesine yükselidiğini not edelim. DXY’nin yükselişi, EURUSD paritesini 1,06 seviyesinin diplerine kadar iterken, hafta sonu açık olan veya işlem gören tek enstrüman olan Bitcoin ise oldukça sert bir satış dalgasına maruz kalarak ilk etapta 61bin dolar seviyesine kadar gevşedikten sonra 65 dolar seviyelerine toparladı.

- Elbette, doların güçlenmesini sadece güvenli liman etkisine bağlarsak biraz da haksızlık etmiş oluruz keza madalyonun diğer tarafında ise güçlü Amerikan verilerinin de payının olduğunu göz ardı etmemek gerekiyor. Şöyle ki, bizler bayram tatilindeyken, ABD’de açıklanan TÜFE enflasyonu tahminlerin üzerinde sonuçlanarak, faiz indirim beklentilerinin de biraz daha gerilemesine neden oldu. ABD tahvil faizlerinin 5 ayın zirvesine çıktığı Cuma günü, Amerikan hisse senedi endeksleri %1,5’a varan oranda sert satışlara sahne oldu. ABD vadeli faiz kontratları ise yılın geriye kalan kısmına yönelik faiz indirim beklentilerini 45 baz puana çekerken (2 x 25baz puan) sene başı bu beklentinin neredeyse 6-7 kez faiz indirimi şeklinde olduğunu hatırlatalım.

- Madem ki bizim tatilde olduğumuz dönemi çok da uzatmadan kaleme alabildik, gelin bir de bundan sonrasına bakarak biraz da fiyatlama davranışının ne yöne evrileceğini anlamaya / yorumlamaya çalışalım. Önden fiyatlama yapan piyasaların (beklentiyi satın al gerçekleşmeyi sat) doğru bir fiyatlama içerisine girdiler mi onu da anlamaya çalışalım. Ortadoğu’da savaş tamtamları yükselse de hatta 3. Dünya savaşının fitili ateşlendi dense de, önden bilgi verilerek yapılan hatta İran’dan İsrail’e atılan çok sayıda füzenin saatlerce yol katederek hava savunma sistemi çok güçlü olan bir ülkeye hedeflerine varamadan düşürülmesi, sadece ve sadece İran’ın Suriye’deki diplomatik yerleşkesine yapılan saldırının karşı misilleme adımı ya da İran iç siyasetine yönelik bir hamle olarak okuduğumuzun altını çizmek isteriz. İranlı yetkililerin saldırıyı çok az hasara yol açmasına rağmen başarılı olarak nitelendirmesi, amacın zarar vermekten çok caydırıcılık mesajı vermek olduğunu da gösteriyor. Dahası, ABD Başkanı Biden’ın tansiyonu artırmayan açıklamalarını da göz ardı etmemek gerekiyor.

- Konuyu, mali piyasalar gözlüğümüz ile ele almak gerekirse, hafta sonu riski almak istemeyen ve Ortadoğu’da yayılabilecek bir savaş riskini de fiyat davranışına abartılı bir şekilde yansıtan piyasaların yeni haftda taşlar yerine oturdukça daha sağduyulu bir tepki vereceğini düşünüyoruz. Gümüş cephesinde 30 doların eteğine kadar gelerek kısa vadeli hedef seviyemize ulaşırken, altın tarafında 2,500-2,550 dolar olan hedefimize henüz ulaşamasak da, kâr satışı için gelinen seviyelerin elverişli olduğunu düşünüyoruz. Bunu söylerken, küresel manzaranın rahatsız edici olduğunu, Ukrayna ve Filistin tarafında devamlılık arz eden savaşların şiddeti körüklediğini, jeopolitik gelişmelerin -nasıl olsa bir şey olmaz- şeklinde okunmaması gerektiğinin de altını çizmek isteriz. İlaveten, ABD’de enflasyonist baskıların kalıcı bir hâl alması da güvenli limanlara olan talebi güçlü tutmaya devam edeceğini düşünüyoruz.

- Türk mali piyasalarının ise yerel seçimler ardından çehresinin hızla olumlu anlamda değişmeye devam ettiğini not etmemiz gerekiyor. Her ne kadar seçim sonrası birkaç gün bocalama hatta kafa karışıklığı yaşansa da, TCMB’nin net yabancı para pozisyonunun son 5 iş günü içerisinde 10,4 milyar dolar artış göstererek iyileştiğini peşinen not edelim. Enflasyon sorununu çözmenin kaçınılmaz olduğunu ve bu bağlamda atılan doğru adımların yabancı kurumlar tarafından göz ardı edilmeyerek not artırımı ile taçlandırılmaya devam edileceğini de düşünmeye devam ettiğimizin altını çizelim. Borsa İstanbul ana endeksi bankacılık hisseleri önderliğinde 10bin psikolojik endeks seviyesine gelerek rekor kırarken, 11-12 bin endeks seviyesindeki hedefimize de doğru da yol almaya devam ediyor. USDTRY kuru uzun bayram tatili öncesi ortaya çıkan TL ihtiyacı ile son günlerde yerinde sayarken, enflasyon ve faiz hadlerine paralel bebek adımları ile bundan sonraki süreçte kuzeye ilerlemeye devam etmesini bekliyoruz. Tahvil faizleri yavaş yavaş alımların eşliğinde yönünü aşağıya çevirirken, CDS risk primi ise 300 baz puan seviyesinde denge kazandı.

- ABD’de büyük bir katılık gösteren enflasyon verileri ardından faiz indirim beklentilerinin iyice törpülendiği; FED cephesinde ise yetkililerini açıklamalarını şahinleşmeye başladığı bir ortamda, bugün ABD’de açıklanacak Mart ayı perakende satışlar verisi, Salı günü Başkanı Powell’ın konuşması, Perşembe günü ise mevcut konut satışlarını takip edeceğiz. ABD’de Kasım ayında düzenlenecek seçimler öncesinde ya da çok da sıkı para politikasının getirdiği diğer yükleri de göz ardı etmeyerek FED’in bu yıl bir noktada faiz indirmeye başlayacağını düşünmeye devam ediyoruz.

- Yeni haftanın ilk işlem gününde, Asya borsalarında hâkim renk kırmızı. MSCI’nın Japonya dışındaki Asya-Pasifik hisselerini kapsayan en geniş endeksi %0,7 geriledi. Dolar, YEN karşısında 34 yılın en yüksek seviyesine ulaştı! Sabah ilk işlemlerde altın 2,360, gümüş 28,20, petrol 90,20, bitcoin ise 65,300 dolar seviyelerinde işlem görüyor. USDTRY kuru 32,40 seviyelerine toparladığını da not edelim.

- Jeopolitik risklerin gündemi meşgul etmeye devam edeceğini düşünüyoruz. İran’ın İsrail’e yönelik nitelik ve nicelik olarak saldırısının etkisiz kalması hatta ABD, İsrail’in İran’a karşı herhangi bir misilleme eyleminde yer almayacağını söylemesi ile riskler bir nebze de olsun hafiflemişti. Ancak, İsrail’in bu saldırıya karşılık verebileceği iddiaları riskleri yeniden yükseltme eğilimi barındırdığını da göz ardı etmeyelim. Jeopolitik risklerin yüksek seyretmesi, küresel anlamda doların ve kıymetli metallerin güçlü kalmasına, riski varlıkları ise (hisse senetleri) değer kaybına neden olacağına düşünmeye devam ediyoruz. Nedense, bu eğilimin de kalıcı ve uzun boylu olmayacağı düşünüyoruz.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Bretton Woods ikizleri (IMF ve Dünya Bankası) ve Türkiye

Dünya Bankası’nın Türkiye’ye açtığı krediler ve iş birlikleri ile ilgili örnekler çoğaltılabilir. Ancak projenin onaylanması tamamlanacağı anlamına gelmez. Beş yıl süreyle banka tüm süreci takip ediyor, projenin aşamalarında bir sorun yoksa devam eden projenin bütçesini kullandırtıyor. Haliyle hem kamu hem de özel sektörün borçluluğu artıyor, brüt dış borç stoku 500 milyar dolara ulaştı. Özel sektör dış borç stoku 250 milyar iken kamu sektörününki 202,5 milyar dolar

Yayınlanma:

5 gün önce|

13/04/2024Yazan:

Prof. Dr. Binhan Elif Yılmaz

Dünya üzerinde birbirini bazen tamamlayan bazen dışlayan iki farklı yapı olduğu hiç kimsenin gözünden kaçmıyor. Bir yanda rezerv paraya sahip ve elinde büyük fonlar bulunduran bir yapı, diğer yanda ise kalkınmasını kendi olanakları ile finanse edemeyen ve dış finansmana ihtiyaç duyan bir yapı.

Bu iki yapı coğrafi olarak birbirinden uzak. Finansal ilişki olarak ise bir “tık”lama kadar yakın. Ancak birbirlerine güvenmedikleri için güvenilir kurumların aracılığına ve garantörlüğüne ihtiyaç duyuluyor. Bu da çoğunlukla IMF, Dünya Bankası gibi uluslararası finans kuruluşlarının iş birliğini, kredi derecelendirme kuruluşlarının değerlendirmelerini ön planda tutuyor.

Uluslararası finans kuruluşları, kuruluşu ve sermayesine birden fazla ülkenin katıldığı, finansal faaliyetlerinden de birden fazla ülkenin yararlandığı kuruluşlardır.

İkinci Dünya Savaşı sonrasında Bretton Woods anlaşmasının imzalanması, IMF ve Dünya Bankası’nın başını çektiği Uluslararası Finans Kurumu (IFC), Uluslararası Kalkınma Birliği (IDA), Avrupa Yatırım Bankası (EIB), İktisadi İş birliği ve Kalkınma Teşkilatı (OECD), İslam Kalkınma Bankası (IDB) gibi uluslararası finansal aktörlerin birbiri ardına kurulması, dış borçlanmaların bu kuruluşlar aracılığıyla yürütülmesine neden oldu.

Uluslararası finans kuruluşlarının gelişmekte olan ülkeler nezdinde en popüler olanları, IMF (Uluslararası Para Fonu) ve Dünya Bankası’dır. Bu iki kuruluş, Bretton Woods İkizleri olarak da bilinir. 1944 yılında toplanan Bretton Woods Konferansı’nda kabul edilen esaslar üzerine kurulup, 1947’de finansal operasyonlarına başladılar, Türkiye de o tarihte bu iki kuruluşa birden üye oldu.

IMF, ülkeler arasında ticaretin devamını sağlamak ve uluslararası refahın düşmesini önlemek için ödemeler dengesi sorunu yaşayan ülkelerle, en bilinen imkanlarının başında gelen stand-by anlaşmaları imzalar. IMF o ülkenin borcunu ödemesini sağlayacak önlemleri almak kaydıyla, maddi destek sağlar. O nedenle IMF’nin destek sağladığı ülkeye uygulattığı ekonomi politikası önerilerinin arasında; dış ticaretin ve sermaye hareketlerinin serbestleştirilmesi, devalüasyona gidilmesi, sıkı maliye ve para politikalarının uygulanması, bazen daha da ileri giderek ücretlerin dondurulması yer alır. İşte IMF’nin stand-by anlaşmaları, bu kararların uygulandığı ülkelerde “acı reçete” olarak hafızalarda yerini korur.

Türkiye IMF ile ilk kez 1958 moratoryumu ile tanıştı. Günümüze kadar 19 stand-by anlaşması imzaladı. 22 yıldır iktidarda olan AKP yönetimi, seçimle iktidara geldiğinde IMF ile devam eden bir stand-by anlaşması vardı. Ayrıca ilerleyen yıllarda AKP iktidarı IMF ile yeni bir stand-by anlaşması daha yaptı.

Dünya Bankası ise gelişmiş ülkelerin mali olanaklarını gelişmekte olan ülkelere kanalize ederek dünya genelinde yaşam kalitesini artırmak ve yoksulluğu azaltmak için proje ve program kredileri verir. Banka finanse edilecek projeleri, ekonomik, teknik, idari, mali ve işletmecilik açılarından ayrıntılı olarak inceler, kredi verildikten sonra da yürütülen projeyi takip edip, her aşamada rapor ister ve gönderilen uzmanlar aracılığıyla yerinde denetler.

Dünya Bankası aslında bir şemsiye kuruluş, onunla özdeşleşen beş kuruluş var: Bunlar; Uluslararası İmar ve Kalkınma Bankası (IBRD) Uluslararası Kalkınma Birliği (IDA), Uluslararası Finans Kurumu (IFC), Çoktaraflı Yatırımlar Garanti Ajansı (MIGA) ve Uluslararası Yatırım Anlaşmazlıkları Çözüm Merkezi (ICSID).

Dünya Bankası Türkiye’nin de dahil olduğu kalkınma çabası içinde olan Mozambik, Pakistan, Burundi, Ürdün, Ukrayna, Etiyopya, Tanzanya, Moritanya, Somali, Cibuti, Zimbabwe ve benzeri gelişmekte olan (azgelişmiş ülke tanımı kullanılmadığı için gelişmekte olan ülke denmekte) ülkelere program ve proje kredisi vermeye devam ediyor.

Dünya Bankası’nın şu anda aktif 2570 projesi var. Bu projeler 152 ülkede uygulanmaya devam ediyor. Devam eden projelerin toplam büyüklüğü ise 342,5 milyar dolar.

Türkiye’de Dünya Bankası grubunun 39 projesi devam ediyor. Bu projeler ile sağlanan toplam kaynak 11,1 milyar dolar. Onaylanan son projeler, yeşil enerji alanında.

Türkiye, Dünya Bankası kaynaklarından uzun yıllardır yararlanıyor. Ekonomiden sağlığa, sosyal güvenlik sisteminden kamu mali yönetimine kadar ekonomik ve sosyal yapımızın dönüştürülmesinde hep iş birliği yapıldı. Örneğin 1980 dönüşümü ve 24 Ocak kararlarının uygulanması için 3 ayrı yapısal uyum kredisini veren Dünya Bankasıdır.

Dünya Bankası kredilerinin son 20 yılda sayısı ve hacmi giderek artmış durumda. Ama hâlâ kalkınamadık.

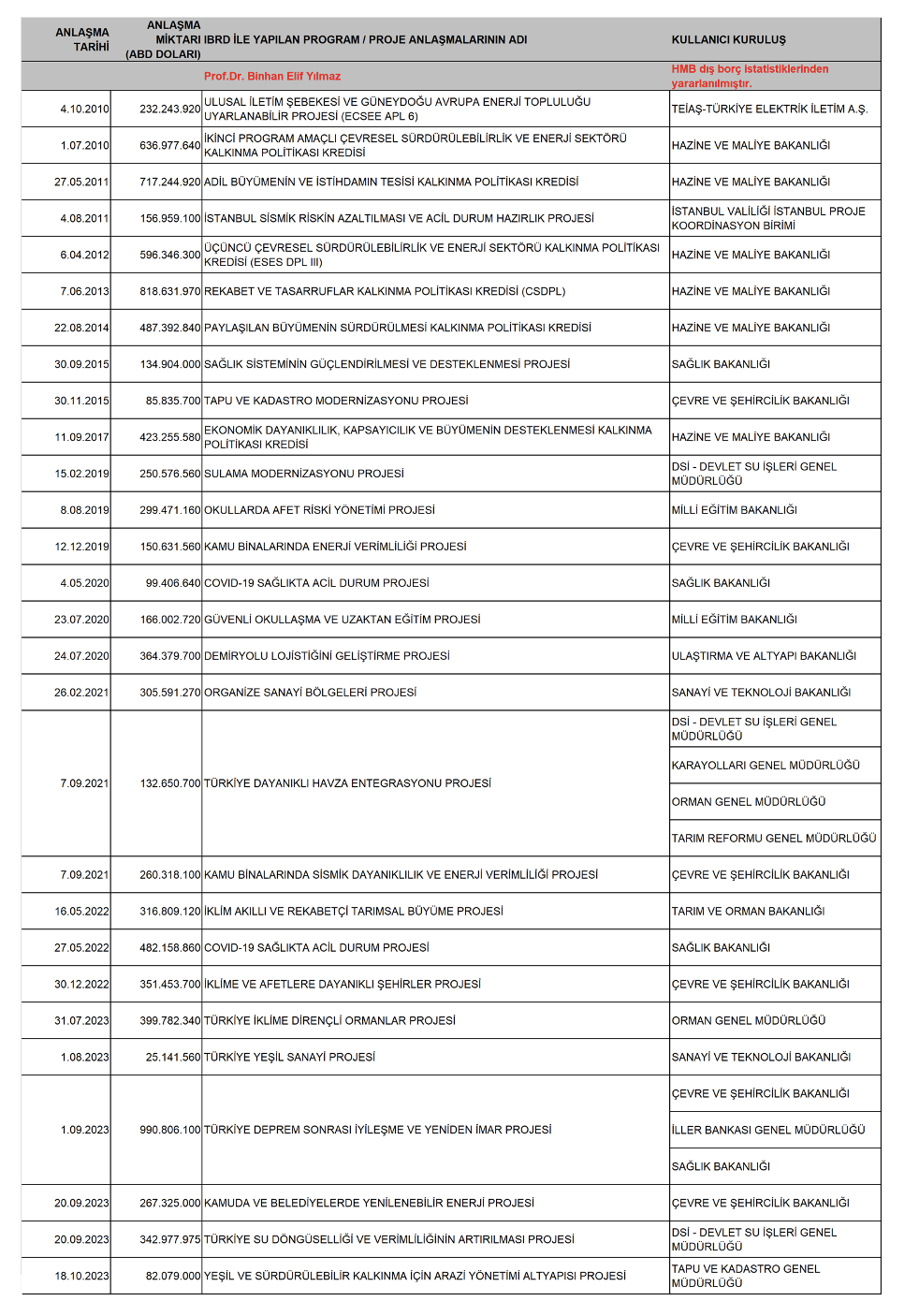

2010 sonrası Dünya Bankası grubundan IBRD ile yapılan anlaşmaların hangi kamu kurumlarıyla yapıldığı, tutarı gibi bilgilerin yer aldığı bir tablo hazırladım, yazının sonunda yer alıyor, inceleyebilirsiniz.

Hazine ve Maliye Bakanı Sn. Şimşek, Dünya Bankasından sağlanan 18 milyar dolarlık bir kredi anlaşmasına varıldığını duyurdu. Bu anlaşmalar, 2023 yılının yaz aylarında başvurusu yapılan ve şubat ayı sonundan itibaren sonuçlandırılan projeler. Konuları ise, yeşil ihracat, endüstriyel emisyonların azaltılması, sosyal kapsayıcı yeşil dönüşüm ile ilgili. Türkiye’nin kalkınırken çevresel sosyal etkilere dikkat etmesi gerekecek.

IBRD’den sağlanan kaynağı elde edecek kuruluşlar arasında, Türkiye Kalkınma ve Yatırım Bankası ile Çevre ve Şehircilik Bakanlığı bulunuyor. Bu projelerle hedeflenen; Türkiye’nin seçilmiş illerinde kilit sektörlerden kaynaklanan öncelikle hava kirleticilerinin ve sera gazlarının emisyonlarını azaltmak.

Görüldüğü gibi IBRD kamu kurumlarının projelerine kredi açıyor. Dolayısıyla kamu sektörü borç stokunu artırıcı özelliğe sahip. Dünya Bankası grubunda ayrıca özel sektör projelerine kredi veren bir de IFC bulunuyor.

IFC, Antalya Havalimanının kapasitesinin yeşil dönüşümle artırılması için TAV ile toplam 1,9 milyar Euro’luk bir anlaşma gerçekleştirildi. Şu anda 62,5 milyon Euro’luk kısmı verilmiş durumda. IFC’nin Türkiye’deki KOBİ’lere verdiği destek de var. 4 Nisan günü onaylanan dijitalleşme ile ilgili bir projenin kapsamı bir yazılım için (İkas). IFC’nin aralık 2023’te onayladığı bir proje, Türkiye’de elektrikli araç üretimi ve ihracatının desteklenmesiyle ilgili. Karsan ile yapılan iş birliği kapsamında 35 milyon Euro’luk destek sağlanacak. Ayrıca aynı günlerde depremin hasarının giderilmesi ve sürdürülebilirlik çerçevesinde Sanko holdinge de 350 milyon Euro’luk bir kaynağı IFC onaylamış durumda.

Dünya Bankası’nın Türkiye’ye açtığı krediler ve iş birlikleri ile ilgili örnekler çoğaltılabilir. Ancak projenin onaylanması tamamlanacağı anlamına gelmez. Beş yıl süreyle banka tüm süreci takip ediyor, projenin aşamalarında bir sorun yoksa devam eden projenin bütçesini kullandırtıyor. Haliyle hem kamu hem de özel sektörün borçluluğu artıyor, brüt dış borç stoku 500 milyar dolara ulaştı. Özel sektör dış borç stoku 250 milyar iken kamu sektörününki 202,5 milyar dolar.

Gerek yukarıda bahsettiğim Dünya Bankası’nın çalışma prensibinden gerekse aşağıdaki tablodan gördüğünüz gibi, bu krediler ile (Sn. Şimşek’in bahsettiği 18 milyar dolar) sağlanan meblağ piyasaya girerek kurun düşmesine yardımcı olacak özelliğe sahip değil. Ama önemli bir özelliği var; o da brüt dış borç stokunu artırmak.

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (553)

- BANKA ANALİZLERİ (129)

- BANKA HABERLERİ (2.465)

- BASINDA BİZ (51)

- BORSA (262)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.537)

- GÜNCEL (1.631)

- GÜNDEM (2.718)

- RÖPORTAJLAR (39)

- SİGORTA (106)

- ŞİRKETLER (1.474)

- SÜRDÜRÜLEBİLİRLİK (279)

- VİDEO Vitrini (19)

- YAZARLAR (650)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (365)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (65)

- Serhat Can (2)

- Tuncer Dede (11)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

Fitch’ten Türk bankaları için ‘Kredi Kart risk’ uyarısı

Akbank, sürdürülebilirlik temalı sendikasyon kredisini rekor taleple yeniledi

Değerse’den Çanakkale üzüm yetiştiriciliğini canlandıracak yatırım modeli

Prof. Dr. BORATAV: Yerel seçim sonuçlarını değerlendirdi

ABD’de bir türlü soğumayan ekonomi ve belirsizliğini koruyan faiz indirim beklentisi

Ölü amcasıyla bankaya kredi çekmeye gelen kadın, cesede imza attırmaya çalıştı

Mart ayı bütçe görünümü

Dünya Bankası’ndan Türkiye Kredisi açıklaması

PASHA BANK ’ın sürdürülebilirlik yolculuğunda “Yeşil Ofis Yeşil Dönüşüm” diploması başarısı

İş Bankası’ndan “100. Yıl Bonosu”

İşverenler 50 Yaş Üstü Çalışanları Keşfetti

VAKIFBANK EMEKLİ PROMOSYON’DA KESENİN AĞZINI AÇTI

GARANTİ BBVA 1 MİLYAR LİRA TAKİP DOSYASINI DEVRETTİ

VATANDAŞA KÖTÜ HABER: Borcu borçla kapatma donemi bitti

QNB Finansbank Emekli Promosyonunu artırdı

EMEKLİLER SİYASİLERE SESLERİNİ DUYURMAYA ÇALIŞIYOR

Poayis’e Hoşgeldiniz!

BANKA KİRALIK KASA ÜCRETLERİ 20 BİN LİRAYI GEÇTİ

Yüzde 65 faizle firmalar nasıl döner: İflaslar ve işsizlik patlar!

Her beş otelden üçüne bankalar el koyabilir

- Son dakika: Sayısal Loto sonuçları belli oldu! 17 Nisan 2024 Çılgın Sayısal Loto bilet sonucu sorgulama ekranı! 18/04/2024

- Bakan Şimşek ABD'de yatırımcılarla görüştü 17/04/2024

- Altın, döviz, borsa... Piyasalarda savaş endişesi sürüyor mu? Uzman isim CNN TÜRK'e anlattı 17/04/2024

- Son dakika: Şans Topu çekilişi sonuçları belli oldu! 17 Nisan 2024 Şans Topu bilet sonucu sorgulama ekranı! 17/04/2024

- Lokanta ve kafelerde KDV düzenlemesi 17/04/2024

- Resmi Gazete'de bugün (18.04.2024) 17/04/2024

- Fed Bej Kitap: Ekonomik faaliyet "hafif" arttı 17/04/2024

- Bakan Şimşek’ten Washington’da ekonomi mesajları 17/04/2024

- Dışişleri Bakanlığı, Lübnan için seyahat uyarısı yaptı 17/04/2024

- AB yönetiminin başı için Draghi’nin de adı geçiyor 17/04/2024

- TCMB sunumu: Manşet enflasyon ikinci yarıdan itibaren düşecek 17/04/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL12 ay önce

GÜNCEL12 ay önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM4 ay önce

GÜNDEM4 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı