Dünya üzerinde birbirini bazen tamamlayan bazen dışlayan iki farklı yapı olduğu hiç kimsenin gözünden kaçmıyor. Bir yanda rezerv paraya sahip ve elinde büyük fonlar bulunduran bir yapı, diğer yanda ise kalkınmasını kendi olanakları ile finanse edemeyen ve dış finansmana ihtiyaç duyan bir yapı.

Bu iki yapı coğrafi olarak birbirinden uzak. Finansal ilişki olarak ise bir “tık”lama kadar yakın. Ancak birbirlerine güvenmedikleri için güvenilir kurumların aracılığına ve garantörlüğüne ihtiyaç duyuluyor. Bu da çoğunlukla IMF, Dünya Bankası gibi uluslararası finans kuruluşlarının iş birliğini, kredi derecelendirme kuruluşlarının değerlendirmelerini ön planda tutuyor.

Uluslararası finans kuruluşları, kuruluşu ve sermayesine birden fazla ülkenin katıldığı, finansal faaliyetlerinden de birden fazla ülkenin yararlandığı kuruluşlardır.

İkinci Dünya Savaşı sonrasında Bretton Woods anlaşmasının imzalanması, IMF ve Dünya Bankası’nın başını çektiği Uluslararası Finans Kurumu (IFC), Uluslararası Kalkınma Birliği (IDA), Avrupa Yatırım Bankası (EIB), İktisadi İş birliği ve Kalkınma Teşkilatı (OECD), İslam Kalkınma Bankası (IDB) gibi uluslararası finansal aktörlerin birbiri ardına kurulması, dış borçlanmaların bu kuruluşlar aracılığıyla yürütülmesine neden oldu.

Uluslararası finans kuruluşlarının gelişmekte olan ülkeler nezdinde en popüler olanları, IMF (Uluslararası Para Fonu) ve Dünya Bankası’dır. Bu iki kuruluş, Bretton Woods İkizleri olarak da bilinir. 1944 yılında toplanan Bretton Woods Konferansı’nda kabul edilen esaslar üzerine kurulup, 1947’de finansal operasyonlarına başladılar, Türkiye de o tarihte bu iki kuruluşa birden üye oldu.

IMF, ülkeler arasında ticaretin devamını sağlamak ve uluslararası refahın düşmesini önlemek için ödemeler dengesi sorunu yaşayan ülkelerle, en bilinen imkanlarının başında gelen stand-by anlaşmaları imzalar. IMF o ülkenin borcunu ödemesini sağlayacak önlemleri almak kaydıyla, maddi destek sağlar. O nedenle IMF’nin destek sağladığı ülkeye uygulattığı ekonomi politikası önerilerinin arasında; dış ticaretin ve sermaye hareketlerinin serbestleştirilmesi, devalüasyona gidilmesi, sıkı maliye ve para politikalarının uygulanması, bazen daha da ileri giderek ücretlerin dondurulması yer alır. İşte IMF’nin stand-by anlaşmaları, bu kararların uygulandığı ülkelerde “acı reçete” olarak hafızalarda yerini korur.

Türkiye IMF ile ilk kez 1958 moratoryumu ile tanıştı. Günümüze kadar 19 stand-by anlaşması imzaladı. 22 yıldır iktidarda olan AKP yönetimi, seçimle iktidara geldiğinde IMF ile devam eden bir stand-by anlaşması vardı. Ayrıca ilerleyen yıllarda AKP iktidarı IMF ile yeni bir stand-by anlaşması daha yaptı.

Dünya Bankası ise gelişmiş ülkelerin mali olanaklarını gelişmekte olan ülkelere kanalize ederek dünya genelinde yaşam kalitesini artırmak ve yoksulluğu azaltmak için proje ve program kredileri verir. Banka finanse edilecek projeleri, ekonomik, teknik, idari, mali ve işletmecilik açılarından ayrıntılı olarak inceler, kredi verildikten sonra da yürütülen projeyi takip edip, her aşamada rapor ister ve gönderilen uzmanlar aracılığıyla yerinde denetler.

Dünya Bankası aslında bir şemsiye kuruluş, onunla özdeşleşen beş kuruluş var: Bunlar; Uluslararası İmar ve Kalkınma Bankası (IBRD) Uluslararası Kalkınma Birliği (IDA), Uluslararası Finans Kurumu (IFC), Çoktaraflı Yatırımlar Garanti Ajansı (MIGA) ve Uluslararası Yatırım Anlaşmazlıkları Çözüm Merkezi (ICSID).

Dünya Bankası Türkiye’nin de dahil olduğu kalkınma çabası içinde olan Mozambik, Pakistan, Burundi, Ürdün, Ukrayna, Etiyopya, Tanzanya, Moritanya, Somali, Cibuti, Zimbabwe ve benzeri gelişmekte olan (azgelişmiş ülke tanımı kullanılmadığı için gelişmekte olan ülke denmekte) ülkelere program ve proje kredisi vermeye devam ediyor.

Dünya Bankası’nın şu anda aktif 2570 projesi var. Bu projeler 152 ülkede uygulanmaya devam ediyor. Devam eden projelerin toplam büyüklüğü ise 342,5 milyar dolar.

Türkiye’de Dünya Bankası grubunun 39 projesi devam ediyor. Bu projeler ile sağlanan toplam kaynak 11,1 milyar dolar. Onaylanan son projeler, yeşil enerji alanında.

Türkiye, Dünya Bankası kaynaklarından uzun yıllardır yararlanıyor. Ekonomiden sağlığa, sosyal güvenlik sisteminden kamu mali yönetimine kadar ekonomik ve sosyal yapımızın dönüştürülmesinde hep iş birliği yapıldı. Örneğin 1980 dönüşümü ve 24 Ocak kararlarının uygulanması için 3 ayrı yapısal uyum kredisini veren Dünya Bankasıdır.

Dünya Bankası kredilerinin son 20 yılda sayısı ve hacmi giderek artmış durumda. Ama hâlâ kalkınamadık.

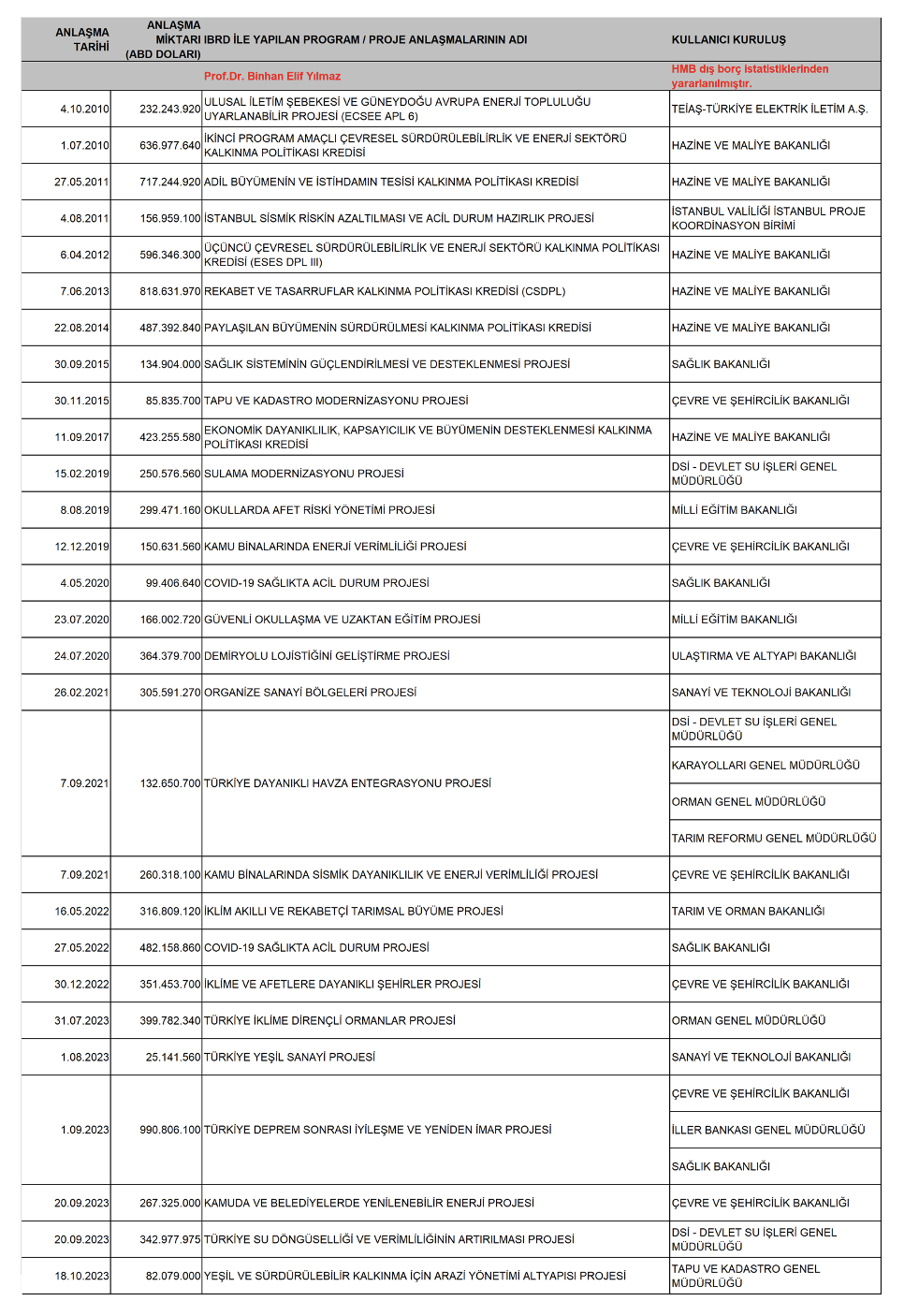

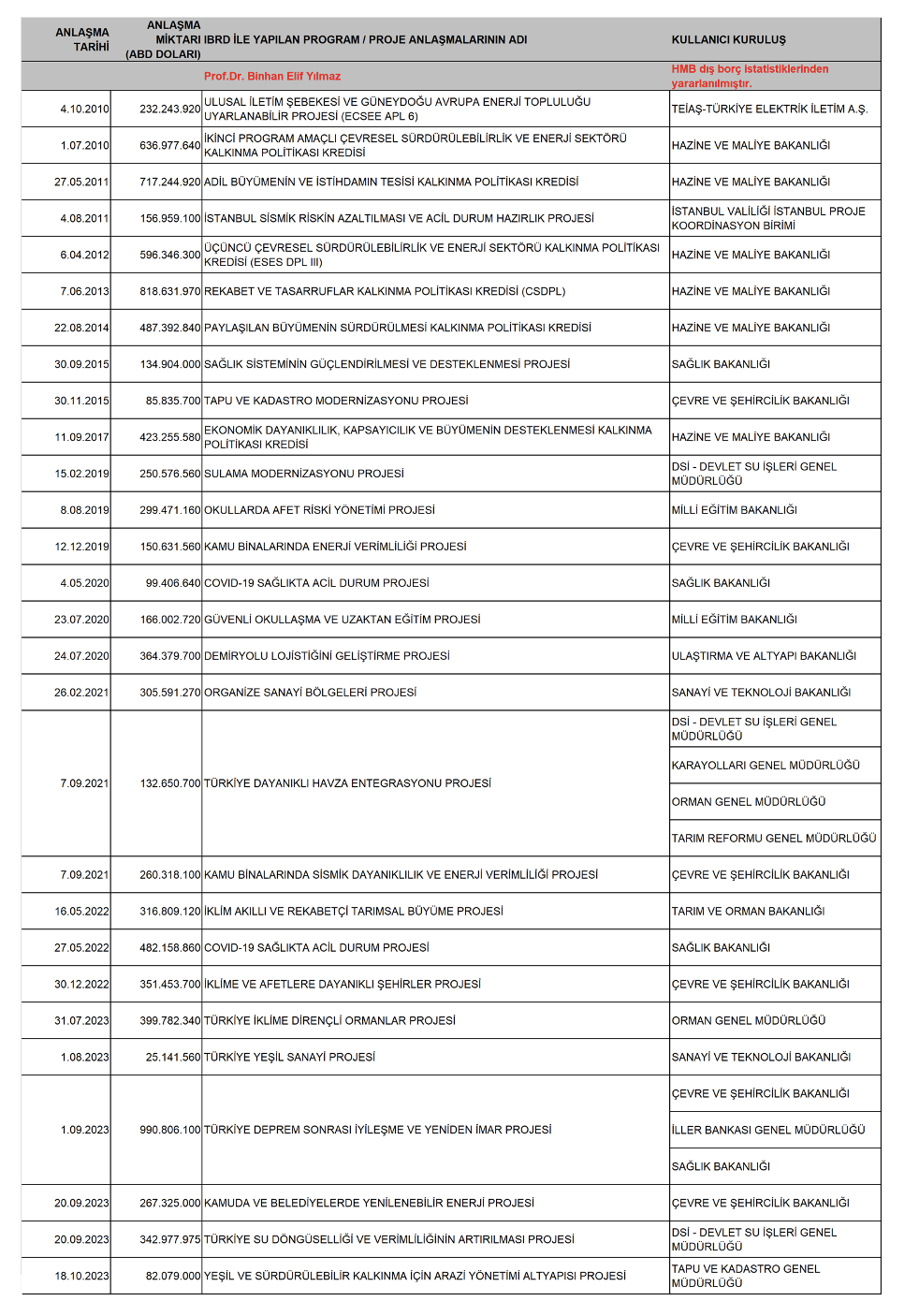

2010 sonrası Dünya Bankası grubundan IBRD ile yapılan anlaşmaların hangi kamu kurumlarıyla yapıldığı, tutarı gibi bilgilerin yer aldığı bir tablo hazırladım, yazının sonunda yer alıyor, inceleyebilirsiniz.

Hazine ve Maliye Bakanı Sn. Şimşek, Dünya Bankasından sağlanan 18 milyar dolarlık bir kredi anlaşmasına varıldığını duyurdu. Bu anlaşmalar, 2023 yılının yaz aylarında başvurusu yapılan ve şubat ayı sonundan itibaren sonuçlandırılan projeler. Konuları ise, yeşil ihracat, endüstriyel emisyonların azaltılması, sosyal kapsayıcı yeşil dönüşüm ile ilgili. Türkiye’nin kalkınırken çevresel sosyal etkilere dikkat etmesi gerekecek.

IBRD’den sağlanan kaynağı elde edecek kuruluşlar arasında, Türkiye Kalkınma ve Yatırım Bankası ile Çevre ve Şehircilik Bakanlığı bulunuyor. Bu projelerle hedeflenen; Türkiye’nin seçilmiş illerinde kilit sektörlerden kaynaklanan öncelikle hava kirleticilerinin ve sera gazlarının emisyonlarını azaltmak.

Görüldüğü gibi IBRD kamu kurumlarının projelerine kredi açıyor. Dolayısıyla kamu sektörü borç stokunu artırıcı özelliğe sahip. Dünya Bankası grubunda ayrıca özel sektör projelerine kredi veren bir de IFC bulunuyor.

IFC, Antalya Havalimanının kapasitesinin yeşil dönüşümle artırılması için TAV ile toplam 1,9 milyar Euro’luk bir anlaşma gerçekleştirildi. Şu anda 62,5 milyon Euro’luk kısmı verilmiş durumda. IFC’nin Türkiye’deki KOBİ’lere verdiği destek de var. 4 Nisan günü onaylanan dijitalleşme ile ilgili bir projenin kapsamı bir yazılım için (İkas). IFC’nin aralık 2023’te onayladığı bir proje, Türkiye’de elektrikli araç üretimi ve ihracatının desteklenmesiyle ilgili. Karsan ile yapılan iş birliği kapsamında 35 milyon Euro’luk destek sağlanacak. Ayrıca aynı günlerde depremin hasarının giderilmesi ve sürdürülebilirlik çerçevesinde Sanko holdinge de 350 milyon Euro’luk bir kaynağı IFC onaylamış durumda.

Dünya Bankası’nın Türkiye’ye açtığı krediler ve iş birlikleri ile ilgili örnekler çoğaltılabilir. Ancak projenin onaylanması tamamlanacağı anlamına gelmez. Beş yıl süreyle banka tüm süreci takip ediyor, projenin aşamalarında bir sorun yoksa devam eden projenin bütçesini kullandırtıyor. Haliyle hem kamu hem de özel sektörün borçluluğu artıyor, brüt dış borç stoku 500 milyar dolara ulaştı. Özel sektör dış borç stoku 250 milyar iken kamu sektörününki 202,5 milyar dolar.

Gerek yukarıda bahsettiğim Dünya Bankası’nın çalışma prensibinden gerekse aşağıdaki tablodan gördüğünüz gibi, bu krediler ile (Sn. Şimşek’in bahsettiği 18 milyar dolar) sağlanan meblağ piyasaya girerek kurun düşmesine yardımcı olacak özelliğe sahip değil. Ama önemli bir özelliği var; o da brüt dış borç stokunu artırmak.

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL12 ay önce

GÜNCEL12 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM4 ay önce

GÜNDEM4 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce