ALTIN - DÖVİZ - KRIPTO PARA

Yapay zekâ, ticaret savaşları ve küresel riskler: Piyasalar yön arıyor

Yayınlanma:

5 ay önce|

Yazan:

BankaVitrini

Küresel mali piyasalarda hafta başında egemen olan tarife şokunun şimdilik dinmesi ile gözler dün Muhteşen Yedilinin as oyuncularından Alphabet’in bilançosuna çevrildi. Akşam açıklanan finansallar, 2025 yılında yapay zekâ yatırımlarını 75 milyar dolara çıkacağını gösterirken, bulut gelirlerindeki yavaşlama nedeniyle yatırımcıları hayal kırıklığına uğradığını ve piyasa sonrası işlemlerde hissenin %9 gerilediğini gördük. Şirketin ana gelir kaynağı olan dijital reklamcılık, özellikle ABD seçim harcamalarının etkisiyle artarak beklentileri aşarken, Google Cloud’un gelir artışı önceki çeyreklere kıyasla yavaşlaması, yatırımcıların harcamaların kârlılığa nasıl dönüşeceği konusundaki endişelerini artırdı. Her ne kadar yüksek sermaye harcamaları yapay zekânın gelecekteki potansiyeline yönelik bir yatırım olarak kabul edilse de, piyasa DeepSeek gibi daha verimli rakiplerin ortaya çıkmasıyla Alphabet’in maliyet yönetimini sorgulamaya başladı.

ABD borsalarının vadeli işlemlerinde bu sabah satıcılı bir seyir görüyoruz. Öte yandan, Asya cephesinde tatilden dönen Çin borsalarında da hafif de olsa kırmızı renk ön plana çıkarken, gösterge endeks Japonya borsası, erken vakitteki kazanımlarını koruyamayarak hafif de olsa geriledi. Japonya Merkez Bankası’nın faiz artırımı beklentilerinin artması ve Yen’in güçlenmesi, yatırımcıların risk iştahını olumsuz etkiledi. Öte yandan, Nissan, Honda’nın bağlı kuruluş olma teklifine karşı çıkarak birleşme görüşmelerini sonlandırabileceğini söyledi. Gelişme sonrası her iki şirketin hisseleri yükseliş kaydederken, Trump’ın olası gümrük tarifeleri gibi dış faktörler, birleşme görüşmelerinin karmaşık hâle gelmesine neden olduğunu da göz ardı etmiyoruz.

ABD Başkanı Trump, Gazze Şeridini ABD’nin kontrolüne alarak yeniden inşa etmeyi ve bölgedeki Filistinlileri komşu ülkelere kalıcı olarak yerleştirmeyi önerdi. İsrail Başbakanı Netanyahu, Trump’ın yaklaşımını “kutunun dışında düşünmek” olarak nitelese de, planın net detaylar içermediğini ve uluslararası hukuka aykırılık taşıdığını okuyoruz. Suudi Arabistan ve diğer Arap ülkeleri Filistinlilerin yerinden edilmesine karşı çıkarken, Demokratlar ve insan hakları örgütleri de bu öneriyi eleştirdi. Trump’ın planı, İsrail’in aşırı sağ politikalarıyla örtüşürken, ABD’nin Gazze’de kalıcı bir varlık göstermesi yönündeki bu radikal değişiklik, Washington’un uzun süredir benimsediği politikalarla çelişiyor.

Öte yandan Trump, Ukrayna’daki savaşı sona erdirmek amacıyla Rusya ve Ukrayna ile yapıcı görüşmeler gerçekleştirdiğini açıkladı. Trump, yönetiminin Rusya ile Ukrayna’daki savaş hakkında “çok ciddi” görüşmeler yaptığını ve bu süreçte Rusya Devlet Başkanı Vladimir Putin ile de temaslarda bulunduğunu belirtti. Ukrayna Devlet Başkanı Zelenskiy ise, Rusya ile müzakerelere açık olduğunu ifade etti. Zelenskiy, ABD Başkanı Trump’ın, Rusya Devlet Başkanı Putin’i “masaya getirebileceğini” ve bunun için Rusya’ya yönelik yaptırımların ve Ukrayna ordusuna verilen desteğin sürdürülmesinin bir yöntem olarak kullanılabileceğini söyledi. Bu gelişmeler, Ukrayna’da bir ateşkes ihtimalinin güçlendiğine işaret ediyor.

ABD ile Çin arasındaki ticaret savaşı, Pekin’in misilleme olarak ABD ithalatına ek gümrük vergileri getirmesiyle daha da tırmandı. Çin, ABD’den ithal edilen kömür ve sıvılaştırılmış doğal gaz (LNG) gibi ürünlere %15, ham petrol, tarım ekipmanları ve bazı otomobillere ise %10 ek gümrük vergisi getireceğini ve bu vergilerin 10 Şubat’tan itibaren yürürlüğe gireceğini açıkladı. Trump, Çin Devlet Başkanı Xi ile ticaret savaşını hafifletmek için görüşmeye aciliyet duymadığını belirtirken, %10’luk ek gümrük vergileri iki ülke arasındaki gerilimi artırdı. Piyasalar, bu gelişmeleri enflasyonist olarak değerlendirirken, güvenli liman olarak görülen altına olan talep de arttı. Altının ons fiyatı, jeopolitik ve ekonomik belirsizliklerin etkisiyle yükselmeye devam ederek bu sabah 2,860 dolar seviyesine dayanarak yeni bir rekor kırdı.

Teknik mânâda altında uzun süredir 3bin dolar seviyesini konuşurken, büyük bir potansiyel barındıran gümüş ise benzer bir şekilde 31 dolar seviyesinin üzerinde haftalık kapanış yaparak bu sabah 32,50 dolar ile son üç ayın zirvesine yükseldi. Bir diğer değer saklama aracı olan bitcoin ise psikolojik 100bin dolar seviyesinin etrafında dalgalanmaya devam ettiğini görüyoruz. Teknik bir bakış açısı ile, havanın kararmaması durumunda aşağıda destek görevi üstlenen 90bin ve yukarıda 109bin seviyelerinin bir süre daha oyun sahasının çizgilerini temsil edeceğini düşünüyoruz. Oyun alanının aşağısına doğru alım, yukarısına doğru ise satım denenebilir. Oyun sahasının dışına çıkılması durumunda ise, daha da yukarıda uzun süredir hedeflediğimiz 125-130 bin, daha da aşağıda ise (90 bin dolar seviyesinin aşağısı) 75bin dolar seviyesine kadar büyük bir boşluk olduğunu göz ardı etmeyelim. Biz yönün yukarıya olacağını düşünmeye devam ediyoruz.

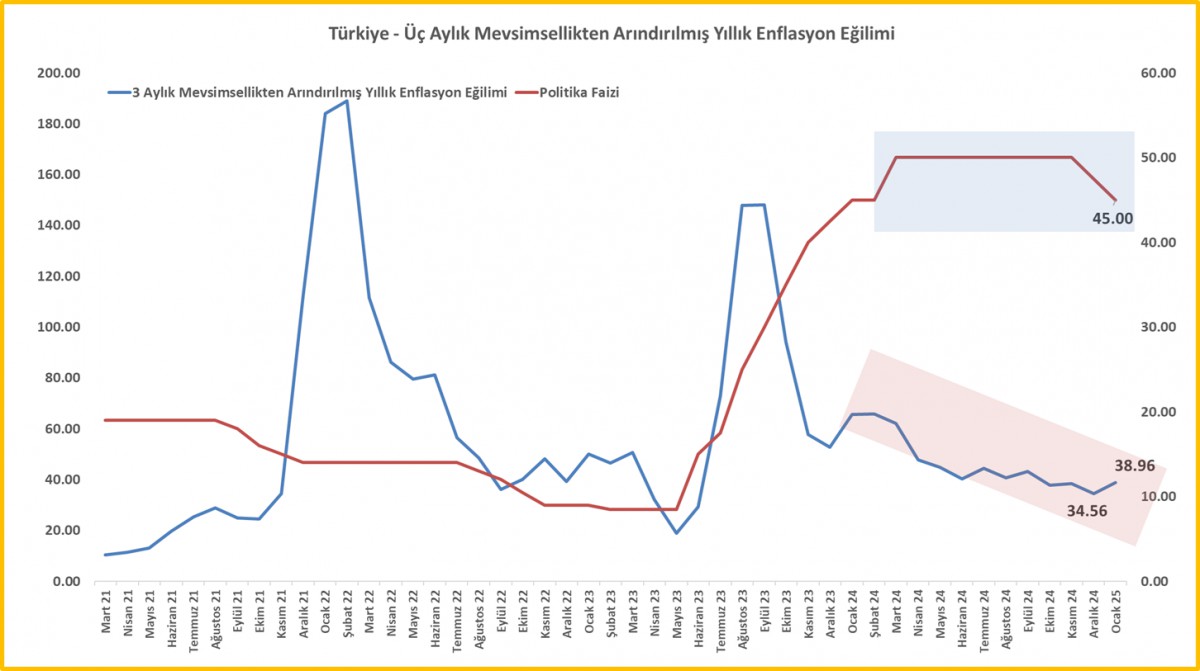

Türkiye cephesinden ise dün TÜİK tarafından açıklanan mevsimsellikten arındırılmış seriye göre Ocak ayında TÜFE artışı %3,38 olmuş. Aşağıdaki grafikte görülebileceği üzere, üç aylık verinin yıllıklandırılmış oranı %38,96 seviyesine yükselerek bir önceki aya göre de (%34,60) ciddi mânâda artış kaydetti. TCMB de dün yayınlandığı aylık fiyat gelişmeleri raporunda Ocak ayında enflasyonun ana eğiliminde yükselişe işaret etti. TCMB’nin Şubat ayında olağan PPK toplantısının olmaması, Şubat enflasyonunu görerek Mart ayında karar verebilmesi için TCMB’ye konfor alanı sağlayacağını düşünüyoruz. Bu bağlamda, Şubat enflasyonunun Ocak ayında var olan fiyat ayarlamalarını içermeyeceği düşüncesinden hareketle, TCMB’nin 6 Mart olağan PPK toplantısından 250 baz puan faiz indirim ihtimalinin hâlâ masada kuvvetli bir şekilde durduğunu düşünüyoruz.

Öte yandan, TCMB verilerine göre, Türk Lirası Ocak ayında TÜFE bazlı endekse göre %4,1 değer kazanarak Mart 2020’den bu yana en değerli seviyeye geldi. Enflasyon yüksek gelmesi ve TL’nin döviz sepeti karşısında değer kaybının sınırlı kalması, TL’de reel değerlenmeyi daha da belirgin kılarken, bu eğilimin yakın gelecekte de korunacağı kanaatindeyiz. En azından yaz aylarına kadar TL uzun pozisyonlarımızı korumaya devam edeceğiz. Dün reel efektif döviz kurunun yanı sıra, TCMB, finansal kesim dışındaki firmaların Kasım sonuna ilişkin net döviz pozisyonu verisini de açıkladı. Reel kesimin döviz açık pozisyonu bir önceki aya göre 5,1 milyar dolar kötüleşerek 133 milyar dolara yükselirken, 2023 yıl sonunda bu rakamın 80 milyar dolar olduğu düşünülürse, bozulamını da on bir aylık (Ocak – Kasım) sürede yaklaşık 53 milyar dolar olduğunu görüyoruz. Türk şirketleri döviz satıp TL almak suretiyle bizzat pozisyon açığı vererek ya da carry trade işlemlerine soyunarak kârsızlık sorunu yaşadıkları bir dönemde yüksek faiz geliri yazmaya çalışmışlar. Her ne kadar strateji doğru olsa da, döviz açık pozisyonu kendi başına bir risk. Buna karşı otoritenin yakın zamanda döviz kredilerine sınırlama getirdiğini de hatırlatmış olalım.

Tarife şokunun bir nebze de olsun atlatılması ve doların değer kaybetmesi ile USDTRY kuru da psikolojik 36,00 seviyesinin hemen gerisinde denge bulurken, beş yıl vadeli CDS risk primi ise 251 baz puan seviyesine geriledi. Borsa İstanbul sanki Türkiye’ye tarife uygulanmış misali kaydettiği sert düşüşü bir nebze de olsun telafi ederken, bir önceki gün %3 düşen bankacılık endeksi dün %2,2 yükseliş kaydetti. İki yıl vadeli gösterge tahvilin bileşik faizi ise %38,50 seviyesinde yatay bir seyir izledi. Altının gram fiyatı 3,300 TL seviyesi ile yeni bir rekor kırdı!

ABD’de dün Aralık ayı iş ilanları 8 milyon olan beklentinin altında 7,6 milyon artarak beklentilerin altında kalması ekonomik yavaşlama sinyali verirken, yatırımcılar her ayın ilk cuması olduğu üzere ABD’de açıklanacak resmî istihdam verilerine odaklandı. FED yetkilileri ise faiz kararlarında temkinli ilerleyeceklerini belirttiklerini hatırlatmış olalım. Bugün veri gündeminde ABD ADP istihdamı ve hizmet PMI verileri takip edilebilir.

Mevsimsellikten Arındırılmış TÜFE Göstergeleri

Emre Değirmencioğlu

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

KKM Dönemi Bitiyor mu? Merkez Bankası Vites Yükseltti

Yayınlanma:

3 gün önce|

21/06/2025Yazan:

Erol Taşdelen

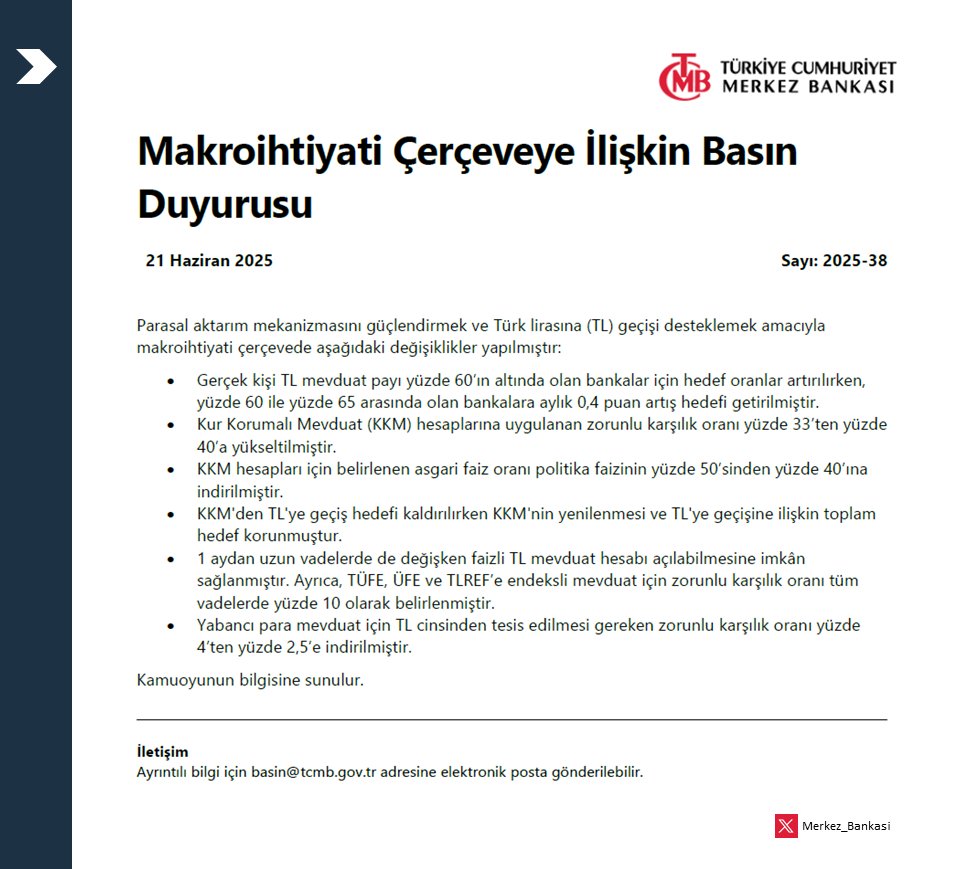

21 Haziran 2025 tarihli Türkiye Cumhuriyet Merkez Bankası (TCMB) basın duyurusu ile makroihtiyati çerçevede yapılan değişiklikleri ve bunların Türk lirasına geçişi destekleme amacı ile değişikliğe gitti:

Düzenlemelerin anlamını madde madde şöyle açıklayabiliriz:

1. TL Mevduat Payı Hedefleri

-

Gerçek kişi TL mevduat oranı %60’ın altında olan bankalar için hedef artırıldı.

-

%60-%65 arasında olan bankalara ise aylık %0,4 puan artış hedefi getirildi.

-

Bu düzenleme, bankaların TL mevduat toplamını artırmalarını teşvik ediyor. TL’ye geçiş hızlandırılmak isteniyor.

-

2. KKM Zorunlu Karşılık Oranı Arttırıldı

-

Kur Korumalı Mevduat (KKM) için zorunlu karşılık oranı %33’ten %40’a çıkarıldı.

-

Yani bankalar artık daha fazla karşılık ayırmak zorunda, bu da KKM’yi daha maliyetli hale getiriyor.

-

Dolayısıyla KKM’den çıkış teşvik ediliyor, TL vadeli mevduata geçiş isteniyor.

-

3. KKM Faiz Sınırlaması Gevşetildi

-

KKM hesaplarında uygulanabilecek asgari faiz oranı, politika faizinin %50’si yerine %40’ı olarak belirlendi.

-

Bankaların KKM’ye uygulayacağı faiz düşürülebilecek. Yine KKM’nin cazibesi azaltılıyor.

-

4. KKM’den TL’ye Geçiş

-

KKM’den TL mevduata geçişi teşvik için hedef korunurken, KKM’nin yenilenmesi sınırlandırılıyor.

-

Bu, KKM’den TL’ye dönüşü zorunlu ve sürekli hale getirmeye yönelik bir adım.

-

5. TL Mevduata Geçişi Kolaylaştırıcı Adım

-

1 aydan uzun vadeli ve değişken faizli TL mevduat açılmasına izin verildi.

-

Faiz endeksleri (TÜFE, ÜFE, TLREF vs.) ile bağlantılı değişken faizli mevduat açılabilecek.

-

Bu, yüksek enflasyon ortamında TL’ye ilgiyi artırmayı amaçlar.

-

6. Yabancı Para Mevduat Zorunlu Karşılık Oranı Düşürüldü

-

Yabancı para mevduatın TL karşılığı olarak tutulması gereken zorunlu karşılık oranı %4’ten %2,5’e düşürüldü.

-

Bu, bankaların döviz kaynağı üzerindeki yükü biraz azaltır. Ancak genel politika yine TL’ye geçişi desteklemeye yöneliktir.

-

GENEL DEĞERLENDİRME

Bu adımların genel amacı:

-

Kur Korumalı Mevduat’tan (KKM) çıkışı hızlandırmak,

-

TL vadeli mevduatın cazibesini artırmak,

-

Bankaları TL’yi teşvik etmeye zorlamak,

-

Para politikasının etkinliğini artırmak (yani faiz kararı ile tasarruf kararları arasındaki bağı güçlendirmek).

ALTIN - DÖVİZ - KRIPTO PARA

Krizler sıradanlaştı mı? Yatırımcı artık şok olmuyor!

Yayınlanma:

3 gün önce|

21/06/2025Yazan:

Erol Taşdelen

Günümüz finans dünyasında yatırımcılar adeta birer kriz savaşçısı haline geldi. Son 30 yılda yaşanan ekonomik, jeopolitik ve finansal sarsıntılar, yatırımcıların reflekslerini keskinleştirdi, risk algılarını yeniden şekillendirdi. Ancak bu “alışma” hali bir bağışıklık mı yoksa rehavet mi, tartışmaya açık.

Şoklara bağışıklık mı kazandık?

Yatırımcılar artık krizleri sadece endişe verici gelişmeler olarak değil, fırsat alanları olarak da görebiliyor. Bunun başlıca nedenleri:

-

Merkez bankalarının krize müdahale refleksleri güçlendi. “FED put” olarak adlandırılan politika sayesinde yatırımcılar diplerde alım yapma cesaretini artırdı.

-

Davranışsal finans bilgisi yayıldı; sürü psikolojisi daha bilinçli değerlendiriliyor.

-

Portföy çeşitliliği arttı: Hisse senetleri, altın, kripto, emtia gibi alternatif yatırım alanlarına yönelim yükseldi.

Ancak bu bağışıklık yanıltıcı olabilir. Tarih defalarca gösterdi ki her yeni kriz kendi doğasını taşır ve eski çözümler her zaman işe yaramaz.

Yakın tarihteki büyük piyasa şokları

Aşağıdaki tablo, son 35 yılda yatırımcıların karşı karşıya kaldığı önemli piyasa şoklarını özetliyor:

| Yıl | Olay | Etkisi |

|---|---|---|

| 1987 | Kara Pazartesi | Dow Jones %22 düştü. Panik satışlar algoritmik işlemleri tetikledi. |

| 1997 | Asya Krizi | Tayland’dan başlayan kriz Asya borsalarını çökertti. |

| 1998 | Rusya Krizi – LTCM | Hedge fonların sistemik riski ortaya çıktı. FED müdahale etti. |

| 2000 | Dot-com Balonu | Teknoloji hisseleri %70’ten fazla düştü. Nasdaq çakıldı. |

| 2008 | Küresel Finansal Kriz | Lehman Brothers battı, dünya resesyona girdi. |

| 2010–2012 | Avrupa Borç Krizi | Yunanistan ve Güney Avrupa ekonomileri sarsıldı. |

| 2016 | Brexit | Sterlin tarihi düşüş yaşadı. Avrupa’da birlik tartışıldı. |

| 2020 | COVID-19 | Piyasalar çöktü. Petrol negatife indi. Genişlemeci politikalar devreye girdi. |

| 2022 | Ukrayna-Rusya Savaşı | Enerji ve tarım fiyatları patladı, küresel enflasyon başladı. |

| 2023 | Bankacılık Krizi (SVB, Credit Suisse) | Bankacılık sistemine güven sorgulandı. Risk iştahı azaldı. |

| 2024–2025 | İran-İsrail Gerginliği | Orta Doğu kaynaklı jeopolitik risk yeniden fiyatlandı. |

Yatırımcının yeni refleksleri

Günümüz yatırımcısı geçmişe kıyasla daha stratejik davranıyor:

-

“Buy the dip” (düşüşte al) mantığı benimsendi.

-

Hızlı portföy rotasyonu ve likiditeye yönelim arttı.

-

Algoritmik işlemler sayesinde tepkiler daha hızlı ancak daha volatil.

Tehlike: krizlere alışmak

Yatırımcılar krizlere alıştıkça, bazı tehlikeli eğilimler de doğuyor:

-

Rehavet: “Nasıl olsa merkez bankaları kurtarır” düşüncesi hâkim olabilir.

-

Aşırı risk alma: Kriz sonrası sert yükselişler beklentisiyle riskli varlıklara aşırı yönelim.

-

Gerçek risklerin göz ardı edilmesi: Jeopolitik ya da yapısal riskler yeterince fiyatlanmıyor olabilir.

Bağışıklık mı, körlük mü?

Yatırımcılar şoklara karşı daha hazırlıklı olabilir ancak bu hazırlık, rehavete dönüşmemeli. Finansal sistem her zaman yeni riskler üretmeye devam eder. Bugün yaşanabilecek bir jeopolitik kriz, iklim krizi, siber saldırı veya küresel borç sorunu, piyasaları yeniden sarsabilir.

Bu nedenle yatırımcı için en önemli kural hâlâ geçerli:

“Geçmişteki krizleri hatırla, ama bir sonrakinin farklı olacağını unutma.”

Erol TAŞDELEN-Ekonomist www.bankavitrini.com

ALTIN - DÖVİZ - KRIPTO PARA

Trump iki hafta süre verdi: İran’a ani saldırı riski ‘şimdilik’ azaldı

Yayınlanma:

4 gün önce|

20/06/2025Yazan:

BankaVitrini

FED Başkanı Powell’ın yüksek belirsizlik ortamında temkinli davranarak, Trump’ın tarifelerinin etkileri netleşmeden faiz indirimi yapmadığı hatta “şu an ne olacağını kimse bilmiyor, biz de bekleyip göreceğiz.” dedi olağan toplantısının ertesi günü, İsviçre Merkez Bankası politika faizini 25 baz indirerek üç yıl önceki %0 seviyesine geri çekti. Norveç Merkez Bankası ise dün sürpriz bir şekilde politika faizini 25 baz puan indirerek %4,00 seviyesine çekti. Bu, bankanın 2020’den bu yana gerçekleştirdiği ilk faiz indirimi oldu. İngiltere Merkez Bankası ise faizini beklendiği üzere %4,25 seviyesinde sabit bırakırken, gevşemeye açık kapı bırakması dikkat çekti.

Akabinde sahneye çıkan TCMB, jeopolitik gelişmeleri ve tarife savaşlarının getirdiği belirsizliğe işaret edere politika faizini %46 seviyesinde sabit bırakırken, beklentimizin aksine faiz koridorunu simetrik bir hâle de getirmedi. Mevcut belirsizlik ortamında, ihtiyaç olması durumunda, borç verme faizi oranını %49 seviyesinde bırakarak aslında 300 baz puan ilave sıkılaşma esnekliğini korudu. Son günlerde AOFM, TCMB’nin politika faizi olan %46 seviyesine gerilerken, dün BIST repo faizi (TLREF) ise %47 seviyesine yükseldi.

Tansiyonun artmadığı günlerde iş gören faizin %46’ya yeniden gerileyeceğini düşünüyoruz. TCMB’nin şahin bir duruş sergilemesine rağmen, eğer işler önümüzdeki 45 gün içerisinde ‘çirkinleşmezse’, Temmuz toplantısında kuvvetli bir faiz indirim ihtimalinin oldukça yüksek olduğunu düşünüyoruz! Biraz daha büyük resimden bakarsak, Temmuz’da en az 350 baz puan faiz indirimi beklerken, sene sonu politika faizinin %35 seviyesine gerilemesini bekliyoruz.

Dönelim kararın piyasa yansımasına… USDTRY kuru dün gün 39,25 seviyelerinde tamamlaması ardından bu sabah, pazartesi valörlü işlemlerde, gerek üç günlük fonlama maliyet gerekse de hafta sonu riski almak istenmemesi nedeniyle ilk işlemlerin 39,65 seviyelerinden eşleştiğini görüyoruz. Yüksek faiz ortamının şirketler üzerinde baskı kurması, finansman maliyetlerinde artışın yarattığı kârsızlık sorunu, üzerine tuz biber olan jeopolitik gelişmeler ve petrol fiyatlarının yüksek seyri, hisse senedi cephesinde havanın bozulmasına neden oldu: BİST100 endeksi günü %1 düşüle tamamlarken, haftanın genelinde şimdilik %2,25 düşüş sergiledi. Ana endekste aşağıda 9,000 yukarıda ise 9,700 oyun sahasının çizgilerini temsil ediyor. Kırdığı yöne doğru hareketin ivme kazanmasını bekliyoruz. CDS risk primi bebek adımları ile 315 baz puan seviyesine yükselirken, TCMB’nin şahin duruşuna paralel iki yıl vadeli gösterge tahvil basit faizi yeniden %40 seviyesinin altına geriledi.

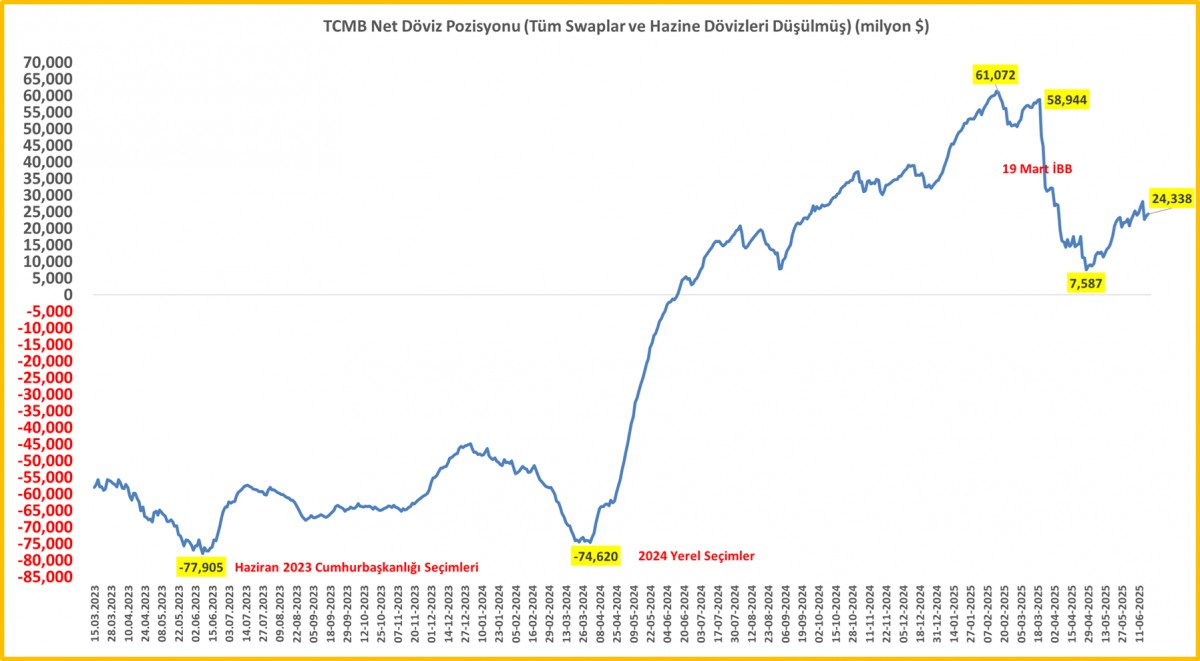

Türkiye ile ilgili paragrafı kapatmadan, TCMB ve BDDK’nın haftalık verilerine de bakmak isterim. 13 Haziran ile sona eren haftada, yurt içi yerleşiklerin parite etkisinden arındırılmış döviz hesapları (DTH) 2,9 milyar dolar artış kaydetti. Bu rakam bir önceki hafta yine kurumsal müşteriler kaynaklı 2,6 milyar dolar azalmıştı. Bu nedenle çok fazla anlam yüklemek istemedik. BDDK verisine göre, KKM hacmi 5,2 milyar TL azalışla 566 milyar TL seviyesine geriledi. KKM hacmi çok küçüldüğünden azalış hızı da iyice ivme yitirdi. KKM’nin toplam mevduat stokundaki payı %2,5 seviyesine gerilerken, DTH ve KKM’nin toplamdaki payı ise önceki haftaya göre önemli bir değişim göstermeden %41 oldu (TL payı ise ~ %59). TCMB’nin 18 Haziran valörlü işlemlerinde net yabancı para pozisyonu yaklaşık 0,6 milyar dolar artışla manşet rakam 24,3 milyar dolar seviyesine geldi (bakınız grafik). Daha geniş bir açıdan bakarsak, sene sonunu ile siyasi iklimin değiştiği 19 Mart arasında 22 milyar dolar biriktiren TCMB, 19 Mart ile 28 Nisan arasında 50 milyar dolar rezerv kaybetmesi ardından yeniden yavaş yavaş rezerv biriktirmeye çabaladığını görüyoruz. Yabancıların menkul kıymet pozisyonu net anlamda 1,1 milyar dolar iyileşirken, hisse senetlerine ilginin yeniden tırmandığını da not edelim.

ABD piyasalarının Juneteenth tatili nedeniyle kapalı olması, Asya seansına net yön vermedi. Bu sabah ABD vadeli işlemlerinde %0,25 oranında düşüşler göze çarparken, yeni gün başlangıcında Pasifik’in diğer ucunda ise iyimser bir seyrin hâkim olduğunu görüyoruz. Kore ve Hong Kong borsaları %1’in üzerinde yükselirken, gösterge endeks Tokyo borsası, güçlenen YEN nedeniyle yatay bir seyir izliyor. Japonya’da Mayıs ayında çekirdek enflasyon gıda fiyatlarının öncülüğünde yıllık %3,7’ye yükselerek son iki yılın zirvesine çıktığını ve merkez bankasının hedefinin üstünde kalmaya devam ettiği görüyoruz.

İsrail-İran savaşının şiddetlenmesi ve Trump’ın olası ABD müdahâlesine yönelik kararını iki hafta içinde açıklayacak olması, küresel piyasalarda temkinli iyimser bir seyre yol açtı. Petrol fiyatları jeopolitik risklerle desteklense de, Brent bu sabah %2,5 düşüşle 76,80 dolar seviyesine geriledi (son üç haftada yükseliş %19). Benzer bir etkinin kıymetli madenler cephesinde de etkili olduğunu görüyoruz. Altının ons fiyatı hafta genelinde %2,25 düşüşle 3,350 dolar seviyesine gerilerken, gümüşün ons fiyatı ise hafta başı 37,30 dolar seviyesine kadar yükselmesi ardından 35,80 seviyesine geri çekildi. Benzer bir şekilde riskin arttığı son günlerde değer kazanan dolar da (DXY) bu sabah kazanımlarını geri verdi.

Bu arada haftaya yapacağım sunum için çalışırken, Hürmüz Boğazı’nı ve İran’ın ihracatı hakkında derinlemesine araştırma yaptım. ABD ile Çin arasında başlayan jeostratejik rekabetin tetiklediği tarife savaşları tüm haşmetiyle devam ederken, İran’ın ihraç ettiği petrolün %90’ını kim alıyor biliyor musunuz? Evet, Çin! Büyük resimde, daha önce de değindiğim üzere, İsrail’in son dönemde Hamas ve Hizbullah gibi örgütlere yönelik artan operasyonel baskısı, İran’ın askeri ve nükleer altyapısına doğrudan saldırı ile uzun süredir beklenen ancak ertelenen rejimi devirme sürecinin fiilen başlaması, Suriye, Lübnan ve Irak gibi ülkelerdeki güç boşluklarını hep birlikte geniş bir açıdan değerlendirmek gerekiyor. Bu yeni tablonun şimdilik enerji fiyatları ve güvenlik politikaları üzerinden Türkiye’ye olumsuz etkisi ön planda olsa da, İran’ın etkisinin zayıflaması, Türkiye’nin diplomatik ve jeopolitik manevra alanını genişletebilir. Suriye’nin kuzeyindeki terör yapılarının tasfiyesi, PKK’nın silah bırakma sürecinin hızlanması ve belki de Kıbrıs’a kadar uzanacak daha dengeli bir diplomasi ortamının oluşması gibi olumlu gelişmelerin de önünü açabileceğini düşündüğümüzün altını bir kez daha çizmek istiyoruz. Tüm bu gelişmelerin belki de en dikkat çekici sonuçlarından biri ise, Çin’in enerji arz güvenliği açısından daha kırılgan ve dışa bağımlı hâle gelmesidir.

Mali piyasaların gündeminde bugün Türkiye cephesinde tüketici güven endeksi ve merkezi yönetim borç stoku, dışarıda ise İngiltere’de perakende satışlar ve ABD Philadelphia FED endeksi takip edilebilir. Herkese güzel bir hafta sonu dileriz.

TCMB net döviz pozisyonu (tüm swaplar ve hazine dövizleri hâriç)

Emre Değirmencioğlu

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (844)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.142)

- BASINDA BİZ (60)

- BORSA (450)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.852)

- GÜNCEL (3.221)

- GÜNDEM (3.197)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.246)

- SÜRDÜRÜLEBİLİRLİK (475)

- VİDEO Vitrini (19)

- YAZARLAR (1.056)

- Ali Coşkun (24)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (34)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Türkiye’nin Kafkaesk Manzarasında Genç Olmak

Yapay Zekâ Beyninizi Sessizce Ele Geçiriyor Olabilir!

YÜKSEK BANKA KREDİLERİ

ABD İran’ı vursa da, piyasalarda panik havası yok!

Aşırı Düşünmenin Zararları: Zihni Tutsak Eden Sessiz Tehlike

Yapay Zekâ Müşteri Temsilcileri Şivenizle Konuşacak

Yapı Kredi emeklilere 27 bin liraya varan nakit promosyon sunuyor

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

Tennis Istanbul Open 2025 Şirketler Arası Tenis Turnuvası başladı

DENİZBANK: Bir GMY istifası daha!

Kriz mi Dediniz? Yeni Başlangıçlar İçin En Doğru Zaman!

- SON DAKİKA HABERİ: Borsa günü düşüşle tamamladı 23/06/2025

- 23 HAZİRAN BRENT PETROL FİYATI! Brent Petrol fiyatları ne kadar, kaç TL oldu? 23/06/2025

- EK DERS ÜCRETİ 2025: Öğretmenlerin bir saat ek ders ücreti ne kadar oldu? 23/06/2025

- Piyasalar savaş senaryosunu fiyatlıyor: PANİK SATIŞLARA DİKKAT! 23/06/2025

- Türkiye ekonomisine 1,1 milyar dolarlık sendikasyon kredisi desteği 23/06/2025

- DOĞUM YARDIMI BAŞVURU EKRANI e-DEVLET: 5 bin lira doğum yardımı başvurusu nereden, nasıl yapılır? 23/06/2025

- 23 HAZİRAN 2025 PAZARTESİ ALTIN FİYATLARI: Bugün gram altın, çeyrek altın ne kadar? 23/06/2025

- Trump: Herkes petrol fiyatlarını düşürsün 23/06/2025

- ABD'de 2. el konut satışlarında zayıf seyir 23/06/2025

- Almanya savunma harcamalarını artırmayı planlıyor 23/06/2025

- IFO: Trump'ın vergileri Almanya'nın ABD'ye ihracatını %38,5 düşürebilir 23/06/2025

- Turist girişleri Mayıs'ta yıllık olarak geriledi 23/06/2025

- Erdoğan: Kamu görevlilerimizi enflasyona ezdirmemek asli vazifemiz 23/06/2025

- Akkök, 2025'te 500 milyon dolar yatırım yapacak 23/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı