ALTIN - DÖVİZ - KRIPTO PARA

TCMB Başkanı Karahan’ın “Enflasyon Raporu 2025-I” Konuşması yaptı

Yayınlanma:

5 ay önce|

Yazan:

BankaVitrini

Kıymetli Basın Mensupları, Saygıdeğer Katılımcılar,

Öncelikle hoşgeldiniz. 6 Şubat depremlerinin ikinci yılındayız. Kayıplarımızın acısını hala kalbimizde hissediyoruz. Konuşmama başlamadan önce, yaşadığımız deprem felaketinde, ve kısa süre önce, Bolu Kartalkaya’da çıkan yangında hayatını kaybeden vatandaşlarımızı rahmetle anıyorum. Kıymetli ailelerine sabır ve baş sağlığı diliyorum.

Bugün, Enflasyon Raporumuzun ana mesajlarını paylaşmak üzere buradayız.

Dezenflasyon sürecimiz devam ediyor. Makroekonomik göstergeler de bu süreçle uyumlu şekilde ilerliyor.

İç talebin enflasyondaki düşüşü destekleyici seviyelere geldiğini ve enflasyonun ana eğiliminin düşüş trendinde olduğunu değerlendiriyoruz.

Para politikasındaki sıkı duruşumuzu, dezenflasyonun devamını sağlayacak şekilde sürdüreceğiz.

Konuşmamın ilerleyen bölümlerinde, bahsettiğim tüm bu unsurlar hakkında detaylı değerlendirmelerde bulunacağım.

Sunumumda ilk olarak küresel ekonomi, makroekonomik görünüm ve para politikası duruşumuza ilişkin değerlendirmelerimizi paylaşacağım. Daha sonra orta vadeli tahminlerimizi sunacağım. Sonrasında Başkan Yardımcılarımızla birlikte sizlerin sorularını yanıtlayacağız.

Bu Raporumuzda da yine, öne çıkan konulara ve tematik analizlerimize kutu çalışmalarıyla yer veriyoruz.

Bu Rapordaki kutularımızda; fiyatlama davranışlarını, hizmet üretici ile tüketici fiyatlarındaki ilişkiyi, hanehalkı varlıklarındaki değerleme etkisini ve Euro Dolar paritesindeki değişimin dış ticarete etkilerini detaylı olarak inceliyoruz.

Değerli Konuklar,

Konuşmama son dönemde öne çıkan küresel ekonomik gelişmeler ile başlıyorum.

Küresel büyüme görünümünde önceki Rapor dönemine paralel olarak kademeli toparlanma öngörümüzü koruyoruz.

İmalat sanayi ve hizmetler sektörü arasında önceki Rapor döneminde gözlenen farklılaşma da sürmekte.

Öncü göstergeler ise imalat sanayinde aşağı yönlü risklerin arttığına işaret ediyor.

Son dönemde, küresel ticaret politikalarına dair belirsizliğin, önemli ölçüde yükseldiğini görüyoruz.

Korumacı eğilimlerin artması, küresel ekonomi politikalarına yönelik belirsizlikler ve jeopolitik riskler, küresel ölçekte büyüme üzerinde aşağı yönlü, enflasyon üzerinde ise yukarı yönlü riskleri artırıyor.

Küresel talep görünümü, jeopolitik riskler ve arz yönlü faktörler, emtia fiyatları üzerinde belirleyici olmaya devam ediyor.

Küresel gelişmeler, son dönemde Brent petrol fiyatlarındaki oynaklığı artırdı.

Enerji dışı emtia fiyatlarında ise sınırlı artışlar görüldü.

Enflasyon görünümlerine bağlı olarak gelişmiş ülke merkez bankaları faiz indirimlerini sürdürüyor.

Küresel ölçekte enflasyondaki atalet zayıflamakla birlikte devam ediyor.

Enflasyon görünümü ile maliye ve ticaret politikalarına ilişkin belirsizliklerin artması nedeniyle, merkez bankaları enflasyonda yukarı yönlü risklere daha çok vurgu yapıyor.

Bu görünüm altında, piyasa fiyatlamaları da hem gelişmiş hem de gelişmekte olan ülkelerde 2025’te faizlerin daha yavaş indirileceğine işaret ediyor.

MAKROEKONOMİK GÖRÜNÜM

Değerli Konuklar,

Şimdi sizlerle, yurt içi makroekonomik gelişmelere ilişkin tespitlerimizi paylaşmak istiyorum.

2024 yılının üçüncü çeyreğinde, yurt içi talebin yıllık büyümeye katkısı -0,1 puan ile sınırlı düzeyde negatif olurken, net ihracatın büyümeye pozitif katkısı artarak 2,2 puan oldu.

Böylece, büyümenin kompozisyonundaki dengeli seyir devam etti.

Dördüncü çeyreğe ilişkin mevcut üretim göstergeleri, iktisadi faaliyette ılımlı bir toparlanmaya işaret etmekte.

2024 yılının ikinci ve üçüncü çeyreklerinde gerileyen sanayi üretimi, kasım ayı verileriyle son çeyrekte yeniden artışa geçti.

Hizmet üretim endeksi ise, sanayi üretimine kıyasla çeyreklik bazda daha düşük bir artış gösterdi.

Bildiğiniz gibi bu endeks aynı zamanda hizmet sektöründeki talep ile doğrudan ilişkili. Endeks, 2024 yılı boyunca hizmet talebinde yatay bir seyre işaret etti.

Mal talebine ilişkin göstergeler de yurt içi talepte ılımlı seyrin devam ettiğini gösteriyor.

Bu dönemde, perakende satış hacim endeksi çeyreklik olarak artış kaydetti.

Bununla birlikte, altın hariç artışın daha sınırlı olduğunu görüyoruz.

Son dönem verileri, kartla yapılan reel harcamalarda ivme kaybına işaret ediyor.

Bu göstergelerin yanı sıra, firma görüşmelerinden elde ettiğimiz saha gözlemleri de iç talepteki ılımlı seyri teyit etmekte.

Bu çerçevede, mal ve hizmet talebine ilişkin veriler bir bütün olarak, talepkoşullarının enflasyondaki düşüşü destekleyici seviyelerde olduğuna işaret ediyor.

Farklı yöntemlerle hesapladığımız ve grafikte açık renklerle belirtilen göstergeler, çıktı açığının 2024 yılının üçüncü çeyreğinden itibaren negatif bölgedeki seyrini sürdürdüğünü gösteriyor.

Bu noktada altını çizmek isterim ki, sıkı para politikamız sonucunda iç talepteki dengeli seyir sürecek.

Çıktı açığı, önümüzdeki dönemde negatif bölgede seyrederek, dezenflasyon sürecinin önemli bir bileşeni olmaya devam edecek.

İç talepteki dengelenmeyle uyumlu olarak cari işlemler hesabında belirgin bir iyileşme gerçekleşti.

2024 yılının üçüncü çeyreğinde, cari açığın millî gelire oranı yüzde 0,7 seviyesine geriledi. Dördüncü çeyrekte de birikimli cari açığın benzer seviyelerde seyretmiş olduğunu tahmin ediyoruz.

Önceki sunumlarda da belirttiğimiz gibi, parasal sıkılaştırma dönemlerinde, cari dengede düzelme oluyor.

Önümüzdeki dönemde ise cari açıkta bir artış bekliyoruz. Ancak, söz konusu artış sıkı parasal duruşumuzun etkisiyle, sınırlı olacak. Milli gelire oranla cari açığın 2025 yılında tarihsel ortalamasının altında seyretmeye devam edeceğini öngörüyoruz.

Saygıdeğer Katılımcılar,

Şimdi de bu makroekonomik gelişmeler çerçevesinde şekillenen enflasyon görünümüne ilişkin değerlendirmelerimizi sizlerle paylaşmak istiyorum.

Haziran ayında başlayan dezenflasyon süreci devam etmekte.

Tüketici enflasyonu ocak ayında yüzde 42,1 oranına gerileyerek, mayıs ayındaki tepe noktasına kıyasla önemli bir düşüş gösterdi.

Son Rapor döneminden bu yana enflasyon gelişmeleri öngörülerimiz ile uyumlu gerçekleşti.

Enflasyonun ana eğilimindeki düşüş son çeyrekte de devam etti.

Dönemsel gelişmelere göre ana eğilim göstergeleri birbirinden farklılaşabiliyor. Bu durum ana eğilimi, farklı göstergeler üzerinden takip etmenin önemini ortaya koyuyor.

Takip ettiğimiz tüm göstergeler, ana eğilimde kademeli bir yavaşlamaya işaret etti.

Bu dönemde, dağılım bazlı göstergeler, B ve C gibi dışlamaya dayalı göstergelere kıyasla daha düşük değerler aldılar.

Ana eğilim ocak ayında ise öngörülerimizle uyumlu olarak yükseldi.

Bu gelişmede, zamana bağlı fiyat belirleme ve geçmiş enflasyona endeksleme eğilimi yüksek hizmet kalemleri öne çıktı. Ocak ayında, tüketici enflasyonu üzerinde ücret, enerji fiyatları, yönetilen/yönlendirilen fiyat ve vergi ayarlamalarının yansımaları görüldü.

Ocak ayında, yıllıklandırılmış ana eğilim ise aralık ayındaki yaklaşık yüzde 30 seviyesinden, yüzde 34’e yükseldi ve yıllık enflasyonun altında kalmaya devam etti.

Enflasyonun ana eğiliminin, birinci çeyrekteki artışı sonrasında, ikinci çeyrekte tekrar yavaşlayacağını öngörüyoruz.

Ocak ayı dinamiklerini daha iyi anlamak adına, TÜFE’deki kalemleri duruma ve zamana bağlı fiyatlama gösteren gruplar olarak ikiye ayırdık.

Eğitim hizmetleri gibi, fiyatlamaları yılın belirli dönemlerinde yapılan ‘’zamana bağlı gruplar’’, dayanıklı mallar gibi fiyatlama zamanlaması ekonomik koşullara göre yapılan ‘’duruma bağlı gruplardan’’ ayrışmaktadır.

Ocak ayında, zamana bağlı fiyatlama yapan grupta daha yüksek bir fiyat artışı gerçekleşti.

Nitekim, bu grubu yakından incelediğimizde, yıl içinde en yüksek artışın yönetilen ve yönlendirilen kalemlerin de etkisiyle, ocak aylarında gerçekleştiğini görüyoruz. İzleyen dönemlerde ise fiyat artışları daha zayıf oluyor.

Duruma bağlı fiyat belirleyen kalemlerde ise fiyat artış oranı geçmiş yıla kıyasla daha düşük seyrediyor. Bu konudaki kutu çalışmamıza bakmanızı tavsiye ediyorum.

2024 yılının son çeyreğinde hizmet enflasyonunun yavaşladığını, temel mal enflasyonunun ise düşük seyrettiğini gördük.

Ocak ayında temel mal fiyatları, yüzde 0,7 ile oldukça ılımlı bir artış gösterdi. Temel mal yıllık enflasyonu; döviz kurundaki istikrarlı seyir, emtia fiyatları ve talep koşullarının desteğiyle yüzde 24’lere gerilemiş durumda. Özellikle, dayanıklı mal grubu fiyatlarında ılımlı görünüm sürüyor.

Ocak ayında hizmet fiyatları ise kamu ve özel sektör sağlık hizmetleri öncülüğünde yüzde 10,3 ile belirgin bir artış kaydetti.

Resmi sağlık muayene katılım paylarında 2017 yılından bu yana ilk defa artışa gidildi. Yüksek oranda gerçekleşen bu artışın ocak ayı tüketici enflasyonuna etkisi 0,6 puan oldu. Ayrıca, düzenlemenin şubat ayı enflasyonuna sarkan etkileri de olacak.

Hizmetlerde aylık bazdaki yükselişe karşın, yıllık bazda düşüş eğilimi sürmekte. Geçmişe endeksleme eğilimi güçlü eğitim ve kira gibi kalemler ise hizmet enflasyonunu yukarı çekmekte.

Buradan hareketle, kira enflasyonuna ayrı bir parantez açmanın önemli olduğunu değerlendiriyoruz.

Zira, kira enflasyonu; deprem, kentsel dönüşüm, demografik unsurlar, kira artış sınırlaması gibi nedenlerle de diğer hizmet kalemlerinden hem seviye hem de atalet açısından ayrışıyor.

Kira enflasyonunun yüksek olmakla beraber yavaşlama eğiliminde olduğunu görüyoruz.

Perakende Ödeme Sistemi mikro verileri de bu gözlemi teyit ediyor. Nitekim, yeni ve yenilenen kira sözleşmelerindeki artış oranı düşmekte. Ayrıca, sözleşmelerdeki artış oranlarının, TÜFE’deki mevcut yıllık kira enflasyonunun altında kaldığını görüyoruz.

Ocak ayında aylık kira enflasyonundaki dönemsel artış, kira sözleşme yenileme oranındaki yükselişten kaynaklanıyor. Buna karşın, sağ taraftaki grafikten de görebileceğiniz üzere bu tür sözleşmelerdeki kira artış oranı ocak ayında da geriliyor.

Özellikle temel mallarda olmak üzere tüketici enflasyonu üzerinde üretici fiyatlarından gelen baskının ılımlı olduğunu söyleyebiliriz.

Bu bağlamda, üretici aylık enflasyonu, son üç aylık dönemde ortalamada yüzde 1,4 düzeyinde seyrederek temel mallardaki dezenflasyonu destekledi.

Daha önce de vurguladığımız üzere, enflasyon beklentileri ve fiyatlama davranışlarının seyri, dezenflasyonun hızı açısından önem arz ediyor.

Enflasyon beklentileri, dezenflasyon patikamızın üzerinde seyretmekle birlikte, gerilemeye devam ediyor. Manşet enflasyondaki düşüşle, tüm sektörlerin beklentileri kademeli bir biçimde geriliyor.

Son dönemde, tüketici ve firmaların enflasyon beklentilerindeki gerilemenin belirginleştiğini izliyoruz. Nitekim, mart ayından bu yana hanehalkı enflasyon beklentileri 20 puanın, firmaların beklentileri ise 10 puanın üzerinde bir düşüş sergiledi. Para politikasındaki kararlı duruşumuzla, beklentilerdeki düzelme devam edecek.

PARA POLİTİKASI

Saygıdeğer Katılımcılar,

Konuşmamın bu bölümünde ise, sizlere para politikası duruşumuz hakkında bilgi vereceğim.

Bildiğiniz gibi politika faizini nisan-kasım döneminde yüzde 50 düzeyinde sabit tuttuk.

Aralık ayında, enflasyonun ana eğiliminde gerilemenin ve beklentiler ile fiyatlama davranışlarındaki iyileşmenin devam ettiğini gördük. Ayrıca, yurt içi talebin enflasyondaki düşüşü destekleyici seviyelerde olduğunu değerlendirdik. Bu saptamalar doğrultusunda, gerekli sıkılığı koruyacak şekilde politika faizini kademeli olarak yüzde 50’den yüzde 45’e indirdik.

Buna ilaveten, gecelik vadede borçlanma ve borç verme oranları arasındaki marjı daralttık.

Ayrıca, ekonomik birimlerin beklentilerindeki ayrışma ve olası oynaklıklara karşı, parasal aktarımın etkinliğini makroihtiyati tedbirler ve likidite yönetimi ile destekliyoruz.

Sıkı parasal duruşumuzu desteklemek üzere kullandığımız araçları 3 ana grupta özetleyebiliriz:

Mevduata yönelik düzenlemeler ile TL mevduatın payını artırmayı ve KKM’yi kademeli olarak azaltmayı hedefliyoruz.

Kredi büyümesine yönelik düzenlemeler ile kredi talebindeki dalgalanmaların önüne geçiyoruz.

Üçüncü olarak da likiditeye ilişkin adımlarımız ile sistemdeki fazla Türk lirası likiditeyi yönetiyoruz.

Piyasada oluşan likidite fazlasını zorunlu karşılıklar ve mevcut diğer araçlarımızı kullanarak sterilize ediyoruz.

Bu bağlamda, Türk lirası Depo Alım İhalelerini ve döviz ile altın karşılığı satım yönlü swap ihalelerini de kullanıyoruz.

Ayrıca, 24 Ocak tarihinden itibaren 4 hafta vadeli depo alım ihalesi düzenlemeye başladık. Bu yolla, sterilizasyon işlemlerinin vadesini uzatmayı hedefledik.

Likidite koşullarını yakından izliyoruz. Araç setimizi etkili bir şekilde kullanmaya devam edeceğiz.

Finansal koşullara baktığımızda, bileşik bazda mevduat ve ticari kredi faizleri yüzde 54, tüketici kredisi faizleri ise yüzde 64 civarında oluşuyor.

Politika faizinde yaptığımız 5 puanlık indirim, mevduat ve kredi fiyatlamalarına beklentilerimiz ölçüsünde yansıdı.

Para politikası duruşumuz ve makroihtiyati çerçeve sayesinde mevduat faizlerinin seviyesi, Türk lirasına geçişi ve tasarrufları desteklemeyi sürdürüyor.

Kredi gelişmelerine baktığımızda, ekim ve kasım aylarındaki ılımlı seyirden sonra dönemsel faktörlerin etkisiyle tüketici kredisi büyümesi aralık ayında bir miktar hızlandı. Bu hızlanma, kredi kartı ve ihtiyaç kredisi kaynaklı gerçekleşti.

Söz konusu büyüme ocak ayında ise yeniden ılımlı bir seyre döndü.

Tüketici kredilerinin, iç talepteki dengelenmeyi tesis edecek bir hızda seyretmesi kritik önemde.

Bu nedenle, tüketici kredisi büyümesinin ılımlı bir patikada kalmasını sağlayacağız.

Ticari tarafta ise Türk lirası kredi büyümesi, aylık büyüme sınırları ve kredi talebiyle uyumlu.

Diğer taraftan, devam eden güçlü yabancı para kredi talebi nedeniyle bu kredilerdeki aylık büyüme sınırını, ocak ayında yüzde 1’e indirdik.

Yabancı para kredilerdeki büyümenin, hedeflerle uyumlu bir patikada seyretmesini bekliyoruz.

Sıkı parasal duruşumuz ve KKM bakiyesinin azaltılmasına yönelik uygulamaların etkisiyle Türk lirası varlıklara olan ilgi ve güven devam ediyor.

Türk lirası mevduatın payı yüzde 60 seviyesine yaklaşarak tarihsel ortalamasına yakınsarken, KKM’nin payı yüzde 5 seviyesine geriledi.

KKM hesaplarının toplamı 2023 ağustos ayında 140 milyar doların üzerine yükselmişti. Mevcut durumda bakiye 29 milyar dolara geriledi.

KKM bakiyesinin azalması Türk lirası mevduat payını artırarak parasal aktarım mekanizmasını güçlendiriyor ve merkez bankası bilançosu üzerindeki riskleri azaltıyor.

Söz konusu belirgin gerilemeye karşın son 12 ayda vadesi dolan KKM bakiyesinden dövize geçiş oranı yüzde 12 seviyesinde kaldı.

KKM’nin mevcut seviyesi düşünüldüğünde, bu uygulamayı yıl içerisinde tüzel kişileri önceleyecek şekilde sonlandırmayı planlıyoruz.

Son dönemde, küresel piyasalarda azalan risk iştahı ile birlikte sermaye girişleri yavaşlarken Türkiye’ye yönelik sermaye hareketlerinin olumlu seyrettiğini görüyoruz.

Önümüzdeki dönemde sermaye girişleri, küresel gelişmelere bağlı oynaklık gösterebilir.

Yurt içi ve yurt dışı yerleşiklerin Türk lirasına olan güveninin artması rezervlerimize olumlu yansımaya devam ediyor.

Ağustos ayından itibaren, sterilizasyon amaçlı satım yönlü swap işlemlerine başladık. 22 Mart ile 31 Ocak tarihleri arasında, brüt rezervler 42 milyar dolar artış gösterirken, swap hariç net döviz pozisyonumuz 130 milyar dolar iyileşti.

31 Ocak itibarıyla, brüt rezerv düzeyimiz 166 milyar dolara, Swap hariç net rezervlerimiz, yurt içinde yaptığımız TL karşılığı döviz swapları da dahil ettiğimizde, 65 milyar dolara yükseldi.

Sıkı para politikası duruşumuz, Türkiye’ye yönelik risk algısını olumlu yönde desteklemeye devam etti.

Risk primi, jeopolitik gelişmeler sebebiyle oynak bir görünüm izlese de ılımlı seyrini sürdürdü.

ORTA VADELİ TAHMİNLER

Değerli Katılımcılar,

Şimdiye kadar özetlediğim ve tahminlerimizin arka planını ortaya koyan iktisadi görünümün ardından sizlerle orta vadeli tahminlerimizi paylaşacağım.

Temel varsayımlardaki güncellemelerimizi raporumuzda bulabilirsiniz.

Orta vadeli tahminlerimizi oluştururken, enflasyon görünümünde kalıcı düşüş ve fiyat istikrarı sağlanana kadar, para politikasındaki sıkı duruşu sürdüreceğimizi esas aldık. Ayrıca, ekonomi politikalarındaki eşgüdümün de artarak devam edeceğini tahminlerimize yansıttık.

Bu çerçevede, 2025 yıl sonunda enflasyonun yüzde 24 seviyesinde gerçekleşeceğini tahmin ediyoruz. 2026 yıl sonu için yüzde 12 olan enflasyon tahminimizi ise koruduk.

Enflasyonun 2027 yılında yüzde 8’e geriledikten sonra orta vadede yüzde 5 seviyesinde istikrar kazanmasını hedefliyoruz.

Tahmin aralıklarının alt ve üst noktaları 2025 yılı için yüzde 19 ve 29, 2026 yılı için ise yüzde 6 ve 18’e karşılık gelmektedir.

2025 yılındaki tahmin güncellemesinde, para politikasının görece etki alanı dışında kalan unsurlar belirleyici oldu.

Güncellemenin detaylarına baktığımızda, öne çıkan unsurlardan biri TÜFE sepeti hizmet grubunun ağırlığındaki artış oldu. Bu değişiklik, bir önceki tahminimizi mekanik olarak 0,8 puan yukarı çekti.

2,2 puan tahmin güncellemesinin 0,5’i, gıda enflasyonu varsayımımızdaki işlenmemiş gıda kaynaklı güncellemeden geliyor.

Yönetilen ve yönlendirilen fiyatlardan kaynaklanan 1,7 puanlık güncellemenin önemli kısmında ise sağlık muayene katılım paylarının artışı etkili oldu.

Bu revizyon para politikasının görece etki alanı dışındaki unsurlardan kaynaklanıyor. Bu nedenle, para politikası duruşuna ilişkin herhangi bir gevşeme sinyali taşımıyor.

Nitekim, 2025 tahminimizdeki güncellemenin beklentiler üzerinden gelebilecek muhtemel ikincil etkilerinin, parasal duruştaki sıkılıkla telafi edileceği bir görünüm altında, 2026 tahminimizi değiştirmedik.

Para politikasındaki kararlı duruşumuz; yurt içi talepte dengelenme, Türk lirasında reel değerlenme ve enflasyon beklentilerindeki düzelme vasıtasıyla dezenflasyon sürecini güçlendirmeye devam edecek.

Temkinli duruşumuzun sürmesiyle, enflasyonun önümüzdeki dönemde istikrarlı olarak gerileyeceğini öngörüyoruz. Bu süreçte, finansal koşullardaki sıkılıkla beraber, talep koşulları enflasyondaki düşüşe desteğini sürdürecek.

Hizmet enflasyonu katılığındaki çözülmenin ve enflasyon beklentilerindeki düzelmenin belirginleşmesiyle, enflasyon ana eğilimindeki gerileme 2025 yılında da devam edecek. Para ve maliye politikalarının artan eşgüdümü de bu sürece katkı sağlayacak.

Para politikasındaki sıkı duruşumuzu enflasyonda kalıcı düşüş ve fiyat istikrarı sağlanana kadar kararlılıkla sürdüreceğiz.

Politika faizini, öngördüğümüz dezenflasyon sürecinin gerektirdiği sıkılığı sağlayacak şekilde belirliyoruz. Bu süreçte enflasyon gerçekleşmelerini, ana eğilimi ve enflasyon beklentilerini göz önünde bulunduruyoruz.

Politika kararlarımızı enflasyon görünümü odaklı, ihtiyatlı ve toplantı bazlı bir yaklaşımla alıyoruz. Enflasyonda belirgin ve kalıcı bir bozulma öngörmemiz durumunda, para politikası araçlarını etkili şekilde kullanacağız.

Saygıdeğer Katılımcılar,

Bir kez daha altını çizmek isterim ki; fiyat istikrarı; sürdürülebilir büyüme ve toplumsal refah artışı için ön koşuldur.

Dezenflasyon sürecinde, enflasyonu belirlediğimiz ara hedeflerle uyumlu olacak şekilde düşürmek için ne gerekiyorsa yapmaya devam edeceğiz.

Değerli Katılımcılar,

Konuşmama son verirken, Rapor sürecindeki emekleri için başta Para Politikası Kurulu üyelerimiz, Başdanışmanlarımız ile Araştırma ve Para Politikası Genel Müdürlüğü çalışanlarımıza ve basın toplantımızın hazırlıklarında görev alan tüm çalışma arkadaşlarıma huzurlarınızda teşekkür ediyorum.

Şimdi Başkan yardımcılarımızla birlikte toplantımızın soru-cevap bölümüne geçebiliriz.

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

KKM Dönemi Bitiyor mu? Merkez Bankası Vites Yükseltti

Yayınlanma:

3 gün önce|

21/06/2025Yazan:

Erol Taşdelen

21 Haziran 2025 tarihli Türkiye Cumhuriyet Merkez Bankası (TCMB) basın duyurusu ile makroihtiyati çerçevede yapılan değişiklikleri ve bunların Türk lirasına geçişi destekleme amacı ile değişikliğe gitti:

Düzenlemelerin anlamını madde madde şöyle açıklayabiliriz:

1. TL Mevduat Payı Hedefleri

-

Gerçek kişi TL mevduat oranı %60’ın altında olan bankalar için hedef artırıldı.

-

%60-%65 arasında olan bankalara ise aylık %0,4 puan artış hedefi getirildi.

-

Bu düzenleme, bankaların TL mevduat toplamını artırmalarını teşvik ediyor. TL’ye geçiş hızlandırılmak isteniyor.

-

2. KKM Zorunlu Karşılık Oranı Arttırıldı

-

Kur Korumalı Mevduat (KKM) için zorunlu karşılık oranı %33’ten %40’a çıkarıldı.

-

Yani bankalar artık daha fazla karşılık ayırmak zorunda, bu da KKM’yi daha maliyetli hale getiriyor.

-

Dolayısıyla KKM’den çıkış teşvik ediliyor, TL vadeli mevduata geçiş isteniyor.

-

3. KKM Faiz Sınırlaması Gevşetildi

-

KKM hesaplarında uygulanabilecek asgari faiz oranı, politika faizinin %50’si yerine %40’ı olarak belirlendi.

-

Bankaların KKM’ye uygulayacağı faiz düşürülebilecek. Yine KKM’nin cazibesi azaltılıyor.

-

4. KKM’den TL’ye Geçiş

-

KKM’den TL mevduata geçişi teşvik için hedef korunurken, KKM’nin yenilenmesi sınırlandırılıyor.

-

Bu, KKM’den TL’ye dönüşü zorunlu ve sürekli hale getirmeye yönelik bir adım.

-

5. TL Mevduata Geçişi Kolaylaştırıcı Adım

-

1 aydan uzun vadeli ve değişken faizli TL mevduat açılmasına izin verildi.

-

Faiz endeksleri (TÜFE, ÜFE, TLREF vs.) ile bağlantılı değişken faizli mevduat açılabilecek.

-

Bu, yüksek enflasyon ortamında TL’ye ilgiyi artırmayı amaçlar.

-

6. Yabancı Para Mevduat Zorunlu Karşılık Oranı Düşürüldü

-

Yabancı para mevduatın TL karşılığı olarak tutulması gereken zorunlu karşılık oranı %4’ten %2,5’e düşürüldü.

-

Bu, bankaların döviz kaynağı üzerindeki yükü biraz azaltır. Ancak genel politika yine TL’ye geçişi desteklemeye yöneliktir.

-

GENEL DEĞERLENDİRME

Bu adımların genel amacı:

-

Kur Korumalı Mevduat’tan (KKM) çıkışı hızlandırmak,

-

TL vadeli mevduatın cazibesini artırmak,

-

Bankaları TL’yi teşvik etmeye zorlamak,

-

Para politikasının etkinliğini artırmak (yani faiz kararı ile tasarruf kararları arasındaki bağı güçlendirmek).

ALTIN - DÖVİZ - KRIPTO PARA

Krizler sıradanlaştı mı? Yatırımcı artık şok olmuyor!

Yayınlanma:

3 gün önce|

21/06/2025Yazan:

Erol Taşdelen

Günümüz finans dünyasında yatırımcılar adeta birer kriz savaşçısı haline geldi. Son 30 yılda yaşanan ekonomik, jeopolitik ve finansal sarsıntılar, yatırımcıların reflekslerini keskinleştirdi, risk algılarını yeniden şekillendirdi. Ancak bu “alışma” hali bir bağışıklık mı yoksa rehavet mi, tartışmaya açık.

Şoklara bağışıklık mı kazandık?

Yatırımcılar artık krizleri sadece endişe verici gelişmeler olarak değil, fırsat alanları olarak da görebiliyor. Bunun başlıca nedenleri:

-

Merkez bankalarının krize müdahale refleksleri güçlendi. “FED put” olarak adlandırılan politika sayesinde yatırımcılar diplerde alım yapma cesaretini artırdı.

-

Davranışsal finans bilgisi yayıldı; sürü psikolojisi daha bilinçli değerlendiriliyor.

-

Portföy çeşitliliği arttı: Hisse senetleri, altın, kripto, emtia gibi alternatif yatırım alanlarına yönelim yükseldi.

Ancak bu bağışıklık yanıltıcı olabilir. Tarih defalarca gösterdi ki her yeni kriz kendi doğasını taşır ve eski çözümler her zaman işe yaramaz.

Yakın tarihteki büyük piyasa şokları

Aşağıdaki tablo, son 35 yılda yatırımcıların karşı karşıya kaldığı önemli piyasa şoklarını özetliyor:

| Yıl | Olay | Etkisi |

|---|---|---|

| 1987 | Kara Pazartesi | Dow Jones %22 düştü. Panik satışlar algoritmik işlemleri tetikledi. |

| 1997 | Asya Krizi | Tayland’dan başlayan kriz Asya borsalarını çökertti. |

| 1998 | Rusya Krizi – LTCM | Hedge fonların sistemik riski ortaya çıktı. FED müdahale etti. |

| 2000 | Dot-com Balonu | Teknoloji hisseleri %70’ten fazla düştü. Nasdaq çakıldı. |

| 2008 | Küresel Finansal Kriz | Lehman Brothers battı, dünya resesyona girdi. |

| 2010–2012 | Avrupa Borç Krizi | Yunanistan ve Güney Avrupa ekonomileri sarsıldı. |

| 2016 | Brexit | Sterlin tarihi düşüş yaşadı. Avrupa’da birlik tartışıldı. |

| 2020 | COVID-19 | Piyasalar çöktü. Petrol negatife indi. Genişlemeci politikalar devreye girdi. |

| 2022 | Ukrayna-Rusya Savaşı | Enerji ve tarım fiyatları patladı, küresel enflasyon başladı. |

| 2023 | Bankacılık Krizi (SVB, Credit Suisse) | Bankacılık sistemine güven sorgulandı. Risk iştahı azaldı. |

| 2024–2025 | İran-İsrail Gerginliği | Orta Doğu kaynaklı jeopolitik risk yeniden fiyatlandı. |

Yatırımcının yeni refleksleri

Günümüz yatırımcısı geçmişe kıyasla daha stratejik davranıyor:

-

“Buy the dip” (düşüşte al) mantığı benimsendi.

-

Hızlı portföy rotasyonu ve likiditeye yönelim arttı.

-

Algoritmik işlemler sayesinde tepkiler daha hızlı ancak daha volatil.

Tehlike: krizlere alışmak

Yatırımcılar krizlere alıştıkça, bazı tehlikeli eğilimler de doğuyor:

-

Rehavet: “Nasıl olsa merkez bankaları kurtarır” düşüncesi hâkim olabilir.

-

Aşırı risk alma: Kriz sonrası sert yükselişler beklentisiyle riskli varlıklara aşırı yönelim.

-

Gerçek risklerin göz ardı edilmesi: Jeopolitik ya da yapısal riskler yeterince fiyatlanmıyor olabilir.

Bağışıklık mı, körlük mü?

Yatırımcılar şoklara karşı daha hazırlıklı olabilir ancak bu hazırlık, rehavete dönüşmemeli. Finansal sistem her zaman yeni riskler üretmeye devam eder. Bugün yaşanabilecek bir jeopolitik kriz, iklim krizi, siber saldırı veya küresel borç sorunu, piyasaları yeniden sarsabilir.

Bu nedenle yatırımcı için en önemli kural hâlâ geçerli:

“Geçmişteki krizleri hatırla, ama bir sonrakinin farklı olacağını unutma.”

Erol TAŞDELEN-Ekonomist www.bankavitrini.com

ALTIN - DÖVİZ - KRIPTO PARA

Trump iki hafta süre verdi: İran’a ani saldırı riski ‘şimdilik’ azaldı

Yayınlanma:

4 gün önce|

20/06/2025Yazan:

BankaVitrini

FED Başkanı Powell’ın yüksek belirsizlik ortamında temkinli davranarak, Trump’ın tarifelerinin etkileri netleşmeden faiz indirimi yapmadığı hatta “şu an ne olacağını kimse bilmiyor, biz de bekleyip göreceğiz.” dedi olağan toplantısının ertesi günü, İsviçre Merkez Bankası politika faizini 25 baz indirerek üç yıl önceki %0 seviyesine geri çekti. Norveç Merkez Bankası ise dün sürpriz bir şekilde politika faizini 25 baz puan indirerek %4,00 seviyesine çekti. Bu, bankanın 2020’den bu yana gerçekleştirdiği ilk faiz indirimi oldu. İngiltere Merkez Bankası ise faizini beklendiği üzere %4,25 seviyesinde sabit bırakırken, gevşemeye açık kapı bırakması dikkat çekti.

Akabinde sahneye çıkan TCMB, jeopolitik gelişmeleri ve tarife savaşlarının getirdiği belirsizliğe işaret edere politika faizini %46 seviyesinde sabit bırakırken, beklentimizin aksine faiz koridorunu simetrik bir hâle de getirmedi. Mevcut belirsizlik ortamında, ihtiyaç olması durumunda, borç verme faizi oranını %49 seviyesinde bırakarak aslında 300 baz puan ilave sıkılaşma esnekliğini korudu. Son günlerde AOFM, TCMB’nin politika faizi olan %46 seviyesine gerilerken, dün BIST repo faizi (TLREF) ise %47 seviyesine yükseldi.

Tansiyonun artmadığı günlerde iş gören faizin %46’ya yeniden gerileyeceğini düşünüyoruz. TCMB’nin şahin bir duruş sergilemesine rağmen, eğer işler önümüzdeki 45 gün içerisinde ‘çirkinleşmezse’, Temmuz toplantısında kuvvetli bir faiz indirim ihtimalinin oldukça yüksek olduğunu düşünüyoruz! Biraz daha büyük resimden bakarsak, Temmuz’da en az 350 baz puan faiz indirimi beklerken, sene sonu politika faizinin %35 seviyesine gerilemesini bekliyoruz.

Dönelim kararın piyasa yansımasına… USDTRY kuru dün gün 39,25 seviyelerinde tamamlaması ardından bu sabah, pazartesi valörlü işlemlerde, gerek üç günlük fonlama maliyet gerekse de hafta sonu riski almak istenmemesi nedeniyle ilk işlemlerin 39,65 seviyelerinden eşleştiğini görüyoruz. Yüksek faiz ortamının şirketler üzerinde baskı kurması, finansman maliyetlerinde artışın yarattığı kârsızlık sorunu, üzerine tuz biber olan jeopolitik gelişmeler ve petrol fiyatlarının yüksek seyri, hisse senedi cephesinde havanın bozulmasına neden oldu: BİST100 endeksi günü %1 düşüle tamamlarken, haftanın genelinde şimdilik %2,25 düşüş sergiledi. Ana endekste aşağıda 9,000 yukarıda ise 9,700 oyun sahasının çizgilerini temsil ediyor. Kırdığı yöne doğru hareketin ivme kazanmasını bekliyoruz. CDS risk primi bebek adımları ile 315 baz puan seviyesine yükselirken, TCMB’nin şahin duruşuna paralel iki yıl vadeli gösterge tahvil basit faizi yeniden %40 seviyesinin altına geriledi.

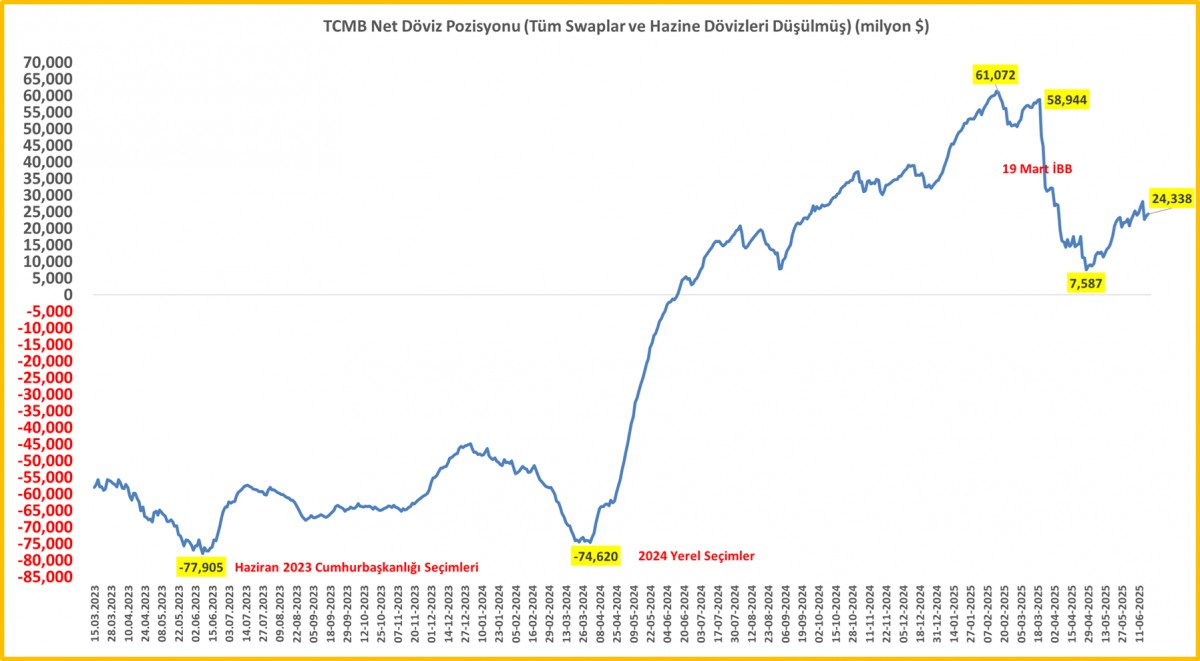

Türkiye ile ilgili paragrafı kapatmadan, TCMB ve BDDK’nın haftalık verilerine de bakmak isterim. 13 Haziran ile sona eren haftada, yurt içi yerleşiklerin parite etkisinden arındırılmış döviz hesapları (DTH) 2,9 milyar dolar artış kaydetti. Bu rakam bir önceki hafta yine kurumsal müşteriler kaynaklı 2,6 milyar dolar azalmıştı. Bu nedenle çok fazla anlam yüklemek istemedik. BDDK verisine göre, KKM hacmi 5,2 milyar TL azalışla 566 milyar TL seviyesine geriledi. KKM hacmi çok küçüldüğünden azalış hızı da iyice ivme yitirdi. KKM’nin toplam mevduat stokundaki payı %2,5 seviyesine gerilerken, DTH ve KKM’nin toplamdaki payı ise önceki haftaya göre önemli bir değişim göstermeden %41 oldu (TL payı ise ~ %59). TCMB’nin 18 Haziran valörlü işlemlerinde net yabancı para pozisyonu yaklaşık 0,6 milyar dolar artışla manşet rakam 24,3 milyar dolar seviyesine geldi (bakınız grafik). Daha geniş bir açıdan bakarsak, sene sonunu ile siyasi iklimin değiştiği 19 Mart arasında 22 milyar dolar biriktiren TCMB, 19 Mart ile 28 Nisan arasında 50 milyar dolar rezerv kaybetmesi ardından yeniden yavaş yavaş rezerv biriktirmeye çabaladığını görüyoruz. Yabancıların menkul kıymet pozisyonu net anlamda 1,1 milyar dolar iyileşirken, hisse senetlerine ilginin yeniden tırmandığını da not edelim.

ABD piyasalarının Juneteenth tatili nedeniyle kapalı olması, Asya seansına net yön vermedi. Bu sabah ABD vadeli işlemlerinde %0,25 oranında düşüşler göze çarparken, yeni gün başlangıcında Pasifik’in diğer ucunda ise iyimser bir seyrin hâkim olduğunu görüyoruz. Kore ve Hong Kong borsaları %1’in üzerinde yükselirken, gösterge endeks Tokyo borsası, güçlenen YEN nedeniyle yatay bir seyir izliyor. Japonya’da Mayıs ayında çekirdek enflasyon gıda fiyatlarının öncülüğünde yıllık %3,7’ye yükselerek son iki yılın zirvesine çıktığını ve merkez bankasının hedefinin üstünde kalmaya devam ettiği görüyoruz.

İsrail-İran savaşının şiddetlenmesi ve Trump’ın olası ABD müdahâlesine yönelik kararını iki hafta içinde açıklayacak olması, küresel piyasalarda temkinli iyimser bir seyre yol açtı. Petrol fiyatları jeopolitik risklerle desteklense de, Brent bu sabah %2,5 düşüşle 76,80 dolar seviyesine geriledi (son üç haftada yükseliş %19). Benzer bir etkinin kıymetli madenler cephesinde de etkili olduğunu görüyoruz. Altının ons fiyatı hafta genelinde %2,25 düşüşle 3,350 dolar seviyesine gerilerken, gümüşün ons fiyatı ise hafta başı 37,30 dolar seviyesine kadar yükselmesi ardından 35,80 seviyesine geri çekildi. Benzer bir şekilde riskin arttığı son günlerde değer kazanan dolar da (DXY) bu sabah kazanımlarını geri verdi.

Bu arada haftaya yapacağım sunum için çalışırken, Hürmüz Boğazı’nı ve İran’ın ihracatı hakkında derinlemesine araştırma yaptım. ABD ile Çin arasında başlayan jeostratejik rekabetin tetiklediği tarife savaşları tüm haşmetiyle devam ederken, İran’ın ihraç ettiği petrolün %90’ını kim alıyor biliyor musunuz? Evet, Çin! Büyük resimde, daha önce de değindiğim üzere, İsrail’in son dönemde Hamas ve Hizbullah gibi örgütlere yönelik artan operasyonel baskısı, İran’ın askeri ve nükleer altyapısına doğrudan saldırı ile uzun süredir beklenen ancak ertelenen rejimi devirme sürecinin fiilen başlaması, Suriye, Lübnan ve Irak gibi ülkelerdeki güç boşluklarını hep birlikte geniş bir açıdan değerlendirmek gerekiyor. Bu yeni tablonun şimdilik enerji fiyatları ve güvenlik politikaları üzerinden Türkiye’ye olumsuz etkisi ön planda olsa da, İran’ın etkisinin zayıflaması, Türkiye’nin diplomatik ve jeopolitik manevra alanını genişletebilir. Suriye’nin kuzeyindeki terör yapılarının tasfiyesi, PKK’nın silah bırakma sürecinin hızlanması ve belki de Kıbrıs’a kadar uzanacak daha dengeli bir diplomasi ortamının oluşması gibi olumlu gelişmelerin de önünü açabileceğini düşündüğümüzün altını bir kez daha çizmek istiyoruz. Tüm bu gelişmelerin belki de en dikkat çekici sonuçlarından biri ise, Çin’in enerji arz güvenliği açısından daha kırılgan ve dışa bağımlı hâle gelmesidir.

Mali piyasaların gündeminde bugün Türkiye cephesinde tüketici güven endeksi ve merkezi yönetim borç stoku, dışarıda ise İngiltere’de perakende satışlar ve ABD Philadelphia FED endeksi takip edilebilir. Herkese güzel bir hafta sonu dileriz.

TCMB net döviz pozisyonu (tüm swaplar ve hazine dövizleri hâriç)

Emre Değirmencioğlu

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (844)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.142)

- BASINDA BİZ (60)

- BORSA (450)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.852)

- GÜNCEL (3.221)

- GÜNDEM (3.197)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.246)

- SÜRDÜRÜLEBİLİRLİK (475)

- VİDEO Vitrini (19)

- YAZARLAR (1.056)

- Ali Coşkun (24)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (34)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Türkiye’nin Kafkaesk Manzarasında Genç Olmak

Yapay Zekâ Beyninizi Sessizce Ele Geçiriyor Olabilir!

YÜKSEK BANKA KREDİLERİ

ABD İran’ı vursa da, piyasalarda panik havası yok!

Aşırı Düşünmenin Zararları: Zihni Tutsak Eden Sessiz Tehlike

Yapay Zekâ Müşteri Temsilcileri Şivenizle Konuşacak

Yapı Kredi emeklilere 27 bin liraya varan nakit promosyon sunuyor

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

Tennis Istanbul Open 2025 Şirketler Arası Tenis Turnuvası başladı

DENİZBANK: Bir GMY istifası daha!

Kriz mi Dediniz? Yeni Başlangıçlar İçin En Doğru Zaman!

- SON DAKİKA HABERİ: Borsa günü düşüşle tamamladı 23/06/2025

- 23 HAZİRAN BRENT PETROL FİYATI! Brent Petrol fiyatları ne kadar, kaç TL oldu? 23/06/2025

- EK DERS ÜCRETİ 2025: Öğretmenlerin bir saat ek ders ücreti ne kadar oldu? 23/06/2025

- Piyasalar savaş senaryosunu fiyatlıyor: PANİK SATIŞLARA DİKKAT! 23/06/2025

- Türkiye ekonomisine 1,1 milyar dolarlık sendikasyon kredisi desteği 23/06/2025

- DOĞUM YARDIMI BAŞVURU EKRANI e-DEVLET: 5 bin lira doğum yardımı başvurusu nereden, nasıl yapılır? 23/06/2025

- 23 HAZİRAN 2025 PAZARTESİ ALTIN FİYATLARI: Bugün gram altın, çeyrek altın ne kadar? 23/06/2025

- Trump: Herkes petrol fiyatlarını düşürsün 23/06/2025

- ABD'de 2. el konut satışlarında zayıf seyir 23/06/2025

- Almanya savunma harcamalarını artırmayı planlıyor 23/06/2025

- IFO: Trump'ın vergileri Almanya'nın ABD'ye ihracatını %38,5 düşürebilir 23/06/2025

- Turist girişleri Mayıs'ta yıllık olarak geriledi 23/06/2025

- Erdoğan: Kamu görevlilerimizi enflasyona ezdirmemek asli vazifemiz 23/06/2025

- Akkök, 2025'te 500 milyon dolar yatırım yapacak 23/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı