Ali Coşkun

Ali ÇOŞKUN yazdı: Kredi Kullanırken Dikkat Edilmesi Gereken 10 Temel Nokta

Ali Coşkun

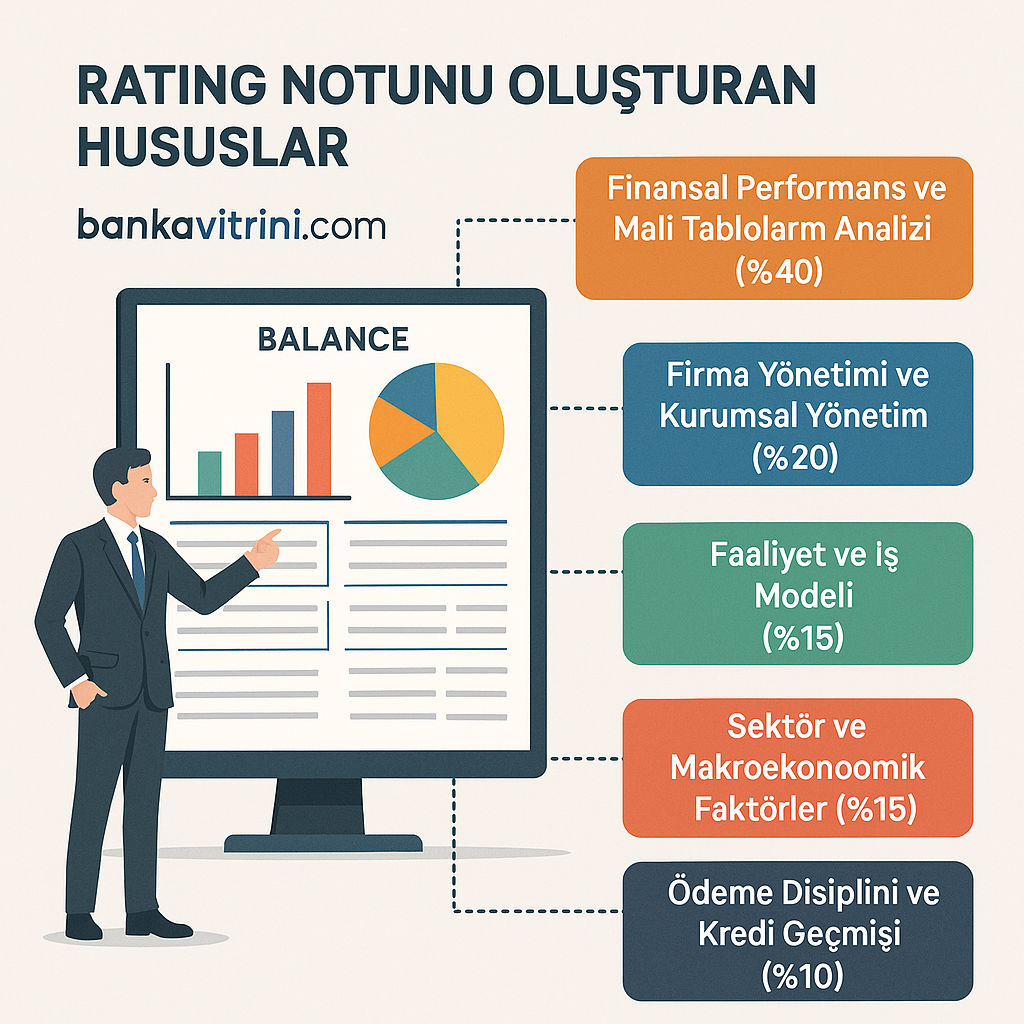

Kredi Derecelendirme Notunu Belirleyen Unsurlar

Ali Coşkun

30 HAZİRAN: AY SONU UYARILARI

Ali Coşkun

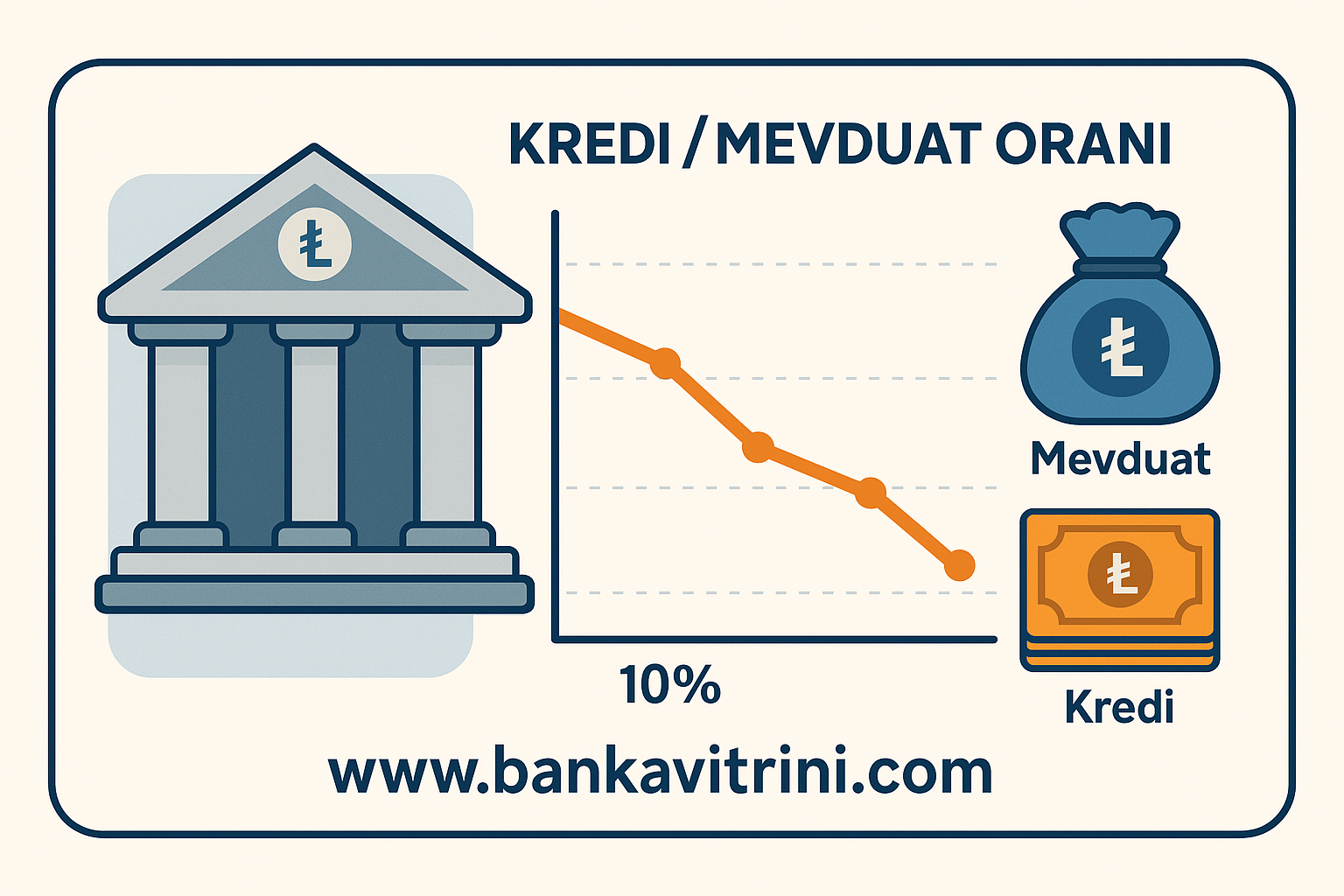

Türkiye Bankacılık Sektöründe KMO Gerçeği: 2018-2025 Arası Dönüşüm

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

Bugün ay sonu olup firmaların finansal sorumluluklarını eksiksiz yerine getirmesi gereken çok önemli bir gündür. Ayrıca yılın ikinci bilanço dönemidir.

Aşağıdaki hususlara azami dikkat edilmesi, firmanızın kredi notu ve bankalarla olan itibarınızın korunması açısından büyük önem taşımaktadır.

Bugüne özel firmaların yapması gerekenler;

1. Banka Borçlarının Kontrolü ve Ödemesi

Çalıştığınız tüm bankalarla sabah erkenden irtibata geçerek; kredi taksitleri, komisyonlar, BCH, KMH, Ek hesap, devre faizleri gibi ödenmesi gereken bir borç olup olmadığını mutlaka yazılı (e-posta) veya sözlü olarak teyit ediniz.

Varsa bu borçlar gün içinde acilen ödenmelidir.

Para transferi gerçekleştirilmiş olsa dahi saat 17.00’den önce banka hesapları kontrol edilmeli, sistemin bu borçları otomatik tahsil edip etmediği bizzat teyit edilmelidir. Sistemsel gecikmeler yaşanabilmektedir.

2. DBS Komisyonları (Doğrudan Borçlandırma Sistemi)

Bazı bankalarda DBS komisyonları manuel olarak tahsil edilmektedir.

Bu nedenle yalnızca para transferi yapmak yeterli olmayabilir.

İlgili komisyonların tahsil edilip edilmediği saat 17.00’den önce mutlaka kontrol edilmelidir.

3. Takas Çek Ödemeleri

Bugün bankalarda yoğunluk yaşanabileceğinden, takas çek ödemeleri son dakikaya bırakılmamalıdır.

Sistemsel problemler ya da personel hataları nedeniyle çek takası gecikebilir.

Takas saatinin 1 dakika geçilmesi bile çeklerin karşılıksız yazılmasına neden olabilir.

4. KMH (Kredili Mevduat Hesabı) Eksi Bakiyeler

KMH hesapları eksi bakiyede ise mutlaka artıya geçirilmelidir.

Bazı bankalarda bu hesapların sadece dışardan EFT ile kapatılması gerekmektedir.

Hesaptaki mevcut bakiye ile kapatılan durumlarda bile Merkez Bankası’na gecikme bildirimi yapılabilmektedir.

Her ay gecikmeli tahakkuk ödemeleri, firmanın Kredi Notunu olumsuz etkiler.

3.500 TL’lik bir tahakkuk kaydı dahi bazı firmaların kredi kullanamamasına neden olmuştur.

Bazen bu tür ödenmeyen borçların nedenini firmalara sorduğumuzda “ banka bize bilgi vermedi “ şeklinde bildirimler alıyoruz.

Bankaların bu tür borçlar ile ilgili olarak firmalara bildirim zorunluluğu bulunmamaktadır.

Ancak bu tür borçları mesela takasta çeki olduğunu firmalara yazılı veya sözlü olarak bildiren banka şubeleri de bulunmaktadır.

5. Merkez Bankası Memzuç Kayıtları

Bugün yapılmayan her ödeme, 30.06.2025 tarihli gecikmiş tahakkuk, temerrüt veya ödenmemiş kredi taksidi olarak Merkez Bankası kayıtlarına geçebilir.

Bu durum firmanızın finansal itibarını ve rating notunu ciddi şekilde düşürebilir.

Sonuç olarak; Ay sonu işlemleri ihmal edilmemeli, tüm banka hareketleri mesai bitiminden önce birebir takip edilmelidir.

Küçük görünen meblağlar uzun vadede büyük sorunlara yol açabilir.

Finansal disiplini sürdüren firmalar, güçlü banka ilişkileri ve yüksek rating ile her zaman bir adım öndedir.

Ay sonunda yapılan bir ihmal güvenilirliği sarsabilir.

Firmaların bugünü sorunsuz bir şekilde geçirmelerini diliyorum.