ALTIN - DÖVİZ - KRIPTO PARA

ABD’nin “varlık monetizasyon” çıkışı: Bitcoin için ‘yeni’ dönem!

Yayınlanma:

4 ay önce|

Yazan:

BankaVitrini

Geride bıraktığımız hafta, biraz zihin yatırımı yapmak biraz da dinlenmek üzere siz değerli okurlarımızdan ayrı kaldık. Hafta içinde pek çok önemli gelişme oldu. Sizleri sıkmadan, konular da henüz bayatlamadan, en önemli gördüğüm satır başlarının üzerinden kısaca geçmeye çalışacağım.

Küresel mali piyasalarda geride bıraktığımız haftada da ana belirleyici unsur yine Trump oldu. Koltukta üç haftasını geride bırakan Trump’ı takip etmenin inanın bu kadar zor olacağını biz de tahmin etmemiştik. Lâkin, ilk günlerde Trump riskini ölçüp biçemeyen piyasaların haklı olarak vermiş oldukları orantısız tepkinin gün geçtikçe normalleşmeye başladığını da çok açık bir şekilde görüyoruz. Trump’ı biz bir müzakereci hatta bir tüccar olarak tanımlarken, ekopolitiğini ise, ABD’nin cari açık verdiği ülkelere karşı önce korku salıp akabinde ise müzakere etmeye çalışması olarak tanımlıyoruz.

Geride bıraktığımız üç hafta içinde ara ara sert satışlara boyun eğen hisse senetleri, son bir yılı aşkın bir sürenin zirvesini test eden ABD 10 yıllık tahvil faizi, ya da doların piyasa kuru olan sepet bazında DXY’nin son iki yılı aşkın bir zamanın en yüksek seviyesine gitmesi ardından, geride bıraktığımız hafta risk göstergelerinde ciddi mânâda toparlanmanın da yaşandığını görüyoruz. Şöyle ki, Trump’a atfedilen önemin bir nebze de olsun ikinci planda kalması ile (bu da çok iyi bir şey mi henüz biz de bilmiyoruz) piyasaların korku endeksi (namıdiğer oynaklık endeksi) VIX haftayı neredeyse Trump’ın koltuğa oturduğu güne geri dönerek son üç haftanın dibinde tamamladı. DXY son iki ayın en düşük seviyesine gerilerken, hâliyle DXY sepetinde ağırlıklı yer alan Avrupa’nın ortak parası EUR’da 1,05 seviyesine gelerek tam aksi yönde tepki verdi.

EURUSD paritesine yönelik görüşlerimizde şu an için bir güncelleme ihtiyacı görmüyoruz. Bu hafta sonu Almanya’da gerçekleşecek erken seçimler, özellikle Aşırı sağcı Almanya için Alternatif (AfD) partisinin anketlerde %20’nin üzerinde oy alarak ikinci sıraya yerleşmesiyle dikkat çekiyor. AfD’nin Avrupa Birliği (AB) karşıtı tutumu, Almanya’nın AB’den ayrılmasını (Dexit) savunan söylemleri ve zaman zaman AB’yi küçümseyici politikalar izlemesi, piyasalarda belirsizlik yaratabilir. Bununla birlikte, Birliğin parasal bütünleşme dışında istenilen seviyede olmaması, yaşlanan nüfus gibi yapısal sorunlar ve ECB ile FED arasındaki faiz makasının daha da açılacağı beklentisi, EUR üzerindeki yukarı yönlü hareketleri sınırlayabilir. Bu çerçevede, EUR’daki yükselişleri satış fırsatı olarak değerlendirmeye devam ederken, EUR gelirlerinin hedge edilmesi açısından da uygun bir zemin sunduğunu düşünüyoruz.

Hazır Trump ve Avrupa Birliğinden yukarıda söz etmişken, son günlerde, Trump ve Putin arasındaki yakınlaşma, dünya kamuoyunda geniş yankı uyandırdı. Özellikle, ABD Başkan Yardımcısı JD Vance’nin Avrupa Birliği’ne (AB) yönelik açıklamaları, ABD-AB ilişkilerinde tansiyonun yükselmesine neden oldu. Münih Güvenlik Konferansında konuşan Vance, “Avrupa’ya karşı en çok endişe duyduğum tehdit Rusya değil, Çin değil, başka herhangi bir dış aktör değil.” dedi. Bu açıklamalar, ABD’nin Avrupa’nın güvenliği konusundaki taahhütlerine dair soru işaretleri oluşturdu ve AB liderleri arasında endişelere yol açtı. Ukrayna Devlet Başkanı Zelenskiy, Vance ile yaptığı görüşmede, Ukrayna’nın güvenlik garantileri talebini yineledi.

Ukraynalı yetkililer, Suudi Arabistan’da yapılması planlanan ABD-Rusya görüşmelerine davet edilmediklerini ve bu nedenle katılmayacaklarını açıkladılar. Zelenskiy, ülkesinin bu tür görüşmelere dahil edilmemesi durumunda alınacak herhangi bir kararı kabul etmeyeceklerini vurguladı. Ayrıca, AB liderleri, ABD ve Rusya’nın Ukrayna’ya yönelik barış planı görüşmelerinden dışlanma endişesiyle bugün Paris’te acil bir zirve düzenlemeyi planlıyor. Fransa Cumhurbaşkanı Macron’un ev sahipliğinde gerçekleşecek bu toplantıda, Almanya, İngiltere, İtalya, Polonya, İspanya, Hollanda ve Danimarka liderlerinin yanı sıra Avrupa Konseyi ve Avrupa Komisyonu başkanları ile NATO Genel Sekreterinin de katılması bekleniyor. Bu gelişmeler, ABD’nin Ukrayna konusundaki diplomatik girişimlerinin Avrupa’da endişe yarattığını ve AB liderlerinin kendi aralarında koordinasyon sağlama çabalarını artırdığını gösteriyor.

Dönelim biraz da piyasa fiyatlamasına. Geride bıraktığımız hafta, havanın biraz da olsun ılımlıya dönmesi veya piyasaların Trump riskinin bir miktar da olsa geri plana itilmesi ile büyük teknoloji hisselerini şemsiyesi altında barındıran Nasdaq 100 endeksi haftayı tüm zamanların rekor seviyesinde tamamlarken, altın 2,942 dolar seviyesini hafta için test etmesi sonrası 2,900 seviyelerine geri çekildi. Neredeyse tam bir yıl önce daha altının ons fiyatı 1,880 dolar seviyelerinde iken hep uzun pozisyon alarak nihayetinde 3bin dolar seviyesine kadar hedef gösterdiğimiz oyun planında hedefimizin de gerçekleştiğini rahatlıkla söyleyebiliriz.

Her ne kadar ons altın hedefimize ulaşsa da, gündemin tepesinde yer almaya devam ettiğinin de altını çizmemiz gerekiyor. Hatırlamak gerekirse, altın ile ilgili olumlu ve son bir senedir hep yukarı olan ana görüşümüzün arkasında, doların adeta ‘silah’ olarak kullanılması, her yüz günde bir trilyon dolar büyüyen ABD’nin kamu borcu (~ 36 trilyon dolar) ve fiat para sistemine olan güvensizliğin yattığını okurlarımız pek âlâ biliyorlar. Nedir bu fiat para sistemi derseniz de onu da kısaca “itibari para sistemi” olarak izah edebilirim. Yani, devlet tarafından değerli bir varlığa (örneğin altın veya gümüşe) dayandırılmadan, sadece hükûmetin otoritesine ve kullanıcıların güvenine dayanarak çıkarılan bir para birimidir. Mesela dolar banknotun üzerinde “In God We Trust” yazar. Yani, doların değeri altın veya başka bir maddi varlığa değil, ABD hükûmetine ve ekonomisine duyulan güvene dayalıdır. İşte bu güven son dönemlerde ciddi mânâda sarsılırken, altın ve bitcoin gibi arzı sınırlı enstrümanlara olan talebin de büyümeye devam ettiğini görüyoruz!

Konuyu çok da dağıtmadan, ABD Hazine Bakanı Bessent’in geride bıraktığımız hafta yaptığı açıklamalara genişçe yer vermek isterim. Bessent, ABD bilançosunda bulunan varlıkları “monetize” edeceklerini açıkladı. Bu açıklamadan da, Hazine’de bulunan altınları mevcut piyasa fiyatı ile değerlendirmek (mark to market) istediklerini anlıyoruz. Çok teknik bir konu olsa da, ABD hükûmeti dünyanın en büyük altın rezervlerine sahip: yaklaşık 262 milyon ons yani 8,100 ton altını bilançosunda 1970 yılından kalma 42,22 usd/ons üzerinden değerlendiriyor. Ancak günümüz fiyatıyla altının ~ 2,900 usd/ons olduğu düşünülürse, rezervin piyasa değeri yaklaşık 11 milyar dolardan yine yaklaşık 765 milyar dolar seviyesinde olduğunu hesaplıyoruz. Hazine Bakanı Bessent, altın rezervlerini değerlendirerek ABD’nin varlıklarını halkın yararına kullanacaklarını belirtiyor. Lâkin altının ‘muhasebe’ değerini güncellemek tek başına ekonomik bir dönüşüm yaratmayacağını düşünüyoruz. Öte yandan, eğer bu varlığın nakde çevrilmesi düşünülüyorsa, devasa bir rakamın satılacağının ön haberi bile altın fiyatını çökerterek hesaplanamayacak kadar büyük bir tahribat (kaos) da yaratacağını göz ardı etmemek gerekiyor.

Pekiyi birden bire nereden çıktı bu tartışmalar? ABD’nin büyüyen bütçe açığını ve Trump yönetiminin iddialı ekonomi politikalarını (vergi oranlarını düşürmek ve kamu harcamalarını artırmak) nasıl finanse edeceği konusundaki belirsizlikler ve neticesinde ulusal varlık fonu kurma kararı için duyulan para ihtiyacının bir yansıması olarak okuyoruz. Yakın zamanda, bültenlerimizi takip eden kıymetli okurlarımız, Wyoming Senatörü Lummis’in, ABD’nin altın rezervlerinin bir kısmını satarak elde edilecek gelir ile Bitcoin satın alınmasını önerdiğini de hatırlayacaklardır. Bu öneri, ABD Hazine Bakanlığı’nın bir Stratejik Bitcoin Rezervi oluşturmasını ve böylece ülkenin bilançosunu güçlendirmeyi amaçlarken, Lummis’in Temmuz 2024’te sunduğu Bitcoin Yasası, beş yıl içinde toplam bir milyon Bitcoin satın alınmasını ve bu varlıkların en az yirmi yıl boyunca elde tutulmasını öngörüyor.

Küresel para sisteminin bir değişim içinde olduğu çok aşikar! Alternatif olarak altın veya Bitcoin gibi rezerv varlıkların mutlak surette portföylerde yer almaya devam etmesi gerektiğini düşünmeye devam ediyoruz. Altında hedefimizin kıyısına kadar gelirken, Bitcoin için 125-130 bin dolar seviyesini yukarıda sadece bir durak olarak görmeye devam ederken, daha da fazlasını beklemek suretiyle el yükselttiğimizi de yeri gelmişken belirtmek isteriz. Bu minvalde gümüşün de ons fiyatının geride bıraktığımız haftanın son iş gününde 33,50 dolar seviyesine varan bir yükseliş kaydettiğin ve neredeyse son dört ayın en yüksek seviyesini test ettiğini hatırlatmak isteriz. Gümüşte patlayıcı hareketin 35 dolar seviyesinin geçilmesi ile başlayacağını düşünüyoruz. Gümüşün de sahne sırası beklediğini düşünmeye devam ettiğimizin altını çizelim.

Elbette, altının ons fiyatı uluslararası piyasalarda rekor kırarken, Türk insanının göz bebeği hatta bir numaralı yatırım alışkanlığı olan gram altına yönelik talep ile hafta ortası döviz kurlarında bir miktar da olsa ‘huzursuzluk’ yaşandığını işittik. Nereden mi? Kapalı Çarşıdan. Müşteri kaynaklı altın talebini, Hazine yöneten bir kişi olarak çok da net bir şekilde gözlemlediğimiz de altını çizmek isterim. Altının gram fiyatının hafta içinde 3,400 seviyesini aşarken, altın alınması aslında dolar alınması (XAUUSD) mânâsına geldiğinden beraberinde döviz talebi de yaratıyor. Mesela, ︎geçen hafta Türkiye’de cari işlemler dengesi 2024’te 10 milyar dolar açık verirken, altın hariç dengenin ise 3,7 milyar dolar fazla verdiğini görüyoruz. Altın, Türkiye için çok önemli bir yatırım enstrüman.

Kur cephesinde geçen hafta yaşanan hareketliliğin bir nedeni her ne kadar altın olsa da, bir diğer nedenini de yurt içi yerleşiklerin TL ilgisinde sınırlı da olsa azalma kaynaklı olduğunu düşünüyoruz. Şöyle ki, son açıklanan BDDK ve TCMB verilerine göre, döviz mevduatın toplam içinde payı hafifçe artarken, KKM’den çıkan paranın da dövize gittiğini düşünüyoruz. Biraz da sayıların dili ile konuşursak, 7 Şubat ile biten haftada, parite etkisinden arındırılmış verilere göre gerçek kişilerin döviz mevduatları yaklaşık 1 milyar dolar, tüzel kişilerin ise 2,2 milyar dolar artış kaydetti. Uzun bir aradan sonra yurt içi yerleşiklerin davranışında görülen bu değişikliğin arkasında beklentilerin üzerinde sonuçlanan Ocak ayı enflasyonun yattığını (stopaj artışını da göz ardı etmeyelim) düşünüyoruz. ︎

Enflasyonun yüksek sonuçlanması, yabancı yatırımcının da iştahını biraz baltalamış. Şöyle ki, 31 Ocak ve 7 Şubat haftasına ait menkul kıymet verilerine göre, yabancı yatırımcıların devlet içi borçlanma senetlerinden ciddi sayılabilecek bir tutarda 2,2 milyar dolar çıkış yaşandığını görüyoruz. Bunu aynı paralelde -Ocak enflasyonu sonrası- faiz indirim beklentisinin de bir miktar sorgulanmaya başlandığı yönünde okuyoruz. Her ne kadar enflasyon keyifleri kaçırsa da, TCMB’nin faiz (artırım) konusunda sınırlara gelmiş olduğunu tekrar belirtmemiz gerekiyor. Tıptan örnek vermek gerekirse, artık işe yaramayan bir ilacın (faiz) hastalığı (enflasyonu) tedavi etmekte faydasının olmadığı düşüncesinden hareketle, bundan sonra hamle sırasını maliye politikası, tasarruf tedbirleri ve yapısal reformlarda görüyoruz. Bu minvalde, TCMB’nin 6 Mart tarihindeki olağan PPK toplantısında da faiz indirimine gideceği (montanı 250 baz puandan daha düşük olabilir) kanaatindeyiz.

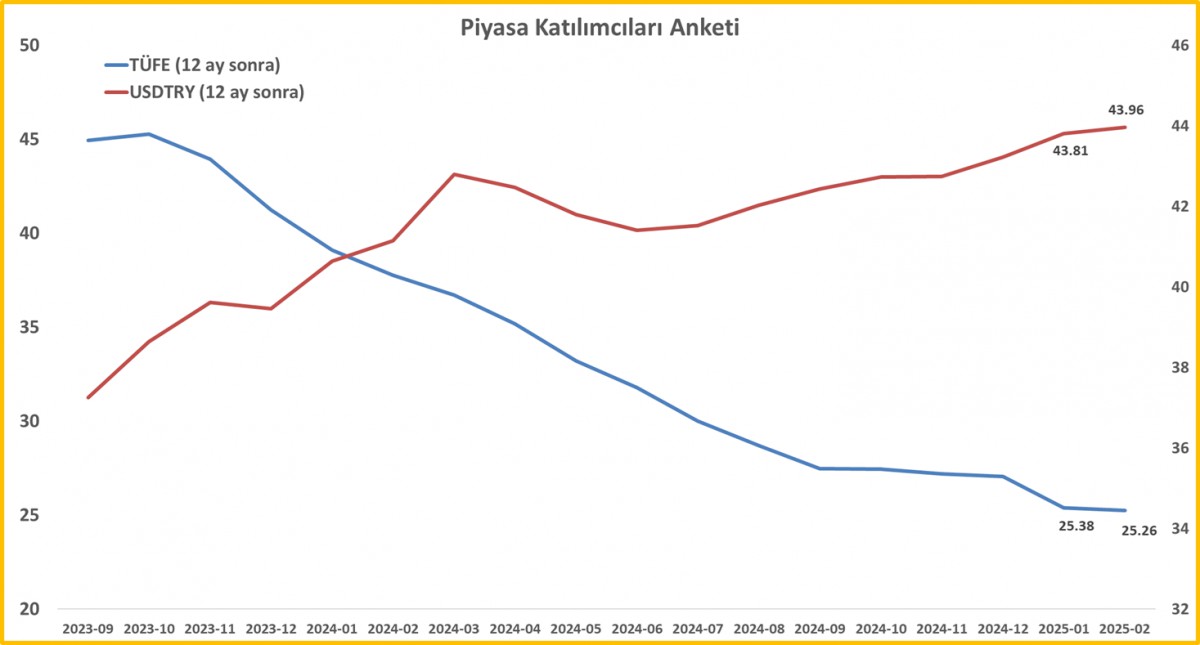

Ekonomi yönetiminin büyük çabası ile geçen yılın ikinci yarısında TL’ye olan güven yeniden tesis edilse de, en ufak bir olumsuzlukla, 2021 – 2023 yıllardan yaşanan travmatik süreç akıllara yeniden gelip, döviz güvenli liman olarak görülüyor. TL ile ilgili tahminlerimizde şimdilik değişikliğe gitme ihtiyacı duymuyoruz. Ocak ayında oldukça güçlü bir performans sergileyen TL’nin Şubat ayında biraz da olsun değer kaybetmesini sağlıklı olarak değerlendiriyoruz. Bu minvalde, döviz kurunun faiz ve enflasyonun altında artış kaydetmeye devam ederek reel mânâda değerlenmeye en azından yılın ilk yarısında devam edeceğini düşünüyoruz. Aşağıda piyasa katılımcıları anketinden de görülebileceği üzere, bizim de sene sonu için USDTRY kur beklentimiz ya da bilanço çalışma kurumuz piyasadan çok da uzak değil: 42,00.

Yeni gün başlangıcında Asya borsalarında yeşil rengin hâkim olduğunu görüyoruz. Japonya’nın beklenenden güçlü gelen büyüme verisinin etkili olurken, Alibaba hisseleri, Apple ile Çin’de satılan iPhone’lara yapay zekâ özellikleri entegre etmek amacıyla yapılan işbirliği haberleri ardından sert yükseldi. Geride bıraktığımız hafta yukarı yönlü kıpırdayan GBPUSD paritesi dikkat çekerken, Çarşamba günü İngiltere’de açıklanacak TÜFE enflasyonunu dikaktle takip edeceğiz. Türkiye cephesinde ise Pazar günü gözler AK Parti 8. Olağan Büyük Kongresinde çevrilecektir. Kongre sonrası bazı değişikliklerin gündeme gelebileceği piyasa kulislerine yansırken, Sn. Cumhurbaşkanı Erdoğan’ın anayasa değişikliği konusunu da gündeme taşıdığın hatırlatalım.

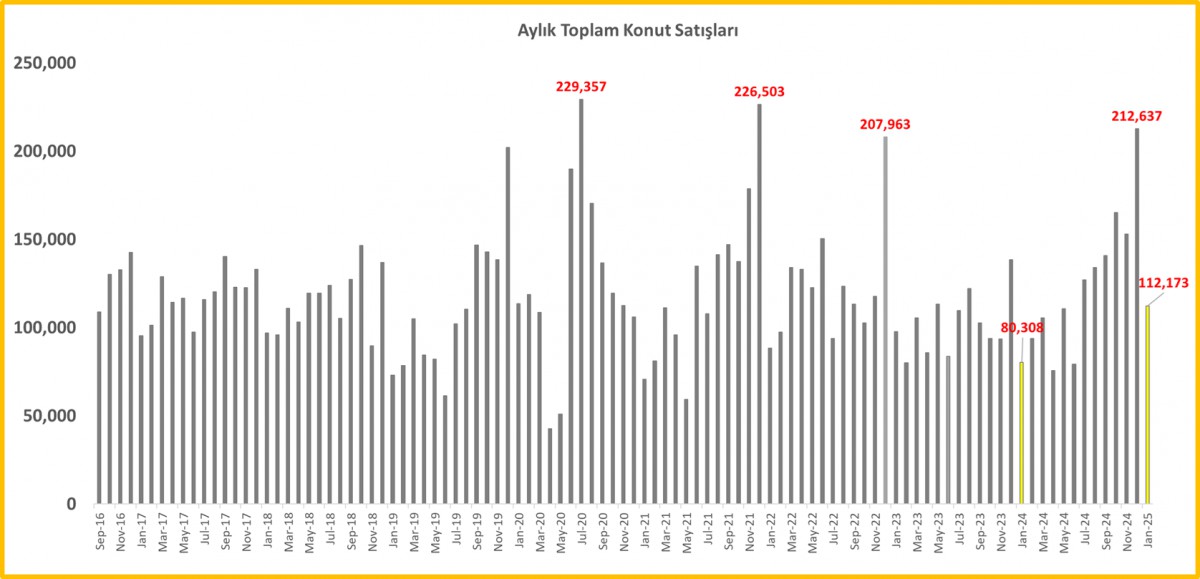

Konut Satışları

TÜİK verilerine göre Ocak ayında konut satışları geçen yılın aynı ayına göre yaklaşık %40 artışla 112bin adet oldu. Bu rakam sektörün canlı olduğuna işaret ediyor. Verinin alt kalemlerinde ise, ilk el satışların yaklaşık 33bin ile toplamın %29 civarında kaldığını gördük ki, bu oranı da düşük olarak nitelendiriyoruz. Diğer bir bakış açısıyla, Türkiye’de altını çizerek yeni konut üretiminin zayıf olması yani arz sorunu da kirada kendisini çok açık bir şekilde gösteriyor (barınma krizi). Sene içerisinde kredi faiz oranlarının daha da gevşeyeceği düşünülürse, konut yatırımının yatırım açısından doğru bir tercih olacağını düşünüyoruz.

Piyasa Katılımcıları Anketi

TCMB, altmış dokuz kişinin katıldığı piyasa katılımcıları anketinin Şubat ayı sonuçlarını açıkladı. Buna göre, yıl sonu TÜFE enflasyon beklentisi %27,05 seviyesinden %28,30 seviyesine yükselirken, on iki ay sonrasına ilişkin beklenti ise %25,38’den %25,26 seviyesine geriledi. Yıl sonu USDTRY kuru beklentisi 43,03 seviyesinden 42,89’a gerilerken, anketin 12 ay sonrası ilişkin beklentisi ise 43,81’den 43,96’ya yükseldi. Açıkçası, gerek Ocak ayında yüksek gelen enflasyon gerekse de TCMB’nin yılın ilk enflasyon sunumunda sene sonu enflasyon beklentisini yukarı yönde revize etmesine rağmen beklentilerde pek de bir bozulma göremedik. Hülâsa, iki yıl vadeli gösterge tahvilin de basit faizi hafta boyunca yükselmesi ardından Cuma gününü bir miktar düşüşle tamamladı. Ay sonunda yayınlanacak hanehalkı ve reel sektör enflasyon tahminlerini de merakla takip edeceğiz.

Emre Değirmencioğlu

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

FATF’ten Kara Para Aklamaya Karşı Net Hamle

Dijital Para Transferlerinde Yeni Dönem Başladı

Kimin Para Gönderdiği Artık Saklanamayacak

Yayınlanma:

20 saat önce|

18/06/2025Yazan:

Erol Taşdelen

Uluslararası Mali Eylem Görev Gücü (FATF), küresel finansal sistemin güvenliğini artırmak amacıyla Tavsiye 16’yı güncelledi. Bu değişiklikler, özellikle sınır ötesi ödemelerde şeffaflığın artırılması, dolandırıcılığın önlenmesi ve hatalı transferlerin azaltılması gibi kritik alanlarda büyük değişimlere işaret ediyor.

Neden Tavsiye 16 Güncellendi?

Geleneksel ödeme sistemleri, özellikle sınır ötesi para transferlerinde, gönderici ve alıcı bilgilerini eksiksiz ve doğru bir şekilde aktarmakta yetersiz kalabiliyor. Bu durum:

-

Dolandırıcılık vakalarının artmasına,

-

Terörizmin finansmanına olanak tanıyan açıkların oluşmasına,

-

Hatalı transferlerin geri alınamamasına yol açıyordu.

FATF, bu sorunların önüne geçmek amacıyla Tavsiye 16’yı yeniden yapılandırarak “gözetim, doğrulama ve şeffaflık” esaslarını merkezine aldı.

Yeni Tavsiyenin Ana Unsurları

1. Zorunlu Bilgi Paylaşımı

Artık tüm sınır ötesi ödeme işlemlerinde, gönderen ve alıcı hakkında tanımlayıcı bilgiler eksiksiz olarak iletilmek zorunda. Eksik bilgi içeren transferler kabul edilmeyecek.

2. “Travel Rule” Uygulaması

Bu kural, müşteri bilgilerinin ödeme işlemi boyunca tüm aracılarla birlikte “seyahat etmesini” zorunlu kılıyor. Böylece her aşamada veri izlenebilirliği sağlanıyor.

3. Gerçek Zamanlı Kimlik Doğrulama

Bankalar ve ödeme kuruluşları, girilen alıcı bilgilerinin doğruluğunu gerçek zamanlı olarak kontrol etmekle yükümlü hale geldi. Bu sistem hatalı ödemeleri büyük oranda engelleyecek.

4. Sanal Varlık (Kripto) Transferlerine Genişleme

Yapılan güncellemeler, kripto para borsaları ve sanal varlık hizmet sağlayıcılarını da kapsıyor. Artık bu kuruluşlar da aynı şeffaflık ve bilgi paylaşımı yükümlülüklerine tabi olacak.

Küresel Finansal Sisteme Etkileri

Bu yeni çerçeve, sadece bankaları değil, tüm finansal teknoloji firmalarını ve aracı ödeme kuruluşlarını kapsıyor. Özellikle:

-

Kripto para işlemleri artık daha izlenebilir olacak.

-

Fintech şirketleri, müşteri bilgilerini anlık doğrulama sistemleri kurmak zorunda kalacak.

-

Bankalar, daha fazla operasyonel uyum ve teknoloji yatırımı yapmak zorunda olacak.

Türkiye İçin Ne Anlama Geliyor?

Türkiye gibi yüksek hacimli dış ticaret yapan ve uluslararası para akışına açık ülkeler için bu değişiklikler:

-

Kara para aklamaya karşı mücadelede etkinliği artıracak,

-

Yatırımcı güvenini ve finansal sistemin itibarını güçlendirecek,

-

Bankaların dijitalleşme ve veri yönetimi altyapılarını yenilemeye zorlayacak.

Ana Yenilikler ve Etkileri

| Madde | Açıklama | Etkisi |

|---|---|---|

| 1. Gönderen ve Alıcının Tanımlanması | Artık tüm ödemelerde gönderici ve alıcı bilgileri eksiksiz iletilmek zorunda | 🔐 Kimlik doğruluğu artar |

| 2. “Travel Rule” (Seyahat Kuralı) Güçlendirildi | Gönderiyle birlikte müşteri bilgileri de “taşınmak” zorunda | 🔎 İzlenebilirlik artar |

| 3. Gerçek Zamanlı Veri Doğrulama | Bankalar ve ödeme kuruluşları bilgileri doğrulamakla yükümlü | 🛡️ Hatalı transferler azalır |

| 4. Sanal Varlık Transferlerine Uygulama | Kripto para transferlerinde de aynı kurallar geçerli | 💻 Kripto dolandırıcılığı azalır |

FATF’nin Tavsiye 16’da yaptığı güncellemeler, yalnızca bir düzenleme değişikliği değil, aynı zamanda finansal sistemlerin geleceğine yönelik bir güvenlik reformudur. Bu reform, hem uluslararası finansal güvenliği artıracak hem de tüketicileri hatalı işlemlerden ve dolandırıcılıktan koruyacaktır.

Finansal kurumların, bu yeni döneme hazırlıklı olması artık bir tercih değil, zorunluluktur.

Erol TAŞDELEN-Ekonomist www.bankavitrini.com

ALTIN - DÖVİZ - KRIPTO PARA

Tanrının Bankeri’nin Ölümü: Roberto Calvi ve Vatikan’ın Kara Kutusu

Yayınlanma:

1 gün önce|

18/06/2025Yazan:

Erol Taşdelen

18 Haziran 1982 sabahı, Londra’nın merkezinde yer alan Blackfriars Köprüsü’nün altına sarkan bir ceset bulundu. Elleri arkadan bağlanmış, cepleri taşlarla doldurulmuş bir adam… Bu kişi, İtalya’nın en güçlü bankalarından birinin başkanı Roberto Calvi’ydi. Kamuoyunun ona verdiği lakap: “Tanrı’nın Bankeri”.

I. Roberto Calvi Kimdi?

Roberto Calvi, 1920 yılında Milano’da doğdu. Ekonomi eğitiminin ardından kısa sürede İtalya’nın en köklü finans kurumlarından biri olan Banco Ambrosiano‘da yükseldi. 1970’lerde bankanın yönetim kurulu başkanı oldu. Ancak onu diğer bankacılardan ayıran en önemli fark; Vatikan’la olan yakın ilişkileriydi.

Calvi’nin yönettiği Banco Ambrosiano, Vatikan Bankası (IOR – Istituto per le Opere di Religione) ile doğrudan bağlantılıydı. Vatikan, bankanın hisselerinin önemli bir kısmını elinde bulunduruyor ve dini kurumlar aracılığıyla dünya genelinde para transferleri yapıyordu. Calvi, bu ilişkiden güç alarak İtalya’da “dokunulmaz” kabul edilen figürlerden biri haline geldi.

II. Skandalın Patlak Vermesi

1981 yılına gelindiğinde İtalyan mali denetçileri Banco Ambrosiano’da ciddi yolsuzluklar olduğunu fark etti. Bankanın yurt dışındaki bazı bağlı şirketler aracılığıyla belirsiz ve teminatsız şekilde yüz milyonlarca dolar kredi verdiği ortaya çıktı.

Bu kredilerin izini süren yetkililer;

-

Latin Amerika’da faaliyet gösteren paravan şirketler,

-

İtalyan mafyası ile doğrudan ilişkili isimler,

-

Vatikan Bankası’nın aracı olarak kullanılması gibi bağlantılarla karşılaştılar.

Üstelik Calvi’nin aynı zamanda İtalya’daki yasadışı P2 Mason Locası’nın üyesi olduğu ortaya çıktı. Bu mason locası, askerler, medya patronları, iş insanları ve siyasilerden oluşan gizli bir yapılanmaydı ve darbe planları dahi yapmıştı.

III. Çöküş ve Ölüm

1982 yılı Haziran ayında Banco Ambrosiano’nun bilançosunda 1.4 milyar dolara yakın açık olduğu resmen açıklandı. Bu, bankanın iflası anlamına geliyordu.

Bu gelişmeden sadece birkaç gün sonra, Roberto Calvi İtalya’dan kaçtı. Önce Avusturya’ya, oradan da Londra’ya geçti. Ancak 18 Haziran sabahı, cesedi Thames Nehri üzerindeki Blackfriars Köprüsü’nün altında bulundu.

Calvi’nin ölümü ilk başta intihar olarak kayıtlara geçti. Ancak;

-

Elleri ve ayaklarının bağlı olması,

-

Ceplerinde tuğla ve taşlar bulunması,

-

Üzerindeki belgelerin sahte olması,

-

Ölümünden önce Vatikan, masonluk ve mafya ilişkileri hakkında konuşmak istemesi

gibi detaylar, bunun profesyonelce işlenmiş bir cinayet olduğunu düşündürdü.

IV. Vatikan, Mafya ve P2 Locası Üçgeni

Calvi’nin ölümü sadece bir iş insanının trajik sonu değil, Vatikan Bankası’nın karanlık yüzünün deşifre olması anlamına geliyordu. İddiaya göre;

-

Vatikan Bankası, Calvi aracılığıyla Latin Amerika’daki antikomünist hareketlere para aktarıyordu.

-

Mafya, kara parayı aklamak için Banco Ambrosiano’yu kullanıyordu.

-

P2 Mason Locası, bu sistemin koruyucusu ve dağıtıcısı konumundaydı.

Calvi’nin ölümünün ardından Vatikan, Banco Ambrosiano’nun çöküşünden sonra 250 milyon dolarlık zararı kısmen üstlendi ve tazminat ödemeyi kabul etti. Ancak bu adım hiçbir zaman tam bir sorumluluk kabulü olarak görülmedi.

V. Yargı Süreci ve Cevapsız Kalan Sorular

2005 yılında İtalya’da Roberto Calvi’nin öldürülmesine dair yeni bir dava açıldı. Mafya ile bağlantılı beş kişi yargılandı. Ancak 2007 yılında hepsi delil yetersizliğinden beraat etti. Cinayet hâlâ resmen çözülmüş değil.

Bugün bile şu sorular cevap bekliyor:

-

Calvi gerçekten neyi biliyordu?

-

Vatikan bu yapıdan ne kadar haberdardı?

-

P2 Locası ve mafya, Vatikan’la ne düzeyde iş birliği yapıyordu?

-

Calvi’nin ölümü neden İngiltere’de gerçekleşti?

VI. Sonuç: Bir Bankerin Ölümünden Fazlası

Roberto Calvi’nin ölümü, sadece bir banka başkanının trajedisi değil; aynı zamanda din, finans ve suç dünyasının birbirine nasıl karışabileceğinin en çarpıcı örneğidir. Bu olay, Vatikan Bankası’nın şeffaf olmayan yapısını dünya kamuoyunun gündemine taşımış ve uluslararası finansal sistemdeki kara delikleri görünür kılmıştır.

Aşağıda doğrudan Calvi olayını konu alan ve dolaylı olarak ilham alan bazı filmleri ve belgeseller listesi:

🎬 1. God’s Banker (Tanrı’nın Bankeri) – 2022 (Belgesel Dizi)

-

Tür: Belgesel / Mini Dizi

-

Platform: Sky Documentaries (İngiltere)

-

Konu: Roberto Calvi’nin ölümü, Banco Ambrosiano skandalı ve Vatikan-Mafya-P2 ilişkisi detaylıca anlatılıyor. Gerçek olaylara, arşiv görüntülerine ve tanıklıklara dayanıyor.

-

Öne Çıkan: Cinayetin yıllar boyunca nasıl örtbas edildiği ve İtalyan yargısının çaresizliği gözler önüne seriliyor.

🎬 2. Il Banchiere di Dio (Tanrının Bankeri) – 2002

-

Yönetmen: Giuseppe Ferrara

-

Oyuncular: Omero Antonutti, Pamela Villoresi

-

Konu: Doğrudan Roberto Calvi’nin hayatını ve ölümünü merkezine alan bir İtalyan yapımı biyografik filmdir.

-

Detay: Filmde Calvi’nin Vatikan, mason locası ve mafya ile ilişkileri dramatik bir şekilde işlenir.

🎬 3. The Bankers of God: The Calvi Affair (I banchieri di Dio – Il caso Calvi) – 2002

-

Yönetmen: Giuseppe Ferrara

-

Konu: Yine Calvi’nin hayatını, Banco Ambrosiano’nun yükselişini ve düşüşünü, Vatikan’la bağlarını ve ölümüyle ilgili komploları ele alır.

-

Detay: Filmde olaylar hem tarihi gerçekliğe hem de teorilere dayalı biçimde işlenir.

🎬 4. The Godfather Part III (Baba 3) – 1990

-

Yönetmen: Francis Ford Coppola

-

Karakter: “Frederick Keinszig” karakteri Roberto Calvi’den esinlenilmiştir.

-

Konu: Filmde Vatikan Bankası, İtalyan mafyası ve küresel finans çevreleri arasındaki karanlık ilişkilere değinilir.

-

Detay: Filmdeki “Immobilaire” şirketi ve Vatikan Bankası skandalı, Calvi olayından doğrudan esinlenmiştir. Calvi’nin ölümüyle benzerlikler taşıyan bir sahne de bulunur.

🎬 5. The Pope’s Banker (BBC Belgeseli – 2014)

-

Konu: Vatikan Bankası’nın tarihsel rolü, Calvi’nin ilişkileri ve ölümü detaylı olarak analiz edilir.

-

Platform: BBC Four

-

Belgesel Niteliği: Bilimsel ve arşiv temelli bir anlatı sunar.

🎬 6. Our Godfather – 2019 (Netflix)

-

Ana Konu: Mafya itirafçısı Tommaso Buscetta’nın hikayesi

-

Bağlantı: Belgeselde Roberto Calvi cinayetiyle bağlantılı olan Cosa Nostra (Sicilya mafyası) yapılanmalarına dair bilgiler yer alır.

🎥 Ayrıca İlham Alınan Bazı Diğer Yapımlar:

-

Angels & Demons (2009): Vatikan’ın karanlık güç yapıları, masonik referanslar.

-

Spotlight (2015): Finansal değil ama dini kurumların şeffaf olmayan yapısı üzerine benzer bir sorgulama yaklaşımı.

-

Conspiracy temalı diziler ve belgesel serileri (ör. Dirty Money – Netflix)

ALTIN - DÖVİZ - KRIPTO PARA

Savaş, petrol ve Trump piyasaları kilitledi; gözler bu akşam FED’de

Yayınlanma:

1 gün önce|

18/06/2025Yazan:

BankaVitrini

İsrail ile İran arasındaki hava savaşı altıncı gününe girerken, karşılıklı füze saldırıları ve siber saldırılar artarak sürüyor. İsrail, Tahran’daki askeri tesisleri hedef alırken, İran, Tel Aviv’i vurdu. Hava saldırılarının yanı sıra, İsrail’in İran’a yönelik büyük çaplı bir siber savaş başlattığı, İran’ın ise üst düzey güvenlik danışmanlarının kaybıyla ciddi bir istihbarat zafiyeti yaşadığını okuyoruz. Ülkede resmî görevlilerin cep telefonu kullanımı yasaklanırken, dijital altyapıya yönelik saldırıların devam ettiği aktarılıyor. İsrail, İran’ın nükleer silaha çok yaklaştığını öne sürerek saldırıları başlatırken, Uluslararası Atom Enerjisi Ajansı Natanz’daki zenginleştirme tesisinin vurulduğunu doğruladı. İran ise nükleer programının barışçıl amaçlı olduğunu savunuyor.

Öte yandan, ABD Başkanı Trump’ın krize yönelik söylemleri ise belirsizliği derinleştiriyor. Sosyal medya hesabından yaptığı açıklamalarda İran lideri Hamaney’in saklandığı yeri bildiklerini ve “şimdilik” onu ortadan kaldırma niyetlerinin olmadığını belirten Trump, üç dakika sonra “KOŞULSUZ TESLİMİYET!” çağrısıyla gerginliği zirveye taşıdı. Trump’ın açıklamaları, askerî tehditler ile diplomatik mesajlar arasında gidip gelen çelişkili bir çizgi izliyor.

Her ne kadar Trump ve ekibi ABD’nin İsrail’e destek vererek İran’ın nükleer tesislerine yönelik saldırılara katılması dâhil olmak üzere çeşitli senaryoları değerlendirse de, ABD’nin savaşa girmesine ancak Kongre’nin karar verebileceğini unutmamak gerekiyor! ABD şu ana kadar doğrudan müdâhil olmamakla birlikte, bölgeye ilave savaş uçakları sevk etti ve İran’dan İsrail’e yönelen bazı füzelerin düşürülmesine yardımcı oldu. Bu gelişmeler, sadece iki ülke arasındaki savaşı değil, aynı zamanda bölgedeki jeopolitik dengeyi ve enerji piyasalarını da ciddi biçimde tehdit ediyor. Özellikle İran ve Katar’ın ortak olduğu Güney Pars doğalgaz sahasına yönelik saldırıların ardından, küresel enerji piyasaları yüksek alarm seviyesine geçti.

ABD’nin çatışmaya doğrudan müdâhil olma ihtimaline dair artan endişeler hisse senetleri üzerinden baskı kurarken, petrol fiyatları ise %4’ün üzerinde yükseliş kaydetti (son üç haftalık performans +%20). Özellikle Hürmüz Boğazı’nda iki petrol tankerinin çarpışıp yangın çıkarması ve bölgedeki elektronik müdahalelerle deniz trafiğinin aksaması, arz kesintisi endişelerini tırmandırarak petrol fiyatlarını yukarı çekti. Bu gelişmeler, küresel enerji piyasalarında yeni bir enflasyon baskısı yaratıyor. ABD tahvilleri ve dolar gibi güvenli limanlara yönelim güç kazanırken, son dönemlerde dolar zayıflığı ile güçlenen kraliyet aslanı sterlin ve EUR gibi para birimleri ise (nihayet) değer kaybetti! Özellikle dört haftadır 1,36 seviyesinin hemen üzerinden kırmızı kart gören Sterlin bu sabah 1,34 seviyelerinin diplerine kadar gevşedi. Hatırlanacağı üzere kalabalık işlemlerin içinde yer almak istemediğimiz savunarak dolara şans tanımıştık! Dolar endeksinin haftayı 99 seviyesinin üzerinde kapatması durumunda, değer kazanımlarını artıracağını düşünüyoruz (bakınız grafik).

Yaşanan gelişmelere rağmen güvenli liman altının ons fiyatı yükselmekte zorluk yaşayarak 3,385 dolar seviyesinde yatay kalırken, arkadan dolu dizgin gelen gümüş ise %2,5 değer kazanarak 37,25 dolar seviyesine yükseldi. Risk iştahının zayıf kalmasına paralel bitcoin dün %4 gerileyerek 104bin dolar seviyelerine çekildi. Bitcoin cephesinde yükseliş için 108bin dolar seviyesinin üzerinde haftalık kapanış görmemiz gerekiyor.

Tüm bu belirsizliklerin gölgesinde piyasalar bu akşam sonuçlanacak FED’in olağan Haziran ayı FOMC toplantısının kararını bekliyor. Her ne kadar son haftalarda açıklanan zayıf veriler (mesela perakende satışlarının %0,9 düşmesi ekonomik zayıflık sinyallerini güçlendirdi) faiz indirimi için zemin hazırlasa da, Powell-Trump gerginliği, tarifelerin yaratacağı enflasyonist baskılara şimdi de savaş nedeniyle enerji piyasasının eklenmesi, FED’in politika faizini sabit bırakma ihtimalini güçlendiriyor. Vadeli kontratlara göre, sene sonuna kadar 45 baz puan (bir veya iki kez 25 baz puan) faiz indirimi bekleniyor. FED’in faiz kararının yanı sıra, üyelerin yeni ekonomik projeksiyonlarında büyümenin zayıfladığı, ancak enflasyonun daha dirençli kalabileceğine işaret etmesini bekliyoruz.

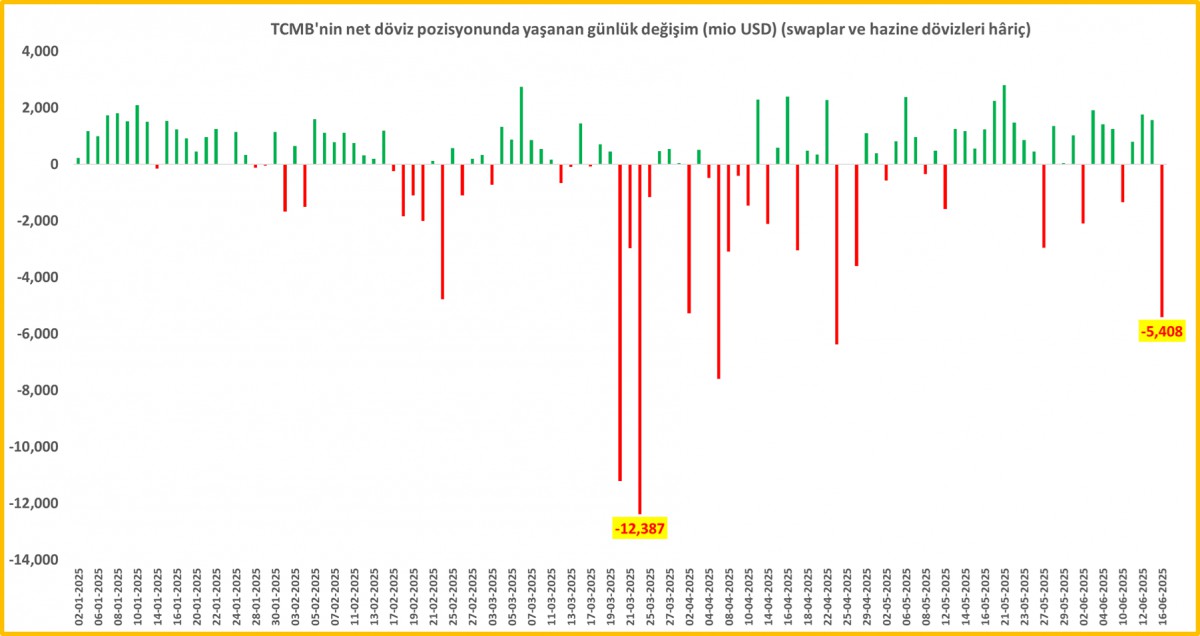

Türkiye cephesinde ise savaş tamtamlarının yarattığı riskten kaçışa paralel TCMB’nin net yabancı para pozisyonu baskı altında kaldı. 16 Haziran valörlü işlemlerde net pozisyon 5,4 milyar dolar gibi ciddi mânâda azaldı. Cuma günü 28,1 milyar dolar seviyesine kadar yükselen net yabancı para pozisyonunun bir günde bu denli gerilemesini biraz da olsun kırılganlık göstergesi olarak okuduk! Bu minvalde, USDTRY kuru günlerdir devam eden sakin seyrini yurt dışı gerginliğe paralel bozarak bu sabah 39,50 seviyesinin üzerine yerleşti. CDS risk primi 298 baz puanda ve yatay seyrini korurken, iki yıl vadeli gösterge tahvilin basit faizi %40 seviyesinin yeniden altına geriledi. Borsa cephesi yurt dışı gelişmelere paralel satıcılı seyrini korudu.

FED sonrası yarın sahne sırasını bekleyen TCMB’den ise politika faizini sabit tutmasını beklerken, faiz koridorunun simetrik bir hâl alacağını ve üst bandın %49 seviyesinden %47,50 seviyesine getirileceğini düşünüyoruz. Bayram öncesi %49 seviyesinde olan TCMB Ağırlıklı Ortalama Fonlama Maliyeti (AOFM) %46’ya, BIST Repo faizi (TLREF) ise %46,11 seviyesine geldi. Yani? TCMB üstü kapalı da olsa 300 baz puan faizi indirdi. %46 olan politika faizinde ise direkt indirimin Temmuz toplantısında 350 baz puan ile yapılmasını bekliyoruz. Böylelikle 19 Mart öncesi döneme de (%42,50) tekrar gelmiş olacağız. Hazır siyasi iklimin değiştiği 19 Mart demişken, Zafer Partisi lideri Özdağ’ın beş aydır devam eden tutukluğu ardından tahliyesine dün karar verildi.

Dün geceyi %1’e yakın düşüşle tamamlayan ABD borsaları, yeni gün başlangıcında (vadeli endeksler) yatay bir seyir izlerken, Pasifik’in diğer ucunda ise Japonya’nın Nikkei endeksi, zayıflayan YEN’in desteğiyle dört ayın en yüksek seviyesine ulaştı. Lâkin, İsrail-İran arasında tırmanan çatışma ve ABD’nin askerî müdahâleye yaklaşması yatırımcıların temkinli kalmasına neden oldu. Hong Borsası %1,2 düşüşle olumsuz ayrıştı. İran petrolünün en büyük alıcısı olan Çin’in ise gelişmelere nasıl tepki vereceğini merakla takip ediyoruz! Ara ara gündeme gelen Tayvan konusuna bu noktada dikkat çekmek isteriz. Her ne kadar Çin’in Tayvan’a tam ölçekli bir askerî harekât başlatma ihtimali düşük görünse de, bölgesel krizlerin yoğunlaştığı bu dönemde Pekin’in Tayvan üzerindeki askerî ve psikolojik baskısını artırmasını muhtemel görüyoruz.

TCMB Net Yabancı Para Pozisyonunda Günlük Değişim

Emre Değirmencioğlu

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (841)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.135)

- BASINDA BİZ (60)

- BORSA (449)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.850)

- GÜNCEL (3.195)

- GÜNDEM (3.179)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.239)

- SÜRDÜRÜLEBİLİRLİK (474)

- VİDEO Vitrini (19)

- YAZARLAR (1.047)

- Ali Coşkun (23)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (564)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (40)

- Onur ÇELİK (34)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (6)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Prof. Dr. YILMAZ: Bütçe açıkları dizginlenebilir mi?

Prof. Dr. BORATAV: ABD-Çin ilişkileri: Bir gezinti

Müşterilerinizin Konkordato İlan Etmesi Nedeniyle Uğrayacağınız Zararlardan Korunma Yolları

Telefon Operatörleri Dolandırıcılıkta Ne Kadar Suçlu?

İran-ABD hattı sıcak: Polymarket fiyatlıyor, FED pas geçti, gözler TCMB’de

FATF’ten Kara Para Aklamaya Karşı Net Hamle

Tek bakışla alışveriş: İş Bankası “yüz tanıma teknolojisi” ile ödeme dönemini başlatıyor

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

KGF KREDİLERİ ÖNCEKİLER GİBİ BANKALARIN ZOMBİ FİRMALARINA GİTMESİN

İmalatçı KOBİ’lere 30 milyar liralık KGF geliyor….

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

Krediye Ulaşamayan Sanayici Batıyor…

Yeni KGF Krediler çözüm olur mu?

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

- Son dakika: Bugünkü Sayısal Loto çekilişi sonuçları belli oldu! 18 Haziran 2025 Çılgın Sayısal Loto bilet sonucu sorgulama ekranı! 18/06/2025

- Son dakika. Bugünkü Şans Topu çekilişi sonuçları belli oldu! 18 Haziran 2025 Şans Topu bilet sonucu sorgulama ekranı! 18/06/2025

- SON DAKİKA | Beklenen açıklama geldi: Fed'in faiz kararı belli oldu! 18/06/2025

- SON DAKİKA | Borsa günü düşüşle tamamladı 18/06/2025

- Emtia piyasasında ters rüzgar: Şeker yatırımcısı kayıpta 18/06/2025

- ACI EUROPE raporu: İstanbul Havalimanı artık dünyanın bağlantı lideri 18/06/2025

- ABD'de işsizlik maaşı başvuruları beklentilerin altında kaldı 18/06/2025

- Ekonomi ve siyaset gündemi - 19 Haziran 2025 19/06/2025

- Resmi Gazete'de bugün (19.06.2025) 18/06/2025

- Erişimi Kolay, Kapsamı Geniş: Türkiye Sigorta Tamamlayıcı Sağlık Sigortası 18/06/2025

- Trump, İran'a saldırma konusunda nihai kararını vermediğini söyledi 18/06/2025

- Fed 4. toplantıda da faizi değiştirmedi 18/06/2025

- Hazine ve Maliye Bakanlığı'ndan "vergi affı" iddialarına yalanlama 18/06/2025

- GYO şirketleri ve değerlemeleri 18/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM1 yıl önce

GÜNDEM1 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı