BANKA HABERLERİ

AKBANK, GARANTİ BBVA, İŞBANK, YKB 2021 ilk yarı performansı

Yayınlanma:

4 yıl önce|

Yazan:

Erol Taşdelen

Bankacılık sektörünün BDDK verilerine baktığımızda, 2021 yıl sonu Toplam Varlıkları 6,7 trilyon TL. Bankacılık sektör Aktif büyüklüğü 2,2 trilyon TL ile %33’ünü pay ile dört büyük (T. İŞ BANKASI, GARANTİ BBVA, YKB, AKBANK) bankaya ait. Dolayısı ile bu dört bankanın uyguladığı strateji, aksiyon planı aynı zamanda sektörün o dönemi nasıl geçirdiği ile ilgili fikir verirken; sektörün yılı nasıl geçireceği ile ilgili de ipucu veriyor. Dört banka Sektördeki Nakdi Kredilerin 1 trilyon 349 milyar TL ile % 34,4’lük paya sahipken; Mevduatın 1 trilyon 363 milyar TL ile % 35,2 ve Gayri Nakdi Kredilerin 427 milyar TL ile % 36,3’lik paya sahip. Özetle, sektörün üçte birini bu dört banka temsil ediyor, ayrıcalıkları ve önemleri de buradan geliyor.

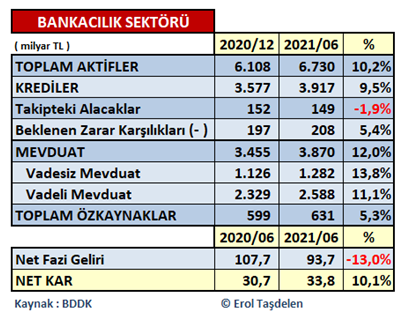

Öncelikle, sektör olarak 2021 yarı yılında neler yaptığını daha rahat görülebilmesi için özet tabloyu ile başlayalım. Tabloda da görüldüğü gibi 2021 ilk çeyrekte Sektör Aktif Büyüklüğünü (Varlıklarını) % 10,2 büyüttü; Krediler % 9,5; Mevduat % 12 büyüdü. Sektör faiz oranlarındaki oynaklık nedeni ile Net Faiz gelirinde %-13’lük bir gelir kaybı yaşamasına rağmen ortalamada Net Karlılığını % 10,1 artırdı. Sektör ortalama net kar artışının %10’larda kalmasında kamu bankalarındaki kar erozyonunun etkili olduğu görüldü. 2020 ilk yarısında 30,7 milyar TL Net Kar sağlayan sektör 2021 ilk yarısında 33,8 milyar TL Net Karlılık yakaladı.

Dört Büyükler ne yaptı?

Kısa özetten sonra bu değerlendirdiğimiz sektörün kamu bankaları dışında amiral gemileri konumdaki dört bankanın ( AKBANK, GARANTİ BBVA, İŞBANK, YKB ) 2021 ilk yarısında açıklamış oldukları ve KAP’a bildikleri faaliyet raporları; mali veriler ve bilanço dipnotlarına göre karşılaştırmalı verilerine yakından bakalım.

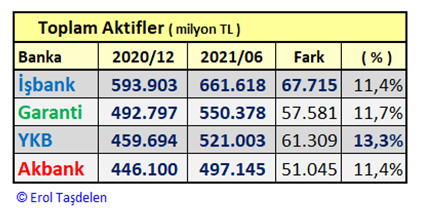

Aktif Büyüklükte T. İŞ BANKASI açık fark ile zirvede

Yıllardır Aktif büyüklükte zirveyi bırakmayan T. İŞ BANKASI rakipleri ile arayı açarak büyümeye devam ediyor. 2021 yılı ilk yarısında 67 milyar TL hacimsel büyüme ile ilk sıradaki yerini korurken; oransal olarak en fazla büyüme ise % 13,3 ile YAPI KREDİ 521 milyar TL hacme ulaşmış oldu. GARANTİ BBVA 550 milyar TL Aktif Büyüklük ile ikinci sırada yer aldı. AKBANK 497 milyar TL hacim ile rakiplerin oldukça gerisinde kalmış durumda.

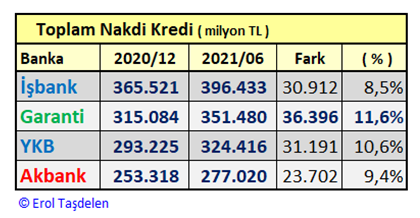

Nakdi kredilerde T. İŞ BANKASI Piyasada olmanın rahatlığı içinde yine zirvede

T. İŞ BANKASI Nakdi Kredilerde zirvedeki yerini korumaya devam etti. Piyasaya verdiği destek ile 2020 sonunda ulaştığı 365 milyar TL’lık nakdi Kredi hacmini 2021 ilk yarısında 30,9 milyar TL % 8,5 artırarak 396 milyar TL’ye yükseltti. GARANTİ BBVA Kredilerini hacimsel olarak 36,4 milyar TL %11,6 büyüme ile en fazla büyüyen banka olarak 351 milyar TL hacme ulaştı. YAPI KREDİ 324 milyar TL kredi hacmi ile üçüncü sırada yer aldı. AKBANK 277 milyar TL’lık Nakdi kredi hacmi ile rakiplerin oldukça gerisine düşerken kısa sürede farkın kapanma şaşını da kaçırmış durumda.

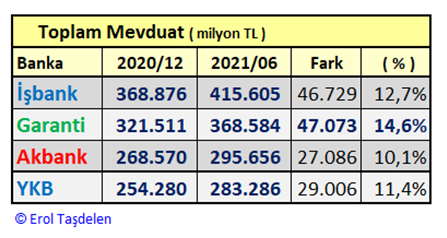

Toplam Mevduatta T. İŞ BANKASI açık ara önde

T. İŞ BANKASI 2021 ilk yarısında mevduat hacminde zirvedeki yerini açık ara ile korudu. 2020 sonunu 269 milyar TL Mevduat ile kapatan bankanın mevduatı 2021 ilk yarısında 415 milyar TL düzeyine ulaştı. İştirak ve grup firmalarının nakit akışında ana banka olma avantajını yakalamış durumda. GARANTİ BBBVA 368 milyar TL Mevduat hacmi ile ikinci sırada yer alırken %14,6’lık büyüme ile an fazla oransal büyüyen banka oldu. AKBAK 295 milyar TL Mevduat ile üçüncü sırada yer alırken; YAPI KREDİ 283 milyar TL Mevduat hacmine ulaşmış durumda.

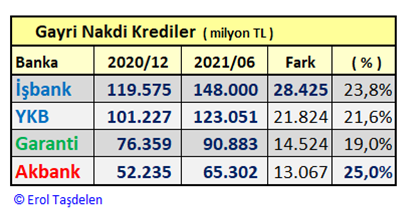

Gayri Nakdi Kredilerde T. İŞBANK farkı açarak zirveye yerleşmiş durumda

Nakdi Kredilerde olduğu gibi Gayri Nakdi Kredilerde de İŞ BANKASI Hacimsel olarak açık ara ilk sırada yerini koruduğu gibi rekabette ciddi bir fark attı. Yıllardır Dış Ticaret firmalarına öncelik ve ayrıcalıklı hizmet veren Akreditif hacmini büyütürken; Toplam Gayri Nakdi kredilerde zirveye yerleşmiş durumda. İŞ BANKASI 2020 sonundaki 119 milyar TL’lık hacmini 28 milyar TL artırarak 148 milyar TL düzeyine çıkarırken; YAPI KREDİ 123 milyar TL hacme ulaşarak ikinci sıradaki yerini sağlamlaştırdı GARANTİ BBVA 90 milyar TL hacim ile üçüncü sırada yer alırken AKBANK 65 milyar TL hacim ile rakiplerinin oldukça gerisinde kalmış durumda.

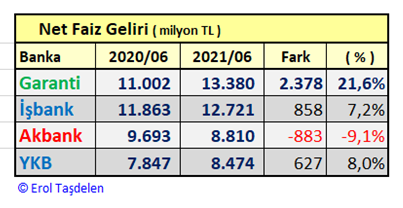

GARANTİ BBVA Net Faiz gelirlerinde ilk sıraya yükseldi

Geçmiş dönmelerde T. İŞ BANKASI Net Faiz Gelirinde ilk sırada yer alırken 2021 ilk yarısında GARANTİ BBVA ilk sıraya yükseldi. 2020 ilk yarısında 11 milyar TL Net Faiz Geliri sağlayan GARANTİ BBVA 2021 ilk yarısında % 21,6 artış ile 13,3 milyar TL’ye yükseltti. T.İŞ BANKASI 12,7 milyar TL Net Faiz Geliri ile ikinci sırada yer alırken; 8,8 milyar TL ile AKBANK üçüncü sırada yer aldı. AKBANK 2020 aynı dönemine göre 883 milyon TL %9,1’lik düşüş ile Net Faiz Gelirlerini karşılaştırılan bankalar arasında düşüren tek banka oldu. YAPI KREDİ ise 8,4 milyar TL Net Faiz Gelir elde etti.

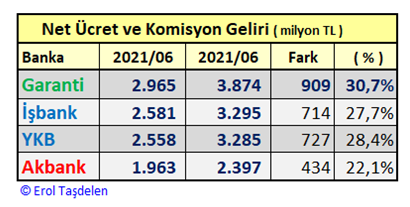

GARANTİ BBVA Net Ücret ve Komisyon Gelirinde ilk sıradaki yerini korudu

GARANTİ BBVA 2020 ilk yarısındaki 2,9 milyar TL’lık Net Ücret ve Komisyon gelirini % 30,7 artırarak 3,8 milyar TL’ye çıkararak ilk sıradaki yerini korurken T. İŞ BANKASI 3,3 milyar TL ile ikinci sırada; YAPI KREDİ 3,2 milyar TL ile üçüncü sırada yer aldı. AKBANK ise 2,4 milyar TL ile rekabetin oldukça gerisinde kalmış durumda.

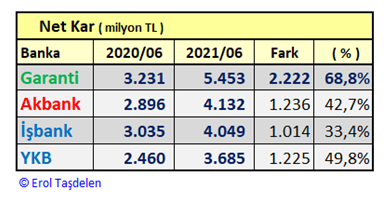

GARANTİ BBVA Net Karlılıkta açık ara zirvede

2021 ilk yarısında Sektör 33,8 milyar TL Net kar sağlarken bunun %51,2’lik kısmını oluşturan 17,3 milyar TL’lik karlılığı değerlendirmeye aldığımız 4 banka yaptı. GARANTİ BBVA 2021 ilk yarısında 5,4 milyar TL Net karlılık ile ilk sırada yer alırken %68,8 artış oranında da birinci oldu. AKBANK hacimsel olarak bir çok kalemde İŞ BANKASI ve YAPI KREDİ’nin gerisinde olmasına rağmen de 4,1 milyar TL Net Karlılık ile bu bankaları geçerek ikinci sırada yer aldı. İŞ BANKASI 4 milyar TL; YAPI KREDİ 3,6 milyar TL Net kar sağladı.

Üst Yönetici Ödemelerinde AKBANK zirvede

Karşılaştırma yapılan dört banka arasında Üst Yönetici ödemeleri ile banka bilanço performanslarının paralel olmadığı da ortaya çıktı. AKBANK 2021 ilk yarısında Üst Yöneticilerine 50,4 milyon TL ödeme ile ilk sırada yer alırken GARANTİ BBVA 37,5 milyon TL ödeme yaptı. İŞ BANKASI 31,4 milyon TL ödeme yaparken KOÇ Grubuna tekrar geçen ve Üst Yönetim ödemelerinde tasarrufa giden YAPI KREDİ 2020 aynı dönemine göre %55,6’lık en fazla artışı yapmasına rağmen 26,3 milyon TL ile dördüncü sırada yer aldı. Son yıllarda bankaların üst yönetim giderleri tartışma konusu olmuş bazı bankaların Üst Yönetim ödemeleri BDDK’nın da dikkatini çekmişti.

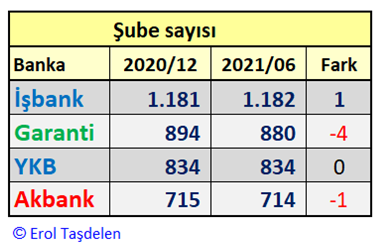

Şube sayısı

2021 ilk yarısında GARANTİ BBV 4, AKBANK 1 şube azalırken; İŞ BANKASI şube ağını 1 şube artırdı. YAPI KREDİ ise şube sayısı değişmedi.

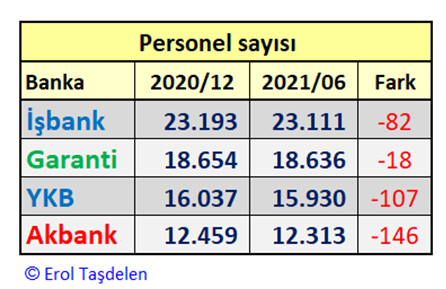

Personel Sayısı

2021 ilk yarısında 146 personel ile en fazla personel azaltan bankanın AKBANK olduğu görüldü. YAPI KREDİ 107 personel azalırken; İŞ BANKASI 82, GARANTİ BBVA 18 personel azaldı. Personel azalmanın toplu işten çıkarma şeklinde değil ağırlıklı emeklilikten kaynaklandığı tahmin ediliyor. 23.111 personel ile İŞ BANKASI en fazla personel çalıştırırken GARANTİ BBVA 18.636 personel çalıştırıyor. AKBANK ise 12.313 personel ile dört banka arasında en az istihdam sağlayan banka durumunda.

Şube sayısına göre personel durumu

Şube başına ortalama personel sayısına bakıldığında GARANTİ BBVA 21,1 personel ile en fazla personel çalıştıran banka. İŞ BANKASI şube başına 19,5 personel çalıştırırken; YAPI KREDİ 19,1 personel istihdam ediyor. AKBANK ise şube başına 17,2 personel ile şube başına en az personel çalıştıran banka konumunda.

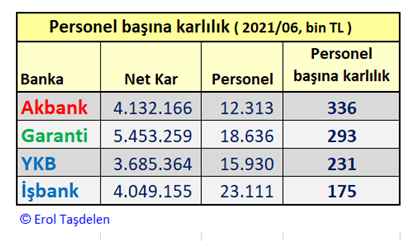

Personel başına karlılık

2021/06’da personel başına karlılıkta en az personel çalıştıran AKBANK 336 bin TL ile ilk sırada yer alırken; GARANTİ BBVA 293 bin TL ile ikinci; YAPI KREDİ 231 bin TL ile üçüncü; T. İŞ BANKASI 175 bin TL ile dördüncü sırada yer aldı. AKBANK’ta Güvenlik Görevlileri ve Hizmetli Kadro Taşerona devir yapıldığı için toplam personel içinde yer almaması nedeni ile personel başına kar verimliliği yüksek gözükmektedir. BDDK banka raporlarında “taşeron işçi sayısının” da bildirilmesi için yazı gönderse öğrenmiş oluruz, bu sayede tablo daha gerçekçi hal almış olur.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com yazarı

İlginizi Çekebilir

-

Akbank’tan 1,5 milyar TL’lik tahsili gecikmiş alacak satışı

-

Mahkemeden emsal karar: “Dolandırılan vatandaşın zararından bankalar sorumlu”

-

Türkiye İş Bankasından 2024’te 45,5 milyar lira net kar

-

AKBANK’ın 2016 yılındaki 116 milyon liralık cezasına itirazı reddedildi

-

AKBANK 2024: Büyüyen bilançoya rağmen karlılık eridi!

-

GARANTİ BBVA 2024 SONU MALİ VERİLERİ AÇIKLANDI

-

Akbank Mobil, “Mobilin Akbanklısı” dünyasını müşterileriyle buluşturuyor

BANKA HABERLERİ

Tahvil Yerine Kredi: Türk Şirketlerinin Finansman Kaderi

Yayınlanma:

5 saat önce|

24/06/2025Yazan:

Onur Çelik

Türkiye’de reel sektörün finansman ihtiyacını karşılamak için en çok başvurduğu yöntem banka kredileridir. Oysa gelişmiş finansal sistemlerde şirketler, uzun vadeli ve daha uygun maliyetli fon sağlamak için sermaye piyasalarında borçlanma araçlarına, özellikle tahvil ihraçlarına yönelmektedir. Peki Türkiye’de reel sektör neden bu imkândan yeterince yararlanamıyor?

Tahvil İhracının Önündeki Ekonomik Engeller

Tahvil piyasasının gelişmesi; makroekonomik istikrar, faiz oranlarının öngörülebilirliği, düşük enflasyon, istikrarlı döviz kuru, düşük kamu borçlanma ihtiyacı ve yüksek kredi notu gibi birçok değişkene bağlıdır. Ancak:

-

Türkiye’nin ülke kredi notu düşüktür ve bu doğrudan özel sektörün notunu da sınırlamaktadır.

-

Yüksek enflasyon ve faiz oranları, borçlanma maliyetlerini tahvil piyasasında da yükseltmektedir.

-

Kamu kesiminin sürekli yüksek borçlanma ihtiyacı, özel sektörün tahvil ihraçlarını piyasadan dışlama etkisi (crowding out) ile sınırlamaktadır.

Hukuki ve Kurumsal Güven Eksikliği

Sadece ekonomik değil, hukuki ve politik güvensizlik de yabancı ve yerli yatırımcıların özel sektör tahvillerine ilgi göstermemesine yol açıyor. Güçlü bir ikinci el tahvil piyasası oluşmadığı için yatırımcılar uzun vadeli bağlayıcı enstrümanlara mesafeli durmaktadır.

Banka Kredilerine Bağımlılığın Sonuçları

Bu nedenlerle reel sektör, finansmana erişimde tek kanal olarak bankaları kullanmak zorunda kalıyor:

-

Yüksek maliyetli ve kısa vadeli kaynaklara mahkûm olunuyor.

-

Kredi sınırlamaları, özellikle ekonomik kriz dönemlerinde işletmeleri zorluyor.

-

Kredi vadelerinin kısalığı ve esneklik eksikliği, uzun vadeli yatırım planlarını zorlaştırıyor.

Finansman Araçlarında Çeşitlilik Şart

Türkiye’de reel sektörün daha güçlü, sağlıklı ve uzun vadeli kaynaklara erişebilmesi için:

-

Makroekonomik göstergelerin iyileştirilmesi,

-

Sermaye piyasalarının derinleştirilmesi,

-

Hukuki güven ortamının sağlanması,

-

Tahvil piyasası için ikincil piyasa likiditesinin artırılması büyük önem taşımaktadır.

Onur ÇELİK-CFO/YMM

Bankalar ekonomik sistemin en önemli finansal aktörleri olarak faaliyet gösterir. Her banka özünde kâr amacı güden bir ticari kuruluştur.

Kredi verirken öncelikle kendi risklerini ve menfaatlerini gözetmek zorundadır. Kullandırdıkları kredilerin faiz oranı veya kar payı, komisyon yapısı, vade şartları da bu doğrultuda belirlenmektedir.

Bugün piyasada bileşik faiz oranları TL cinsi kredilerde %60-65, döviz cinsi kredilerde ise %14-16 bandındadır.

Ayrıca bankaların sigorta, dosya masrafı, kredi tahsis ücreti ve banka ürün satışları gibi birçok kalemi kredi paketine dahil ettiği görülüyor.

Yani faiz veya kar payı dışında çok sayıda gizli maliyetle karşı karşıya kalınıyor.

Firmalar bu şartlar altında yalnızca finansmana erişmekle kalmıyor aynı zamanda ağır bir maliyet yükünü de sırtlanıyorlar.

Bankalar, firmalara kredi limitleri oluştururken sektörel karlılık oranlarına azami dikkat ederler. Ancak burada ciddi bir çelişki var. Bankalar kredi tahsisinde sektörün brüt kâr marjlarını esas alırken, mevcut kredi maliyetleri bu oranları çoktan aşmış durumdadır.

Brüt kâr marjı sektörlere göre ortalama %25-30 arasında değişirken, firmalar %65’in üzerinde bileşik faizle TL borçlanıyor.

Bu koşullarda, kâr eden değil borcunu çevirebilen firma başarılı kabul ediliyor. Bu ne finansal sürdürülebilirliğe ne de sağlıklı bir ekonomiye hizmet eder.

Şu an firmalar yalnızca yüksek faizle değil aynı zamanda yüksek enflasyon, düşük iç talep, yüksek maliyetler, düşük kâr, kur baskısı, iç ve dış pazarlardaki daralma, krediye erişim ve jeopolitik risklerle mücadele etmek zorunda kalıyor.

İhracatçı firmalar için döviz kuru reel anlamda destekleyici olmaktan çıkmış, rekabet gücünü zayıflatıcı bir unsura dönüşmüştür.

Bu koşullar altında firmaların ayakta kalması tesadüf değil direnç ve stratejik yönetimin bir sonucudur. Ama bu direncin ne kadar sürdürülebileceği ise meçhuldür.

Bugün konkordato alan, iflas eden şirketlere şaşırmak yerine bu ortamda hâlâ üretmeye, istihdam yaratmaya, ihracat yapmaya devam eden firmalara hayranlık duymalıyız.

Asıl konuşulması gereken, bu firmaların nasıl hayatta kaldığı ve ne tür stratejiler geliştirdiğidir. Zira bu firmalar sadece kendi faaliyetlerini değil aynı zamanda ekonominin can damarlarını da ayakta tutmaktadır.

Enflasyonla mücadele elbette gereklidir.Ancak bunu yaparken reel sektörü göz ardı etmek hastayı tedavi ederken organlarını iflas ettirmek gibidir.

Faiz politikaları ve sıkılaşma adımları kısa vadede enflasyonu aşağı çekebilir ama ardında üretim yapamayan, borç yükü altında ezilen ve finansmana erişemeyen bir özel sektör kalırsa bu başarı neye yarar?

Bugün geldiğimiz noktada reel sektörün sesine daha fazla kulak verilmesi gerekiyor.

Kredi maliyetlerinin düşürülmesi, finansmana erişimin kolaylaştırılması ve firmaların üzerindeki dolaylı maliyetlerin azaltılması şarttır.

Aksi takdirde sadece bugünü değil yarının üretim kapasitesini ve ekonomik bağımsızlığını tehlikeye atmış oluruz.

Ali COŞKUN-Finans Danışmanı

0 530 787 84 39

[email protected]

BANKA HABERLERİ

Yapay Zekâ Müşteri Temsilcileri Şivenizle Konuşacak

Yayınlanma:

2 gün önce|

22/06/2025Yazan:

BankaVitrini

Geleneksel çağrı merkezleri; uzun bekleme süreleri, karmaşık IVR menüleri ve tükenmiş müşteri temsilcileriyle karakterizedir. Müşteri temsilcileri genellikle katı senaryolara ve konuşma metinlerine bağlı kalarak iletişim kurar. Müşterilerin iletişim geçmişini yeterince değerlendirerek konuşmayı farklılaştırma imkânı yok denecek kadar azdır. Aynı problemi defalarca anlatmak zorunda kalan müşteriler ise bu durumdan oldukça yorulur. Bu gerginlik hem temsilcilere hem de müşterilere yansır.

Ancak son yıllarda gelişen yapay zekâ teknolojileriyle birlikte, çağrı merkezi deneyimi köklü biçimde değişiyor. Artık müşteriler aradıkları anda, IVR ile boğuşmadan, tüm iletişim geçmişlerini bilen, onları tanıyan bir yapay zeka müşteri temsilcisine bağlanabilecek. Kişisel bir dille karşılanıp, daha hızlı çözümler elde edebilecek.

Anında Yanıt: “Aradığınızda Karşınızda Bir Temsilci Var”

Klasik bir çağrı merkezinde kapasite kısıtları ve vardiyalar sebebiyle çağrıların cevapsız kalması sık rastlanan bir durumdur. Profit.co tarafından yayınlanan bir çalışmaya göre, müşteri temsilcisine bağlanmak için iki dakikadan fazla bekleyen müşterilerin yüzde 60’ı çağrıyı sonlandırıyor. Bir müşterinin iletişim merkezini aradığında çağrısının yanıtsız kalması sadece anlık operasyonel gecikme değildir, “önemsizim” algısı yaratır ve bu his, gelecekteki tüm temas noktalarını olumsuz etkileyerek müşteride uzun vadeli bir sadakat riski yaratıyor. Bu da sosyal medyada olumsuz yorumlar, şikâyet artışı ve marka algısında kalıcı zedelenme anlamına geliyor.

Zendesk’in 2023 tarihli Müşteri Deneyimi Raporu’na göre, müşterilerin yüzde 76’sı yalnızca bir kötü deneyim sonrasında bile markadan tamamen vazgeçebileceğini belirtiyor.

Yapay zekâ destekli temsilciler, bulut işlemcilerle desteklendikleri için arama geldiği anda devreye girebiliyorlar. İşlemci gücü dışında bir kapasite kısıtları yok. Böylece müşteri hatta hiç beklemeden, IVR’dan geçmeden, doğrudan yapay zeka müşteri temsilciyle görüşmeye başlayabiliyor. Bu iletişim merkezinin ulaşılabilirliğini maksimuma çıkarıyor ve çok önemli bir sadakat problemini çözüyor.

Ayrıca klasik çağrı merkezlerinde müşteriler her aradıklarında farklı temsilciye bağlanıp konuyu baştan anlatmak zorunda kalıyor. Invoca tarafından yayınlanan bir anket sonucuna göre, müşterilerin yüzde 53’ü bu durumu oldukça sinir bozucu buluyor. Yapay zekâ destekli müşteri temsilcileri ise CRM ile entegre çalışarak müşterinin geçmişini hatırlıyor, sorunların tekrar anlatılmasına gerek kalmadan bağlama uygun şekilde yanıt verebiliyor. Konuşmanın her anında, daha önce yaşananları dikkate alabiliyor.

Gerçek Kişiselleştirme: “Şivesini, Tonunu, Kelimesini Seçiyor” McKinsey tarafından yapılan bir araştırmaya göre, müşterilerin yüzde 71’i markalardan kişiselleştirilmiş hizmet bekliyor. HubSpot verilerine göre, yapay zekâ kullanan temsilciler yüzde 64 oranında daha fazla kişiselleştirme sağlayabiliyor.

Yakın bir gelecekte, yapay zekâ temsilciler, müşterinin geçmiş verilerini analiz ederek onun tercih ettiği kelimeler, tonlama ve hatta bölgesel şiveyle konuşabilecek. NLP (Doğal Dil İşleme) teknolojisi sayesinde konuşma tarzını anlık değiştirebilen bu sistemler, her müşteriye farklı bir deneyim yaşatacaklar.

Yapay zeka müşteri temsilcileri gerektiğinde sohbeti yumuşatıp, tonu ayarlayacak, konuşma devam ettikçe müşteriyi daha da tanıyarak süreç boyunca kişiselleştirilmeyi artırabilecekler. Yapay zeka müşteri temsilcileri konuşma devam ettikçe müşteriyi ses biyometrilerinden ve konuşmasından, cümle yapısından tanıyarak bazı güvenlik seviyelerini otomatik geçecek. Şüpheli durumlarda veya gerginliklerde insanı ne zaman devreye alması gerektiğinin ayrımını yapabilecek.

Bu gelişme için tüm teknolojiler hazır. Müşteri temsilcisinin şivesini düzenleyen programlar hayatımıza girdi bile. Sesten ve kullanılan kelimelerden duygu analizi yapıp konuşma kalitesini değerlendiren yapay zeka sistemleri var. Konuşma devam ettikçe müşteriyi sesinden ve konuşmasından tanıyan dolandırıcılık önleme programları birçok finans kuruluşunda kullanılıyor. Önümüzdeki dönemde bu teknolojileri yapay zeka asistan platformlarında birleştiren bir çok şirket göreceğiz.

Global örnekler giderek artıyor. Reuters’in haberine göre NatWest, OpenAI destekli Cora ve AskArchie sistemleriyle müşteri memnuniyetini yüzde 150 oranında artırdı. Commonwealth Bank, Microsoft ile birlikte geliştirdiği sistemle günde 50 binden fazla canlı sohbet isteğine yanıt veriyor. JPMorgan ise 2024 yıllık raporunda, yapay zekâ sayesinde işlem maliyetlerini yüzde 30 düşürdüğünü, müşteri bağlılığını ise yüzde 25 artırdığını belirtiyor.

Türkiye’de örnekler var. Fintechtime Haziran 2025 sayısında Aktifbank’ın yapay zeka ve veri analitiğini odağa taşıdığı aktarılıyor. Yapay zekâ müşteri temsilcileri üzerine araştırma geliştirme yapıldığını belirtiyor. Bu sayede müşterilere daha hızlı ve güvenli hizmet sunulacağı, dolandırıcılık analizlerinin güçleneceği vurgulanıyor. Vodafone Türkiye web sitesinde, müşteri hizmetlerinde yapay zekâ müşteri temsilcileri ve sesli chatbot’lar kullandığını ilan ediyor. Müşterilerle yüzde 80 oranında “botlarla” iyileştirilmiş deneyim sunulduğunu, yapay zekâ sistemlerinin iletişimleri takip ettiğini ve duygu analiziyle öfke ya da sorunlu geri dönüşleri tespit ederek gerçek personele yönlendirdiği anlatılıyor.

Sonuç :

Yapay zekâ destekli müşteri temsilcileri, yalnızca çağrı merkezlerinde bir verimlilik aracı değil, aynı zamanda markaların müşterileriyle kurduğu ilişki biçimini temelden dönüştüren bir paradigma değişimini temsil ediyor. Bu yeni nesil temsilciler, anında yanıt verebilen, kişisel bağ kurabilen ve güvenli iletişimi otomatikleştiren özellikleriyle müşteri deneyimini hem hız hem de kalite açısından yeniden tanımlıyor.

Bu dönüşüm; yalnızca çağrı merkezi operasyonlarını değil, aynı zamanda marka sadakatini, itibar yönetimini ve rekabet avantajını da doğrudan etkiliyor. Artık müşteriler, bir kurumla kurdukları ilişkinin sadece fonksiyonel değil, aynı zamanda duygusal ve kişisel olmasını bekliyor. Yapay zekâ, bu beklentilere ölçeklenebilir, sürekli ve tutarlı bir şekilde yanıt verme imkânı sağlıyor.

Finans, telekomünikasyon, e-ticaret ve kamu hizmetleri gibi pek çok sektörde, yapay zekâ temelli müşteri hizmetleri sistemleri yaygınlaşıyor. Bu modeller, yapay zekânın işlem gücünü ve tutarlılığını insan temasının empatik doğasıyla birleştirerek, her müşteri temasını değerli bir deneyime dönüştürüyor.

Yakın gelecekte, bu teknolojilerin daha da entegre olduğu, müşteriyle anlık olarak duygusal bağ kurabilen ve sürekli öğrenerek gelişen yapay zekâ sistemlerinin yaygınlaştığını göreceğiz. Bu sadece müşteri hizmetleri değil, tüm müşteri yolculuğu için bir dönüşüm anlamına geliyor.

Yapay zekâ destekli müşteri temsilcileri, kurumların geleceğe hazır olmasında kritik bir rol üstleniyor. Geçmişi bilen, anı anlayan ve geleceği öngörebilen temsilcilerle müşteri deneyimi artık bir maliyet kalemi değil, stratejik bir rekabet avantajı haline geliyor.

HBR-Dr. Erkut BALOĞLU

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (844)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.143)

- BASINDA BİZ (60)

- BORSA (450)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.852)

- GÜNCEL (3.223)

- GÜNDEM (3.198)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.247)

- SÜRDÜRÜLEBİLİRLİK (475)

- VİDEO Vitrini (19)

- YAZARLAR (1.057)

- Ali Coşkun (24)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (35)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Ateşkes rüzgârı, petrolü devirdi, dolar geriledi, FED’e fırsat doğdu!

Tahvil Yerine Kredi: Türk Şirketlerinin Finansman Kaderi

Türkiye’nin Kafkaesk Manzarasında Genç Olmak

Yapay Zekâ Beyninizi Sessizce Ele Geçiriyor Olabilir!

YÜKSEK BANKA KREDİLERİ

ABD İran’ı vursa da, piyasalarda panik havası yok!

Aşırı Düşünmenin Zararları: Zihni Tutsak Eden Sessiz Tehlike

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

Tennis Istanbul Open 2025 Şirketler Arası Tenis Turnuvası başladı

DENİZBANK: Bir GMY istifası daha!

Yerel Halk Neden Maden İşletmeciliğine Karşı Çıkıyor?

- Son dakika: Bugünkü Sayısal Loto çekilişi sonuçları belli oldu! 23 Haziran 2025 Çılgın Sayısal Loto bilet sonucu sorgulama ekranı! 23/06/2025

- Fed'den Temmuz ayında faiz indirimi sinyali 23/06/2025

- Bugünkü On Numara çekilişi sonuçları belli oldu! 23 Haziran 2025 On Numara bilet sonucu sorgulama ekranı... 23/06/2025

- SON DAKİKA HABERİ: Borsa günü düşüşle tamamladı 23/06/2025

- 23 HAZİRAN BRENT PETROL FİYATI! Brent Petrol fiyatları ne kadar, kaç TL oldu? 23/06/2025

- EK DERS ÜCRETİ 2025: Öğretmenlerin bir saat ek ders ücreti ne kadar oldu? 23/06/2025

- Piyasalar savaş senaryosunu fiyatlıyor: PANİK SATIŞLARA DİKKAT! 23/06/2025

- Ekonomi ve siyaset gündemi - 24 Haziran 2025 24/06/2025

- Esin Güral Argat: İhracatta böyle daralma görmedim 24/06/2025

- Trump'tan ateşkes açıklaması 23/06/2025

- Trump: Tebrikler dünya şimdi barış zamanı 23/06/2025

- Resmi Gazete'de bugün (24.06.2025) 23/06/2025

- Çin: ABD ciddi sonuçları olabilecek yanlış bir emsal oluşturuyor 23/06/2025

- BM'den saldırılar sonrası istikrarsızlık uyarısı 23/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı