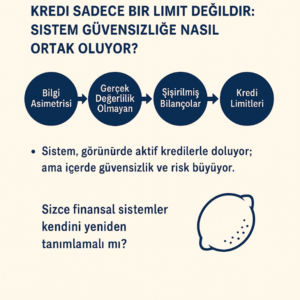

Bankaların kredi sistemlerinde giderek daha sık karşılaştığımız bir tablo var: Gerçek kredi değerliliği taşımayan birey veya işletmelere, sistemsel boşluklar nedeniyle kredi limitleri açılıyor. Kredi puanı iyi görünüyor, limit mevcut—ama geri ödeme kabiliyeti yok. Neye benziyor, biliyor musunuz? George Akerlof’un 1970’te yazdığı kendisine Nobel iktisat ödülü aldıran “limon piyasası”na.

Asimetrik Bilgi Sorunu:

Akerlof’un teorisinde, alıcı ve satıcı arasındaki bilgi dengesizliği nedeniyle kaliteli ürünler (iyi arabalar) piyasadan çekilir, yerine “limonlar” (kötü arabalar) kalır. Bugünün kredi sisteminde ise:

- Banka, müşterinin gerçek riskini göremiyor (ya da görmek istemiyor).

- Müşteri, sistemin sunduğu limitlere ulaşıyor, kredi kullanıyor.

- Böylece finansal piyasada “limon” krediler çoğalıyor: riskli, sürdürülemez, görünürde aktif.

Sonuç Ne Olur?

- Gerçek değerliliğe sahip kullanıcılar daha pahalı krediye ulaşır.

- Sistem, kendi içindeki çürüklüğü fark edemez.

- Uzun vadede bu asimetrik bilgi, toplu bir güven krizine dönüşür. Tıpkı Akerlof’un uyardığı gibi…

- Finansal sistemler gelişiyor, algoritmalar daha sofistike hale geliyor—ama hâlâ “insanı” göremeyen modellerle çalışıyoruz. Kredi vermek sadece matematik değil; güvenin, bağlamın ve davranışsal içgörünün birleşimidir.

- “Kredi sadece bir limit değil, bir güven oyudur.”

Kredi sistemleri giderek daha sofistike hale geliyor. Algoritmalar, puanlama sistemleri, dijitalleştirilmiş değerlendirme modelleri… Peki ama hâlâ “insanı” göremeyen bu sistemler gerçekten güvenli mi?

George Akerlof, 1970’te “limon piyasası” teorisini ortaya attığında otomobil piyasasını örnek gösteriyordu. Bugün ise aynı teoriyi bizzat kredi piyasasının içinde yaşıyoruz: asimetrik bilgi, yani tarafların eşit derecede bilgi sahibi olmaması, sistemi yavaş yavaş çürütüyor.

Gözlemlerimden İki Sessiz Hikâye

Firma kârlı göründü, konkordatoya girdi. Bir yıl önce denetimini yaptığım bir firmayla denetim sırasında yaşadığımız bir anlaşmazlık yüzünden yollarımız ayrılmıştı. Geçtiğimiz günlerde konkordato ilan ettiklerini öğrendim. İlginçtir: Banka kredileri denetim sonrası son bir yılda ciddi oranda artmıştı. Bilanço ise temizdi—görünürde. Ama içini bilen biri olarak şunu söylemeliyim: stoklar şişirilmişti. Sayım tutanakları arasındaki fark 3 milyon dolar kadardı.

Stoklar yalansa, bilanço da yalandır. En kolay oynanan kalem de budur çünkü. “Stoklarda 3 milyon dolarlık yapay bir değerleme vardı—bu, bilanço üzerinde kar gibi görünse de gerçekte zarardı.” Bankalar ne yaptı? Kağıt üstündeki görüntüye bakıp kredi verdiler. Mali analizlerin yapamadığı tek şey stok denetimidir, stoklarda ne yazıyorsa kabul edilir. Şu sorularla meşgul olduklarını da hiç zannetmiyorum: Stok sayım tutanak raporu mevcut stoklarla karşılaştırıldı mı? Stok sayım tutanağını kim hazırlamış? Bağımsız denetim mi yoksa şirket personeli mi? Firma son yıllarda matrah artırmış mı? Tedarikçi bakiye hareketleri stok değer hareketleriyle uyumlu mu? Stoklarda dikkat çekici bir durum var mı? Hammadde stoğu mamül stoğundan fazla mı? Şirket ERP sisteminden stok değerleme raporu alındı mı? Sorular çoğaltılabilir.

Çalışanlarına maaşlarını ödemeyen firma, kredi kullanıyor.

Geçenlerde eski bir öğrencim aradı: Çalıştığı firma 3 aydır maaş ödemiyormuş ama aynı zamanda bankalardan kredi kullanmaya devam ediyormuş. Hatta patronunun yeni bir konut satın aldığını duymuş. Bana sorduğu soruya gelirsek: “İş davası açarsam banka hesaplarına bloke konulur mu?

Banka sistemleri SGK kayıtlarını kontrol etse, firmanın 3 aydır sigorta ödemediğini görecekti. Ama görmedi. Çünkü sistem, sadece rakama ve geçmiş skora bakıyor—insan hikâyesine değil.

Sonuç: Algoritmalar Belki Zekidir, Ama Kördür

Bugünün kredi algoritmaları geçmiş veriye dayanır, davranışı anlamaz, öyküyü okumaz. Böylece sistem, Akerlof’un tarif ettiği gibi, limonlarla doluyor: Gerçekte riskli olan ama kâğıt üstünde sorunsuz gözüken kredilerle. Sonuç? Gerçekten sağlıklı, krediye erişimi hak eden işletmeler bu gölgelerin altında kalıyor.

Serhat CAN

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce