BANKA HABERLERİ

Katılım finans 2025’te yüzde 15’lik pazar payına ulaşabilir

Türkiye Katılım Bankaları Birliği Yönetim Kurulu Başkanı İkram Göktaş, “Türkiye, kuşkusuz finans merkezi olacak ve bunun ilk adımı İslami Finans Merkezi olmaktan, bölge coğrafyasına hitap etmekten geçiyor” dedi

Yayınlanma:

4 yıl önce|

Yazan:

BankaVitrini

Katılım finans sektör temsilcileri, konvansiyonel bankaların üzerinde büyüme yakaladıklarını, 2025 yılında yüzde 15’lik pazar payına ulaşmalarının mümkün olduğunu belirterek, İstanbul Finans Merkezi’nin de katılım finansa önemli katkı sunacağını ifade ettiler.

Türkiye Katılım Bankaları Birliği (TKBB) Yönetim Kurulu Başkanı ve Vakıf Katılım Genel Müdürü İkram Göktaş, hem birlik hem de üye 6 katılım finans kuruluşu olarak sektörü büyütmeye ve hedefleri gerçekleştirmeye odaklandıklarını söyledi.

Son dönemde açılan kamu katılım bankalarıyla bu hedefi gerçekleştirme yönünde adımların hızlandığını belirten Göktaş, haziran sonu itibarıyla katılım finans kuruluşlarının aktiflerinin 504 milyar liranın üzerinde gerçekleştiğini ifade etti.

Göktaş, kamu katılım bankalarının sektöre girmeden önce katılım finans pazar payının uzun süre yüzde 5 seviyesinin üzerine çıkamadığını, kamunun sektöre dahil olmasıyla birlikte pazar payının kısa sürede yüzde 7,5’e yükseldiğini aktardı.

Katılım finans kuruluşlarının toplam kullandırdığı fonların 280 milyar lira seviyesinde olduğunu aktaran Göktaş, şöyle devam etti:

‘Bu tutarın büyük kısmını yapımız gereği reel sektöre kullandırıyoruz. Kullandırılan fonların yüzde 13,6’sı bireysel müşterilere, yüzde 55,4’ü ticari müşterilere, yüzde 31’i KOBİ’lere veriliyor. Konvansiyonel bankalarda KOBİ’lere kullandırılan fon oranı yüzde 23,1 düzeyinde. Katılım finans kuruluşlarının topladığı fonlar haziran ayı itibarıyla 373,4 milyar lira düzeyine ulaşmış durumda. Toplanan fonlarının bankacılık sektörü içerisindeki payı yüzde 9,7. Toplam öz kaynaklarımız 32 milyar lira düzeyinde. Bunun daha da artırılması çok önemli. Bu noktada kamunun çok ciddi desteğini görüyoruz. Sektörün toplam 67 milyarlık sukuk ihracıyla toplanan fonları desteklediğini görüyoruz. Sektör şu an 1.296 şubeyle hizmet veriyor ve 17 binin üzerinde kişiye istihdam sağlıyor.’

– Hedef 2025’te yüzde 15 pazar payı

İkram Göktaş, gelecek dönem hedefleri için Türkiye Katılım Bankaları Birliği koordinasyonunda çalışmalar sürdürdüklerini, strateji belgesinin de bitmek üzere olduğunu söyledi.

Katılım bankaları ve sektör paydaşlarıyla sektördeki algıyı iyileştirmek üzere çalıştıklarını anlatan Göktaş, ‘Örnek oluşturacak mevcut ve yeni uygulamaları incelemek, ekonomik, sosyal ve hukuki koşulları da göz önünde bulundurarak, sektörün gelişimi ve büyümesi doğrultusunda atılacak adımların belirlenmesi amacıyla bir çalışma hazırladık.’ ifadelerini kullandı.

Göktaş, gelecek 5 yıllık süreç için odaklanacakları konular hakkında şunlara dikkati çekti:

‘Katılım bankacılığının hedef müşterileriyle olan iletişiminin güçlendirilmesi çok önemli. Müşteri sayımızı mutlaka artırmamız lazım. Müşteri sayımızdaki pazar payımızın aktif büyüklüğümüzdeki pazar payımızdan daha düşük olduğunu görüyoruz. Bu daha az müşteriden daha fazla verim aldığımız anlamına gelse de daha fazla müşteriye ulaşmamız gerçeğini yok etmiyor. Katılım finans sistemi işleyişinin müşterilere etraflıca aktarılması da önemli bir konu.

Çıkaracağımız her ürünü müşterilere ayrıntılı anlatmak ve benimsetmek durumundayız. İnsanların alternatifi olduğunda faizsiz mekanizmalı ürünleri tercih ediyor. Teknolojiyi ve dijital kanalları kullanmak çok önemli. Bankacılık ve finans sektöründe dijitalin daha ön plana çıktığını görüyoruz. Katılım finans kuruluşları olarak dijital alanlara çok ciddi yatırımlar yapıyoruz. Büyümenin dijitalden geleceğini düşünüyoruz. Şubeler önemini yitirmeyecek ama dijital taraf ilave şube ihtiyacını azaltacak gibi duruyor.

Uzaktan müşteri ediniminden sonra katılım bankaları da bu mekanizmayı hayata geçirdi. Burada da konvansiyonel bankaların uzaktan müşteri ediniminde oransal olarak katılım bankaları iki kat daha başarılı. Müşterilerin ihtiyaçlarını karşılayacak ürün çeşitliliğinin sağlanması ve sektör çalışanlarının katılım finans okuryazarlığının artırılması çok önemli. Bu kapsamda yüksek lisans ve doktora programları var. Lisans seviyesinde de programların açılması bir ihtiyaçtı. İki özel üniversitede katılım finans bölümleri vardı. Kamuda da Sakarya Üniversitesi lisans seviyesinde bir bölüm açtı. Okuryazarlık anlamında katılım finans çalışanları bize daha hazır gelecek.’

Proje yönetim metodolojilerinin uygulanmasıyla her bir strateji için ‘İletişim’, ‘Ekosistem’, ‘Ürün Çeşitliliği’, ‘Standartlar & Yönetişim’, ‘Dijital’ ve ‘Yetkinlik İnşası’ olmak üzere 6 temel başlık belirlendiklerini söyleyen Göktaş, stratejiler ışığında atacakları adımlarla katılım bankacılığı sektörü pazar payını 2025 yılı itibarıyla yüzde 15’e ulaştırmanın ve dünya standartlarında finansal ürün ve hizmet sunar hale gelmenin çok daha kolay olacağını dile getirdi.

– ‘Katılım finans sistemi krizlere dayanıklıdır’

TKBB Yönetim Kurulu Başkanı Göktaş, İstanbul Finans Merkezi’nin, ülke ekonomisine çok önemli değerler katacağını söyledi.

İstanbul’un coğrafi konumu ve jeopolitik önemi itibarıyla doğal bir finans merkezi olması gerektiğini belirten Göktaş, ‘İstanbul’un çok önemli avantajları var. Uluslararası finans merkezlerine ve müşterilere erişim çok kolay. Nitelikli ve vasıflı iş gücüne sahip bir ülkeyiz. Düzenleyici ortam ve mevzuat altyapısı iyi. İş altyapısı olanakları ön plana çıkmış durumda. Verilere göre eylül sonu itibarıyla ülkemizde 10 binin üzerinde yabancı ortaklı şirket kurulmuş. Bu ülkemize olan güvenin bir göstergesidir.’ ifadelerini kullandı.

Göktaş, Türkiye’nin kuşkusuz finans merkezi olacağını ve bunun ilk adımının İslami Finans Merkezi olmaktan, bölge coğrafyasına hitap etmekten geçtiğini dile getirdi. Yabancı yatırımda en önemli unsurun güven olduğunun altını çizen Göktaş, güven ortamı oluştukça yatırımların hızlıca Türkiye’ye geleceğini söyledi.

Katılım finansın kendi iç mekanizmasıyla büyüdüğünü, yabancı sermayeyle büyümek için sistemin biraz daha büyümesi gerektiğini dile getiren Göktaş, ‘Katılım finans sistemi krizlere dayanıklıdır. 2008 küresel finans krizinde dünyada ciddi sıkıntılar yaşanırken, ülkemizde bu sıkıntı hafif atlatıldı. Katılım bankalarının konvansiyonel bankalara göre daha başarılı olduğu görüldü.’ ifadelerini kullandı.

İslami finansta ciddi pazar payının olduğunu belirten Göktaş, katılım bankacılığının reel sektörü desteklediğini, kayıt dışılığı önlediğini vurgulayarak sözlerini tamamladı.

– ‘Yeni oyuncularla birlikte pay alma mücadelemiz biraz daha hızlanır’

Ziraat Katılım Genel Müdürü Metin Özdemir de Türkiye’de katılım bankacılığının 35 yılı aşkın süredir yapıldığını ancak bankacılık sektöründen aldığı pay olarak hak ettiği seviyede olmadığını söyledi.

Cumhurbaşkanı Recep Tayyip Erdoğan’ın da katılım finansın büyümesine ve gelişmesine özel önem atfettiğini belirten Özdemir, kamu katılım kuruluşlarının faaliyete başlamasıyla sektörde yeni bir rekabet ortamının oluştuğunu ve bankacılık sektöründen aldığı payın artırılmasında önemli bir etken olduğunu ifade etti.

Özdemir, katılım finansın sektördeki payını yüzde 5’in üzerine çıkarmasının uzun zaman aldığını, şu anda ise pazar payının yüzde 7,5’in üzerine çıktığını dile getirdi. Son 4-5 yılda katılım finansın, bankacılık sektörünün çok üzerinde büyüme kaydettiğini vurgulayan Özdemir, şöyle devam etti:

‘Katılım finansın, bankacılık sektörü içindeki payı artmaya devam ediyor. 2025 yılında katılım finansın payının yüzde 15 seviyesine çıkarma hedefimiz var. Bu tempoda devam ettiğimiz müddetçe eminim ki yüzde 15’lik payı yakalayacağız. 6 katılım bankasıyla payımızı artırmaya gayret ediyoruz. Yeni oyuncularla birlikte pay alma mücadelemiz biraz daha hızlanır diye ümit ediyoruz. Katılım bankacılığına ilginin devam edeceğine inanıyorum. Bu yıl personel alımı için ilan açtık. Bizimle aynı dönemde sınav açan konvansiyonel bankaya 5 bin civarında başvuru olurken, bize 8 bin 500 civarı başvuru yapıldı. Gençlerin, yeni mezunların katılım bankacılığına güvenlerini ve bu alanda çalışma arzularını artırmış durumda. Gelecek dönemlerde katılım bankacılığı sektörden önemli pay alacağı gibi bölgesinde de bu etkisini gösterecektir.’

– ‘Türkiye’nin gönül coğrafyasından talep geliyor’

Metin Özdemir, katılım finans için İstanbul Finans Merkezi’nin (İFM) çok önemli olduğunu belirtti.

Türkiye’nin elektrikli araç teknolojisindeki atılımı gibi İslami finans noktasında da İstanbul Finans Merkezi vizyonunun aynı etkiyi yapacağını söyleyen Özdemir, ‘İstanbul Finans Merkezi, İslami finansın merkezi olmaya layıktır. Bu noktada katılım banklarımızın görevi biraz daha artıyor. Buralarda çalışacak yetişmiş insan kaynağına ciddi ihtiyacımız olacak. Dolayısıyla katılım bankalarının faaliyetlerini artırarak devam ettirmeleri, kaliteli insan kaynağını yetiştirmeleri ilave bir sorumluluk olarak üzerimizde duruyor. Kamu katılım bankaları olarak buna özel önem atfediyoruz. ‘ şeklinde konuştu.

Türkiye katılım finans sektörüne yabancı yatırımcıların ilgisini değerlendiren Özdemir, şu değerlendirmelerde bulundu:

‘Türkiye’nin gönül coğrafyasından talep geliyor. Sudan’da bir şube açtık. Böylelikle Ziraat Katılım olarak Afrika’da şube açan ilk Türk bankası olduk. Bu tür çalışmalara başladıktan sonra çevre ülkelerden, bu tür talepler gelmeye başladı. Somali ile ilgili çalışmamız var. Diğer Afrika ülkeleri de bizimle çalışma arzusunda. Türk cumhuriyetlerinin katılım finansa ilgileri yüksek. Bizim bilgi ve tecrübelerimizden istifade etmek istiyorlar. Bu bölgelerde de şube açmamız için ciddi talepler var.

Elimizden geldiğince destek vermeye gayret sarf ediyoruz. Türkiye’nin katılım bankacılığına ilgisinin artması Türkiye’nin gönül coğrafyasını doğrudan etkiliyor. Türkiye ile birlikte bu alanda faaliyet göstermek isteyen ya da bizimle ortaklık yaparak katılım bankacılığının kendi ülkelerinde gelişmesini arzu eden birçok ülke var. İstanbul Finans Merkezi ile İslami finansın merkezi olmamızla birlikte bunun daha da artacağını düşünüyorum. Balkan ülkelerinden de talep geliyor. Türkiye katılım finansa ciddi katkı sağlayacak.’

– ‘İFM, faizsiz finansın da merkezi olacak’

Emlak Katılım Genel Müdürü Nevzat Bayraktar ise yüzyıllardır dünyanın en önemli ticaret noktası olan İstanbul’un, bugün de yine dünyanın en önemli küresel finans merkezi konumunda olduğunu söyledi.

Son 20 yıldır yapılan düzenleme ve yatırımlar ile stratejik konumunun daha da güçlendiğini belirten Bayraktar, ‘İstanbul Finans Merkezi (İFM), bu yatırımların en büyük örneklerinden birisi. Cumhurbaşkanımız Recep Tayyip Erdoğan liderliğinde İslami finans merkezi olma vizyonu İstanbul’un güçlü konumuna yeni bir soluk daha getirecek büyük bir adımdır. Özellikle Körfez ülkelerinin yatırımlarını çekebilecek düzeyde yapılacak düzenlemeler ile stratejik konumu daha da önemli hale gelecektir. İFM konvansiyonel bankacılık faaliyetlerinin yanında katılım finans sektörüne öncülük eden çalışmaların yoğunlaşması ile bölgede önemli bir üs olacaktır.’ diye konuştu.

Yabancı yatırımcıların Türkiye’de katılım finansa ilişkin bakışına da değinen Bayraktar, Türkiye’nin, iş kurma ve iş yapma açısından uluslararası yatırımcılar için oldukça cazip bir mevzuata sahip olduğunu dile getirdi.

Bayraktar, özellikle, KDV istisnası, vergi indirimi, gümrük vergisi muafiyeti, yatırım yeri tahsisi gibi stratejik yatırımlar için elverişli imkanlar sunulduğunu aktardı.

Enerjiden ulaştırmaya, savunma sanayisinden teknolojiye, finanstan gıdaya kadar iş birliği yapılabilecek çok sayıda alan bulunduğunu anlatan Bayraktar, ‘250 bin dolar yatırım karşılığı vatandaşlık alınabilme imkanı, yatırımcıların Türkiye’ye olan ilgisini daha da arttırdı. Orta Asya ve Körfez’den gelen kişilerin ülkemize yatırım yapmaları beraberinde katılım finansa olan ilginin ve hacminin artmasına vesile olmuştur.’ dedi.

Nevzat Bayraktar, sektörün orta ve uzun vadede geleceğine ilişkin şu görüşlerini paylaştı:

‘Katılım finans sektörü faizsizlik prensibine bağlı, piyasa ihtiyaçlarına çözüm olabilecek yeni ürün ve hizmetlerin geliştirilmesiyle büyüme ivmesini hızlandırarak devam ettirecektir. Bu doğrultuda yapımında sona yaklaşılan İstanbul Finans Merkezi’nde atılacak doğru adımlar ve oluşturulacak sağlam kurumsal yapı ile İstanbul sadece bir finans merkezi değil aynı zamanda faizsiz finansın da merkezi olacaktır.’

Murat Birinci – AA

BANKA HABERLERİ

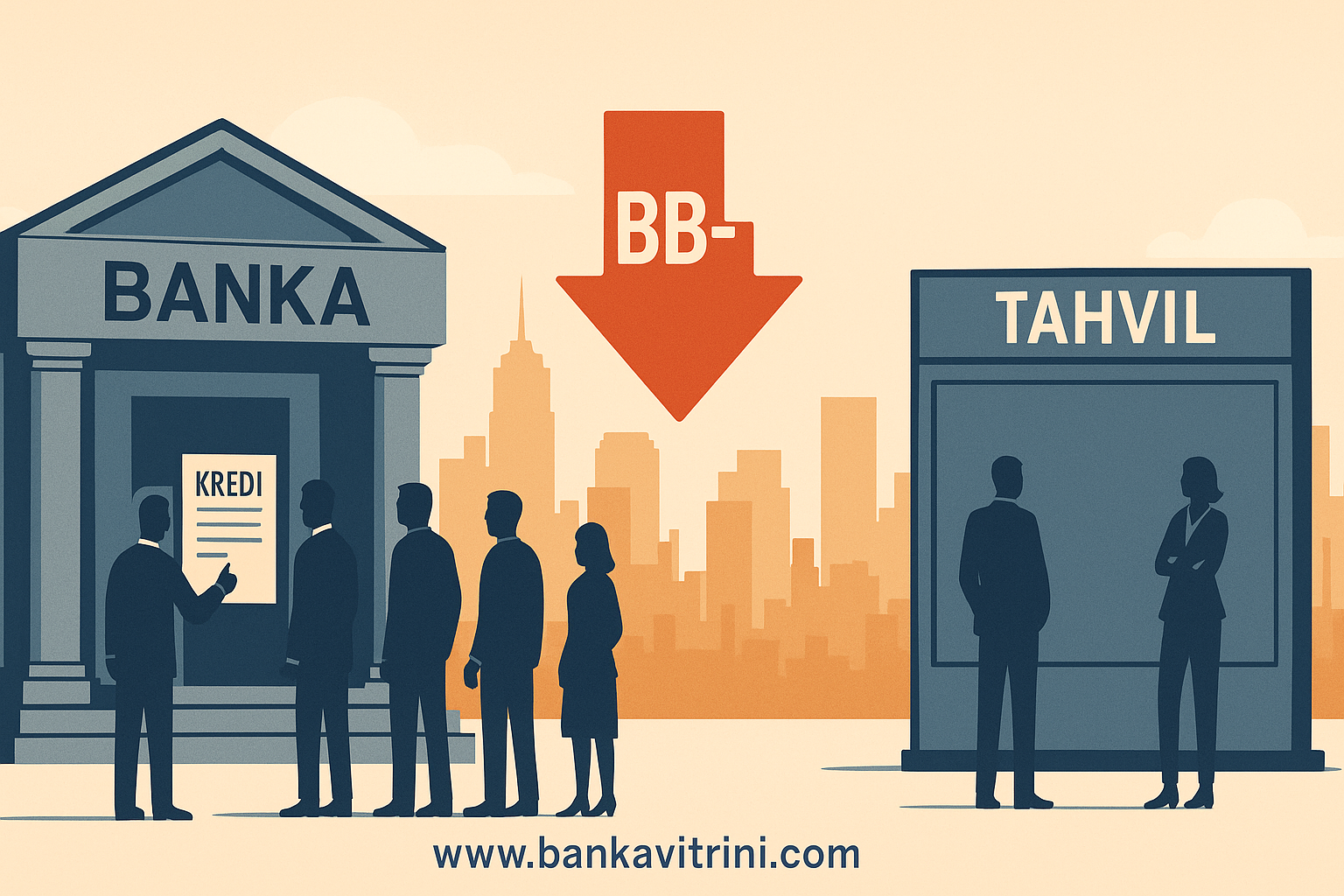

Tahvil Yerine Kredi: Türk Şirketlerinin Finansman Kaderi

Yayınlanma:

5 saat önce|

24/06/2025Yazan:

Onur Çelik

Türkiye’de reel sektörün finansman ihtiyacını karşılamak için en çok başvurduğu yöntem banka kredileridir. Oysa gelişmiş finansal sistemlerde şirketler, uzun vadeli ve daha uygun maliyetli fon sağlamak için sermaye piyasalarında borçlanma araçlarına, özellikle tahvil ihraçlarına yönelmektedir. Peki Türkiye’de reel sektör neden bu imkândan yeterince yararlanamıyor?

Tahvil İhracının Önündeki Ekonomik Engeller

Tahvil piyasasının gelişmesi; makroekonomik istikrar, faiz oranlarının öngörülebilirliği, düşük enflasyon, istikrarlı döviz kuru, düşük kamu borçlanma ihtiyacı ve yüksek kredi notu gibi birçok değişkene bağlıdır. Ancak:

-

Türkiye’nin ülke kredi notu düşüktür ve bu doğrudan özel sektörün notunu da sınırlamaktadır.

-

Yüksek enflasyon ve faiz oranları, borçlanma maliyetlerini tahvil piyasasında da yükseltmektedir.

-

Kamu kesiminin sürekli yüksek borçlanma ihtiyacı, özel sektörün tahvil ihraçlarını piyasadan dışlama etkisi (crowding out) ile sınırlamaktadır.

Hukuki ve Kurumsal Güven Eksikliği

Sadece ekonomik değil, hukuki ve politik güvensizlik de yabancı ve yerli yatırımcıların özel sektör tahvillerine ilgi göstermemesine yol açıyor. Güçlü bir ikinci el tahvil piyasası oluşmadığı için yatırımcılar uzun vadeli bağlayıcı enstrümanlara mesafeli durmaktadır.

Banka Kredilerine Bağımlılığın Sonuçları

Bu nedenlerle reel sektör, finansmana erişimde tek kanal olarak bankaları kullanmak zorunda kalıyor:

-

Yüksek maliyetli ve kısa vadeli kaynaklara mahkûm olunuyor.

-

Kredi sınırlamaları, özellikle ekonomik kriz dönemlerinde işletmeleri zorluyor.

-

Kredi vadelerinin kısalığı ve esneklik eksikliği, uzun vadeli yatırım planlarını zorlaştırıyor.

Finansman Araçlarında Çeşitlilik Şart

Türkiye’de reel sektörün daha güçlü, sağlıklı ve uzun vadeli kaynaklara erişebilmesi için:

-

Makroekonomik göstergelerin iyileştirilmesi,

-

Sermaye piyasalarının derinleştirilmesi,

-

Hukuki güven ortamının sağlanması,

-

Tahvil piyasası için ikincil piyasa likiditesinin artırılması büyük önem taşımaktadır.

Onur ÇELİK-CFO/YMM

Bankalar ekonomik sistemin en önemli finansal aktörleri olarak faaliyet gösterir. Her banka özünde kâr amacı güden bir ticari kuruluştur.

Kredi verirken öncelikle kendi risklerini ve menfaatlerini gözetmek zorundadır. Kullandırdıkları kredilerin faiz oranı veya kar payı, komisyon yapısı, vade şartları da bu doğrultuda belirlenmektedir.

Bugün piyasada bileşik faiz oranları TL cinsi kredilerde %60-65, döviz cinsi kredilerde ise %14-16 bandındadır.

Ayrıca bankaların sigorta, dosya masrafı, kredi tahsis ücreti ve banka ürün satışları gibi birçok kalemi kredi paketine dahil ettiği görülüyor.

Yani faiz veya kar payı dışında çok sayıda gizli maliyetle karşı karşıya kalınıyor.

Firmalar bu şartlar altında yalnızca finansmana erişmekle kalmıyor aynı zamanda ağır bir maliyet yükünü de sırtlanıyorlar.

Bankalar, firmalara kredi limitleri oluştururken sektörel karlılık oranlarına azami dikkat ederler. Ancak burada ciddi bir çelişki var. Bankalar kredi tahsisinde sektörün brüt kâr marjlarını esas alırken, mevcut kredi maliyetleri bu oranları çoktan aşmış durumdadır.

Brüt kâr marjı sektörlere göre ortalama %25-30 arasında değişirken, firmalar %65’in üzerinde bileşik faizle TL borçlanıyor.

Bu koşullarda, kâr eden değil borcunu çevirebilen firma başarılı kabul ediliyor. Bu ne finansal sürdürülebilirliğe ne de sağlıklı bir ekonomiye hizmet eder.

Şu an firmalar yalnızca yüksek faizle değil aynı zamanda yüksek enflasyon, düşük iç talep, yüksek maliyetler, düşük kâr, kur baskısı, iç ve dış pazarlardaki daralma, krediye erişim ve jeopolitik risklerle mücadele etmek zorunda kalıyor.

İhracatçı firmalar için döviz kuru reel anlamda destekleyici olmaktan çıkmış, rekabet gücünü zayıflatıcı bir unsura dönüşmüştür.

Bu koşullar altında firmaların ayakta kalması tesadüf değil direnç ve stratejik yönetimin bir sonucudur. Ama bu direncin ne kadar sürdürülebileceği ise meçhuldür.

Bugün konkordato alan, iflas eden şirketlere şaşırmak yerine bu ortamda hâlâ üretmeye, istihdam yaratmaya, ihracat yapmaya devam eden firmalara hayranlık duymalıyız.

Asıl konuşulması gereken, bu firmaların nasıl hayatta kaldığı ve ne tür stratejiler geliştirdiğidir. Zira bu firmalar sadece kendi faaliyetlerini değil aynı zamanda ekonominin can damarlarını da ayakta tutmaktadır.

Enflasyonla mücadele elbette gereklidir.Ancak bunu yaparken reel sektörü göz ardı etmek hastayı tedavi ederken organlarını iflas ettirmek gibidir.

Faiz politikaları ve sıkılaşma adımları kısa vadede enflasyonu aşağı çekebilir ama ardında üretim yapamayan, borç yükü altında ezilen ve finansmana erişemeyen bir özel sektör kalırsa bu başarı neye yarar?

Bugün geldiğimiz noktada reel sektörün sesine daha fazla kulak verilmesi gerekiyor.

Kredi maliyetlerinin düşürülmesi, finansmana erişimin kolaylaştırılması ve firmaların üzerindeki dolaylı maliyetlerin azaltılması şarttır.

Aksi takdirde sadece bugünü değil yarının üretim kapasitesini ve ekonomik bağımsızlığını tehlikeye atmış oluruz.

Ali COŞKUN-Finans Danışmanı

0 530 787 84 39

[email protected]

BANKA HABERLERİ

Yapay Zekâ Müşteri Temsilcileri Şivenizle Konuşacak

Yayınlanma:

2 gün önce|

22/06/2025Yazan:

BankaVitrini

Geleneksel çağrı merkezleri; uzun bekleme süreleri, karmaşık IVR menüleri ve tükenmiş müşteri temsilcileriyle karakterizedir. Müşteri temsilcileri genellikle katı senaryolara ve konuşma metinlerine bağlı kalarak iletişim kurar. Müşterilerin iletişim geçmişini yeterince değerlendirerek konuşmayı farklılaştırma imkânı yok denecek kadar azdır. Aynı problemi defalarca anlatmak zorunda kalan müşteriler ise bu durumdan oldukça yorulur. Bu gerginlik hem temsilcilere hem de müşterilere yansır.

Ancak son yıllarda gelişen yapay zekâ teknolojileriyle birlikte, çağrı merkezi deneyimi köklü biçimde değişiyor. Artık müşteriler aradıkları anda, IVR ile boğuşmadan, tüm iletişim geçmişlerini bilen, onları tanıyan bir yapay zeka müşteri temsilcisine bağlanabilecek. Kişisel bir dille karşılanıp, daha hızlı çözümler elde edebilecek.

Anında Yanıt: “Aradığınızda Karşınızda Bir Temsilci Var”

Klasik bir çağrı merkezinde kapasite kısıtları ve vardiyalar sebebiyle çağrıların cevapsız kalması sık rastlanan bir durumdur. Profit.co tarafından yayınlanan bir çalışmaya göre, müşteri temsilcisine bağlanmak için iki dakikadan fazla bekleyen müşterilerin yüzde 60’ı çağrıyı sonlandırıyor. Bir müşterinin iletişim merkezini aradığında çağrısının yanıtsız kalması sadece anlık operasyonel gecikme değildir, “önemsizim” algısı yaratır ve bu his, gelecekteki tüm temas noktalarını olumsuz etkileyerek müşteride uzun vadeli bir sadakat riski yaratıyor. Bu da sosyal medyada olumsuz yorumlar, şikâyet artışı ve marka algısında kalıcı zedelenme anlamına geliyor.

Zendesk’in 2023 tarihli Müşteri Deneyimi Raporu’na göre, müşterilerin yüzde 76’sı yalnızca bir kötü deneyim sonrasında bile markadan tamamen vazgeçebileceğini belirtiyor.

Yapay zekâ destekli temsilciler, bulut işlemcilerle desteklendikleri için arama geldiği anda devreye girebiliyorlar. İşlemci gücü dışında bir kapasite kısıtları yok. Böylece müşteri hatta hiç beklemeden, IVR’dan geçmeden, doğrudan yapay zeka müşteri temsilciyle görüşmeye başlayabiliyor. Bu iletişim merkezinin ulaşılabilirliğini maksimuma çıkarıyor ve çok önemli bir sadakat problemini çözüyor.

Ayrıca klasik çağrı merkezlerinde müşteriler her aradıklarında farklı temsilciye bağlanıp konuyu baştan anlatmak zorunda kalıyor. Invoca tarafından yayınlanan bir anket sonucuna göre, müşterilerin yüzde 53’ü bu durumu oldukça sinir bozucu buluyor. Yapay zekâ destekli müşteri temsilcileri ise CRM ile entegre çalışarak müşterinin geçmişini hatırlıyor, sorunların tekrar anlatılmasına gerek kalmadan bağlama uygun şekilde yanıt verebiliyor. Konuşmanın her anında, daha önce yaşananları dikkate alabiliyor.

Gerçek Kişiselleştirme: “Şivesini, Tonunu, Kelimesini Seçiyor” McKinsey tarafından yapılan bir araştırmaya göre, müşterilerin yüzde 71’i markalardan kişiselleştirilmiş hizmet bekliyor. HubSpot verilerine göre, yapay zekâ kullanan temsilciler yüzde 64 oranında daha fazla kişiselleştirme sağlayabiliyor.

Yakın bir gelecekte, yapay zekâ temsilciler, müşterinin geçmiş verilerini analiz ederek onun tercih ettiği kelimeler, tonlama ve hatta bölgesel şiveyle konuşabilecek. NLP (Doğal Dil İşleme) teknolojisi sayesinde konuşma tarzını anlık değiştirebilen bu sistemler, her müşteriye farklı bir deneyim yaşatacaklar.

Yapay zeka müşteri temsilcileri gerektiğinde sohbeti yumuşatıp, tonu ayarlayacak, konuşma devam ettikçe müşteriyi daha da tanıyarak süreç boyunca kişiselleştirilmeyi artırabilecekler. Yapay zeka müşteri temsilcileri konuşma devam ettikçe müşteriyi ses biyometrilerinden ve konuşmasından, cümle yapısından tanıyarak bazı güvenlik seviyelerini otomatik geçecek. Şüpheli durumlarda veya gerginliklerde insanı ne zaman devreye alması gerektiğinin ayrımını yapabilecek.

Bu gelişme için tüm teknolojiler hazır. Müşteri temsilcisinin şivesini düzenleyen programlar hayatımıza girdi bile. Sesten ve kullanılan kelimelerden duygu analizi yapıp konuşma kalitesini değerlendiren yapay zeka sistemleri var. Konuşma devam ettikçe müşteriyi sesinden ve konuşmasından tanıyan dolandırıcılık önleme programları birçok finans kuruluşunda kullanılıyor. Önümüzdeki dönemde bu teknolojileri yapay zeka asistan platformlarında birleştiren bir çok şirket göreceğiz.

Global örnekler giderek artıyor. Reuters’in haberine göre NatWest, OpenAI destekli Cora ve AskArchie sistemleriyle müşteri memnuniyetini yüzde 150 oranında artırdı. Commonwealth Bank, Microsoft ile birlikte geliştirdiği sistemle günde 50 binden fazla canlı sohbet isteğine yanıt veriyor. JPMorgan ise 2024 yıllık raporunda, yapay zekâ sayesinde işlem maliyetlerini yüzde 30 düşürdüğünü, müşteri bağlılığını ise yüzde 25 artırdığını belirtiyor.

Türkiye’de örnekler var. Fintechtime Haziran 2025 sayısında Aktifbank’ın yapay zeka ve veri analitiğini odağa taşıdığı aktarılıyor. Yapay zekâ müşteri temsilcileri üzerine araştırma geliştirme yapıldığını belirtiyor. Bu sayede müşterilere daha hızlı ve güvenli hizmet sunulacağı, dolandırıcılık analizlerinin güçleneceği vurgulanıyor. Vodafone Türkiye web sitesinde, müşteri hizmetlerinde yapay zekâ müşteri temsilcileri ve sesli chatbot’lar kullandığını ilan ediyor. Müşterilerle yüzde 80 oranında “botlarla” iyileştirilmiş deneyim sunulduğunu, yapay zekâ sistemlerinin iletişimleri takip ettiğini ve duygu analiziyle öfke ya da sorunlu geri dönüşleri tespit ederek gerçek personele yönlendirdiği anlatılıyor.

Sonuç :

Yapay zekâ destekli müşteri temsilcileri, yalnızca çağrı merkezlerinde bir verimlilik aracı değil, aynı zamanda markaların müşterileriyle kurduğu ilişki biçimini temelden dönüştüren bir paradigma değişimini temsil ediyor. Bu yeni nesil temsilciler, anında yanıt verebilen, kişisel bağ kurabilen ve güvenli iletişimi otomatikleştiren özellikleriyle müşteri deneyimini hem hız hem de kalite açısından yeniden tanımlıyor.

Bu dönüşüm; yalnızca çağrı merkezi operasyonlarını değil, aynı zamanda marka sadakatini, itibar yönetimini ve rekabet avantajını da doğrudan etkiliyor. Artık müşteriler, bir kurumla kurdukları ilişkinin sadece fonksiyonel değil, aynı zamanda duygusal ve kişisel olmasını bekliyor. Yapay zekâ, bu beklentilere ölçeklenebilir, sürekli ve tutarlı bir şekilde yanıt verme imkânı sağlıyor.

Finans, telekomünikasyon, e-ticaret ve kamu hizmetleri gibi pek çok sektörde, yapay zekâ temelli müşteri hizmetleri sistemleri yaygınlaşıyor. Bu modeller, yapay zekânın işlem gücünü ve tutarlılığını insan temasının empatik doğasıyla birleştirerek, her müşteri temasını değerli bir deneyime dönüştürüyor.

Yakın gelecekte, bu teknolojilerin daha da entegre olduğu, müşteriyle anlık olarak duygusal bağ kurabilen ve sürekli öğrenerek gelişen yapay zekâ sistemlerinin yaygınlaştığını göreceğiz. Bu sadece müşteri hizmetleri değil, tüm müşteri yolculuğu için bir dönüşüm anlamına geliyor.

Yapay zekâ destekli müşteri temsilcileri, kurumların geleceğe hazır olmasında kritik bir rol üstleniyor. Geçmişi bilen, anı anlayan ve geleceği öngörebilen temsilcilerle müşteri deneyimi artık bir maliyet kalemi değil, stratejik bir rekabet avantajı haline geliyor.

HBR-Dr. Erkut BALOĞLU

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (844)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.143)

- BASINDA BİZ (60)

- BORSA (450)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.852)

- GÜNCEL (3.223)

- GÜNDEM (3.198)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.247)

- SÜRDÜRÜLEBİLİRLİK (475)

- VİDEO Vitrini (19)

- YAZARLAR (1.057)

- Ali Coşkun (24)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (35)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Ateşkes rüzgârı, petrolü devirdi, dolar geriledi, FED’e fırsat doğdu!

Tahvil Yerine Kredi: Türk Şirketlerinin Finansman Kaderi

Türkiye’nin Kafkaesk Manzarasında Genç Olmak

Yapay Zekâ Beyninizi Sessizce Ele Geçiriyor Olabilir!

YÜKSEK BANKA KREDİLERİ

ABD İran’ı vursa da, piyasalarda panik havası yok!

Aşırı Düşünmenin Zararları: Zihni Tutsak Eden Sessiz Tehlike

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

Tennis Istanbul Open 2025 Şirketler Arası Tenis Turnuvası başladı

DENİZBANK: Bir GMY istifası daha!

Yerel Halk Neden Maden İşletmeciliğine Karşı Çıkıyor?

- Son dakika: Bugünkü Sayısal Loto çekilişi sonuçları belli oldu! 23 Haziran 2025 Çılgın Sayısal Loto bilet sonucu sorgulama ekranı! 23/06/2025

- Fed'den Temmuz ayında faiz indirimi sinyali 23/06/2025

- Bugünkü On Numara çekilişi sonuçları belli oldu! 23 Haziran 2025 On Numara bilet sonucu sorgulama ekranı... 23/06/2025

- SON DAKİKA HABERİ: Borsa günü düşüşle tamamladı 23/06/2025

- 23 HAZİRAN BRENT PETROL FİYATI! Brent Petrol fiyatları ne kadar, kaç TL oldu? 23/06/2025

- EK DERS ÜCRETİ 2025: Öğretmenlerin bir saat ek ders ücreti ne kadar oldu? 23/06/2025

- Piyasalar savaş senaryosunu fiyatlıyor: PANİK SATIŞLARA DİKKAT! 23/06/2025

- Ekonomi ve siyaset gündemi - 24 Haziran 2025 24/06/2025

- Esin Güral Argat: İhracatta böyle daralma görmedim 24/06/2025

- Trump'tan ateşkes açıklaması 23/06/2025

- Trump: Tebrikler dünya şimdi barış zamanı 23/06/2025

- Resmi Gazete'de bugün (24.06.2025) 23/06/2025

- Çin: ABD ciddi sonuçları olabilecek yanlış bir emsal oluşturuyor 23/06/2025

- BM'den saldırılar sonrası istikrarsızlık uyarısı 23/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı