BORSA

Sat sat sat nereye kadar diyen piyasalar İngiltere’nin U dönüşü ile coştu

Yayınlanma:

2 yıl önce|

Yazan:

BankaVitrini

- Küresel mali piyasalar yeni haftaya güzel bir başlangıç yaptı. Halbûki, dün sabah saatlerinde bültenimizi kaleme alırken, Asya piyasaları, Çin Devlet Başkanı Xi’nin Tayvan’ın ana kara ile birleşmesini tamamlama sözü vermesi ve bunun için de “güç kullanmayı dışlamıyoruz” demesi ile artan jeopolitik risklerin gölgesinde haftaya satıcılı ve moralsiz bir başlangıç yapmıştı.

- Gün içerisinde ise rüzgârın yön değiştirmesinden 2 ana başlık ön plana çıktı. ABD’de start alan bilanço sezonu dün Bank of America (BofA) bilançosu ile devam ederken, BofA’nın da benzer bir şekilde beklentilerden daha olumlu rakamlar ortaya koyması moralleri yükseltti. Takdir edeceğiniz üzere, FED’in enflasyonla mücadelesinin ekonomik aktiviteyi hırpalamaya başlayacağı beklentisi en büyük korku kaynağı idi. Asıl büyük haber ise İngiltere’nin politika hatasından geri dönmesi oldu. Artan risk-on moduna paralel hisse senetleri, kıymetli madenler ve hatta kripto paralara alım gelirken, İngiltere tahvil faizleri geriledi (10 yıllık tahvil faizi neredeyse 75 baz puan geriledi), Sterlin değer kazandı ve hâliyle dolar (DXY) da kazanımlarını törpüledi.

- Günah keçisi ilan edilen Kwarteng yerine İngiltere’nin yeni maliye bakanı Hunt, dün parlamentoda yaptığı konuşma ile, daha altı haftadan kısa bir süre önce Liz Truss’ı Muhafazakar Parti lideri ve başbakan koltuğuna taşıyan neredeyse tüm ekonomik politikaları rafa kaldırırken, geniş enerji destek planını küçülterek, yatırımcı güveninde dramatik bir kaybı engellemeye çalışmak suretiyle tarihi bir U dönüşü yaptı.

- İngiltere’nin ortodox para politikasına geri dönüşüne paralel, günlerdir yön bulmakta zorlanan Sterlin, dün bir kez daha âdeta kendisini uçurumun kıyısında aşağıya iten 1,1410 seviyesini test etti. Hatırlanacağı üzere, Mart 2020’de (pandemi) Sterlin dolar karşısında 1,1410 ile 35 yılın dibini test etmesi ardından geçen ay sonu Truss hükümetinin vergi indirimi konusunda yaptığı politika hatası ile 1,1410 seviyesini aşağı yönlü geçerek soluğu 1,0382 ile tüm zamanların en düşüğünde almıştı. Gelinen noktada, 1,1410 üzerinde haftalık bir kapanış, teknik mânâda aşağı yönlü riskin oldukça azaldığı anlamına gelecektir. Gözler yarın açıklanacak ve %10 seviyesine yükselmesi beklenen TÜFE enflasyonuna çevrilirken, Kasım başında bir araya gelecek İngiltere Merkez Bankası yetkililerinin faiz kararı da önemle takip edilecek.

- Bizim cephede ise, yurtdışı ile korelasyonunu iyice kaybeden ve kendi dinamikleri ile hareket eden Türk mali piyasaları, dün günü iyimser bir şekilde tamamladı. USDTRY kuru 18,60 seviyesinin hemen altındaki seyrini 10. güne taşırken, borsa cephesinde, sebebini tam olarak bilmesek de, teknik bir bakış açısıyla dün değerlendirdiğimiz üzere coşkulu bir yükseliş yaşandı. Enflasyona karşı gayrimenkuldan sonra sığınılacak liman olarak görülen BIST100 endeksi günü %6 yükselişle tamamlarken, bankacılık endeksinde yükseliş ise %10 olarak gerçekleşti.

- Risk iştahı denince akla gelen teknoloji borsası Nasdaq geceyi yaklaşık %3,5 yükselişle tamamlarken, iyimser havanın yeni güne de taşındığını görüyoruz. İngiliz maliye politikasındaki dramatik U dönüşü yatırımcı duyarlılığını canlandırırken, güvenli liman dolara olan talebinde de sert bir şekilde gerilediğini görüyoruz. Haftaya 113,2 seviyesinden başlayan DXY, risk alma iştahın artması ile (risk-on modu) dün sert bir şekilde gerileyerek 112 seviyesinin diplerini test etti. EUR ve GBP’nin canlanmasına rağmen, Japon Yeni dolar karşısında -ABD ve Japonya faiz getirilerinin ciddi mânâda ayrışması ile- 32 yılın en güçsüz seviyelerinde işlem görüyor. 145’li seviyelerde YEN’e müdahale eden Japon otoritelerin, 149 seviyesine gerileyen USDJPY paritesi sonrası nerede olduklarını biz de merakla takip ediyoruz. Bilindiği üzere müdahalelerin etkisi, genellikle kısa solukludur, tıpkı hastayı acile götürerek zaman kazanmak gibi…

- Olumlu ABD kapanışı ardından, Pasifiğin diğer ucunda da, iyimser bir tablo ile günü kucaklıyoruz. Asya genelinde hâkim renk yeşil. Gösterge endeks Tokyo borsası %1 yukarıda işlem görürken, ABD borsalarının da vadeli işlemlerinde alımlar devam ediyor. Hisse senedi piyasalarında yaşanan büyük çaplı coşkunun bir toparlanmanın başlangıcı mı, yoksa piyasadaki düşüşte başka bir duraklama mı sorusunun cevabını kısmen de olsa Goldman Sachs, Tesla, Johnson & Johnson, Lockheed ve Netflix bilançolarının vereceğini düşünüyoruz. Her ne kadar yaşananları bir trend değişiminin başlangıcı olarak yorumlamak güçlü bir argüman olsa da, piyasaların da sat sat sat mottosundan da sıkıldıklarını düşünüyoruz. Altın açısından bu hafta yatay direnç 1,685 dolar ve aşılması durumunda 1,710 dolar önemli teknik bölgeler olarak ön plana çıkarken, 8 günlük düşüş trendine dün son veren gümüşte de yukarı yönlü tepkiye ihtimal veriyoruz.

- Mali piyasaların gündeminde mikro cephedeki şirket bilançoları yanı sıra, makro cephede Almanya ZEW endeksi, ABD sanayi üretimi ve kapasite kullanım oranı takip edilebilir.

İKTİSATBANK

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

Ortadoğu’daki çatışmalar güvenli limanlara sığınma isteğini artırdı

Yayınlanma:

3 gün önce|

15/04/2024Yazan:

BankaVitrini

- Biz bayram tatilindeyken, küresel arenanın karışmasına, bunun da mali piyasalara sirayet etmesine neredeyse alıştığımızı söyleyebilirim. Bugün bültenimizde, uzun tatil döneminde yaşanan önemli jeopolitik ve makroekonomik gelişmeleri basit bir şekilde kaleme alarak, bundan sonrasını anlamaya çalışacağız. Hatırlanacağı üzere, İran’ın, Suriye’nin başkenti Şam’daki Büyükelçilik yerleşkesine 1 Nisan günü İsrail tarafından düzenlenen hava saldırısı ve yine İsrail’in Filistin ve Hamas’a yönelik artan saldırıları geopolitik riskleri artırmış, Amerikan Wall Street Journal gazetesi, geçen haftanın son günlerinde, İran’ın kısa bir süre içinde İsrail’e karşılık vereceği iddiasında bulunmuştu.

- Küresel mali piyasalar ise, haftanın son iş günü, özellikle de İran ile İsrail arasında var olan tansiyonun daha da artacağı ve bölgeye de yayılacağı endişesi ile oldukça sert bir fiyatlama eğilimi sergiledi. Bu bağlamda, belirsizliğin yükseldiği dönemlerin bir numaralı yatırım aracı olan altın, ABD’de risksiz faiz oranı olarak görülen 10 yıllık tahvil faizlerinin katılık gösteren sıcak enflasyon verisi ardından %4,50 seviyesine yükselerek son 5 ayın en yüksek seviyesine gelmesine rağmen, fonlama maliyetini göz ardı ederek, güvenli liman edası ile 2,430 dolar seviyesine kadar yükseldi. Son dönemlerde ön plana çıkardığımız ve uzun pozisyona sahip olduğumuz bir diğer kıymetli maden gümüş ise 29,80 dolar seviyesine kadar yükselerek son üç yılın zirvesini test etti.

- Ortadoğu’da var olan tedirginliğin arz kesintisine neden olacağı beklentisi ile kuzey denizi petrolü olan Brent, haftayı 90 dolar seviyesinin üzerinde kapatarak son 6 ayın zirvesine yükselirken, bir başka güvenli liman olan doların ise (DXY) riskten kaçınma eğilimine paralel talep görmesi ile 5 ayın zirvesine yükselidiğini not edelim. DXY’nin yükselişi, EURUSD paritesini 1,06 seviyesinin diplerine kadar iterken, hafta sonu açık olan veya işlem gören tek enstrüman olan Bitcoin ise oldukça sert bir satış dalgasına maruz kalarak ilk etapta 61bin dolar seviyesine kadar gevşedikten sonra 65 dolar seviyelerine toparladı.

- Elbette, doların güçlenmesini sadece güvenli liman etkisine bağlarsak biraz da haksızlık etmiş oluruz keza madalyonun diğer tarafında ise güçlü Amerikan verilerinin de payının olduğunu göz ardı etmemek gerekiyor. Şöyle ki, bizler bayram tatilindeyken, ABD’de açıklanan TÜFE enflasyonu tahminlerin üzerinde sonuçlanarak, faiz indirim beklentilerinin de biraz daha gerilemesine neden oldu. ABD tahvil faizlerinin 5 ayın zirvesine çıktığı Cuma günü, Amerikan hisse senedi endeksleri %1,5’a varan oranda sert satışlara sahne oldu. ABD vadeli faiz kontratları ise yılın geriye kalan kısmına yönelik faiz indirim beklentilerini 45 baz puana çekerken (2 x 25baz puan) sene başı bu beklentinin neredeyse 6-7 kez faiz indirimi şeklinde olduğunu hatırlatalım.

- Madem ki bizim tatilde olduğumuz dönemi çok da uzatmadan kaleme alabildik, gelin bir de bundan sonrasına bakarak biraz da fiyatlama davranışının ne yöne evrileceğini anlamaya / yorumlamaya çalışalım. Önden fiyatlama yapan piyasaların (beklentiyi satın al gerçekleşmeyi sat) doğru bir fiyatlama içerisine girdiler mi onu da anlamaya çalışalım. Ortadoğu’da savaş tamtamları yükselse de hatta 3. Dünya savaşının fitili ateşlendi dense de, önden bilgi verilerek yapılan hatta İran’dan İsrail’e atılan çok sayıda füzenin saatlerce yol katederek hava savunma sistemi çok güçlü olan bir ülkeye hedeflerine varamadan düşürülmesi, sadece ve sadece İran’ın Suriye’deki diplomatik yerleşkesine yapılan saldırının karşı misilleme adımı ya da İran iç siyasetine yönelik bir hamle olarak okuduğumuzun altını çizmek isteriz. İranlı yetkililerin saldırıyı çok az hasara yol açmasına rağmen başarılı olarak nitelendirmesi, amacın zarar vermekten çok caydırıcılık mesajı vermek olduğunu da gösteriyor. Dahası, ABD Başkanı Biden’ın tansiyonu artırmayan açıklamalarını da göz ardı etmemek gerekiyor.

- Konuyu, mali piyasalar gözlüğümüz ile ele almak gerekirse, hafta sonu riski almak istemeyen ve Ortadoğu’da yayılabilecek bir savaş riskini de fiyat davranışına abartılı bir şekilde yansıtan piyasaların yeni haftda taşlar yerine oturdukça daha sağduyulu bir tepki vereceğini düşünüyoruz. Gümüş cephesinde 30 doların eteğine kadar gelerek kısa vadeli hedef seviyemize ulaşırken, altın tarafında 2,500-2,550 dolar olan hedefimize henüz ulaşamasak da, kâr satışı için gelinen seviyelerin elverişli olduğunu düşünüyoruz. Bunu söylerken, küresel manzaranın rahatsız edici olduğunu, Ukrayna ve Filistin tarafında devamlılık arz eden savaşların şiddeti körüklediğini, jeopolitik gelişmelerin -nasıl olsa bir şey olmaz- şeklinde okunmaması gerektiğinin de altını çizmek isteriz. İlaveten, ABD’de enflasyonist baskıların kalıcı bir hâl alması da güvenli limanlara olan talebi güçlü tutmaya devam edeceğini düşünüyoruz.

- Türk mali piyasalarının ise yerel seçimler ardından çehresinin hızla olumlu anlamda değişmeye devam ettiğini not etmemiz gerekiyor. Her ne kadar seçim sonrası birkaç gün bocalama hatta kafa karışıklığı yaşansa da, TCMB’nin net yabancı para pozisyonunun son 5 iş günü içerisinde 10,4 milyar dolar artış göstererek iyileştiğini peşinen not edelim. Enflasyon sorununu çözmenin kaçınılmaz olduğunu ve bu bağlamda atılan doğru adımların yabancı kurumlar tarafından göz ardı edilmeyerek not artırımı ile taçlandırılmaya devam edileceğini de düşünmeye devam ettiğimizin altını çizelim. Borsa İstanbul ana endeksi bankacılık hisseleri önderliğinde 10bin psikolojik endeks seviyesine gelerek rekor kırarken, 11-12 bin endeks seviyesindeki hedefimize de doğru da yol almaya devam ediyor. USDTRY kuru uzun bayram tatili öncesi ortaya çıkan TL ihtiyacı ile son günlerde yerinde sayarken, enflasyon ve faiz hadlerine paralel bebek adımları ile bundan sonraki süreçte kuzeye ilerlemeye devam etmesini bekliyoruz. Tahvil faizleri yavaş yavaş alımların eşliğinde yönünü aşağıya çevirirken, CDS risk primi ise 300 baz puan seviyesinde denge kazandı.

- ABD’de büyük bir katılık gösteren enflasyon verileri ardından faiz indirim beklentilerinin iyice törpülendiği; FED cephesinde ise yetkililerini açıklamalarını şahinleşmeye başladığı bir ortamda, bugün ABD’de açıklanacak Mart ayı perakende satışlar verisi, Salı günü Başkanı Powell’ın konuşması, Perşembe günü ise mevcut konut satışlarını takip edeceğiz. ABD’de Kasım ayında düzenlenecek seçimler öncesinde ya da çok da sıkı para politikasının getirdiği diğer yükleri de göz ardı etmeyerek FED’in bu yıl bir noktada faiz indirmeye başlayacağını düşünmeye devam ediyoruz.

- Yeni haftanın ilk işlem gününde, Asya borsalarında hâkim renk kırmızı. MSCI’nın Japonya dışındaki Asya-Pasifik hisselerini kapsayan en geniş endeksi %0,7 geriledi. Dolar, YEN karşısında 34 yılın en yüksek seviyesine ulaştı! Sabah ilk işlemlerde altın 2,360, gümüş 28,20, petrol 90,20, bitcoin ise 65,300 dolar seviyelerinde işlem görüyor. USDTRY kuru 32,40 seviyelerine toparladığını da not edelim.

- Jeopolitik risklerin gündemi meşgul etmeye devam edeceğini düşünüyoruz. İran’ın İsrail’e yönelik nitelik ve nicelik olarak saldırısının etkisiz kalması hatta ABD, İsrail’in İran’a karşı herhangi bir misilleme eyleminde yer almayacağını söylemesi ile riskler bir nebze de olsun hafiflemişti. Ancak, İsrail’in bu saldırıya karşılık verebileceği iddiaları riskleri yeniden yükseltme eğilimi barındırdığını da göz ardı etmeyelim. Jeopolitik risklerin yüksek seyretmesi, küresel anlamda doların ve kıymetli metallerin güçlü kalmasına, riski varlıkları ise (hisse senetleri) değer kaybına neden olacağına düşünmeye devam ediyoruz. Nedense, bu eğilimin de kalıcı ve uzun boylu olmayacağı düşünüyoruz.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Ortadoğu’da çatışmaların tırmanma riski artıyor: Brent 5 ayın zirvesinde

Yayınlanma:

2 hafta önce|

05/04/2024Yazan:

BankaVitrini

- Son dönemde ABD’de açıklanan bir dizi sağlam ekonomik veri sonrası, FED’in faiz oranlarında gevşeme hızı ve ölçeği konusundaki şüpheler artarken, her ne kadar hafta ortası konuşan FED Başkanı Powell’ın yorumları, faiz indirimlerinin muhtemelen bu yılın bir noktasında başlayacağı görüşünü sıcak tutsa da, dün ilk kez Minneapolis FED Başkanı Kashkari’nin dirençli ABD ekonomisi ışığında bu yıl faiz indirimine ihtiyaç olmayabilir yönünde görüş belirtmesi, piyasaların moralini bozdu.

- FED’in karar setinde önemli bir yer tutan ve her ayın ilk Cuması açıklanan istihdam raporu öncesinde piyasa aktörlerinin bekle ve gör stratejisine geçmesi ve Ortadoğu ekseninde İran – İsrail geriliminin yarattığı jeopolitik riskler -uzun süreli bir çatışmanın neden olabileceği arz kesintileri tehdidi- Brent cinsi ham petrolün varil fiyatını Ekim ayından bu yana görülmeyen 91 doların üzerine taşıdı. Petrolün artması taşımacılık maliyetlerinin artması nedeniyle dünyanın enflasyonla savaşını sekteye uğratabileceği gibi, net enerji ithalatçısı olan ülkelerin de cari işlemler dengesini zorlayacaktır.

- ABD borsaları, havanın birden karamsara dönmesi ile geceyi %1,5 civarında düşüşle tamamlarken, bu sabah pasifiğin diğer ucunda da hâkim rengin kırmızı olduğunu görüyoruz. Her gün rekorlarına alıştığımız gösterge endeks Tokyo borsası, olumsuz havanın yanı sıra, YEN’in önlenemez değer kaybına karşı otoritenin daha fazla faiz artışını gündeme taşıması ile baskı altında kalarak %2’den fazla düştü.

- Her ayın ilk Cuması olduğu üzere, bugün günün ikinci yarısında ABD’de açıklanacak ve ABD ekonomisinin sağlığı açısından en önemli veri olarak kabul edilen tarım dışı istihdam raporu büyük bir merakla takip ediliyor. Reuters anketine göre, manşet verinin Mart ayında 200bin kişi artması, işsizlik oranının %3,9 ile sabit kalması ve enflasyon göstergesi olarak okunan yıllık bazda maaş artışlarının ise %4,1 seviyesine gerilemesi bekleniyor. Verinin beklenti seti dışında kalması piyasa reaksiyonunu da beraberinde getirebilir.

- Artan jeopolitik risklere paralel ABD 10 yıllık devlet tahvilinin getirisi -güvenli limana sığınma isteği- %4,30 seviyesine gerilerken, altın ve gümüşün olumsuz havadan bir nebze de olsun yara alarak sırası ile 2,280 ve 26,55 dolar seviyelerine gerilediklerini görüyoruz. Teknik bir bakış açısı ile her iki emtiada yukarı yönlü isteğin korunmaya devam edeceğini düşünüyoruz. Bitcoin’in ise yeniden 68bin dolar seviyesine yükselerek tehlikeli sulardan uzaklaştığını not edelim.

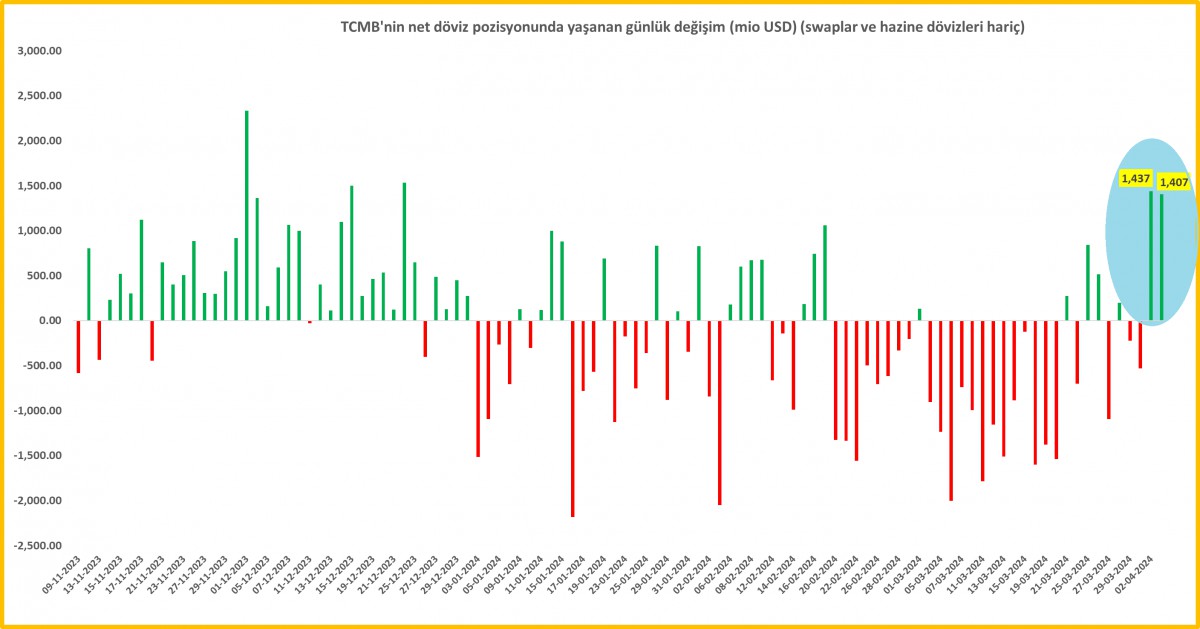

- Türk mali piyasalarında ise seçim sonrası normalleşme eğilimi kuvvet kazanmaya başladı. Hatırlanacağı üzere, seçim sonrası USDTRY kuru için uçacak / kaçacak minvalinde görüşlere katılmadığımı mütemadiyen dile getirerek, enflasyon belasından kurtulmak adına, otoritenin TL’nin reel anlamda değer kazanmasına izin vereceğini ve kurun bebek adımları ile de olsa sene sonunu psikolojik 40 seviyesine yürüyeceğini ön görmüştük. Hâlen daha da aynı noktadayız. Seçim öncesi döviz tarafında pozisyon almak isteyen yurtiçi yerleşiklerin korkulan senaryoların gerçekleşmemesi; dahası uzun bayram tatili öncesi ortaya çıkan TL ihtiyacını da göz önüne alırsak, döviz kurunun yurtiçi yerleşiklerin satışı ile gerilemeye başladığını, TCMB’nin ise son 2 günde yaklaşık 3 milyar dolar rezerv biriktirmeye başladığının altını çizebiliriz (bakınız grafik).

- Büyük resimde, seçimlerin geride kalması, bayram tatilinin de bitmesi sonrasında kurun yeniden bebek adımları ile yönünü yukarıya çevireceği, bu süreçte de yabancının TL ve TL cinsi varlıklara olan talebinin belirleyici olacağını düşünüyoruz. Her hafta Perşembe günü açıklanan Menkul Kıymet İstatistiklerine göre, yabancının hisse senedi pozisyonu 29 Mart ile biten haftada 267 milyon dolar, tahvil kesin alımı ise 112 milyon dolar artış gösterdi. Son haftalarda, yabancının davranışı, bizlere, TCMB’nin faiz hamlesinin fiyatlandığını, faiz artırımı öncesinde satış yapıldığını, akabinde ise Türk mali piyasalarına tekrardan geri gelindiğini gösteriyor.

- Yukarıda da değindiğim üzere, artan jeopolitik riskler ve Çin’den gelen hafif de olsa toparlanma sinyalleri ile enerji fiyatlarının yükselmesi piyasaların moralini bozdu. Bugün ABD’de açıklanacak kritik öneme sahip istihdam raporuna kadar bekle ve gör stratejisinin egemen olacağı, akabinde ise verinin işaret ettiği yöne doğru bir piyasa reaksiyonu bekliyoruz. Altın ve gümüş cephesinde uzun pozisyonlarımız devam ederken, USDTRY tarafında ise ‘square’ yani sıfır pozisyondayız.

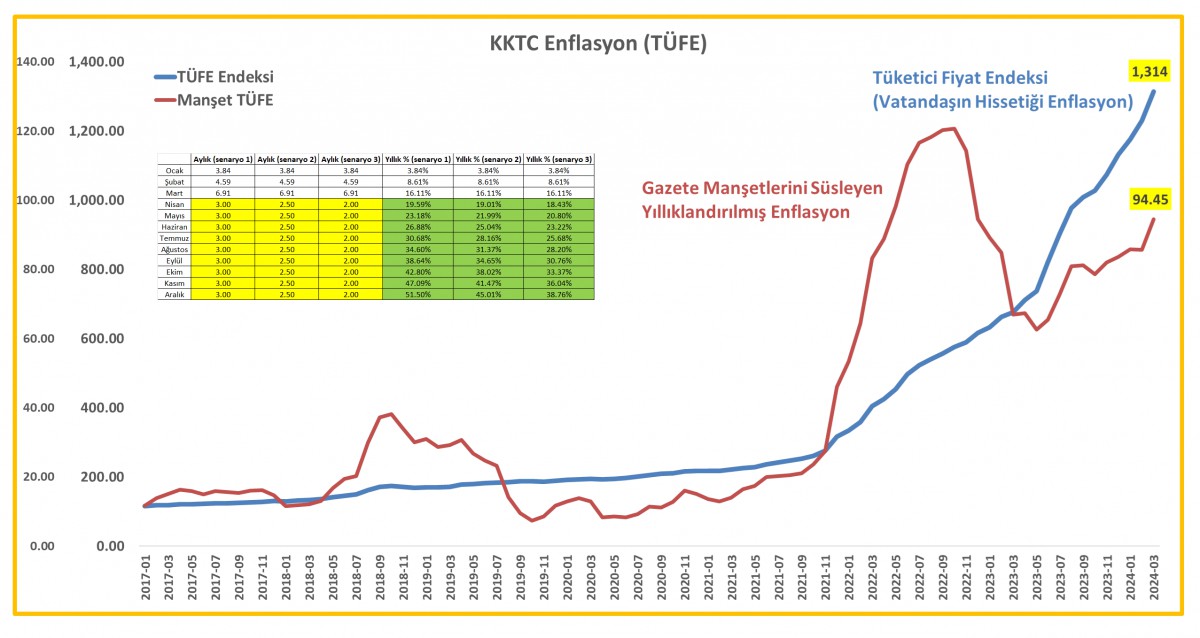

>KKTC Enflasyon

KKTC İstatistik Kurumu Mart ayı enflasyon verilerini açıkladı. Buna göre, Tüketici Fiyatları Genel Endeksi’nde, bir önceki aya göre %6,91, yıllık bazda ise %94,45 artış kaydetti. Ana harcama grupları itibariyle bir önceki aya göre en yüksek artış %18,90 ile Giyim ve Ayakkabı ana grubunda gerçekleşirken, yıllık bazda bakılırsa, Eğitim ana grubunda artış %125,94 ile ilk sırada yer aldı. Enflasyonun baz etkisi ile Haziran ayından itibaren keskin bir düşüş kaydedeceğini peşinen söyleyebiliriz. Yılın geriye kalan aylarında ise her ay %3 enflasyon gerçekleşmesi durumunda, KKTC’de TÜFE enflasyonunun sene sonu %51,50 seviyesine gerileyeceğini hesaplıyoruz.

Enflasyonun hem Türkiye’de hem de KKTC’de adeta vatandaşın içinden geçtiğini söylemeliyiz. Her ne kadar grafikte var olan kırmızı çizgiyi yani manşet enflasyonu konuşarak Haziran sonrası baz etkisi ile düşeceğini savunsak da veya yılın geriye kalan aylarıda %3 enflasyon gerçekleşmesi durumunda sene sonu %51,50 seviyesine gerileyeceğini hesaplasak da, vatandaşın hissettiği ‘kümülatif’ fiyat artışının mavi çizgi olduğunu göz ardı etmemeliyiz. Nisan ayından itibaren enflasyon hiç artış kaydetmese bile, mavi çizgi (endeks) ancak yataya dönecek lâkin 2020’li yıllardan bugüne yaşadığımız kümülatif fiyat artışları da yanımıza kalacaktır; hatta alım gücü de geri gelmeyecektir!

>TCMB’nin net döviz pozisyonunda yaşanan günlük değişim (mio USD) (swaplar ve hazine dövizleri hâriç)

Türk mali piyasalarındaki toparlanma ve normalleşme eğilimi sürerken, USDTRY kuru da 32 seviyesinin altına yerleşti. Yurtiçi yerleşiklerin seçim öncesi uzun spekülatif pozisyonlarını kapatması veya bayram tatili öncesi döviz satışları veya bu yönde arayış TCMB’nin de son günlerde rezerv biriktirmesine yardımcı oluyor!

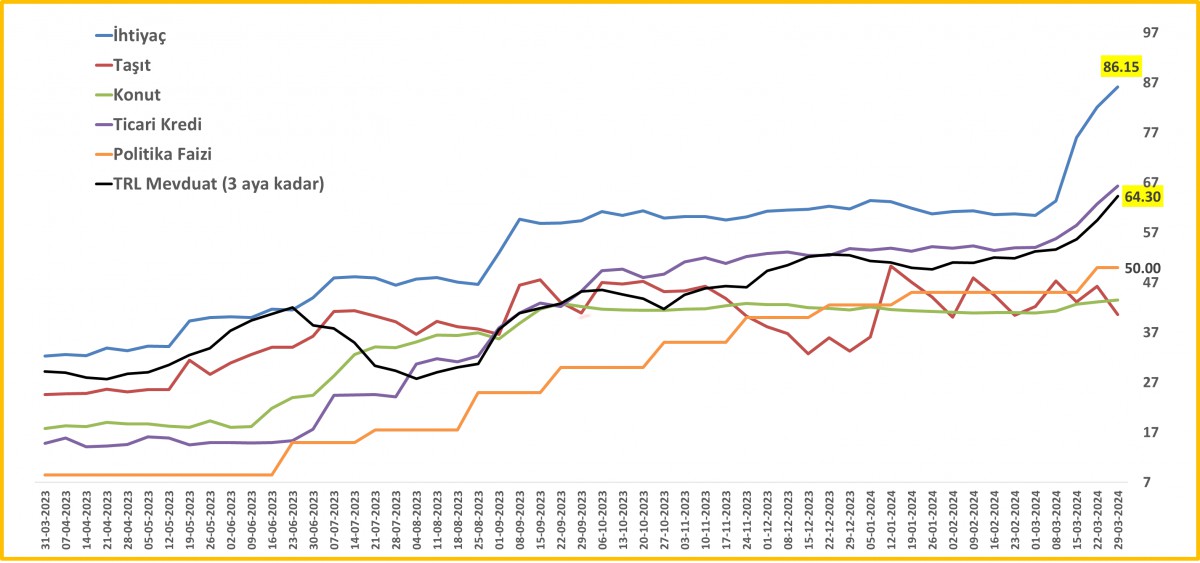

>Filli Faiz Oranları

TCMB’nin Mart ayında miktarsal sıkılaştırma akabide ise 500 baz puan da faiz artırması sonrasında başta ihtiyaç kredisi olmak üzere faiz oranlarının tam gaz yukarı gittiğini not edelim.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Enflasyon ve Seçim Sonrası Türkiye Ekonomisi

Yayınlanma:

2 hafta önce|

03/04/2024Yazan:

BankaVitrini

Prof. Dr. Hayri Kozanoğlu: “Küçük yatırımcı bayram öncesi satışa geçebilir”

31 Mart seçimleri sonrası finansal piyasalar oldukça sakin bir seyir izliyor. Seçim sonrası döviz kurunda korkulan sıçrama olmadı. Altınbaş Üniversitesi Öğretim Üyesi Prof. Dr. Hayri Kozanoğlu bunu, Cumhurbaşkanı’nın balkon konuşmasında Orta Vadeli Program’a ve 12. Kalkınma Planı’na referansla, Mehmet Şimşek’in uyguladığı kemer sıkma programının devam edeceğini ima etmesine bağladı. Başta bankalar gibi büyük oyuncuların bu senaryoyu onayladığını öne sürerek, “Bilindiği gibi dezenflasyon programının ana halkası, yabancı sermaye girişlerinin hızlanması, böylelikle liranın değer kaybının enflasyonun altında kalmasıdır. Türkiye’de faizlerin yüksek düzeyi önümüzdeki dönemde para girişlerini getirebilir. Seçim öncesi 100 avro, 150 dolar gibi mütevazi alımlarla döviz büfelerine koşan küçük yatırımcılar ise beklenen sıçrama gerçekleşmeyince bayram öncesi satışa dahi geçebilirler.” değerlendirmelerini yaptı.

Mart ayı enflasyonu %3.16, yıllık %68.5

Prof. Dr. Kozanoğlu, ekonominin 2024 ciddi bir yavaşlamayla, enflasyonun biraz düşse bile ki Mart ayı enflasyonu %3.16, yıllık %68.50 olarak açıklandı, “enflasyon ile durgunluğun bir arada yaşandığı bir “stagflasyon” sürecine girilmesinin kaçınılmaz olduğuna işaret etti. “İlk 3 ayın enflasyonunun %15’i bulması da yıl sonu %36 enflasyon hedefinin tutturulamayacağını gösteriyor.” dedi. Böyle bir ortamın Ekonomi yönetimine yönelik tepkileri derinleştirebileceğini belirterek, “Sade yurttaş bu programın uzaması halinde iyice yoksullaşır. Mevcut borçlarını da ödeyemez hale düşer.” şeklinde konuştu. 31 Mart Yerel Seçimlerine 70’lere dayanan bir tüketici enflasyonuyla girildiğine hatırlatan Prof. Dr. Kozanoğlu, uzun süredir ekonomide gelir ve servet dağılımının bozulduğunu kaydetti. Kamudaki israfın ve belli kesimlerin aşırı zenginleşmesinin tepki toplamasına rağmen ortalama yurttaşın bu tepkilerini oy tercihine dönüştürmesi için satın alma gücünde zayıflama, yaşam standartlarında düşüş olması gerekliliğini vurguladı. Kozanoğlu’na göre, bu yoksullaşma son bir yılda yaşandı. Başta emekliler olmak üzere geniş halk kesimleri bu şikayetlerini sandıkta gösterdi.

“%63’lük Ticari kredi faizi, ani bir durgunluğun habercisi.”

Seçim sonrası ekonomi görünümünü değerlendiren Kozanoğlu, Mart enflasyonunun yüksek gelmesi, üç aylık enflasyonun 15’e dayanmasının ekonomi de işleri güçleştirdiğini dile getirdi. O nedenle beklenen sıkılaştırma adımlarının biraz ertelense de önümüzdeki aylarda atılacağını belirterek, “Zaten ticari ve bireysel kredilerde aylık artış hızının %2’ye çekilmesi, zorunlu karşılıklara blokaj konulması, nakit çekim aylık faizinin %5’e yükseltilmesi ekonomiyi soğutmaya yeterliydi. 22 Mart haftası ihtiyaç kredisi faizinin %82’ye, ticari kredi faizinin %63’e çıkması ekonomide ani bir durgunluğun habercisi.” dedi. Döviz kurunu tutmanın çarkların birden durması tehlikesi yaratığını dile getiren Kozanoğlu, bunun da manşet işsizliğin sonbahara doğru %14-15’e, atıl işgücü oranının ise %35’e tırmanma olasılığını güçlendirdiğini anlattı.

“Ekonomi yönetiminin önünde iki zorlu karar var”

Kemer sıkma programında ısrarlı ekonomi yönetimini iki zor karar bekliyor. Birincisi, sermaye kesimine ilişkin. Sıkı para politikasının KOBİ’leri de çok olumsuz etkileyeceğini ileri süren Kozanoğlu, “Krediye ulaşmanın zorluğu yanında, soğuyan ekonomiyle birlikte ciroların düşmesi de derin sorunlara yol açacak. Buna karşın piyasada “doğru yoldayız, tavizsiz istikrar programını uygulayalım” söylemini sürdürecek.” dedi. İkinci zor kararın ise geniş emekçi kesime ilişkin olduğunu dile getiren Kozanoğlu sözlerini şöyle tamamladı: “Temmuz ayında emeklilere ve kamu çalışanlarına yönelik maaş ayarlamalarının bir süreliğine tepkileri azaltabilir. Ancak asıl düğüm noktası asgari ücret. Özel sektörde özellikle perakende, gıda, inşaat, mobilya, tekstil gibi işkollarında çalışanların %70-80’i asgari ücretli. Asgari ücrete Temmuz’da yeterli bir zam yapılmaması halinde toplumsal tepkiler şiddetlenir, eylemlere dönüşür. Böyle bir ayarlamanın yapılması ise istikrar programını zedeler, zaten yüksek faizden şikâyetçi sermaye kesimlerinin aşırı reaksiyonunu tetikler.”

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (553)

- BANKA ANALİZLERİ (129)

- BANKA HABERLERİ (2.466)

- BASINDA BİZ (51)

- BORSA (262)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.537)

- GÜNCEL (1.632)

- GÜNDEM (2.719)

- RÖPORTAJLAR (39)

- SİGORTA (106)

- ŞİRKETLER (1.474)

- SÜRDÜRÜLEBİLİRLİK (279)

- VİDEO Vitrini (19)

- YAZARLAR (650)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (365)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (65)

- Serhat Can (2)

- Tuncer Dede (11)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

DENİZBANK’TA İKİNCİ ERZAN VAKASI: YER ANTALYA!

Fitch’ten Türk bankaları için ‘Kredi Kart risk’ uyarısı

Akbank, sürdürülebilirlik temalı sendikasyon kredisini rekor taleple yeniledi

Değerse’den Çanakkale üzüm yetiştiriciliğini canlandıracak yatırım modeli

Prof. Dr. BORATAV: Yerel seçim sonuçlarını değerlendirdi

ABD’de bir türlü soğumayan ekonomi ve belirsizliğini koruyan faiz indirim beklentisi

Ölü amcasıyla bankaya kredi çekmeye gelen kadın, cesede imza attırmaya çalıştı

Mart ayı bütçe görünümü

Dünya Bankası’ndan Türkiye Kredisi açıklaması

PASHA BANK ’ın sürdürülebilirlik yolculuğunda “Yeşil Ofis Yeşil Dönüşüm” diploması başarısı

İşverenler 50 Yaş Üstü Çalışanları Keşfetti

VAKIFBANK EMEKLİ PROMOSYON’DA KESENİN AĞZINI AÇTI

GARANTİ BBVA 1 MİLYAR LİRA TAKİP DOSYASINI DEVRETTİ

VATANDAŞA KÖTÜ HABER: Borcu borçla kapatma donemi bitti

QNB Finansbank Emekli Promosyonunu artırdı

EMEKLİLER SİYASİLERE SESLERİNİ DUYURMAYA ÇALIŞIYOR

Poayis’e Hoşgeldiniz!

BANKA KİRALIK KASA ÜCRETLERİ 20 BİN LİRAYI GEÇTİ

Yüzde 65 faizle firmalar nasıl döner: İflaslar ve işsizlik patlar!

Her beş otelden üçüne bankalar el koyabilir

- Son dakika: Sayısal Loto sonuçları belli oldu! 17 Nisan 2024 Çılgın Sayısal Loto bilet sonucu sorgulama ekranı! 18/04/2024

- Bakan Şimşek ABD'de yatırımcılarla görüştü 17/04/2024

- Altın, döviz, borsa... Piyasalarda savaş endişesi sürüyor mu? Uzman isim CNN TÜRK'e anlattı 17/04/2024

- Son dakika: Şans Topu çekilişi sonuçları belli oldu! 17 Nisan 2024 Şans Topu bilet sonucu sorgulama ekranı! 17/04/2024

- Lokanta ve kafelerde KDV düzenlemesi 17/04/2024

- Resmi Gazete'de bugün (18.04.2024) 17/04/2024

- Fed Bej Kitap: Ekonomik faaliyet "hafif" arttı 17/04/2024

- Bakan Şimşek’ten Washington’da ekonomi mesajları 17/04/2024

- Dışişleri Bakanlığı, Lübnan için seyahat uyarısı yaptı 17/04/2024

- AB yönetiminin başı için Draghi’nin de adı geçiyor 17/04/2024

- TCMB sunumu: Manşet enflasyon ikinci yarıdan itibaren düşecek 17/04/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL12 ay önce

GÜNCEL12 ay önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM4 ay önce

GÜNDEM4 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı