TCMB Başkanı Fatih Karahan, yılın 2. Enflasyon Raporu’nun tanıtımı amacıyla, İstanbul Finans Merkezi’ndeki Türkiye Cumhuriyet Merkez Bankası Yerleşkesi’nde düzenlenen bilgilendirme toplantısında konuştu.

İşte Karahan’ın konuşmasından önemli satır başları:

-Sıkı para politikamızın sonuçlarını kademeli bir şekilde almaya devam ediyoruz.

-Mart ve Nisan aylarında finansal piyasalarda yaşanan hareketlilik karşısında, TCMB olarak proaktif bir biçimde gerekli adımları attık.

-Önümüzdeki dönemde de para politikasındaki kararlı duruşumuzu sürdürerek, dezenflasyonun devamını sağlayacak şekilde hareket edeceğiz.

-Küresel ticaret ve ekonomi politikalarına dair belirsizlik yüksek seviyelerini koruyor.

“TARİFE ADIMLARI KÜRESEL ENFLASYON BEKLENTİLERİNİ ARTIRDI”

-Tarife adımları küresel enflasyon beklentilerini bir miktar artırmıştır.

-Sıkı para politikası sonucu talep kompozisyonu daha dengeli hale gelmiştir.

-Sanayi ve hizmet üretimi ilk çeyrekte artmıştır.

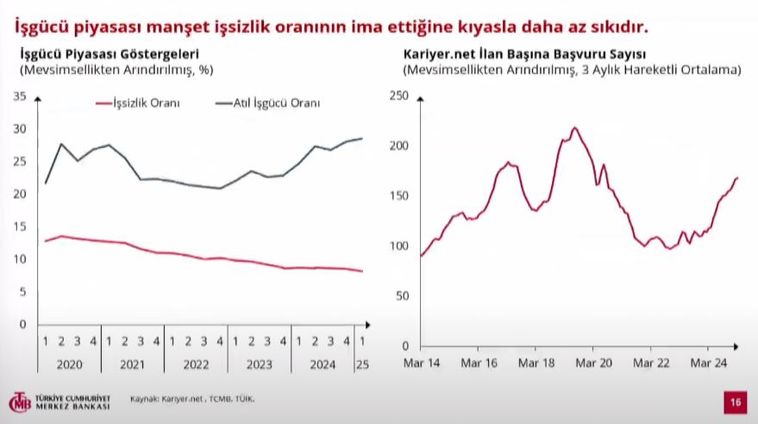

-İşgücü piyasası manşet işsizlik oranının ima ettiğine kıyasla daha az sıkıdır.

-Yurt içi talep ivme kaybetmekle beraber öngörülenin üzerinde seyretmiştir.

“TALEP KOŞULLARININ ENFLASYONU DÜŞÜRÜCÜ ETKİSİ AZALDI”

-İlk çeyrekte talep koşullarının enflasyonu düşürücü etkisi azalmıştır.

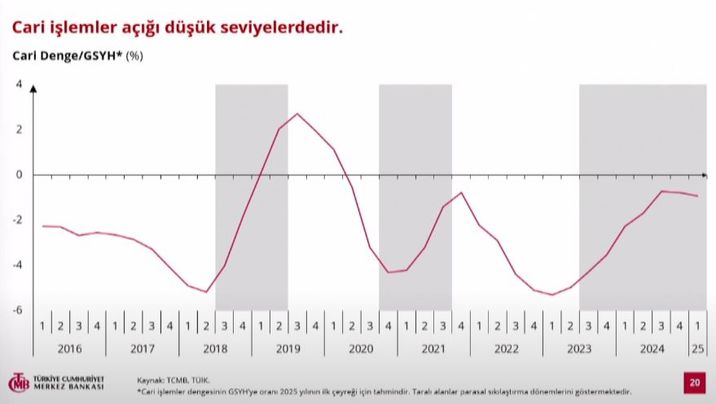

-2025 yılında cari açığın milli gelire oranının, 2024 yılına kıyasla bir miktar daha yüksek olmakla birlikte, uzun dönem ortalamalarının altında kalacağını tahmin ediyoruz.

“DEZENFLASYON SÜRECİ KESİNTİSİZ DEVAM EDİYOR”

-2024 haziran ayında başlayan dezenflasyon süreci kesintisiz bir şekilde devam ediyor.

-Son üç aylık veriler ana eğilimde yatay bir seyre işaret etmektedir.

-Ana eğilim göstergeleri dezenflasyon sürecinin devamına işaret etmektedir.

-Mal enflasyonundan sonra hizmet enflasyonundaki düşüş de belirginleşmektedir.

-Temel mal enflasyonu nisan ayında güçlenmiştir.

“KUR ETKİSİ GEÇMİŞE GÖRE DAHA SINIRLI”

-Mevcut veriler kur etkisinin geçmişe göre daha sınırlı olduğunu ima etmektedir.

-Emtia fiyatlarındaki düşüşün dezenflasyonu desteklemesi beklenmektedir.

-Son yaşanan zirai don hadisesinden en çok etkilenen 16 ürünün tüketici sepetindeki payı yüzde 1,5 civarında.

-Enflasyon beklentileri dezenflasyon patikamızın üzerinde seyretmeye devam ediyor. Bu görünüm para politikasındaki sıkı ve kararlı duruşumuzu korumayı gerekli kılıyor.

-Piyasa işleyişi içinde attığımız proaktif adımlar sıkı para politikası duruşunu destekledi.

-Alınan tedbirlerin etkisiyle finansal piyasalarda oynaklık azalmıştır.

-Finansal koşullardaki sıkılık devam etmektedir.

-Portföy tercihlerinde dövize yönelim sınırlı olmuştur.

“MART AYININ İKİNCİ YARISINDAN SONRA ÇIKIŞLAR HIZLANDI”

Ocak ayından itibaren belirginleşen dezenflasyon süreciyle birlikte Türkiye’ye yönelik sermaye girişleri pozitif ayrışmıştı.

Bununla birlikte, finansal piyasalarda son dönemde yaşanan gelişmeler ve azalan risk iştahıyla, gelişmekte olan ülkelerden ve Türkiye’den sermaye çıkışları belirginleşti.

Mart ayının ikinci yarısından sonra Türkiye’den çıkışların tarife adımlarının açıklanmasıyla hızlandığını görüyoruz.

Diğer yandan, son haftalarda gelişmekte olan ülkeler ve Türkiye’ye yönelik sermaye akımlarında çıkışların durduğu ve ılımlı bir sermaye girişi yaşandığı dikkat çekiyor.

“SIKI DURUŞ REZERVLERİ DESTEKLİYOR”

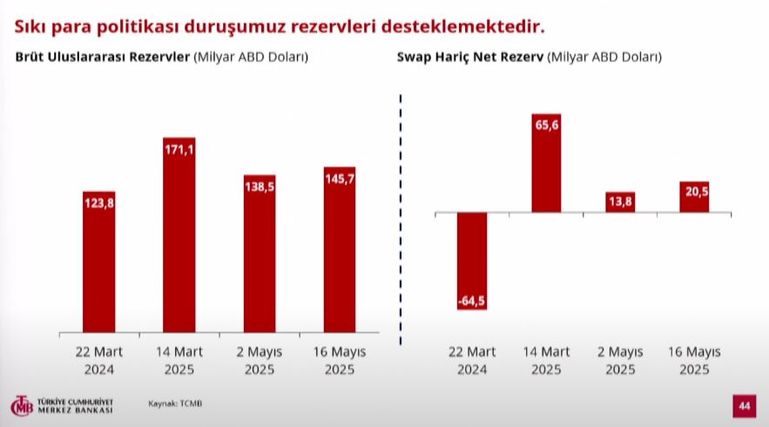

-Sıkı para politikası duruşumuz rezervleri desteklemektedir.

-Orta vadeli tahminler oluşturulurken, enflasyon görünümünde belirgin ve kalıcı bir iyileşme sağlanana kadar, para politikasındaki sıkı duruşun sürdüreceğimizi esas aldık.

AŞAĞI VE YUKARI YÖNLÜ ETKİLER BİRBİRİNİ DENGELEDİ

-2025 gıda enflasyonu tahmini yüzde 24,5’ten yüzde 26,5’e çıktı. 2025 ortalama petrol fiyatı tahmini 76,5 dolardan 65,8 dolara çekildi.

-Orta vadeli tahminlerimizi oluştururken, enflasyon görünümünde belirgin ve kalıcı bir iyileşme sağlanana kadar, para politikasındaki sıkı duruşu sürdüreceğimizi esas aldık. Ayrıca, ekonomi politikalarındaki eşgüdümün de artarak devam edeceğini tahminlerimize yansıttık.

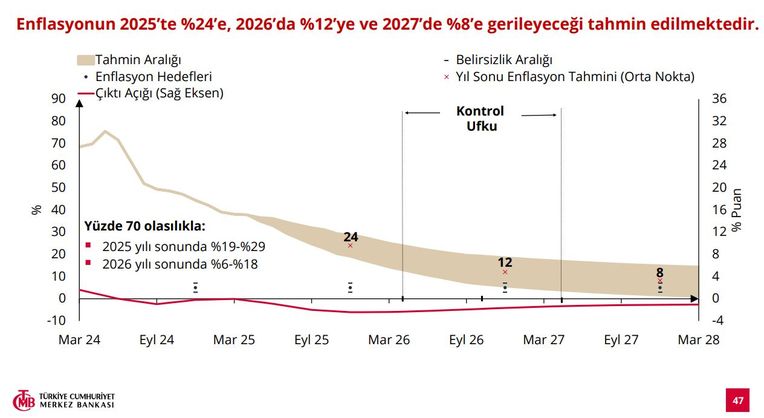

-Bu çerçevede, bir önceki Rapor dönemiyle aynı şekilde, 2025 yıl sonunda enflasyonun yüzde 24 seviyesinde gerçekleşeceğini tahmin ediyoruz. 2026 yıl sonu için yüzde 12 olan enflasyon tahminimizi de koruduk.

-Enflasyonun 2027 yılında yüzde 8’e geriledikten sonra orta vadede yüzde 5 seviyesinde istikrar kazanmasını hedefliyoruz.

-Yıl sonunun yaklaşması nedeniyle, 2025 tahmin aralığının mekanik olarak daralması gerekirdi. Ancak, son dönem artan belirsizlikler nedeniyle, tahmin aralığımızı yüzde 19 ile 29 olarak koruduk. Tahmin aralığı 2026 yıl sonu için ise yüzde 6 ve 18’e karşılık gelmektedir.

-Politika tepkisiyle tahminler üzerindeki yukarı ve aşağı yönlü etkiler birbirini dengelemiştir.

-Belirsizliklerin geçmiş döneme göre daha yüksek olduğunu da göz önünde bulundurarak ihtiyatlı ve sıkı para politikası duruşumuzdan taviz vermeyeceğiz.

HATİCE KARAHAN: REZERVLER SAKİNLEŞEN ORTAMDA ARTIŞA GEÇTİ

Toplantının soru-cevap kısmında Fatih Karahan’ın yanında TCMB Başkan Yardımcıları Hatice Karahan ve Cevdet Akçay da basın ve sektör temsilcilerinin sorularını yanıtladı.

Hatice Karahan rezervlerle ilgili soruya “Rezervler sakinleşen bir ortamda artışa geçti. Geldiğimiz noktada bazı ölçülere göre rezervler yeterli, ama bazılarında ilerlememiz gerekiyor. Piyasa koşulları elverdiği sürece rezerv biriktirmeyi düşünüyoruz” ifadelerini kullandı.

“19 MART’TA YURT DIŞI BANKALARIN İŞLEM LİMİTLERİ DOLDU”

Fatih Karahan 19 Mart’ta kurda yaşanan hareketliliğin nedeninin sorulması üzerine şu cevabı verdi:

“19 Mart’ta döviz işlem hacmi tarihsel ortalamanın üzerindeydi, 10-15 yılın birkaç katı üzerindeydi. O gün yurt dışı bankaların Türk bankalarıyla belirlediği işlem limitleri çok hızlı doldu. O gün hızlı bir şekilde adım attık.”

“HAFTALIK REPOYA DÖNEBİLİRİZ”

Para politikası sıkılığını değerlendirirken tek bir göstergeye bakmanın doğru olmadığını belirten TCMB Başkanı Karahan “Risklerin dengeli olduğunu değerlendirdiğimizde fonlamada haftalık repoya dönebiliriz” dedi.

Önümüzdeki süreçte rezerv seviyesinin ne kadar önemli olup olmadığının sorulması üzerine Karahan “Herhangi bir rezerv hedeflememiz yok, herhangi bir rezerv seviyesini faiz indirimine bağlamak doğru değil” cevabını verdi.

“SON SIKILAŞMANIN ETKİSİ BİRAZ DAHA FAZLA OLABİLİR”

Karahan ‘sert iniş’ ihtimalinin sorulması üzerine ise “Son dönemde yaptığımız sıkılaşma indirim döngüsünde geldiği için etkisi biraz daha fazla olabilir. Büyüme yavaşlayabilir ama enflasyon düşüşünü de etkileyebilir” diye konuştu.

Başkanımız Dr. Fatih Karahan’ın Enflasyon Raporu 2025-II Bilgilendirme Toplantısı

Sunumu: https://tcmb.tl/BM065fe

Enflasyon Raporu 2025-II: https://tcmb.tl/BRf7b00

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce