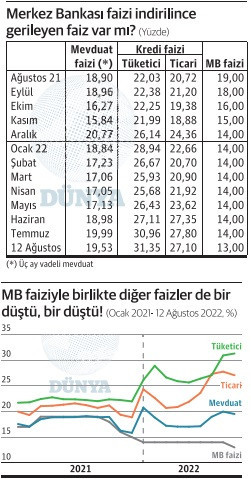

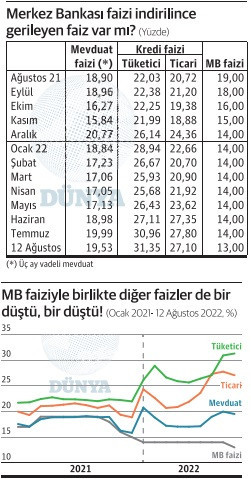

✔ Merkez Bankası’nın faizindeki indirimle birlikte diğer faizlerin de düştüğünü sananlar; size kesip saklayacağınız bir tablo ve grafik!

✔ Veriler Merkez Bankası’nın, yani Merkez Bankası şunu söylemiş oluyor: “Benim faizim düşürüldükten sonra diğer faizler arttı.”

Konu hiç fark etmiyor; önyargılı davranmak kötü bir alışkanlık. İnsan böyle oldu mu; öğrenmeye, bilgilenmeye de kapanıyor.

Sanki korkuyor da… Ya duyduklarıyla, öğrendikleriyle o pek sevdiği önyargısı kırılırsa! Adeta böyle bir kaygı yaşanıyor.

İktidar geçen yıl eylülde Merkez Bankası’nın politika faizini indirmeye başladı. (Faiz kararını Merkez Bankası vermediği için bu ifadeyi özellikle tercih ediyorum.) Geçen yıl dört toplantıda 5 puanlık bir indirime gidildi, bu yıl ilk yedi ay sabit tutulan faiz, uzun bir aradan sonra geçen hafta 1 puan daha aşağı çekilerek yüzde 13 düzeyinde belirlendi.

Bugün, bu tercihlerin doğru olup olmadığı üstünde duracak değilim. Nereden baktığınıza bağlı olarak ve ne amaçladığınıza göre bu kararları pekala doğru da bulabilirsiniz. Nitekim iktidar öyle görüyor ki bu politikayı sürdürüyor. Dün de yazdığım gibi artık kararları öyle tek tek yorumlamanın da pek anlamı yok. Tek bir hedef var; seçimi kazanmak. AKP de seçimi bu politikayla kazanabileceğini düşünüyor. Tercih onların!

Bugün üstünde durmak istediğim bu faiz indiriminin başka bir yönü…

Zaman zaman Merkez Bankası faizinin indirilmesinin ekonomide bir dizi sakıncalı durum yarattığına değinince işte o bir türlü objektif davranamayan ve öğrenmeye tümüyle kapanmış olanlardan itiraz sesleri yükseliyor:

“Merkez Bankası’nın faizi indirilmeseydi de faizler yüksek olsaydı daha mı iyiydi? İşte ne güzel faiz düştü.”

Bunu söyleyenlere soruyorum; “Hangi faiz düştü” diye, bilgi yok ki sağlıklı bir yanıt alabileyim.

“Düştü işte, hepsi düştü!”

“Hangi faiz kaçtan kaça düştü?”

Bir süre sonra kendi sesimin yankılandığını duyuyorum. Çünkü karşı tarafın söyleyebileceği bir şey yok!

Tüm faizler arttı

Merkez Bankası faizindeki indirimle birlikte hiçbir faiz düşmediği gibi tam tersine artışlar yaşandı.

Faiz indirimine başlanan geçen yılın eylülünden hemen önceki durumdan bugüne kadar olan seyir işte bir tablo halinde yazıda…

Var mı düşen bir faiz?

Mevduat faizi bir ara biraz gerilemekle birlikte yine de politika faizinin üstünde oluştu. Ancak zaten mevduat faizinin böylesine düşmüş olmasını ayakta alkışlayacak halimiz yok. Hani yaratmaya ya da oluşturmaya çalıştıkları tuhaf bir kavram var ya “liralaşma” diye, aslında TL cinsi tasarruf edenler ta baştan beri liralaşma kavramına sadık kalan tasarruf sahipleri. Bu kişileri adeta cezalandırmanın herhalde sevinilecek bir yanı olamaz.

Kredi faizlerindeki artış ise çok daha belirgin. Zaten geçen hafta alınan kararlar da ticari kredi faizlerinin fazla artmasını önlemeye dönük değil mi…

Bu tabloyu kesip saklayın!

Yazıdaki tablo ve grafiği oluşturan verilerin kaynağı Merkez Bankası. Yani bunlar resmi veriler.

Merkez Bankası mevduat ve kredide tüm bankaların ortalamasını gösteren faiz oranlarını her hafta yayımlıyor.

Yani bu oranları ne ben derledim, ne bir siyasi partinin çalışması, ne bir üniversitenin verisi. Bunlar resmi veriler. Dolayısıyla bu tabloyu kesip saklayın ve “Merkez Bankası’nın faizi düşürülünce aman ne güzel oldu, diğer faizler de düştü” önyargısından kurtulun!

HAZİNE’NİN FAİZİ NİYE Mİ YOK?

Merkez Bankası faizindeki indirim yönlü bu operasyon asıl etkisini Hazine’nin borçlanması üstünde yaptı. Hazine, borçlanmasını daha önce makul sayılabilecek faizlerle gerçekleştirirken ilk düğmenin yanlış iliklenmesiyle birlikte denge bozuldu.

Ancak Hazine’nin borçlanma faizini tek başına alıp değerlendirmek bizi yanlış sonuca götürür. Çünkü Hazine yalnızca TL cinsinden borçlanmıyor. Dövize ve TÜFE’ye endeksli borçlanmalar da var ve üstelik son dönemde bu tür borçlanmaların toplamdaki payı arttı.

Dolayısıyla Hazine’nin yalnızca TL cinsi borçlanmasından yola çıkarak bir değerlendirme yapmak doğru olmaz.

Merkez Bankası faizindeki indirimin Hazine’yi nasıl etkilediğini başka bir yazıya bırakalım…

BU YALNIZCA FAİZ AYAĞI, DÖVİZ VE ENFLASYONU HİÇ SORMAYIN!

Öyle değil ya; varsayalım Merkez Bankası faizi aşağı çekilince diğer tüm faizler de geriledi. Mesela yani!

Peki ekonomide bir iyileşme var mı?

İkinci soru; ekonomideki iyileşmenin ölçüsü ne?

Faiz indirildi diye enflasyon mu düştü; ne gezer, rekor üstüne rekor kırılıyor.

Faiz indirildi diye Türk parası değer mi kazandı; dünyanın neresinde görülmüş bir ulusal para faiz indirilince değer kazansın.

Döviz yukarı, enflasyon yukarı ve zaman zaman (rahmetli annemin ifadesiyle) icat çıkarmalar! Bakalım bundan sonraki ilk icat ne olacak?

Alaattin AKTAŞ – Dünya

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce