Hazine ve Maliye Bakanlığı Ağustos ayına ait aylık bütçe gerçekleşmelerini yayımladı.

Merkezi Yönetim bütçesi Ağustos ayında 129,6 milyar TL açık verirken kümülatif bütçe açığı 973,6 milyar TL’ye ulaştı. Açık, 2023’ün aynı dönemine göre yüzde 154 oranında artmış.

Bütçe giderleri geçen yılın Ocak-Ağustos dönemine göre yüzde 84 artarken vergi gelirlerindeki artış yaklaşık yüzde 70 düzeyinde kaldı. Bütçe giderlerinin dağılımında sıralama değişmedi; en önemli kalemler cari transferler, personel giderleri ve faiz giderleri olmaya devam etti.

Bütçe açığındaki artışın yanında faiz dışı açık ağustos ayında 32,5 milyar TL oldu. Faiz dışı açık kümülatif olarak 209,5 milyar TL ile oldukça yüksek bir seviyeye yükseldi. Bu yüksek seviye net bir şekilde ortaya çıkarıyor ki, bütçeden yapılan borç faiz giderleri bütçe açığının temel belirleyicisi olmaya devam ediyor.

Faiz dışı denge (açık/fazla) aynı zamanda bütçe gelirlerinin, faiz hariç bütçe giderlerini karşılama kapasitesidir. Yani bütçe gelirleri söz konusu faiz hariç giderleri de karşılayamıyorsa, sorun büyük demektir. O nedenle bütçe açığı mali disiplin göstergesi olarak ön planda olsa da, açığın boyutunu ve sürdürülebilirliğini faiz dışı denge belirgin bir şekilde ortaya koyar.

Peki nedir bu borç faiz giderleri? Her borç ilişkisinde olduğu gibi kamu borçlanmasında da alacaklı ve borçlu (Hazine) olmak üzere iki taraf var. Alacaklı, bir vade sonunda anapara yanında o günkü tüketimden vazgeçmenin bir karşılığı olan faiz vb getirileri bekler. Hazine de borçlanmaya gittiğinde, anapara, faiz ve diğer ödentileri vadesinde geri ödemek üzere ödünç almış demektir. Alacaklıların finansman fazlalarını kendine transfer ettiğine göre, vadesinde bu ödentileri yerine getirmekle yükümlüdür.

Borç paranın en önemli maliyeti olan bu borç faiz giderleri, iç ve dış borçlanma sonucunda ortaya çıkıyor. Türkiye’de borç faiz giderlerinin en önemli kısmı iç borç faiz giderlerine aittir. Örneğin 2001 krizinde sadece iç borç faiz ödemeleri bütçe giderlerinin yüzde 40’ına yaklaşıyordu. Bu pay 2016, 2017 yıllarında yüzde 10’un altına kadar gerilemişti. Ancak 2018 yılından bu yana artış eğiliminde.

Dış borç faiz giderleri ise 2001 krizinde de çok yüksek değildi, burası daha stabil, bütçe giderleri içindeki payı yüzde 2-3 aralığında devam ediyor. Hazine zaten CDS yükselişteyse ya da rezerv paralara talep yüksekse dış borçlanmayı tercih etmiyor, çünkü böyle bir ortamda alacaklıya neredeyse tefeci faizi teklif etmesi gerekecek.

Borç paranın maliyeti önümüzde dönemde ne olacak?

Politika faizi Mart ayından bu yana yüzde 50’de sabit. TÜFE, baz etkisiyle gerilerken Hazine pozitif reel faiz vermeye başladı. Alacaklı memnun da bütçeden ödenecek faiz giderleri artıyor.

Geçtiğimiz hafta TLREF faizi yüzde 53 ile bant aralığının üst sınırına ulaşmıştı. Hazine’nin 9 Eylül tarihli DİBS ihalesinde 4 yıl vadeli TLREF’e Endeksli Devlet Tahvili için ortalama yıllık bileşik faiz yüzde 61,27 oldu. Üstelik Hazine sadece bu ihaleyle 41,5 milyar TL borçlandı.

Bu arada Ağustos sonunda Hazine’nin üç aylık borçlanma stratejisi yayımlandı. Eylül-Ekim-Kasım aylarındaki borç servislerinin yüzde 90’ı faiz ödemesinden oluşuyor. Bu da bütçenin önümüzdeki aylarda faiz gideri kaleminde sıçramalar olacağı anlamına gelir.

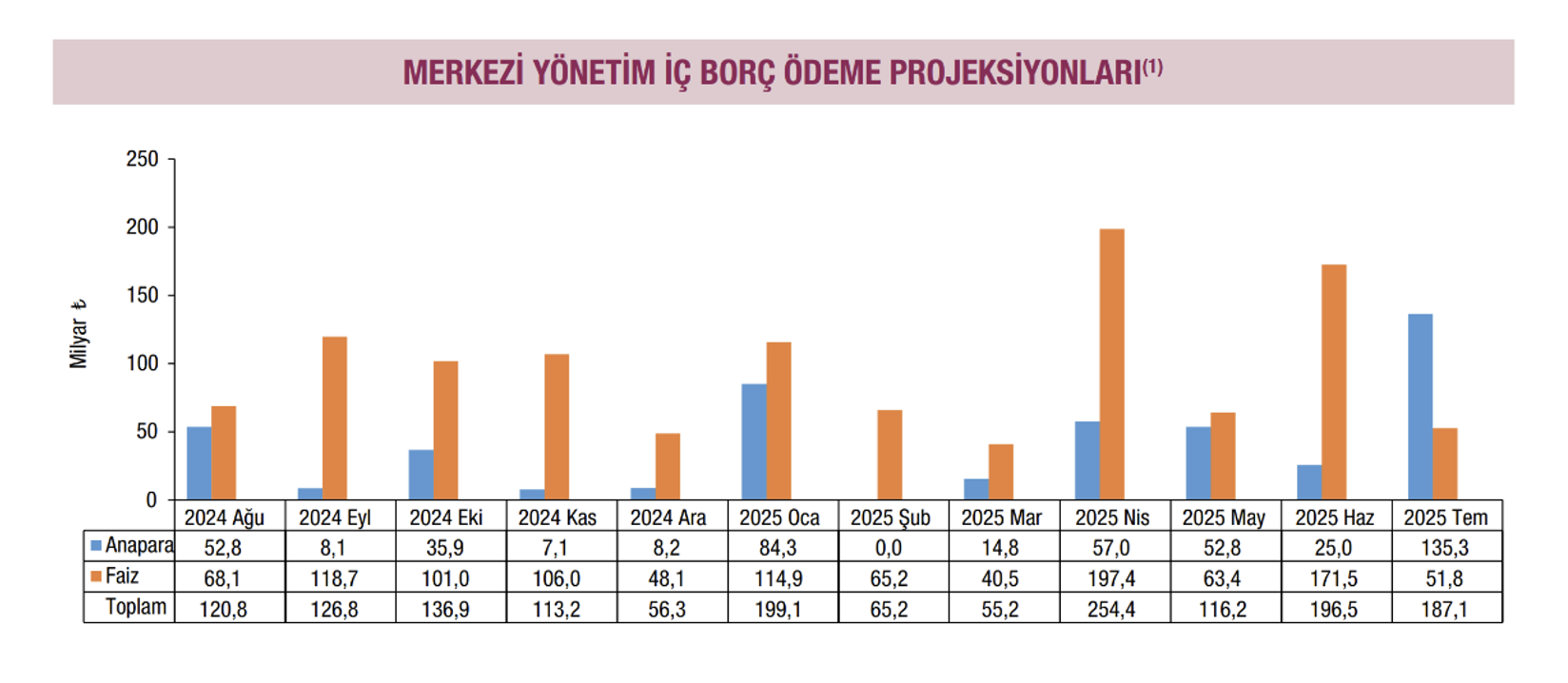

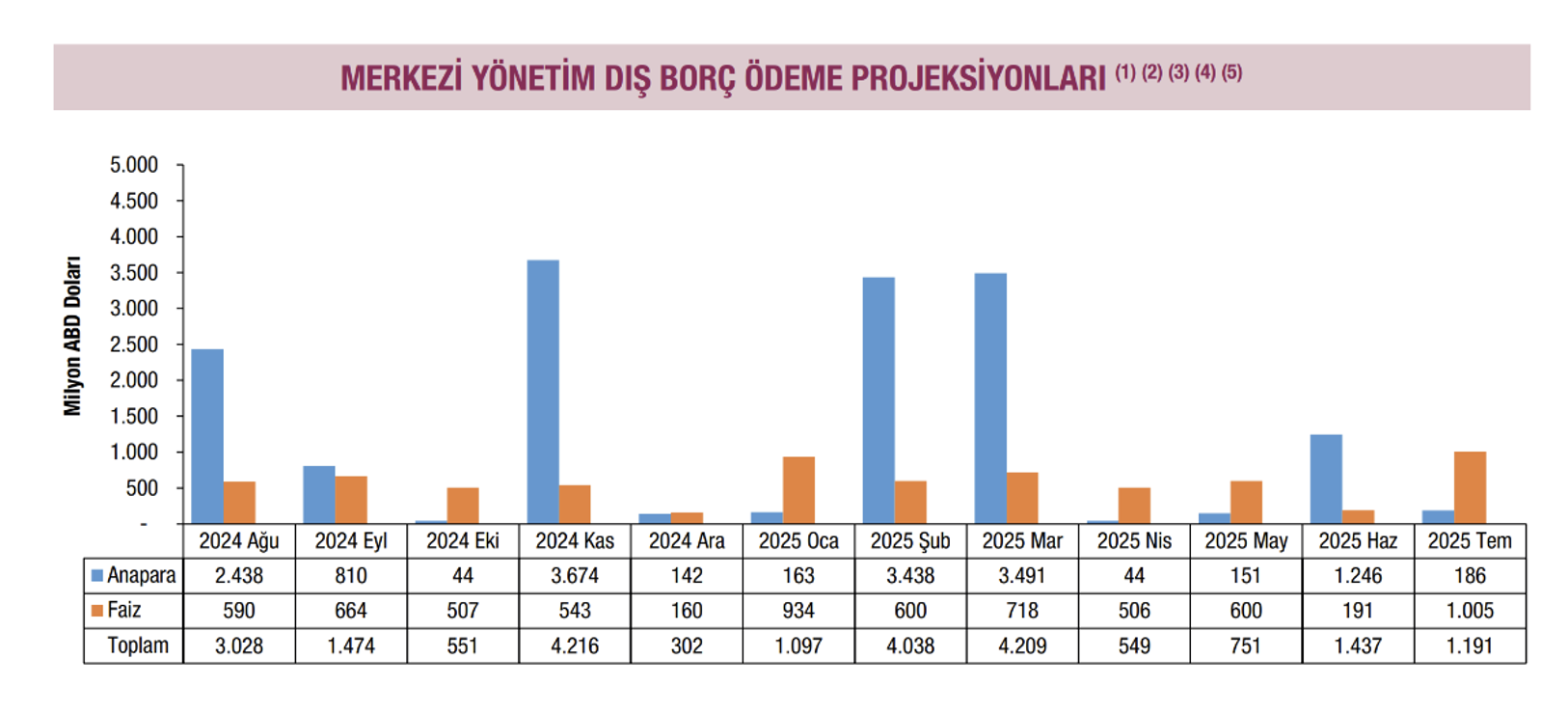

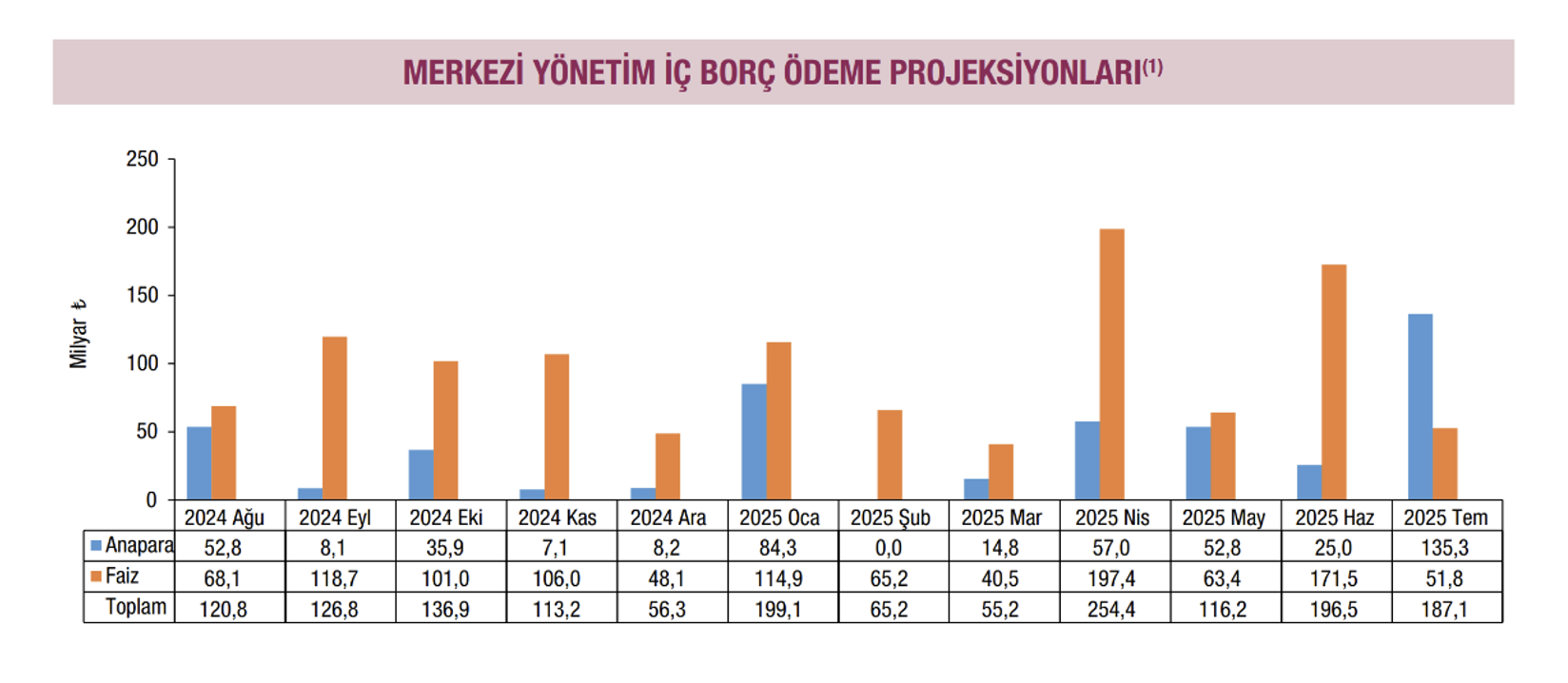

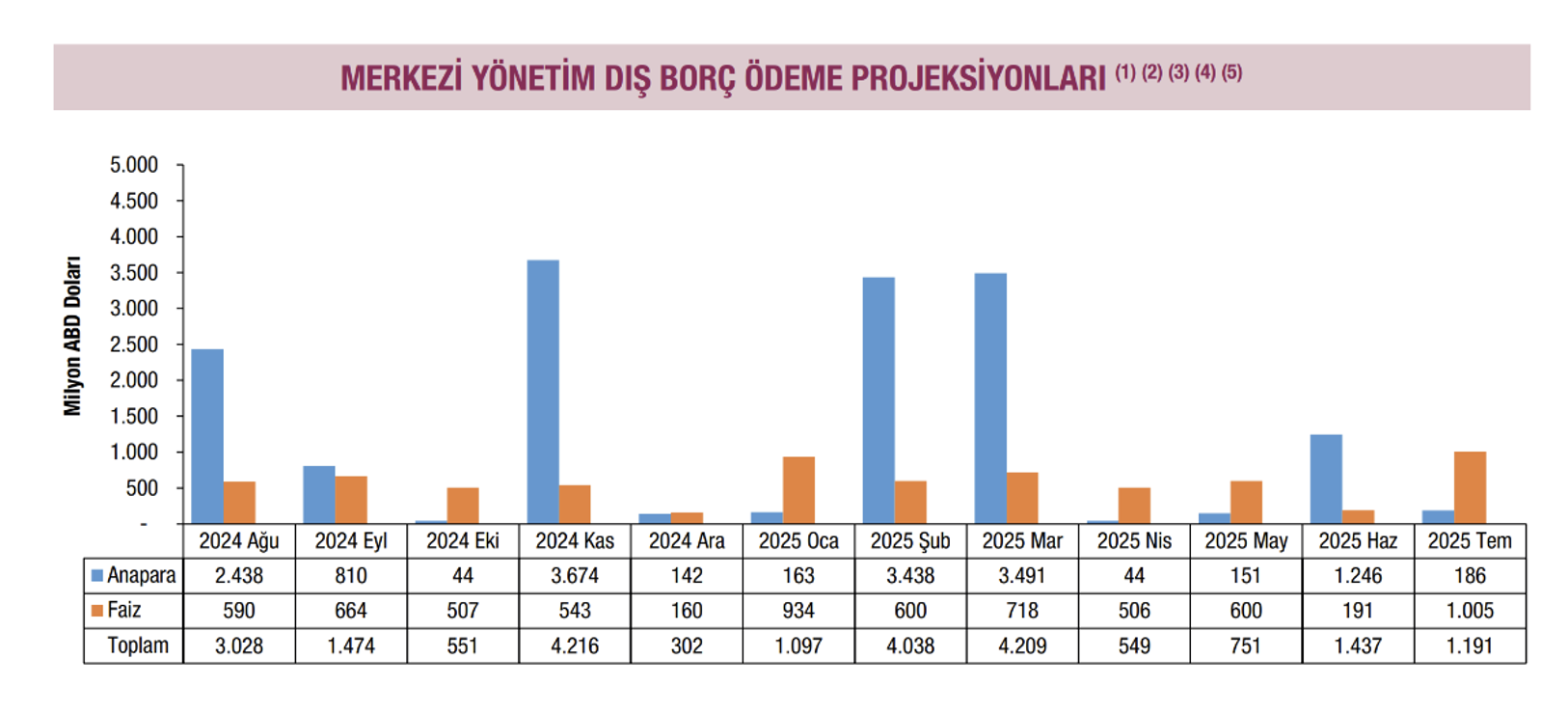

Bir de HMB’nın Kamu Borç Yönetimi Raporlarındaki projeksiyonlara bakalım. Aşağıdaki iki grafik önümüzdeki bir yıllık dönemde iç ve dış borç servisinin nasıl şekilleneceğini gösteriyor.

Grafiklerde görüldüğü gibi iç borç servisinin neredeyse tamamı faiz ödemelerinden oluşuyor. Hazine önümüzdeki dönem borcun faizini de yeniden borçlanarak ödeyecek gibi duruyor.

Çünkü bütçe açıklarının finansmanı için alınan borçların faiz ödemeleri, bütçe giderleri arasında yer alıyor. Borç düzeyi arttıkça, alacaklıya verilen faiz arttıkça (ihalede belirlenen ortalama yıllık bileşik faiz) bütçe giderleri içindeki faiz ödemelerinin hacmi genişliyor ve faiz ödemeleri bütçe açıklarının belirleyicisi oluyor. Şimdi de bütçe açıklarının finansmanı için yeniden borçlanma zorunluluğu doğuyor. Bu duruma literatürde açık-borç-faiz kısır döngüsü deniyor.

Başka bir sorun daha var: Borç faiz giderleri artış trendi içindeyken kamuda tasarruf nasıl olacak?

Bütçenin mümkün olan en detay veri setinden kamuda tasarrufu üç ayda bir izliyorum ve bu köşede yazıyorum. Üçüncü çeyrek verilerini gelecek ay yazacağım, ama bugün bütçe giderleri dağılımına çok kısa göz attım, tasarruf genelgesinde yer alan kalemlere göre kamuda tasarrufun iyi gitmediğini söyleyebilirim. Hâlâ taşıt giderleri, temsil-ağırlama giderleri, enerji giderleri ya da sosyal tesis giderlerinde beklenen düşüş gerçekleşmediği gibi artış devam ediyor. Borç faiz giderlerinin bütçede görünen ve gelecek aylardaki boyutunu yukarıda bahsettim, sadece bu sebeple bile acil tasarrufa ihtiyaç var.

Goldman Sachs, Bank of America gibi uluslararası finans kuruluşları, TCMB’nin sıkı para politikasını devam ettirmesini önerirlerken, artık maliye politikası da kamuda tasarruf ile sıkılaşmak zorunda.

Prof. Dr. Binhan Elif YILMAZ

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce