EKONOMİ

Duayen iktisatçı Prof. Dr. Yılmaz Akyüz’den korkutan uyarı: “İşsizlik dayanılmaz boyuta gelebilir”

Prof. Dr. Yılmaz Akyüz: Hükümetin uluslararası piyasalardan yüksek faizle borçlanmaya devam etmesi sorunu çözmeyecek sadece büyüterek erteleyecektir.

Yayınlanma:

4 yıl önce|

Yazan:

BankaVitrini

Birleşmiş Milletler (BM) Ticaret ve Kalkınma Örgütü (UNCTAD) eski direktörü ve baş ekonomisti duayen iktisatçı Prof. Dr. Yılmaz Akyüz, TL’nin daha da zayıflamasının bir yandan enflasyonu azdırırken öte yandan kur riski yüksek şirketlerin sorunlarını katlayacağını vurguladı.

Türkiye’nin önümüzdeki dönemde krizi daha da derinleştirebilecek iki dış şokla karşı karşıya kalabileceğine dikkat çeken Prof. Dr. Yılmaz Akyüz ile ekonomide yaşanan derin krizi konuştuk.

TÜRKİYE’Yİ UYARMIŞTIK

– Yükselen döviz kuru, yüksek enflasyon, yüksek faiz, düşük büyüme ve yüksek işsizlik… Türkiye ekonomisi bu noktaya nasıl geldi?

Türk ekonomisi buraya iki günde gelmedi. Bu sorunların tohumları 2003’den sonra, küresel sermayenin yüksek getiri arayışı ile üçüncü dünyaya akmaya başladığı yıllarda atıldı. Sermaye girişleri popülist politikalara ve hızlı büyümeye olanak vererek AKP’nin iktidarını konsolide etmesinde önemli bir rol oynadı. Ama bunu yaparken de şu anda üstesinden gelemediği finansal kırılganlıklar ve yapısal sorunlar yarattı.

AKP daha önce hiçbir hükümete nasip olmayan olağanüstü elverişli küresel finansal koşullarda iktidara geldi. 2000’lerin başında ABD’de teknoloji balonunun patlamasıyla Fed’in faizleri hızla düşürmesi ve Avrupa’nın da buna ayak uydurması sonucunda küresel sermaye, faizlerin yüksek ve varlık fiyatlarının düşük olduğu, Türkiye’nin de içinde bulunduğu yükselen ekonomilere (YEK) yönelmeye başladı. Sermaye girişleri görülmemiş düzeylere çıkarak 2007 yılında milli gelirin yüzde onuna ulaştı. Bunlar içinde en liberal yabancı sermaye rejimlerden birine sahip olan ve 2008 yılına kadar iktisat politikalarını IMF gözetimi altında yürüten Türkiye bundan oldukça yüksek pay alan ülkelerden biri oldu.

Sermaye girişleri 2008 krizi sırasında kısa bir kesintiye uğradıktan sonra ABD ve AB’nin faizleri sıfırlaması ve hızlı likidite genişlemesi ile tekrar yükselişe geçti. Kriz öncesine kıyasla biraz daha düşük bir düzeyde kalmakla ve iniş çıkışlar göstermekle birlikte şu ana kadar genel ve sürekli bir ani duruş ve tersine dönüş yaşanmadı.

Sermaye girişleri sadece Türkiye’de değil birçok ülkede büyümenin 2003’den sonra görülmemiş düzeylere çıkmasının ana nedenidir. AKP hükûmetinin ilk beş yılında büyüme 1990-2002 ortalamasının iki katına çıkmış, 2008 krizinden sonra da 2012’ye kadar hayli yüksek düzeylerde seyretmiştir. Sermaye girişleri makroekonomik istikrarda da önemli bir rol oynamış, bu sayede güçlenen kur, fiyat bekleyişleri için bir çıpa görevi görerek enflasyonun düşürülmesine kolaylaştırmış, bu da faizlerin düşmesine zemin hazırlamıştır.

YEK’lerin 2008 krizi öncesindeki güçlü ekonomik performansları ve krizden sonra da çabucak toparlanmaları, o dönemde Güney’deki büyümenin Kuzey’e bağımlılığının koptuğu, YEK’lerin dünya ekonomisinin lokomotifi haline gelmekte olduğu görüşüne yol açmıştır. Bu görüşün çığırtkanlığını IMF yapmakta, bu durumu da izlenen neoliberal politikalara atfetmekteydi.

O dönemde South Centre’da yaptığımız çeşitli çalışmalarda YEK’lerdeki hızlı büyümenin büyük ölçüde elverişli küresel koşullardan kaynaklandığını, bu koşullar aynı zamanda kırılganlıklar yarattığı için sürdürülemeyebileceğini anlatıp Türkiye de dahil ülkeleri rehavete kapılmamaları için uyarmıştık.

KIRILGANLIK ARTTI

– Ne tür kırılganlıklar yaratıyordu?

Yakından bakıldığında bu ülkelerin birçoğunda, sanayi yatırımları ve verimlilik gibi temel değişkenlerde önemli bir iyileşme olmadığı, aksine sanayisizleşme eğilimlerinin belirmeye başladığı, yurtiçi tasarrufların artmadığı, sermaye girişlerinin yatırımdan çok tüketime yöneldiği görülüyordu. Nitekim büyüme yavaşlayıp IMF’in projeksiyonlarındaki hata payları artmaya başlayınca IMF de yavaş yavaş pozisyonunu değiştirerek bu hızlı büyümenin sürdürülebilirliğini sorgulamaya başladı.

Türkiye’de ihracat potansiyeli yaratacak ya da ithalata bağımlılığı azaltacak türde yatırımlar yetersiz kalmış, büyümeyi giderek artan bir oranda borçla finanse edilen özel tüketim ile gayrimenkul ve altyapı yatırımları sürüklemiş, mega projeler altyapıda önemli ölçüde âtıl kapasite yaratarak kamu kesimini büyük mali yükümlülükler altına sokmuştur. Sermaye girişleri kura değer kazandırarak sanayileşmeyi kösteklemekle kalmamış aynı zamanda cari açıkların ve dış yükümlüklerin artmasına, net dış yatırım pozisyonunun kötüleşmesine neden olmuştur. Özellikle 2012’den sonra sermaye girişleri düşme eğilimi gösterirken cari açıkların oldukça yüksek bir düzeyde kalması, kırılganlığı giderek artırmıştır.

Üçüncü dünyanın son yarım asırlık sermaye akımları konusundaki deneyiminden çıkan önemli derslerden biri şudur; girişleri doğru yönetip kontrol etmezseniz, çıkışları kolay kolay engelleyemezsiniz. 2000’li yıllarda sermaye girişleri hızlandığında bazı ülkeler bunların yarattığı kırılganlıkları önlemek için az çok çaba gösterirken, Türkiye tamamen kayıtsız kalıp “laissez-faire” politikası izliyordu. Daha 2013 yılında Morgan Stanley Türkiye’yi, Brezilya, Endonezya, Güney Afrika ve Hindistan ile birlikte “Kırılgan 5’liler” grubuna dahil etmişti. South Centre’da 2013 yılı verilerine bakarak yaptığımız ve rezervlerin yeterliliğini ölçmeye yönelik bir çalışmada da Türkiye 16 ülke arasında en kırılgan ekonomi olarak beliriyordu.

Kırılganlık özellikle üç alanda ciddi boyutlara varmıştır.

– Bu alanlar hangileri?

Birincisi, hisse senedi, tahvil, mevduat ve gayrimenkul piyasalarındaki yabancı varlığı görülmemiş düzeylere ulaşmış, yabancı giriş çıkışları sadece bu piyasalarda değil döviz kurları üzerinde de önemli etkiler yaratmaya başlamıştır.

İkincisi, sermaye hesabının yerleşikler için giderek daha da açılması, bir yandan özel sektörün dolar cinsinden borçlarının ve kur riskinin artmasına yol açarken diğer yandan da sermaye kaçışını kolaylaştırmıştır.

Üçüncüsü, yurtiçi mevduat ve kredilerde dolarizasyona izin verilmesi, kamu kesimi de dahil yerleşikler arasında yabancı para cinsinden kontratlara ve fiyatlamaya göz yumulması, yerleşiklerin yurt içinde para ikamesi olanaklarını, bu da kur hareketlerini artırmıştır.

Ekim ayındaki makalemde anlattığım gibi bu üç unsur 2018’da başlayan kur krizinde temel bir rol oynamıştır.

TL’NİN ZAYIFLAMASI ENFLASYONU AZDIRACAK

– Şu anda Türkiye ekonomisi geçen ekim ayında yazdığınız makale döneminden çok daha kötü duruma geldi, kur 8.50 seviyesine kadar çıkarken, faizler daha da yükseldi. “Kur ve enflasyon kontrol altına alınmazsa, kur krizi giderek borç krizine dönüşebilir” uyarınız var. Şu dönemde Türkiye borç krizine daha mı çok yaklaştı, bu anlamda başka ne tür riskler görüyorsunuz?

Beklediğim gibi faiz artışları pek işe yaramadı ve iktidar istikrar ile büyüme arasında sıkışıp kaldı. Özellikle turizmden umulan gelirler gelmezse cari açığın kapanması için kurun daha fazla düşmesi ya da ekonominin daralması gerekecektir. Liranın daha da zayıflaması bir yandan enflasyonu azdırırken öte yandan kur riski yüksek şirketlerin sorunlarını katlayacaktır. Aksine faizleri daha da artırarak sermaye çekmeye çalışmak, zaten yüksek olan işsizliği dayanılmaz düzeylere çıkaracaktır. Bu politika açmazlarından kaçınmak için hükümetin uluslararası piyasalardan yüksek faizle borçlanmaya devam etmesi sorunu çözmeyecek sadece büyüterek erteleyecektir.

Ayrıca önümüzdeki dönemde krizi daha da derinleştirebilecek iki dış şokla karşı karşıya kalabiliriz.

İTHALAT FATURASI KATLANACAK

– Ne tür şoklardan bahsediyorsunuz?

Emtia fiyatlarındaki artış ve küresel finansal koşullarda ani ve ciddi bir sıkışma, risk iştahının azalması, faizlerin artması.

Küresel emtia fiyat endeksi şu anda son altı yılın en yüksek düzeyinde. Birçok gözlemci Korona kontrol altına alındıktan sonra bastırılmış talep potansiyelinin açığa çıkacağını ve fiyatların on yıl öncesi gibi tepe yapacağını öngörmekte. Bunun Turkiye’de cari açık, büyüme ve istikrar üzerindeki olumsuz etkilerinin bu defa çok daha ciddi olacağını kestirmek zor değil. On yıl önce hızlı sermaye girişleri artan enerji ithal faturasının finanse edilmesine olanak verirken şu anda bu söz konusu değil. İkincisi, artık önemli miktarda tarım ürünü ithal etmeye başladığımız için, petrol ve doğalgaz yanında bu ürünlerin fiyatlarındaki artış da ithalat faturamızı artıracaktır.

Küresel finansal koşullar da birkaç nedenle aleyhe dönebilir. 2008 krizinde uygulanan para politikalarının yarattığı finansal aşırılıklar giderilmeden Korona krizi gelmiş, ABD ve AB merkez bankaları 2008’den daha hızlı bir şekilde faizleri düşürüp likidite genişlemesine gitmişlerdir. Bunun hisse senedi ve yüksek riskli diğer varlık fiyatlarında yol açtığı balonun ABD finans sisteminde kırılganlık yarattığı Fed tarafından da dile getirilmeye başlanmıştır. Bu balonun patlamasının küresel risk iştahını azaltıp sermaye hareketlerini aşağıya çekeceği açıktır.

İkincisi, ABD’de enflasyon paranoyası tekrar başladı. Başkan Biden’in yatırım programının ekonomiyi ısıtacağı, enflasyonu ve faizleri artıracağı beklentisi yaygınlaşmakta. Kanımca hammadde fiyatları ve tedarik zincirlerindeki aksamalar maliyetleri artırarak enflasyonda geçici bir sıçrama yapabilir. Ama güç dengesinin bu denli sermaye lehine değiştiği bir ortamda fiyat-ücret sarmalının tekrar oluşma olasılığı hayli düşük. Elbette önemli olan Fed’in ne yapacağı. Hazine bakanı Yellen’in faizleri önden artırarak enflasyondaki muhtemel bir hızlanmayı engellemek gerekebileceğini söylemesi piyasalarda ve bizim gibi ülkelerde epey tedirginlik yarattı. Küresel risk iştahının azalması ve faizlerin artması şu anda görmek isteyeceğimiz en son şeylerden biri olsa gerek.

– Bu saatten sonra yabancı yatırımcıyı çekmek mümkün olabilecek mi?

Konunun farklı boyutlarını ayırt etmek gerekir. Geçmişte yabancı sermaye ile ilişki, genellikle New York ya da Londra mevzuatına tabi dolar cinsinden sınır-ötesi krediler ile sınırlı miktarda doğrudan yatırımlardan ibaret olduğu halde 2000’li yıllarda yabancıların üçüncü dünya ülkelerinin finans piyasalarına girip yerleştiklerini ve yaygınlaşan küresel üretim ağları çerçevesinde bu ülkelerde önemli miktarlarda doğrudan yatırım yaptıklarını görüyoruz. Bunun yabancı sermayenin piyasalara girip yerleşmesiyle ülke içindeki politik ve ekonomik gelişmelere olan duyarlığının arttığı bir gerçek. . Sadece kur riski değil aynı zamanda mevzuat ve düzenlemelerden doğabilecek riskler de var. Öngörülebilirlik yabancı sermaye için artan bir önem kazanıyor ve ekonomik ve siyasal istikrarsızlığın sermaye hareketleri üzerindeki etkisi artıyor. Bu açıdan Türkiye’nin 2018’den sonra para ve kredi politikaları ve sermaye hareketleri konusunda gösterdiği düzensiz, erratic tutumun ve aldığı tutarsız kararların belirsizliği ve güvensizliği artırdığı ve liradan kaçışta ve kurdaki düşüşte önemli bir rol oynadığı yadsınamaz.

DOĞA VE İŞÇİ HAKLARINA TEHDİT

– “Bir ülkede demokrasi ve hukuk yoksa o ülkeye yatırım gitmez” deniyor. Yabancı yatırımcılarla yatırım yapılan ülkelerin siyasal rejimi arasında böyle bir ilişki var mı?

Öngörülebililiğin yabancı sermaye için artan bir önem kazanması daha fazla demokrasi eşittir daha fazla yabancı yatırım ya da demokrasi yoksa yabancı yatırım gelmez demek değil. Temel hak ve özgürlükleri ihlal eden birçok ülkenin siyasal ve ekonomik olarak yeterince istikrarlı ve kârlı bir yatırım ortamı sağlayabildiklerini ve önemli miktarda yabancı sermaye çekebildiklerini biliyoruz. Geçmişte ya da bugün epey yabancı yatırım alan Çin, Malezya, Şili ve Arjantin gibi ülkelerin hak ve özgürlük karnelerinin çok parlak olduğu söylenemez. Öte yandan birçok üçüncü dünya ülkesindeki yabancı yatırımların toplumdan çok ülkeyi yöneten elitlerin çıkarlarına hizmet ettiği, doğa, isçi hakları ve insan sağlığı için ciddi tehdit ve tehlikeler doğurduğu bilinmektedir. Bize gelen yatırımların bir bölümü de bu nitelikte. Eğer temel haklara saygı ve yasalar önünde hesap verebilirlik sağlanabilseydi, bu tür yatırımlar muhtemelen gelmeyecek, yapılamayacaktı.

Kısaca, hak ve özgürlükleri ihlal ettiği halde bol miktarda yatırım alan ülkeler olduğu gibi bunları ihlal edebildiği için yatırım alan ülkeler de var. Siyasal rejimle yabancı yatırımlar arasındaki ilişki ne olursa olsun, hak, hukuk ve özgürlük taleplerinde yabancı sermayenin bir argüman olarak kullanılmasını doğru bulmuyorum. Bu talepler için yabancı yatırımdan çok daha saygın gerekçeler olduğunu biliyoruz.

Cumhuriyet – Şehriban Kıraç

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

“Nasıl Yatırım Yapılır?” – Kitap Özeti

Yayınlanma:

2 gün önce|

25/06/2025Yazan:

BankaVitrini

Kitap Künyesi

-

Kitap Adı: Nasıl Yatırım Yapılır?

-

Alt Başlık: Kişisel Yatırımın Cesur ve Yeni Dünyasına Yolculuk

-

Yazarlar:

-

Peter Stanyer

-

Masood Javaid

-

Stephen Satchell

-

-

Çevirmen: S. Cem Çiloğlu

-

Yayınevi: The Economist Books / Türkçe baskı: Epsilon yayınevi

-

Dil: Türkçe (Orijinal dil: İngilizce)

-

Kapsam: Yatırımın temellerinden başlayarak kişisel finans, portföy yönetimi, risk dağılımı ve yeni nesil yatırım araçlarına kadar geniş bir perspektif sunar.

-

Hedef Kitle: Yatırıma yeni başlayacak bireyler, kişisel finansına yön vermek isteyenler ve stratejik portföy oluşturmak isteyen yatırımcılar.

İçerik Özeti

-

Yatırımın Temel İlkeleri

-

Risk ve Getiri Dengesi

-

Portföy Teorisi

-

Fon Seçimi ve Dağılımı

-

Alternatif Yatırım Araçları (ETF’ler, tahviller, emtialar, kripto varlıklar)

-

Yatırım Psikolojisi ve Karar Alma Süreçleri

-

Güncel Piyasa Gelişmeleri ve Etkileri

“Nasıl Yatırım Yapılır?” – Kitap Özeti

1. Yatırımın Temelleri

Kitap, yatırımın amacını net şekilde tanımlayarak başlar: paranın zaman içindeki değerini korumak ve artırmak. Yatırımcılar için temel kavramlar olan risk, getiri, zaman ufku, likidite gibi konular ele alınır.

📌 Ana fikir: Her yatırım bir risk içerir; önemli olan bu riski bilinçli şekilde yönetebilmektir.

2. Portföy Oluşturma ve Risk Dağılımı (Diversifikasyon)

Yazarlar, yatırımcılara tüm yumurtaları aynı sepete koymamaları gerektiğini anlatır. Portföy oluştururken farklı varlık türleri arasında dağılım yapmanın önemi vurgulanır: hisse senetleri, tahviller, nakit, emtialar, alternatif yatırımlar gibi.

📌 Ana fikir: Sağlam bir yatırım stratejisi; çeşitlendirme, maliyet bilinci ve hedefe uygunlukla mümkündür.

3. Varlık Sınıfları ve Araçlar

Bu bölümde yatırım yapılabilecek başlıca varlıklar detaylı şekilde anlatılır:

-

Hisse senetleri: Uzun vadede büyüme sağlayan ama dalgalı ürünlerdir.

-

Tahviller: Daha düşük riskli, ama sınırlı getirili.

-

Nakit ve mevduat: Güvenli ama enflasyona karşı kırılgan.

-

Alternatif yatırım araçları: Gayrimenkul, hedge fonları, özel sermaye ve son zamanlarda kripto varlıklar gibi yeni trendler.

📌 Ana fikir: Her varlık sınıfının risk-profili farklıdır ve yatırımcının hedeflerine göre seçilmelidir.

4. Zaman ve Psikoloji Faktörü

Yatırımcıların en büyük düşmanlarından biri kendileridir. Korku, açgözlülük, sürü psikolojisi gibi duygusal faktörlerin yatırım kararlarını nasıl etkilediği anlatılır. Piyasa zamanlamasının zor olduğu, uzun vadeli düşünmenin önemi vurgulanır.

📌 Ana fikir: Duygusal kararlar yerine disiplinli bir yatırım stratejisi başarı getirir.

5. Yatırım Stratejileri ve Yaklaşımlar

Pasif ve aktif yatırım farkı, endeks fonlarının avantajları, değer ve büyüme yatırımcılığı gibi farklı yatırım stratejileri açıklanır. Ayrıca, yaşa ve gelir seviyesine göre yatırım stratejileri örneklenir.

📌 Ana fikir: Herkesin yatırım stratejisi kişisel durumuna, hedeflerine ve risk toleransına uygun olmalıdır.

6. Geleceğe Hazırlık ve Yeni Trendler

Kitabın son bölümleri geleceğin yatırım dünyasına odaklanır. ESG (çevresel, sosyal ve yönetişim kriterleri), yapay zeka destekli algoritmalar, robo-danışmanlar, fintech’ler gibi konular ele alınır.

📌 Ana fikir: Yatırım dünyası hızla değişiyor; bilgiye açık ve adapte olabilen yatırımcılar öne çıkacak.

Genel Değerlendirme

Bu kitap, yatırım dünyasına giriş yapmak isteyenler için bilimsel temellere dayalı, pratik ve anlaşılır bir kılavuzdur. Hem yeni başlayanlar hem de stratejisini geliştirmek isteyen yatırımcılar için değerli bilgiler sunar.

Dünya enerji güvenliğinin kalbinde yer alan Hürmüz Boğazı, küresel ticaretin ve petrol taşımacılığının en kritik geçitlerinden biridir. Ancak bu boğazın geçici dahi olsa kapanması, sadece bölgeyi değil, tüm dünya ekonomisini derinden etkileyebilecek bir kriz senaryosudur. Bu yazıda, Hürmüz Boğazı’nın önemi ve kapanmasının olası sonuçları detaylı bir şekilde incelenmektedir.

HÜRMÜZ BOĞAZI’NIN STRATEJİK ÖNEMİ

Hürmüz Boğazı, İran ile Umman arasında yer alır ve Basra Körfezi’ni Umman Denizi’ne bağlar.

Bu dar geçit, dünyanın en büyük petrol üreticilerinden olan Suudi Arabistan, Irak, Kuveyt, İran, BAE ve Katar’ın deniz yoluyla petrol ve doğalgaz ihracatında tek çıkış kapısı niteliğindedir.

-

Günlük yaklaşık 17-20 milyon varil petrol bu boğazdan taşınmaktadır.

-

Bu miktar, küresel petrol ticaretinin yaklaşık %20’sine denk gelir.

-

Ayrıca Katar’ın sıvılaştırılmış doğalgaz (LNG) ihracatının da büyük bölümü bu yoldan geçer.

ENERJİ VE EKONOMİK SONUÇLARI

1. Petrol Fiyatlarında Şok Artış

Hürmüz Boğazı’nın kapanması, arz şokuna yol açar.

-

Petrol fiyatları birkaç gün içinde 150-200 dolar/varil seviyelerine çıkabilir.

-

Enerji ithalatçısı ülkelerde enflasyonist baskılar oluşur.

-

Üretim maliyetleri artar, ekonomiler yavaşlar, stagflasyon riski doğar.

2. Küresel Tedarik Zincirinin Bozulması

-

Asya, Avrupa ve ABD’ye enerji taşıyan petrol tankerleri seferlerini durdurmak zorunda kalır.

-

Enerjiye bağımlı endüstriler (otomotiv, plastik, gübre vb.) ağır darbe alır.

-

Alternatif boru hatları kapasite olarak yetersizdir.

JEOPOLİTİK VE ASKERİ SONUÇLARI

1. ABD-İran Gerilimi Zirveye Çıkar

İran’ın boğazı kapatma tehdidi veya fiilî kapatma girişimi, ABD ve müttefiklerinin askerî karşılık verme ihtimalini doğurur.

Bölgedeki ABD Donanması’nın varlığı bu senaryo için hazırdır.

2. İsrail, Suudi Arabistan ve Körfez Ülkeleri Tetikte Olur

İran’ın bu hamlesi bölge ülkeleri tarafından ulusal güvenlik tehdidi olarak değerlendirilir.

Silahlanma hızlanır, bölgesel çatışma riski artar.

3. Askerî Müdahale ve Savaş Riski

Deniz yolunun açık tutulması için ABD önderliğinde çok uluslu bir askerî müdahale gündeme gelebilir.

Bu durum petrol bölgelerinde bombalamalara, deniz trafiğinin askıya alınmasına neden olabilir.

ALTERNATİF ENERJİ ROTALARI VAR MI?

-

Suudi Arabistan ve BAE, bazı petrolünü Hürmüz dışındaki boru hatlarıyla taşıyabilir.

Ancak bu yolların kapasitesi sınırlı ve tüm ihracatı karşılamaktan uzaktır. -

Katar LNG’si içinse alternatif güzergâh neredeyse yoktur.

TÜRKİYE’YE ETKİSİ NE OLUR?

-

Türkiye enerji ithalatının büyük kısmını bu bölgelerden sağlamaktadır.

-

Fiyatlar arttığında Türkiye’nin enerji faturası büyür → cari açık artar.

-

Bu durum TL üzerinde baskı oluşturur, enflasyon hızlanır.

Hürmüz Boğazı’nın kapanması, sadece bölgesel değil, küresel bir kriz anlamına gelir. Petrol ve gaz piyasasında arz şoku yaratır, küresel ekonomiyi durma noktasına getirebilir. Jeopolitik gerilimlerin zirveye çıktığı bir ortamda bu boğazın güvenliği, dünya düzeni açısından kırılma noktasıdır.

BANKA HABERLERİ

Limonlar Kredi Aldığında: Asimetrik Bilginin Finansal Sistemdeki Yankısı

Yayınlanma:

6 gün önce|

21/06/2025Yazan:

Serhat Can

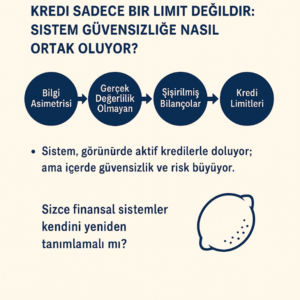

Bankaların kredi sistemlerinde giderek daha sık karşılaştığımız bir tablo var: Gerçek kredi değerliliği taşımayan birey veya işletmelere, sistemsel boşluklar nedeniyle kredi limitleri açılıyor. Kredi puanı iyi görünüyor, limit mevcut—ama geri ödeme kabiliyeti yok. Neye benziyor, biliyor musunuz? George Akerlof’un 1970’te yazdığı kendisine Nobel iktisat ödülü aldıran “limon piyasası”na.

Asimetrik Bilgi Sorunu:

Akerlof’un teorisinde, alıcı ve satıcı arasındaki bilgi dengesizliği nedeniyle kaliteli ürünler (iyi arabalar) piyasadan çekilir, yerine “limonlar” (kötü arabalar) kalır. Bugünün kredi sisteminde ise:

- Banka, müşterinin gerçek riskini göremiyor (ya da görmek istemiyor).

- Müşteri, sistemin sunduğu limitlere ulaşıyor, kredi kullanıyor.

- Böylece finansal piyasada “limon” krediler çoğalıyor: riskli, sürdürülemez, görünürde aktif.

Sonuç Ne Olur?

- Gerçek değerliliğe sahip kullanıcılar daha pahalı krediye ulaşır.

- Sistem, kendi içindeki çürüklüğü fark edemez.

- Uzun vadede bu asimetrik bilgi, toplu bir güven krizine dönüşür. Tıpkı Akerlof’un uyardığı gibi…

- Finansal sistemler gelişiyor, algoritmalar daha sofistike hale geliyor—ama hâlâ “insanı” göremeyen modellerle çalışıyoruz. Kredi vermek sadece matematik değil; güvenin, bağlamın ve davranışsal içgörünün birleşimidir.

- “Kredi sadece bir limit değil, bir güven oyudur.”

Kredi sistemleri giderek daha sofistike hale geliyor. Algoritmalar, puanlama sistemleri, dijitalleştirilmiş değerlendirme modelleri… Peki ama hâlâ “insanı” göremeyen bu sistemler gerçekten güvenli mi?

George Akerlof, 1970’te “limon piyasası” teorisini ortaya attığında otomobil piyasasını örnek gösteriyordu. Bugün ise aynı teoriyi bizzat kredi piyasasının içinde yaşıyoruz: asimetrik bilgi, yani tarafların eşit derecede bilgi sahibi olmaması, sistemi yavaş yavaş çürütüyor.

Gözlemlerimden İki Sessiz Hikâye

Firma kârlı göründü, konkordatoya girdi. Bir yıl önce denetimini yaptığım bir firmayla denetim sırasında yaşadığımız bir anlaşmazlık yüzünden yollarımız ayrılmıştı. Geçtiğimiz günlerde konkordato ilan ettiklerini öğrendim. İlginçtir: Banka kredileri denetim sonrası son bir yılda ciddi oranda artmıştı. Bilanço ise temizdi—görünürde. Ama içini bilen biri olarak şunu söylemeliyim: stoklar şişirilmişti. Sayım tutanakları arasındaki fark 3 milyon dolar kadardı.

Stoklar yalansa, bilanço da yalandır. En kolay oynanan kalem de budur çünkü. “Stoklarda 3 milyon dolarlık yapay bir değerleme vardı—bu, bilanço üzerinde kar gibi görünse de gerçekte zarardı.” Bankalar ne yaptı? Kağıt üstündeki görüntüye bakıp kredi verdiler. Mali analizlerin yapamadığı tek şey stok denetimidir, stoklarda ne yazıyorsa kabul edilir. Şu sorularla meşgul olduklarını da hiç zannetmiyorum: Stok sayım tutanak raporu mevcut stoklarla karşılaştırıldı mı? Stok sayım tutanağını kim hazırlamış? Bağımsız denetim mi yoksa şirket personeli mi? Firma son yıllarda matrah artırmış mı? Tedarikçi bakiye hareketleri stok değer hareketleriyle uyumlu mu? Stoklarda dikkat çekici bir durum var mı? Hammadde stoğu mamül stoğundan fazla mı? Şirket ERP sisteminden stok değerleme raporu alındı mı? Sorular çoğaltılabilir.

Çalışanlarına maaşlarını ödemeyen firma, kredi kullanıyor.

Geçenlerde eski bir öğrencim aradı: Çalıştığı firma 3 aydır maaş ödemiyormuş ama aynı zamanda bankalardan kredi kullanmaya devam ediyormuş. Hatta patronunun yeni bir konut satın aldığını duymuş. Bana sorduğu soruya gelirsek: “İş davası açarsam banka hesaplarına bloke konulur mu?

Banka sistemleri SGK kayıtlarını kontrol etse, firmanın 3 aydır sigorta ödemediğini görecekti. Ama görmedi. Çünkü sistem, sadece rakama ve geçmiş skora bakıyor—insan hikâyesine değil.

Sonuç: Algoritmalar Belki Zekidir, Ama Kördür

Bugünün kredi algoritmaları geçmiş veriye dayanır, davranışı anlamaz, öyküyü okumaz. Böylece sistem, Akerlof’un tarif ettiği gibi, limonlarla doluyor: Gerçekte riskli olan ama kâğıt üstünde sorunsuz gözüken kredilerle. Sonuç? Gerçekten sağlıklı, krediye erişimi hak eden işletmeler bu gölgelerin altında kalıyor.

Serhat CAN

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (848)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.144)

- BASINDA BİZ (60)

- BORSA (453)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.853)

- GÜNCEL (3.238)

- GÜNDEM (3.202)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.254)

- SÜRDÜRÜLEBİLİRLİK (476)

- VİDEO Vitrini (19)

- YAZARLAR (1.060)

- Ali Coşkun (25)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (65)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (36)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Gayri Resmi İşlemler ve Finansal Tablolara Etkisi: Görünmeyen Riskler

ZİHİN SAĞLIĞI KRİZİ KAPIDA!

AB, Anti-Greenwashing Düzenlemesini Askıya Alıyor

Trump: “Çin ile ticaret anlaşması imzaladık, sorada Hindistan var”

Şirketlerde Bağımsız Yönetim Kurulu Üyeliği Neden Şart Olmalı?

CGTN: Çin ve Orta Asya ülkeleri iş birliğini pekiştirme sözü verdi

“Nasıl Yatırım Yapılır?” – Kitap Özeti

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

DENİZBANK: Bir GMY istifası daha!

İsrail İran’a Neden Saldırdı?

Firma Finans Bilinci Neden Stratejik Bir Güçtür?

Finansın En Önemli 10 Formülü ve Önemi

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

SÖZCÜ: Bankalar 12 milyarlık borç sattı

- Kamu işçilerinin zam pazarlığı! Türk-İş Başkanı Ergün Atalay'dan 'grev' açıklaması 26/06/2025

- SON DAKİKA | Borsa günü düşüşle tamamladı 26/06/2025

- İkinci el araçta 6 ay 6 bin km ve ilan kısıtlaması 2026’ya uzatıldı 26/06/2025

- TEMMUZ ASGARİ ÜCRET ZAMMI: Asgari ücrete ara zam gelecek mi? Asgari ücret ara zammı ne kadar olacak? 26/06/2025

- Diyarbakır Türkiye’nin enerji arz gücüne katkı sağlıyor 26/06/2025

- İnşaat malzemesi sanayi bileşik endeksi yılın ilk artışını gösterdi 26/06/2025

- SON DAKİKA | Kamu işçilerinin zam pazarlığında ikinci teklif tarihi belli oldu 26/06/2025

- Trump, Çin ile ticaret anlaşması imzaladıklarını bildirdi 26/06/2025

- Resmi Gazete'de bugün (27.06.2025) 26/06/2025

- Bessent, "Bölüm 899" düzenlemesinin vergi tasarısından çıkarılmasını istedi 26/06/2025

- Beyaz Saray: Ticaret anlaşmaları için son tarih kritik değil 26/06/2025

- Çoğu Fed yetkilisi Temmuz'da faiz indirimine karşı 26/06/2025

- İkinci el otomobil satışında 6 ay-6 bin kilometre kısıtlaması uzatıldı 26/06/2025

- "Türkiye'nin maliyet bazlı rekabet gücü 2015 yılı seviyesinin altına indi" 26/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı