GÜNCEL

Bir Bankanın hikâyesi: Likidite ve Durasyon Riski; Bankaya hücum

Yayınlanma:

2 yıl önce|

Yazan:

BankaVitrini

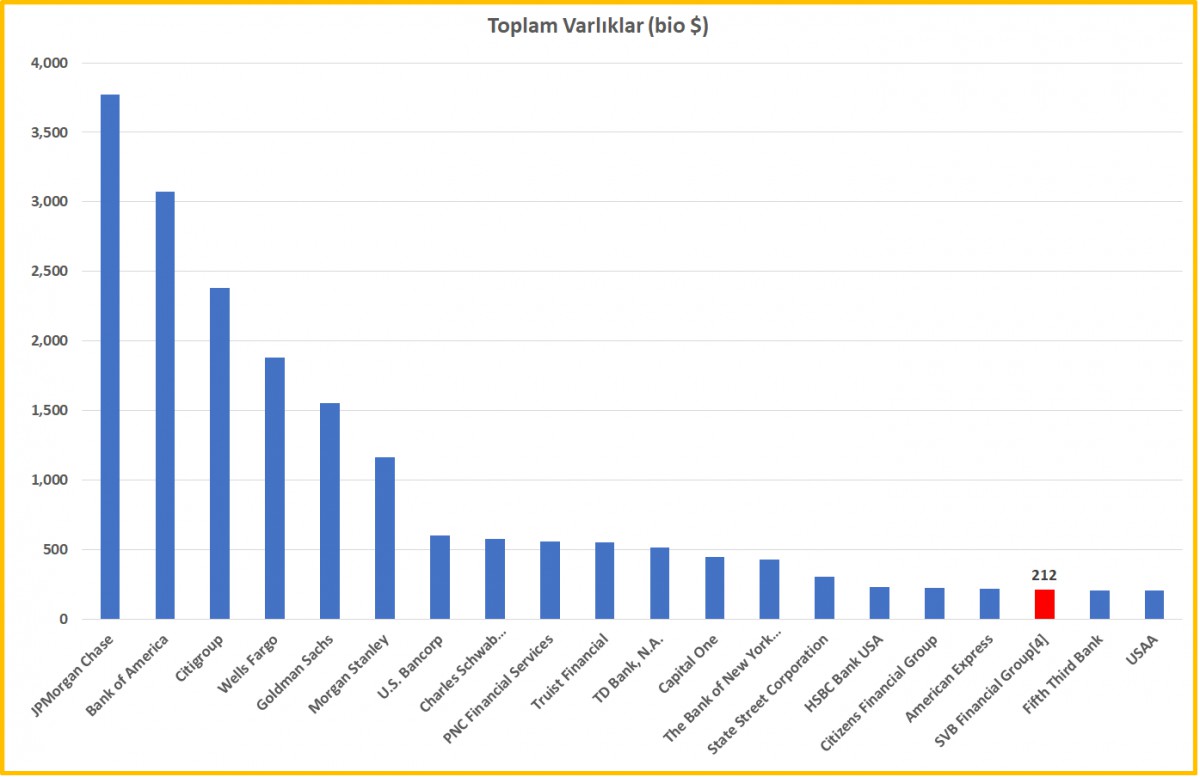

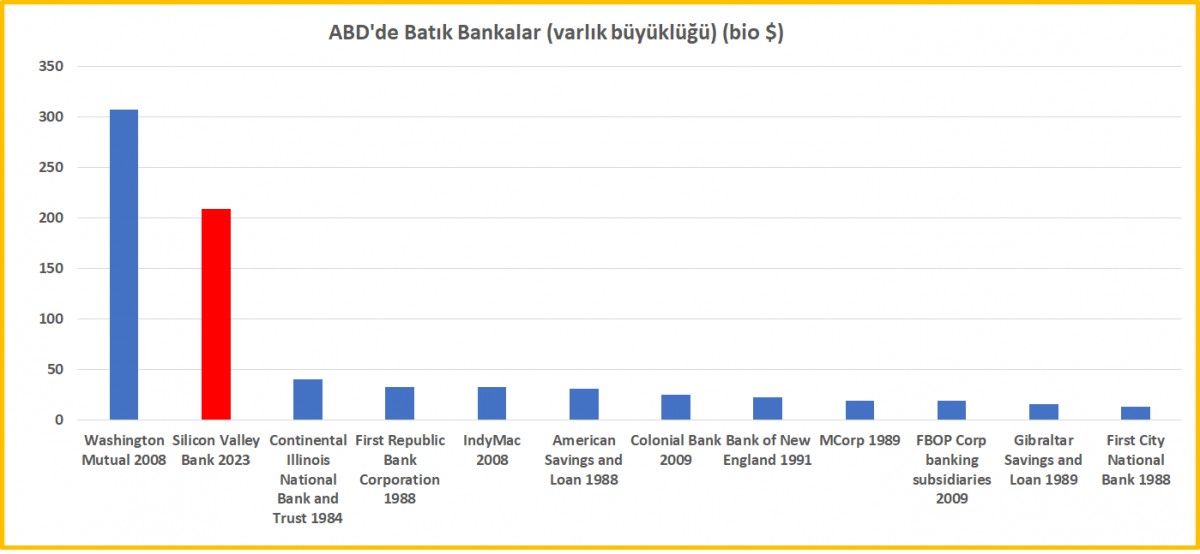

- SVB Financial Group, Cuma günü 2008 mali krizinden bu yana batan (fona devredilen) ABD’nin en büyük bankası oldu. Silikon Vadisi Bankası (SVB) ABD banka büyüklükleri listesinde 16. sırada yer alırken, aynı zamanda büyüklük itibariyle de en büyük ikinci batık olarak tarihe geçti.

- SVB’nin Cuma günü çöküşü küresel mali piyasalarda ciddi bir çalkantı ve endişe yaratırken, Pazar gece geç saatlerde ağırlıklı olarak kripto para işlemlerine aracılık eden liste sıralamasında 33. büyük banka konumunda Signature Bank da kapatıldı. ABD otoriteleri, hafta sonu yaşanan türbülansı kontrol etmek adına çaba göstermek suretiyle tüm sorunlu yapıları kontrollü bir şekilde ele alarak sistemik bir soruna sebebiyet vermemeye özen gösterdiklerini anlıyoruz. Bu bağlamda, FED ve Amerikan Hazinesi, SVB’nin tüm mevduat sahiplerinin bugün mevduatlarına erişebileceğini duyurdu. Sigortasız mevduatların da bu kapsama alınması, kapsamlı bir kurtarma anlamı taşıyor.

- Yaşanan baş döndürücü 72 saati ya da adım adım çöküşün giden yolun ayak izlerini gelin hep birlikte analiz ederek bültenimize başlayalım. SVB’nin Cuma günü kapatılması ve bankacılık düzenleyicileri tarafından devralınmasının ardında, FED’in faiz oranlarını yükseltmesinin büyük bir payı olduğunu peşinen söylemem gerekiyor. Enflasyonla mücadele kapsamında geçen yılın başında rekor düşük seviyelerde olan politika faizini 450 baz puan yükselten FED, hâliyle krediyi ulaşımı daha da pahalı hâle getirince, risk iştahı da hızlı bir şekilde azalıyor. Bankanın birincil müşterilerinin, adından da anlaşılacağı üzere girişim odaklı borç (start-up) müşterileri olduğunun altını bir kez daha çizelim.

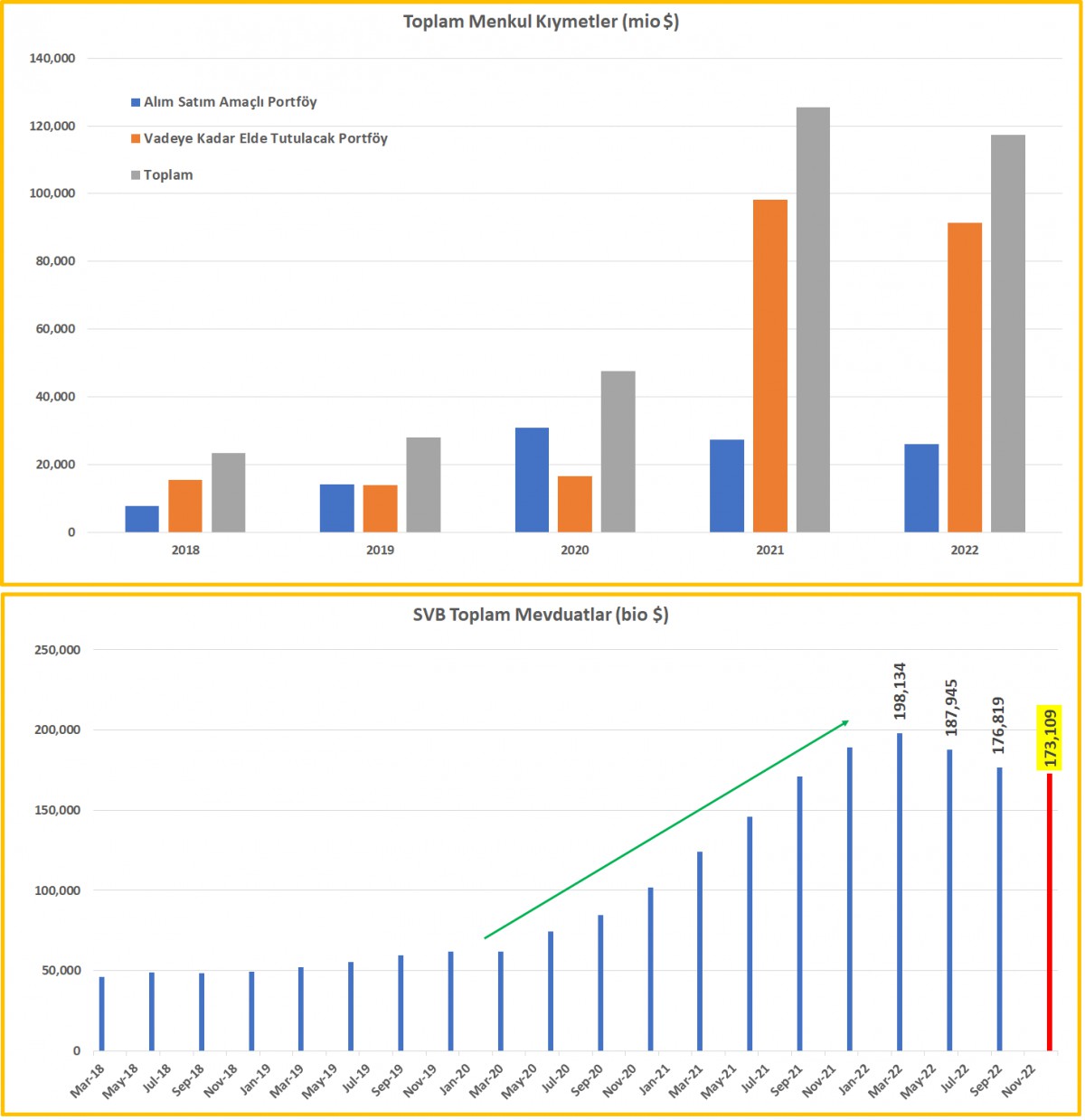

- Yükselen faiz oranları, birçok yeni girişim için ilk halka arz piyasasının kapanmasına ve özel kaynak yaratmayı daha maliyetli hâle getirmesine neden olduğundan, SVB müşterileri likidite ihtiyaçlarını karşılamak adına son dönemlerde Bankadan para çekmeye başladıklarını görebiliyoruz. Aşağıdaki grafikten de açık bir şekilde görülebileceği üzere, Bankanın son güncel bilançosuna göre, mevduat tabanında kompozisyon değişikliği ve beraberinde son bir yılda azalma görüyoruz. Bunu biraz açalım… Sigortalı mevduat (bizdeki karşılığı ile sigorta mevduat fonuna tabii) (ABD’de bu rakam $250bin) yani tabana yaygın mevduat azalmaya başlarken, sigortasız (büyük mevduatlar) ise artmaya başlamış. Daha somut verilerle, sigortasız mevduatın oranı toplam içerisinde %84!

- SVB geçen hafta müşterilerinin para çekme işlemlerini karşılamanın yollarını aramaya başlaması ile, yine aşağıda grafiken de görüleceği alım satım amaçlı portföyünde bulunan çoğunluğu da ABD Hazine tahvilinden oluşan yaklaşık 21 milyar dolarlık portföyü satıyor. Söz konusu portföy, mevcut 10 yıllık ABD Hazine getirisinin (şu anda getiri ~ %4) çok altında ve ortalama %1,79 getiri sağlıyordu. Satılan bu portföy, sermaye artırımı yoluyla doldurması gereken 1,8 milyar dolarlık bir zararı da Bankanın kabul etmesine neden oldu.

- Akabinde, SVB Perşembe günü, fon açığını doldurmak adına 2,25 milyar dolar büyüklüğünde adi öz sermaye ve tercihli dönüştürülebilir hisse senedi satacağını duyurdu. Yatırımcılar, mevduat çekme işlemlerinin Bankayı daha da fazla sermaye arttırmaya yöneltebileceği endişesi ile hızla SVB hisselerinde satıcı konuma geçerken, SVB’nin hisse fiyatı da saatler içinde %60 düştü!

- SVB, şirketin satışı da dâhil olmak üzere alternatif finansman bulmak için Cuma günü çabalasa da, günün ilerleyen saatlerinde Federal Mevduat Sigorta Kurumu (FDIC), SVB’nin kapatıldığını ve kayyum atandığı duyurdu. Bankanın bugün açılacağı ve ‘sigortalı’ mevduat sahiplerine ödeme yapılacağını okusak da, gece geç saatlerde gelen haberlere göre, FED ve Amerikan Hazinesi, SVB’nin tüm mevduat sahiplerinin bugün mevduatlarına erişebileceğini duyurdu. ‘Sigortasız’ mevduatlara da bu imkânın sağlanması, kapsamlı bir kurtarma anlamına geliyor.

- Şimdi işin magazin boyutunu bir kenara bırakarak, bankacı kimliğimle tesbitlerimi sıralamak isterim. Aşağıdaki grafikten de görüleceği üzere, pandemi süresince uygulanan ultra-gevşek para ve maliye politikalarının neden olduğu acı tablo ile bir kez daha yüzleşiyoruz. SVB’nin mevduatları ve hâliyle tahvil portföyü pandemi döneminde (!) hızla büyümüş. Mevduatlar 3 kattan fazla artarken, tahvil portföyü neredeyse 4 kat artmış. Elbette bu noktada, pandemi sonrası yaşanan kolay para döneminde (ultra-gevşek para politikaları) Amerikan bankacılık sisteminin genelinde sert bir büyüme yaşandığını göz ardı etmesek de, SVB’nin çok daha hızlı ‘koştuğunun’ altını çizmemiz gerekiyor.

- Pekâlâ, çok hızlı büyüme kötü bir şey mi? Cevap kesinlikle hayır olsa da, SVB büyürken risk yönetimi ilkelerini göz ardı etmiş! FED faizleri kocaman adımlarla artırırken, SVB’nin risk yönetim takımı, koca bilançoyu hiç hedge etmeden (faiz riskini swaplamadan) süreci âdeta izlemiş. Kısa vadeli, tabana yaygın olmayan ve hatta büyük mevduatlarla yönelen bankanın uzun vadeli tahvil portföyünde yaşanan vade uyumsuzluğu (maturity mismatch) ve son bir senede sert artan faizler (faiz arttıkça, tahvilin fiyatı düşüyor) Bankanın alım satım amaçlı portföyün ciddi bir zarar yazmasına neden oluyor. En son tahlilde yaşanan mevduat çıkışları da bank-run (bankaya hücum) yaratınca, SVB’nin uzun vadeli tahvil portföyünde zarar kes (S/L) uygulayarak satması, sermaye açığını ortaya çıkıyor.

- Sermaye açığını kapamak için hisse satış yoluyla sermaye artırmak istiyor ama bunu da başaramıyor. California bankacılık düzenleyicileri, 2022’nin sonunda 209 milyar dolarlık varlığa sahip olan bankanın, mudilerin tek bir günde 42 milyar dolar çekip iflas etmesiyle bankaya hücum görünce (bank-run) Cuma günü Silikon Vadisi Bankası’nı kapattı. Kaçınılmaz son bu şekilde gerçekleşiyor. Likidite/durasyon riski ve sonucunda ortaya çıkan “bankaya hücum” olgusunu birlikte büyük bir risk yönetim zafiyeti olarak okuyoruz.

- Bu arada not etmeliyim ki, SVB’nin 48 saatten daha kısa bir sürede uçurumdan aşağıya sürüklemesi tamamen sürpriz bir durum. Neden mi dersiniz, banka için sadece bir kurum ‘sat’ tavsiyesi verirken, onlarca kurum ‘al’ hatta ‘ağırlık artır’ tavsiyesi vermiş. Dahası, ağırlık artır tavsiyesi veren kurumlar arasında, son dönemde USDTRY kuru için seçim sonrası Millet İttifakı’nın zafer durumunda 14 kur seviyesi öngören ABD’nin en büyük 4. bankası Wells Fargo da var!

- Herkesin ortak sorusu, yaşananlar diğer bankalara sirayet edebilir mi? Acaba Lehman Brothers tarzı bir durumla mı karşı karşıyayız? Konu çok sıcak olsa da ve sorunun cevabını ‘zannetmiyorum’ olarak vermek isterim. Keza, bu defa sorun 2008 küresel mortgage krizine göre çok farklı. Yine de, bank-run kavramına göre bu riskin sıfır da olmadığının altını çizmek isterim. ABD yönetimi, 2008 tarzı bir mali krize dair çok az işaret gördüklerini söylerken, ABD Hazine Bakanı Yellen ve Beyaz Saray, ABD bankacılık sisteminin 2008 mali krizinde olduğundan daha dayanıklı olduğunu kaydetti.

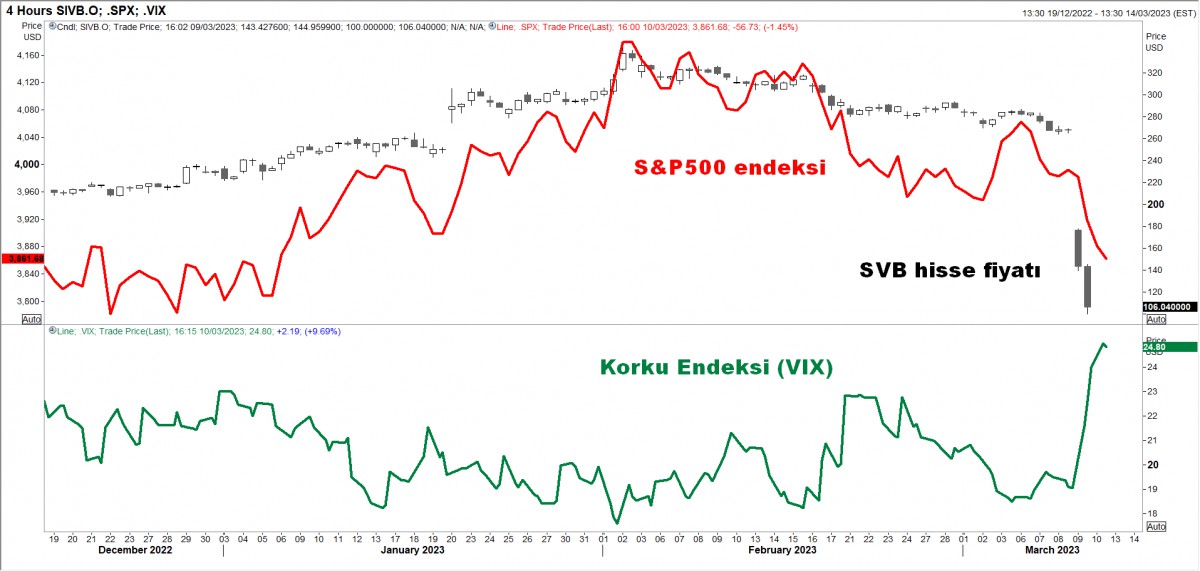

- Şimdi gelelim piyasa yansımasına. En büyük 500 şirketin işlem gördüğü S&P500 endeksi geçen hafta %4,6 düşerek bu yılki kazanımlarını neredeyse silerken, Wall Street’in korku göstergesi olarak bilinen VIX (CBOE Oynaklık Endeksi) son 4 ayın en yüksek seviyesine geldi. İki yıllık ABD tahvil getirisi, geride bıraktığımız haftanın son 2 iş gününde 50 baz puan geriledi! Bu hareketi çok açık bir şekilde, güvenli limana kaçış olarak da okuyabiliriz. Yatırımcılar, SVB’nin sıkıntıya girmesi ve beraberinde ABD tahvil faizlerinin sert gerilmesi ile Cuma günü altına hücum edince, ons altın yaklaşık bir ayın en yüksek seviyesi olan 1,900 dolara kadar neredeyse yükseldi. Dijital altın, nam-ı diğer Bitcoin, her ne zaman bankacılık sektörü ile ilgili bir sorun baş gösterse (!) yükseldiğini biliyoruz. Bu minvalde bu sabah Bitcoin’in de yeniden 22bin doların üzerine çıktığını not etmemiz gerekiyor.

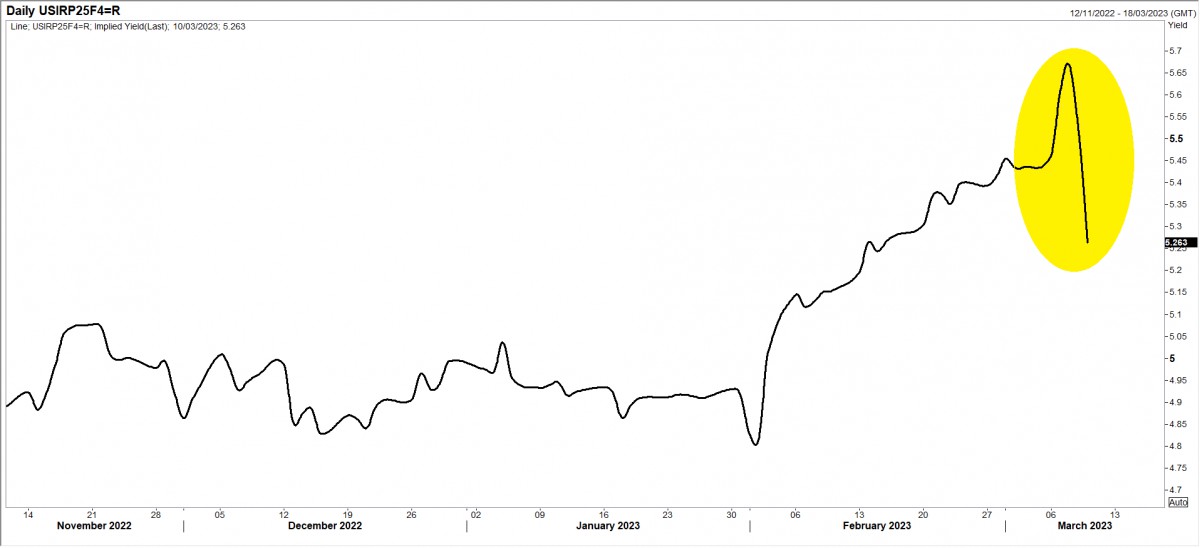

- ABD tahvil faizlerinde görülen aşağı yönlü bu sert hareketi, FED’in bundan sonra aynı agresiflikte sıkılaştırma yapmasının da önüne geçeceğini düşünüyoruz. Piyasa fiyatlamasına göre, FED’den beklenen en yüksek faiz oranı da hızla %5,7 seviyesinden %5,0’e kadar geriledi. Piyasa, net bir şekilde ‘bulaşma’ riskinin FED’in hesabını etkileyebileceği sinyalini verirken, FED’in de faiz artırımlarında hızını yavaşlatmaya tekrar yöneleceğini düşünüyoruz. Yatırımcılar, FED’in bu ay sonunda faiz oranlarını 50 baz puan artıracağı neredeyse artık ihtimal de vermiyor.

- Yeni gün başlangıcında Asya borsalarında ‘kurtarma’ haberleri ardından iyimser bir seyir görüyoruz. Hong Kong borsası %2,2 yükselirken, ABD borsalarının vadeli işlemlerinde de %1,5 civarında yükselişler görülüyor. Tahvil faizleri ise FED’in bu nazik ortamda artık faiz artıramayacağı beklentisi ile gerilemeye devam ediyor. Yukarıda da söz ettiğim üzere, son 3 günden 2 yıllık ABD devlet tahvil getirisi yaklaşık 75 baz puan geriledi. Bu olayların gölgesinde bu haftanın en önemli verisi ABD’de Salı açıklanacak TÜFE enflasyonu olacak.

>16. Büyük Banka

Ligin en büyük 16. bankası konumundaydı.

>Pandemi döneminde hızla büyüdü!

Pandemi süresince uygulanan ultra-gevşek para ve maliye politikalarının neden olduğu acı tablo ile bir kez daha yüzleşiyoruz. SVB’nin mevduatları ve hâliyle tahvil portföyü pandemi döneminde hızla büyümüş. Mevduatlar 3 kattan fazla, tahvil portföyü ise neredeyse 4 kat büyümüş.

>ABD’de Batık Bankalar

Silikon Vadisi Bankası (SVB), 2008 mali krizinden bu yana batan (fona devredilen) ABD’nin en büyük bankası oldu. SVB, ABD banka büyüklükleri listesinde 16. sırada yer alırken, aynı zamanda büyüklük itibariyle en büyük ikinci batık olarak tarihe geçti.

>Güvenli Limana Kaçış!

S&P500 endeksi geçen hafta %4,6 düşerek bu yılki kazanımlarını neredeyse silerken, Wall Street’in korku göstergesi VIX son 4 ayın zirvesine yükseldi. İki yıllık ABD tahvil getirisi, son 2 iş gününde 50 baz puan geriledi! Bu hareketi çok açık bir şekilde, güvenli limana kaçış olarak da okuyabiliriz.

>Terminal Rate

Piyasa fiyatlamasına göre, FED’den beklenen en yüksek faiz oranı da hızla %5,7 seviyesinden %5,2’ye kadar geriledi. Piyasa, net bir şekilde bulaşmanın FED’in hesabını etkileyebileceğini sinyalini veriyor ve bu da muhtemelen FED’i faiz artırımlarının hızını yavaşlatmaya sevk edebilir.

İKTİSATBANK

İlginizi Çekebilir

GÜNCEL

Şirketlerde Bağımsız Yönetim Kurulu Üyeliği Neden Şart Olmalı?

Yayınlanma:

9 saat önce|

26/06/2025Yazan:

Onur Çelik

Şirketlerin kâr ederek sürdürülebilir şekilde büyümek ve marka değerlerini artırabilmeleri için, kurumsal yönetim ilkelerini benimseyerek kurumsallaşma yolculuğuna çıkmaları artık bir zorunluluk.

Bu süreçte en önemli sermaye ise şüphesiz kaliteli insan kaynağı. İnsan kaynağı deyince şirketin her departmanında görev yapan çalışanlar akla gelse de, bu yazımda şirketin geleceğine yön verecek vizyon ve stratejiler ortaya koyması gereken, icra kuruluna hedef belirleyecek ve bu hedeflerin takibini yapacak Yönetim Kurulu üyeleri özelinde bağımsız üyelere değinmek istiyorum.

Bağımsız Yönetim Kurulu Üyeliği Nedir?

Malum şirketlerde genelde hissedar üyeler, işin doğası gereğince yönetim kurulu üyeleri olurlar. Hissedarların, şirket yönetim kurulu üyesi olabilmeleri için taşımaları gereken belirlenmiş özel şartlar yok. Ancak şirketin geleceğine yön verecek böylesine önemli bir kurulda yer alacak kişilerin günümüzün zorlu rekabet şartlarında asgari üniversite mezunu olması, en az bir yabancı dil konuşabilmesi, işin gerektirdiği deneyim ve bilgiye sahip olması beklenir.

Peki ama şirketi başarılı bir şekilde yönetmek, kurumsal bir yapıya evirerek daha da büyütmek, gelecek nesillere devredebilmek için sadece hissedar yönetim kurulu üyeleri yeterli mi? Maalesef hayır. Okuyucularımızın akıllarına, şirketlerin zaten profesyonel icra kurulları, genel müdürleri, direktörleri yok mu düşüncesi gelebilir. Tabi ki çoğu şirkette bu kişiler mevcut ama icra organları ile yönetim kurulunun görevlerinin net bir şekilde ayrılması ve icrada yer alan kişilerin aynı zamanda yönetim kurulu üyeliği şapkasını taşımaması gerektiğini artık hepimiz biliyoruz diye düşünüyorum. İşte bu nedenle şirketlerde bağımsız yönetim kurulu üyesi şart.

Her ne kadar Türk Ticaret Kanun’una göre bağımsız yönetim kurulu üyeliği yasal bir zorunluluk olmasa da Sermaye Piyasası Kanun’una göre halka açık şirketlerde bu bir zorunluluk. Nitekim, SPK tarafından yayımlanan Kurumsal Yönetim Tebliğinde de yönetim kurulu içerisindeki bağımsız üye sayısı toplam üye sayısının üçte birinden az ve her durumda bağımsız üye sayısı ikiden az olamayacağı düzenlenmiştir.

Konunun özüne değindiğimize göre, bağımsız yönetim kurulu üyesi nedir bu soruya cevap verecek olur isek, icrada görevli olmayan, üyelik haricinde şirkette başkaca herhangi bir idari görevi veya kendisine bağlı icrai mahiyette faaliyet gösteren bir birim bulunmayan ve şirketin günlük iş akışına ve olağan faaliyetlerine müdahil olmayan kişi olarak tanımlanabilir.

Kimler Bağımsız Yönetim Kurulu Üyesi Olabilir?

Kurumsal Yönetim Tebliğine göre özetle aşağıdaki kriterlerin tamamını taşıyan yönetim kurulu üyesi bağımsız üye olarak nitelendirilir:

- Şirket hissedarı olmamalı

- Son beş yıl içerisinde, şirkete önemli ölçüde hizmet ve ürün sağlayan firmaların herhangi birisinde ortak, çalışan veya yönetim kurulu üyesi olmamalı

- Son beş yıl içerisinde, başta şirketin denetimi (vergi denetimi, kanuni denetim, iç denetim de dahil), derecelendirilmesi ve danışmanlığı olmak üzere, yapılan anlaşmalar çerçevesinde şirketin önemli ölçüde hizmet veya ürün satın aldığı veya sattığı şirketlerde, hizmet veya ürün satın alındığı veya satıldığı dönemlerde, ortak (%5 ve üzeri), önemli görev ve sorumluluklar üstlenecek yönetici pozisyonunda çalışan veya yönetim kurulu üyesi olmaması.

- Bağımsız yönetim kurulu üyesi olması sebebiyle üstleneceği görevleri gereği gibi yerine getirecek mesleki eğitim, bilgi ve tecrübeye sahip olması.

- Bağlı oldukları mevzuata uygun olması şartıyla üniversite öğretim üyeleri hariç, kamu kurum ve kuruluşlarında üye olarak seçildikten sonra tam zamanlı çalışmıyor olması.

- Gelir Vergisi Kanunu’na göre Türkiye’de yerleşik olması.

- Şirket faaliyetlerine olumlu katkılarda bulunabilecek, şirket ortakları arasındaki çıkar çatışmalarında tarafsızlığını koruyabilecek, menfaat sahiplerinin haklarını dikkate alarak özgürce karar verebilecek güçlü etik standartlara, mesleki itibara ve tecrübeye sahip olması.

- Şirket faaliyetlerinin işleyişini takip edebilecek ve üstlendiği görevlerin gereklerini tam olarak yerine getirebilecek ölçüde şirket işlerine zaman ayırabiliyor olması.

- Şirketin yönetim kurulunda son on yıl içerisinde altı yıldan fazla yönetim kurulu üyeliği yapmamış olması.

- Aynı kişinin, şirketin veya şirketin yönetim kontrolünü elinde bulunduran ortakların yönetim kontrolüne sahip olduğu şirketlerin üçten fazlasında ve toplamda borsada işlem gören şirketlerin beşten fazlasında bağımsız yönetim kurulu üyesi olarak görev almıyor olması

Sonuç

Günümüz dünyasında eğer bir şirketin yönetim kurulu, şirketin yeni ufuklara yelken açmasını sağlayabilecek vizyona sahip, hızlı ve rasyonel kararlar alabilen, icra kuruluna şirketin vizyonu doğrultusunda yön verebilen, strateji belirleyen, tabiri caiz ise şirketin beyni olabilecek insanlardan oluşuyor ise o şirketin bir geleceği olması mümkün. Bu kurulun üyelerinin sadece hissedarlardan oluşması ise maalesef yeterli olmamakta. Mutlaka alanında uzman profesyonel yönetici, mali işler & finans uzmanı, hukukçu, mühendis veya akademisyen olan bağımsız üyelerin şirket yönetim kurulunda yer almaları bu anlamda son derece önemli ve değerli bir kazanım. Bu kişiler, çıkar çatışmasından uzak kalarak, icrada görevli olmayan yönetim kurulu üyeleri içerisinde görevlerini hiçbir etki altında kalmaksızın yapabilme olanağı ile de tüm paydaşlara ayrıca güven verebilirler.

Son söz olarak, gerek hissedar kökenli gerekse bağımsız olsun, şirketlerimizde kadın yönetim kurulu üyelerimizin sayısının artması da en büyük temennimiz.

Onur ÇELİK-CFO/YMM

GÜNCEL

CGTN: Çin ve Orta Asya ülkeleri iş birliğini pekiştirme sözü verdi

Yayınlanma:

16 saat önce|

26/06/2025Yazan:

BankaVitrini

CGTN, Astana’da düzenlenen ikinci Çin-Orta Asya Zirvesi’yle ilgili Çin ve beş Orta Asya ülkesinin Ebedî İyi Komşuluk ve Dostane İş Birliği Anlaşması’nı imzalamasının önemini vurgulayan, ortak kalkınmayı ve bölgesel iş birliğini teşvik etmek amacıyla Kuşak ve Yol Girişimi aracılığıyla aralarındaki ortaklıkları güçlendirmeye yönelik ortak taahhüde dikkat çeken bir makale yayımladı.

Tarihte ilk defa, bir Orta Asya ülkesi Çin-Orta Asya Zirvesi’ne ev sahipliği yaparken Çin ve beş Orta Asya ülkesinin liderleri salı günü Kazakistan’ın başkenti Astana’da düzenlenen ikinci zirve için bir araya geldi.

Altı ülkenin zirvede Ebedî İyi Komşuluk ve Dostane İş Birliği Anlaşması’na imza atması yeni bir dönüm noktası oldu.

Çin Devlet Başkanı Xi Jinping açılış konuşmasında anlaşmanın amacının ülkeler arasındaki ebedî dostluk ilkesini hukuki bir zemine oturtarak güvence altına almak olduğunu belirtti.

Başkan Xi Kazakistan, Kırgızistan, Tacikistan, Türkmenistan ve Özbekistan cumhurbaşkanlarının katıldığı zirveye değinerek “Bu anlaşma bugün için bir dönüm noktası, yarın içinse bir temel taşı.” diye belirtti.

Çin-Orta Asya Ruhunu Yaşatmak

Başkan Xi salı günü yüksek nitelikli kalkınma sayesinde ortak modernleşme arayışına yönelik karşılıklı saygı, karşılıklı güven, karşılıklı çıkar ve karşılıklı yardımlaşma ilkelerini simgeleyen Çin-Orta Asya Ruhunu övdü.

Çin, bir Çin-Orta Asya Mekanizması kurulmasını 2020’de teklif etti. 2022’de aralarındaki diplomatik ilişkilerin 30. yıl dönümünü kutlamak için düzenlenen sanal zirvede, ülkeler mekanizmanın devlet başkanları düzeyine yükseltilmesi teklifinde bulundu.

Bu teklif Çin’in kuzeybatısındaki Xi’an şehrinde düzenlenen ilk Çin-Orta Asya Zirvesi’yle 2023’te hayata geçirildi. Liderler, bu üst düzey toplantının iki yılda bir Çin ve Orta Asya Ülkeleri arasında dönüşümlü olarak yapılmasını kararlaştırdı.

İki yılın ardından, birinci zirvede varılan mutabakatın her alanda hayata geçirildiğini belirten Başkan Xi, iş birliği yolunun istikrarlı bir şekilde genişlediğini ve dostluğun her zamankinden daha güçlü filizlendiğini ekledi.

CGTN’nin yakın zamanda yaptığı bir ankete göre katılımcıların %90’ı Çin-Orta Asya Mekanizması’nın çekişmeyle veya rekabetle ilgili olmadığını, iki taraf için de istikrar, kalkınma ve geleceğe odaklanan iş birliği arayışı için kurulan bir çerçeve olduğunu düşünüyor.

Çin bugüne dek geniş kapsamlı stratejik ortaklıklar kurdu, Kuşak ve Yol iş birliği belgeleri imzaladı ve ortak bir geleceği paylaşan bir topluluk inşa etme vizyonunu ikili ilişkiler düzeyinde beş Orta Asya ülkesinin tümüyle hayata geçirdi.

Çin-Orta Asya Mekanizması Genel Sekreteri Sun Weidong bunun, yüksek düzeyli stratejik karşılıklı güveni ve karşılıklı yarar sağlayan iş birliğini derinleştirme konusundaki kararlılığı her yönüyle gözler önüne serdiğini ifade etti.

Kuşak ve Yol Girişimi’nin sağladığı yüksek nitelikli kalkınma

Başkan Xi Astana zirvesinde ülkelere Çin-Orta Asya Ruhu doğrultusunda hareket etme, yepyeni bir enerjiyle ve daha pratik önlemlerle iş birliğini pekiştirme, Kuşak ve Yol Girişimi’nin (BRI) sağladığı yüksek nitelikli kalkınmayı teşvik etme ve bölge için ortak bir geleceği paylaşan bir topluluk inşa etme amacı doğrultusunda hızla ilerleme çağrısında bulundu.

Başkan Xi, Kuşak ve Yol Girişimi’nin temel unsurlarından biri olan İpek Yolu Ekonomik Kuşağı’nı ortaklaşa inşa etme hayalini ilk kez 2013’te Kazakistan’ın başkentinde açıklamıştı.

Çin ve bölge ülkeleri bu girişim sayesinde ticaret, dijital ekonomi ve bağlanabilirlik alanlarında güçlü iş birliklerine imza attı. Çin, bölgenin en büyük ticaret ortağı ve önemli bir yatırım kaynağı oldu. Gümrükler Genel Müdürlüğü verilerine göre Çin-Orta Asya arasındaki ticaret hacmi 2024’te rekor seviyeyle 94,8 milyar dolara ulaştı; Çin’in bölgeye yaptığı toplam yatırım ise 30 milyar doları aştı.

CGTN anketine göre katılımcıların %92,4’ü Kuşak ve Yol Girişimi’nin Çin ve Orta Asya arasındaki yüksek düzeyli iş birliğini destekleyen, kamu yararına hizmet eden önemli bir uluslararası proje olduğunu kabul ediyor.

Başkan Xi salı günü Çin ve Orta Asya ülkelerine aralarındaki iş birliği çerçevesini daha sonuç odaklı, verimli ve fazlasıyla entegre hâle getirmek amacıyla optimize etme çağrısında bulundu.

İş birliğinde ticareti kolaylaştırmaya, endüstri yatırımlarına, bağlantısallığa, yeşil madenciliğe, tarımda modernleşmeye ve personel değişimine odaklanmak ve daha fazla projeyi hayata geçirmek konularında çaba gösterilmesi gerektiğini belirtti.

Başkan Xi, söz konusu iş birliğini teşvik etmek amacıyla Çin’in yoksullukla mücadeleye, eğitim alanında değişim programlarına, çölleşmeyi önlenme ve kontrol etmeye odaklanan üç iş birliği merkezinin yanı sıra ticareti kolaylaştırmaya yönelik bir iş birliği platformu kuracağını duyurdu.

Liaoning Üniversitesi’nin Rusya, Doğu Avrupa ve Orta Asya Ülkeleri Araştırma Merkezi Müdürü Cui Zheng, CGTN’de yayımlanan bir görüş yazısında şu anki uluslararası ortam ışığında iş birliği modelinin önemini vurguladı.

Cui, yükselişteki korumacılığın damga vurduğu bir küresel ortamda Çin-Orta Asya ortaklığının bağımsızlığa saygı gösteren, karşılıklı çıkarı gözeten ve Küresel Güney’in sesini güçlendiren yeni bir diplomatik iş birliği modelini temsil ettiğini dile getirdi.

ALTIN - DÖVİZ - KRIPTO PARA

“Nasıl Yatırım Yapılır?” – Kitap Özeti

Yayınlanma:

2 gün önce|

25/06/2025Yazan:

BankaVitrini

Kitap Künyesi

-

Kitap Adı: Nasıl Yatırım Yapılır?

-

Alt Başlık: Kişisel Yatırımın Cesur ve Yeni Dünyasına Yolculuk

-

Yazarlar:

-

Peter Stanyer

-

Masood Javaid

-

Stephen Satchell

-

-

Çevirmen: S. Cem Çiloğlu

-

Yayınevi: The Economist Books / Türkçe baskı: Epsilon yayınevi

-

Dil: Türkçe (Orijinal dil: İngilizce)

-

Kapsam: Yatırımın temellerinden başlayarak kişisel finans, portföy yönetimi, risk dağılımı ve yeni nesil yatırım araçlarına kadar geniş bir perspektif sunar.

-

Hedef Kitle: Yatırıma yeni başlayacak bireyler, kişisel finansına yön vermek isteyenler ve stratejik portföy oluşturmak isteyen yatırımcılar.

İçerik Özeti

-

Yatırımın Temel İlkeleri

-

Risk ve Getiri Dengesi

-

Portföy Teorisi

-

Fon Seçimi ve Dağılımı

-

Alternatif Yatırım Araçları (ETF’ler, tahviller, emtialar, kripto varlıklar)

-

Yatırım Psikolojisi ve Karar Alma Süreçleri

-

Güncel Piyasa Gelişmeleri ve Etkileri

“Nasıl Yatırım Yapılır?” – Kitap Özeti

1. Yatırımın Temelleri

Kitap, yatırımın amacını net şekilde tanımlayarak başlar: paranın zaman içindeki değerini korumak ve artırmak. Yatırımcılar için temel kavramlar olan risk, getiri, zaman ufku, likidite gibi konular ele alınır.

📌 Ana fikir: Her yatırım bir risk içerir; önemli olan bu riski bilinçli şekilde yönetebilmektir.

2. Portföy Oluşturma ve Risk Dağılımı (Diversifikasyon)

Yazarlar, yatırımcılara tüm yumurtaları aynı sepete koymamaları gerektiğini anlatır. Portföy oluştururken farklı varlık türleri arasında dağılım yapmanın önemi vurgulanır: hisse senetleri, tahviller, nakit, emtialar, alternatif yatırımlar gibi.

📌 Ana fikir: Sağlam bir yatırım stratejisi; çeşitlendirme, maliyet bilinci ve hedefe uygunlukla mümkündür.

3. Varlık Sınıfları ve Araçlar

Bu bölümde yatırım yapılabilecek başlıca varlıklar detaylı şekilde anlatılır:

-

Hisse senetleri: Uzun vadede büyüme sağlayan ama dalgalı ürünlerdir.

-

Tahviller: Daha düşük riskli, ama sınırlı getirili.

-

Nakit ve mevduat: Güvenli ama enflasyona karşı kırılgan.

-

Alternatif yatırım araçları: Gayrimenkul, hedge fonları, özel sermaye ve son zamanlarda kripto varlıklar gibi yeni trendler.

📌 Ana fikir: Her varlık sınıfının risk-profili farklıdır ve yatırımcının hedeflerine göre seçilmelidir.

4. Zaman ve Psikoloji Faktörü

Yatırımcıların en büyük düşmanlarından biri kendileridir. Korku, açgözlülük, sürü psikolojisi gibi duygusal faktörlerin yatırım kararlarını nasıl etkilediği anlatılır. Piyasa zamanlamasının zor olduğu, uzun vadeli düşünmenin önemi vurgulanır.

📌 Ana fikir: Duygusal kararlar yerine disiplinli bir yatırım stratejisi başarı getirir.

5. Yatırım Stratejileri ve Yaklaşımlar

Pasif ve aktif yatırım farkı, endeks fonlarının avantajları, değer ve büyüme yatırımcılığı gibi farklı yatırım stratejileri açıklanır. Ayrıca, yaşa ve gelir seviyesine göre yatırım stratejileri örneklenir.

📌 Ana fikir: Herkesin yatırım stratejisi kişisel durumuna, hedeflerine ve risk toleransına uygun olmalıdır.

6. Geleceğe Hazırlık ve Yeni Trendler

Kitabın son bölümleri geleceğin yatırım dünyasına odaklanır. ESG (çevresel, sosyal ve yönetişim kriterleri), yapay zeka destekli algoritmalar, robo-danışmanlar, fintech’ler gibi konular ele alınır.

📌 Ana fikir: Yatırım dünyası hızla değişiyor; bilgiye açık ve adapte olabilen yatırımcılar öne çıkacak.

Genel Değerlendirme

Bu kitap, yatırım dünyasına giriş yapmak isteyenler için bilimsel temellere dayalı, pratik ve anlaşılır bir kılavuzdur. Hem yeni başlayanlar hem de stratejisini geliştirmek isteyen yatırımcılar için değerli bilgiler sunar.

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (848)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.144)

- BASINDA BİZ (60)

- BORSA (453)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.853)

- GÜNCEL (3.234)

- GÜNDEM (3.199)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.251)

- SÜRDÜRÜLEBİLİRLİK (475)

- VİDEO Vitrini (19)

- YAZARLAR (1.059)

- Ali Coşkun (24)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (65)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (36)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Şirketlerde Bağımsız Yönetim Kurulu Üyeliği Neden Şart Olmalı?

CGTN: Çin ve Orta Asya ülkeleri iş birliğini pekiştirme sözü verdi

“Nasıl Yatırım Yapılır?” – Kitap Özeti

KÜÇÜKLERE/BÜYÜKLERE YAZ OKUMALARI-II

Ateşkesle petrol geriledi. Faiz indirim umuduyla Türk piyasaları canlandı

Veri Okumayan Yönetici, Karanlıkta Yürür

Piyasa Beklemiyordu! Bitcoin Neden Patlama Yaşadı?

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

DENİZBANK: Bir GMY istifası daha!

İsrail İran’a Neden Saldırdı?

Papara’dan açıklama: Özür diledi

Firma Finans Bilinci Neden Stratejik Bir Güçtür?

Finansın En Önemli 10 Formülü ve Önemi

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

- SON DAKİKA | Borsa günü düşüşle tamamladı 26/06/2025

- İkinci el araçta 6 ay 6 bin km ve ilan kısıtlaması 2026’ya uzatıldı 26/06/2025

- TEMMUZ ASGARİ ÜCRET ZAMMI: Asgari ücrete ara zam gelecek mi? Asgari ücret ara zammı ne kadar olacak? 26/06/2025

- Diyarbakır Türkiye’nin enerji arz gücüne katkı sağlıyor 26/06/2025

- İnşaat malzemesi sanayi bileşik endeksi yılın ilk artışını gösterdi 26/06/2025

- SON DAKİKA | Kamu işçilerinin zam pazarlığında ikinci teklif tarihi belli oldu 26/06/2025

- TCMB rezervlerinde 7 haftanın ardından ilk gerileme 26/06/2025

- İkinci el otoda 6 ay-6 bin kilometre kısıtlaması uzatıldı 26/06/2025

- İkinci el otomobil satışında '6 ay-6 bin km' düzenlemesi uzatıldı 26/06/2025

- "Türkiye'nin maliyet bazlı rekabet gücü 2015 yılı seviyesinin altına indi" 26/06/2025

- H&M'den ürün tedariğinde pazara yakınlık planı 26/06/2025

- ABD'de işsizlik maaşı başvurularında sert düşüş 26/06/2025

- Kredilerde büyüme yeniden hızlandı 26/06/2025

- Hatice Karahan: Dünyadaki merkez bankalarıyla sınır ötesi ödemeler konusunda çalışıyoruz 26/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı