ALTIN - DÖVİZ - KRIPTO PARA

Dolar/TL : Neden düştü, neden yükseldi?

Yayınlanma:

3 yıl önce|

Yazan:

BankaVitrini

Temmuz ayında pozitif ayrışarak değer kazanan ve 8,66’dan başladığı ayı 8,45’ten tamamlayan dolar/TL, dün ise 8,30’ların altını gördü. Ancak bu düşüş çok uzun süreli olmadı ve yeniden 8,45’lere çıkış yaşandı. TÜFE’nin temmuz ayında beklenenin üzerinde yıllık yüzde 18,95 artış göstererek politika faiziyle neredeyse eşitlendiğini kaydeden uzmanlar, erken faiz indirimi riski azaldığı için TL’nin dün gün içinde buna olumlu tepki verdiğini söylüyor. Yine piyasanın 12 Ağustos’ta TCMB’den bir faiz artırımı beklediği olasılığı da dillendiriliyor. Peki, analistlerin yorumları, değerlendirmeleri ne?

İşte analist görüşleri:

Son dönemde dolar/TL’de oldukça inişli-çıkışlı bir seyir izleniyor. Son bir aylık tabloda TL varlıkların pozitif ayrıştığı göze çarparken bundan en önemli etkenlerden birinin TCMB’nin 2021 Temmuz toplantısında fiyat oynaklıkları, kredi gelişmeleri ve cari işlemler dengesine ilişkin makro göstergelere dikkat çekmesi ve politika faizini yüzde 19’da sabit bırakması olduğu görülüyor.

Faiz kararının ardından TCMB, 2021 üçüncü enflasyon raporunda 2021 için orta nokta enflasyon tahminini yüzde 12,2’den yüzde 14,1’e, 2022 yılı için yüzde 7,50’den yüzde 7,80’e yükseltti. TCMB Başkanı Şahap Kavcıoğlu; sıkı para politikası duruşunun enflasyonda düşüş eğilimi sağlanan kadar devam ettirileceği mesajını yineledi. Başkan ayrıca ‘pozitif reel faiz’ konusu üzerinde durdu ve enflasyon artarsa faizleri de buna göre ayarlayabileceklerini ifade etti.

ENFLASYONDA YÜKSELİŞ TAM GAZ

Dün açıklanan 2021 Temmuz ayı enflasyon verileri de enflasyonda yükselişin devam ettiğini ortaya koydu. Temmuz ayında TÜFE aylık artışı yüzde 1,8 ile beklentilerin önemli oranda üzerinde gerçekleşti. Söz konusu gerçekleşme, 2003 yılından beri temmuz aylarında gerçekleşen en yüksek aylık artışı anlamına geliyor. Aylık gerçekleşme, yıllık artışı da yüzde 18,95 seviyesine taşıyarak 26 ayın en yükseğine işaret ediyor. Böylece yüzde 19 olan politika faiziyle eşdeğer bir yere gelindiği de görülüyor.

Hem haziran ve temmuz ayı enflasyonunun beklentilerin oldukça üzerinde gelmesi hem de söz konusu açıklamalar sonrası piyasalarda ağustos ayı için faiz indirimi beklentileri ötelendi. Buna ek olarak ‘pozitif reel faiz’ vurgusu nedeniyle “Acaba 12 Ağustos’taki PPK’dan bir faiz artırımı gelebilir mi?” düşüncesi de oluştu. Bu faktörlerin etkisiyle de TL, temmuz ayında pozitif ayrışarak değer kazanırken dün de 8,30’ların altını gördü.

ZAYIF GÖRÜNÜM DEVAM EDER Mİ?

Temmuz ayı başında 8,66 seviyesinde olan dolar/TL, temmuz ayını 8,45’ten tamamladı. Ağustos ayının ilk haftası itibarıyla ise dolar/TL’de gün içi hareketlerde 8,2950’li seviyeler test edildi. Sonrasında tekrar yükselişe geçen dolar/TL, 4 Ağustos itibarıyla ise 8,45’li seviyelerde hareket ediyor.

Her ne kadar dolar kurunda kısmi bir geri çekilme yaşansa da ülke risk primini ifade eden CDS’lerde benzer bir durumun olmaması ve dolardaki düşüşlerin arkasında temel bir katalizör bulunmaması nedeniyle kurda çok kısa süre içerisinde 8,29’dan yeniden 8,45’e doğru yükseliş görüldü. Yatırım Finansman analistleri; kurda zayıf görünümün bir süre daha devamını bekliyor. 8,4150 altında kalındığı sürece 8,30-8,35 bandına düşüş görülebileceğini kaydeden Yatırım Finansman analistleri; olası yükselişlerde ise 8,4150 üzerinde 8,48-8,50 bandının hedeflenebileceğini aktarıyor.

Şeker Yatırım Ekonomisti Abdulkadir Doğan; kurlarda yaşanan oynaklığın enflasyon beklentileri ve fiyatlama davranışlarında yukarı yönlü riskleri arttırdığına dikkat çekiyor. “Son dönemde küresel piyasalara paralel olarak kurlarda yaşanan geri çekilme, kur geçişkenliğinin fiyatlarda yaratacağı baskıyı hafifletecek” diyen Doğan’a göre; emtia fiyatlarındaki yukarı yönlü hareketler TL’nin değer kazanımı ile desteklenirse enflasyonist baskı azalabilir. Bu kapsamda TCMB’nin enflasyonda düşüş eğilimi başlaması durumunda en erken yılın son çeyreğinin son aylarında bir faiz indirimine gidebileceği görüşü ağırlık kazanıyor. Bu nedenle önümüzdeki dönemde TL’de bir miktar daha değer kazancı görülebileceği üzerinde de duruyor.

KURDAKİ DÜŞÜŞÜN NEDENİ NEYDİ?

Garanti Yatırım Genel Müdürü Utku Ergüder, temmuz ayındaki bayram tatili nedeniyle kurda oynaklığın düşük kalacağı ve likiditenin az olacağı beklentilerinin piyasada dövize karşı TL uzun pozisyon almayı ve TL faiz elde etmeyi ön plana çıkardığı bilgisini veriyor. “Bu da kurdaki son günlerde yaşanan düşüşün nedeni” diyen Ergüder, şöyle devam ediyor: “TCMB’nin son zorunlu karşılık düzenlemesinin uygulamaya girmesiyle beraber yurtiçinde TL mevduata geçişin daha cazip hale gelmesi mümkün olabilir. Diğer yandan ABD’de bu ay enflasyon verilerindeki artış hızı yavaşlamazsa Dolar Endeksi yükselişe devam edebilir ve TL gibi gelişmekte olan ülke (GOÜ) para birimleri bir miktar baskı altında kalabilir.”

İntegral Yatırım Araştırma Müdürü Seda Yalçınkaya Özer, dolar/TL’de her ne kadar aşağı yönlü bir gevşeme olsa da kalıcı bir düşüş eğiliminin başladığından bahsetmenin zor olduğu görüşünde. TL’yi güçlendirebilecek temel gerekçelerin henüz oluşmadığını söyleyen Yalçınkaya Özer’e göre; geri çekilmeler alım fırsatı olarak kullanılmaya devam edebilir. Bu açıdan 8,50 seviyesinin oldukça kritik bir seviye olduğu üzerinde duran Seda Yalçınkaya Özer, “Bu seviyenin altında kapanışların olması halinde daha yumuşak bir kur hareketinden bahsetmek mümkün olabilir ancak uzun soluklu bir kalıcılıktan bahsetmek zor gibi görünüyor” diyor.

ANALİST YORUMLARI VE TAHMİNLER NE?

Dolar/TL’deki son hareketleri ve önümüzdeki sürece ilişkin beklentileri Stratejist Rıdvan Baştürk ve Tera Yatırım Başekonomisti Enver Erkan ile konuştuk:

“12 Ağustos’ta faiz artışı gelmezse TL kazançlarını geri verebilir”

Rıdvan Baştürk/Stratejist: “Türkiye’de enflasyon kuvvetli bir şekilde yükselmeye devam ederken üretici fiyatları da aynı şekilde yükselmeye devam ediyor. Enflasyon yıllık bazda yüzde 19’a, ÜFE ise yüzde 43’e dayandı. ÜFE-TÜFE farkının da 25 puan gibi yüksek bir seviyede seyrettiğini görüyoruz.

Geçen haftadan bu yana aşağı yönde bir ivme gösteren dolar kuru, enflasyon verileri açıldıktan sonra hızlı bir düşüş yaşadı ardından yine hızlı bir şekilde yükseldi. Bu oynaklık, piyasanın TCMB’den beklediği faiz aksiyonu konusundaki ayrışmadan kaynaklanıyor. TCMB Başkanı, geçen günlerde yaptığı konuşmada ‘pozitif reel faiz’ konusu üzerinde durmuş ve enflasyon artarsa faizleri de buna göre ayarlayabileceklerini ifade etmişti. Bu nedenle piyasa; 12 Ağustos’ta TCMB’den bir faiz artırımı bekliyor olabilir. Benim beklentim, faiz artırımı gelmeyeceği ve politika faizinin yüzde 19 seviyesinde kalacağı yönünde. Böyle bir durumda TL; son dönemde kazandıklarının önemli bir kısmını geri verebilir. Aynı zamanda enflasyonun birkaç ay daha yükselmesini ve TCMB’nin yıl sonu hedefi olan yüzde 14,1’in üzerinde yılı kapatmasını bekliyorum.

Son dönemde dolar kurunda yaşanan geri çekilme esnasında ülke risk priminin buna eşlik etmediğini gördük. Düşüşlerin arkasında temel bir katalizör eksiği bulunuyor. Bu nedenle çok kısa süre içerisinde 8,29’dan 8,45’e doğru yükseliş yaşanabiliyor. Bu tarz oynaklık TCMB toplantısına kadar sürecektir. Dolar kurunda toplantıya kadar bir baskılanma sürpriz olmaz. Fakat faiz artırımı gelmediği sürece bu enflasyon ve faiz ortamında TL’nin reel getirisi cazip olmayacağı için döviz tarafına kaymalar başlayabilir. Teknik olarak 8,30-8,20 bölgesi kur için önemli destek olarak izlenebilir ve bu bölge üzerinde toparlanmalar görebiliriz. Yukarıda 8,60 belirleyici eşik olacak. Kurda ilerleyen süreçte 8,60 direncinde bir kırılma gelirse alım tarafı kuvvetli bir ivme kazanabilir.”

“TL’nin getirisinin artan enflasyonla nötrlenmesi döviz talebini artırabilir”

Enver Erkan/Tera Yatırım Başekonomisti: “Enflasyonun beklenenden fazla artmasının akabinde erken faiz indirimi riski azaldığı için TL buna olumlu olumlu tepki verdi. Tüketici fiyatlarının temmuzda yıllık yüzde 18,95 artış göstermesi ve haziran ayındaki yüzde 17,5’ten hızlanmaya işaret etmesi, aynı zamanda enflasyonun da politika faizi ile neredeyse eşitlendiğini gösteriyor. Dolayısıyla; sıfırlanmış reel faiz, TCMB’ye erken dönem gevşemesi anlamında hareket alanı bırakmadığından dolayı, sıkı kalacak para politikası beklentisi değerlendirmesi yapılıyor. TCMB, bilindiği gibi politika faizini beklenen ve gerçek enflasyonun üzerinde tutma taahhüdü sürdürüyor. TÜFE ve ÜFE’nin genel eğilimi ve göstergeleri yüksek enflasyon baskısının 2021’in üçüncü çeyreği boyunca devam edebileceğini ve enflasyonda düşüş beklenen 2021 son çeyrek döneminden önce TCMB’nin faiz indirme pozisyonunda olmayacağını gösteriyor.

TCMB’nin politika gevşetmesi için 2021’in son çeyrek zaman dilimini beklemesi olası. Bir sonraki faiz toplantısı 12 Ağustos’ta yapılacak. TCMB’nin artan enflasyonu ve gerileyen reel faiz oranını ele alarak çift taraflı bir risk değerlendirmesi yapması gerekebilir. TL’nin hareket düzlemi açısından pozitif reel getiri garantisinin önemli olduğunu düşünüyoruz. Aynı zamanda para birimindeki hareketin teyidinin CDS’de düşüş sağlanmasıyla güvenilir bir şekilde sağlanması gerekir. Ancak halen bu alandaki ayrışma düzlemi devam ediyor.

Cari dengede seyahat kalemi kaynaklı olumlu seyir, kur için düşüş etkisi yaratabilecek olsa da bu alanda gerek artan vaka sayıları, gerekse de turizm bölgelerinde yaşanan orman yangınları felaketi durumu sınırlayabilir. Fed’in eylül ayı toplantısına kadar da piyasalar, çekinceler eşliğinde oyalanacak. Potansiyel bir tapering açıklamasına karşı, reel getiri rekabetinin artacağı bir ortamda bu pozisyonumuzun gerilemiş olması risk teşkil ediyor. TL’nin hissedilen getirisinin artan enflasyonla nötrlenmiş olması, aynı zamanda döviz talebini de artırıcı etkide bulunabilir.”

ekonomist

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

Yabancının TL âşkı alevlendi: Hisse ve tahvil portföyleri 4 yılın zirvesinde

Yayınlanma:

24 saat önce|

17/05/2024Yazan:

BankaVitrini

- Küresel mali piyasalardaki ılımlı havanın korunduğunu, içeride ise dizginleri iyice eline alan TCMB’nin sergilediği istikrarlı duruş ile adeta bahar havasının egemen olduğunun altını çizmek gerekiyor. Yerel seçimler öncesi TCMB’nin son hamleleri ile perçinlenen iyimser havanın bundan sonra ralli havasına dönüşmesi için yabancının TL’ye ulaşımının önünü açacak swap sınırlamalarının da gevşetilmesi bekleniyor. Bunun da ötesinde, Haziran sonu FATF’ın Türkiye’yi gri listeden çıkarması da yabancının bakış açısı ile oyun değiştirici bir gelişme olacaktır. Hülâsa, dün esen ılımlı rüzgârların ve yakın döneme ilişkin beklentilerin de yardımı ile BİST100 endeksi birkaç günlük bocalama ardından günü %1,6 oranında yükselişle tamamladı. USDTRY kuru TCMB’nin defans hattını bir nebze de olsun gevşetmesi işe 32,1’li seviyelerine gerilerken, CDS risk primi son dört yılın ya da pandemi sonrası dönemin en düşük seviyesi olan 265 baz puanı test etti. İki yıl vadeli gösterge tahvil bileşik faizi ise %42,53 seviyesine gerileyerek 2024 yılının en düşük seviyesine ulaşarak olumlu havayı teyit etti.

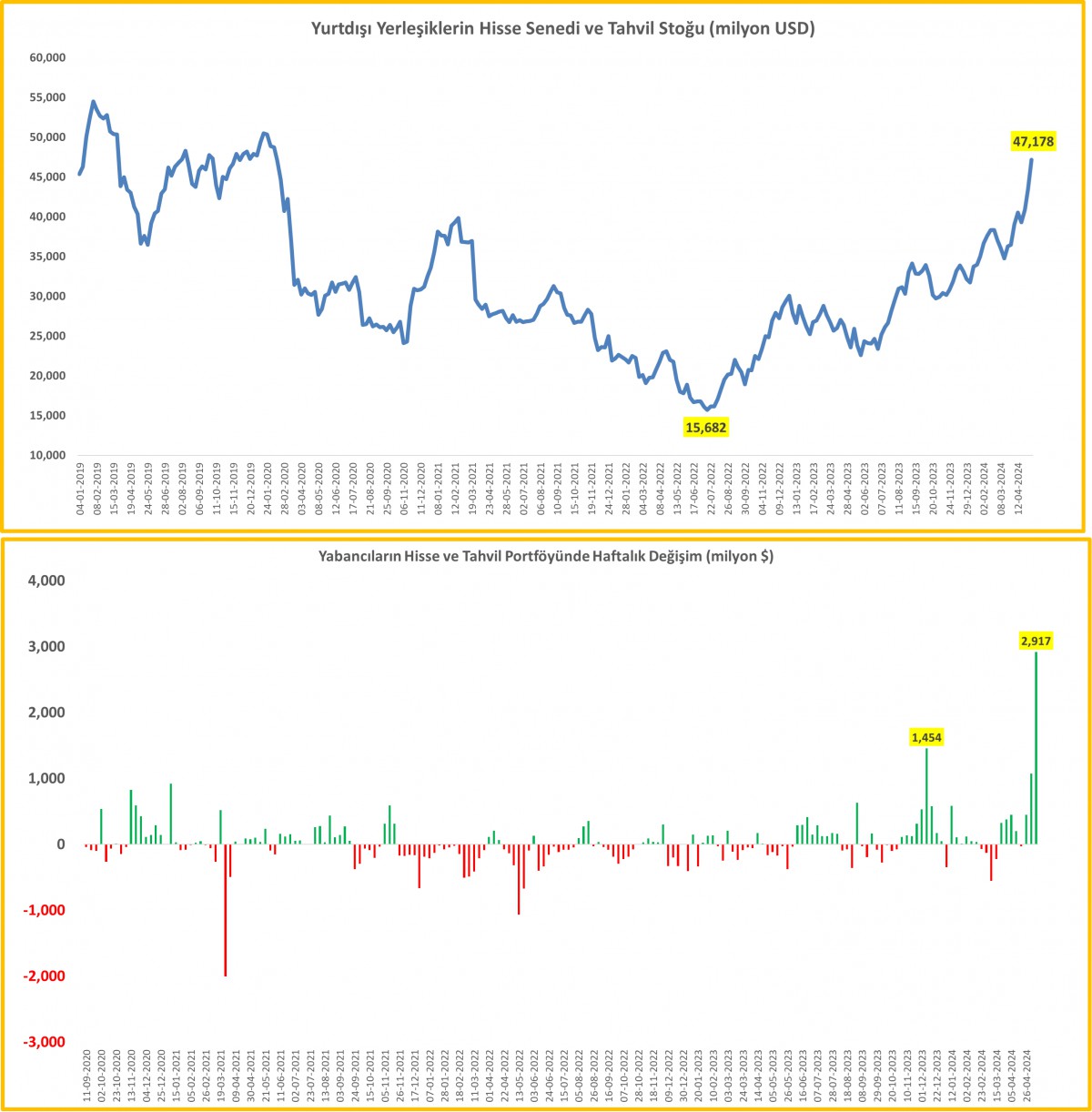

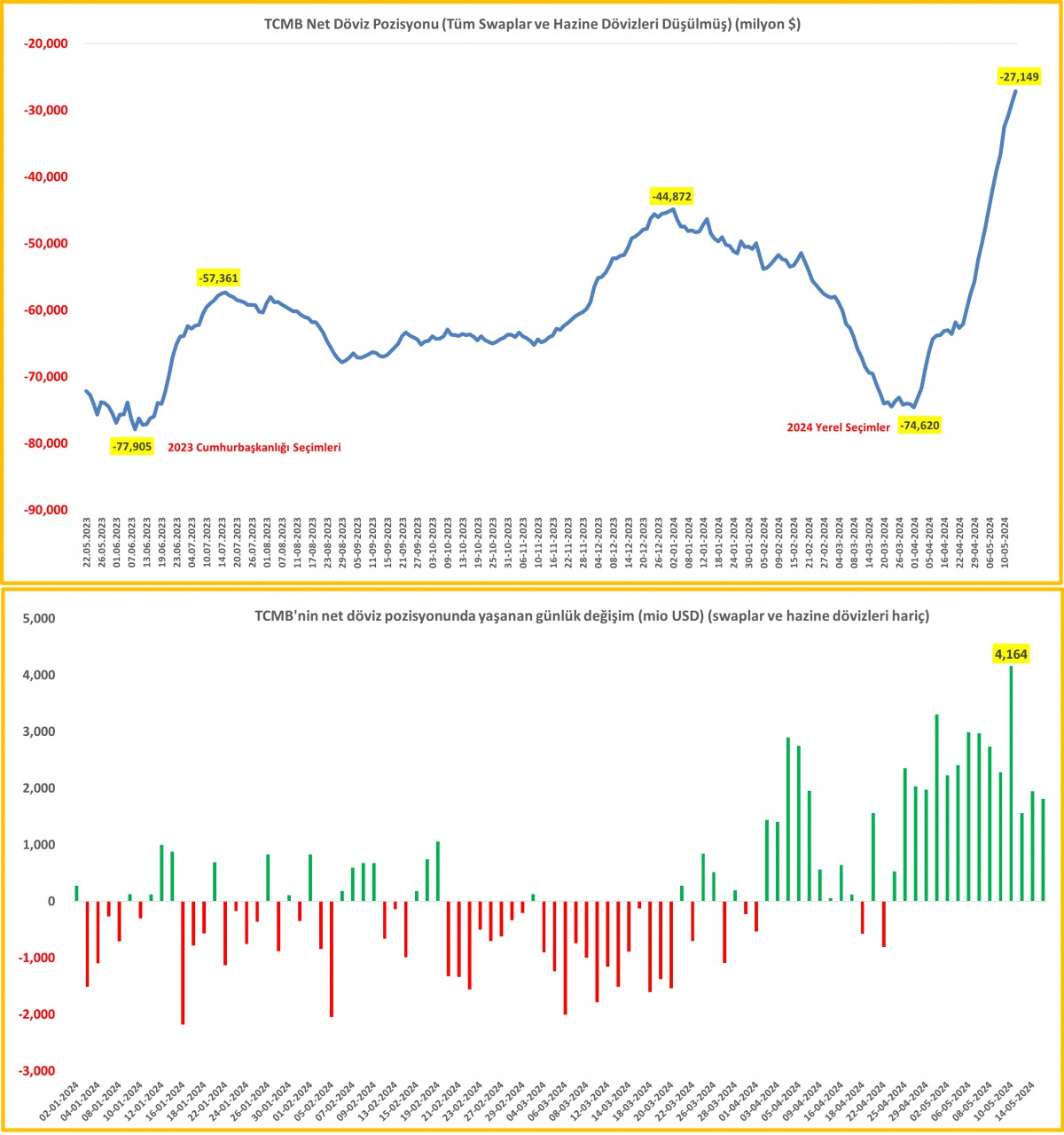

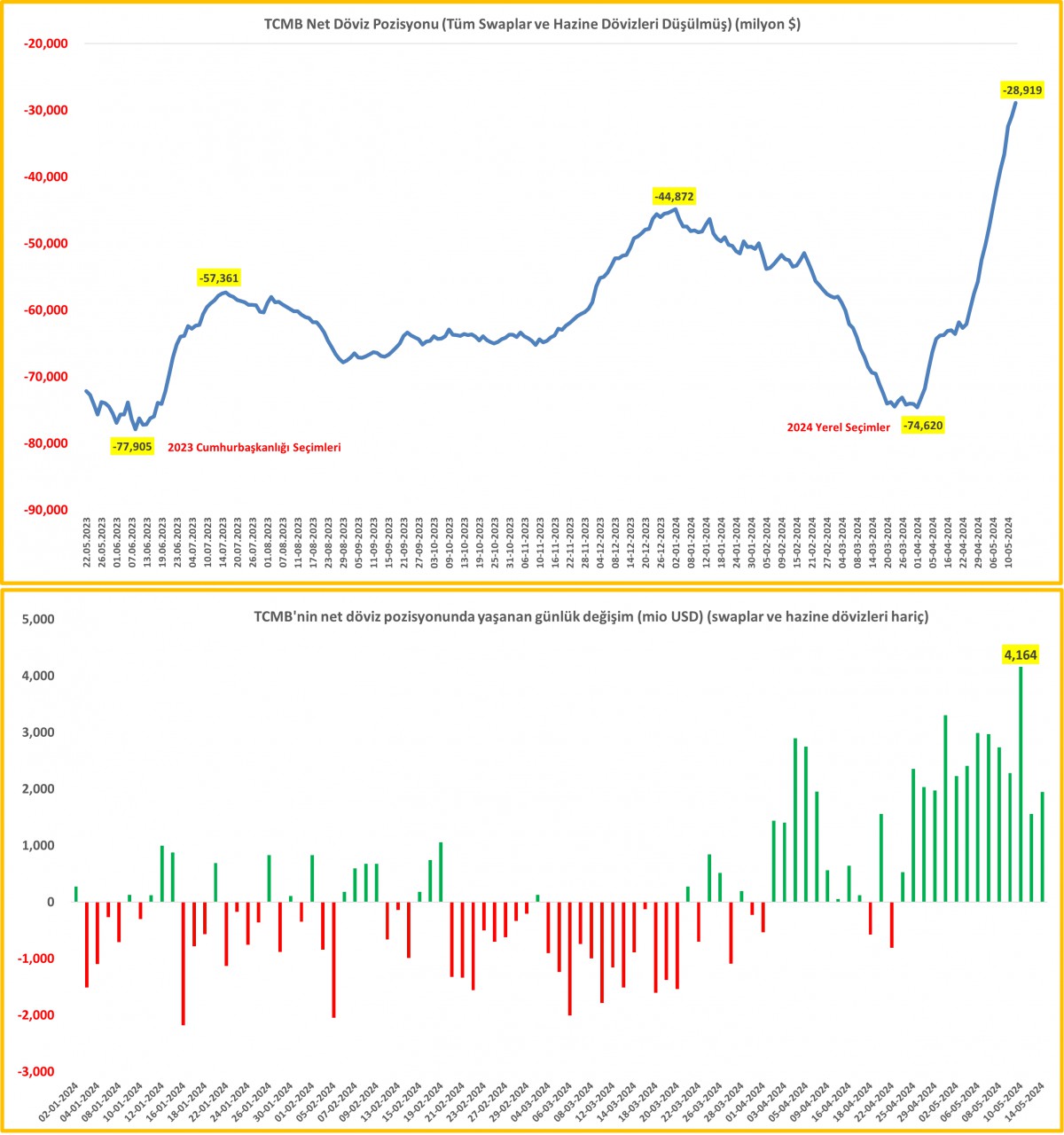

- Her hafta Perşembe günü olduğu üzere, TCMB’nin ve BDDK’nın haftalık raporlarını büyük bir dikkatle irdeliyoruz. Bu bağlamda, 10 Mayıs ile biten haftada yabancı yatırımcı 85 milyon dolar hisse senedi, 2,8 milyar dolar ile rekor seviyede devlet tahvili (DİBS) satın aldığını gördüm. Yabancının hisse senedi ve tahvil portföyü artan ilginin ışığında son 4 yılın zirvesine yükseldiğini büyük bir mutluluk ile kaleme alıyorum! Öte yandan, TCMB’nin swap ve kamu dövizleri hâriç net yabancı para pozisyonu eksi 27,2 milyar dolar seviyesine kadar iyileşti. Bu da seçim sonrası dönemde TCMB’nin yaklaşık 47 milyar dolar rezerv biriktirdiğine işaret ediyor. Yaz aylarının getireceği turizm gelirleri ile birlikte konu ele alınırsa, manşet rakamın pozitife geçeceğine neredeyse kesin gözüyle bakıyoruz.

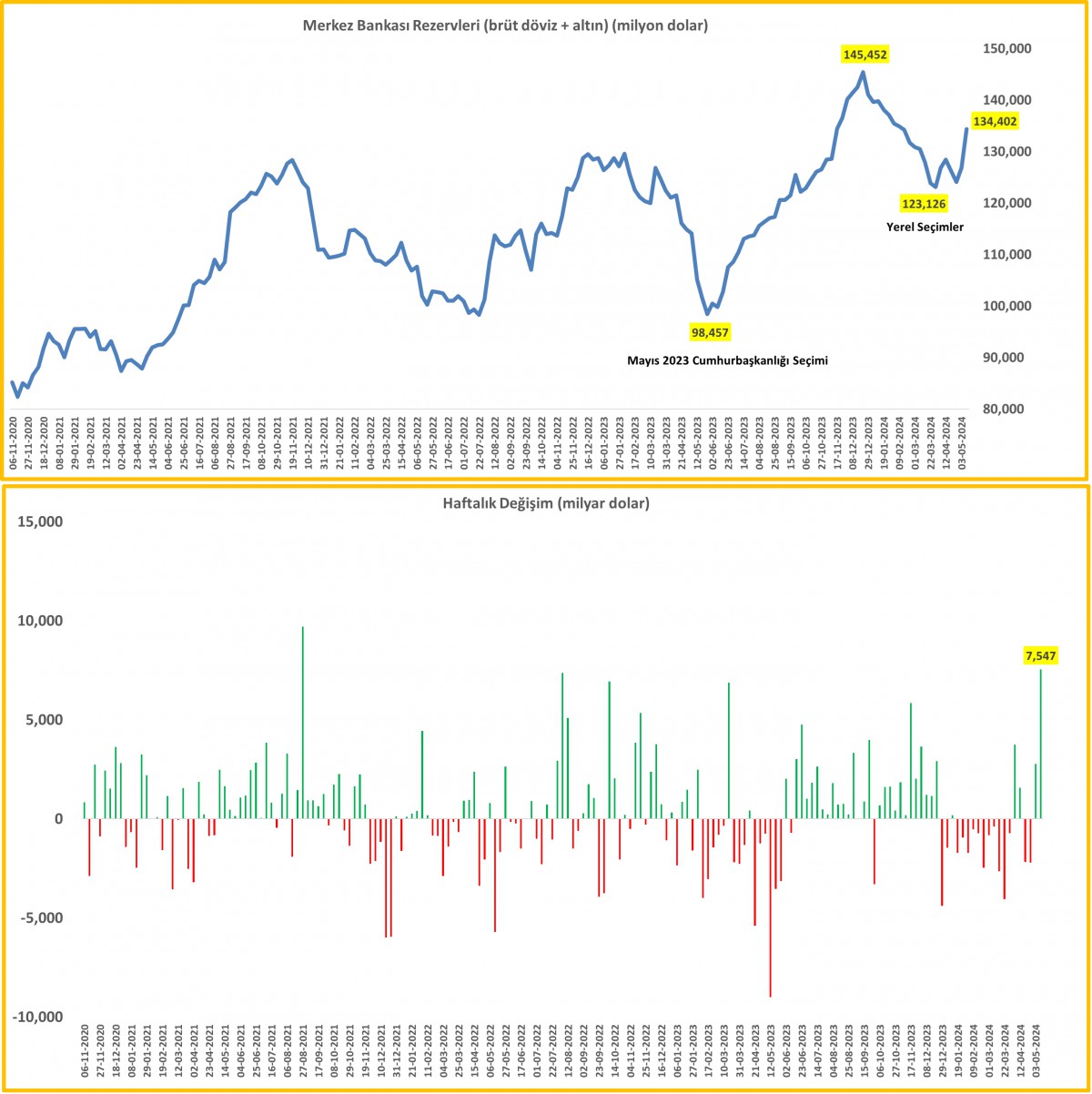

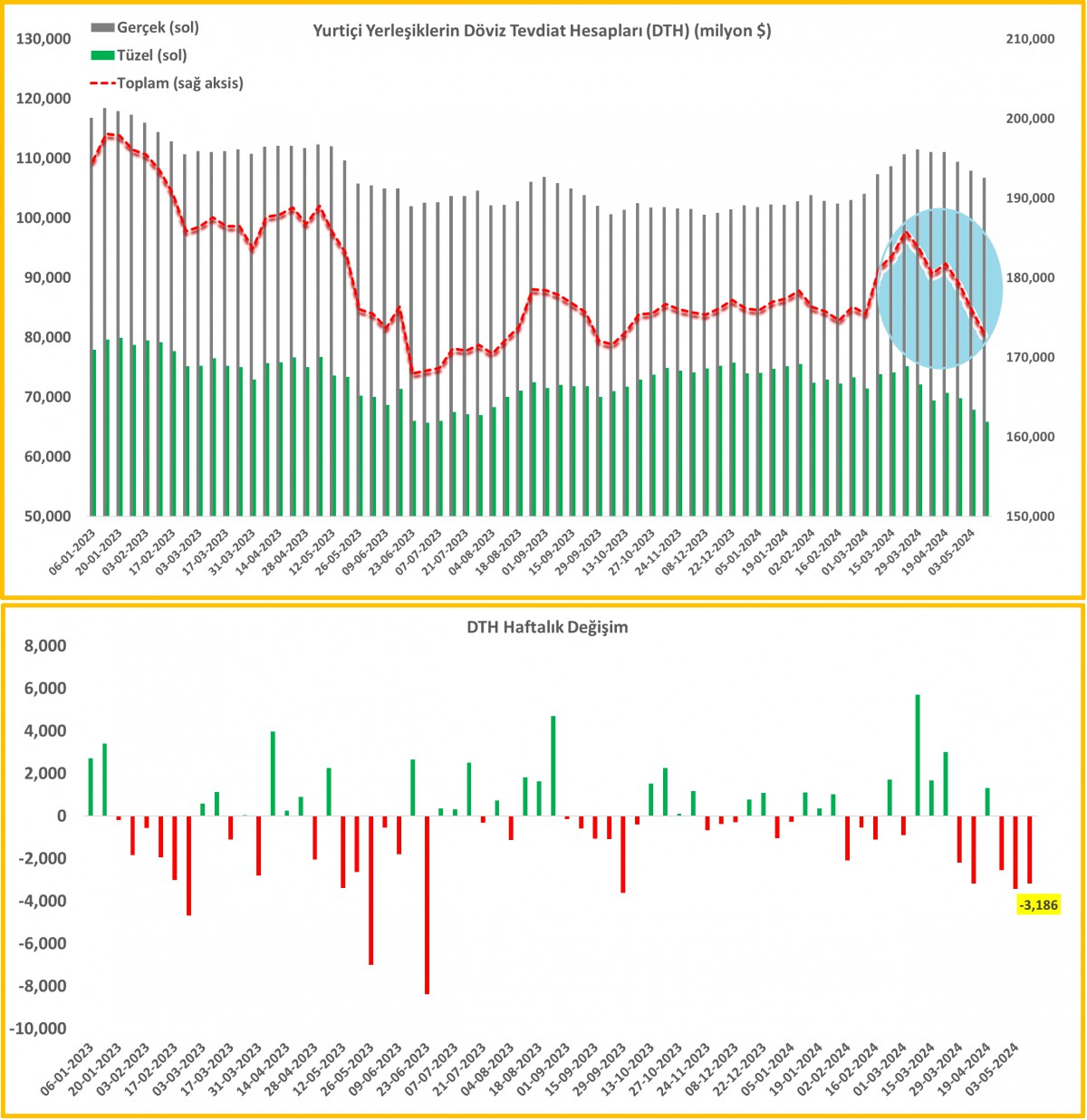

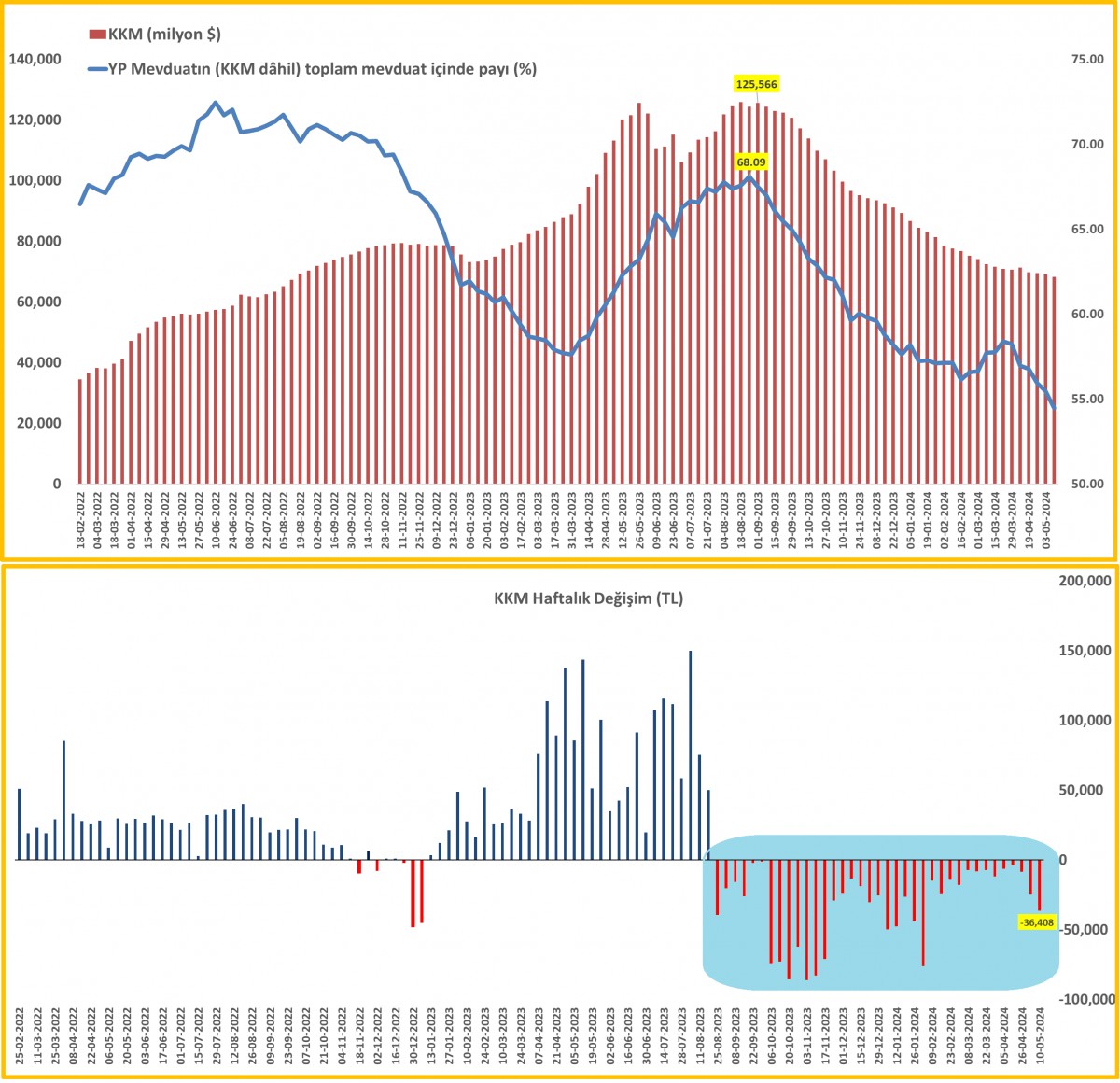

- Net rezervler iyileşirken, TCMB’nin brüt rezervlerinin de söz konusu haftada 7,5 milyar dolar artış kaydederek 134,4 milyar dolar seviyesine iyileştiği not edelim. Yurtiçi yerleşiklerin döviz mevduatları ise (DTH) yine 10 Mayıs ile biten haftada 3,1 milyar dolar daha azalarak 172,6 milyar dolar seviyesine geriledi. Böylelikle son 6 haftada DTH hacmi 13,2 milyar dolar azalırken (TL’ye geçiş hızlandı), BDDK verilerine göre, KKM hacminde de haftalık 36,4 milyar TL düşüş yaşanmış. Böylelikle, KKM yatırımcılarının da TL âşkı, kurun gerilemesi veya TL’nin reel anlamda değerleneceği beklentisi ile artarken, uzun bir süredir bebek adımları ile gerileyen KKM’den çıkışın da ivme kazandığını görüyoruz. KKM’de yaşanan son 3 ayın en hızlı düşüşü ile stok bakiyesi de 2,2 trilyon TL’nin altına indiğini (dolar karşılığı 68,3 milyar dolar) not edelim.

- Dışarıda ise, ABD’de hafta ortası açıklanan perakende satışlar verisinin beklentiyi karşılayamaması veya ABD enflasyonunda üç aylık artış ardından yaşanan ilk gerileme sonrası FED’den bu yıl beklenen 3 adet indiriminin yarattığı iyimser havanın genel hatları ile piyasalarda alımları desteklemesi ardından dün piyasalar günü soluklanarak geçirdi. Altının ons fiyatı 2,400 doların kıyısında işlem görmeye devam ederken, asıl patlayıcı hareketi yapmasını beklediğimiz gümüş ise haftayı Çin Seddi olarak gördüğümüz 30 doların hemen altında tamamlamaya aday görünüyor. 30 doların üzerinde haftalık bir kapanış gümüşü başka bir dünyaya taşıyacağını düşünüyoruz. Altın gümüş rasyosunun da üç yıl ardından teknik bir kırılım gerçekleştirerek (bugün haftalık kapanış ile teyit almayı ümit ediyoruz) gümüşe büyük bir destek verme noktasında olduğunu not edelim.

- ABD borsalarının geceyi hafif de olsa kayıplar ile tamamlaması sonrasında bu sabah Asya’da da gösterge endekslerde hafif de olsa düşüş eğilimli bir seyir görüyoruz. Çin’de açıklanan fabrika üretimi dış talepteki iyileşmenin de etkisiyle Nisan ayında tahminlerin üzerine artış kaydederken, perakende satışların ise beklenmedik bir şekilde yavaşladı. Bu tabloyu da Çin’in çok üretip tıpkı Japonya’da olduğu üzere az tüketmesi yuani üretim fazlası yaratıp ihracat kanalı üzerinden dünyanın geriye kalan kısmında ise yerli üretimi baskılamaya neden olduğu şeklinde okuyoruz. Bunun da pek çok ülkede üretmek yerine ithal etmeyi teşvik ettiğinin altını çizmek gerekiyor. Hazır konu üretime gelmişken, müsadenizle hafta ortası katıldığım bir ekonomi panelinde elde ettiğim görüşlerimi yazarak devam etmek isterim.

- Doğu Akdeniz Üniversitesi’nin organize ettiği “Enflasyonist Ortamda Türkiye ve KKTC’de Finansal ve Ekonomik Gelişmeler” konulu panelde konuşan Kuzey Kıbrıs Bankalar Birliği Başkanı Olgun Önal ve KKTC Merkez Bankası Başkanı Rifat Günay’ı can kulağı ile dinledim. Özellikle, 2000-2001 krizinde 15 bankanın kaybı ile edinilen tecrübenin KKTC finansal sistemini güçlü kıldığını söyleyen Günay, artan kriz tecrübesi ve otorite olarak aldıkları hızlı aksiyonlarına değinerek, özellikle son yıllarda artan dolarizasyon eğilimi karşısında, sektörün TL ihtiyacını gidermek adına Türkiye Cumhuriyet Merkez Bankası ile imzalanan 500 milyon dolar büyüklüğünde swap anlaşmasına işaret ederek, uygulanan makro ihtiyati tedbirler ile sektörü rahatlattıklarını anlattı. Başka bir ülkenin para birimini kullanmanın getirdiği para politikasının işlevsizliğine rağmen, KKTC’de enflasyon oranının Türkiye’nin üzerinde seyretmesinin ana nedenleri olarak üretim eksikliği, kurun ithal ürünler üzerinden getirdiği ilave geçişkenliğe de atıfta bulunan Günay -hatırlanacağı üzere KKTC’nin gıda enflasyonun dünyanın en yüksek beşinci enflasyonu olduğunu daha önce bültenlerimizde paylaşmıştık- üretimin önemine ve beraberinde maliye politikalarının etkinliğine; denetim ve kamunun da hızlı aksiyon alması gerekliliğine vurgu yaptı.

- Bankalar Birliği Başkanı (Kıbrıs İktisat Bankası Genel Müdürü) Önal ise, özellikle iç ekonomik dinamiklerle aktif büyüklüğü 8 milyar dolara yaklaşan Kuzey Kıbrıs bankacılığını da enflasyonun olumsuz yönde etkilediğini, aktif pasif yapısını ve kalitesini bozduğunu, müşterilerin resmî para birimi Türk Lirasından uzaklaşarak yabancı para birimlerini güvenli liman olarak gördüğünü, kuvvetli para ikamesi ile karşı karşıya kaldıklarını, toplam mevduat içinde TL’nin payının 9 yıl öncesine göre %60 seviyesinden %15’e kadar gerilediğini, mevduatların %90’ının 3 aya kadar vadeli ürünlerde değerlendirilmeye başlandığını, müşterinin uzun vadeden uzaklaştığını ve vade uyumsuzluğu riskinin arttığını söyledi. Yüksek kârlılıkla çalıştığı yönünde eleştirilen bankacılık sektörünün iddiaların aksine negatif reel özkaynak kârlılığı ile faaliyet gösterdiğini, dolar bazında son 9 yılda özsermayelerin neredeyse kur ve enflasyon şokları nedeniyle yerinde saydığını, bu nedenle de enflasyon muhasebesinin öneminin altını çizdi.

- Aynı noktadan hareketle Merkez Bankası Başkanı Günay, bankaların geçen sene ana faaliyet kalemi olan kredi vermekten ziyade hazine işlemlerine yoğunlaşarak gelir ürettiğini, özkaynak kârlılığının ise %54 ile enflasyonun altında kaldığını söyledi. Bu noktada, sektörünü kârlılığına da bakma ihtiyacı duydum. KKTC Bankacılık sektörünün 2023 yılında vergi öncesi kârının yaklaşık 8,9 milyar TL (net 6,9 milyar TL) ile bir önceki seneye göre 2,5 kat artış kaydettiğini görürken, KKTC Merkez Bankası’nın ise aynı dönemde kârının yaklaşık 1,2 milyar TL’den 5,3 milyar TL’ye yükselerek yaklaşık 4,5 kat arttığını gördüm. Enflasyonun son yıllarda üç haneli rakamlara yükselmesinin de yardımı ile rakamların büyüdüğünü kabul etsem de, KKTC Merkez Bankası’nın, sektörün %76’ine denk gelen ölçüde muazzam kâr elde ettiğinin de altını kalınca çizmem gerekiyor. Karşılaştırma yapmam gerekirse, 2023 yılında Kur Korumalı Mevduat (KKM) nedeniyle devasa bir zarar (818 milyar TL) açıklayan TCMB’nin, 2022 yılında elde ettiği 72 milyar TL kârın, 432 milyar TL kâr açıklayan Türkiye bankacılık sektörünün %17’sine tekabûl ettiğini hazır yeri gelmişken not etmiş olayım.

>Yabancı Yatırımcının Hisse Senedi ve Tahvil Stoku

>TCMB Brüt Döviz ve Altın Rezervleri

>TCMB Swap ve Kamu Dövizleri Hâriç Net Rezervleri

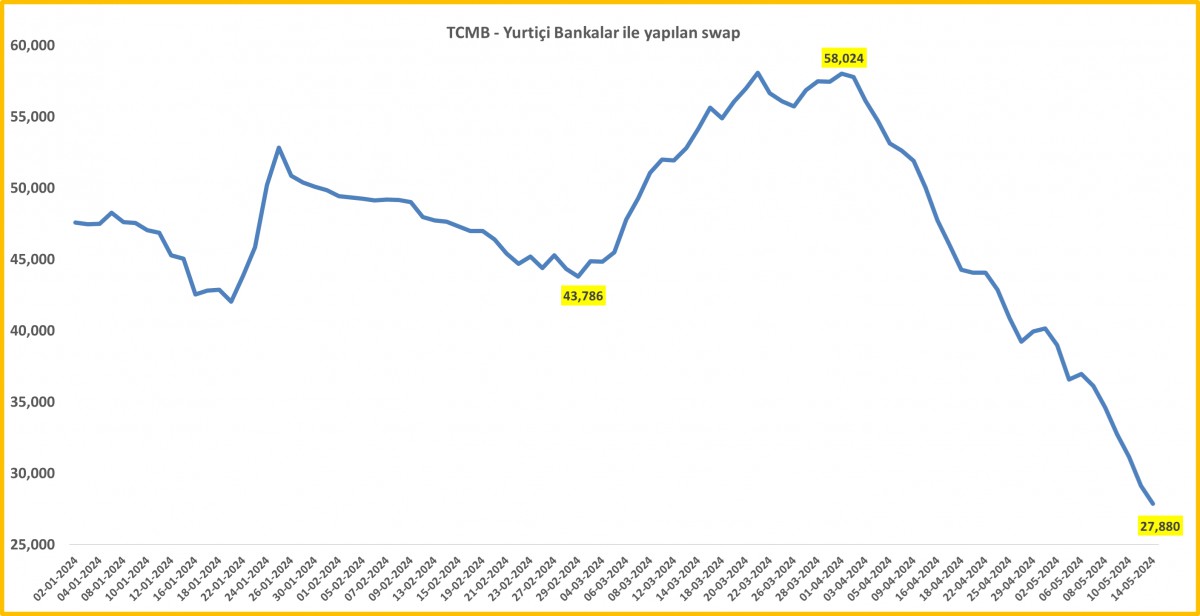

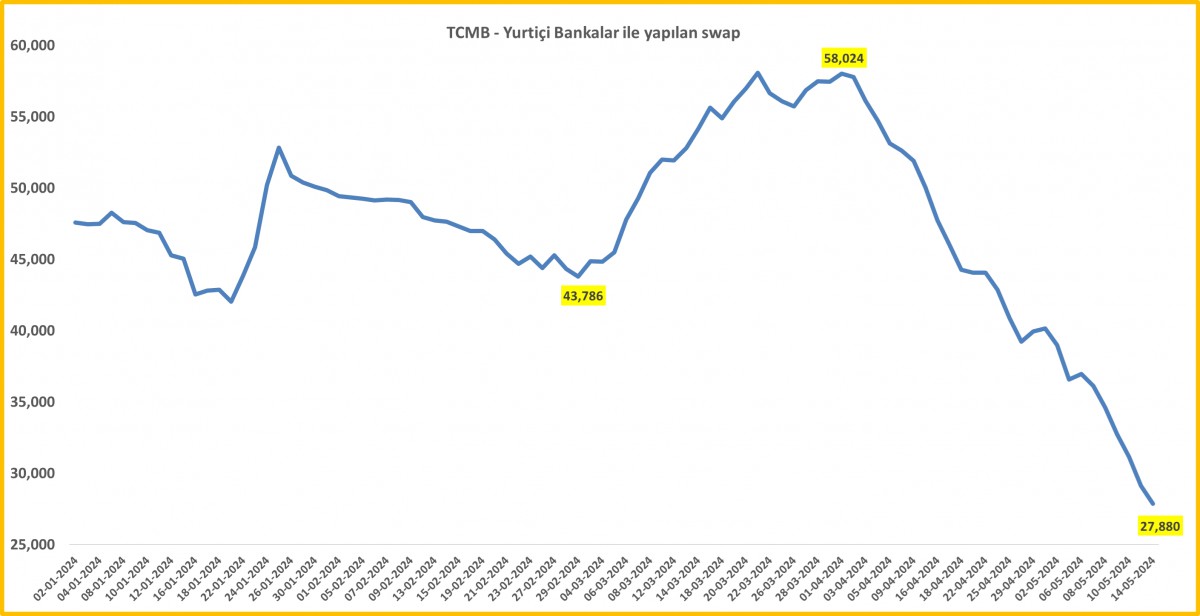

>Yurtiçi Bankalar ile yapılan Swap İşlemleri

>DTH

>KKM

>Altın Gümüş Rasyosu

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

QNB Finansbank’tan 500 milyon dolarlık ilk sürdürülebilir eurobond ihracı

QNB Finansbank Genel Müdürü Ömür Tan, “İlk sürdürülebilir eurobond ihracımız olma özelliğini taşıyan 500 milyon dolar tutarındaki ihracımızı başarıyla gerçekleştirdiğimiz için mutluyuz” dedi.

Yayınlanma:

1 gün önce|

17/05/2024Yazan:

BankaVitrini

QNB Finansbank, uluslararası piyasalarda 500 milyon dolarlık ilk sürdürülebilir eurobond ihracını gerçekleştirdi.

Şirketten yapılan açıklamaya göre, yurt dışı yerleşik yatırımcılara yönelik 5 yıl vadeli yapılan ihraca dünyanın farklı bölgelerindeki 100’ün üzerinde yatırımcıdan, ihraç tutarının 3,5 katından fazla talep geldi. 1,8 milyar doları aşan taleple işlemin getiri oranı yüzde 7,375, kupon oranı ise yüzde 7,250 olarak belirlendi.

Gerçekleştirilen ihraçla QNB Finansbank, Türk bankaları arasında 2015’den bu yana 5 yıl vadeli, ABD hazine bonosuna en yakın getiri oranıyla borçlanan banka oldu. Aynı zamanda banka, Eylül 2021’den bu yana Türk bankacılık sektöründe gerçekleştirilen ihraçlar arasında en düşük borçlanma oranına sahip ihraca da imza attı.

Eurobond ihracından elde edilecek kaynağın ‘QNB Grup Sürdürülebilir Finans ve Ürün Çerçevesi’ kapsamında yer alan ve uygunluk kriterlerini karşılayan Yenilenebilir Enerji, Temiz Ulaşım ve Temel Hizmetlere Erişim başta olmak üzere yeşil ve sosyal projelerde kullanılması hedefleniyor.

Açıklamada görüşlerine yer verilen QNB Finansbank Genel Müdürü Ömür Tan, ihracın kendi içinde birçok başarıları ve ilkleri kapsadığının altını çizerek, ilk sürdürülebilir eurobond ihraçları ile dünyanın geleceğini korumaya olan taahhütlerini güçlendirdiklerini belirtti.

Tan, elde edilen bu kaynağı, düşük karbonlu ekonomiye geçişi ve sosyal kalkınmayı destekleyecek projelerin finansmanına yönlendireceklerini vurgulayarak, ‘Bu işlem özelinde gelen yoğun ilgi ile beraber son dönemlerdeki en düşük borçlanma oranına sahip eurobond ihracını gerçekleştirdik. İşlemde gerçekleşen borçlanma faiz marjı Türkiye’nin uluslararası derecelendirme kuruluşlarınca yatırım yapılabilir seviyede olduğu zamanlardaki oranlar seviyesinde. Bu sonuç, global piyasalarda Türkiye ekonomisine ve QNB Finansbank’a duyulan güvenin önemli bir göstergesi.’ ifadelerini kullandı.

Bankacılık faaliyetlerinde sürdürülebilirlik konusunda öncü olmayı ilke edinen bir banka olduklarını ve bu kapsamda tüm iş süreçlerini ve stratejilerini ‘Dünyayla1’ vizyonu altında bütünleştirerek, sürdürülebilirlik odaklı, güçlü ve kapsayıcı bir yapı oluşturduklarını vurgulayan Tan, şunları kaydetti:

‘İlk sürdürülebilir eurobond ihracımız olma özelliğini taşıyan 500 milyon dolar tutarındaki ihracımızı başarıyla gerçekleştirdiğimiz için mutluyuz. QNB Finansbank olarak bankacılıktan doğan etki alanımız ve dönüştürücü gücümüzün farkındalığıyla hareket ediyoruz. Bu doğrultuda sürdürülebilir eurobond ihracımızla elde edilen kaynağı, çevreci ve sosyal yatırımlara yönlendirerek, öncelikle kendimizden başlattığımız değişim ve dönüşüm yolculuğunda müşterilerimiz ve tüm paydaşlarımızı destekleyerek uzun vadede sürdürülebilir kalkınma amaçlarının ulaşılmasına katkı sağlamayı hedefliyoruz.’

ALTIN - DÖVİZ - KRIPTO PARA

Ben #gümüş, geliyorum!

Yayınlanma:

2 gün önce|

16/05/2024Yazan:

BankaVitrini

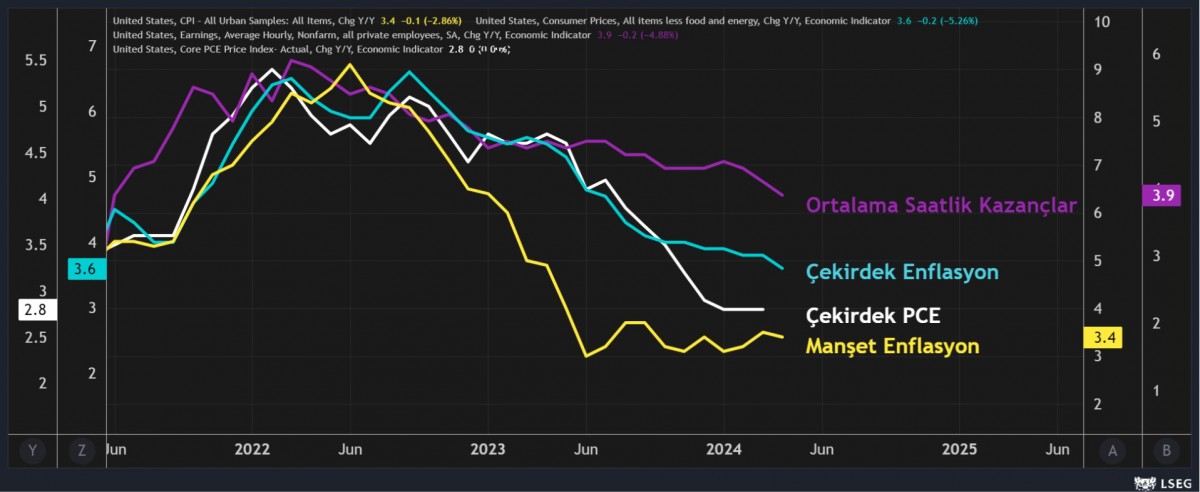

- Küresel mali piyasalar, FED’in bir sonraki hamlesine ışık tutacak öneme sahip ABD’de dün açıklanan tüketici enflasyonu ve perakende satışlar verisini büyük bir heyecanla takip etti. Enflasyon verisinin endişe edildiğinin aksine beklentiler paralelinde sonuçlandığını söyleyebilirim. Yıllık bazda manşet TÜFE enflasyonu %3,5’e; çekirdek TÜFE ise %3,6 seviyesine gevşedi. Aynı dakikalarda açıklanan perakende satışlar verisi ise (ekonomik canlılığı gösteriyor) %0,4 olan beklentiyi karşılayamayarak %0 artış kaydetmek suretiyle oldukça zayıf bir görünüm sergileyerek piyasalarda var olan iyimser havayı perçinledi.

- ABD’de tüketici fiyat endeksinin bir yıl öncesine göre %3,4 artması, her ne kadar FED’in %2 olan enflasyon hedefine ulaşmadan önce hâlâ kat etmesi gereken mesafe olduğunu gösterse de, fiyat baskılarının istikrarlı bir şekilde azaldığı ve üç aylık beklenenden daha sıcak enflasyon rakamları ardından tabir caizse ‘şeytanın bacağının’ kırılması, hem FED’e hem de piyasalara moral verdi. Unutmamak gerekiyor ki, son dönemlerde peşi sıra gelen güçlü veriler, -sayıları giderek artan bir şekilde- pek çok yatırımcı ve analist faiz oranlarının daha uzun süre yüksek kalması gerektiği konusunda endişe taşıyorlardı.

- Umutları yeşerten enflasyon ve perakende satışlar verisi ardından, FED’in hem Eylül hem de Aralık ayında faiz indirimi yapacağına dair bahislerin (faiz vadeli kontratlar) güçlendiğini de yeri gelmişken not edelim. Vadeli işlem sözleşmeleri fiyatlaması yıl sonu politika faizinin mevcut %5,25-%5,50 aralığından %4,75-%5,00’e işaret ettiğini görerek piyasaların faiz indirim beklentisine yeniden büründüğünün altını çizmek gerektiyor. Hatırlanacağı üzere sene başı abartılı bir ruh hâline bürünen piyasalar 6 kez faiz indirimi bekler konuma geçmişler, biz ise piyasadan ayrışarak 2-3 kez faiz indirimini daha makûl bulmuştuk.

- Gelelim verinin piyasa yansımasına… Piyasaların gösterge klavuzu konumunda 10 yıl vadeli devlet tahvil faizinin getirisi yaklaşık 10 baz puan düşüşle %4,35 seviyesine gelerek son altı haftanın dibi görürken, faiz indirim beklentilerinin yeşermesinin de yardımı ile risk iştahı genele yayılarak güçlendi. Doların piyasa kuru olan DXY son 5 haftanın en düşük seviyesine gerilerken, EURUSD paritesi 1,09 seviyesine dayanarak benzer bir şekilde son 5 haftanın zirvesine yükseldi. EURUSD paritesinde 1,10 direncinini aşılması durumunda yukarıda 1,1250 seviyesini hedefleyeceğiz.

- ABD dolarının piyasa faizinin gerilediği dünkü günde, uzun pozisyona sahip olduğumuz kıymetli madenler beklentilerimize paralel bir hareket sergiledi. Altının ons fiyatı 2,400 dolar seviyesine dayanırken, daha büyük bir beklenti ile takip ettiğimiz gümüş ise bir kez daha 30 dolar direncini test etti. Teknik mânâda uzun bir süredir, gümüşün 26 dolar seviyesini aşması, akabinde 30 doları direncinden dönerek bir kez daha 26 doları yoklaması (re-test) ve sonrasında gelen güçlü alımları olumlu bulduğumuzu paylaşmıştık. Asıl hareketin 30 dolar seviyesinin üzerinde haftalık bir kapanış ile gerçekleşeceğini bir kez daha not edelim (bakınız grafikler). Bitcoin ise uzun bir süredir 61-62 bin dolar civarında yatay bir seyir izlemesi ardından bu sabah 66bin dolar seviyesinin üzerine yükseldi. Bitcoin’de de benzer bir şekilde uzun bir süredir takip ettiğimiz 56bin – 70bin dolar sıkışmasının 69bin dolar seviyesinin üzerinde gecelik bir kapanışın ile yukarı yönlü devam etmesini bekliyoruz.

- Türkiye cephesinde ise yerel seçimler ardından yaklaşık 45 gündür devam eden bahar havasının devam ettiğini not edelim. Her gün bültenimizde yer verdiğimiz üzere, TCMB’nin swap hariç net yabancı para pozisyonu 14 Mayıs tarihinde yaklaşık 2 milyar dolar daha iyileşerek manşet rakamı eksi 28,9 milyar dolar seviyesine taşıdı. Son 45 günde TCMB, kamu dövizleri ve swap hâriç yaklaşık 45 milyar dolar rezerv biriktirdi. USDTRY kurunun 32,2 civarında dengeli seyri korunurken, henüz yabancının TL’ye ulaşımının önünü açacak swap limitlerinin gevşetilmediğini de yeri gelmişken not edelim. Seçim öncesi alınan negatif beklentili döviz uzun pozisyonların da fazlası ile kapandığını görmekle birlikte, bahar havasının da devam etmesi adına somut adımların da gecikmemesi gerektiğini düşünüyoruz. Carry trade olarak adlandırılan yüksek faizli para birimi almanın -yani TL’de pozisyonlanma isteğinin- sonbahara kadar devam etmesini beklemeye ise devam ediyoruz. Yabancı indinde Türkiye’nin risklerini gösteren 5 yıl vadeli CDS risk priminin 269 baz puan ile son 4 yılın dibine gerilediğini not edelim.

- ABD’de dün açıklanan enflasyon verileri ardından en büyük 500 şirketin işlem gördüğü S&P500 endeksi, teknoloji hisselerinin işlem gördüğü Nasdaq ve Dow Jones sanayi endeksleri geceyi rekor seviyelerde tamamladı. Hisse senetleri bu yılın başından beri, ilk çeyrek için beklenenden daha iyi kazançlar ve FED’in büyümeyi zarar vermeden enflasyonu kontrol edebileceği ve sonunda faiz indirimine geçebileceği beklentileriyle yükseliş kaydederken, dünkü veri ardından iyimserlik düzeyinin de arttığını not edelim.

- Yeni gün başlangıcında, Pasifiğin diğer ucunda benzer bir şekilde topyekûn iyimser bir tablo görüyoruz. Gösterge endeks Tokyo borsası %1’e yakın yükseliş kaydederken, Hang Seng endeksi %1,5 yükselişle başı çekiyor. ABD borsalarının vadeli işlemlerinde de artılar dikkatimizi çekiyor. Rusya Devlet Başkanı Vladimir Putin, Kremlin’in ABD’nin en güçlü iki jeopolitik rakibi arasındaki stratejik ortaklığı derinleştirmesini umduğu Xi Jinping ile görüşmek üzere Pekin’e gitti. Çin ve Rusya, Şubat 2022’de Putin’in Ukrayna’ya asker göndermesinden sadece birkaç gün önce Pekin’i ziyaret etmesiyle “sınırsız” bir ortaklık ilan etmişti. Putin, kendisini en az 2030’a kadar iktidarda tutacak altı yıllık bir dönem için yemin etmesinden bu yana ilk yurtdışı gezisi için Çin’i seçerek, dünyaya öncelikleri ve Xi ile kişisel ilişkisinin derinliği hakkında bir mesaj da gönderdiğinin altını çizelim.

>Gümüş

Patlayıcı hareketin 30 dolar seviyesini aşılması sonrası gerçekleşmesini bekliyoruz.

>Altın

Yukarıda 2,550 dolar olan hedefimizi korumaya devam ediyoruz.

>ABD’de enflasyon gerilemeye devam ediyor

>TCMB swap ve kamu dövizleri hâriç net rezervleri iyileşmeye devam ediyor

>TCMB’nin yurtiçi bankalar ile yaptığı swap işlemleri kapanmaya devam ediyor

Emre Değirmencioğlu

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (570)

- BANKA ANALİZLERİ (134)

- BANKA HABERLERİ (2.516)

- BASINDA BİZ (51)

- BORSA (268)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.553)

- GÜNCEL (1.737)

- GÜNDEM (2.746)

- RÖPORTAJLAR (41)

- SİGORTA (109)

- ŞİRKETLER (1.509)

- SÜRDÜRÜLEBİLİRLİK (296)

- VİDEO Vitrini (19)

- YAZARLAR (659)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (370)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (67)

- Serhat Can (2)

- Tuncer Dede (14)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

TurkNet’ten 19 Mayıs’a Özel Film: ‘Işığım Atatürk’

Akbank ve İGE işbirliğiyle “İhracatçı Kadın KOBİ”lere destek

Yabancının TL âşkı alevlendi: Hisse ve tahvil portföyleri 4 yılın zirvesinde

QNB Finansbank’tan 500 milyon dolarlık ilk sürdürülebilir eurobond ihracı

“Kamuda tasarruf”un arkasında yatan gerçek

Ben #gümüş, geliyorum!

Türkiye Finans’tan ülke ekonomisine 175,6 milyar liralık katkı

Emlak Katılım ülke ekonomisine 98.3 milyar TL kaynak sağladı

BBVA, Garanti’nin satışı haberlerini yalanladı

Denizbank Genel Müdürü Hakan Ateş, Seçil Erzan hakkında ilk kez konuştu

GÖNÜLLÜ BANKACILARIN DERNEĞİ YÜREKLERİ ISITTI

HEPİMİZ DİJİTAL DOLANDICI OLARAK SUÇLANIP YARGILANABİLİRİZ

Banka yöneticisi işi bıraktı arıcı oldu

IBAN’ını kullandırana hapis cezası

ABC News: İsrail İran’da bir tesisi füzelerle vurdu

TÜRKİYE’de yabancı oğrenci sayısı 1 milyonu geçti

EMEKLİ MAAŞLARI: ENFLASYON FARKI NE KADAR ARTACAK

Prof. Dr. Işın Çelebi’ye göre enflasyonla mücadelede başarı kriterleri: “Kalıcı olmalı ve istihdam yaratmalı”

Performans ile Başarı Arasındaki Zayıf Bağlantı

TÜRKİYE’NİN KADIN GİRİŞİMCİLERİ, İSTİŞARE TOPLANTISINDA BİR ARAYA GELDİ

- Merkez Bankası yıl sonu dolar ve enflasyon tahmin anketini açıkladı 17/05/2024

- 2024 yılı ilk çeyreği işsizlik rakamları açıklandı 17/05/2024

- ÇAYKUR, tomurcuk çayın alım fiyatını açıkladı 17/05/2024

- Honda'dan elektrikli otomobillere dev yatırım 17/05/2024

- Bakan Şimşek: Önceliğimiz enflasyonu tekrar tek haneye düşürmek 17/05/2024

- Resmi Gazete'de bugün (18.05.2024) 17/05/2024

- AMB yetkilisinden Haziran mesajı 17/05/2024

- Rus mahkemesi UniCredit’in varlığına ihtiyati tedbir koydu 17/05/2024

- Şimşek: Enflasyonla mücadele en büyük önceliğimiz 17/05/2024

- Çin'de konutta radikal teşvik adımı 17/05/2024

- Gümüş 11 yılın zirvesinde 17/05/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ12 ay önce

BANKA HABERLERİ12 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM5 ay önce

GÜNDEM5 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı