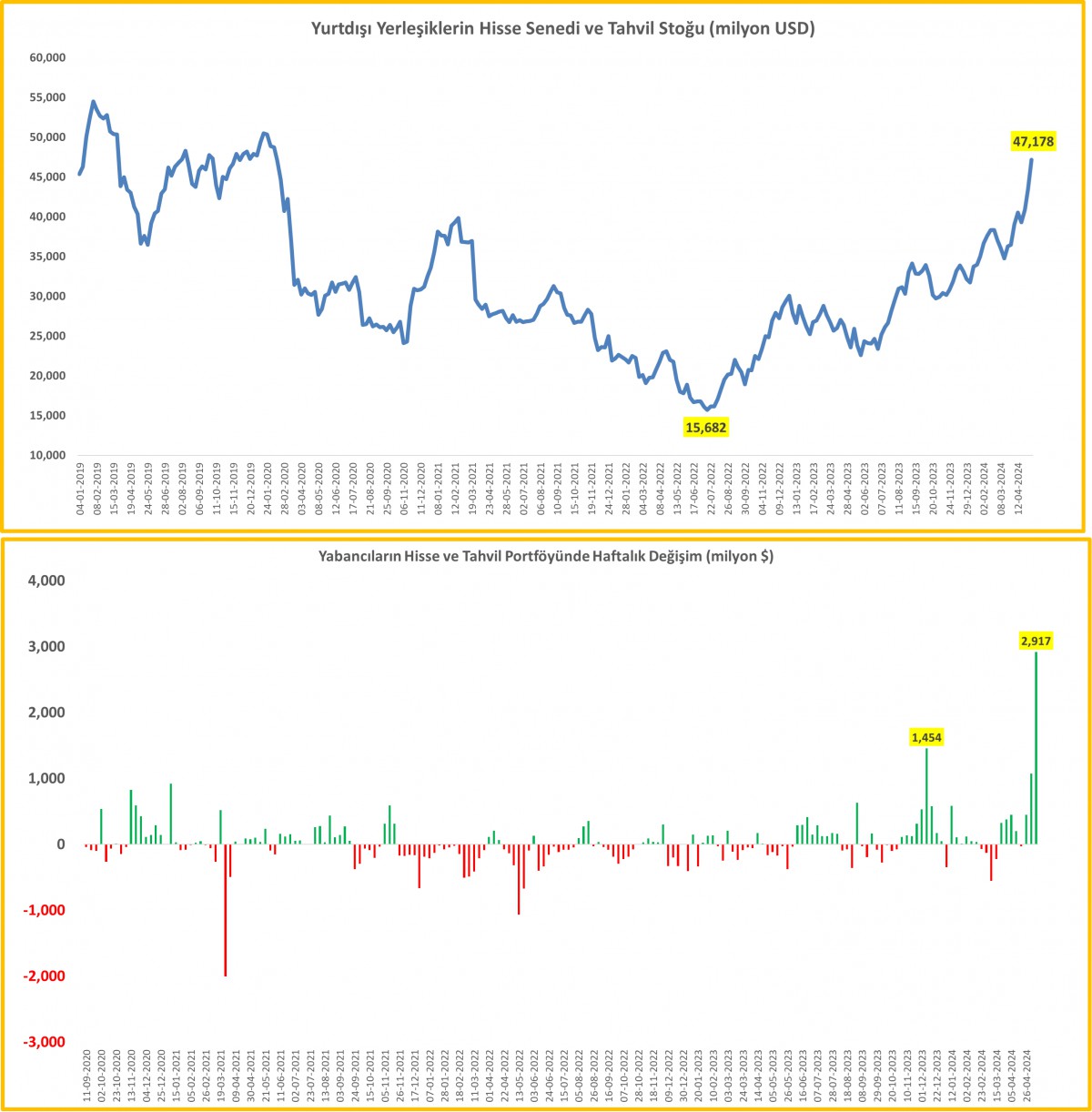

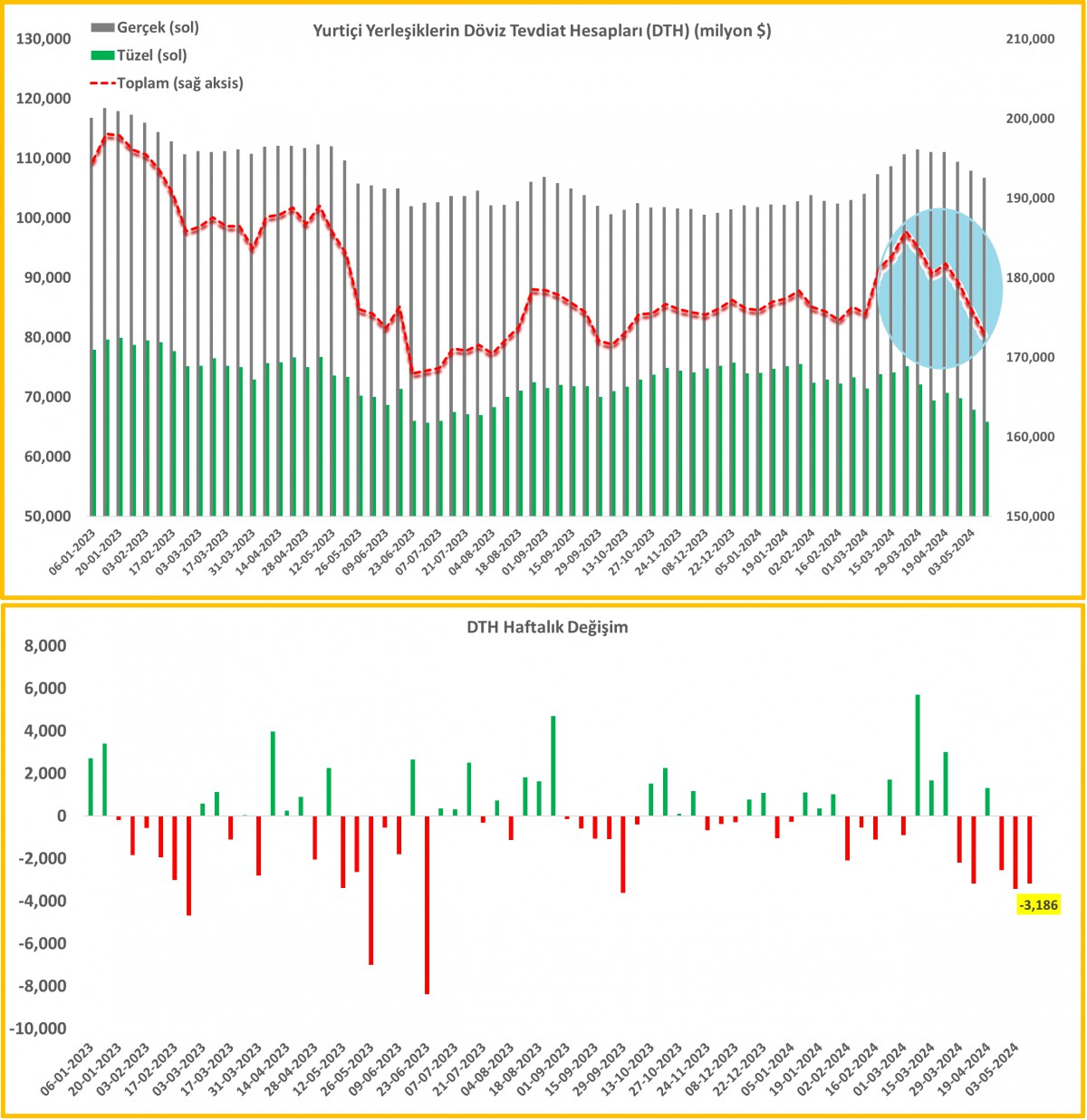

Yerel seçimlerden sonra döviz kurlarında sabitleşme eğilimi oluşunca döviz bozdurma eğilimi hızlandı. Son haftalarda yabancı para mevduatındaki (soldaki grafik) ve Türk Lirası mevduatındaki (sağdaki grafik) eğilim şöyle (grafikler BDDK günlük bültenden alındı):

Görüleceği gibi yabancı para mevduat gerilerken TL mevduat yükseliyor. İnsanlar ellerindeki, banka mevduat hesaplarındaki dövizlerini bozdurup TL mevduat hesabı açıyorlar. Bunun iki nedeni var: (1) Bankalar döviz mevduatına faiz vermiyor. (2) USD/TL kuru son zamanlarda sabitleşme eğilimi gösteriyor ve yakın gelecekte kurun gerileyeceği tahmin ediliyor.

Bu durumu bir tablo eşliğinde anlatalım. Burada dolardan TL’ye çevrilen paranın üç ay süreyle (yıllık yüzde 50 üzerinden) üç ay süreyle yüzde 12,5 net faizle hesapta kalmasını örnek aldım.

Bankada sıfır ya da sıfıra yakın faizle 100.000 dolar mevduatı bulunan bir kişi bu parasını bugünkü 32,20 USD/TL kurundan TL’ye çevirdiğinde 3.220.000 TL’si olur. Bunu bankaya üç aylık TL mevduat olarak yatırdığında (yıllık yüzde 50, üç aylık yüzde 12,5 vergi sonrası net faiz hesabıyla) üç aylık vade sonunda eline anapara + faiz olarak 3.622.500 TL geçer.

Eğer bu dönem sonunda USD/TL kuru değişmeden kalmışsa bu parayı tekrar dolara çevirdiğinde (3.622.500 / 32,20 =) 112.500 doları olur. Aynı miktarı dövize dayalı bir yatırım fonuna yatırmış olsaydı üç ay sonunda (üç aylık ortalama yüzde 1,25 net getiri hesabıyla) 101.250 doları olacaktı. Bu durumda bu kişi parasını TL’ye çevirip mevduat yaparak fonda tutmaya göre (112.500 – 101.250 =) 11.250 dolar daha fazla kazanç sağlamış olur.

Buna karşılık bu dönem sonunda USD/TL kuru 35,80’e yükselmişse anapara + faiz toplamı 101.187 dolara gerilemiş olursa parayı dolar fonunda tutmaya göre oluşan avantaj ortadan kalkmış olur ve parasını mevduata yatırmakla fonda tutmaya göre 63 dolar zararlı çıkar.

Benzer işlemleri yurt dışından dolarla borçlanıp yapanlar da var. Buna carry trade deniyor. Carry trade; bir yerden düşük faizle kredi alıp başka yerde yüksek faizle borç vererek aradaki faiz farkından yararlanma işlemidir. Bunu da bir örnekle açıklayalım.

Bir Amerikan fon şirketinin ABD’deki bankasından yüzde 5 yıllık faizle 1.000.000 dolar çekip Türkiye’ye getirdiğini, 32,20 kuru ile bozdurup 32.220.000 TL aldığını varsayalım. Bu fon şirketinin bu parayı aynı gün (üç aylık yüzde 12,5 net faiz hesabıyla) üç ay vadeli olarak bankaya yatırdığını varsayalım. Tablo şöyle olacaktır:

Bu şirket üç aylık vade sonunda bankadan anapara + faiz olarak (32.200.000 x 1,125 =) 36.225.000 TL alacaktır.

Eğer bu üç ay sonunda kur değişmeden 32,20 olarak kalmışsa bu şirketin anapara + faiz toplamı (36.225.000 / 32,20 =) 1.125.000 USD, buna göre kazancı (ABD bankasından aldığı anapara + faiz olan 1.015.000 dolar düşüldüğünde) 110.000 dolara denk gelecektir.

Buna karşılık bu üç ay sonunda kur 35,69’a yükselmişse bu fon şirketi aynı hesapla gidersek 10 dolar zarar etmiş olacaktır.

Doları, TL’ye çevirerek TL mevduata yatırıp yüksek faizden yararlanarak dolar kazancı elde etmenin iki koşulu var: (1) TL mevduat faizinin yüksek olması. (2) Kurun üç aylık süre sonunda 35,70’i aşmaması.

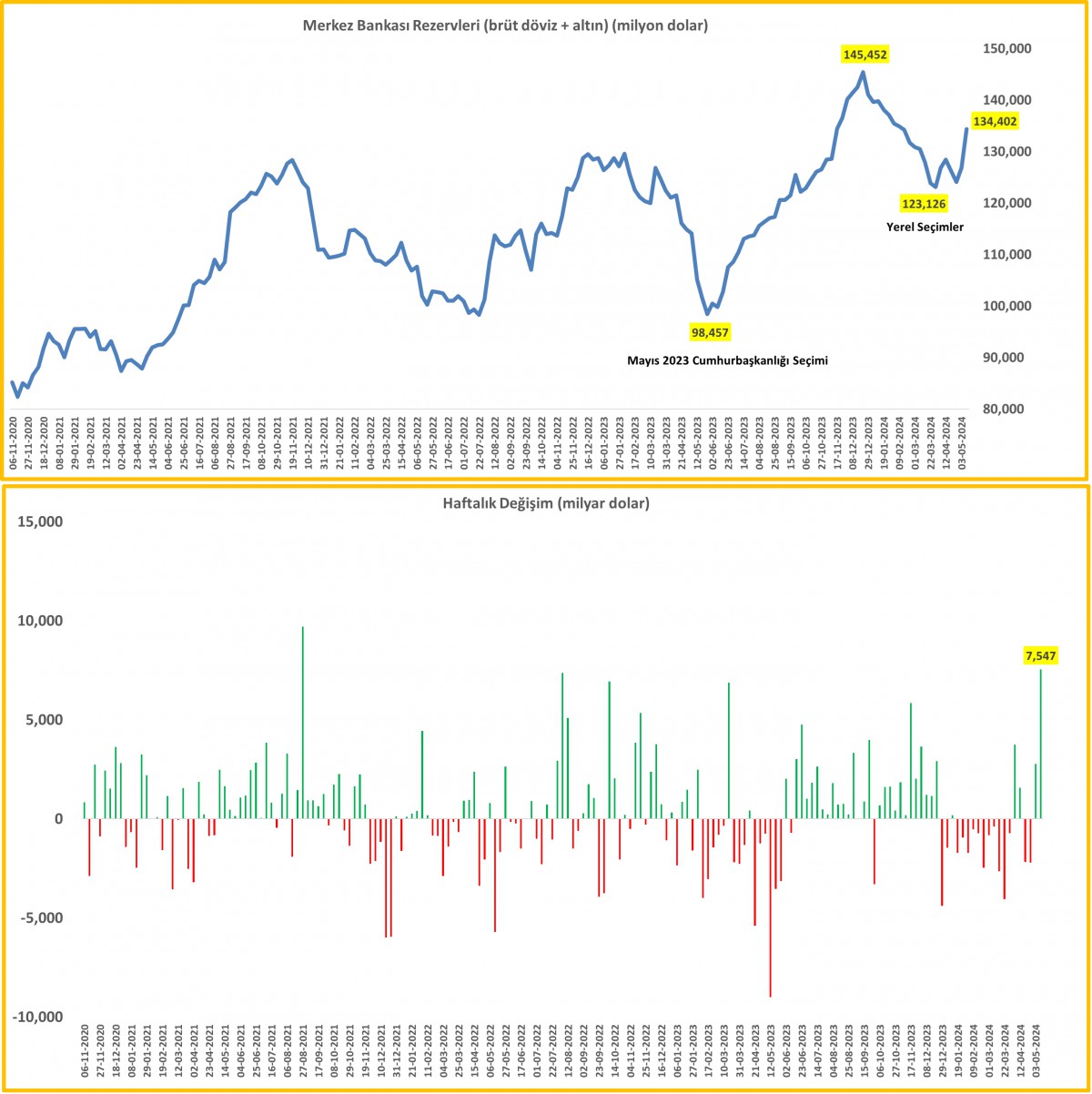

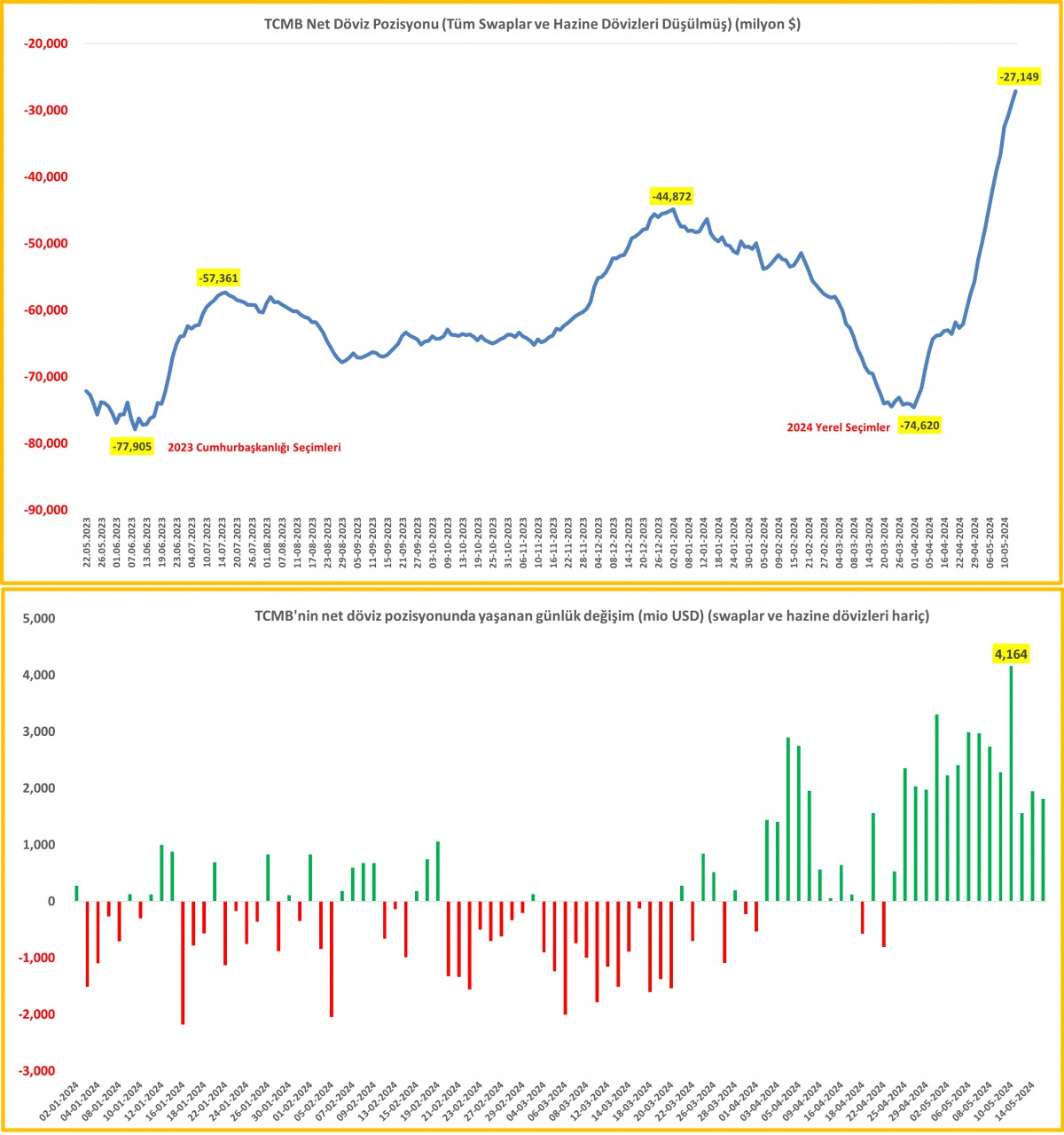

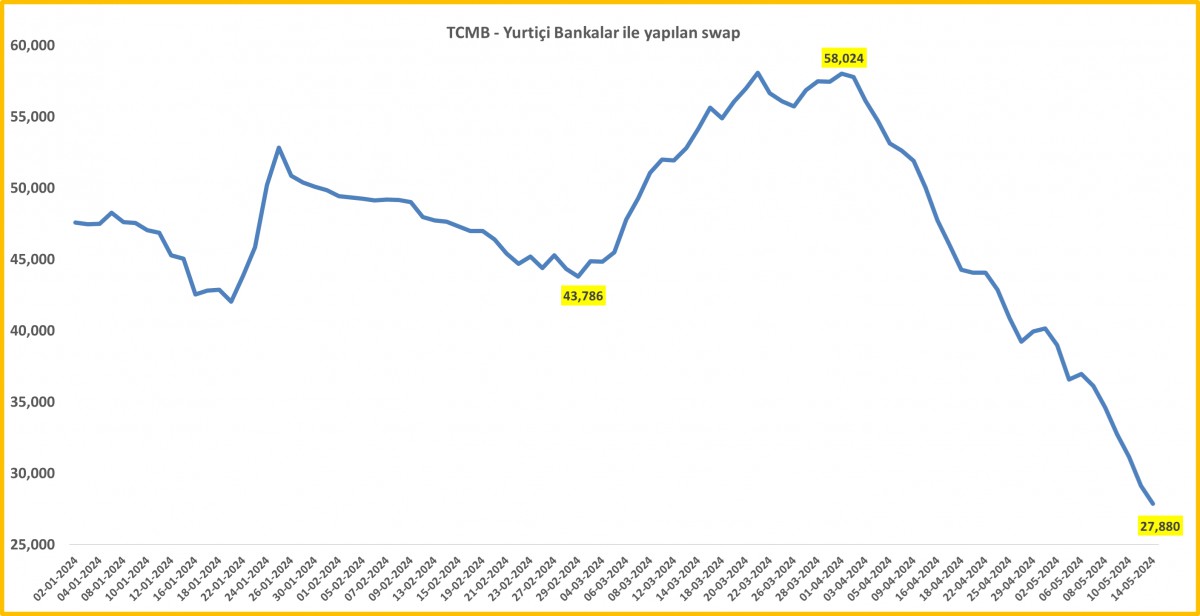

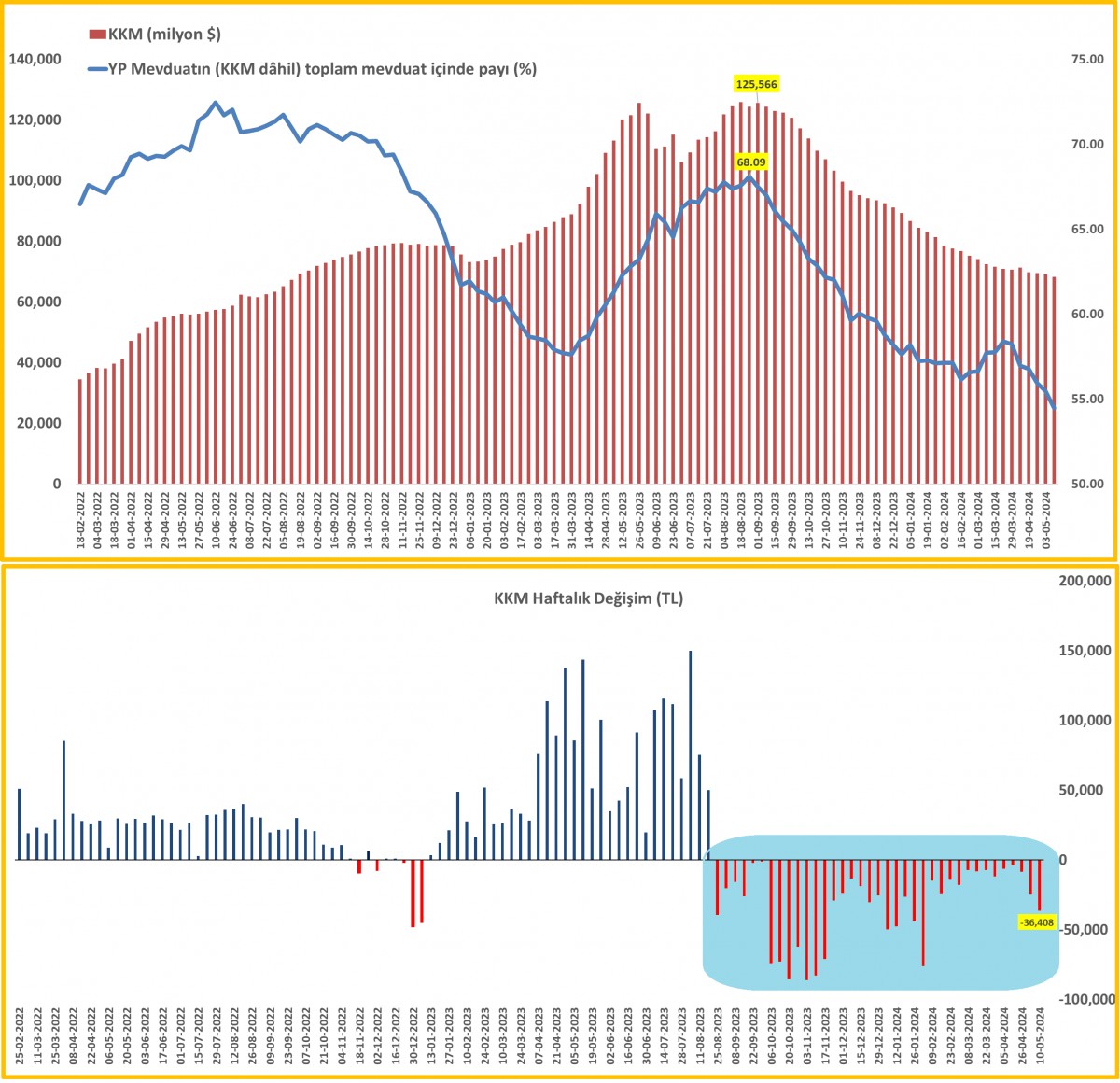

Son dönemde dövizdeki çözülme ve TL mevduattaki artış burada anlattığım şekilde yapılan işlemler nedeniyle oluyor. Böylece kur sabit kalıyor hatta geriliyor. Bu gelişimin ilk olumlu görüntüsü dolarizasyon oranındaki gerileme olarak karşımıza çıkıyor. Bu dövizler bankalara oradan da Merkez Bankası’na geldiği için rezervleri arttırma gibi olumlu bir görünüm de yaratıyor. Kurun düşük kalması dolar cinsinden hesaplanan GSYH’nin ve kişi başına gelirin yüksek görünmesini sağladığı için sanal bir iyileşme sergiliyor. Öte yandan kurun düşük kalması üretiminin önemli bölümü ithalata bağlı olan ekonominin ithal girdi maliyetlerinin düşmesine ve dolayısıyla maliyet enflasyonunun frenlenmesine yol açıyor. Buna karşılık bu işlemlerin ciddi riskleri var: (1) Kurun sabit kalması ya da gerilemesi Türk Lirasının aşırı değerli hale gelmesine yol açarak ihracatı sıkıntıya sokarken ithalatı teşvik edici etki yaratıyor. Bunun etkilerini önümüzdeki dönemde yaşayacağız. Merkez Bankası bu durumu önlemek için bu kez döviz satın almaya yöneliyor. (2) Şirketler, dövizle borçlanıp bu işlemi yapmak için döviz pozisyonu açma (açık pozisyon) yolunu seçiyorlar. Ki bunun yarattığı sorunlar Türkiye’yi 2001 krizine getirmişti. (3) Ülke, yeniden sıcak para cenneti haline geliyor. Kurda biraz hızlı yukarı yönlü hareket olması halinde bu akım hızla tersine dönebilir ve bu kez kur hızla yükselir ve döviz sıkıntısı yaşanabilir.

2021 yılında, enflasyon yükselme eğilimindeyken faizleri düşürmeye başlamanın sıkıntılarını çözmek için önce kur korumalı mevduat denendi. Bu deneme bir faciaya yol açtı: Faiz vermeyelim derken çok daha fazla paralar ödendi Merkez Bankası tarihi bir zarar yazdı. Henüz o mesele çözülemeden bu kez de yakın geçmişte yaşadığımız carry trade olayı tekrar canlandı ülke yeniden sıcak para cenneti haline geldi.

Hep söyledik: Eğer rezerv paraya sahip değilseniz ve enflasyonunuz yüksekse tek başına faizi düşürerek ekonomiyi bozabilirsiniz ama tek başına faizi yükselterek ekonomiyi düzeltmezsiniz.

Ya da yüzlerce yıl önce Çinli bilgelerin dediği gibi “bin doğru adım bir yanlış adımı düzeltmeye yetmez.”

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce

BANKA HABERLERİ12 ay önce

BANKA HABERLERİ12 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM5 ay önce

GÜNDEM5 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce