ALTIN - DÖVİZ - KRIPTO PARA

İsrail-İran Savaşının Türkiye’ye Etkileri

Yayınlanma:

2 gün önce|

Yazan:

Erol Taşdelen

İsrail ile İran arasında çıkabilecek uzun süreli bir savaş, sadece çatışmanın merkezindeki ülkeleri değil, çevre ülkeleri ve küresel sistemi de etkileme potansiyeline sahiptir. Türkiye, jeopolitik konumu, enerji bağımlılığı, ekonomik yapısı ve diplomatik ağı nedeniyle bu savaşın en çok etkilenecek ülkelerinden biri olacaktır.

Bu analiz, savaşın Türkiye’ye olası etkilerini altı temel başlık altında ele almaktadır:

1. 🛢️ Enerji ve Ekonomi Üzerindeki Etkiler

İran’ın enerji üretimi ve Hürmüz Boğazı’nın kontrolü, küresel petrol ve doğal gaz arzı için kritik önemdedir. Savaşın bu hattı etkilemesi durumunda:

-

Enerji fiyatlarında sert artış yaşanacaktır. Türkiye’nin petrol ve doğal gazda yüksek dışa bağımlılığı, enerji ithalat faturasını şişirecek, cari açık büyüyecektir.

-

Enflasyonist baskı artar. Akaryakıt ve üretim maliyetlerinin yükselmesi, gıda ve temel tüketim ürünlerinde zincirleme fiyat artışına neden olur.

-

Sanayi ve ulaşım sektörlerinde maliyet artışıyla birlikte tüketici harcamalarında daralma görülebilir.

2. ⚖️ Jeopolitik Denge ve Dış Politika Baskısı

Türkiye, Batı bloku (NATO-ABD) ile İslam dünyası arasında denge kurmaya çalışan bir dış politika izlemektedir. Savaş derinleşirse:

-

Çift yönlü baskı oluşur. ABD, Türkiye’den İsrail lehine daha net bir pozisyon almasını bekleyebilirken; iç kamuoyu ve İslam ülkeleri Filistin-İran eksenine daha yakın bir tavır talep edebilir.

-

Denge politikası zorlaşır. Türkiye, arabulucu rolünü korumak isterken tarafsızlığını da kaybetme riskiyle karşı karşıya kalabilir.

3. 🤝 Diplomasi ve Göç Yönetimi

Savaş bölgesine yakın olan Türkiye, bölgedeki göç hareketlerinden doğrudan etkilenebilir.

-

Yeni mülteci dalgası riski doğar. İran, Irak ve Suriye’deki çatışma ve insani krizler nedeniyle Türkiye sınırlarına yeni göç baskıları oluşabilir.

-

İç politikada göç tartışmaları artar. Halihazırda Suriyeli göçmenler konusunda hassas olan kamuoyunda yeni bir göç dalgası sosyal ve siyasi gerilimlere yol açabilir.

4. 🛡️ Güvenlik ve Askeri Riskler

Savaş, bölgedeki tüm askeri dengeleri etkileyebilir ve Türkiye’nin güvenlik ortamını doğrudan sarsabilir.

-

Sınır ötesi gerginlikler: Türkiye’nin Suriye ve Irak’taki operasyon bölgelerinde İran yanlısı milis gruplarla sıcak temas ihtimali artar.

-

Terör riski ve iç güvenlik tehditleri: İran destekli yapıların Türkiye içinde veya sınır hattında provokatif eylemlere yönelmesi riski oluşur.

5. 📉 Finansal Piyasalara Etkisi

Savaş ortamı, küresel finansal piyasalarda risk algısını artırır. Türkiye gibi gelişmekte olan ülkeler bu dalgalanmalardan doğrudan etkilenir.

-

Borsa İstanbul’da dalgalanma görülür. Yabancı yatırımcıların riskten kaçışı, Borsa İstanbul’da satış baskısını artırabilir.

-

Döviz kurları ve altın fiyatları artabilir. TL üzerindeki baskı artar; bireyler ve yatırımcılar güvenli liman olarak döviz ve altına yönelir.

6. 🚢 Ticaret ve Sanayiye Etkisi

Türkiye’nin Orta Doğu ve Orta Asya’ya olan ticareti, savaş nedeniyle sekteye uğrayabilir.

-

Dış ticaret yollarında sorun: İran ve Irak güzergâhlarında güvenlik riskleri, lojistik maliyetleri artırır.

-

İhracatçı üreticiler zarar görür. Özellikle makine, inşaat, tekstil ve otomotiv yan sanayi sektörleri sipariş iptalleri ve pazar kaybı riskiyle karşı karşıya kalır.

Sonuç: Türkiye Çok Boyutlu Riskle Karşı Karşıya

İsrail-İran savaşının uzun sürmesi; ekonomi, dış politika, güvenlik, diplomasi ve toplumsal alanlarda zincirleme etkiler yaratır. Türkiye bu süreci, enerji stratejilerini gözden geçirerek, iç güvenlik politikalarını güçlendirerek ve diplomatik dengesini koruyarak yönetmek zorunda kalacaktır.

Yayın Notu: Bu analiz www.bankavitrini.com için hazırlanmıştır.

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

Yapı Kredi Portföy’den düzenli getiri sunan yeni serbest döviz fonu

Yapı Kredi Portföy Genel Müdürü Müge Peker, “Bu yenilikçi döviz fonumuz, uzun vadeli bir yatırım aracından beklenen istikrarı, aylık gelir avantajıyla birleştirecek” dedi

Yayınlanma:

17 saat önce|

17/06/2025Yazan:

BankaVitrini

Yapı Kredi Portföy, yatırımcılara düzenli nakit akışı sağlamayı hedefleyen yeni serbest fonunu yatırımcılara sundu.

Şirketten yapılan açıklamaya göre, 16-20 Haziran’da talep toplanacak ‘Yapı Kredi Portföy Şubat 2028 Kar Payı Ödeyen Serbest Fonu‘, döviz cinsinden gelir yaratmayı ve her ay yatırımcılara nakit ödeme yapmayı amaçlıyor. Fonun alım talimatı için son gün 20 Haziran olurken, yatırım dönemi 23 Haziran’da başlayacak ve 11 Şubat 2028’de sona erecek.

Fonun yatırım stratejisi kapsamında, toplam değerinin en az yüzde 80’i Hazine ve Maliye Bakanlığı tarafından döviz cinsinden ihraç edilen borçlanma araçları ve kira sertifikaları ile yerli ihraççıların döviz cinsinden ihraç ettiği para ve sermaye piyasası araçlarına yönlendirilecek. Portföyden elde edilen faiz ve kar payı gibi gelirler, yatırımcılara her ay düzenli olarak ödenecek.

Açıklamada görüşlerine yer verilen Yapı Kredi Portföy Genel Müdürü Müge Peker, hayata geçirdikleri bu yeni fonun istikrarlı nakit akışı fırsatından yararlanmak isteyenler için güçlü bir alternatif olduğunu belirtti.

Peker, Yapı Kredi Portföy olarak yatırımcılarının ihtiyaçlarını işlerinin merkezinde tuttuklarını vurgulayarak, bu kapsamda tasarladıkları yeni fonlarıyla yatırımcılarına düzenli gelir sunmayı hedeflediklerini aktardı.

Yapı Kredi Portföy Şubat 2028 Kar Payı Ödeyen Serbest Fonu’nun dönemsel kar payı ödemelerinin, her ayın son iş gününde hesaplanacağı ve takip eden ilk işlem gününde yatırımcılara ödeme yapılacağı bilgisini paylaşan Peker, ‘Ödenen kar payı, fon toplam değerinden düşülerek, katılma payı fiyatına oransal olarak yansıtılacak. Bu yenilikçi döviz fonumuz, uzun vadeli bir yatırım aracından beklenen istikrarı, aylık gelir avantajıyla birleştirecek.’ ifadelerini kullandı.

ALTIN - DÖVİZ - KRIPTO PARA

Trump’tan Tahran’ı boşaltın çağrısı: Risk iştahı yeniden geriledi

Yayınlanma:

24 saat önce|

17/06/2025Yazan:

BankaVitrini

İsrail ve İran arasındaki karşılıklı saldırılar beşinci gününe girerken, ABD Başkanı Trump, İran’ın nükleer silah programına son vermemesi nedeniyle Tahran’ın derhâl tahliye edilmesi çağrısı yaptı. Trump, G7 Zirvesinden erken ayrılarak Ulusal Güvenlik Konseyi’ni toplama kararı aldı. Bu süreçte Beyaz Saray, ABD’nin İran’a doğrudan saldırmadığını açıklarken, İran’ın nükleer tesislerinden Natanz’a yönelik İsrail saldırısı sonucunda 15bin santrifüjün imha edildiği bildirildi. İran’ın ABD’nin sunduğu nükleer programı sınırlandırma anlaşmasını imzalamayı reddetmesi sonrası Tahran’a yönelik saldırıların hızla arttığını görüyoruz. İran kayıtsız şartsız anlaşmayı imzalamazsa, ABD’nin de saldırılara dâhil olacağı bir senaryoyu göz ardı etmemek gerekiyor.

Brent cinsi ham petrolün varil fiyatı, arzın etkileneceği Hürmüz Boğazı endişesi ile Cuma günü 78,50 dolar seviyesini test ederek altı ayın zirvesine yükselmesi arından dün bir ara 70,50 dolar seviyesine kadar gerileme kaydetmişti. Bu sabah, Trump’ın Tahran’ı tahliye yönünde sert açıklaması, Çin’in ise vatandaşlarına İsrail’i terk etme çağrısı yapması sonrası petrol fiyatları yeniden 73,50 dolar seviyesine yükseldi.

Her ne kadar barometre olarak petrol fiyatlarına baksak da, Ortadoğu’da artan gerilim ve Trump’ın tahliye çağrısı sonrası küresel piyasalarda riskten kaçınma isteğini yeniden arttığını görüyoruz. Halbûki dün, Fransa Cumhurbaşkanı Macron, ABD’nin arabuluculuğunda bir ateşkes ve kapsamlı müzakere önerisinde bulunurken, İran da Umman, Katar ve Suudi Arabistan üzerinden Trump’a mesaj ileterek, İsrail’in saldırılarını durdurması hâlinde nükleer görüşmelere esneklik göstereceğini bildirmişti. Bu gelişmeler sonrası geceyi %1 civarında yükselişle kapatan ABD borsaları, bu sabah vadeli işlemlerde yönünü hafif de olsa aşağıya çevirdi. Önde gelen borsaların vadeli endekslerinde %0,5 civarında düşüş görülürken, Asya borsalarında ise ılımlı seyrin korunduğunu görüyoruz.

Güvenli liman altının dün olumlu gelişmeleri fiyatlayarak %1,4 gerilmek suretiyle 3,385 dolar seviyesini test etmesi ardından bu sabah yatay bir başlangıç yaptığını görüyoruz. ABD 10 yıllık tahvil faizleri hafif de olsa gerilerken, her ne kadar Trump ile tahtı biraz sallansa da, böyle zamanları amiral gemisi dolar Euro ve Sterlin karşısında benzer şekilde hafif de olsa güç kazandı. Kalabalık cümlelerin özeti olarak, ABD’nin askerî müdahalesi endişesiyle piyasalarda temkinli hareketlerin yoğunlaştığını not etmemiz gerekiyor.

3. Dünya Savaşı ihtimaline dair sert söylemler ve manşetlerin ise gündemi meşgul ettiğini görüyorum. Ancak piyasaların tepkisine baktığımızda, bu endişelerin fiyatlamalara yansımadığını net bir şekilde söylememiz gerekiyor. Böyle bir risk söz konusu olsaydı, herhâlde S&P 500 endeksi tüm zamanların zirvesinin kıyısında olmaz ya da güvenli liman olarak görülen altının ons fiyatı rahatlıkla geçen haftalarda test ettiği 3,500 dolar zirvesini aşar ve dört beş bin dolar seviyelerine koşar adım giderdi. Petrolün ise varil fiyatı 5-10 dolar değil, parabolik bir şekilde artardı! Şimdilik manşetler kuvvetli olsa da, piyasalar 3. Dünya Savaşı gibi bir senaryoyu fiyatlamak yerine, gelişmeleri ‘kontrollü bir tırmanma’ olarak okumayı tercih ederek diplomasinin çalışacağını fiyatlıyor.

Biz ise gelişmeleri biraz daha sakin ve büyük resmi okuyarak ele almaya çalışıyoruz. Dün de bültenimizde belirttiğimiz üzere, herkes jeopolitik risklere veya 3. dünya savaşına odaklanırken, İsrail’in son dönemde Hamas ve Hizbullah gibi örgütlere yönelik artan operasyonel baskısı, İran’ın askerî ve nükleer altyapısına doğrudan saldırılarla yeni bir safhaya taşındı. Bu gelişmeler, uzun süredir beklenen ancak ertelenen rejimi devirme sürecinin fiilen başladığına işaret ediyor. İran’ın zayıflaması yalnızca bölgedeki dengeleri değil, aynı zamanda Suriye, Lübnan ve Irak gibi ülkelerdeki güç boşluklarını da yeniden şekillendirebilir. Bu yeni tablo Türkiye açısından hem risk hem de fırsat barındırıyor. Kısa vadede bölgesel gerilimlerin artması, enerji fiyatları ve güvenlik politikaları üzerinde baskı yaratabilir. Ancak İran’ın etkisinin zayıflaması, Türkiye’nin diplomatik ve jeopolitik manevra alanını genişletebilir. Suriye’nin kuzeyindeki terör yapılarının tasfiyesi, PKK’nın silah bırakma sürecinin hızlanması ve belki de Kıbrıs’a kadar uzanacak daha dengeli bir diplomasi ortamının oluşması gibi olumlu gelişmelerin de önünü açılabileceğini düşündüğümüzü bir kez daha yazmış olalım.

Yeni gün başlangıcında, Japonya Merkez Bankası (BoJ) kısa vadeli faiz oranlarını %0,5 seviyesinde sabit bırakırken, tahvil alımlarındaki azaltım temposunun yavaşlatılma kararı aldı. Bu adım, BoJ’un ultra gevşek para politikasından çıkışı oldukça temkinli bir şekilde sürdürmeyi ve ekonomideki kırılgan toparlanmayı desteklemeyi tercih ettiğini gösteriyor. YEN dolar karşısında hafif de olsa değer kazandı. BoJ sonrası gözler yarın FED’in perşembe günü ise TCMB’nin olağan PPK toplantılarına çevrilmiş durumda. FED’in faizleri sabit tutması beklenirken, Başkan Powell’ın ileriye dönük mesajları piyasaların yönü açısından belirleyici olacağını düşünüyoruz. Perşembe günü sonuçlanacak TCMB’nin olağan PPK toplantısında ise, politika faizinin %46 seviyesinde korunacağını, lâkin gecelik borç verme faiz oranının ise (faiz koridorunun üst bandı) daha simetrik hâle getirilerek %49,00’dan %47,50 seviyesine çekileceğini tahmin ediyoruz. Türkiye siyasetinde veya jeopolitik arenada işler yolunda giderse, politika faizinde 350 baz puan indirimin ise Temmuz toplantısında geleceğini ve 19 Mart öncesi seviyelere (%42,50) dönüleceğini düşünüyoruz.

Dün ağırlıklı ortalama fonlama maliyeti (AOFM) %46 seviyesine gerilerken, BIST repo piyasasında iş gören faiz (TLREF) de benzer bir şekilde %46,33 seviyesine geriledi. Hatırlanacak olursa, her iki gösterge faiz de bayram öncesi neredeyse %49 seviyesine idi. TCMB’nin piyasalara yön tayin eden faiz oranlarında yaşanan gerilemenin yakında mevduat ve kredi faizlerinde de yansıyacağını düşünüyoruz. TCMB’nin bir an önce normalleşmeye dönerek faiz oranlarını indirmesini bekliyoruz. Dün açıklanan cari işlemler dengesi Nisan ayında 7,9 milyar dolar ile oldukça yüksek tutarda açık verdi. Bu sonuçla Ocak-Nisan dönemi açık miktarı 20,3 milyar dolar oldu (geçen yılın aynı döneminde açık miktarı 14,6 milyar dolar). Altın hariç cari denge 5,7 milyar dolar açık verdi. Türk Lirasında reel değerlenme politikasını yavaş yavaş cari işlemler dengesi üzerinde olumsuz mânâda etki yaratmaya başladığını görüyoruz! Rezerv varlıklarda ise net olarak 25 milyar dolar gibi tüm zamanların zirvesinde bir azalış oldu! Türkiye’nin siyasi ikliminde yaşanan değişimin (19 Mart) dış dengeler açısından ne kadar sert olduğunun bir yansıması bir kez daha görmüş olduk!

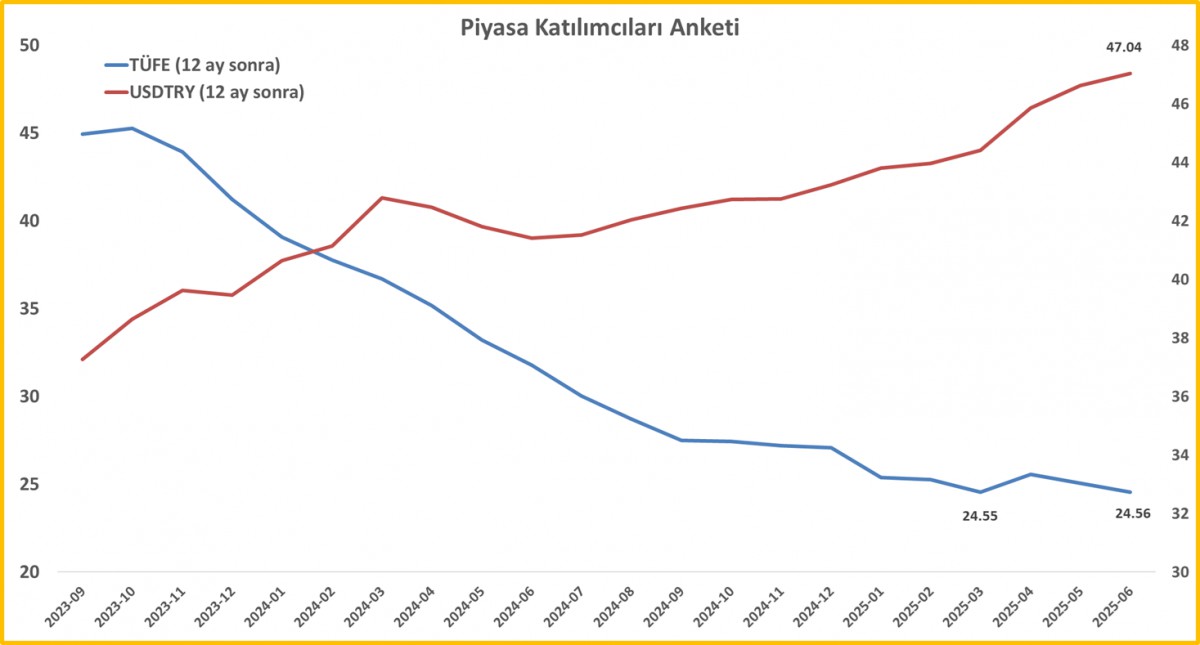

TCMB dün piyasa katılımcıları anketinin Haziran ayı sonuçlarını açıkladı. Ankete göre yıl sonu TÜFE enflasyon beklentisi %30,35’ten %29,86’ya gerilerken, 12 ay sonrasına ilişkin beklenti %25,06’dan %24,56’ya geriledi. Yıl sonu USDTRY kuru beklentisi 43,70’ten 43,57’ye, 12 ay sonrası beklenti ise 47,04’e yükseldi. 19 Mart sonrası beklentilerde oluşan bozulmanın yavaş da olsa düzelmeye başladığını görüyoruz.

TCMB piyasa katılımcıları anketi

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Ortadoğu’da gerilim yüksek ama piyasalar haftaya sakin başlıyor…

Yayınlanma:

2 gün önce|

16/06/2025Yazan:

BankaVitrini

Ortadoğu’da tansiyon kritik seviyeye ulaştı. İsrail’in cuma günü başlattığı “Yükselen Aslan Operasyonu” ile İran’ın üst düzey askerî yetkilileri ve nükleer tesisleri hedef alınırken, İran misilleme olarak 270 balistik füze fırlattı. Bazı füzeler İsrail’in hava savunmasını aşarak Tel Aviv gibi yerleşim yerlerine isabet etti, sivil can kayıpları yaşandı. İsrail’in hafta sonu düzenlediği saldırılar, Tahran’daki büyük bir petrol deposu ile dünyanın en büyük doğalgaz sahası olan Güney Pars’ı da vurdu. İran, saldırılar sonucu bu sahadaki üretimin kısmen durduğunu ve günlük 12 milyon metreküp gaz üretiminin askıya alındığını duyurdu. Ayrıca ülkedeki bazı petrol rafinerilerinde yangın çıktığı bildirildi. İran’ın mevcut ham petrol üretimi günde 3,3 milyon varil seviyesinde; bu da küresel arzın yaklaşık %3,5’ine denk geliyor. Enerji altyapısındaki bu ölçekteki hasar, arz güvenliğine yönelik kaygıları artırdı.

İran’ın iç tüketimi açısından hayati olan bu altyapılar hedef alınırken, şu ana dek ihracat hatları korunmuş görünüyor. Ancak Tahran’ın Hürmüz Boğazı’nı kapatma yönündeki tehditleri, enerji piyasalarında panik havası estiriyor. Gelişmeler sadece bölgesel güvenliği değil, küresel piyasaları da sarsıyor. ABD Başkanı Trump, İran’ın Amerikan hedeflerine doğrudan saldırmadığı sürece müdâhil olmayacaklarını belirtirken, İsrail’in İran’ın dini lideri Hamaney’e yönelik suikast planını da veto etti. Aynı zamanda İran, nükleer müzakereleri askıya alırken, Yemen’deki İran yanlısı Husiler de çatışmalara dâhil oldu.

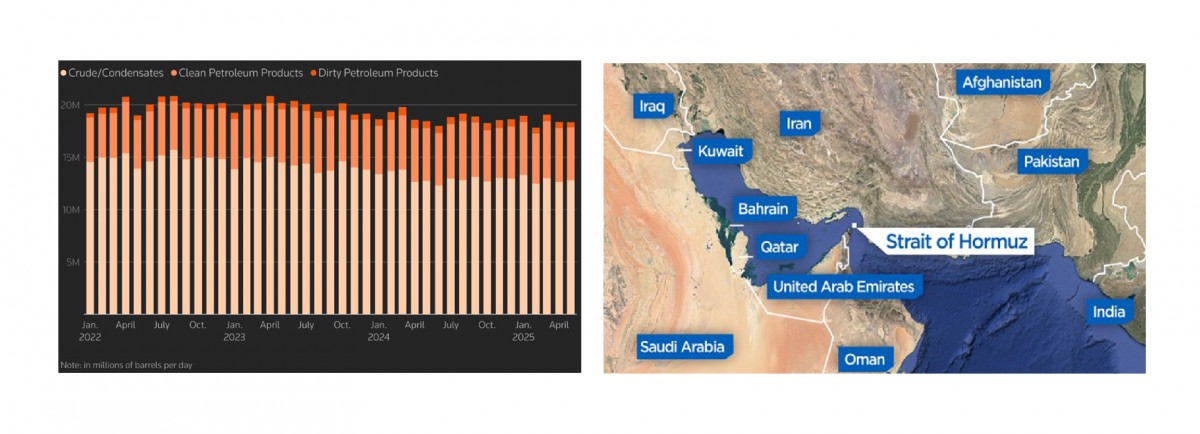

Jeopolitik gerilimin Hürmüz Boğazı’nda yaşanabilecek olası bir ticaret kesintisiyle birlikte, küresel enerji arzını ciddi şekilde tehdit edebileceğini düşünüyoruz. Küresel petrol tüketiminin yaklaşık beşte birinin Hürmüz Boğazı’ndan taşındığı biliniyor. İkmal edilen ham petrolün büyük bir bölümü Petrol İhraç Eden Ülkeler Örgütü’nü (OPEC) oluşturan Suudi Arabistan, BAE, Kuveyt ve İran’dan ihraç edilerek başka ülkelere ulaştırılıyor. Dünyanın en büyük LNG ihracatını yapan Katar’ın ürettiği sıvılaştırılmış doğal gazın da neredeyse tamamı bu güzergâhtan geçiyor (bakınız resim).

Hatırlanacağı üzere, 1980-1988 İran-Irak savaşı sırasında, iki taraf da birbirinin petrol ihracatını aksatacak adımlar atmış, bu gerginlik ‘Tanker Savaşı’ olarak tarihe geçmişti. İran’ın Hürmüz Boğazı’nı kapatması durumunda dünya genelindeki petrol akışının %20’sinin etkilenebileceği öngörülüyor. JP Morgan, bu ihtimalin gerçekleşmesi hâlinde petrol fiyatlarının varil başına 120-130 dolar seviyelerine yükselebileceği uyarısında bulundu. Artan petrol fiyatlarının enflasyon baskısını artırabileceği beklense de, merkez bankalarının para politikalarında şimdilik sert bir yön değişikliği beklenmiyor. S&P 500 endeksi son iki ayda %20 değer kazanarak Trump’ın tarife şoku ardından kayıplarının büyük kısmını telafi etse de, son gelişmeler bu ralliye ara verileceğine işaret ediyor.

Brent cinsi ham petrolün varil fiyatı Cuma gün içi %13 yükselmesi ardından günü %7, haftanın genelinde ise %12’ye yakın artışla kapatarak son altı ayın zirvesini test ederken, altının ons fiyatı %4’e yakın yükselişle 3,435 dolar seviyesine geldi. Böyle durumlarda güvenli liman edası ile doların da ön plana çıkmasına alışık olurken, Trump’ın ABD varlıklarına değer kaybettiren politikaları nedeniyle dolar endeksi (DXY) hafta genelini %1 düşüşle tamamladı. Bitcoin 105bin dolar seviyesine hafif de olsa geri çekilirken, gümüş ise 35 dolar zirvesini 13 yıl sonra aşması ardından haftayı %1 yükselişle 36,30 seviyesinden tamamladı. Fiat para sistemine olan güvensizlik nedeniyle altında yükselişin devam edeceğini, gümüşün takipçi olacağını, Bitcoin cephesine ise 113bin dolar üzerinde haftalık kapanış sonrasında yükseliş isteğinin kamçılanacağını düşünüyoruz. ABD borsaları haftayı düşüşle tamamlarken, yatırımcıların korku göstergesi VIX ise son üç haftanın en yüksek seviyesine ulaştı.

Her ne kadar gözler Ortadoğu’ya çevrilse de, Çarşamba günü sonuçlanacak FED’in olağan FOMC toplantısından herhangi bir faiz değişimi beklemiyoruz. Son dönemde yavaşlayan istihdam verileri ve beklenenden düşük enflasyon rakamları, faiz indirimi olasılığını güçlendirse de, artan jeopolitik riskler ve Başkan Trump’ın ticaret politikaları belirsizlik yaratmaya devam ediyor. Hatırlanacağı üzere, Trump, FED’den faizleri tam bir puan düşürmesini talep ederek dikkat çekerken, İsrail’in İran’a yönelik saldırısının ardından petrol fiyatlarının yükselişe geçmesi, enerji maliyetlerinin yeniden enflasyon baskısı yaratabileceğine işaret ediyor. FED’in Eylül ayında faiz indirimlerine başlayabileceği ve bu sürecin 2026’ya dek sürebileceği görüşü her şeye rağmen güç kazanıyor.

Türkiye cephesinde ise BIST100 endeksi haftanın son iş gününü %2’nin üzerinde düşüşle tamamlarken, 5 yıl vadeli CDS risk primi 308 baz puana yükseldi. USDTRY kuru TCMB’nin kontrol sahasında 39,40’lı seviyelere gelirken, iki yıl vadeli gösterge tahvilin bileşik faizi 80 baz puan yükselişle %43,86 seviyesine geldi. Normalde savaş tamtamları çalınmasa, gözler FED ardından Perşembe günü TCMB’nin olağan PPK toplantısına çevrilecekti.

Bayram sonrasında %48,50 seviyesinde olan ağırlıklı ortalama fonlama maliyeti, haftanın son iş gününde – TCMB’nin repo ihaleleri ile fonlamayı politika faizi üzerinden artırmaya başlaması ile- %46 seviyesine doğru gevşerken, TLREF de %47,13 seviyesine doğru gevşedi. TCMB’nin Perşembe günü politika faizini %46 seviyesinde sabit tutacağını, ilk nazardan -150 / + 300 olan asimetrik faiz koridorunun simetrik bir hâl alacağını (yani borç alma %44,50 , politika faizi %46,00 , borç verme faiz oranı %47,50), politika faizinde ise asıl indirimin Temmuz toplantısının konusu olduğunu düşünüyoruz. Unutmamak gerekiyor ki, petrol fiyatlarının yükselişi, hem enflasyonla savaşa, hem de cari açığa iyi gelmiyor. Hatırladığım kadarı ile, net enerji ithalatçısı olan Türkiye’nin enerji faturası, petrolün her 10 dolar artışından 4 milyar dolar olumsuz etkileniyor! Pompa fiyatları artarsa, bu da direkt olarak enflasyona yansıyor. Ekonomi takımına, 19 Mart sonrası ikinci bir şok da enerji fiyatları üzerinden gelecek gibi görünüyor 🙁

Jeopolitik risklere odaklansak da, biraz da büyük resme bakmak gerektiğini düşünüyoruz. İsrail’in son dönemde Hamas ve Hizbullah gibi örgütlere yönelik artan operasyonel baskısı, İran’ın askeri ve nükleer altyapısına doğrudan saldırılarla yeni bir safhaya taşındı. Bu gelişmeler, uzun süredir beklenen ancak ertelenen rejimi devirme sürecinin fiilen başladığına işaret ediyor. İran’ın zayıflaması yalnızca bölgedeki dengeleri değil, aynı zamanda Suriye, Lübnan ve Irak gibi ülkelerdeki güç boşluklarını da yeniden şekillendirebilir. Bu yeni tablo Türkiye açısından hem risk hem fırsat barındırıyor. Kısa vadede bölgesel gerilimlerin artması, enerji fiyatları ve güvenlik politikaları üzerinde baskı yaratabilir. Ancak İran’ın etkisinin zayıflaması, Türkiye’nin diplomatik ve jeopolitik manevra alanını genişletebilir. Suriye’nin kuzeyindeki terör yapılarının tasfiyesi, PKK’nın silah bırakma sürecinin hızlanması ve belki de Kıbrıs’a kadar uzanacak daha dengeli bir diplomasi ortamının oluşması gibi olumlu gelişmelerin de önünü açılabileceğini düşünüyoruz.

Türkiye ile ilgili paragrafı kapatmadan, TCMB ve BDDK’nın haftalık verilerine de bakmak isterim. 5 Haziran ile sona eren haftada, yurt içi yerleşiklerin parite etkisinden arındırılmış döviz hesapları (DTH) 2,6 milyar dolar azaldı. Her ne kadar yurt içi yerleşiklerin döviz âşkı azalmaya başlasa da, bayram haftasında TL faiz getirisinin bu tabloda etkili olduğunu düşünüyoruz. BDDK verisine göre, KKM hacmi 4,7 milyar TL azalışla 572 milyar TL seviyesine geriledi. KKM hacmi çok küçüldüğünden dolayı azalış hızı da iyice ivme yitirdi. KKM’nin toplam mevduat stokundaki payı %2,6 seviyesine gerilerken, DTH ve KKM’nin toplamdaki payı ise önceki haftaya göre önemli bir değişim göstermeden %41,2 oldu. TCMB’nin 12 Haziran valörlü işlemlerinde net yabancı para pozisyonu yaklaşık 1,7 milyar dolar artışla manşet rakam 26,5 milyar dolar seviyesine geldi. Jeopolitik gerilimin rezervler üzerinde biraz olumsuz etki yaratması normal karşılanmalı. Bu etkiyi bugün açıklanacak taze veri ile göreceğiz. Yabancı yatırımcının menkul kıymet pozisyonu net anlamda 1,5 milyar dolar azalırken, ağılıklık çıkış DİBS kesin alım tarafında yaşandığını görüyoruz.

Yeni gün başlangıcında küresel mali piyasalarda korkulanın aksine daha ılımlı bir başlangıç görüyoruz. Asya borsalarında gösterge endeks Tokyo borsası %1, Kore borsası ise %0,8 yükselirken, geriye kalan borsalarda ise hafif de olsa kayıplar göze çarpıyor. Öte yandan, ABD borsalarının vadeli işlemlerinde de küçük çaplı da olsa artılar görülüyor. ABD Başkanı Trump, G7 zirvesi için Kanada’ya hareketinden önce yaptığı açıklamada, İsrail ile İran arasında bir anlaşma sağlanmasını umduğunu ancak bazen ülkelerin “önce savaşmak zorunda kalabileceğini” söyledi. G7 liderleri, İsrail ile İran arasındaki tırmanan gerilimin gölgesinde Kanada’da bir araya gelirken, zirvede ortak bir bildiri yerine özet raporlar yayımlanması planlanıyor. Ortadoğu’daki kriz, Trump’ın ticaret tarifeleri ve Ukrayna meselesi toplantının ana gündem maddeleri olurken, Trump’ın agresif tutumunun zirveyi gölgede bırakabileceği endişesi hâkim.

Gözlerin üzerine çevrili olduğu petrol vadeli kontratlarının ise haftaya korkulanın aksine sakin bir seyir izleyerek ve majör bir değişim kaydetmeden başladığını görüyoruz. Brent cinsi ham petrolün varil fiyatı 85 dolar seviyesinin hemen altında ve Cuma gününe nazran %0,8 yükselerek haftayı kucakladı. Piyasa için asıl kritik olan, İran’ın üretim ve ihracat altyapısının hedef alınıp alınmayacağı ya da Hürmüz Boğazı’nın kapanma riski olduğunu unutmamak gerekiyor. İran’ın bu rotayı kapatması, kendi petrol ihracatını da durduracağı ve Çin gibi büyük alıcılarla ilişkileri zedeleyeceği için pek olası görülmüyor. Riskler sürse de piyasaları bu sabah tepkisinin rasyonel boyutta olduğunu not edelim.

Hürmüz Boğazı: Dünyanın En Önemli Petrol Atardamarı

Hürmüz Boğazı, küresel enerji arzı açısından eşsiz bir öneme sahiptir. Basra Körfezi’ni Umman Körfezi ve Hint Okyanusu’na bağlayan bu dar su yolu, başta Suudi Arabistan, İran, Irak, Kuveyt ve Birleşik Arap Emirlikleri olmak üzere büyük petrol üreticilerinin ham petrol ve doğal gaz ihracatında ana geçiş noktasıdır. Günlük yaklaşık 20 milyon varillik akışla, dünya petrol tüketiminin beşte birini taşıyan boğaz, aynı zamanda Katar’ın sıvılaştırılmış doğal gaz (LNG) ihracatında da kritik bir güzergâhtır.

Emre Değirmencioğlu

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (838)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.129)

- BASINDA BİZ (60)

- BORSA (448)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.849)

- GÜNCEL (3.182)

- GÜNDEM (3.170)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.236)

- SÜRDÜRÜLEBİLİRLİK (473)

- VİDEO Vitrini (19)

- YAZARLAR (1.037)

- Ali Coşkun (23)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (63)

- Erden Armağan Er (45)

- Erol Taşdelen (561)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (40)

- Onur ÇELİK (34)

- Prof. Dr. Binhan Elif Yılmaz (79)

- Serhat Can (6)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

YAZARLAR

Türk Eximbank Destekleri ve İhracat Finansmanı Toplantısı Uşak’ta Gerçekleştirildi

ELEKTRONİK DEFTER ZORUNLULUĞU BAŞLADI: UYMAYAN ŞİRKETLER ‘DEFTERSİZ’ SAYILACAK!

Yapı Kredi Portföy’den düzenli getiri sunan yeni serbest döviz fonu

Dolandırıcılık Olaylarında Bankaların Güvenlik Açıkları ve Hukuki Sorumluluğu

İSRAİL NASIL KURULDU?

Trump’tan Tahran’ı boşaltın çağrısı: Risk iştahı yeniden geriledi

Petrol Fiyatlarının Artması Neleri Değiştirir?

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

KGF KREDİLERİ ÖNCEKİLER GİBİ BANKALARIN ZOMBİ FİRMALARINA GİTMESİN

İmalatçı KOBİ’lere 30 milyar liralık KGF geliyor….

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

Krediye Ulaşamayan Sanayici Batıyor…

Yeni KGF Krediler çözüm olur mu?

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

- SON DAKİKA HABERİ: Borsa günü düşüşle tamamladı 17/06/2025

- BUGÜN ALTIN FİYATLARI CANLI: Gram Altın Ne Kadar? Çeyrek Altın Fiyatı Ne? Gram, Çeyrek, Yarım, Cumhuriyet Altını Ne Kadar? 17 Haziran Altın Fiyatları 17/06/2025

- ABD’de perakende satışlar mayısta yüzde 0,9 geriledi 17/06/2025

- Rekabet Kurulu'ndan üç gıda laboratuvarına 2,4 milyon TL ceza 17/06/2025

- Almanya'da kamu çalışanı sayısı 5,4 milyona ulaştı 17/06/2025

- Rize’nin çay ihracatı yüzde 40 arttı: 8,6 milyon dolarlık dış satım 17/06/2025

- Bakan Yumaklı duyurdu! Tarımda rekor destek: 7 bin projeye 10 milyar lira hibe geliyor 17/06/2025

- İsrail ve İran savaşında yoğun açıklama ve saldırı trafiği 17/06/2025

- Hürmüz Boğazı'na ilişkin artan riskler LNG tankerlerini etkiledi 17/06/2025

- Kanada G7 bildirisini iptal ettiklerini açıkladı 17/06/2025

- Piyasalar İsrail-İran saldırıları etkisinde 17/06/2025

- Resmi Gazete'de bugün (18.06.2025) 17/06/2025

- Rusya: İsrail'in İran'a yönelik saldırıları dünyayı nükleer felakete sürüklüyor 17/06/2025

- AB'den Ukrayna'yı roaming bölgesine dahil etme hazırlığı 17/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM1 yıl önce

GÜNDEM1 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı