BORSA

Japon Yeni 24 yılın en düşüğünde. Müdahale ‘kokusu’ gelmeye başladı

Yayınlanma:

3 yıl önce|

Yazan:

BankaVitrini

- Küresel mali piyasalar geride bıraktığımız haftanın son işlem günün olumlu bir tablo ile tamamladı. FED yetkilileri, 21 Eylül tarihinde sonuçlanacak olağan FOMC toplantısı öncesinde sessizliğe bürünmeden önce, yüksek enflasyonla mücadele için faiz oranlarının yükseltilmesi konusunda kararlı duruşlarını korumaya devam ederken, vadeli piyasalar 75 baz puan faiz artışına bu sabah %90 ihtimal tanıyır. Yatırımcıların daha fazla faiz artırımına ihtiyaç olduğu görüşünü ‘sindirmeye’ başladıklarını görüyoruz. FED’in faiz politikasına en hızlı tepki veren 2 yıl vadeli devlet tahvili son 14 yılın en yüksek seviyesi olan %3,56’ya ulaşmasına rağmen, küresel hisse senetleri, teknoloji ve büyüme hisselerinin öncülüğünde Cuma günü âdeta ralli yaptı. Tabir caizse, üç haftalık ‘öfke nöbetinin’ ardından, piyasa bu ay FED’den 75 baz puanlık artışı nihayet kabul ederek Cuma gününü %1,5-2 bandında yükselişle tamamladı.

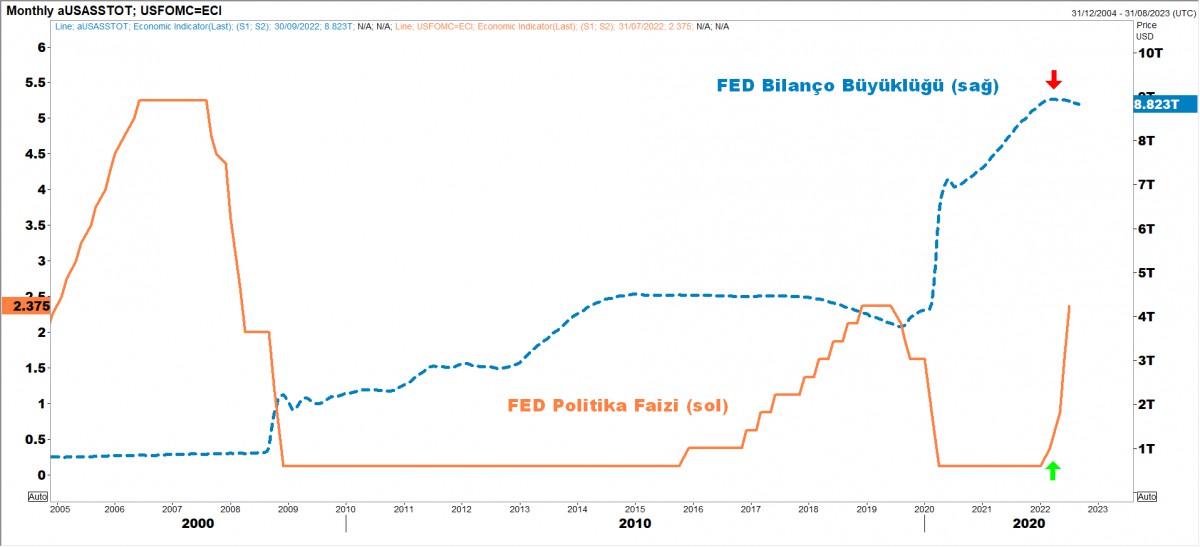

- Dolar cephesinde, FED’in bu ay bilançosunun da daralmaya başladığını not etmemiz gerekiyor. Niceliksel sıkılaştırmanın (QT – quantitative tightening) ekonomi üzerinde baskı yaratabileceğini, bunun da yılın geriye kalanında hisse senetleri ve tahviller için ilave ‘acı’ anlamına gelebileceğinden endişe ediyoruz. Hatırlatmak gerekirse, pandemiden sonra bilançosunu kabaca iki katına (9 trilyon dolar) çıkaran FED, Haziran ayında elinde tuttuğu bazı Hazine ve ipoteğe dayalı menkul kıymetleri 47,5 milyar dolarlık bir hızla boşaltmaya başladı. Bu ay QT hızını 95 milyar dolara çıkardığını duyurdu.

- İngiltere Merkez Bankası (BoE), Başbakan Liz Truss’ın devasa elektrik faturası kurtarma paketinin enflasyonla mücadelesine kısa vadeli de olsa destek vereceğini açıkladı. 22 Eylül tarihinde sonuçlanacak olağan faiz toplantısında (Kraliçe Elizabeth’in ölümünün ardından ulusal yas nedeniyle toplanıt 15 Eylül’den 22 Eylül’e ertelendi) politika görünümünü değişmesini beklemiyoruz. Truss’un iki yıl içinde 100 milyar sterline veya daha fazlaya mal olması beklenen tarife tavanı, enflasyon üzerinde kabaca 5 puan düşüş sağlayacağı tahmin edilse de, %11 seviyesine ulaşan enflasyon ardından, politika yapıcıların faiz oranını 50 baz puan daha artıracağına kesin gözüyle bakıyoruz.

- Sterlinde, aylar öncesinde işaret ettiğimiz 1,14 seviyesinin (37 yılın dibi) geçen hafta test edilmesi ardından gelen tepki yükselişine (1,1600) şapka çıkarsak da, riski hâlen daha tıpkı EUR’da olduğu üzere aşağı yönlü görüyoruz. Avrupa Merkez Bankası’nın (ECB) geçen hafta politika faizini 75 baz puanlık rekor bir artışla artırması ve devamını da geleceğinin sinyalini vermesi ardından, EUR yeniden parite seviyesinin üzerine çıkarak Dolar karşısında üç haftanın en yüksek seviyesini etti. EUR’da ECB kararı ardından saman alevi tarzında da olsa parlamaların olabileceğini geçen hafta belirtirken, sert, soğuk ve pahalı kış öncesinde enerji fiyatlarının baskı kurması ile riski hâlen daha aşağı yönlü görüyoruz.

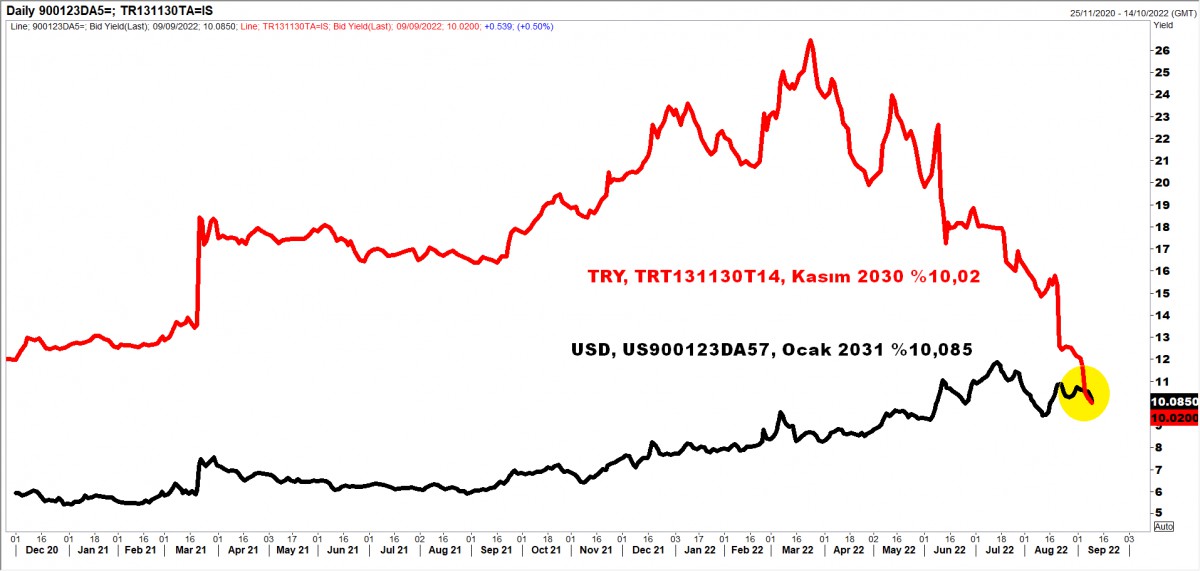

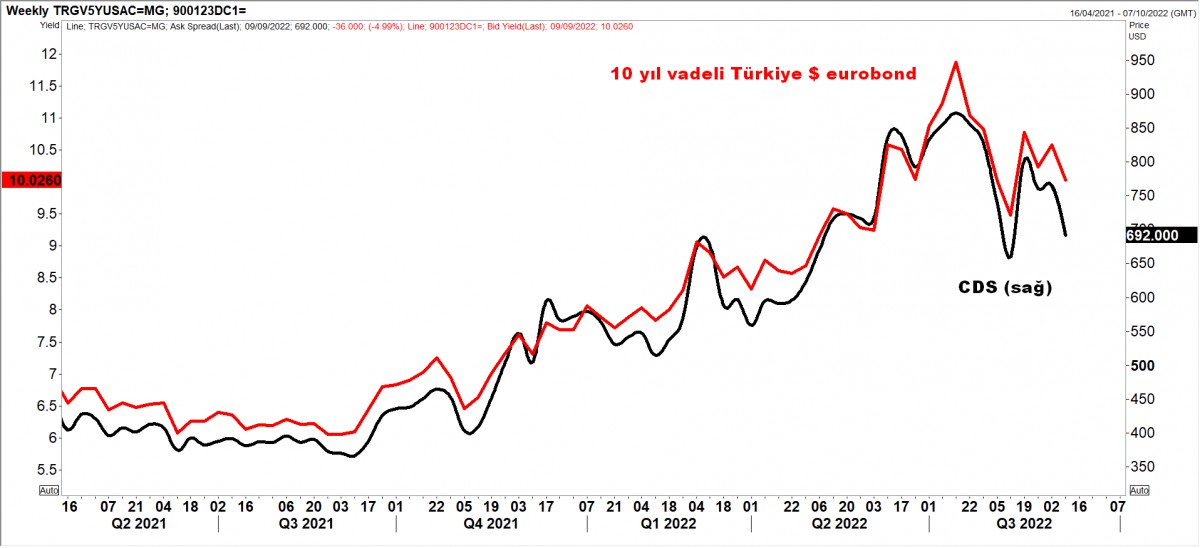

- Yurtdışında cuma günü yaşanan iyimserlik, Türk mali piyasalarında yaşanan bayram havasının yanında âdeta soluk kaldı. Borsa İstanbul Bankacılık (XBANK) endeksi Cuma gününü de %7,50 primle tamamlarken, endeksin son 7 haftada yükselişi %135. Tahvil piyasasında ise, ezber bozan bir gelişme ile, 10 yıllık Türkiye TRY tahvil getirisi, 10 yıllık Türkiye USD tahvil getirisinin de altına sarktı. Elbette, TCMB’nin yeni tebliği ile bankaların menkul kıymet tesis etme yönünde kararının ışığında TL tahvil piyasasına olan ilgi ile 10 yıllık TRY tahvil son 6 ayda %26 seviyesinden neredeyse tek haneli seviyelere gerilediğini de not etmek gerekiyor. Hisse senedi ve tahvil piyasasından yaşanan lâkin ekonomik gerçeklerle açıklanması zor bayram havasına Cuma günü yabancı indinde Türkiye’nin 5 yıl vadede risklerini yansıtan CDS primleri de eşlik etti. 700 baz puanın altına gerileyen CDS, Temmuz ayında 900 baz puanı aşmıştı. Kur cephesinde ise kamunun da desteği ile kontrollü bir şekilde USDTRY kurunun 18,2’li seviyelerde neredeyse son 1 aydır salındığını not edelim.

- AB enerji bakanları toplantısının sonucu göresmek de, Avrupa’da aktif doğalgaz kontratları (TTF) haftayı sert bir düşüşle 200 Euro sınırda tamamlarken, Almanya’da 1 yıl ileri elektrik fiyatları 520 Eur/MWs ile önemli bir değişim kaydetmedi. Avrupa’da enerji krizi sürerken Almanya yeni adımlar atmaya devam ediyor: Kömür santralleri yeniden devreye sokulması ardından sahne sırası nükleer santrallere gelecek. Rus kaynaklı tahılın uluslararası pazarlara taşınması konusunda umutlar zayıflayınca, buğday vadeli kontratları uluslararası piyasalarda 853 dolar cent/bushel fiyatına yükselerek neredeyse son 2 ayın zirvesini test ettiğini de yeri gelmişken not edelim.

- Cuma günü bültenimizde de belirttiğimiz üzere, Japon Yeni’ndeki ciddi değer kaybı sonrası müdahale ‘kokusu’ gelmeye başladı. Konuya biraz daha geniş bir perspektiften yaklaşmaya çalışalım. Dolar birçok ülke için çok fazla, hatta çok hızlı yükseldi. Dünyanın en büyük dolar rezervine sahip Çin ve Japonya’nın sahip olduğu toplam 4,35 trilyon dolarlık döviz rezervlerinin bir kısmını satabileceği ve ağır yaralı olan para birimlerine destek olabileceğini düşünüyoruz. FED’in faiz oranı ile Çin ve Japonya’nın faiz oranları arasından makas açılmaya başladıkça, Çin’in yuanı iki yılın en düşük seviyesine; Japon yeni ise dolar karşısında 24 yılın en düşüğünü test etti. Yen’in düşüşü bu yıl %20 ve geçen yılın başından itibaren %30 seviyesinde olduğunu da not edelim. Çin ve Japonya’nın FED’in şahin duruşu karşısında döviz piyasası müdahale etmeye başvurabileceğini düşünüyoruz. Yen cephesinde Haziran başında parite 130 seviyelerinde iken 150 seviyesini teknik mânâda ön plana çıkarmamız ardından, 24 yılın en düşük seviyesinin 145 ile geçen hafta test edilmesi sonrasında ‘tamam’ diyerek Yen kısa pozisyona sahip yatırımcıları uyarmıştık. Bir kez daha mim koymuş olalım.

- Çin lideri Xi Jinping 2 yılı aşkın bir süredir ilk kez Çin’den ayrılarak Rusya Devlet Başkanı Putin ile görüşeceği Orta Asya gezisine başlayacak. Bu arada, Reuters haberlerinde, Biden yönetiminin önümüzdeki ay ABD’nin Çin’e yapay zeka ve yonga yapım araçları için kullanılan yarı iletken sevkiyatlarındaki kısıtlamaları genişletmeyi planladığını okuyoruz. Asya’da yeni haftanın ilk işlem gününde olumlu bir seyir görüyoruz. Asya genelinde endeksler %1 civarında artıda işlem görüyor. Yarın ABD’de açıklanacak Ağustos ayı enflasyon verisinin bir miktar soğuma göstereceği umutlarının etkili olduğunu not edelim. Doların piyasa kuru olan DXY, ECB hamleleri ve beraberinde Japonya’nın FX piyasasına müdahalesi riskiyle kazanımlarını törpülediğini görüyoruz. Teknik mânâda DXY için 109,2 seviyesi takip edilmelidir.

- Kıymetli madenler geride bıraktığımız haftanın benzer seviyelerinden yeni haftaya başlangıç yaptığını görüyoruz. Gümüşün ons fiyatı 18,85 ; altının ise 1,713 dolar seviyelerinde salınıyor. Ons altının keyifsiz seyri ve beraberinde USDTRY kurunun da yatay seyri ile gram altın da uzun bir süredir 1,023 TL teknik seviyesinin altına âdeta hapsoldu. Bitcoin hafif de olsa yukarı yönlü kıpırdayarak yeni haftayı kucaklıyor. 23,700 seviyesinin üzerinde olası haftalık kapanışta yukarı yönlü istek korunacaktır. Türk Mali piyasalarında genel havanın olumlu olduğunu not edelim.

- Mali piyasaların gündeminde bugün içeride cari denge (beklenti 3,6 milyar dolar açık) ve işsizlik oranı; dışarıda ise İngiltere’de sanayi üretimi takip edilebilir. Yarın ise, ABD TÜFE enflasyonunun yıllık olarak %8,5 seviyesinden Ağustos’ta %8,1’e çekilmesi bekleniyor. Çekirdek rakamın ise aksine %5,9’dan %6,1’e yükselmesi bekleniyor.

>FED Bilanço Büyüklüğü

Pandemiden sonra bilançosunu kabaca iki katına (9 trilyon dolar) çıkaran FED, Haziran ayında elinde tuttuğu bazı Hazine ve ipoteğe dayalı menkul kıymetleri 47,5 milyar dolarlık bir hızla boşaltmaya başladı. Bu ay QT hızını 95 milyar dolara çıkardığını duyurdu. Bilanço daralmasının ivme kazanmasını, hisse senedi ve tahvil piyasaları için olumlu bir gelişme değil.

>Brent

Brent cinsi ham petrolün varil fiyatı yeni haftaya 92 dolar civarındaki önemli teknik seviyesinin altından başladı. ABD ve Avrupa’da enflasyonu bastırmak için daha fazla faiz artırımı beklentisi ve Çin’de sıkı COVID-19 kısıtlamaları uygulanmasının küresel talep görünümünü gölgede bırakmasıyla petrol fiyatlarında riski hâlen daha aşağı yönlü görüyoruz. Teknik mânâda 92 dolar seviyesinden uzaklaşması ile aşağıda 78 dolar seviyesini hedefleyeceğiz.

>Türkiye USD ve TRY 10 Yıllık Tahvil

Ezber bozan bir gelişme ile, 10 yıllık Türkiye TRY tahvil getirisi, 10 yıllık Türkiye USD tahvil getirisinin altına sarktı.

>Türkiye CDS

Hisse senedi ve tahvil cephesinde yaşanan lâkin ekonomik gerekçelerle açıklanması zor bayram havasına, Cuma günü yabancı indinde Türkiye’nin 5 yıl vadede risklerini yansıtan CDS primleri de eşlik etti. 700 baz puanın altına gerileyen CDS Temmuz ayında 900 baz puanı aşmıştı.

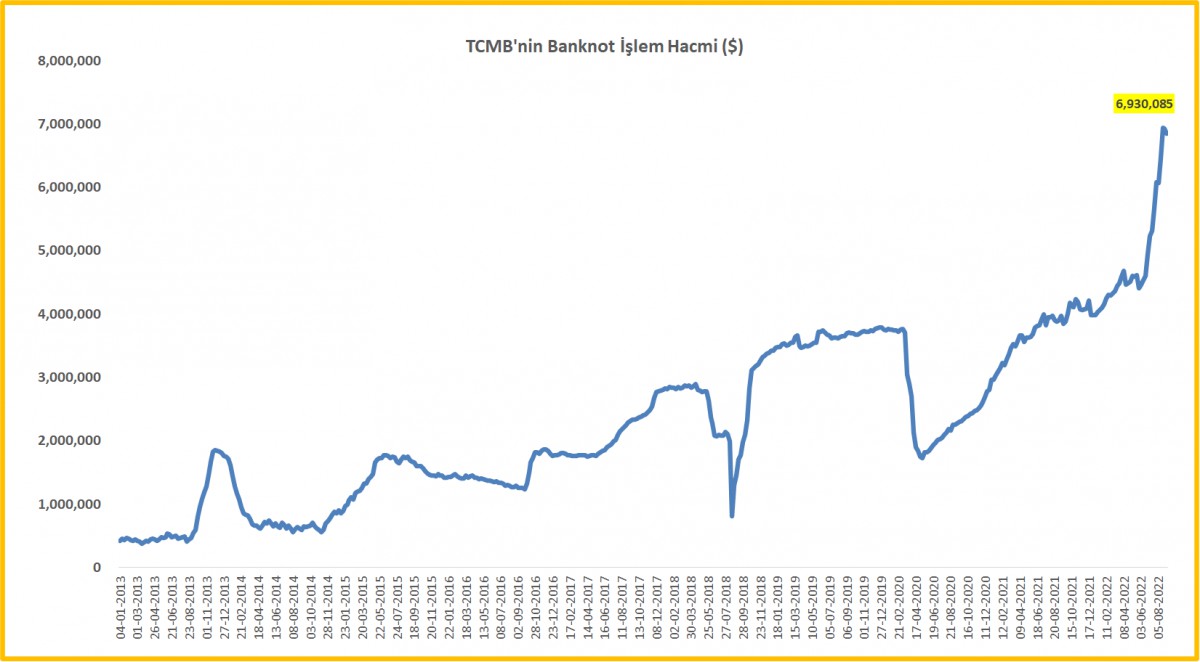

>TCMB Banknot İşlem Hacmi

TCMB’nin son aylarda YP banknot hacminde ciddi bir artış olduğunu görüyoruz.TCMB’nin banknot işlem hacminde son dönemde yaşanan kesin artışı, bankacılık sektörü nakit döviz ihtiyacına karşılık olduğunu düşünüyoruz.

İKTİSATBANK

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

Krizler sıradanlaştı mı? Yatırımcı artık şok olmuyor!

Yayınlanma:

3 gün önce|

21/06/2025Yazan:

Erol Taşdelen

Günümüz finans dünyasında yatırımcılar adeta birer kriz savaşçısı haline geldi. Son 30 yılda yaşanan ekonomik, jeopolitik ve finansal sarsıntılar, yatırımcıların reflekslerini keskinleştirdi, risk algılarını yeniden şekillendirdi. Ancak bu “alışma” hali bir bağışıklık mı yoksa rehavet mi, tartışmaya açık.

Şoklara bağışıklık mı kazandık?

Yatırımcılar artık krizleri sadece endişe verici gelişmeler olarak değil, fırsat alanları olarak da görebiliyor. Bunun başlıca nedenleri:

-

Merkez bankalarının krize müdahale refleksleri güçlendi. “FED put” olarak adlandırılan politika sayesinde yatırımcılar diplerde alım yapma cesaretini artırdı.

-

Davranışsal finans bilgisi yayıldı; sürü psikolojisi daha bilinçli değerlendiriliyor.

-

Portföy çeşitliliği arttı: Hisse senetleri, altın, kripto, emtia gibi alternatif yatırım alanlarına yönelim yükseldi.

Ancak bu bağışıklık yanıltıcı olabilir. Tarih defalarca gösterdi ki her yeni kriz kendi doğasını taşır ve eski çözümler her zaman işe yaramaz.

Yakın tarihteki büyük piyasa şokları

Aşağıdaki tablo, son 35 yılda yatırımcıların karşı karşıya kaldığı önemli piyasa şoklarını özetliyor:

| Yıl | Olay | Etkisi |

|---|---|---|

| 1987 | Kara Pazartesi | Dow Jones %22 düştü. Panik satışlar algoritmik işlemleri tetikledi. |

| 1997 | Asya Krizi | Tayland’dan başlayan kriz Asya borsalarını çökertti. |

| 1998 | Rusya Krizi – LTCM | Hedge fonların sistemik riski ortaya çıktı. FED müdahale etti. |

| 2000 | Dot-com Balonu | Teknoloji hisseleri %70’ten fazla düştü. Nasdaq çakıldı. |

| 2008 | Küresel Finansal Kriz | Lehman Brothers battı, dünya resesyona girdi. |

| 2010–2012 | Avrupa Borç Krizi | Yunanistan ve Güney Avrupa ekonomileri sarsıldı. |

| 2016 | Brexit | Sterlin tarihi düşüş yaşadı. Avrupa’da birlik tartışıldı. |

| 2020 | COVID-19 | Piyasalar çöktü. Petrol negatife indi. Genişlemeci politikalar devreye girdi. |

| 2022 | Ukrayna-Rusya Savaşı | Enerji ve tarım fiyatları patladı, küresel enflasyon başladı. |

| 2023 | Bankacılık Krizi (SVB, Credit Suisse) | Bankacılık sistemine güven sorgulandı. Risk iştahı azaldı. |

| 2024–2025 | İran-İsrail Gerginliği | Orta Doğu kaynaklı jeopolitik risk yeniden fiyatlandı. |

Yatırımcının yeni refleksleri

Günümüz yatırımcısı geçmişe kıyasla daha stratejik davranıyor:

-

“Buy the dip” (düşüşte al) mantığı benimsendi.

-

Hızlı portföy rotasyonu ve likiditeye yönelim arttı.

-

Algoritmik işlemler sayesinde tepkiler daha hızlı ancak daha volatil.

Tehlike: krizlere alışmak

Yatırımcılar krizlere alıştıkça, bazı tehlikeli eğilimler de doğuyor:

-

Rehavet: “Nasıl olsa merkez bankaları kurtarır” düşüncesi hâkim olabilir.

-

Aşırı risk alma: Kriz sonrası sert yükselişler beklentisiyle riskli varlıklara aşırı yönelim.

-

Gerçek risklerin göz ardı edilmesi: Jeopolitik ya da yapısal riskler yeterince fiyatlanmıyor olabilir.

Bağışıklık mı, körlük mü?

Yatırımcılar şoklara karşı daha hazırlıklı olabilir ancak bu hazırlık, rehavete dönüşmemeli. Finansal sistem her zaman yeni riskler üretmeye devam eder. Bugün yaşanabilecek bir jeopolitik kriz, iklim krizi, siber saldırı veya küresel borç sorunu, piyasaları yeniden sarsabilir.

Bu nedenle yatırımcı için en önemli kural hâlâ geçerli:

“Geçmişteki krizleri hatırla, ama bir sonrakinin farklı olacağını unutma.”

Erol TAŞDELEN-Ekonomist www.bankavitrini.com

ALTIN - DÖVİZ - KRIPTO PARA

Savaş, petrol ve Trump piyasaları kilitledi; gözler bu akşam FED’de

Yayınlanma:

6 gün önce|

18/06/2025Yazan:

BankaVitrini

İsrail ile İran arasındaki hava savaşı altıncı gününe girerken, karşılıklı füze saldırıları ve siber saldırılar artarak sürüyor. İsrail, Tahran’daki askeri tesisleri hedef alırken, İran, Tel Aviv’i vurdu. Hava saldırılarının yanı sıra, İsrail’in İran’a yönelik büyük çaplı bir siber savaş başlattığı, İran’ın ise üst düzey güvenlik danışmanlarının kaybıyla ciddi bir istihbarat zafiyeti yaşadığını okuyoruz. Ülkede resmî görevlilerin cep telefonu kullanımı yasaklanırken, dijital altyapıya yönelik saldırıların devam ettiği aktarılıyor. İsrail, İran’ın nükleer silaha çok yaklaştığını öne sürerek saldırıları başlatırken, Uluslararası Atom Enerjisi Ajansı Natanz’daki zenginleştirme tesisinin vurulduğunu doğruladı. İran ise nükleer programının barışçıl amaçlı olduğunu savunuyor.

Öte yandan, ABD Başkanı Trump’ın krize yönelik söylemleri ise belirsizliği derinleştiriyor. Sosyal medya hesabından yaptığı açıklamalarda İran lideri Hamaney’in saklandığı yeri bildiklerini ve “şimdilik” onu ortadan kaldırma niyetlerinin olmadığını belirten Trump, üç dakika sonra “KOŞULSUZ TESLİMİYET!” çağrısıyla gerginliği zirveye taşıdı. Trump’ın açıklamaları, askerî tehditler ile diplomatik mesajlar arasında gidip gelen çelişkili bir çizgi izliyor.

Her ne kadar Trump ve ekibi ABD’nin İsrail’e destek vererek İran’ın nükleer tesislerine yönelik saldırılara katılması dâhil olmak üzere çeşitli senaryoları değerlendirse de, ABD’nin savaşa girmesine ancak Kongre’nin karar verebileceğini unutmamak gerekiyor! ABD şu ana kadar doğrudan müdâhil olmamakla birlikte, bölgeye ilave savaş uçakları sevk etti ve İran’dan İsrail’e yönelen bazı füzelerin düşürülmesine yardımcı oldu. Bu gelişmeler, sadece iki ülke arasındaki savaşı değil, aynı zamanda bölgedeki jeopolitik dengeyi ve enerji piyasalarını da ciddi biçimde tehdit ediyor. Özellikle İran ve Katar’ın ortak olduğu Güney Pars doğalgaz sahasına yönelik saldırıların ardından, küresel enerji piyasaları yüksek alarm seviyesine geçti.

ABD’nin çatışmaya doğrudan müdâhil olma ihtimaline dair artan endişeler hisse senetleri üzerinden baskı kurarken, petrol fiyatları ise %4’ün üzerinde yükseliş kaydetti (son üç haftalık performans +%20). Özellikle Hürmüz Boğazı’nda iki petrol tankerinin çarpışıp yangın çıkarması ve bölgedeki elektronik müdahalelerle deniz trafiğinin aksaması, arz kesintisi endişelerini tırmandırarak petrol fiyatlarını yukarı çekti. Bu gelişmeler, küresel enerji piyasalarında yeni bir enflasyon baskısı yaratıyor. ABD tahvilleri ve dolar gibi güvenli limanlara yönelim güç kazanırken, son dönemlerde dolar zayıflığı ile güçlenen kraliyet aslanı sterlin ve EUR gibi para birimleri ise (nihayet) değer kaybetti! Özellikle dört haftadır 1,36 seviyesinin hemen üzerinden kırmızı kart gören Sterlin bu sabah 1,34 seviyelerinin diplerine kadar gevşedi. Hatırlanacağı üzere kalabalık işlemlerin içinde yer almak istemediğimiz savunarak dolara şans tanımıştık! Dolar endeksinin haftayı 99 seviyesinin üzerinde kapatması durumunda, değer kazanımlarını artıracağını düşünüyoruz (bakınız grafik).

Yaşanan gelişmelere rağmen güvenli liman altının ons fiyatı yükselmekte zorluk yaşayarak 3,385 dolar seviyesinde yatay kalırken, arkadan dolu dizgin gelen gümüş ise %2,5 değer kazanarak 37,25 dolar seviyesine yükseldi. Risk iştahının zayıf kalmasına paralel bitcoin dün %4 gerileyerek 104bin dolar seviyelerine çekildi. Bitcoin cephesinde yükseliş için 108bin dolar seviyesinin üzerinde haftalık kapanış görmemiz gerekiyor.

Tüm bu belirsizliklerin gölgesinde piyasalar bu akşam sonuçlanacak FED’in olağan Haziran ayı FOMC toplantısının kararını bekliyor. Her ne kadar son haftalarda açıklanan zayıf veriler (mesela perakende satışlarının %0,9 düşmesi ekonomik zayıflık sinyallerini güçlendirdi) faiz indirimi için zemin hazırlasa da, Powell-Trump gerginliği, tarifelerin yaratacağı enflasyonist baskılara şimdi de savaş nedeniyle enerji piyasasının eklenmesi, FED’in politika faizini sabit bırakma ihtimalini güçlendiriyor. Vadeli kontratlara göre, sene sonuna kadar 45 baz puan (bir veya iki kez 25 baz puan) faiz indirimi bekleniyor. FED’in faiz kararının yanı sıra, üyelerin yeni ekonomik projeksiyonlarında büyümenin zayıfladığı, ancak enflasyonun daha dirençli kalabileceğine işaret etmesini bekliyoruz.

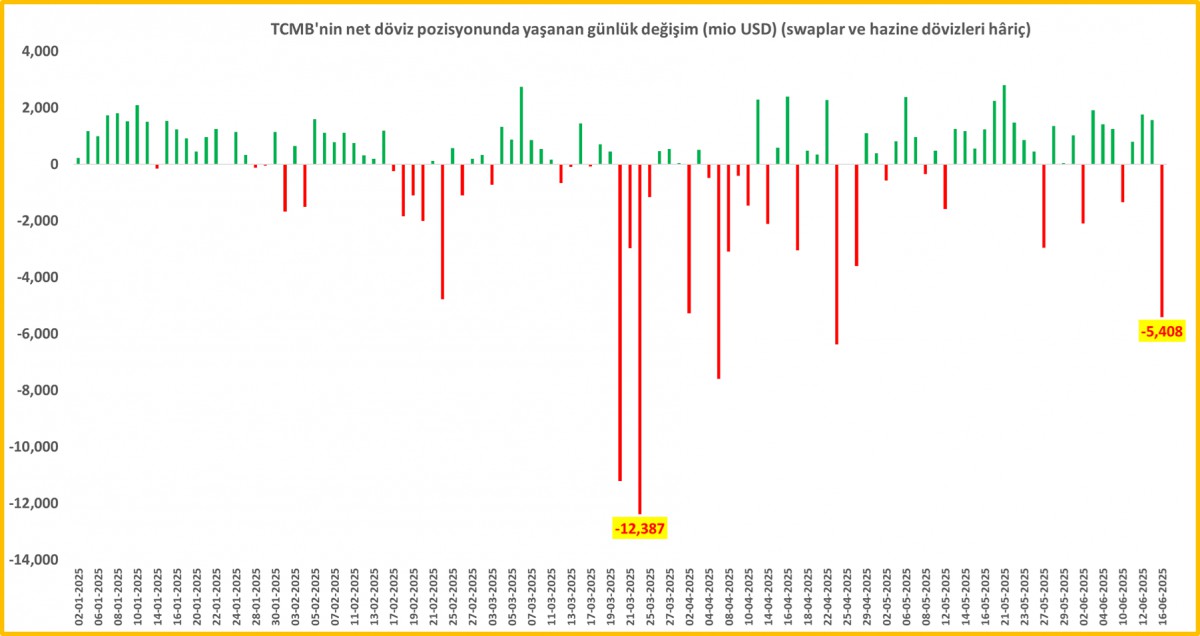

Türkiye cephesinde ise savaş tamtamlarının yarattığı riskten kaçışa paralel TCMB’nin net yabancı para pozisyonu baskı altında kaldı. 16 Haziran valörlü işlemlerde net pozisyon 5,4 milyar dolar gibi ciddi mânâda azaldı. Cuma günü 28,1 milyar dolar seviyesine kadar yükselen net yabancı para pozisyonunun bir günde bu denli gerilemesini biraz da olsun kırılganlık göstergesi olarak okuduk! Bu minvalde, USDTRY kuru günlerdir devam eden sakin seyrini yurt dışı gerginliğe paralel bozarak bu sabah 39,50 seviyesinin üzerine yerleşti. CDS risk primi 298 baz puanda ve yatay seyrini korurken, iki yıl vadeli gösterge tahvilin basit faizi %40 seviyesinin yeniden altına geriledi. Borsa cephesi yurt dışı gelişmelere paralel satıcılı seyrini korudu.

FED sonrası yarın sahne sırasını bekleyen TCMB’den ise politika faizini sabit tutmasını beklerken, faiz koridorunun simetrik bir hâl alacağını ve üst bandın %49 seviyesinden %47,50 seviyesine getirileceğini düşünüyoruz. Bayram öncesi %49 seviyesinde olan TCMB Ağırlıklı Ortalama Fonlama Maliyeti (AOFM) %46’ya, BIST Repo faizi (TLREF) ise %46,11 seviyesine geldi. Yani? TCMB üstü kapalı da olsa 300 baz puan faizi indirdi. %46 olan politika faizinde ise direkt indirimin Temmuz toplantısında 350 baz puan ile yapılmasını bekliyoruz. Böylelikle 19 Mart öncesi döneme de (%42,50) tekrar gelmiş olacağız. Hazır siyasi iklimin değiştiği 19 Mart demişken, Zafer Partisi lideri Özdağ’ın beş aydır devam eden tutukluğu ardından tahliyesine dün karar verildi.

Dün geceyi %1’e yakın düşüşle tamamlayan ABD borsaları, yeni gün başlangıcında (vadeli endeksler) yatay bir seyir izlerken, Pasifik’in diğer ucunda ise Japonya’nın Nikkei endeksi, zayıflayan YEN’in desteğiyle dört ayın en yüksek seviyesine ulaştı. Lâkin, İsrail-İran arasında tırmanan çatışma ve ABD’nin askerî müdahâleye yaklaşması yatırımcıların temkinli kalmasına neden oldu. Hong Borsası %1,2 düşüşle olumsuz ayrıştı. İran petrolünün en büyük alıcısı olan Çin’in ise gelişmelere nasıl tepki vereceğini merakla takip ediyoruz! Ara ara gündeme gelen Tayvan konusuna bu noktada dikkat çekmek isteriz. Her ne kadar Çin’in Tayvan’a tam ölçekli bir askerî harekât başlatma ihtimali düşük görünse de, bölgesel krizlerin yoğunlaştığı bu dönemde Pekin’in Tayvan üzerindeki askerî ve psikolojik baskısını artırmasını muhtemel görüyoruz.

TCMB Net Yabancı Para Pozisyonunda Günlük Değişim

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Trump’tan Tahran’ı boşaltın çağrısı: Risk iştahı yeniden geriledi

Yayınlanma:

7 gün önce|

17/06/2025Yazan:

BankaVitrini

İsrail ve İran arasındaki karşılıklı saldırılar beşinci gününe girerken, ABD Başkanı Trump, İran’ın nükleer silah programına son vermemesi nedeniyle Tahran’ın derhâl tahliye edilmesi çağrısı yaptı. Trump, G7 Zirvesinden erken ayrılarak Ulusal Güvenlik Konseyi’ni toplama kararı aldı. Bu süreçte Beyaz Saray, ABD’nin İran’a doğrudan saldırmadığını açıklarken, İran’ın nükleer tesislerinden Natanz’a yönelik İsrail saldırısı sonucunda 15bin santrifüjün imha edildiği bildirildi. İran’ın ABD’nin sunduğu nükleer programı sınırlandırma anlaşmasını imzalamayı reddetmesi sonrası Tahran’a yönelik saldırıların hızla arttığını görüyoruz. İran kayıtsız şartsız anlaşmayı imzalamazsa, ABD’nin de saldırılara dâhil olacağı bir senaryoyu göz ardı etmemek gerekiyor.

Brent cinsi ham petrolün varil fiyatı, arzın etkileneceği Hürmüz Boğazı endişesi ile Cuma günü 78,50 dolar seviyesini test ederek altı ayın zirvesine yükselmesi arından dün bir ara 70,50 dolar seviyesine kadar gerileme kaydetmişti. Bu sabah, Trump’ın Tahran’ı tahliye yönünde sert açıklaması, Çin’in ise vatandaşlarına İsrail’i terk etme çağrısı yapması sonrası petrol fiyatları yeniden 73,50 dolar seviyesine yükseldi.

Her ne kadar barometre olarak petrol fiyatlarına baksak da, Ortadoğu’da artan gerilim ve Trump’ın tahliye çağrısı sonrası küresel piyasalarda riskten kaçınma isteğini yeniden arttığını görüyoruz. Halbûki dün, Fransa Cumhurbaşkanı Macron, ABD’nin arabuluculuğunda bir ateşkes ve kapsamlı müzakere önerisinde bulunurken, İran da Umman, Katar ve Suudi Arabistan üzerinden Trump’a mesaj ileterek, İsrail’in saldırılarını durdurması hâlinde nükleer görüşmelere esneklik göstereceğini bildirmişti. Bu gelişmeler sonrası geceyi %1 civarında yükselişle kapatan ABD borsaları, bu sabah vadeli işlemlerde yönünü hafif de olsa aşağıya çevirdi. Önde gelen borsaların vadeli endekslerinde %0,5 civarında düşüş görülürken, Asya borsalarında ise ılımlı seyrin korunduğunu görüyoruz.

Güvenli liman altının dün olumlu gelişmeleri fiyatlayarak %1,4 gerilmek suretiyle 3,385 dolar seviyesini test etmesi ardından bu sabah yatay bir başlangıç yaptığını görüyoruz. ABD 10 yıllık tahvil faizleri hafif de olsa gerilerken, her ne kadar Trump ile tahtı biraz sallansa da, böyle zamanları amiral gemisi dolar Euro ve Sterlin karşısında benzer şekilde hafif de olsa güç kazandı. Kalabalık cümlelerin özeti olarak, ABD’nin askerî müdahalesi endişesiyle piyasalarda temkinli hareketlerin yoğunlaştığını not etmemiz gerekiyor.

3. Dünya Savaşı ihtimaline dair sert söylemler ve manşetlerin ise gündemi meşgul ettiğini görüyorum. Ancak piyasaların tepkisine baktığımızda, bu endişelerin fiyatlamalara yansımadığını net bir şekilde söylememiz gerekiyor. Böyle bir risk söz konusu olsaydı, herhâlde S&P 500 endeksi tüm zamanların zirvesinin kıyısında olmaz ya da güvenli liman olarak görülen altının ons fiyatı rahatlıkla geçen haftalarda test ettiği 3,500 dolar zirvesini aşar ve dört beş bin dolar seviyelerine koşar adım giderdi. Petrolün ise varil fiyatı 5-10 dolar değil, parabolik bir şekilde artardı! Şimdilik manşetler kuvvetli olsa da, piyasalar 3. Dünya Savaşı gibi bir senaryoyu fiyatlamak yerine, gelişmeleri ‘kontrollü bir tırmanma’ olarak okumayı tercih ederek diplomasinin çalışacağını fiyatlıyor.

Biz ise gelişmeleri biraz daha sakin ve büyük resmi okuyarak ele almaya çalışıyoruz. Dün de bültenimizde belirttiğimiz üzere, herkes jeopolitik risklere veya 3. dünya savaşına odaklanırken, İsrail’in son dönemde Hamas ve Hizbullah gibi örgütlere yönelik artan operasyonel baskısı, İran’ın askerî ve nükleer altyapısına doğrudan saldırılarla yeni bir safhaya taşındı. Bu gelişmeler, uzun süredir beklenen ancak ertelenen rejimi devirme sürecinin fiilen başladığına işaret ediyor. İran’ın zayıflaması yalnızca bölgedeki dengeleri değil, aynı zamanda Suriye, Lübnan ve Irak gibi ülkelerdeki güç boşluklarını da yeniden şekillendirebilir. Bu yeni tablo Türkiye açısından hem risk hem de fırsat barındırıyor. Kısa vadede bölgesel gerilimlerin artması, enerji fiyatları ve güvenlik politikaları üzerinde baskı yaratabilir. Ancak İran’ın etkisinin zayıflaması, Türkiye’nin diplomatik ve jeopolitik manevra alanını genişletebilir. Suriye’nin kuzeyindeki terör yapılarının tasfiyesi, PKK’nın silah bırakma sürecinin hızlanması ve belki de Kıbrıs’a kadar uzanacak daha dengeli bir diplomasi ortamının oluşması gibi olumlu gelişmelerin de önünü açılabileceğini düşündüğümüzü bir kez daha yazmış olalım.

Yeni gün başlangıcında, Japonya Merkez Bankası (BoJ) kısa vadeli faiz oranlarını %0,5 seviyesinde sabit bırakırken, tahvil alımlarındaki azaltım temposunun yavaşlatılma kararı aldı. Bu adım, BoJ’un ultra gevşek para politikasından çıkışı oldukça temkinli bir şekilde sürdürmeyi ve ekonomideki kırılgan toparlanmayı desteklemeyi tercih ettiğini gösteriyor. YEN dolar karşısında hafif de olsa değer kazandı. BoJ sonrası gözler yarın FED’in perşembe günü ise TCMB’nin olağan PPK toplantılarına çevrilmiş durumda. FED’in faizleri sabit tutması beklenirken, Başkan Powell’ın ileriye dönük mesajları piyasaların yönü açısından belirleyici olacağını düşünüyoruz. Perşembe günü sonuçlanacak TCMB’nin olağan PPK toplantısında ise, politika faizinin %46 seviyesinde korunacağını, lâkin gecelik borç verme faiz oranının ise (faiz koridorunun üst bandı) daha simetrik hâle getirilerek %49,00’dan %47,50 seviyesine çekileceğini tahmin ediyoruz. Türkiye siyasetinde veya jeopolitik arenada işler yolunda giderse, politika faizinde 350 baz puan indirimin ise Temmuz toplantısında geleceğini ve 19 Mart öncesi seviyelere (%42,50) dönüleceğini düşünüyoruz.

Dün ağırlıklı ortalama fonlama maliyeti (AOFM) %46 seviyesine gerilerken, BIST repo piyasasında iş gören faiz (TLREF) de benzer bir şekilde %46,33 seviyesine geriledi. Hatırlanacak olursa, her iki gösterge faiz de bayram öncesi neredeyse %49 seviyesine idi. TCMB’nin piyasalara yön tayin eden faiz oranlarında yaşanan gerilemenin yakında mevduat ve kredi faizlerinde de yansıyacağını düşünüyoruz. TCMB’nin bir an önce normalleşmeye dönerek faiz oranlarını indirmesini bekliyoruz. Dün açıklanan cari işlemler dengesi Nisan ayında 7,9 milyar dolar ile oldukça yüksek tutarda açık verdi. Bu sonuçla Ocak-Nisan dönemi açık miktarı 20,3 milyar dolar oldu (geçen yılın aynı döneminde açık miktarı 14,6 milyar dolar). Altın hariç cari denge 5,7 milyar dolar açık verdi. Türk Lirasında reel değerlenme politikasını yavaş yavaş cari işlemler dengesi üzerinde olumsuz mânâda etki yaratmaya başladığını görüyoruz! Rezerv varlıklarda ise net olarak 25 milyar dolar gibi tüm zamanların zirvesinde bir azalış oldu! Türkiye’nin siyasi ikliminde yaşanan değişimin (19 Mart) dış dengeler açısından ne kadar sert olduğunun bir yansıması bir kez daha görmüş olduk!

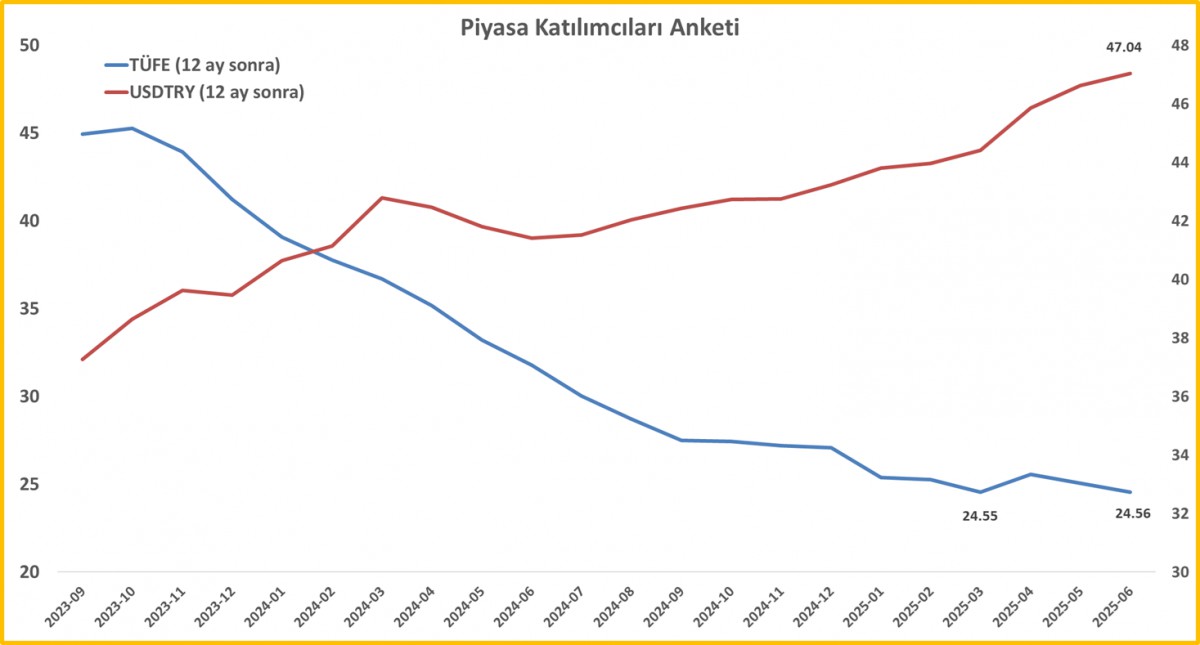

TCMB dün piyasa katılımcıları anketinin Haziran ayı sonuçlarını açıkladı. Ankete göre yıl sonu TÜFE enflasyon beklentisi %30,35’ten %29,86’ya gerilerken, 12 ay sonrasına ilişkin beklenti %25,06’dan %24,56’ya geriledi. Yıl sonu USDTRY kuru beklentisi 43,70’ten 43,57’ye, 12 ay sonrası beklenti ise 47,04’e yükseldi. 19 Mart sonrası beklentilerde oluşan bozulmanın yavaş da olsa düzelmeye başladığını görüyoruz.

TCMB piyasa katılımcıları anketi

Emre Değirmencioğlu

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (844)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.142)

- BASINDA BİZ (60)

- BORSA (450)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.852)

- GÜNCEL (3.221)

- GÜNDEM (3.197)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.246)

- SÜRDÜRÜLEBİLİRLİK (475)

- VİDEO Vitrini (19)

- YAZARLAR (1.056)

- Ali Coşkun (24)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (34)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Türkiye’nin Kafkaesk Manzarasında Genç Olmak

Yapay Zekâ Beyninizi Sessizce Ele Geçiriyor Olabilir!

YÜKSEK BANKA KREDİLERİ

ABD İran’ı vursa da, piyasalarda panik havası yok!

Aşırı Düşünmenin Zararları: Zihni Tutsak Eden Sessiz Tehlike

Yapay Zekâ Müşteri Temsilcileri Şivenizle Konuşacak

Yapı Kredi emeklilere 27 bin liraya varan nakit promosyon sunuyor

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

Tennis Istanbul Open 2025 Şirketler Arası Tenis Turnuvası başladı

DENİZBANK: Bir GMY istifası daha!

Kriz mi Dediniz? Yeni Başlangıçlar İçin En Doğru Zaman!

- SON DAKİKA HABERİ: Borsa günü düşüşle tamamladı 23/06/2025

- 23 HAZİRAN BRENT PETROL FİYATI! Brent Petrol fiyatları ne kadar, kaç TL oldu? 23/06/2025

- EK DERS ÜCRETİ 2025: Öğretmenlerin bir saat ek ders ücreti ne kadar oldu? 23/06/2025

- Piyasalar savaş senaryosunu fiyatlıyor: PANİK SATIŞLARA DİKKAT! 23/06/2025

- Türkiye ekonomisine 1,1 milyar dolarlık sendikasyon kredisi desteği 23/06/2025

- DOĞUM YARDIMI BAŞVURU EKRANI e-DEVLET: 5 bin lira doğum yardımı başvurusu nereden, nasıl yapılır? 23/06/2025

- 23 HAZİRAN 2025 PAZARTESİ ALTIN FİYATLARI: Bugün gram altın, çeyrek altın ne kadar? 23/06/2025

- Trump: Herkes petrol fiyatlarını düşürsün 23/06/2025

- ABD'de 2. el konut satışlarında zayıf seyir 23/06/2025

- Almanya savunma harcamalarını artırmayı planlıyor 23/06/2025

- IFO: Trump'ın vergileri Almanya'nın ABD'ye ihracatını %38,5 düşürebilir 23/06/2025

- Turist girişleri Mayıs'ta yıllık olarak geriledi 23/06/2025

- Erdoğan: Kamu görevlilerimizi enflasyona ezdirmemek asli vazifemiz 23/06/2025

- Akkök, 2025'te 500 milyon dolar yatırım yapacak 23/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı