BANKA HABERLERİ

KKH’lar 3 aylık vadelilere rekor getirdi!

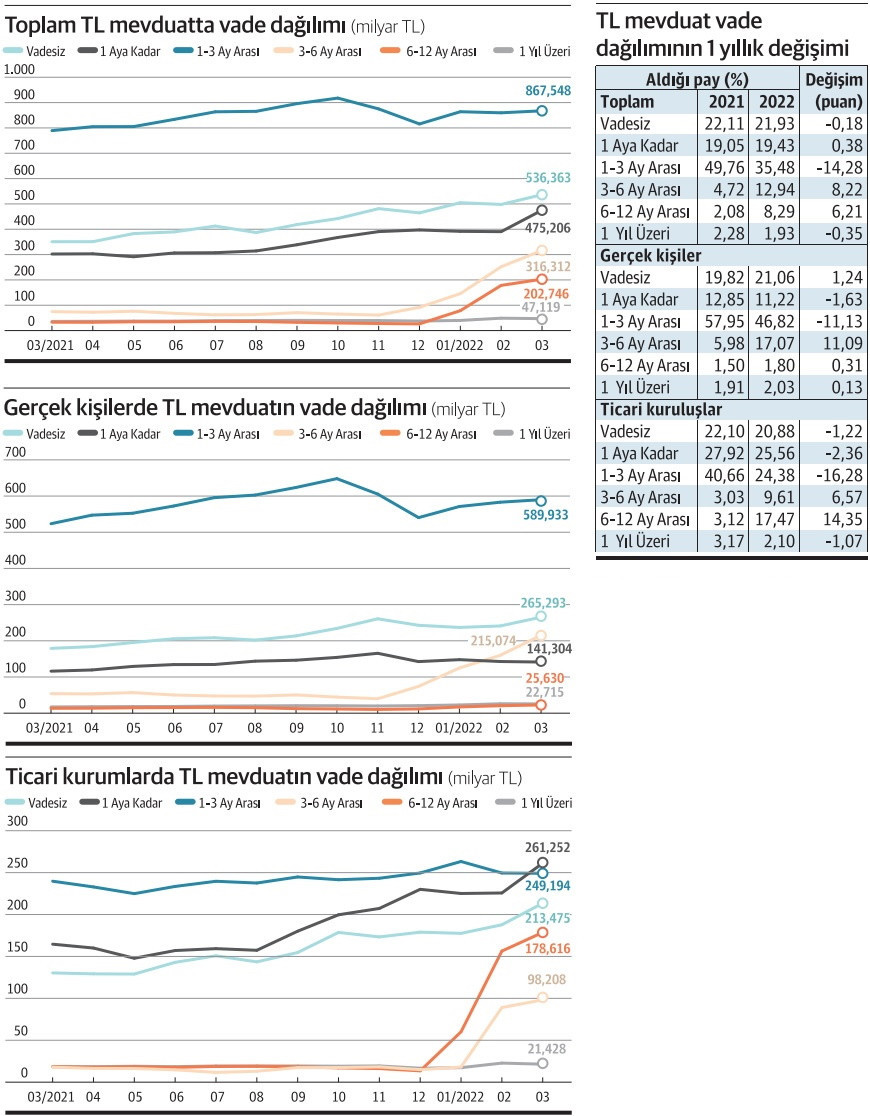

Bankacılık sektörünün TL mevduatta geleneksel vade yapısı 32 gün ile sınırlı iken kur korumalı TL mevduat bu durumu değiştirmiş gibi görünüyor. BDDK verilerine göre Mart 2022’de geçen yılın aynı ayına göre 3-6 ay vadeli TL mevduat yüzde 323, 6-12 ay vadeli TL mevduat yüzde 513,7 arttı.

BANKA HABERLERİ

Garanti BBVA CEO Baştuğ: “Kredi kartlarına sınırlama getirilmeli”

Geçen yıl krediler yüzde 50 artarken, kredi kartlarında bunun üç katına varan artışlar olduğunu dile getiren Garanti BBVA Genel Müdürü Recep Baştuğ, tüketimin sakinleşmesi için kredi kartlarına ilişkin adım atılması gerektiğini söyledi. Yıl sonunda enflasyonun baz etkisiyle yüzde 45’e gerileyeceğini belirten Baştuğ, asıl mücadelenin bundan sonra başlayacağını ifade etti.

BANKA HABERLERİ

Akbank ve İGE işbirliğiyle “İhracatçı Kadın KOBİ”lere destek

Akbank KOBİ Bankacılığı Genel Müdür Yardımcısı Bülent Oğuz, “Kadın girişimcilerin finansmana erişimini kolaylaştırarak sürdürülebilir büyümelerini desteklemeye devam edeceğiz” diye konuştu.

ALTIN - DÖVİZ - KRIPTO PARA

QNB Finansbank’tan 500 milyon dolarlık ilk sürdürülebilir eurobond ihracı

QNB Finansbank Genel Müdürü Ömür Tan, “İlk sürdürülebilir eurobond ihracımız olma özelliğini taşıyan 500 milyon dolar tutarındaki ihracımızı başarıyla gerçekleştirdiğimiz için mutluyuz” dedi.

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ12 ay önce

BANKA HABERLERİ12 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM5 ay önce

GÜNDEM5 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı