BANKA HABERLERİ

Rıza Sarraf ve Halkbank davasına bakacak yeni savcı belli oldu: ‘Dava hızlanacak’

Yayınlanma:

3 yıl önce|

Yazan:

BankaVitrini

Başkan Joe Biden’ın New York Güney Bölgesi Başsavcılığı’na atadığı Damian Williams’ın görevi Senato’da yapılan oturumda onaylandı. Senato, New York Doğu Bölgesi Başsavcılığı’na atanan Breon Peace’in görevini de onayladı. New York Güney Bölgesi Başsavcılığı görevine atanacak Williams’ın sermaye piyasalarındaki yolsuzluklar ve dolandırıcılık soruşturmalarında uzman olduğu belirtiliyor.

VOA’da yer alan habere göre; Williams, aralarında Rıza Sarraf ve Halkbank davası soruşturmalarının yürütüldüğü New York Güney Bölgesi Başsavcılığı’na atanan ilk siyah Amerikalı oldu. New York Doğu Bölgesi Başsavcılığı’na atanan Peace’in de siyah olması New York’ta ilklerin gerçekleşmesi olarak yorumlandı.

“Sarraf davasında soruşturmalar hız kazanacak”

Uzun bir süre sonra Sarraf davası soruşturmasının sürdüğü bölgeye asaleten yeni bir başsavcının atanmasını değerlendiren New York Barosu Avukatı Cahit Akbulut, Senato’nun onayıyla görevine başlayacak yeni başsavcıyla birlikte Sarraf davası ve yürütülen soruşturmanın hızlanacağını öngördüğünü söyledi.

Akbulut, VOA Türkçe’ye yaptığı açıklamada, çok uzun yıllar geçmesine rağmen hakkındaki tüm suçlamaları kabul eden Sarraf hakkında verilecek hapis cezasıyla ilgili karar duruşmasının yapılmadığını, ayrıca 50’den fazla gizli dosyanın bulunduğu davada gizli dosyaların zamanla açılıp, soruşturmanın hız kazanacağını ifade etti.

Akbulut, Halkbank davasındaysa temyiz mahkemesinden henüz bir karar çıkmamasını da “hukuk değil siyaset davaya hakim oldu” diye değerlendirdi. Akbulut, savcılıkla Halkbank arasında bir pazarlık ve uzlaşma sürecinin yürütülmekte olabileceğine de dikkat çekti.

“Sarraf davası ve soruşturma sürecini çok iyi biliyor”

Akbulut, “New York Güney Bölgesi’ne atanan yeni Başsavcı Damian Williams, Senato’nun onayıyla birlikte görevine başlayacak. Uzun yıllar sonra ABD’nin en önemli başsavcılık bölgesinde vekaleten değil, asaleten göreve getirilmiş, Senato tarafından onaylanmış bir başsavcı çalışacak. Bu başsavcılık bölgesi aralarında Sarraf davası ve bu davada sanık olarak yargılanan Halkbank davasının da yürütüldüğü, eski Başkan Donald Trump’la ilgili dava ve soruşturmaların yürütüldüğü çok önemli bir bölge. Willams uzun yıllar Sarraf davası soruşturmasını başlatan Preet Bharara’nın yardımcılığını yapmış, bu dosya ve soruşturma sürecine oldukça hakim bir kişi, göreve başlamasıyla birlikte soruşturma süreci hızlanacak. Türkiye’nin merakla izlediği dava ve yürütülen soruşturma sürecinde yeni gelişmeler olacaktır” dedi.

“Halkbank davasında pazarlıklar sürüyor, uzlaşı sağlanabilir”

Avukat Akbulut, Halkbank davasında pazarlıkların sürdüğü görüşünde olduğunu belirterek,” Bildiğiniz gibi Sarraf davasında sanık olarak yargılanan Halkbank’ın temyiz için başvurduğu üst mahkemeden henüz bir karar çıkmadı. Daha önce hızlı bir şekilde kararlarını açıklayacaklarını belirten mahkeme heyeti henüz kararını açıklamadı. Son duruşma yaklaşık altı ay önce yapıldı. Hakimler bu duruşmada bir alt mahkemenin takvimine göre 3 Mayıs’ta başlayacak duruşmalar öncesi kararlarını açıklayacakları izlenimini verip, savcılığa duruşmalara hazır olup olmadığını sordular. Ancak hiç beklediğimiz gibi olmadı. Ara kararlarını açıklayıp, gerekçeli kararlarını sonra açıklayabilirlerdi ancak onu da yapmadılar. Hukuktan daha çok siyasetin hakim olduğu bir davaya dönüşmüş durumda. Savcılıkla Halkbank arasında pazarlıklar da yapılıyor olabilir. Halkbank, ceza yerine uzlaşma yolunu seçmiş olabilir. Ben yeni başsavcının göreve başlamasıyla birlikte bu dava sürecinde ilerlemeler olacağı görüşündeyim. Benim görüşüm Halkbank davasının bir uzlaşmayla sonlanacağı yönünde” diye konuştu.

Rıza Sarraf davasında görev yapacak 6’ncı başsavcı

Williams, Sarraf davasını yürütecek 6’ıncı başsavcı olacak. Eski ABD Başkanı Donald Trump’ın seçildikten sonra birlikte çalışacağını açıkladığı Bharara’nın, 2009 yılından beri yürüttüğü başsavcılık görevine sürpriz bir şekilde 11 Mart 2017 tarihinde Adalet Bakanlığı tarafından son verildi. Bharara’nın yerine vekaleten yardımcısı Joon Kim getirildi. Eski ABD Başkanı Trump’ın atadığı yeni başsavcı Geoffrey Berman, 3 Ocak 2018 tarihinde görevi Joon Kim’den devraldı.

Trump, kendi atadığı Başsavcı Berman’ı, 22 Aralık 2020 tarihinde kovduğunu açıkladı. Berman’ın yerine geçici olarak Craig Carpenito getirildi. Trump yönetimi, daha sonra 2020 yılının Haziran ayından bu yana halen görevde olan Audrey Strauss’u vekaleten atadı.

Damian Williams kimdir?

Damian Williams, New York Güney Bölgesi Başsavcılığı’nda beyaz yaka suçlarını araştırmak için güvenlik güçleriyle birlikte çalışan bir savcı ekibini uzun seneler yönetti.

Williams, New York Güney Bölgesi Başsavcılığı’nda 2018 yılına kadar Başsavcı Yardımcısı olarak görev yaptı. Williams bu görev süresi boyunca New York Borsası’nda içeriden bilgi ticareti, finans suçları, menkul kıymet sahtekarlıkları ve rüşvet gibi davalarda aralarında çok sayıda siyasi ismin de bulunduğu kişilerin yargılanmasını sağladı.

41 yaşındaki Williams, Biden’ın yeni atadığı Adalet Bakanı Merrick Garland’ın temyiz hakimliği sırasında bir süre katibi olarak da görev yaptı. Savcı Williams, ayrıca son zamanlarda iki yüksek profilli kamu yolsuzluğu davasında önemli rol oynadı.

Brooklyn’de Jamaika’dan göç etmiş bir ailenin çocuğu olarak dünyaya gelen Williams, Harvard Üniversitesi ve Yale Üniversitesi Hukuk Fakültesi’nde öğrenim gördü.

New York Güney Bölgesi Başsavcılığı neden önemli?

New York Güney Bölgesi Başsavcılığı, ABD’nin en önemli başsavcılık bölgesi olarak nitelendiriliyor. Görev bölgesinde aralarında Wall Street’in de bulunduğu Manhattan’ın yanı sıra yedi ayrı bölge daha yer alıyor. New York Güney Bölgesi Başsavcılığı’nın yetki alanına Bronx, Westchester, Putnam, Rockland, Orange, Dutchess ve Sullivan bölgeleri de giriyor.

New York Güney Bölgesi Başsavcılığı, ülkenin en karmaşık ve siyasi açıdan hassas soruşturmalarıyla tanınıyor.

Birçok uluslararası soruşturmanın yürütüldüğü, siyasetçileri, beyaz yakalıları ve Wall Street davaları ile tanınan bu bölgede, adları bir dönem efsaneleşen Preet Bharara, Rudy Giuliani ve James Comey gibi önemli isimler görev yaptı.

İlginizi Çekebilir

BANKA HABERLERİ

Yabancılar Türkiye’ye Neden Yatırım Yapıyor

Yayınlanma:

1 saat önce|

14/05/2024Yazan:

BankaVitrini

Aralık 2023 itibariyle Türkiye’de doğrudan yabancı yatırım stoku 264 milyar dolara ulaştı. Toplam yabancı firma sayısı da 88 bin seviyelerine erişti. En fazla yatırım yapan ülkeler arasında Hollanda, Almanya, ABD, Fransa, Azerbaycan ve Katar gibi aktörler bulunuyor. Son dönemde atılan adımlarla birlikte yabancı yatırımcı meselesi tekrar ön plana çıkıyor. Özellikle yerel seçimler sonrası yabancıların Türkiye ilgisinin arttığı görülüyor. Uluslararası kuruluşların kredi not artırımlarına eşlik eden yabancı yatırımlar daha çok Avrupa ülkelerinden geliyor. Seçimlerden sonraki beş hafta incelendiğinde 6 milyar doları aşan bir miktarın swap, borsa ve devlet tahvilleri aracılıyla Türkiye’ye geldiği anlaşılıyor. Bu finansal girişe 1 Nisan-5 Mayıs arasında yerleşiklerin 7,84 milyar dolarlık dövizden TL’ye geçişi eşlik ediyor.

Doğrudan yabancı yatırım beklentisinin aylık 1,5 milyar dolar olduğu göz önüne alındığında dört aylık süreçte 5 milyar dolarlık doğrudan yabancı yatırımın geldiği söylenebilir. Yaşanılan döviz girişine eşlik eden diğer bir süreçte Türkiye Cumhuriyet Merkez Bankasının (TCMB) döviz rezervi birikim politikası yer alıyor. Son iki haftada 17 milyar dolarlık rezerv arışı seçimler sonrası 20 milyar doları aşmış gibi duruyor. Yabancı yatırımların bir diğer etkisi de enflasyon beklentilerinin iyileşmesinde görülüyor. TCMB’nin beklenti anketlerinde Ocak-Mayıs ayları içerisinde 12 aylık enflasyon beklentisi yüzde 45’lerden yüzde 35’lere kadar geriledi. Yılın sonuna doğru yıl sonu enflasyon beklentisi yüzde 10’lar düzeyine kadar düşebilir. Bir çıktı olarak Türkiye’ye gelen yabancı yatırımlar enflasyonla mücadeleyi daha kolay hale getiriyor ve istihdam, üretim gibi alanlara pozitif katkı sunuyor.

Son yıllarda Türkiye’ye hangi ülkeler en fazla yatırım yaptı diye bakıldığında Hollanda’nın açık ara önde olduğu görülüyor. Hollanda’yı İngiltere, ABD, İsviçre ve Almanya izliyor. 2019-2023 döneminde 32 milyar dolarlık doğrudan yabancı yatırım çeken Türkiye’nin en fazla yurt dışı yatırımı Hollanda’da yer alıyor. İngiltere ile de benzer bir ikili ilişkinin olduğunu söylemek mümkün. 25 milyar doları aşan dış ticaret hacmine bir o kadar ikili yatırım hacmi eşlik ediyor. Diğer yatırım yapan ülkelerle de benzer ilişkilerin olduğu görülüyor. Ocak-Nisan 2024 döneminde de benzer aktörlerin Türkiye’ye yatırım yaptığı ve dış ticaretle bağlantılı şekilde hareket ettiği anlaşılıyor.

S&P, Citibank ve JP Morgan gibi uluslararası finans kuruluşların olumlu açıklamaları ve Türkiye’nin kredi notunu yukarıya taşımaları yabancı yatırımcı ilgisini hem miktar hem de fiziki olarak artırıyor. Diğer bölgelere kıyasla Avrupa ülkeleri önde gelen yatırımcılar olarak öne çıkıyorlar. Fakat Türkiye’nin denge politikası göz önüne alındığında Çin, Japonya ve Güney Kore gibi ülkelerden yatırımların artması muhtemel. Son yıllarda Batı Asya ülkeleri Katar, BAE, Suudi Arabistan ve Kuveyt gibi aktörlerle yapılan yatırım anlaşmaları bu açıdan değerlendirilebilir. Özellikle Türkiye’nin imalat sanayi üretimi mevcut ülkeleri Türkiye’ye yatırıma yönlendiriyor. Genel olarak enerji ihraç eden Batı Asya ülkeleri kendi yerli sanayilerini tecrübe ve teknoloji transferiyle kuvvetlendirmek istiyor. Türk Savunma Sanayinin son yıllarda elde ettiği saha başarıları da (Irak, Ukrayna, Azerbaycan, Libya, Etiyopya ve Doğu Akdeniz) Türk sanayisine olan ilgiyi teşvik ediyor. Dünyanın en büyük 12. silah ihracatçısı haline gelen Türkiye’nin ilerleyen dönemlerde daha fazla yatırım çekmesi muhtemel.

Özellikle Türkiye’nin Araştırma ve Geliştirmeye (AR-GE) aktardığı ortalama yıllık 10 milyar dolar Türk sanayisini daha modern hale getirdi. 2003-2023 döneminde 166 milyar dolarlık AR-GE yatırımı Türk sanayi firmalarını teknoloji merkezli dönüştürdü ve dünyayla daha entegre yaptı. Dünyanın en büyük 13. sanayisini inşa eden ve 80 binden fazla üretim tesisiyle ürün çeşitliliğine sahip Türkiye’nin potansiyel taşıdığı ve daha fazla yatırımcı çekmesi beklenebilir. Sonuç itibariyle Ocak-Nisan 2024 dönemi mevcut potansiyel ve yatırım ivmesinin önemli bir göstergesi olarak okunabilir.

Deniz İSTİKBAL-WorldofTürkiye

ALTIN - DÖVİZ - KRIPTO PARA

VakıfBank’tan 915 milyon dolarlık sürdürülebilirlik temalı sendikasyon kredisi

Yayınlanma:

1 gün önce|

13/05/2024Yazan:

BankaVitrini

VakıfBank, 915 milyon dolarlık sürdürülebilirlik temalı sendikasyon kredisi temin etti.

Bankadan yapılan açıklamaya göre, VakıfBank, çevresel ve sosyal temalı kredileri artırma hedefi çerçevesinde milli ekonomiye desteğini sürdürüyor.

Banka, 22 ülkeden 48 bankanın katılımıyla 361 milyon dolar ve 513 milyon avro olmak üzere toplam 915 milyon dolar tutarında 367 gün vadeli sürdürülebilirlik temalı sendikasyon kredisi temin ettiğini duyurdu.

Yılbaşından bu yana uluslararası piyasalardan 3 milyar dolar tutarında yeni kaynak sağlayan VakıfBank, yılın ilk sendikasyon kredisini de yüzde 113 yeniledi.

– ’14 yeni banka işlemimize ilgi gösterdi’

Açıklamada görüşlerine yer verilen VakıfBank Genel Müdürü Abdi Serdar Üstünsalih, bu işlemin kendileri açısından en önemli noktalarından birisinin, katılımcı sayısının banka tarihindeki en yüksek sayıya ulaşması olduğunu belirtti.

Üstünsalih, ‘Bu durum Asya’dan Avrupa’ya, İngiltere’den Körfez bölgesine varıncaya kadar çok farklı coğrafyalardan 14 yeni bankanın işlemimize ilgi göstermesi sayesinde mümkün oldu.’ ifadelerini kullandı.

Üstünsalih, söz konusu kredi maliyetinin Kasım 2023 dönemine göre her iki para birimi için 100 baz puan azalarak, dolar dilimi için SOFR artı yüzde 2,50, avro dilimi için ise Euribor artı yüzde 2,25 seviyesinde gerçekleştiğini aktardı.

Söz konusu işlemle, sürdürülebilirlik temalı sendikasyon kredileri toplamının 1,5 milyar dolar seviyesini aştığını kaydeden Üstünsalih, ‘Bu anlamda uluslararası fonlama alanındaki öncü konumumuz, bir kez daha teyit edilmiş oldu. Bu vesileyle işlemimize destek veren ve yoğun ilgi gösteren tüm muhabir banka temsilcilerimize bir kez daha teşekkürlerimi iletiyorum.’ ifadelerini kullandı.

Üstünsalih, sürdürülebilir bankacılık alanındaki öncü konumları nedeniyle 2021’den bu yana sendikasyon kredilerini sürdürülebilirlik temalı olarak yenilediklerine değinerek, sözlerini şöyle tamamladı:

‘Tüm bankacılık faaliyetlerimizi sürdürülebilirlik anlayışıyla yürüten bir banka olarak, odak noktamızı ve hedeflerimizi elbette sadece fonlama tarafıyla sınırlı tutmadık. Eş zamanlı olarak krediler tarafında da birçok çevresel ve sosyal temalı ürün geliştirerek müşterilerimize ihtiyaçları olan finansal çözümleri sunmaya devam ettik. Tüm bu gelişmeler ışığında ilk defa 2020 yılında oluşturduğumuz ‘Sürdürülebilirlik Finansman Çerçevesi’ni 2023 yılında revize ettik. Son olarak sürdürülebilirlik alanındaki hedeflerimizi bir adım daha öteye taşımak amacıyla sendikasyon kredilerimizi Sürdürülebilirlik Finansman Çerçevemize uyumlu hale getirdik. Böylece söz konusu çerçeve kapsamında sendikasyon kredilerimiz dahil sağladığımız çevresel ve sosyal temalı uluslararası fonları yine çevresel ve sosyal temalı kredi ürünleri aracılığıyla müşterilerimizin kullanımına sunmaya ve Türk bankaları arasındaki öncü konumumuzu korumaya devam edeceğiz.’

BANKA ANALİZLERİ

Erol TAŞDELEN yazdı: AKBANK, GARANTİ BBVA, İŞBANK, YKB 2024 İLK ÇEYREK PERFORMANSLARI

Erol TAŞDELEN 2024/1Ç Mali verilerini ele alarak Bankacılık Sektörünü ve Türkiye’nin en büyük dört özel bankasını değerlendirdi. Yazı Bankacılık sektörünün Kamu bankaları dışında Amiral Gemilerinin 2024 ilk çeyreğine nasıl başladığını bilanço verileri ışığında göstermesi açısından 2024 stratejileri için de ip uçları içeriyor…

Yayınlanma:

3 gün önce|

11/05/2024Yazan:

Erol Taşdelen

2024 yılı bankacılık sektörü açısında çok sıkıntılı başladı. TCMB eski yönetimin Liralaşma Stratejisi ile 2023 yılını sancılı geçiren sektör, 2024 yılına Ekonomi Kurmayların Sıkılaşma Para Politikası uygulamalarına paralel olarak rasyonelleşme ile Faiz oranların sert artması, Kredilerde daralma hedeflenip, özellikle Bireysel Talebi bastırarak Enflasyon ile mücadele edileceği dillendirildi. Yeni stratejisi ile sabit faizler ile verilen kredilerden bankalar zarar etmeye başlarken; dillendirilmiyor ama değişken faizli kredilerdeki kredilerdeki ani maliyet artışına yansıması nedeni ile de Reel piyasalarda zombi firma sayısı artmaya başaldı. “Talebi kısacağız” diye Tüketici Kredilerinde ve Kredi Kart faiz oranlarındaki artış bu kredilerde de gecikme oranlarını, yakın ve ön izleme hacimlerini hızla artırırken, kredi takip hacimlerinin de hızla artmasını yaşandığı bir girdabın içine girildi. Bazı bankalar takip dosyalarını Varlık Şirketlerine satarak bu süreci az zararla atlatmayı seçerken, ileriye yönelik kaygılar da artmış durumda. Seçimden önce ekonomi kurmayları Kur Korumalı Mevduatı merkeze koyarak mevduatta “Liralaştırma Stratejisi” uygularken; Reel Piyasada da TCMB düzenlemeleri ve Bankalar aracılığı ile kendi deyimleri ile “Liralaşma stratejisi” uyguladıklarını iddia etseler de sonuçlar istendiği gibi olmayıp, sürdürülemez aşamaya geldiğinde seçim sonrası sert bir “U dönüşü” yaşandı. Faiz oranları sadece kredi faizleri ile sınırlı kalmadı TL sıkılaştırması, Mevduat Faiz oranlarının da hızlı artması bankaların bilanço yükünü iyice artırdı. Banka yönetimi hızlı değişen mevzuatlar içinde sıkışırken, normal olarak genel Strateji kurgulamakta zorlanıp kısa süreli Taktikler ile süreci yönetme yolunu seçti. TL fazilerdeki hzılı yükseliş maliyetinden kaçmaya çalışan ağırlıklı Ticari Firmalar Döviz Kredilerine yönelirken, ileriye yönelik kur şoku yaşanması halinde bu firmaların kredileri yönetme sorunu da tehdit olarak kendilerini bekliyor. Firması ile Bireyseli ile nereden bakarsanzı bakın belirsizliklerle dolu bir tünelin içindeyiz. Firmalardaki Konkordato patlaması ayrı yazı konusu olurken; Reel Piaysada Gayrimenkul, araç satışları; zararına mal satışları hayra alamet değil! Hazine ve Maliye Bakanı Mehmet Şimşek ile özdeşleşen “rasyonelleşme” dönemi için kısa vadede sonuç beklenmemesi gerektiği 2024’ün ikinci yarısında iyileşme süreci sinyalleri alınacağı ve 2026 yılında hedefe ulaşılacağı direkt yeni ekonomi kurmaylar tarafından dillendirildi. Tüm tedbirlere rağmen enflasyonun halen kontrol altına alınamaması ise piyasaları bekle/gör pozisyonuna sokmuş durumda.

Bu kısa özetten sonra; Bankacılık sektörünün üçte birini oluşturan dört özel bankayı değerlendirmek, sektörü de yakından ilgilendirdiği gibi ileriye yönelik stratejiler için de ip ucu veriyor. Zira doğru strateji uygulayan bankaların nasıl fark yaratarak öne geçtiğini de gösteriyor veriler.

2024 İLK ÇEYREKTE BANKACILIK SEKTÖRÜ NE YAPTI?

Bankacılık sektörü 2024 ilk çeyreğinde (1Ç) büyümeye devam etti. 2023 sonundaki 23,5 trilyon TL’lik Aktiflerini 2024/1Ç’de %10 büyüterek 25,8 trilyon TL üzerine çıkarmayı başardı. Sektör 11,6 trilyon TL olan brüt Nakdi Kredilerini %11 büyüterek 12,9 trilyona taşırken; 192 milyar TL’lik Kredi Takip hacmini ise 198 milyar TL seviyesine yükseldi. Bu rakamın içinde Varlık Şirketlerine satılan milyarlarca liralık takip dosyaları yok. Yapılandırılan Zombi firma kredileri ile birlikte takip krediler yanında öz izleme, yakın izleme kapsamındaki Sorunlu Kredi hacmi 1 trilyon TL, %15’ler seviyesine yaklaşması ise sektör açısından ciddi tehdit olarak ortada duruyor. Sektörün Özkaynaklarının 2024 ilk çeyreğinde 2,3 milyar TL düzeyinde olduğu dikkate alındığında Sorunlu Kredileri özkaynakların %40’lara ulaştığı görülüyor. 2023 sonunda 469 milyar TL olan Beklenen Zarar Karşılıkları; 2024 ilk çeyreğinde 480 milyar TL seviyesine çıktı.

Sektör 2023 sonunda 14,8 trilyon TL olan Mevduatını 15,5 trilyon TL seviyesine çıkarırken; Vadesiz Mevduat ortalamasını da %37 seviyesine çıkardı. Faizlerin yükseldiği dönemde vadesiz mevduat bankalar için bulunmaz nimet konumunda. 2023/1Ç’de 106 milyar TL Net Karlılık yakalayan sektör 2024/1Ç aynı dönemde %45 artış ile 153,5 milyar TL Net Karlılığı yakaladı. Net Faiz gelirinin sınırlı kaldığı sektör aradaki farkı Ücret ve Komisyon gelirlerini artırarak kapama stratejisi uyguladı. Sektör Bankacılık Hizmet Gelirleri 2023 ilk çeyreğinde 50,6 milyar TL iken 2024 ilk çeyreğinde 170,2 milyar TL gelir elde etti. TCMB ve BDDK ücret komisyon sınırlamalarına rağmen bu artış Müşterilerden bu alanda gelen şikayetlerinin de boşa olmadığının kanıtı gibi.

DÖRT BÜYÜKLER NE YAPTI?

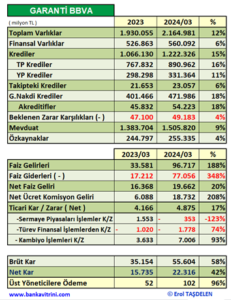

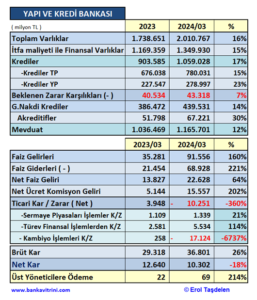

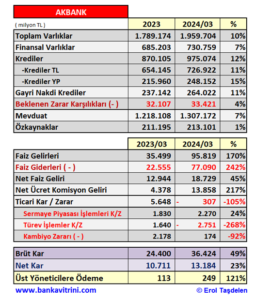

Kısa sektörel özetten sonra, değerlendirdiğimiz sektörün kamu bankaları dışında amiral gemileri konumdaki dört bankanın ( AKBANK, GARANTİ BBVA, İŞBANK, YAPI KREDİ ) 2024 ilk çeyrekte açıkladıkları ve KAP’a bildikleri faaliyet raporları; mali veriler ve bilanço dipnotlarına göre karşılaştırmalı verilerine yakından bakalım.

Değerlendirmeye alınan dört büyük banka 8,8 trilyon TL Aktif Büyüklüğü ile sektörün %31’ini; 4,6 trilyon TL nakdi kredi hacmi ile sektörün %35’lik kısmını; 5,7 trilyon TL’lik mevduat hacmi ile sektörün %37’lik kısmını oluştururken; 59,8 milyar TL’lik Net Kar ile de sektör Net Karlılığının %40’ını oluşturuyor. Önemleri de buradan geliyor. Hadi ana kalemlerden yola çıkarak dört büyüklerin fotoğrafını çekelim:

AKTİF Büyüklükte İŞBANK liderliğe devam etti

Aktif büyüklükte dört büyükler ortalama %11 büyürken AKBANK (%10) ve İŞBANK (%9) ortalama büyümenin altında kaldı.

Dört büyükler arasında geçmiş yıllarda olduğu gibi İŞBANK Aktif Büyüklükte açık ara liderliği devam ediyor ve 2,7 trilyon TL büyüklüğü aşmış durumda. Dört büyüklerden 2 trilyon TL Aktif büyüklüğünü aşan ilk banka olmuştu. 2024 yılında 2 trilyon Aktif büyüklüğün altında kalan tek banka AKBANK oldu. İŞBANK Aktif büyüklüğünü 212 milyar TL büyütürken en yakın rakibi olan Garanti BBBVA 2,1 trilyon TL Aktif Büyüklüğe sahip. YAPI KREDİ BANKASI 2 trilyon TL Aktif büyüklüğe ulaşırken, dört büyükler içinde 272 milyar hacimsel gelişme %16 ile en fazla büyüyen banka oldu. Dört büyükler arasında 1,9 milyar TL büyüklük ile AKBANK son yıllarda yerleştiği dördüncü sıradaki yerinden kurtulamazken, büyüme hacmi 170 milyar TL ile en düşük performansı gösteren banka da oldu. AKBANK’ta 13 yıldır Genel Müdürlük yalan Hakan BİNBAŞGİL döneminde başlayan kan kaybının sürdüğünü, 2024 kalan çeyreklerinde yeni Genel Müdür Kaan GÜR’ün daha agresif stratejiye geçip geçmeyeceği ise önümüzdeki dönemlerde netleşmiş olacak. Hakan BİLBAŞGİL’in son yıllarda rekabetin gerisinde kalması banka hissedarlarında huzursuzluk yaratmıştı.

Toplam NAKDİ Kredilerde İŞBANK liderliğe devam etti

İŞBANK 1,3 trilyon TL’yi aşan brüt nakdi kredi hacmi ile ilk sıradaki yerini korudu. 2024/1Ç’de GARANTİ BBVA 1,2 trilyon TL; YAPI KREDİ 1 trilyon TL Kredi hacmine ulaşarak 1 trilyon seviyesine aşan bankalar grubuna girmiş oldular. Kredi Hacminde 1 trilyon TL’nin altında kalan tek banka ise AKBANK oldu. AKBANK brüt Nakdi Kredi hacmi 975 milyar TL’de kaldı. Nakdi Kredilerini 156 milyar TL artış ile GARANTİ BBVA en fazla artıran banka olurken; AKBANK aynı zamanda 105 milyar TL artış ile en az artıran banka oldu.

GAYRİ NAKDİ Kredilerde GARANTİ BBVA liderliği kaptı

Gayri Nakdi Kredilerde dört büyükler ortalama %13 büyürken %18 büyüme ile GARANTİ BBVA açık ara önde yer alırken; AKBANK (%11) ve İŞBANK (%9) ortalama büyümenin altında yer alan bankalar oldu.

GAYRİ NAKDİ Kredilerde bankalar arasında fark hızla kapanırken AKBANK Rekabetin oldukça gerisinde kalmış durumda. Son yıllarda sıralamayı lider olarak kapatan İŞBANK liderliği 472 milyar TL hacme ulaşan GARANTİ BBVA’ya bıraktı. GARANTİ BBVA ilk çeyrekte 70 milyar TL hacimsel artış ile rekabette en fazla gelişmeyi gösteren banka oldu. YAPI KREDİ 439 milyar TL hacme ulaşırken; AKBANK 264 milyar TL hacim ile dört büyükler arasında acık ara gerilere düşmüş durumda. Gayri Nakdi Krediler içinde önemli yer tutan Akreditif Kredilerde İŞBANK 93,9 milyar TL hacim ile açık ara önde yer alırken; YAPI KREDİ 67 milyar TL ile ikinci sırada; GARANTİ BBVA 54 milyar TL hacim ile üçüncü sırada yer aldı. AKBANK ise 30 milyar TL Akreditif Krediler ile Rekabetin çok çok gerisinde yer aldı.

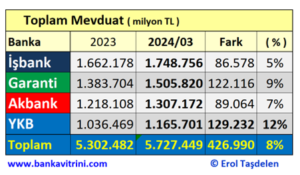

MEVDUAT sıralamada İŞBANK ilk sıra yerinde devam etti

Mevduatta dört büyükler ortalama %8 büyürken %12 büyüme ile YAPI KREDİ en fazla büyüme sağlayan banka oldu. AKBANK (%7) ve İŞBANK (%5) ortalama büyümenin altında yer alan bankalar oldu.

Dört büyüklerin Mevduat hacim sıralamasında 1 trilyon 748 milyar TL hacim ile İŞBANK ilk sıradaki yerini korurken; GARANTİ BBVA 1 trilyon 505 milyar TL Mevduat hacme ulaşarak farkı azaltmış durumda. AKBANK 1 trilyon 307 milyar TL ile üçüncü sırada yer aldı. YAPI KREDİ mevduat hacmi ise 1 trilyon 165 milyar TL seviyede kaldı.

Net Faiz Gelirinde YAPI KREDİ lider oldu

TCMB’nin gösterge faizine paralel bankaların kredi ve mevduat faizlerindeki sert yükselme bankalar arasında Net Faiz Gelirinde de farkların açılmasına neden oldu. YAPI KREDİ Bankası 8,8 milyar ve %64 artış ile en fazla artış performansı sergilerken İŞBANK Net Faiz Gelirini artıramayan tek banka oldu. Bunda İŞBANK’ın düşük faiz döneminde sabit faiz ile verdiği orta/uzun vadeli kredilerin etkisi olurken banka kaybı ücret ve komisyon gelirleri ile kapama stratejisi uyguladı.

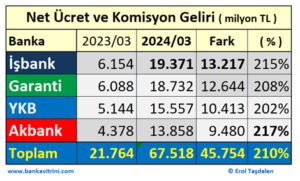

Net Ücret ve Komisyon Gelirlerinde İŞBANK lider, GARANTİ BBVA yakın takipte

2024 ilk çeyreğinde İŞBANK 19,3 milyar TL Net Ücret Komisyon Geliri sağladı. GARANTİ BBVA 18,7 milyar TL geliri elde ederken; YAPI KREDİ 15,5 milyar TL net gelir elde ederken; AKBANK 13,8 milyar TL net gelir ile en az net gelir elde eden banka oldu.

Bu alanda İŞBANK’a yakından bakmak gerekiyor. Net Faiz Gelirlerinde kayıp yaşayan İŞBANK buradaki gelir kaybını Ücret ve Komisyon Gelirlerini artırarak kapamaya çalıştı. 2023 aynı dönemde elde edilen 6,1 milyar TL Ücret Komisyon gelirini banka %215 artırarak 19,3 milyar TL seviyesine çıkardı. Bankanın özellikle Ticari kredi kullandırırken müşterilere Sigorta koşulu dayatması; TCMB ve BDDK’nın bu yönde sınırlayıcı düzenlemelerini içeren 10.02.2020 tarihli 31035 sayılı Resmi Gazetede yayınlanan Tebliğlerine rağmen haksız alınan Ücret ve Komisyonların katkısı büyük oldu. TCMB ve BDDK murakıplarının haksız alınan bu gelirleri incelemesi yerinde olacaktır. (Örneğin, TCMB Reeskont Kredileri veya TİM Kredilerinde tüm bankalarda kredi koşulları belli ve aynı iken İŞBANK bu kredilerde bile müşterilerden ek sigorta, ücret ve komisyon almaktan geri durmadı; bakalım bunlarla ilgili banka nasıl savunma yapacak ben de merak ediyorum. CEO Bali zamanında bu tür ihlallere dikkat eden bankanın yeni CEO Hakan ARAN döneminde bu ihlallerin artması ise “Kurumsallıktan banka uzaklaşıyor mu” tartışmalarını da başlatmış durumda).

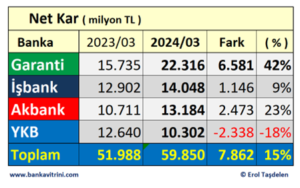

Net Karlılıkta da GARANTİ BBVA fark attı

Net Karlılıkta dört büyükler ortalama %15 karlılığını artırırken Net Karı düşen tek banka YAPI KREDİ oldu. Yapı Kredi bir yıl önceki aynı döneme göre %18 daha az karlılık açıkladı.

Net Karlılıkta 22,3 milyar TL ile en fazla karlılık açıklayan banka GARANTİ BBVA olurken, rakiplere de fark attı. GARANTİ BVBA %42 artış oranı ile aynı zamanda bir yıl önceki aynı döneme göre en fazla karlılığını artıran banka oldu. GARANTİ BBVA’nın rakiplere göre Ticari İşlemlerlerdeki 7 milyar TL’lık Kambiyo Karlılığının yüksekliği dikkat çekti. Zira yılın ilk üç ayında YAPI KREDİ 17 milyar TL, İŞBANK 1 milyar TL’den fazla Kambiyo İşlemler zararı açıkladı. İŞBANK’ın Türev İşlemlerden de 7,9 milyar TL zarar açıklaması ise Ticari İşlem zararını olumsuz etkileyen bir unsur olarak gikkat çekti. İŞBANK 14 milyar TL Net Karlılık ile ikinci sırada yer aldı. AKBANK 13,1 milyar TL kar ederken; YAPI KREDİ 10,3 milyar TL karlılık açıkladı.

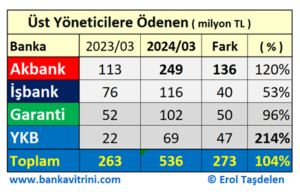

AKBANK Üst Yönetim Ödemelerde açık ara önde

Dört banka içinde 2024 ilk çeyreğinde Üst Yönetime 249 milyon TL ödeme yaparak AKBANK en fazla ödeme yapan banka olurken son yıllardaki üst yönetim ödeme liderliğini de korudu. İŞBANK 116 milyon TL ödeme yaptı. GARANTİ BBVA 102 milyon TL ödeme yaparken; YAPI KREDİ rekabete göre düşük kalarak 69 milyon TL ödeme yaptı. Banka üst yönetim ödemeleri son yıllarda bankalar arası fark oluştu; özellikle BDDK’nın da yakından takip ettiği giderler içinde yer alıyor. BDDK Bankalara “kar dağıtılmaması” yönünde tavsiyede bulunurken henüz Üst Yönetim ödemelerine yönelik uyarı yapmadı. Bankaların Üst Yönetim ödemelerinde ise belli bir standart bulunmuyor. Üst Yönetim Giderlerinni önemli bir kısmının Yönetim Kurulu Üyeleri için yapıldığı biliniyor.

Banka genel performansları

Liralaşma Stratejisi kapsamında, TCMB ve BDDK’ın eleştirilere neden olan sektörel düzenlemeler teker teker iptal edilip Rasyonel zemine oturtulmaya başlanırken, geçmiş dönemdeki düzenlemelerin olumsuz etkisi hala sektörde kendini hissettiriyor. Dört büyük bankanın 2024 ilk çeyreğinde hacimsel büyüklükleri, gelişme performansları, piyasaya verdikleri destek, profesyonel yönetim yapısı, personel memnuniyeti, müşteri hizmet kalitesi, Dijitalleşme, gelen şikayetlere çözüm odaklı hızlı geri dönüşleri dikkate alındığında dört banka arasında bir sıralama yapılır ise en başarılı Banka İŞBANK, sonra sırası ile GARANTİ BBVA, YAPI KREDİ ve AKBANK olarak kendini göstermekte. GARANTİ BBVA ve YAPI KREDİ‘nin yeni koşullara uyumlu, hızlı aksiyon aldığı bunun da hacimsel gelişime yansıdığı çok net.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com

MERAKLISINA EKLER:

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (566)

- BANKA ANALİZLERİ (134)

- BANKA HABERLERİ (2.508)

- BASINDA BİZ (51)

- BORSA (267)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.551)

- GÜNCEL (1.724)

- GÜNDEM (2.743)

- RÖPORTAJLAR (41)

- SİGORTA (109)

- ŞİRKETLER (1.506)

- SÜRDÜRÜLEBİLİRLİK (294)

- VİDEO Vitrini (19)

- YAZARLAR (659)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (370)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (67)

- Serhat Can (2)

- Tuncer Dede (14)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

Yabancılar Türkiye’ye Neden Yatırım Yapıyor

Tek evi olan tapu sahiplerine para iadesi müjdesi!

Prof.Dr. YILMAZ: Kamuda tasarruf başlar mı?

İMALAT SANAYİ DARALMA SÜRECİNE GİRDİ

Prof. Dr. BORATAV 2023-2024 Ekonomi tespiti: İstikrar içinde çürüme

“Enflasyon düşme eğilimine giriyor. Ama zor bir süreç yaşanacak”

VakıfBank’tan 915 milyon dolarlık sürdürülebilirlik temalı sendikasyon kredisi

Sürdürülebilirliği Daha Somut Hale Getirmek

Kişisel Enerjinizi Yönetin: Ruhsal Enerji

YÖNETİCİ, SADECE YÖNETENDİR, SAHİP DEĞİL, EMANETÇİ VE VEKİLDİR, HADDİ HUDUTU NE BİLMELİDİR..

DENİZBANK’TA İKİNCİ ERZAN VAKASI: YER ANTALYA!

35 YIL SONRA CHP’YE GEÇEN UŞAK BELEDİYESİ 1,4 MİLYAR LİRA BORÇLU ÇIKTI

GÖNÜLLÜ BANKACILARIN DERNEĞİ YÜREKLERİ ISITTI

MERKEZ BANKASI 818 MİLYAR LİRA TARİHİ ZARAR AÇIKLADI

HEPİMİZ DİJİTAL DOLANDICI OLARAK SUÇLANIP YARGILANABİLİRİZ

Banka yöneticisi işi bıraktı arıcı oldu

ABC Deterjan’a 4,6 milyon TL para cezası verildi

IBAN’ını kullandırana hapis cezası

PASHA BANK ’ın sürdürülebilirlik yolculuğunda “Yeşil Ofis Yeşil Dönüşüm” diploması başarısı

DİSK-AR: Geniş Tanımlı İşsizlikte Artış Sürüyor

- Tesla'nın Çin'de kuracağı fabrikaya inşaat izni 14/05/2024

- Putin, Çin'i ziyaret edecek 14/05/2024

- Biden Çin çipleri ve elektrikli araçlara kapsamlı tarife açıkladı 14/05/2024

- Almanya'da yatırımcı güveni 2 yılın zirvesinde 14/05/2024

- Emlak Katılım ülke ekonomisine 98.3 milyar TL kaynak sağladı 14/05/2024

- Macron büyük banka birleşmelerine açık 14/05/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ12 ay önce

BANKA HABERLERİ12 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM5 ay önce

GÜNDEM5 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı