İsrail ile İran arasındaki hava savaşı altıncı gününe girerken, karşılıklı füze saldırıları ve siber saldırılar artarak sürüyor. İsrail, Tahran’daki askeri tesisleri hedef alırken, İran, Tel Aviv’i vurdu. Hava saldırılarının yanı sıra, İsrail’in İran’a yönelik büyük çaplı bir siber savaş başlattığı, İran’ın ise üst düzey güvenlik danışmanlarının kaybıyla ciddi bir istihbarat zafiyeti yaşadığını okuyoruz. Ülkede resmî görevlilerin cep telefonu kullanımı yasaklanırken, dijital altyapıya yönelik saldırıların devam ettiği aktarılıyor. İsrail, İran’ın nükleer silaha çok yaklaştığını öne sürerek saldırıları başlatırken, Uluslararası Atom Enerjisi Ajansı Natanz’daki zenginleştirme tesisinin vurulduğunu doğruladı. İran ise nükleer programının barışçıl amaçlı olduğunu savunuyor.

Öte yandan, ABD Başkanı Trump’ın krize yönelik söylemleri ise belirsizliği derinleştiriyor. Sosyal medya hesabından yaptığı açıklamalarda İran lideri Hamaney’in saklandığı yeri bildiklerini ve “şimdilik” onu ortadan kaldırma niyetlerinin olmadığını belirten Trump, üç dakika sonra “KOŞULSUZ TESLİMİYET!” çağrısıyla gerginliği zirveye taşıdı. Trump’ın açıklamaları, askerî tehditler ile diplomatik mesajlar arasında gidip gelen çelişkili bir çizgi izliyor.

Her ne kadar Trump ve ekibi ABD’nin İsrail’e destek vererek İran’ın nükleer tesislerine yönelik saldırılara katılması dâhil olmak üzere çeşitli senaryoları değerlendirse de, ABD’nin savaşa girmesine ancak Kongre’nin karar verebileceğini unutmamak gerekiyor! ABD şu ana kadar doğrudan müdâhil olmamakla birlikte, bölgeye ilave savaş uçakları sevk etti ve İran’dan İsrail’e yönelen bazı füzelerin düşürülmesine yardımcı oldu. Bu gelişmeler, sadece iki ülke arasındaki savaşı değil, aynı zamanda bölgedeki jeopolitik dengeyi ve enerji piyasalarını da ciddi biçimde tehdit ediyor. Özellikle İran ve Katar’ın ortak olduğu Güney Pars doğalgaz sahasına yönelik saldırıların ardından, küresel enerji piyasaları yüksek alarm seviyesine geçti.

ABD’nin çatışmaya doğrudan müdâhil olma ihtimaline dair artan endişeler hisse senetleri üzerinden baskı kurarken, petrol fiyatları ise %4’ün üzerinde yükseliş kaydetti (son üç haftalık performans +%20). Özellikle Hürmüz Boğazı’nda iki petrol tankerinin çarpışıp yangın çıkarması ve bölgedeki elektronik müdahalelerle deniz trafiğinin aksaması, arz kesintisi endişelerini tırmandırarak petrol fiyatlarını yukarı çekti. Bu gelişmeler, küresel enerji piyasalarında yeni bir enflasyon baskısı yaratıyor. ABD tahvilleri ve dolar gibi güvenli limanlara yönelim güç kazanırken, son dönemlerde dolar zayıflığı ile güçlenen kraliyet aslanı sterlin ve EUR gibi para birimleri ise (nihayet) değer kaybetti! Özellikle dört haftadır 1,36 seviyesinin hemen üzerinden kırmızı kart gören Sterlin bu sabah 1,34 seviyelerinin diplerine kadar gevşedi. Hatırlanacağı üzere kalabalık işlemlerin içinde yer almak istemediğimiz savunarak dolara şans tanımıştık! Dolar endeksinin haftayı 99 seviyesinin üzerinde kapatması durumunda, değer kazanımlarını artıracağını düşünüyoruz (bakınız grafik).

Yaşanan gelişmelere rağmen güvenli liman altının ons fiyatı yükselmekte zorluk yaşayarak 3,385 dolar seviyesinde yatay kalırken, arkadan dolu dizgin gelen gümüş ise %2,5 değer kazanarak 37,25 dolar seviyesine yükseldi. Risk iştahının zayıf kalmasına paralel bitcoin dün %4 gerileyerek 104bin dolar seviyelerine çekildi. Bitcoin cephesinde yükseliş için 108bin dolar seviyesinin üzerinde haftalık kapanış görmemiz gerekiyor.

Tüm bu belirsizliklerin gölgesinde piyasalar bu akşam sonuçlanacak FED’in olağan Haziran ayı FOMC toplantısının kararını bekliyor. Her ne kadar son haftalarda açıklanan zayıf veriler (mesela perakende satışlarının %0,9 düşmesi ekonomik zayıflık sinyallerini güçlendirdi) faiz indirimi için zemin hazırlasa da, Powell-Trump gerginliği, tarifelerin yaratacağı enflasyonist baskılara şimdi de savaş nedeniyle enerji piyasasının eklenmesi, FED’in politika faizini sabit bırakma ihtimalini güçlendiriyor. Vadeli kontratlara göre, sene sonuna kadar 45 baz puan (bir veya iki kez 25 baz puan) faiz indirimi bekleniyor. FED’in faiz kararının yanı sıra, üyelerin yeni ekonomik projeksiyonlarında büyümenin zayıfladığı, ancak enflasyonun daha dirençli kalabileceğine işaret etmesini bekliyoruz.

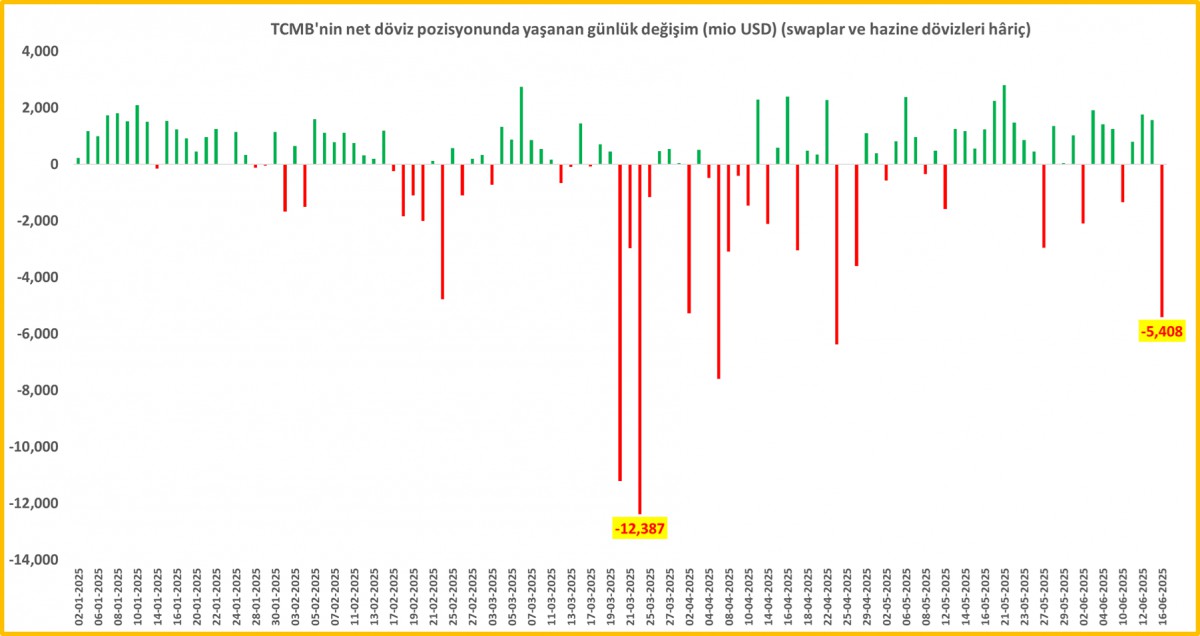

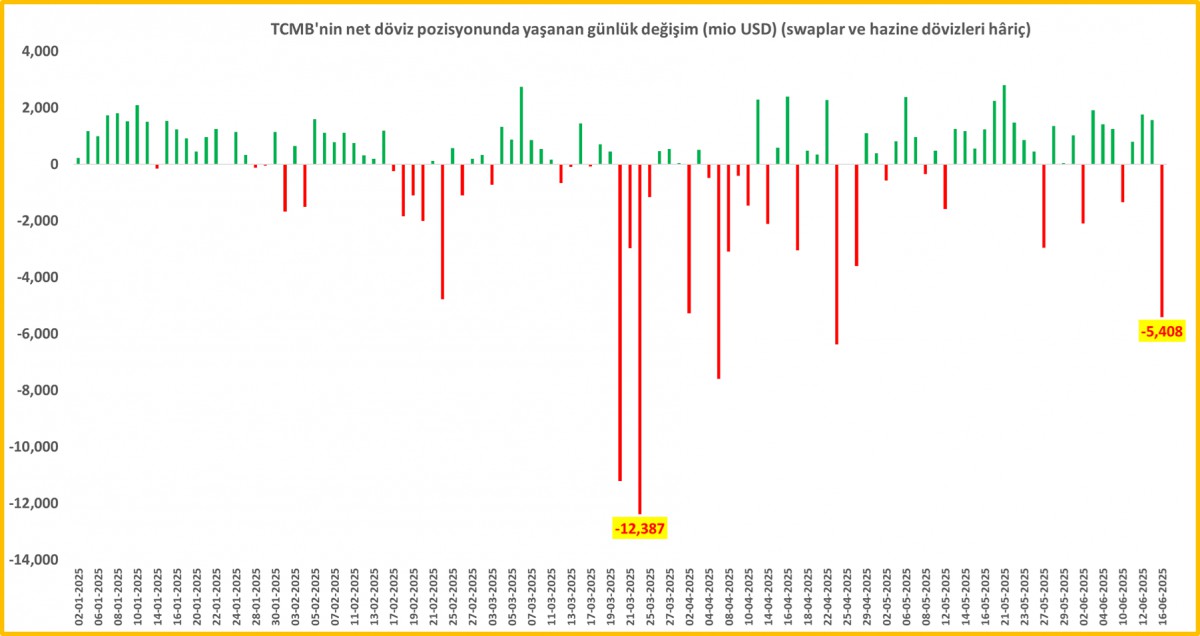

Türkiye cephesinde ise savaş tamtamlarının yarattığı riskten kaçışa paralel TCMB’nin net yabancı para pozisyonu baskı altında kaldı. 16 Haziran valörlü işlemlerde net pozisyon 5,4 milyar dolar gibi ciddi mânâda azaldı. Cuma günü 28,1 milyar dolar seviyesine kadar yükselen net yabancı para pozisyonunun bir günde bu denli gerilemesini biraz da olsun kırılganlık göstergesi olarak okuduk! Bu minvalde, USDTRY kuru günlerdir devam eden sakin seyrini yurt dışı gerginliğe paralel bozarak bu sabah 39,50 seviyesinin üzerine yerleşti. CDS risk primi 298 baz puanda ve yatay seyrini korurken, iki yıl vadeli gösterge tahvilin basit faizi %40 seviyesinin yeniden altına geriledi. Borsa cephesi yurt dışı gelişmelere paralel satıcılı seyrini korudu.

FED sonrası yarın sahne sırasını bekleyen TCMB’den ise politika faizini sabit tutmasını beklerken, faiz koridorunun simetrik bir hâl alacağını ve üst bandın %49 seviyesinden %47,50 seviyesine getirileceğini düşünüyoruz. Bayram öncesi %49 seviyesinde olan TCMB Ağırlıklı Ortalama Fonlama Maliyeti (AOFM) %46’ya, BIST Repo faizi (TLREF) ise %46,11 seviyesine geldi. Yani? TCMB üstü kapalı da olsa 300 baz puan faizi indirdi. %46 olan politika faizinde ise direkt indirimin Temmuz toplantısında 350 baz puan ile yapılmasını bekliyoruz. Böylelikle 19 Mart öncesi döneme de (%42,50) tekrar gelmiş olacağız. Hazır siyasi iklimin değiştiği 19 Mart demişken, Zafer Partisi lideri Özdağ’ın beş aydır devam eden tutukluğu ardından tahliyesine dün karar verildi.

Dün geceyi %1’e yakın düşüşle tamamlayan ABD borsaları, yeni gün başlangıcında (vadeli endeksler) yatay bir seyir izlerken, Pasifik’in diğer ucunda ise Japonya’nın Nikkei endeksi, zayıflayan YEN’in desteğiyle dört ayın en yüksek seviyesine ulaştı. Lâkin, İsrail-İran arasında tırmanan çatışma ve ABD’nin askerî müdahâleye yaklaşması yatırımcıların temkinli kalmasına neden oldu. Hong Borsası %1,2 düşüşle olumsuz ayrıştı. İran petrolünün en büyük alıcısı olan Çin’in ise gelişmelere nasıl tepki vereceğini merakla takip ediyoruz! Ara ara gündeme gelen Tayvan konusuna bu noktada dikkat çekmek isteriz. Her ne kadar Çin’in Tayvan’a tam ölçekli bir askerî harekât başlatma ihtimali düşük görünse de, bölgesel krizlerin yoğunlaştığı bu dönemde Pekin’in Tayvan üzerindeki askerî ve psikolojik baskısını artırmasını muhtemel görüyoruz.

DXY

TCMB Net Yabancı Para Pozisyonunda Günlük Değişim

Emre Değirmencioğlu

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM1 yıl önce

GÜNDEM1 yıl önce