ALTIN - DÖVİZ - KRIPTO PARA

TRUMP’UN AÇIKLADIĞI “MAR-A-LAGO ANLAŞMASI” NEDİR? SONUÇLARI NE OLUR?

Yayınlanma:

2 ay önce|

Yazan:

Gülbeyaz Gergün

Donald Trump’un açıkladığı “Mar-a-Lago Anlaşması”, 2025 yılında gündeme gelen ve ABD’nin küresel ticaret ve para politikalarını yeniden şekillendirmeyi hedefleyen kapsamlı bir ekonomik stratejidir. Bu plan, adını Trump’ın Florida’daki Mar-a-Lago malikanesinden almıştır.

Mar-a-Lago Anlaşması’nın Temel Amaçları

Anlaşma, ABD’nin ticaret açıklarını azaltmayı, yerli üretimi canlandırmayı ve doların rezerv para birimi statüsünü korurken aşırı değerlenmesini önlemeyi hedeflemektedir. Bu hedeflere ulaşmak için önerilen başlıca araçlar şunlardır:

-

Geniş kapsamlı gümrük tarifeleri: Yerli sanayiyi korumak ve dış ticaret dengesini sağlamak amacıyla uygulanması planlanmaktadır.

-

Para politikası müdahaleleri: Doların değerinin düşürülmesi ve uluslararası para sisteminin yeniden yapılandırılması hedeflenmektedir.

-

ABD egemen servet fonu oluşturulması: Devlet varlıklarının değerlendirilmesi ve ekonomik güçlendirme için bir fon kurulması öngörülmektedir.

-

Müttefik ülkelerle güvenlik-ticaret ilişkisi kurulması: ABD’nin savunma desteği sağladığı ülkelerin ekonomik yükümlülüklerini artırması ve ticaret erişimlerinin bu iş birliğine bağlanması planlanmaktadır.

Anlaşmanın Arka Planı ve Gelişimi

Anlaşma, Trump’ın ekonomik danışmanları Stephen Miran ve Hazine Bakanı Scott Bessent tarafından geliştirilmiştir. Miran, doların aşırı değerli olmasının ABD’nin üretim sektörüne zarar verdiğini savunurken, Bessent ise ticaretin güvenlik politikalarıyla entegre edilmesi gerektiğini belirtmektedir. Anlaşma, 1985’teki Plaza Anlaşması ve 1944’teki Bretton Woods Sistemi gibi tarihi ekonomik düzenlemelerden ilham alarak, küresel ticaret ve para politikalarında benzer bir yeniden dengelemeyi hedeflemektedir.

Eleştiriler ve Endişeler

Mar-a-Lago Anlaşması, bazı ekonomistler ve dış politika uzmanları tarafından eleştirilmiştir. Eleştiriler, anlaşmanın küresel ticaret sistemini istikrarsızlaştırabileceği, müttefiklerle ilişkileri zorlayabileceği ve ABD ekonomisinde istenmeyen sonuçlara yol açabileceği yönündedir. Ayrıca, Trump’ın geçmişteki uluslararası anlaşmalara yaklaşımı ve bu anlaşmalardan çekilme eğilimi, Mar-a-Lago Anlaşması’nın sürdürülebilirliği konusunda soru işaretleri yaratmaktadır.

Anlaşma henüz resmi olarak yürürlüğe girmemiştir ve detayları kamuoyuyla sınırlı olarak paylaşılmıştır. Ancak, Trump yönetiminin bu planı uygulamaya koyma niyeti, küresel ekonomik çevrelerde dikkatle izlenmektedir.

MAR-A-LAGO ANLAŞMASI” UYGULANIR İSE SONUÇLARI NE OLUR?

Mar-a-Lago Anlaşması‘nın uygulanması hâlinde ortaya çıkabilecek muhtemel sonuçları hem ABD iç politikası ve ekonomisi hem de küresel düzeydeki etkileri açısından değerlendirebiliriz:

1. ABD Ekonomisine Etkileri

✅ Olası Pozitif Sonuçlar

-

Sanayi Canlanabilir: Yüksek gümrük tarifeleri sayesinde ithalat pahalanır, bu da ABD’deki yerli üreticiler için rekabet avantajı yaratabilir.

-

Ticaret Açığı Azalabilir: Özellikle Çin gibi ülkelerle olan dış ticaret açığını kapatmak hedefleniyor.

-

İstihdam Artışı: Üretim sektörünün canlanması, özellikle Ortabatı eyaletlerinde (Rust Belt) yeni istihdam yaratabilir.

-

Doların Değer Kaybı İhracatı Arttırabilir: Doların aşırı değerini dengeleme hamleleri, ABD’nin ihracatını rekabetçi hâle getirebilir.

❌ Olası Negatif Sonuçlar

-

Tüketici Fiyatları Artabilir: İthal ürünlere ek vergiler, iç piyasada fiyat artışlarına neden olabilir (özellikle elektronik, otomotiv ve tekstil gibi sektörlerde).

-

Enflasyon Baskısı: Gümrük vergileri ve yüksek tüketici fiyatları, enflasyonu artırabilir.

-

Fed ile Çatışma: Para politikasına müdahale arzusu, Merkez Bankası’nın bağımsızlığına zarar verebilir.

-

Maliyet Artışı: Şirketlerin üretim maliyetleri artar ve bu da yatırımları yavaşlatabilir.

2. Küresel Ekonomiye Etkileri

⚠️ Ticaret Savaşlarını Alevlendirme Riski

-

Çin, AB, Güney Kore gibi ülkeler karşı misilleme tarifeleriyle cevap verebilir. Bu da küresel tedarik zincirlerini bozabilir.

-

Dünya Ticaret Örgütü’nün zayıflaması hızlanabilir.

💸 Doların Rezerv Para Statüsü Tartışmalı Hâle Gelebilir

-

ABD’nin döviz değerini kasıtlı olarak düşürmesi, küresel güveni sarsabilir.

-

Bazı ülkeler rezerv para olarak dolardan çıkıp alternatif arayışlara (euro, yuan, BRICS ortak parası gibi) yönelebilir.

🔗 Jeopolitik İttifaklar Yeniden Şekillenebilir

-

Trump, “ABD sizi koruyorsa ekonomik olarak da katkı sağlayın” diyerek NATO ve diğer müttefiklerle ekonomik ilişkileri baskı altına alabilir.

-

Bu durum, AB, Japonya, Güney Kore gibi ülkelerle gerilimlere yol açabilir.

Stratejik Değerlendirme

| Kategori | Potansiyel Etki |

|---|---|

| ABD Ekonomisi | İthalata dayalı sektörlerde daralma |

| Küresel Ticaret | Yeni korumacılık dalgası |

| Döviz ve Para Politikası | Doların zayıflaması |

| Jeopolitik Risk | ABD-Müttefik ilişkilerinde soğuma |

| Sermaye Piyasaları | Belirsizlik ve dalgalanma |

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

FATF’ten Kara Para Aklamaya Karşı Net Hamle

Dijital Para Transferlerinde Yeni Dönem Başladı

Kimin Para Gönderdiği Artık Saklanamayacak

Yayınlanma:

6 saat önce|

18/06/2025Yazan:

Erol Taşdelen

Uluslararası Mali Eylem Görev Gücü (FATF), küresel finansal sistemin güvenliğini artırmak amacıyla Tavsiye 16’yı güncelledi. Bu değişiklikler, özellikle sınır ötesi ödemelerde şeffaflığın artırılması, dolandırıcılığın önlenmesi ve hatalı transferlerin azaltılması gibi kritik alanlarda büyük değişimlere işaret ediyor.

Neden Tavsiye 16 Güncellendi?

Geleneksel ödeme sistemleri, özellikle sınır ötesi para transferlerinde, gönderici ve alıcı bilgilerini eksiksiz ve doğru bir şekilde aktarmakta yetersiz kalabiliyor. Bu durum:

-

Dolandırıcılık vakalarının artmasına,

-

Terörizmin finansmanına olanak tanıyan açıkların oluşmasına,

-

Hatalı transferlerin geri alınamamasına yol açıyordu.

FATF, bu sorunların önüne geçmek amacıyla Tavsiye 16’yı yeniden yapılandırarak “gözetim, doğrulama ve şeffaflık” esaslarını merkezine aldı.

Yeni Tavsiyenin Ana Unsurları

1. Zorunlu Bilgi Paylaşımı

Artık tüm sınır ötesi ödeme işlemlerinde, gönderen ve alıcı hakkında tanımlayıcı bilgiler eksiksiz olarak iletilmek zorunda. Eksik bilgi içeren transferler kabul edilmeyecek.

2. “Travel Rule” Uygulaması

Bu kural, müşteri bilgilerinin ödeme işlemi boyunca tüm aracılarla birlikte “seyahat etmesini” zorunlu kılıyor. Böylece her aşamada veri izlenebilirliği sağlanıyor.

3. Gerçek Zamanlı Kimlik Doğrulama

Bankalar ve ödeme kuruluşları, girilen alıcı bilgilerinin doğruluğunu gerçek zamanlı olarak kontrol etmekle yükümlü hale geldi. Bu sistem hatalı ödemeleri büyük oranda engelleyecek.

4. Sanal Varlık (Kripto) Transferlerine Genişleme

Yapılan güncellemeler, kripto para borsaları ve sanal varlık hizmet sağlayıcılarını da kapsıyor. Artık bu kuruluşlar da aynı şeffaflık ve bilgi paylaşımı yükümlülüklerine tabi olacak.

Küresel Finansal Sisteme Etkileri

Bu yeni çerçeve, sadece bankaları değil, tüm finansal teknoloji firmalarını ve aracı ödeme kuruluşlarını kapsıyor. Özellikle:

-

Kripto para işlemleri artık daha izlenebilir olacak.

-

Fintech şirketleri, müşteri bilgilerini anlık doğrulama sistemleri kurmak zorunda kalacak.

-

Bankalar, daha fazla operasyonel uyum ve teknoloji yatırımı yapmak zorunda olacak.

Türkiye İçin Ne Anlama Geliyor?

Türkiye gibi yüksek hacimli dış ticaret yapan ve uluslararası para akışına açık ülkeler için bu değişiklikler:

-

Kara para aklamaya karşı mücadelede etkinliği artıracak,

-

Yatırımcı güvenini ve finansal sistemin itibarını güçlendirecek,

-

Bankaların dijitalleşme ve veri yönetimi altyapılarını yenilemeye zorlayacak.

Ana Yenilikler ve Etkileri

| Madde | Açıklama | Etkisi |

|---|---|---|

| 1. Gönderen ve Alıcının Tanımlanması | Artık tüm ödemelerde gönderici ve alıcı bilgileri eksiksiz iletilmek zorunda | 🔐 Kimlik doğruluğu artar |

| 2. “Travel Rule” (Seyahat Kuralı) Güçlendirildi | Gönderiyle birlikte müşteri bilgileri de “taşınmak” zorunda | 🔎 İzlenebilirlik artar |

| 3. Gerçek Zamanlı Veri Doğrulama | Bankalar ve ödeme kuruluşları bilgileri doğrulamakla yükümlü | 🛡️ Hatalı transferler azalır |

| 4. Sanal Varlık Transferlerine Uygulama | Kripto para transferlerinde de aynı kurallar geçerli | 💻 Kripto dolandırıcılığı azalır |

FATF’nin Tavsiye 16’da yaptığı güncellemeler, yalnızca bir düzenleme değişikliği değil, aynı zamanda finansal sistemlerin geleceğine yönelik bir güvenlik reformudur. Bu reform, hem uluslararası finansal güvenliği artıracak hem de tüketicileri hatalı işlemlerden ve dolandırıcılıktan koruyacaktır.

Finansal kurumların, bu yeni döneme hazırlıklı olması artık bir tercih değil, zorunluluktur.

Erol TAŞDELEN-Ekonomist www.bankavitrini.com

ALTIN - DÖVİZ - KRIPTO PARA

Tanrının Bankeri’nin Ölümü: Roberto Calvi ve Vatikan’ın Kara Kutusu

Yayınlanma:

17 saat önce|

18/06/2025Yazan:

Erol Taşdelen

18 Haziran 1982 sabahı, Londra’nın merkezinde yer alan Blackfriars Köprüsü’nün altına sarkan bir ceset bulundu. Elleri arkadan bağlanmış, cepleri taşlarla doldurulmuş bir adam… Bu kişi, İtalya’nın en güçlü bankalarından birinin başkanı Roberto Calvi’ydi. Kamuoyunun ona verdiği lakap: “Tanrı’nın Bankeri”.

I. Roberto Calvi Kimdi?

Roberto Calvi, 1920 yılında Milano’da doğdu. Ekonomi eğitiminin ardından kısa sürede İtalya’nın en köklü finans kurumlarından biri olan Banco Ambrosiano‘da yükseldi. 1970’lerde bankanın yönetim kurulu başkanı oldu. Ancak onu diğer bankacılardan ayıran en önemli fark; Vatikan’la olan yakın ilişkileriydi.

Calvi’nin yönettiği Banco Ambrosiano, Vatikan Bankası (IOR – Istituto per le Opere di Religione) ile doğrudan bağlantılıydı. Vatikan, bankanın hisselerinin önemli bir kısmını elinde bulunduruyor ve dini kurumlar aracılığıyla dünya genelinde para transferleri yapıyordu. Calvi, bu ilişkiden güç alarak İtalya’da “dokunulmaz” kabul edilen figürlerden biri haline geldi.

II. Skandalın Patlak Vermesi

1981 yılına gelindiğinde İtalyan mali denetçileri Banco Ambrosiano’da ciddi yolsuzluklar olduğunu fark etti. Bankanın yurt dışındaki bazı bağlı şirketler aracılığıyla belirsiz ve teminatsız şekilde yüz milyonlarca dolar kredi verdiği ortaya çıktı.

Bu kredilerin izini süren yetkililer;

-

Latin Amerika’da faaliyet gösteren paravan şirketler,

-

İtalyan mafyası ile doğrudan ilişkili isimler,

-

Vatikan Bankası’nın aracı olarak kullanılması gibi bağlantılarla karşılaştılar.

Üstelik Calvi’nin aynı zamanda İtalya’daki yasadışı P2 Mason Locası’nın üyesi olduğu ortaya çıktı. Bu mason locası, askerler, medya patronları, iş insanları ve siyasilerden oluşan gizli bir yapılanmaydı ve darbe planları dahi yapmıştı.

III. Çöküş ve Ölüm

1982 yılı Haziran ayında Banco Ambrosiano’nun bilançosunda 1.4 milyar dolara yakın açık olduğu resmen açıklandı. Bu, bankanın iflası anlamına geliyordu.

Bu gelişmeden sadece birkaç gün sonra, Roberto Calvi İtalya’dan kaçtı. Önce Avusturya’ya, oradan da Londra’ya geçti. Ancak 18 Haziran sabahı, cesedi Thames Nehri üzerindeki Blackfriars Köprüsü’nün altında bulundu.

Calvi’nin ölümü ilk başta intihar olarak kayıtlara geçti. Ancak;

-

Elleri ve ayaklarının bağlı olması,

-

Ceplerinde tuğla ve taşlar bulunması,

-

Üzerindeki belgelerin sahte olması,

-

Ölümünden önce Vatikan, masonluk ve mafya ilişkileri hakkında konuşmak istemesi

gibi detaylar, bunun profesyonelce işlenmiş bir cinayet olduğunu düşündürdü.

IV. Vatikan, Mafya ve P2 Locası Üçgeni

Calvi’nin ölümü sadece bir iş insanının trajik sonu değil, Vatikan Bankası’nın karanlık yüzünün deşifre olması anlamına geliyordu. İddiaya göre;

-

Vatikan Bankası, Calvi aracılığıyla Latin Amerika’daki antikomünist hareketlere para aktarıyordu.

-

Mafya, kara parayı aklamak için Banco Ambrosiano’yu kullanıyordu.

-

P2 Mason Locası, bu sistemin koruyucusu ve dağıtıcısı konumundaydı.

Calvi’nin ölümünün ardından Vatikan, Banco Ambrosiano’nun çöküşünden sonra 250 milyon dolarlık zararı kısmen üstlendi ve tazminat ödemeyi kabul etti. Ancak bu adım hiçbir zaman tam bir sorumluluk kabulü olarak görülmedi.

V. Yargı Süreci ve Cevapsız Kalan Sorular

2005 yılında İtalya’da Roberto Calvi’nin öldürülmesine dair yeni bir dava açıldı. Mafya ile bağlantılı beş kişi yargılandı. Ancak 2007 yılında hepsi delil yetersizliğinden beraat etti. Cinayet hâlâ resmen çözülmüş değil.

Bugün bile şu sorular cevap bekliyor:

-

Calvi gerçekten neyi biliyordu?

-

Vatikan bu yapıdan ne kadar haberdardı?

-

P2 Locası ve mafya, Vatikan’la ne düzeyde iş birliği yapıyordu?

-

Calvi’nin ölümü neden İngiltere’de gerçekleşti?

VI. Sonuç: Bir Bankerin Ölümünden Fazlası

Roberto Calvi’nin ölümü, sadece bir banka başkanının trajedisi değil; aynı zamanda din, finans ve suç dünyasının birbirine nasıl karışabileceğinin en çarpıcı örneğidir. Bu olay, Vatikan Bankası’nın şeffaf olmayan yapısını dünya kamuoyunun gündemine taşımış ve uluslararası finansal sistemdeki kara delikleri görünür kılmıştır.

Aşağıda doğrudan Calvi olayını konu alan ve dolaylı olarak ilham alan bazı filmleri ve belgeseller listesi:

🎬 1. God’s Banker (Tanrı’nın Bankeri) – 2022 (Belgesel Dizi)

-

Tür: Belgesel / Mini Dizi

-

Platform: Sky Documentaries (İngiltere)

-

Konu: Roberto Calvi’nin ölümü, Banco Ambrosiano skandalı ve Vatikan-Mafya-P2 ilişkisi detaylıca anlatılıyor. Gerçek olaylara, arşiv görüntülerine ve tanıklıklara dayanıyor.

-

Öne Çıkan: Cinayetin yıllar boyunca nasıl örtbas edildiği ve İtalyan yargısının çaresizliği gözler önüne seriliyor.

🎬 2. Il Banchiere di Dio (Tanrının Bankeri) – 2002

-

Yönetmen: Giuseppe Ferrara

-

Oyuncular: Omero Antonutti, Pamela Villoresi

-

Konu: Doğrudan Roberto Calvi’nin hayatını ve ölümünü merkezine alan bir İtalyan yapımı biyografik filmdir.

-

Detay: Filmde Calvi’nin Vatikan, mason locası ve mafya ile ilişkileri dramatik bir şekilde işlenir.

🎬 3. The Bankers of God: The Calvi Affair (I banchieri di Dio – Il caso Calvi) – 2002

-

Yönetmen: Giuseppe Ferrara

-

Konu: Yine Calvi’nin hayatını, Banco Ambrosiano’nun yükselişini ve düşüşünü, Vatikan’la bağlarını ve ölümüyle ilgili komploları ele alır.

-

Detay: Filmde olaylar hem tarihi gerçekliğe hem de teorilere dayalı biçimde işlenir.

🎬 4. The Godfather Part III (Baba 3) – 1990

-

Yönetmen: Francis Ford Coppola

-

Karakter: “Frederick Keinszig” karakteri Roberto Calvi’den esinlenilmiştir.

-

Konu: Filmde Vatikan Bankası, İtalyan mafyası ve küresel finans çevreleri arasındaki karanlık ilişkilere değinilir.

-

Detay: Filmdeki “Immobilaire” şirketi ve Vatikan Bankası skandalı, Calvi olayından doğrudan esinlenmiştir. Calvi’nin ölümüyle benzerlikler taşıyan bir sahne de bulunur.

🎬 5. The Pope’s Banker (BBC Belgeseli – 2014)

-

Konu: Vatikan Bankası’nın tarihsel rolü, Calvi’nin ilişkileri ve ölümü detaylı olarak analiz edilir.

-

Platform: BBC Four

-

Belgesel Niteliği: Bilimsel ve arşiv temelli bir anlatı sunar.

🎬 6. Our Godfather – 2019 (Netflix)

-

Ana Konu: Mafya itirafçısı Tommaso Buscetta’nın hikayesi

-

Bağlantı: Belgeselde Roberto Calvi cinayetiyle bağlantılı olan Cosa Nostra (Sicilya mafyası) yapılanmalarına dair bilgiler yer alır.

🎥 Ayrıca İlham Alınan Bazı Diğer Yapımlar:

-

Angels & Demons (2009): Vatikan’ın karanlık güç yapıları, masonik referanslar.

-

Spotlight (2015): Finansal değil ama dini kurumların şeffaf olmayan yapısı üzerine benzer bir sorgulama yaklaşımı.

-

Conspiracy temalı diziler ve belgesel serileri (ör. Dirty Money – Netflix)

ALTIN - DÖVİZ - KRIPTO PARA

Savaş, petrol ve Trump piyasaları kilitledi; gözler bu akşam FED’de

Yayınlanma:

18 saat önce|

18/06/2025Yazan:

BankaVitrini

İsrail ile İran arasındaki hava savaşı altıncı gününe girerken, karşılıklı füze saldırıları ve siber saldırılar artarak sürüyor. İsrail, Tahran’daki askeri tesisleri hedef alırken, İran, Tel Aviv’i vurdu. Hava saldırılarının yanı sıra, İsrail’in İran’a yönelik büyük çaplı bir siber savaş başlattığı, İran’ın ise üst düzey güvenlik danışmanlarının kaybıyla ciddi bir istihbarat zafiyeti yaşadığını okuyoruz. Ülkede resmî görevlilerin cep telefonu kullanımı yasaklanırken, dijital altyapıya yönelik saldırıların devam ettiği aktarılıyor. İsrail, İran’ın nükleer silaha çok yaklaştığını öne sürerek saldırıları başlatırken, Uluslararası Atom Enerjisi Ajansı Natanz’daki zenginleştirme tesisinin vurulduğunu doğruladı. İran ise nükleer programının barışçıl amaçlı olduğunu savunuyor.

Öte yandan, ABD Başkanı Trump’ın krize yönelik söylemleri ise belirsizliği derinleştiriyor. Sosyal medya hesabından yaptığı açıklamalarda İran lideri Hamaney’in saklandığı yeri bildiklerini ve “şimdilik” onu ortadan kaldırma niyetlerinin olmadığını belirten Trump, üç dakika sonra “KOŞULSUZ TESLİMİYET!” çağrısıyla gerginliği zirveye taşıdı. Trump’ın açıklamaları, askerî tehditler ile diplomatik mesajlar arasında gidip gelen çelişkili bir çizgi izliyor.

Her ne kadar Trump ve ekibi ABD’nin İsrail’e destek vererek İran’ın nükleer tesislerine yönelik saldırılara katılması dâhil olmak üzere çeşitli senaryoları değerlendirse de, ABD’nin savaşa girmesine ancak Kongre’nin karar verebileceğini unutmamak gerekiyor! ABD şu ana kadar doğrudan müdâhil olmamakla birlikte, bölgeye ilave savaş uçakları sevk etti ve İran’dan İsrail’e yönelen bazı füzelerin düşürülmesine yardımcı oldu. Bu gelişmeler, sadece iki ülke arasındaki savaşı değil, aynı zamanda bölgedeki jeopolitik dengeyi ve enerji piyasalarını da ciddi biçimde tehdit ediyor. Özellikle İran ve Katar’ın ortak olduğu Güney Pars doğalgaz sahasına yönelik saldırıların ardından, küresel enerji piyasaları yüksek alarm seviyesine geçti.

ABD’nin çatışmaya doğrudan müdâhil olma ihtimaline dair artan endişeler hisse senetleri üzerinden baskı kurarken, petrol fiyatları ise %4’ün üzerinde yükseliş kaydetti (son üç haftalık performans +%20). Özellikle Hürmüz Boğazı’nda iki petrol tankerinin çarpışıp yangın çıkarması ve bölgedeki elektronik müdahalelerle deniz trafiğinin aksaması, arz kesintisi endişelerini tırmandırarak petrol fiyatlarını yukarı çekti. Bu gelişmeler, küresel enerji piyasalarında yeni bir enflasyon baskısı yaratıyor. ABD tahvilleri ve dolar gibi güvenli limanlara yönelim güç kazanırken, son dönemlerde dolar zayıflığı ile güçlenen kraliyet aslanı sterlin ve EUR gibi para birimleri ise (nihayet) değer kaybetti! Özellikle dört haftadır 1,36 seviyesinin hemen üzerinden kırmızı kart gören Sterlin bu sabah 1,34 seviyelerinin diplerine kadar gevşedi. Hatırlanacağı üzere kalabalık işlemlerin içinde yer almak istemediğimiz savunarak dolara şans tanımıştık! Dolar endeksinin haftayı 99 seviyesinin üzerinde kapatması durumunda, değer kazanımlarını artıracağını düşünüyoruz (bakınız grafik).

Yaşanan gelişmelere rağmen güvenli liman altının ons fiyatı yükselmekte zorluk yaşayarak 3,385 dolar seviyesinde yatay kalırken, arkadan dolu dizgin gelen gümüş ise %2,5 değer kazanarak 37,25 dolar seviyesine yükseldi. Risk iştahının zayıf kalmasına paralel bitcoin dün %4 gerileyerek 104bin dolar seviyelerine çekildi. Bitcoin cephesinde yükseliş için 108bin dolar seviyesinin üzerinde haftalık kapanış görmemiz gerekiyor.

Tüm bu belirsizliklerin gölgesinde piyasalar bu akşam sonuçlanacak FED’in olağan Haziran ayı FOMC toplantısının kararını bekliyor. Her ne kadar son haftalarda açıklanan zayıf veriler (mesela perakende satışlarının %0,9 düşmesi ekonomik zayıflık sinyallerini güçlendirdi) faiz indirimi için zemin hazırlasa da, Powell-Trump gerginliği, tarifelerin yaratacağı enflasyonist baskılara şimdi de savaş nedeniyle enerji piyasasının eklenmesi, FED’in politika faizini sabit bırakma ihtimalini güçlendiriyor. Vadeli kontratlara göre, sene sonuna kadar 45 baz puan (bir veya iki kez 25 baz puan) faiz indirimi bekleniyor. FED’in faiz kararının yanı sıra, üyelerin yeni ekonomik projeksiyonlarında büyümenin zayıfladığı, ancak enflasyonun daha dirençli kalabileceğine işaret etmesini bekliyoruz.

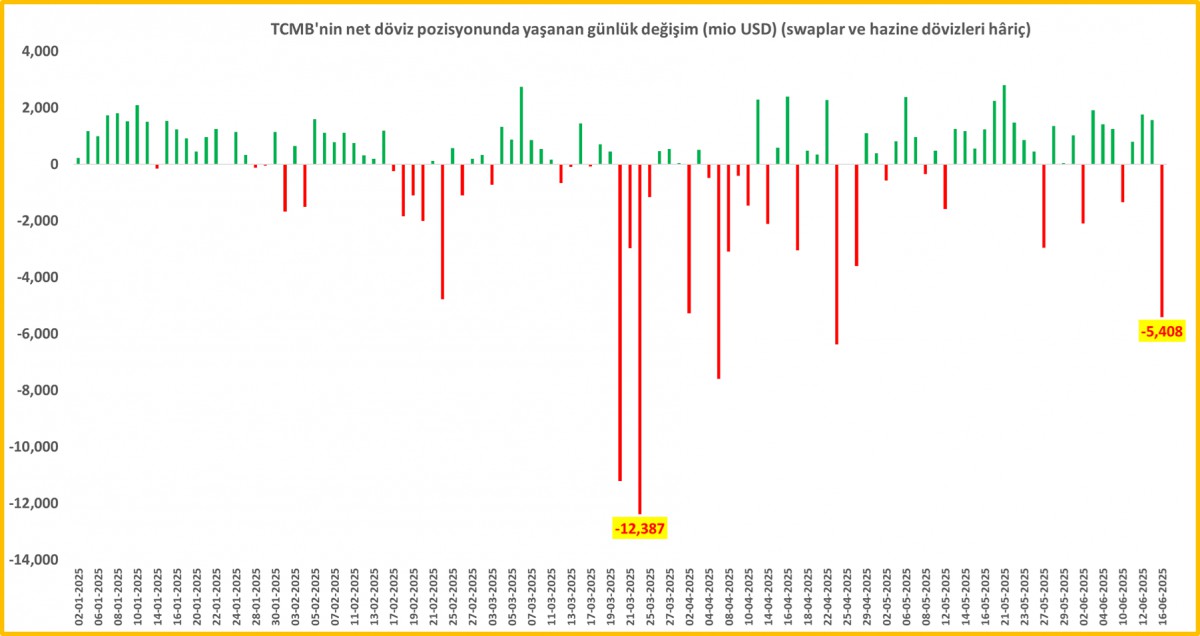

Türkiye cephesinde ise savaş tamtamlarının yarattığı riskten kaçışa paralel TCMB’nin net yabancı para pozisyonu baskı altında kaldı. 16 Haziran valörlü işlemlerde net pozisyon 5,4 milyar dolar gibi ciddi mânâda azaldı. Cuma günü 28,1 milyar dolar seviyesine kadar yükselen net yabancı para pozisyonunun bir günde bu denli gerilemesini biraz da olsun kırılganlık göstergesi olarak okuduk! Bu minvalde, USDTRY kuru günlerdir devam eden sakin seyrini yurt dışı gerginliğe paralel bozarak bu sabah 39,50 seviyesinin üzerine yerleşti. CDS risk primi 298 baz puanda ve yatay seyrini korurken, iki yıl vadeli gösterge tahvilin basit faizi %40 seviyesinin yeniden altına geriledi. Borsa cephesi yurt dışı gelişmelere paralel satıcılı seyrini korudu.

FED sonrası yarın sahne sırasını bekleyen TCMB’den ise politika faizini sabit tutmasını beklerken, faiz koridorunun simetrik bir hâl alacağını ve üst bandın %49 seviyesinden %47,50 seviyesine getirileceğini düşünüyoruz. Bayram öncesi %49 seviyesinde olan TCMB Ağırlıklı Ortalama Fonlama Maliyeti (AOFM) %46’ya, BIST Repo faizi (TLREF) ise %46,11 seviyesine geldi. Yani? TCMB üstü kapalı da olsa 300 baz puan faizi indirdi. %46 olan politika faizinde ise direkt indirimin Temmuz toplantısında 350 baz puan ile yapılmasını bekliyoruz. Böylelikle 19 Mart öncesi döneme de (%42,50) tekrar gelmiş olacağız. Hazır siyasi iklimin değiştiği 19 Mart demişken, Zafer Partisi lideri Özdağ’ın beş aydır devam eden tutukluğu ardından tahliyesine dün karar verildi.

Dün geceyi %1’e yakın düşüşle tamamlayan ABD borsaları, yeni gün başlangıcında (vadeli endeksler) yatay bir seyir izlerken, Pasifik’in diğer ucunda ise Japonya’nın Nikkei endeksi, zayıflayan YEN’in desteğiyle dört ayın en yüksek seviyesine ulaştı. Lâkin, İsrail-İran arasında tırmanan çatışma ve ABD’nin askerî müdahâleye yaklaşması yatırımcıların temkinli kalmasına neden oldu. Hong Borsası %1,2 düşüşle olumsuz ayrıştı. İran petrolünün en büyük alıcısı olan Çin’in ise gelişmelere nasıl tepki vereceğini merakla takip ediyoruz! Ara ara gündeme gelen Tayvan konusuna bu noktada dikkat çekmek isteriz. Her ne kadar Çin’in Tayvan’a tam ölçekli bir askerî harekât başlatma ihtimali düşük görünse de, bölgesel krizlerin yoğunlaştığı bu dönemde Pekin’in Tayvan üzerindeki askerî ve psikolojik baskısını artırmasını muhtemel görüyoruz.

TCMB Net Yabancı Para Pozisyonunda Günlük Değişim

Emre Değirmencioğlu

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (841)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.133)

- BASINDA BİZ (60)

- BORSA (449)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.849)

- GÜNCEL (3.190)

- GÜNDEM (3.175)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.237)

- SÜRDÜRÜLEBİLİRLİK (474)

- VİDEO Vitrini (19)

- YAZARLAR (1.040)

- Ali Coşkun (23)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (563)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (40)

- Onur ÇELİK (34)

- Prof. Dr. Binhan Elif Yılmaz (79)

- Serhat Can (6)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

YAZARLAR

FATF’ten Kara Para Aklamaya Karşı Net Hamle

Tek bakışla alışveriş: İş Bankası “yüz tanıma teknolojisi” ile ödeme dönemini başlatıyor

ÇOCUKLAR/BÜYÜKLER İÇİN YAZ OKUMALARI-1

UAEA: İsrail saldırıları sonrasında İran’ın Natanz nükleer tesislerinde hasar gördü

Tanrının Bankeri’nin Ölümü: Roberto Calvi ve Vatikan’ın Kara Kutusu

Zecurion, Orta Doğu ve Ötesinde Artan Mesleki Dolandırıcılıkla Mücadele İçin Siber Güvenliği Güçlendiriyor

ABD’nin İsrail tarafında savaşa girmesi ne anlama geliyor

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

KGF KREDİLERİ ÖNCEKİLER GİBİ BANKALARIN ZOMBİ FİRMALARINA GİTMESİN

İmalatçı KOBİ’lere 30 milyar liralık KGF geliyor….

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

Krediye Ulaşamayan Sanayici Batıyor…

Yeni KGF Krediler çözüm olur mu?

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

- SON DAKİKA | Borsa günü düşüşle tamamladı 18/06/2025

- Emtia piyasasında ters rüzgar: Şeker yatırımcısı kayıpta 18/06/2025

- ACI EUROPE raporu: İstanbul Havalimanı artık dünyanın bağlantı lideri 18/06/2025

- ABD'de işsizlik maaşı başvuruları beklentilerin altında kaldı 18/06/2025

- Rusya: Orta Doğu krizine rağmen küresel petrol arzında sorun yok 18/06/2025

- Çevre, Şehircilik ve İklim Değişikliği Bakanı Murat Kurum: 250 bininci konutu teslim edeceğiz 18/06/2025

- Yatırım Taahhütlü Avans Kredisi Programı'nın büyüklüğü 500 milyar liraya çıkarıldı 18/06/2025

- Çin'den ABD'ye sorumlu davranma çağrısı 18/06/2025

- Trump: Powell bugün faizi düşürmeyecektir 18/06/2025

- Lufthansa Orta Doğu uçuşlarını askıya alma uygulamasını uzattı 18/06/2025

- İsrail-İran çatışması IMEC'i canlandıracak bir sonuç yaratacak mı? 18/06/2025

- ABD'de mortgage başvuruları yüzde 2,6 geriledi 18/06/2025

- US Steel'in satışı tamamlandı 18/06/2025

- ABD'de işsizlik maaşı başvurularında düşüş görüldü 18/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM1 yıl önce

GÜNDEM1 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı