BANKA HABERLERİ

BANKALARDA ‘KREDİ BLOKELİ KREDİ’ DÖNEMİ BAŞLADI

Yayınlanma:

3 yıl önce|

Yazan:

Erol Taşdelen

Bugünlerde bazı bankalar, Kredi kullanmak isteyen Ticari firmalara kredi koşullarında şok yaşatıyor. Zira, bazı bankalar İhracat Taahhüttü yanında; “kredi türüne göre; %1 veya %1,10 komisyon; yetmedi kredinin %25’lik kısmını VADESİZ mevduatta bloke etmesi halinde kredi kullanabilecekleri” tebliğ ediliyor.

Örneğin; 10 milyon TL Rotatif / BCH veya 3-6 ay Spot kredi kullanacaksınız kredi vade sonuna kadar başka bir ifade ile kredi kapanana kadar kredinin %25’lik kısmını 2,5 milyon TL’yi VADESİZ hesapta banka bloke edilmesine uygunluk vereceksiniz. Üstelik vadesizde blokede kalan bu kredi için de faiz ödemiş olacaksınız. Firma bu %25’lik kısım için faiz yanında komisyon da ödeyecek; üstelik bu kredi VADESİZ hesapta bloke edileceği için bu mevduata dönüşüp faiz de alamayacak. Faizini ödediğinin krediyi bankada faizsiz mevduatta blokede tutacaksınız. Bu tür uygulamanın hazır olun dünyada örneği yok! Dünya Finans sisteminin aklına gelmez ama bizimkilerin aklına gelmiş!

MERKEZ BANKASI İLE BDDK SESSİZ KALIYOR

Eylül sonunda TCMB Kredi Komisyonlar ile ilgili Tebliğ yayınladı;

- Kredi tahsis ücretleri ilk limit tahsisinde tahsis edilen kredi limitinin yüzde 0,25’ini, limit yenilemelerinde yenilenen limitin yüzde 0,125’ini geçemez. Limitin artırıldığı durumlarda ilave limitin üzerinden yeni bir kredi tahsis ücreti alınabilir. Limit tahsis veya yenileme talebi ticari müşteriden gelmediği müddetçe kredi tahsis ücreti alınamaz. Azami kredi tahsis ücreti yıllık olup tahsis edilen limit süresinin ay sayısı dikkate alınarak oransal uygulanır.

- Kredi kullandırım ücreti sadece nakdi kredilerden alınabilir.

- Kredi kullandırım ücretleri, rotatif krediler hariç olmak üzere kullandırılan kredinin yüzde 1,10’unu geçemez.

- Rotatif kredilerde ise ortalama kredi kullandırım bakiyesinin yıllık yüzde 1’ini geçemez.

- Rotatif kredilerin kullandırım ücreti ilgili dönemin ortalama kredi kullandırım bakiyesi üzerinden dönem sonlarında, diğer nakdi krediler için ise her bir kullandırım anında tahakkuk ettirilir.

- Bir yıldan kısa vadeli kredi kullandırımlarında azami kredi kullandırım ücreti, vade gün sayısı dikkate alınarak ve oransal düşülerek uygulanır.”

şeklinde düzenleme yaparken “kredi teminatına kredi bloke” edilemeyeceğine yönelik bir düzenleme yapmadı, yapması da beklenemezdi zaten. Basiretli Tüccar olarak davranması beklenen Bankaların böyle bir davranış içine girmesi; İş Etik kurallarını hiçe sayması beklenemezdi, ama oldu! Akıl işi de değil! ABD ya da Avrupa’da “kredi blokeli kredi uygulaması” yapacak; bankanın lisans iptaline kadar gidecek cezalar gündeme gelir.

“KREDİ BLOKELİ KREDİNİN” YASAL DAYANAĞI YOK, TİCARİ SUÇ

TCMB ve BDDK düzenlemelerinde kredi teminatında NAKİT KARŞILIKLI krediler ile ilgili düzenlemeler mevcut; banka GENEL KREDİ SÖZLEŞMELERİNDE de bu yönde maddeler ve düzenlemeler var ama KREDİYİ KREDİ TEMİNATINA SAYMAK gibi bir düzenleme yok. Başka bir ifade ile bankaların krediyi kredi teminatına alınması ve kredi koşuluna bağlaması ETİK olmadığı gibi YASAL DAYANAĞI da yok. Üstelik müşteri kredi tahsis edilirken Kredi Tahsis koşullarında da bu yönde bir koşul olmamasına rağmen müşteriden kredinin %25’lik kısmının blokesi istenerek Ticari Suç da işlenmiş oluyor. BDDK Murakıpların bu tür kredileri tespit ederek yasal dayanağı olmayan blokelerin acil çözdürülmesi ve hatta toplu olarak blokeli kredi tutarının faizlerin toplu iade edilmesi gerekiyor.

BANKALAR KREDİ BLOKELİ KREDİYİ NİÇİN KULLANDIRIYOR?

TCMB Ağustos sununda kredi teminatları ile ilgili bir düzenleme yaparak Ticari Kredilerde faiz oranını düşürmeyi hedefledi. 20.08.2022 tarihli Resmi Gazete’nin 31929 sayısında yayınladığı 2022/23 nolu Tebliğ ile;

“Tebliğ yayımı tarihinden itibaren 2022 yıl sonuna kadar kullandırılacak ticari nitelikteki kredilerde Merkez Bankası tarafından yayımlanan yıllık bileşik referans oranın

- 1,4 katı üzerinde yıllık bileşik faiz oranıyla kullandırılacak kredi tutarının yüzde 20’si

- 1,8 katı üzerinde yıllık bileşik faiz oranıyla kullandırılacak kredi tutarının yüzde 90’ı nispetinde menkul kıymet tesis edilmesine karar verilmiştir” şeklinde düzenleme yaptı.

Merkez Bankası aynı düzenlemesinde “30 Aralık 2022 tarihi itibarıyla 29 Temmuz 2022 tarihine göre yüzde 10 kredi büyüme oranını aşan kredi tutarı kadar menkul kıymetin bir yıl boyunca tesis edilmesi” cümlesi bankalar için ciddi fren göreceğe benziyor. Ekonomi kurmayların Piyasayı sağlıklı okudukları ve analiz yaptıklarını düşünmüyorum.

Bu düzenleme ile banka Ticari Faiz oranları düşürüldü ama kredi artış oranına da hacmine de ciddi bir fren yapılmış oldu. Düzenlemeden sonra bankalar da kendi aksiyon planlarını yürürlüğe koydu, az krediyi daha karlı nasıl satalım yöntemine başladılar. Yukarıda bahsettiğim gibi yasal dayanağı olmamasına rağmen kredi bloke ile kredi kullandırma dönemi başladı. Komisyonlar yanında Sigorta, Paket satışı gibi yan koşullar dayatılarak firmanın finans maliyeti üzerine ek yük bindirildi.

DEVLETİN VERGİ KAYBI OLUYOR

Diğer tartışmalı bir konu da krediyi bloke edilerek kredi kullanmanın vergisel boyutu. Firma, aslında fiili olarak kullanmadığı kredi için faiz ve komisyon ödeyerek bilanço gelirlerinden düşüyor. Bu aynı zamanda kullanılmayan kredinin maliyetinin finansal giderlerde gösterilmesi hali ile o kısım kadar gelirinin düşmesi ve daha az vergi ödemesi ile Maliyenin vergi kaybı anlamına geliyor. Aynı parayı hem kredi hem de mevduat gösterme başarısı gösteren bankaların muhasebe ve vergi boyutu ayrı konu. Bu tespiti yaparak; konuyu Vergi Hukuk uzmanlarının değerlendirmesine bırakalım. Sahi Muhasebenin Tek Düzen Hesap planında bu para nasıl işlenecek? “Krediden gelen mevduat” diye bir alt kalem var mı acaba?

UYGULAMANIN İÇİNDEKİ BANKALAR HAKSIZ REKABET YARATIYOR

Kredi Blokeli Kredi uygulaması ile bankalar kendilerine mevduat üstelik VADESİZ MEVDUAT olarak ek kaynak yaratıyor. Kredi vererek kendilerine maliyetsiz kaynak yaratarak sektörde haksız rekabet de yaratmış oluyorlar. Bilançoda aynı paradan kredi ve mevduat da şişmiş oluyor. Bu tespiti yaparak konuyu RATING FİRMALARINA, REKABET KURUMU ve ETİK KURULUNA; BDDK ve TCMB’ye bırakalım. Özellikle REKABET KURUMU, “bu bankalar arasında ortak anlaşma olup olmadığını araştırıyordur” diye düşünüyorum! Telefon, Mail trafiği önemli!

HANGİ BANKALAR KREDİ BLOKELİ KREDİ KULLANDIRIYOR?

Piyasada bilinen büyük bankalar arasından YAPI KREDİ ile GARANTİ BBVA Ticari müşterilerden Kredi Blokeli Kredi-KBK fiyatlaması yapan bankaların başında geliyor. Büyük bankalardan AKBANK ve İŞBANK‘ta ve KAMU BANKALARI‘nın hiçbirinde bu yönde bir talep söz konusu değil. Bu yönde bize yansımış firmalardan geri bildirim yok! Benzer uygulama olur ise onları da yazarız. Bütün bankalarda ortak bir ticari firmaların kullanacağı kredi koşulu var ise; o da karşılıkların artması nedeni ile İHRACAT TAAHHÜTTÜ istenmesi. Firmanızın İhracatı yok ise zaten Ticari kapsamına giren KOBİ dışı firmalara kredi kullandırımı tamamen durdu. İhracatınız olması yetmiyor NET İHRACATÇI olmanız gerekiyor. Bu ne demek İhracatınız İthalatından daha fazla olacak yetmiyor en az %10’dan daha fazla olması gerekiyor. Yoksa zaten bankalarda limitiniz olsa da kredi kullanamıyorsunuz!

SANAYİDE ‘ANİ DURUŞ’ RİSKİ ARTIYOR

Yakında, “Sanayi üretimi niye düştü; niçin işçi çıkarmalar başladı; niçin piyasada bazı malların üretimi yok” diye düşünüyorsanız bilin ki krediler durduğu içindir. İthalatın %80’ni hammadde olan bir ülkede kaç firma likit ya da özkaynakları ile faaliyetini sürdürebilir? Kümesteki tavukların yiyeceği, içeceği kesin ama hala daha fazla yumurta vermesini bekleyim! Bu mümkün ise KOBİ dışı Ticari nitelikli firma olan Sanayiciler de aynı verim ile imalata devam eder! Bu koşulların filmin sonu “ANİ DURUŞ – Sudden Stop” ile biter! Uyarmadın demeyin! Yazılmıyor ama Türkiye genelinde OSB’lerde imalata ara veren firma sayısı her geçen gün artıyor. İşten çıkarmalar da. Bu koşullarda kredi kullanmak zorunda kalan firmaya “kolaylıklar” dilerim; verilen kredilerden de bankacılar “sağlıklı geri ödeme beklemesin” derim.

Bankacılıkta Temel kuraldır : Kredi verirken batar!

Erol TAŞDELEN – Ekonomist, Bankacılık Uzmanı www.bankavitrini.com

İlginizi Çekebilir

-

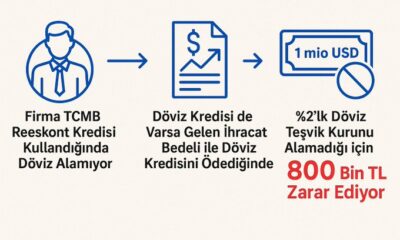

TCMB Reeskont ve Döviz Kredisi kullanan İhracatçı firmalar çıkmaza girdi!

-

KREDİLERİN DURMASI TİCARİ FİRMALARI NASIL ETKİLER?

-

Mahkemeden emsal karar: “Dolandırılan vatandaşın zararından bankalar sorumlu”

-

Türkiye İş Bankasından 2024’te 45,5 milyar lira net kar

-

MERKEZ BANKASI BAŞKANI FATİH KARAHAN SAHAYA İNDİ

-

AKBANK’ın 2016 yılındaki 116 milyon liralık cezasına itirazı reddedildi

-

BANKACILIK SEKTÖRÜ 2024: Karsız Büyüdüler!

BANKA HABERLERİ

Alternatif Bank’tan Türkiye ekonomisine 92 milyar TL’lik katkı

Yayınlanma:

1 gün önce|

03/05/2025Yazan:

BankaVitrini

Alternatif Bank, 2025 yılının ilk çeyreğine yönelik finansal sonuçlarını açıkladı. Bankanın konsolide rakamlara göre aktifleri 101 milyar TL, nakdi ve gayri nakdi kredilerde ekonomiye sağladığı katkı ise 92 milyar TL oldu. Alternatif Bank’ın yılın ilk çeyreği itibarıyla konsolide net karı ise 174 milyon TL olarak gerçekleşti.

Banka’nın özkaynakları 7,5 milyar TL’yi aşarken sermaye yeterlilik rasyosu da %20,14 oldu. 2025 yılı ilk çeyreğinde sergilenen başarılı performans doğrultusunda Alternatif Bank’ın konsolide net karı 174 milyon TL olarak gerçekleşti.

Bankanın 2025 yılı ilk çeyreğine ait finansal sonuçlarını değerlendiren Alternatif Bank Genel Müdürü Ozan Kırmızı,şunları söyledi: “2025 yılına sağlam bir başlangıç yaptık. Finansal istikrarımızı koruyarak büyümeye devam ettiğimiz bir çeyreği geride bıraktık. Toplam aktif büyüklükte 101 milyar TL seviyesine ulaştık. Bu büyümede toplam kredilerdeki %16’lık artış önemli bir rol oynadı. Ayrıca, 2024’ün ilk yarısından itibaren bireysel kredilerdeki stratejik büyüme bu artışa katkıda bulundu. Mart 2025 sonu itibarıyla bireysel kredi hacmimiz Mart 2024’e kıyasla %266 büyüme elde ederek 1 milyar TL’yi aştı. Yılın ilk çeyreğinde yüksek aktif kalitemizi koruyarak etkin bir bilanço yönetimi gerçekleştirdik. Bu sayede nakdi ve gayri nakdi kredilerle ülke ekonomisine sağladığımız desteği 92 milyar TL seviyesine çıkarmış olmaktan dolayı son derece gururluyuz. 2025 yılı ilk çeyreğinde ortaya koyduğumuz performansla, Alternatif Bank’ın konsolide net karı ise 174 milyon TL olarak gerçekleşti. Müşterilerimizin değişen ihtiyaçlarına hızlı ve etkin çözümler sunarken bankacılık faaliyetlerimizi sorumlu finans anlayışıyla sürdürdük. Hedefimiz, önümüzdeki dönemlerde de sürdürülebilir büyümemizi devam ettirerek ülkemiz ekonomisine katkımızı artırmak olacak.”

Üst yönetimde stratejik yapılanma

Alternatif Bank olarak büyümeyi yalnızca finansal sonuçlarla ölçmediklerine değinen Ozan Kırmızı sözlerine şöyle devam etti: “2025 yılının ilk çeyreğinde gerçekleştirdiğimiz organizasyonel değişimle, daha çevik, daha etkin ve müşteri odaklı bir yapıya geçiş yaparak geleceğin bankacılığına şimdiden hazırlanmaya başladık. İş yapış modellerimizi güçlendirerek, inovasyon kabiliyetimizi artıracak bir yapılanma oluşturduk. Bu adım, Bankamızın Alternatif Bank’ın dinamik piyasa koşullarına daha hızlı uyum sağlayan, müşteri beklentilerine daha çevik ve etkin yanıt veren bir organizasyon olma yolundaki dönüşümünü güçlendirdi” dedi.

Zurich Türkiye ile stratejik iş birliği

2025’in ilk çeyreğinde attıkları stratejik adımlardan birini de sigorta alanında gerçekleştirdikleri iş birliği olduğunu dile getiren Kırmızı, söz konusu anlaşmayla ilgili görüşlerini şu sözlerle ifade etti: “Zurich Sigorta Grubu Türkiye ile imzaladığımız uzun vadeli stratejik anlaşmayla, müşterilerimize daha geniş yelpazede entegre finansal çözümler sunmaya başladık. Bu iş birliğinin Alternatif Bank’ın bireysel ve kurumsal müşterilerine, 360 derece hizmet sunma vizyonunu pekiştirirken, Bankamızın hizmet çeşitliliğini artırarak sürdürülebilir büyümesine katkıda bulunacağına inanıyorum.”

VOV Hesap ile gelen yenilikçilik ödülü

Alternatif Bank’ın tasarrufu teşvik eden yenilikçi ürünü VOV Hesap, Stevie Awards’tan ödül alarak önemli bir başarıya imza attı. VOV Mevduat, dünyanın prestijli ödüllerinden biri olan ABD merkezli Stevie Awards for Sales & Customer Service’in “Pazarlama Çözümü” kategorisinde bronz ödüle layık görüldü. Alternatif Bank Genel Müdürü Ozan Kırmızı, “Müşteri odaklı inovasyon kültürümüz, uluslararası alanda da takdir toplamaya devam ediyor. Yenilikçi ürünümüz VOV Hesap, dünyaca saygın Stevie Awards for Sales & Customer Service organizasyonunda “Pazarlama Çözümü” kategorisinde bronz ödüle layık görüldü. Bu başarı, dijitalleşme ve müşteri deneyimi odaklı stratejimizin ne kadar doğru olduğunu bir kez daha gösterdi. Vadesiz hesabın esnekliği ile vadeli mevduatın kazancını birleştirerek müşterilere benzersiz bir tasarruf yönetimi sunan VOV Mevduat’la sektörde ciddi bir fark yaratıyoruz. 2025 Mart ayı itibarıyla VOV Hesap özelinde aktif müşteri sayımız Kasım 2023 dönemine göre %52 artarken; aynı dönemde TL vadesiz mevduat bakiyemiz %200 oranında büyüdü. Önümüzdeki dönemde de finans sektörüne değer katacak inovatif projeleri hayata geçirmeye ve müşteri beklentilerini en üst düzeyde karşılamaya odaklanarak ilerlemeye devam edeceğiz” dedi.

Son olarak Türkiye ekonomisine ilişkin değerlendirmelerde bulunan Ozan Kırmızı, “Ülke ekonomimiz 2025’in ilk çeyreğinde, zorlu koşullara rağmen dengeli bir performans sergileyerek önemli bir dayanıklılık gösterdi. Yılın başından bu yana iç talebin gücü, ihracat pazarlarındaki çeşitlenme ve uygulanan sıkı para politikası sayesinde ekonomik istikrar korundu. 2024 yılında yaklaşık %3,2 seviyesinde gerçekleşen büyümenin ardından, 2025 yılına daha dengeli ve seçici bir büyüme perspektifiyle ilerliyoruz. Türkiye’nin ihracat ve yatırımlara dayalı büyüme modeline geçiş süreci, ilk çeyrek verilerinde kendini göstermeye başladı. Net dış talebin büyümeye katkısının artması ve kredi büyümesindeki dengelenme, bu dönüşümün somut sonuçları olarak öne çıkıyor” diye konuştu.

ALTIN - DÖVİZ - KRIPTO PARA

İhracatçıya Döviz Dönüşüm Desteği %3’e yükseltildi

Yayınlanma:

2 gün önce|

03/05/2025Yazan:

BankaVitrini

TCMB bir seri düzenlemeye gitti; bu düzenlemeler ile TL’ye olan güveni artırmak, döviz talebini azaltmak, bankacılık sistemindeki TL ağırlığını yükseltmek ve finansal istikrarı güçlendirmeyi hedefledi.

TCMB’den yapılan açıklamada döviz mevduatların karşılık oranları artırıldı. İhracatçıya verilen Dönüşüm Kur Desteği %2’den %3‘e yükseltilirken; İhracat Bedeli Asgari bozdurma oranı da %25’den %35‘e yükseltildi.

TCMB’den yapılan açıklamada aşağıdaki ifadeler yer aldı.

Türk lirasına (TL) geçişi desteklemek amacıyla makroihtiyati çerçevede aşağıdaki değişiklikler yapılmıştır:

- Yabancı para mevduat için zorunlu karşılık oranları tüm vadelerde 200 baz puan artırılmıştır.

- Yurt içi yerleşiklerle yapılan 1 yıla kadar vadeli yabancı para cinsinden repo işlemlerinden sağlanan fonlar için zorunlu karşılık oranı 400 baz puan artırılmış ve hesaplama yönteminde değişiklik yapılmıştır.

- Tüzel kişi TL mevduat payı yüzde 60’ın altında olan bankalara, ilgili pay için aylık 0,3 puan artış hedefi getirilmiştir.

- TL mevduat için tesis edilen zorunlu karşılıklara TCMB ağırlıklı ortalama fonlama maliyetinin yüzde 84’ü yerine yüzde 86’sı oranında faiz veya telafi ödemesi yapılmasına karar verilmiştir.

- Hazine ve Maliye Bakanlığının kararına istinaden, İhracat Genelgesi’nde yapılan değişiklikle, ihracat bedellerinin Türkiye Cumhuriyet Merkez Bankasına (TCMB) asgari satış oranının 31 Temmuz 2025 tarihine kadar yüzde 35 olarak uygulanması kararlaştırılmıştır.

- Firmaların ihracat bedeli dövizlerinin TL’ye dönüşümünün desteklenmesi uygulaması kapsamında sağlanan döviz dönüşüm desteği oranı 31 Temmuz 2025 tarihine kadar yüzde 3’e yükseltilmiştir.

KARARLAR NİÇİN ALINDI?

Bu düzenleme, bir önceki maddede belirtilen zorunlu satış uygulamasını tamamlayıcı bir teşvik mekanizmasıdır. Zorunlu %35’in üzerindeki döviz gelirlerinin de TL’ye çevrilmesini özendirmek için ihracatçılara maddi bir destek sunulmaktadır. %3’lük destek, ihracatçının çevirdiği döviz tutarı üzerinden hesaplanıp kendisine ek getiri olarak verilecektir. Bu sayede ihracatçı, dövizini bozdururken oluşabilecek kur farkı zararlarının bir kısmını telafi etmiş olacaktır. TCMB, dönüşüm desteğini artırarak TL’ye geçişi cazip kılmayı hedefliyor. Özellikle kur oynaklığının yüksek olduğu dönemlerde şirketler döviz tutmaya meyilli olabilir; ancak %3 gibi ek bir getiri, TL mevduata geçmenin getirisini yükselterek bu kararı kolaylaştırabilir. Ekonomik gerekçe olarak, gönüllü dönüşümü artırıp piyasaya daha fazla döviz girişi sağlamak ve TL talebini teşvik etmek sayılabilir. Hazine ve Maliye Bakanlığı ayrıca bu dövizlerini bozduran firmalara vergi indirimleri gibi ilave teşvikler de tanımlamıştır (örneğin elde edilen destek tutarının vergisel avantajı), ki bu da kararın arkasındaki çok yönlü teşvik mantığını göstermektedir.

KARARLARIN OLASI ETKİLERİ NE OLUR?

Dönüşüm desteğinin %3’e çıkarılması, ihracatçılar için dövizlerini zorunlu oran üzerinde bozdurmayı daha kârlı hale getirecektir. Bu teşvikin etkisiyle ihracatçılar, zorunlu %35’in ötesinde döviz gelirlerini de gönüllü olarak Merkez Bankası’na satıp TL’ye çevirmeye daha istekli olabilirler. Sonuç olarak, Merkez Bankası’na satılan döviz miktarında artış ve buna paralel olarak TCMB rezervlerinde ilave yükseliş görülebilir. Bu durum TL likiditesini de artıracağı için iç piyasada kredi ve para arzına yansıyan olumlu etkiler yapabilir. TL’ye çevrilen dövizlerin bir kısmı muhtemelen TL mevduat veya yatırıma dönüşeceğinden, ülke içinde kalan döviz gelirlerinin ekonomiye kazandırılması söz konusu olacaktır. İhracatçılar cephesinde ise, sağlanan %3’lük destek bir tür kur riski sigortası işlevi görerek firmaların kur dalgalanmalarından korunmasına kısmen yardımcı olur. Yine de, eğer ihracatçının TL’ye çevirdiği tutar daha sonra hızla değer kaybederse %3’lük destek bu zararı tam karşılamayabilir; bu nedenle firmalar döviz bozma kararında genel ekonomik beklentileri de dikkate alacaktır. Genel itibariyle, dönüşüm desteğinin artırılması “zorunlu + teşvik” kombinasyonuyla ihracat gelirlerinin azami ölçüde TL’ye döndürülmesini amaçlayan bir politika setinin parçasıdır ve TL’ye geçiş stratejisinin ihracat gelirleri boyutunu güçlendirmektedir.

BAŞARILI OLUR MU?

Öte yandan, bu tür makroihtiyati tedbirlerin başarıya ulaşması, piyasa aktörlerinin davranışlarına ve genel ekonomik konjonktüre bağlı olacaktır. Faiz artışlarıyla desteklenen bu liralaşma adımları sayesinde, TCMB bir yandan enflasyonla mücadele ederken diğer yandan da kur istikrarını sağlamayı hedeflemektedir. Sonuç olarak, her bir düzenlemenin ardındaki ortak ekonomik gerekçe, Türk lirasının kullanımını yaygınlaştırarak para politikasının etkinliğini artırmak ve ekonomiyi kur şoklarına karşı daha dayanıklı hale getirmektir.

BANKA HABERLERİ

Garanti BBVA’da Mobil Sistem çöktü, gece 00:00’ye kadar ve Cumartesi Şubeler açık olacak

Yayınlanma:

2 gün önce|

02/05/2025Yazan:

BankaVitrini

GARANTİ BBVA bugün (02.05.2025) öğleden sonra Mobil Bankacılık Sistemlerinde giriş sorunu yaşayan müşterilerin şikayetleri sosyal medyaya yansıması nedeni ile banka arızayı teyit ederken çalışmaların devam ettiği yönünde açıklama yaptı.

Banka sorunun giderilmesi için çalışmaların devam ettiğini çözüm olarak “Şube çalışma saatlerinin uzatıldığı” yönünde açıklama yaptı.

Garanti BBVA, gün içerisinde sistemlerinde yaşanan kesintinin teknik bir aksaklıktan kaynaklandığını bildirdi.

Bankanın internet sitesinden yapılan duyuruda, şu ifadelere yer verildi:

‘Garanti BBVA olarak sistemlerimizde yaşanan kesinti teknik bir aksaklıktan kaynaklanmakta olup herhangi bir siber saldırı ya da veri güvenliği riski barındırmamaktadır. Bankamız nezdindeki tüm varlıklarınız ve kişisel verileriniz yüksek güvenlik standartlarıyla korunmaya devam etmektedir. İşlemlerinizi kesintisiz şekilde gerçekleştirebilmeniz için tüm şubelerimizdeki ekip arkadaşlarımız hizmet vermeyi sürdürmektedir. Sorunun en kısa sürede tamamen çözüme kavuşması için ilgili birimlerimiz yoğun şekilde çalışmaktadır. Göstermiş olduğunuz anlayış için teşekkür ederiz.’

Şubeler gece 00:00’a kadar açık olacak.

Şubeler Cumartesi (03.05.2025) açık olacak. Banka Şubeleri saat 17:00’ye kadar açık olacak.Dijitale çok güvenen sektör bu tür deneyim işe personelin kıymetini yeniden keşfetmiş oluyor…

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (816)

- BANKA ANALİZLERİ (137)

- BANKA HABERLERİ (3.060)

- BASINDA BİZ (58)

- BORSA (436)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.819)

- GÜNCEL (2.989)

- GÜNDEM (3.108)

- RÖPORTAJLAR (47)

- SİGORTA (132)

- ŞİRKETLER (2.137)

- SÜRDÜRÜLEBİLİRLİK (449)

- VİDEO Vitrini (19)

- YAZARLAR (959)

- Ali Coşkun (14)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (22)

- Dr. Abbas Karakaya (63)

- Erden Armağan Er (45)

- Erol Taşdelen (512)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (36)

- Onur ÇELİK (22)

- Prof. Dr. Binhan Elif Yılmaz (78)

- Serhat Can (6)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

YAZARLAR

Çin, Amerika ile olan ticaret savaşında hangi üstünlüğe sahip?

Citroen’in yeni C5 Aircross modeli hibrit ve elektrikli motor seçenekleriyle tanıtıldı

Alternatif Bank’tan Türkiye ekonomisine 92 milyar TL’lik katkı

Ali ÇOŞKUN yazdı: Zarar Açıklayan Firmalara Şaşırmak Neden Şaşırtıcı?

İhracatçıya Döviz Dönüşüm Desteği %3’e yükseltildi

Güler: “Batma noktasına gelen ama farkında olmayan işletmeler var”

Geleceğin Tarlası: Dikey Tarım!

Hintli Mukesh Ambani: Bedava Mobil uygulaması dağıtıp nasıl milyarder oldu?

İKLİM KANUNU NEDİR, TARIM VE HAYVANCILIĞA OLUMSUZ ETKİLERİ OLUR MU?

İşletmeler Zorda, Bankalar Suskun: Kredi Krizi Büyüyor

Peter Zeihan: Amerikan Düzeni’nin (Pax Americana) Sonu

FİRMALAR NAKİT İÇİN KIVRANIRKEN, KREDİLER NİÇİN DURDU!

Kuşaktan Kuşağa Servet Döngüsü: Varlık Nasıl Kurulur, Nasıl Tükenir?

Likidasyon ve panik: Ne var ne yok sat!

- SON DAKİKA ÇILGIN SAYISAL LOTO SONUÇLARI AÇIKLANDI 3 MAYIS 2025 | Milli Piyango Online ile Çılgın Sayısal Loto sonuçları nasıl öğrenilir? 03/05/2025

- HAFTA SONU ALTIN FİYATLARI 3 MAYIS: Gram Altın, Çeyrek Altın, Yarım Altın ve Cumhuriyet Altını Ne Kadar? 03/05/2025

- Altından son 2 ayın en kötü haftası: Yönü ne olur? İslam Memiş yanıtladı 03/05/2025

- HABER... Nisan ayı enflasyon rakamları pazartesi günü açıklanacak 03/05/2025

- MAYIS AYI KİRA ARTIŞ ORANI 2025 TÜİK: Mayıs ayı kira zammı yüzde kaç olacak, ne zaman açıklanacak? 03/05/2025

- SON DAKİKA | Türk lirasını destekleyecek yeni adımlar devreye girdi 03/05/2025

- SON DAKİKA ON NUMARA SONUÇLARI AÇIKLANDI 2 MAYIS 2025 | 4.259.462 TL büyük ikramiyeli On Numara sonuçları nasıl öğrenilir? 02/05/2025

- Resmi Gazete'de bugün (4.05.2025) 03/05/2025

- OPEC+ üretim artışı planını hızlandırdı 03/05/2025

- Çin’in çarkları kimin için dönecek? 03/05/2025

- Sırrı Süreyya Önder yaşamını kaybetti 03/05/2025

- ABD Suudi Arabistan'a 3,5 milyar dolarlık füze satışını onayladı 03/05/2025

- Çin'in ABD ile tarife pazarlığında yeni aşama 03/05/2025

- Trump'tan istihbarat kurumlarında işten çıkarma planı 03/05/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM1 yıl önce

GÜNDEM1 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı