ALTIN - DÖVİZ - KRIPTO PARA

Dezenflasyon ve faiz indirimleri: TL için umut dolu bir yıl

Yayınlanma:

6 ay önce|

Yazan:

BankaVitrini

Türk mali piyasalarının yıla iyimser bir şekilde başladığını bir kez daha belirtelim. Geride bıraktığımız kısa haftanın son iş gününde TÜİK tarafından açıklanan enflasyon rakamları mevcut iyimserliği daha pekiştirdi. Aralık ayında TÜFE %1,6 olan genel beklentinin altında kalarak %1,03 olarak sonuçlandı. Enflasyonun beklentinin altında kalabileceğine ve olumlu bir süpriz yapabileceğine işaret etmiştik. Bu bağlamda enflasyon yılı %44,38 seviyesine gerileyerek tamamladı. Enflasyon verilerinin alt kalemlerinde, aylık artış oranı olarak %1,71 ile konut ön plana çıkarken giyim ve ayakkabı grubunda %0,67 oranında düşüş dikkatimizi çekti.

İşin magazin boyutunu bir kenara bırakırsak, Türkiye ekonomisinin 2021-2023 yılları arasında yaşadığı travmayı atlatmaya başladığını, enflasyonla mücadelede ise bir noktaya kadar başarı sağlandığını iddia edebiliriz. Şöyle ki, 2022 yılının son çeyreğinde yıllık enflasyonun %85 seviyesinde olduğunu düşünürsek ve aslında hissedilen enflasyonun bunun çok üzerinde olduğunu da kabul edersek, belli ölçüde dezenflasyon sürecinde başarılı olunduğunu söylememiz gerekiyor. Bir adım geriye giderek tıptan örnek verirsek, söz konusu yıllarda yaşanan travma ile hasta eğer yoğun bakıma girmişse, otorite (doktor) ilk aşamada uyguladığı tedavi ile hastanın yoğun bakımdan çıkmasını sağladı. Bu süreçte swap hâriç net rezervlerin -78 milyar dolardan +50 milyar dolara kadar iyileşirken, neredeyse dört haneli rakamlara yaklaşan ve yabancı yatırımcının Türkiye riskini gösteren 5 yıl vadeli CDS risk primi 250 baz puan seviyesine kadar gerileyerek pandemi döneminden bu yana en düşük seviyesini test etti.

Peki bu hasta yoğun bakımdan çıkıp servise girdiğine göre, ne zaman taburcu olacak sorusunun da cevabını dezenflasyon sürecinde yaşanacak başarı ile ilişkili olacağını belirtmemiz gerekiyor. Enflasyonun baz etkisi ile gerilemeye devam edeceği görüşünden hareketle, bu sene sadece sekiz toplantı yapacak TCMB’den her toplantıda 250 baz puan faiz indirimi bekliyoruz. Enflasyon verisi ardından bugün TÜİK’in açıklayacağı mevsimsellikten arındırılmış seriyi inceleyeceğiz. Piyasalar tarafından olumlu karşılanan enflasyon verisine paralel borsa cephesinde yükselişin, piyasa faizlerinde ise gevşemenin devam etmesini bekliyoruz. İki yıl vadeli gösterge tahvilin bileşik faizi %40 seviyesinin hemen altına gerileyerek son altı ayın en düşük seviyesini test ederken, gelişmeler TCMB’nin faiz indirim döngüsüne girdiğini de teyit ediyor. USDTRY kuru yeni haftaya 35,36 seviyelerinden başlıyor.

Maliye politikasının da destek vereceği bu süreçte, TCMB’nin artan kredibilitesi ve faiz indirim sürecinin yaratacağı olumlu ‘hikâye’ ile yılın ilk yarısında Türk Lirasının yıldızının yine parlayacağını düşünüyoruz. 2025 yılında TCMB’nin oyunu yine değerli TL’den yana kullanacağı görüşünden hareketle, kurun olması gereken seviye ile olacağı seviye arasında açılan makasın daha da açılacağını düşünüyoruz. Herhangi bir dış şok yaşanmaması durumunda, TCMB’nin kuru yine orkestra şefi gibi yönetmeye devam edeceğini, TL’nin özellikle EUR ve GBP’ye karşı daha da güçlü bir duruş sergileyeceğini düşünüyoruz. Enflasyonun 2025 yılın %30 seviyesinin hemen altında kapatacağı görüşüne bizler de katılsak da, ondan sonrası için enflasyonda katılığının nasıl kırılacağını henüz bizler de bilmiyoruz. Belki TCMB’nin faiz indirimleri ileriye dönük fiyatlama davranışını (kontrat, kira) kırabilir! Ezcümle, TL’nin 2024 yılında kaydettiği reel getiri kadar olmasa da, yatırımcısını yılın ilk yarısında yine mutlu edeceğini düşünüyoruz.

Büyük resimde, TL cinsi varlık fiyatları açısından tonumuz olumu olmaya devam edecek. Bu bağlamda, faiz indirimlerinin yarayacağı bankacılık sektörü ve konut sektörü hisselerinde ağırlık artırılabileceğini düşünüyoruz. Konut talebinin yeniden artması ve Suriye’nin de yeniden inşası, konut ile ilintili alt sektörlere de alım getirebilir. Tahvil ve bono cephesinde iki yıla kadar vadelerde (faizlerde) anlamlı bir düşüş olabileceğini düşünüyoruz. Trump’ın Avrupa ülkelerine savunma sanayi için harcamaların artırılması yönünde telkini -mevcut uygulamada GSYIH’nın %2 oranını %5’e yükseltilmesi (bu farkında da 1 trilyon dolar gibi devasa bir rakam olduğu düşünülürse)- savunma sanayi hisselerinin de ön plana çıkarıyor!

Cuma günü açıklanan önemli bir veri ve devamında Cuma gecesi gelen önemli bir kararı beraber değerlendirmek isteriz. Şöyle ki, TCMB verisine göre, finansal kesim dışındaki firmaların Ekim sonuna ilişkin net döviz pozisyonu açığı 132,3 milyar dolar seviyesine yükselmiş. Karşılaştırma yapmak gerekirse, 2023 yılı sonuna göre (10 ay gibi kısa bir sürede) 50 milyar dolardan fazla bir bozulma görüyoruz. Bu ne demek? Türk şirketleri, ekonominin yavaşladığı bir süreçte kârsızlık sorunu yaşarken, döviz satıp TL almak suretiyle carry trade işlemlerine girip kâr elde etmeye çalışmışlar. Her ne kadar bu işlemler bünyesinde risk barındırsa da, risk olmadan da getiri olmaz prensibi ile şirketler 2024 yılında bu işlemlerden para kazandıklarını görüyoruz. Otorite bu riski fark etmiş olacak ki, Cuma gecesi almış olduğu karar ile döviz kredilerinde aylık %1,5 olan büyüme sınırını %1,0’e çekti!

Yurt dışı piyasalara geçmeden önce, TCMB ve BDDK, tatil nedeniyle haftalık bültenini Perşembe günü yerine Cuma günü yayımladı. Buna göre 27 Aralık ile sona eren haftada, KKM cephesinde erimenin devam ettiğini gördük. Rakamların dili ile haftalık bazda TL stok yaklaşık 24 milyar TL azalarak toplam KKM büyüklüğü 1,13 trilyon TL seviyesine geriledi. KKM’nin toplam mevduat havuzundaki payı (2023 sonu %17) %5,8 seviyelerine gerilediğini, döviz cinsi ana parasının 32,3 milyar dolar ile yılı kapattığını not edelim. TCMB’nin 2025 yılında KKM’yi bitirme planına paralel bu paranın dövize yönelme ihtimalini göz ardı etmiyoruz. Hazır yeri gelmişken, TL mevduat payının da yıllık karşılaştırma yaparsak %42,2’den %59,4’e yükseldiğinin altını çizelim. TCMB’nin brüt döviz ve altın rezervleri yaklaşık 1,1 milyar dolar azalarak 155,1 milyar dolar olurken, swap hariç net rezervler yılı yaklaşık 34,3 milyar dolar ile tamamladı. Bu rakama kamu dövizlerini de eklersek, 47 milyar dolar seviyesine yükseldiğini (yıl içinde yaklaşık 82 milyar dolar arttığını) not edelim. Yabancı yatırımcı 2024 yılında 16,2 milyar dolar devlet tahvillerine girerken, 2,7 milyar dolar hisse senedi sattığını da belirtelim.

Türk mali piyasalarında var olan iyimser havanın aksine yurt dışı piyasalarda ise genel hatlarıyla olumsuz bir eğilim görüyoruz. Siyah kuğu olarak (i) Trump’ın koltuğa oturacağı güne artık iki hafta kalırken, dünyanın fabrikası konumunda ve toplam üretimin neredeyse üçte birini yapan (ii) Çin’de yaşanan deflasyon ve resesyon riski piyasaları ürkütüyor. Öte yandan (iii) Avrupa cephesinde de ağır siklet Almanya ve Fransa’da yakın zamanda yapılacak seçimler, sağın yükselişi, yapısal ve siyasi sorunlar düşündürüyor. EURUSD paritesi bu bağlamda bir kez daha 1,00 seviyesinin altını test edeceğine kesin gözüyle bakarken, yılın ilk yarısında dolar, ikinci yarısında ise dolara karşı altının daha da ışıldayacağı bir senaryo üzerine oyun planımızı kurguluyoruz. Gümüşün de seneye güzel bir başlangıç yaptığını hazır yeri gelmişken not edelim. Göreceli olarak ucuz olan ve büyük bir potansiyel barındıran gümüşün portföylerde ölçülü bir miktarda bulunması gerektiğini düşünüyoruz (takip ettiğimiz teknik grafiği biraz daha olgunlaşınca sizlerle de paylaşacağız). Hazır emtialardan söz etmişken, soğuk hava koşulları dünyada gaz fiyatlarını yukarı iterken, TTF doğalgaz fiyatı (1 ay vadeli) 50 Euro/MwH ile son iki ayın en yüksek seviyesine geldi.

Asya ve Avrupa piyasalarında var olan satıcılı seyrin aksine, ABD’de imalat sanayi ISM endeksinin beklentilere oranla daha kuvvetli sonuçlanması, ABD hisse senetlerine haftanın son iş günü alım getirdi. İçerisinde devasa teknoloji şirketlerin barındırdan QQQ, SPY, IVV, VOO ve savunma ve uzay sanayi de PPA gibi borsa hisse senedi (ETF) fonlarını, konuya ‘yatırımcı’ gözü ile bakan okurlarımız tarafından yakından takip etmesi gerektiğini düşünüyoruz. Bugün artık piyasa aktörlerinin yılbaşı öncesi / sonrası uzatmalı tatil modundan çıkmak suretiyle ofise geri döneceklerinin altını çizelim. Yani yeni sene fiilen başlıyor! Bu minvalde, Trump’ın da ayak sesleri duyulurken, temkinli bir piyasa görünümü ile karşı karşıya kalma ihtimalimizin kuvvetli olacağını düşünüyoruz. Trump’ın korku salan sonra da müzakere eden bir iş adamı, pragmatik bir insan olması nedeniyle seçim meydanlarında verdiği sözleri ne kadar tutacağını bilemiyoruz. Korkulan senaryonun gerçekleşmeyeceğine daha büyük bir ihtimal verdiğimizi not edelim. Kripto cenahı de benzer bir şekilde Trump’ı bekliyor. Teknik grafiğimizde herhangi bir bozulma göremedik. Duygularımızdan bağımsız bir şekilde, ya da teknik bir bakış açısı ile, hâlen daha 125-130 bin dolar seviyesinin ufukta göründüğünün altını çizmek isteriz. Bitcoin yeni haftada yeniden 100bin dolar düzeyine tırmandı.

Yeni gün ve hafta başlangıcında Asya piyasalarında karmaşık bir seyir görüyoruz. Tatilden dönen gösterge endeks Tokyo borsası yıla pek de iyimser bir başlangıç yapamayarak %1,6 geriledi. Çin’de yurt içi talebin desteği ile son yedi ayın zirvesinde açıklanan servis sektörü PMI verisine rağmen, Trump faktörünün ağır basması ile Şangay borsası ise yatay bir seyir izliyor. Bugün küresel bazda hizmet sektörü PMI verileri, Çarşamba günü FED’in son toplantısının tutanakları, Cuma günü ise ABD’de açıklanacak resmî istihdam raporu önem arz edecek.

Emre Değirmencioğlu

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

“Nasıl Yatırım Yapılır?” – Kitap Özeti

Yayınlanma:

1 gün önce|

25/06/2025Yazan:

BankaVitrini

Kitap Künyesi

-

Kitap Adı: Nasıl Yatırım Yapılır?

-

Alt Başlık: Kişisel Yatırımın Cesur ve Yeni Dünyasına Yolculuk

-

Yazarlar:

-

Peter Stanyer

-

Masood Javaid

-

Stephen Satchell

-

-

Çevirmen: S. Cem Çiloğlu

-

Yayınevi: The Economist Books / Türkçe baskı: Epsilon yayınevi

-

Dil: Türkçe (Orijinal dil: İngilizce)

-

Kapsam: Yatırımın temellerinden başlayarak kişisel finans, portföy yönetimi, risk dağılımı ve yeni nesil yatırım araçlarına kadar geniş bir perspektif sunar.

-

Hedef Kitle: Yatırıma yeni başlayacak bireyler, kişisel finansına yön vermek isteyenler ve stratejik portföy oluşturmak isteyen yatırımcılar.

İçerik Özeti

-

Yatırımın Temel İlkeleri

-

Risk ve Getiri Dengesi

-

Portföy Teorisi

-

Fon Seçimi ve Dağılımı

-

Alternatif Yatırım Araçları (ETF’ler, tahviller, emtialar, kripto varlıklar)

-

Yatırım Psikolojisi ve Karar Alma Süreçleri

-

Güncel Piyasa Gelişmeleri ve Etkileri

“Nasıl Yatırım Yapılır?” – Kitap Özeti

1. Yatırımın Temelleri

Kitap, yatırımın amacını net şekilde tanımlayarak başlar: paranın zaman içindeki değerini korumak ve artırmak. Yatırımcılar için temel kavramlar olan risk, getiri, zaman ufku, likidite gibi konular ele alınır.

📌 Ana fikir: Her yatırım bir risk içerir; önemli olan bu riski bilinçli şekilde yönetebilmektir.

2. Portföy Oluşturma ve Risk Dağılımı (Diversifikasyon)

Yazarlar, yatırımcılara tüm yumurtaları aynı sepete koymamaları gerektiğini anlatır. Portföy oluştururken farklı varlık türleri arasında dağılım yapmanın önemi vurgulanır: hisse senetleri, tahviller, nakit, emtialar, alternatif yatırımlar gibi.

📌 Ana fikir: Sağlam bir yatırım stratejisi; çeşitlendirme, maliyet bilinci ve hedefe uygunlukla mümkündür.

3. Varlık Sınıfları ve Araçlar

Bu bölümde yatırım yapılabilecek başlıca varlıklar detaylı şekilde anlatılır:

-

Hisse senetleri: Uzun vadede büyüme sağlayan ama dalgalı ürünlerdir.

-

Tahviller: Daha düşük riskli, ama sınırlı getirili.

-

Nakit ve mevduat: Güvenli ama enflasyona karşı kırılgan.

-

Alternatif yatırım araçları: Gayrimenkul, hedge fonları, özel sermaye ve son zamanlarda kripto varlıklar gibi yeni trendler.

📌 Ana fikir: Her varlık sınıfının risk-profili farklıdır ve yatırımcının hedeflerine göre seçilmelidir.

4. Zaman ve Psikoloji Faktörü

Yatırımcıların en büyük düşmanlarından biri kendileridir. Korku, açgözlülük, sürü psikolojisi gibi duygusal faktörlerin yatırım kararlarını nasıl etkilediği anlatılır. Piyasa zamanlamasının zor olduğu, uzun vadeli düşünmenin önemi vurgulanır.

📌 Ana fikir: Duygusal kararlar yerine disiplinli bir yatırım stratejisi başarı getirir.

5. Yatırım Stratejileri ve Yaklaşımlar

Pasif ve aktif yatırım farkı, endeks fonlarının avantajları, değer ve büyüme yatırımcılığı gibi farklı yatırım stratejileri açıklanır. Ayrıca, yaşa ve gelir seviyesine göre yatırım stratejileri örneklenir.

📌 Ana fikir: Herkesin yatırım stratejisi kişisel durumuna, hedeflerine ve risk toleransına uygun olmalıdır.

6. Geleceğe Hazırlık ve Yeni Trendler

Kitabın son bölümleri geleceğin yatırım dünyasına odaklanır. ESG (çevresel, sosyal ve yönetişim kriterleri), yapay zeka destekli algoritmalar, robo-danışmanlar, fintech’ler gibi konular ele alınır.

📌 Ana fikir: Yatırım dünyası hızla değişiyor; bilgiye açık ve adapte olabilen yatırımcılar öne çıkacak.

Genel Değerlendirme

Bu kitap, yatırım dünyasına giriş yapmak isteyenler için bilimsel temellere dayalı, pratik ve anlaşılır bir kılavuzdur. Hem yeni başlayanlar hem de stratejisini geliştirmek isteyen yatırımcılar için değerli bilgiler sunar.

ALTIN - DÖVİZ - KRIPTO PARA

Ateşkesle petrol geriledi. Faiz indirim umuduyla Türk piyasaları canlandı

Yayınlanma:

2 gün önce|

25/06/2025Yazan:

BankaVitrini

İran ve İsrail, 12 gün süren çatışmaların ardından Trump’ın aracılığıyla ilan edilen ateşkese büyük ölçüde uyarken, taraflar zafer ilan etse de ateşkesin kırılgan olduğu ve karşılıklı ihlâl suçlamalarının sürdüğü görülüyor. ABD Savunma İstihbarat Teşkilatı’nın ön raporuna göre, Trump’ın “nükleer programı yok ettik” iddiasına karşın İran’ın nükleer kapasitesi yalnızca birkaç ay geriye itildi; yeraltı tesislerin girişleri kapansa da altyapı büyük ölçüde sağlam kaldı. Bu gelişme, Trump’ın İran’a yönelik hava saldırısının başkanlığının en büyük siyasi kumarı olarak görülmesine yol açarken, “sınırlı müdahale ile büyük diplomatik zafer” stratejisinin uzun vadede ters tepebileceği vurgulanıyor. Özellikle Trump’ın kampanya döneminde verdiği “sonsuz savaşlara son” sözleriyle çelişen bu adım, hem MAGA hareketinde kafa karışıklığına neden oldu hem de dış politikada kırılganlık yarattı. Nitekim Reuters/Ipsos anketine göre kamuoyunun sadece %36’sı saldırıyı destekliyor, Trump’ın genel onay oranı ise %41’e gerileyerek ikinci döneminin en düşük seviyesine inmiş durumda.

Dün ateşkesin kırılganlığına dair gelen haber akışlarına rağmen piyasalar, yaşananları bir belirsizlik değil, taşların yerine oturması için gereken bir geçiş süreci olarak yorumladı ve günü iyimser bir havada tamamladı. Jeopolitik tansiyonun düşmesi ve Hürmüz Boğazı’nın kapanmayacağına dair beklentiler, arz endişelerini yatıştırırken, tahterevalli misali hareket eden petrol fiyatları savaş öncesi seviyelere geri döndü. Brent petrolün varil fiyatı %12 gerileyerek 67 dolar seviyesini test etti.

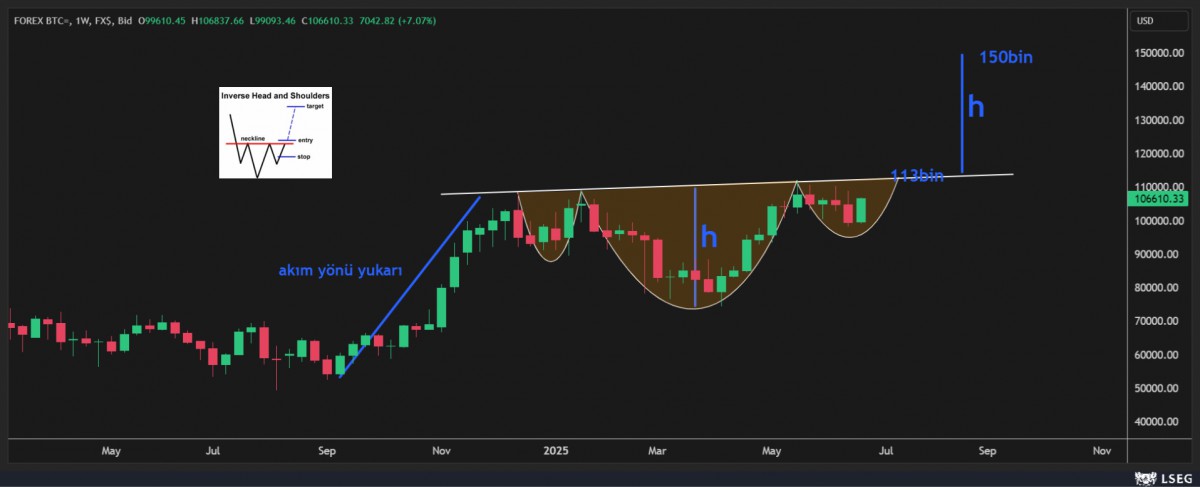

Güvenli liman altın, geçtiğimiz hafta artan risklerle 3,450 doları görmesinin ardından, ateşkes haberiyle birlikte 3,295 dolara kadar geri çekildi ve bu sabah itibarıyla 3,330 dolar seviyesine toparlandı. Altındaki bu düzeltme, gümüş fiyatlarını da baskıladı. On üç yılın zirvesine yürüyen hareketin başlangıç noktası olan 35,25 dolar seviyesi dün bir kez daha test edilse de, bu sabah gümüşün yeniden 36 dolar seviyesine toparladığını görüyoruz. Öte yandan, fiat para sistemine olan güvenin sarsıldığı bu dönemde alternatif değer saklama aracı olarak öne çıkan Bitcoin, 107bin dolar seviyesine yükselerek direnç hattını zorlamaya başladı. Asıl ivmenin ise 113 bin dolar seviyesinin aşılmasıyla hız kazanacağı görüşündeyiz (bakınız grafik).

FED Başkanı Powell, Kongre’de yaptığı yarıyıl sunumunda, henüz faiz indirimine gitmek için acele etmeyeceklerini yineledi. Yaz aylarında gümrük tarifelerinin enflasyonu yukarı çekmeye başlayabileceğini belirten Powell, bu gelişmelerin para politikası kararları açısından belirleyici olacağını vurguladı. Güçlü seyreden işgücü piyasası ve tarifelerin nihai etkisine dair belirsizlik nedeniyle temmuz toplantısı dâhil, kısa vadede faiz indiriminin gündemde olmadığını açıkladı. Powell, FED’in Trump yönetiminin ticaret politikalarına destek ya da karşı durmak gibi bir amacı olmadığını, ancak bu politikaların enflasyon üzerindeki etkisinin dikkatle izlenmesi gerektiğini ifade etti.

Powell’ın ifadeleri, yatırımcıların temmuzda faiz indirimi beklentilerini azaltmasına, bunun yerine eylül ayında bir indirim olasılığını daha fazla fiyatlamasına neden oldu. FED’in mevcut para politikası duruşunu koruduğunu yineleyen Powell, enflasyonun gerçekten sınırlı kalması durumunda faiz indiriminin erkene çekilebileceğini de söyledi. Öte yandan, Trump’ın Powell’a yönelik eleştirileri yeniden gündeme gelirken, Başkan’ın FED’in politika faizini en az 2-3 puan daha düşük seviyeye çekmesi gerektiği yönündeki açıklamaları da dikkat çekti.

Vadeli kontralara göre, FED’den sene sonuna kadar 60 baz puan yani en az iki kez 25 baz puan faiz indirimi fiyatlanıyor. Powell’ın açıklamalarına rağmen son üç haftadır gerileyen 10 yıllık gösterge ABD tahvil faizi %4,30 seviyesini test etti. Dolar zayıflığı ise şiddetini daha da artırdı: DXY 97’li seviyelere kadar gerileyerek son üç yılın en düşük seviyesini test ederken, EURUSD paritesi ise 1,1640 seviyesini test ederek son dört yılın zirvesine yürüdü. Daha basit bir anlatımla, eğer dolar sene başı 100 seviyesinde ise bugün 90 seviyesine gerilerken, EUR ise 112 seviyesine yükseldi!

İsrail-İran savaşında taraflar ateşkesi resmî olarak kabul etmeleri ve petrol fiyatlarının savaş öncesi döneme geri gelmesi Türk mali piyasalarını belirgin derecede olumlu etkiledi. Jeopolitik riskler ve beraberinde artan enerji fiyatlarına paralel Haziran toplantısını pas geçen TCMB’nin Temmuz toplantısında 350 baz puan faiz indirimine gideceğine kesin gözüyle bakılınca, TL ve TL cinsi varlıklara alım geldi. Şöyle ki, savaş süresince negatif etkilenen hisse senetleri, dün de bültenimizde belirttiğimiz üzere alımlara sahne olarak günü %3,4 yükselişle tamamladı. Teknik mânâda yukarıda 9,800 endeks seviyesine kadar yükseliş isteğinin korunacağını düşünüyoruz. Bu da ilave %3 yükseliş potansiyeli demek. Öte yandan, faiz indirimlerinin ‘yarayacağı’ bankacılık sektörüne de alıcı gözle bakmak gerektiğini belirtmiştim. Dün XBANK günü %4,3 yükselişle günü tamamlarken, yine faiz indirimi beklentisi ile iki yıl vadeli gösterge bileşik faiz yaklaşık 2,5 puan düşüşle %42,5’e kadar geriledi. USDTRY kuru 39,70’li seviyelere kadar yükselmesi ardından yönünü hafifçe de olsa aşağıya çevirerek 39,58 seviyesini test etti. CDS risk primi yeniden 300 baz puanın altına geriledi.

Havanın olumluya dönmesi ile Hazine 2030 vadeli USD cinsi sukuk ihracı için bankaları dün yetkilendirdi. İhaleye gelep talep 5 milyar doları aşarken, Hazine 2,5 milyar dolar borçlandı; nihai getiri %6,85 oldu. Benzer bir şekilde bir önceki gün de Eximbank da %7 getiri ile 500 milyon dolar büyüklüğünde 3 yıl vadeli tahvil ihracı yapmıştı.

Dün Türkiye cephesinde açıklanan reel sektör güven endeksi ve finansal kesim dışındaki firmaların net döviz pozisyonu dikkatimizi çekti. Haziran ayında mevsimsellikten arındırılmış seriye reel sektör güveni son 10 ayın en düşük düzeyinde gerçekleşirken, enflasyon beklentilerindeki düzelme ise devam etti. Öte yandan, finansal kesim dışındaki firmaların net döviz pozisyonu Nisan ayında bir önceki aya göre yaklaşık 12 milyar dolar daha bozulurken, toplam açık pozisyon 172 milyar dolar seviyesine gelerek son yedi yılın en yükseğine ulaştı. Açıklanan İSO 500 verilerinde, şirketlerin yaptığı faaliyet kârın neredeyse tamamının finansman maliyetine gittiğini düşünürsek, şirketlerin yüksek TL faiz yerine faaliyetlerini sürdürmek adına riskli olsa da döviz kredisine baş vurduklarını görüyoruz!

ABD borsalar geceyi %1’in üzerinde yükselişle tamamlarken, yeni gün başlangıcında, Pasifik’in diğer ucunda iyimser havanın koruduğunu görsem de kazanımların çok da güçlü olmadığını not edelim. ABD borsalarının vadeli işlemlerinde de hafif de olsa eksiler göze çarpıyor. Öte yandan gözler Lahey’de toplanan NATO Zirvesini takip ediyor. Liderler, ABD Başkanı Trump’ın baskısıyla savunma harcamaları hedefini GSYH’nin %5’ine çıkarma konusunda uzlaştı. Bu yeni hedef, Trump’ın uzun süredir dile getirdiği müttefikler daha fazla ödemeli talebine yanıt niteliğinde ve 10 yıl içinde hayata geçirilmesi planlanıyor. Harcamaların %3,5’i doğrudan savunma (askerî harcamalar, silahlar vb.), %1,5’i ise siber güvenlik, altyapı ve enerji güvenliği gibi destekleyici kalemlere ayrılacak.

NATO Zirvesi kapsamında Sn. Cumhurbaşkanı Erdoğan ile Trump bir araya geldiler. İkili ilişkiler, bölgesel ve küresel konular ele alınırken, Trump’ın Netanyahu’ya daha fazla ABD saldırısı beklememesi gerektiğini ilettiğini okuyoruz. Mali piyasaların makro gündemi bugün sakin görünüyor. ABD’de açıklanacak yeni konut satışları takip edilebilir. Her ne kadar küresel arenada haber akışı yoğun olsa da, gözler bir diğer taraftan 30 Haziran tarihinde CHP Kurultayına yönelik iptal duruşmasına çevrildi. İptal yönünde (mutlak butlan) bir karar ihtimalinin zayıf olmadığını özellikle Kılıçdaroğlu’nun basına yansıyan açıklamalarından düşünmeye başladık!

Bitcoin

Teknik mânâda Ters Omuz Baş Omuz (TOBO) görünümü hâkim olsa da, hareketin akım yönü biraz kafamızı karıştırıyor. Normalde TOBO için akım yönünün yani hareketin başlangıç kısmının aşağı yönlü olması gerekirdi. Yine de, 113bin dolar civarında olan boyun çizgisine dikkat edeceğiz. Üzerinde kapanış görmemiz durumunda, teknik mânâda 150bin dolar seviyesinin önünün açılacağını düşünüyoruz.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Piyasa Beklemiyordu! Bitcoin Neden Patlama Yaşadı?

Yayınlanma:

2 gün önce|

25/06/2025Yazan:

BankaVitrini

Son günlerde Bitcoin fiyatlarında dikkat çekici bir yükseliş yaşandı. Uzun süredir dar bir bantta hareket eden Bitcoin, 106.000 $ seviyesini aşarak yatırımcıların dikkatini yeniden üzerine çekti. Bu yükselişin arkasında hem küresel gelişmeler hem de piyasa içi dinamikler bulunuyor. İşte Bitcoin’in yükselmesinin arkasındaki dört temel neden:

1️⃣ Jeopolitik Gerilimin Azalması: Orta Doğu’da Ateşkes Umudu

İsrail ile İran arasında tırmanan tansiyon, Bitcoin gibi “güvenli liman” olarak görülen varlıklara ilgiyi artırmıştı. Ancak özellikle İran’ın sınırlı misillemesi sonrası bölgedeki sıcak çatışma ihtimalinin azaldığı yönündeki haberler, yatırımcıların riskli varlıklara dönüşünü sağladı. Trump’ın devreye girerek geçici ateşkesi desteklediğine dair söylentiler, piyasalarda olumlu bir hava estirdi. Bu gelişmeler Bitcoin fiyatında yukarı yönlü bir kırılmanın önünü açtı.

2️⃣ Kurumsal Spot Bitcoin ETF’lerine Güçlü Talep

ABD’de spot Bitcoin ETF’lerine olan kurumsal ilgi dikkat çekici düzeyde artış gösterdi. Sadece 24 Haziran’da yaklaşık 350 milyon dolarlık giriş kaydedildi. Toplamda 10 günlük süreçte 499 milyar dolara ulaşan akımlar, Bitcoin piyasasına kurumsal güvenin yeniden arttığını gösteriyor. CoinShares verilerine göre geçen hafta kripto yatırım ürünlerine 1.24 milyar dolar giriş oldu; bunun 1.1 milyar doları yalnızca Bitcoin’e yapıldı.

3️⃣ Short Squeeze Etkisi: Kısa Pozisyonların Tasfiyesi

Yükselişin önemli nedenlerinden biri de, Bitcoin’de açılmış olan 121 milyon dolarlık short (açığa satış) pozisyonunun tasfiye edilmesiydi. Kripto piyasasının genelinde ise yaklaşık 358 milyon dolarlık kısa pozisyon likiditeye uğradı. Bu tür durumlar, yükselişi hızlandıran bir “short squeeze” etkisi yaratır; yani yatırımcılar zararı azaltmak için yükselen piyasaya sonradan girmek zorunda kalır ve bu da yükselişi daha da hızlandırır.

4️⃣ Makroekonomik ve Teknik Göstergelerin Uyumu

FED’in faiz indirimi beklentileri, düşen petrol fiyatları ile birlikte enflasyon baskısının azalması ve teknik grafiklerdeki pozitif sinyaller (örneğin, hareketli ortalamaların yukarı yönlü kesişimi) Bitcoin için uygun bir zemin hazırladı. Uzmanlar, bu teknik ve temel faktörlerin birleşimiyle Bitcoin’in önümüzdeki süreçte 120.000 $ seviyesini test edebileceğini öngörüyor.

Bitcoin Neden Yükseldi?

| Neden | Açıklama |

|---|---|

| Jeopolitik Riskin Azalması | Risk iştahını artırarak BTC’ye yönelimi tetikledi |

| ETF Girişleri | Kurumsal talep ile hacim arttı |

| Short Squeeze | Kısa pozisyonların kapanması ani yükselişi destekledi |

| Makro + Teknik Sinyaller | Piyasa momentumunu yukarı taşıdı |

Bitcoin’in yükselişi sadece tek bir gelişmeye değil, çok katmanlı bir etkenler zincirine dayanıyor. Özellikle kurumsal talep ve teknik göstergelerin desteğiyle fiyatlarda yukarı yönlü hareketin devam edebileceği konuşuluyor.

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (848)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.144)

- BASINDA BİZ (60)

- BORSA (453)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.853)

- GÜNCEL (3.234)

- GÜNDEM (3.199)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.251)

- SÜRDÜRÜLEBİLİRLİK (475)

- VİDEO Vitrini (19)

- YAZARLAR (1.059)

- Ali Coşkun (24)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (65)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (36)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Şirketlerde Bağımsız Yönetim Kurulu Üyeliği Neden Şart Olmalı?

CGTN: Çin ve Orta Asya ülkeleri iş birliğini pekiştirme sözü verdi

“Nasıl Yatırım Yapılır?” – Kitap Özeti

KÜÇÜKLERE/BÜYÜKLERE YAZ OKUMALARI-II

Ateşkesle petrol geriledi. Faiz indirim umuduyla Türk piyasaları canlandı

Veri Okumayan Yönetici, Karanlıkta Yürür

Piyasa Beklemiyordu! Bitcoin Neden Patlama Yaşadı?

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

DENİZBANK: Bir GMY istifası daha!

İsrail İran’a Neden Saldırdı?

Papara’dan açıklama: Özür diledi

Firma Finans Bilinci Neden Stratejik Bir Güçtür?

Finansın En Önemli 10 Formülü ve Önemi

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

- SON DAKİKA | Borsa günü düşüşle tamamladı 26/06/2025

- İkinci el araçta 6 ay 6 bin km ve ilan kısıtlaması 2026’ya uzatıldı 26/06/2025

- TEMMUZ ASGARİ ÜCRET ZAMMI: Asgari ücrete ara zam gelecek mi? Asgari ücret ara zammı ne kadar olacak? 26/06/2025

- Diyarbakır Türkiye’nin enerji arz gücüne katkı sağlıyor 26/06/2025

- İnşaat malzemesi sanayi bileşik endeksi yılın ilk artışını gösterdi 26/06/2025

- SON DAKİKA | Kamu işçilerinin zam pazarlığında ikinci teklif tarihi belli oldu 26/06/2025

- TCMB rezervlerinde 7 haftanın ardından ilk gerileme 26/06/2025

- İkinci el otoda 6 ay-6 bin kilometre kısıtlaması uzatıldı 26/06/2025

- İkinci el otomobil satışında '6 ay-6 bin km' düzenlemesi uzatıldı 26/06/2025

- "Türkiye'nin maliyet bazlı rekabet gücü 2015 yılı seviyesinin altına indi" 26/06/2025

- H&M'den ürün tedariğinde pazara yakınlık planı 26/06/2025

- ABD'de işsizlik maaşı başvurularında sert düşüş 26/06/2025

- Kredilerde büyüme yeniden hızlandı 26/06/2025

- Hatice Karahan: Dünyadaki merkez bankalarıyla sınır ötesi ödemeler konusunda çalışıyoruz 26/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı