Hatırlanacağı üzere, karşılıklı tarife planı, küresel mali piyasalarda hafta başı sert bir türbülans yaratmıştı. Panik tarzı işlemler büyük bir volatiliteye neden olurken, Asya borsalarında yaşanan düşüş tarihin sayfalarına geçti. Her çöküşte imdada yetişen FED’in bir noktada devreye girerek faiz indirimlerine başlayabileceği, akabinde ise piyasa tepkisinin Trump’ın geri adım attırmaya yöneltebileceği inancı dün sabah saatlerinde risk göstergelerinde önemli bir toparlanmaya neden olsa da, havanın dün akşamdan itibaren yeniden sertleştiğini görüyoruz!

Haber akışın takip etmekte çok zorlandığımızı da itiraf etmemiz gerekiyor. Bir önceki gün, ABD’nin Çin dışındaki tüm ülkeler için tarife planını doksan gün ertelemeyi düşündüğü yönünde haberin Beyaz Saray tarafından yalanlanması ardından dün ABD, Çin’den yapılan ithalata %50 ilave gümrük vergisinin (kümülatif %104) bugünden itibaren yürürlüğe gireceğini açıkladı! Trump yönetimi Güney Kore ve Japonya gibi müttefiklerle ticaret görüşmeleri planlarken, Çin’e yönelik sert vergilerde geri adım atmadığını görüyoruz. Çin bu hamleyi “şantaj” olarak nitelendirip direneceğini belirtirken, ABD tarafı müzakerelerde Çin’i önceliklendirmeyeceklerini ifade etti. Bu noktada Çin’in para birim Yuan’ı devalüe edip etmeyeceğine bakacağız.

Tarife haberlerinin ardından yön bulmakta zorlanan borsaların adeta başı dönerken, tüketiciler ise fiyat artışlarına karşı stok yapmaya başladığını okuyoruz. Türk insanı için aslında çok alışıldık bir durum: enflasyonist dönemde yarın bugünden her zaman daha pahalıdır! ABD borsaları dün açılışta kaydettikleri yükselişi koruyamarak geceyi %2 civarında düşüşle tamamlarken, en büyük 500 şirketin işlem gördüğü S&P500 endeksi Nisan 2024’ten bu yana ilk kez 5bin endeks seviyesinin altına geriledi.

Pasifiğin diğer ucunda ise, Japonya’nın gösterge endeksi Nikkei, ABD ile Çin arasındaki ticaret savaşının şiddetlenmesi ve küresel büyüme endişeleri nedeniyle Wall Street’teki sert düşüşleri takiben bu sabah %3’ün üzerinde geriledi. Pazartesi günü %8’e yakın düşüşle son 1,5 yılın en düşük seviyesini gören endeks, Salı günü ise %6 oranında tepki alımlarına sahne olmuştu. Güvenli liman arayışıyla güçlenen YEN, ihracat odaklı Japon şirketler üzerinde ilave baskı yaratıyor. Asya genelinde bu sabah hâkim rengin koyu kırmızı olduğunu görüyoruz: Tayvan borsası %4’ün üzerinde sert satışlara sahne olurken, ABD borsalarının vadeli işlemlerinde de %2’ye yakın düşüşler yaşandığını not edelim.

Ticaret savaşlarının dünyayı durgunluğa sürükleyeceği beklentisi ile artan resesyon ihtimâli, dünyanın büyüme motoru olan Çin’in yavaşlayacağı beklentisi ile kendisini petrol fiyatlarında da hissettiriyor. Brent cinsi ham petrolün varil fiyatı son dört günde 75 dolardan 60 doların diplerine kadar gerileyerek %20 düşmek suretiyle son dört yılın dibine geriledi! Petrol fiyatlarının gerilemesi, Türkiye ve KKTC gibi net enerji ithalatçısı ülkelerin cari açık ve enflasyonla savaşında olumlu gelişmeler olarak ön plana çıktığını unutmamak gerekiyor.

ABD Hazine Bakanı Bessent, 10 yıllık ABD tahvil faizini düşürmeye odaklandığını açıkça belirtmesi, yatırımcıların hükûmetin önceliğinin yüksek hisse senedi fiyatlarından çok düşük borçlanma maliyetleri olduğunu düşünmesine yol açtı. Bu yaklaşım, Trump’ın ilk döneminde borsadaki yükselişleri sosyal medyada kutladığı tutumdan önemli bir sapmaya işaret ediyor. Nitekim Trump’ın 2 Nisan’daki gümrük vergisi açıklamasının ardından güvenli liman edası ile sığınılan 10 yıllık faizlerdeki düşüş kalıcı olamadı. Teoride, düşen faiz oranları hem işletmeleri hem de hanehalkını koruyarak aynı zamanda devasa kamu borcunun faiz yükünü hafifletebileceği görüşüne rağmen, son günlerde hisse senetlerinde trilyon dolarlık kayıplara rağmen, tahviller beklenen güvenli liman ilgisini çekemedi: 10 yıllık faiz bu sabah %4,50 seviyesine kadar çıkarken (bir kaç gün önce %3,85) bu da faiz indirimi çağrılarına rağmen piyasaların farklı bir rota izlediğini gösteriyor!

ABD ekonomisinin hâlihazırda resesyona girdiği düşünülürken, enflasyonun da kendisini unutturmaması sonrası tehlikeli bir kombinasyon olan stagflasyon riski doların elini daha da zayıflatıyor! Riskin oldukça yüksek boyutta olmasına paralel ğiyasalar dolardan süratle uzaklaşırken, DXY yeniden yönünü aşağıya çevirdi. EURUSD paritesi bir kez daha 1,10 seviyesini aşarken, bir diğer güvenli liman olan altının ons fiyatı ise psikolojik 3bin doların üzerinde işlem gördüğünü not edelim.

Dönelim Türk mali piyasalarına… Bayram tatili nedeniyle hafta başı açıklanan TCMB ve BDDK’nın haftalık verilerini, iş yoğunluğu nedeniyle bir gün geç yorumluyoruz. Parite etkisinden arındırılmış seriye göre, 28 Mart ile biten haftada, yurtiçi yerleşiklerin döviz mevduatlarında yaklaşık 0,4 milyar dolar azalma olmuş. Bir önceki hafta Türkiye siyasetinde yaşanan iklim değişikliği nedeniyle yaşanan türbülansta döviz mevduatları 5,9 milyar dolar artış kaydetmişti. Yurt içi yerleşiklerin döviz talebi hız kaybederken, para piyasası fonlarından çıkan paranın bir kısmı yükselen piyasa faizlerine paralel mevduata gittiğini anlıyoruz. Daha basit bir bakış açısı ile, risk artınca finansın en temel kuralı olan getiri beklentisi de artmış, yurt içi yerleşikler de fiyatın geldiği seviyeyi risklerle uyumlu görerek ürünü satın almış.

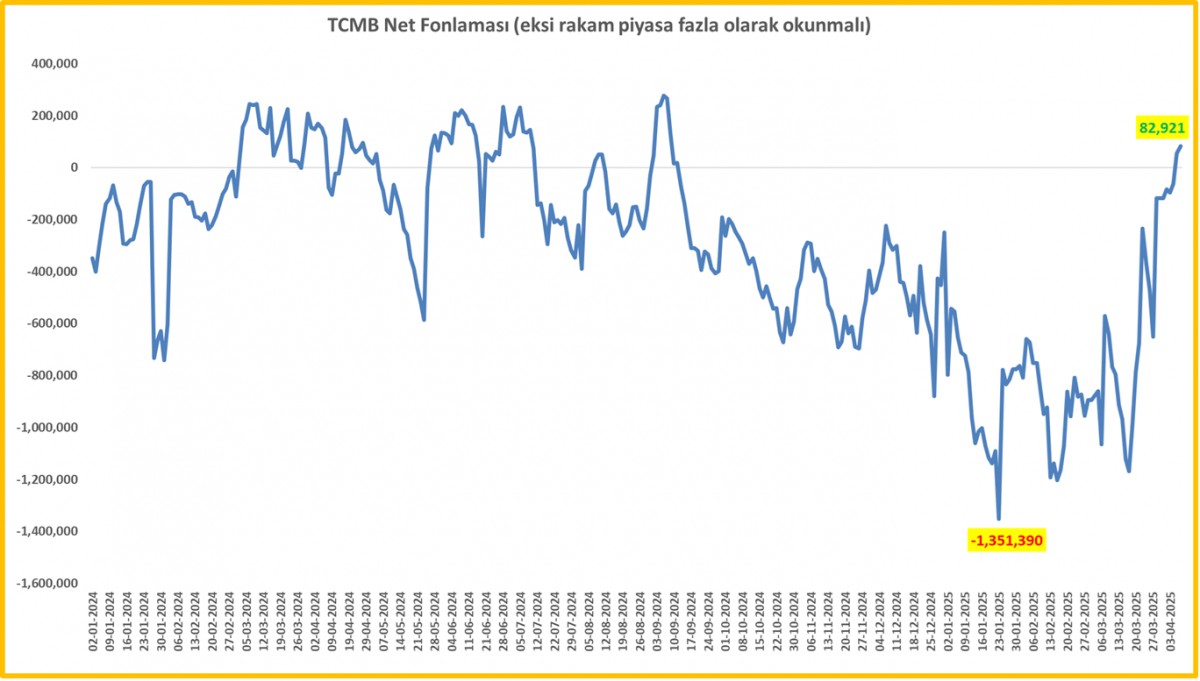

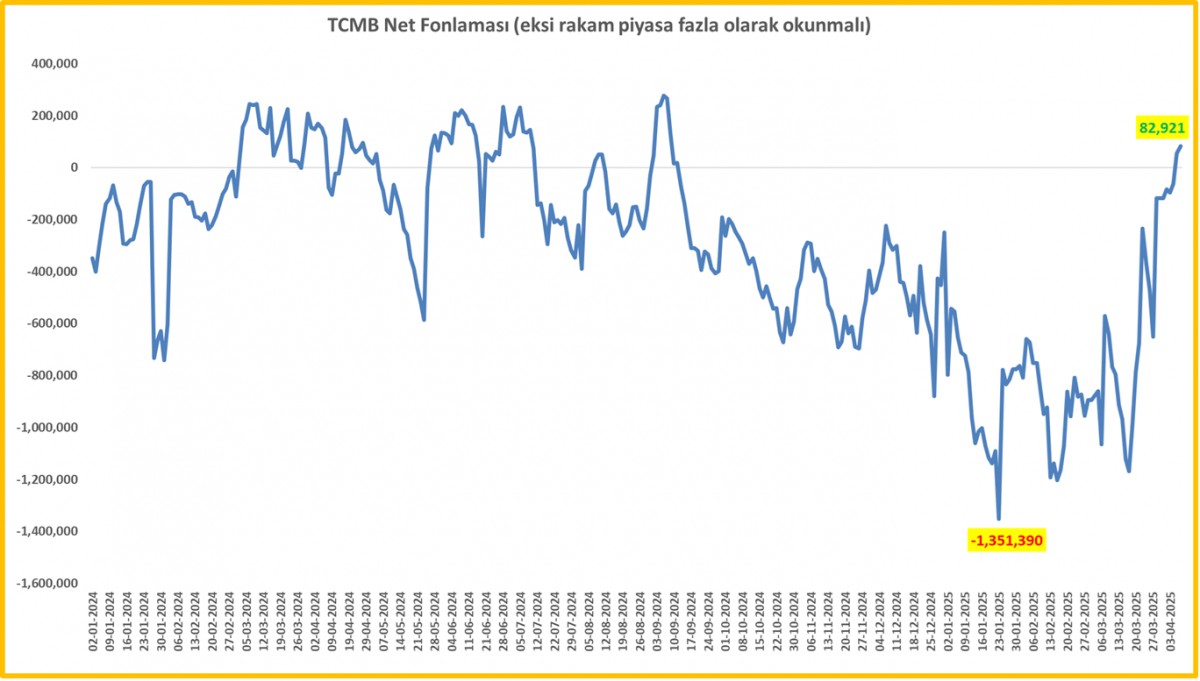

Öte yandan, söz konusu haftada, TCMB’nin brüt döviz rezervleri 7,7 milyar dolar ile büyük oranda azalırken, altın rezervleri ise fiyat artışından kaynaklı 1,1 milyar dolar artmış. Haftalık verilerin ötesinde, TCMB’nin net yabancı para pozisyonu 7 Nisan gününde yaklaşık 7,6 milyar dolar gibi ciddi bir büyüklükte azalmış. TCMB’nin siyasi cephede patlak veren türbülansla mücadelesinin küresel riskler ile birleşmesinin faturası oldukça ağır olmuş: 19 Mart tarihinde +59 milyar dolar olan net yabancı para pozisyonu yaklaşık 40 milyar dolar azalarak +19,3 milyar dolar seviyesine kadar geriledi! TCMB bir tarafta enflasyona geçişkenliği azaltmak adına kur oynaklığına karşı kurduğu defans hattını savunmaya devam ederken, TCMB’nin net fonlaması da, aşağıdaki grafikten görüleceği üzere Eylül 2024’den sonra ilk kez pozitif alana geçerek piyasadaki likidite fazlasının kuruduğunu (sterilize edildiğini) gösterdi. Haftalardır paranın ‘miktarı’ kısılırken, ‘maliyeti’ de faiz koridorunun üst bandı olan %46’dan geçtiğini hatırlatalım.

Yurt içi yerleşiklerin tansiyonu azalsa da, türbülansın yaşandığı haftada, yabancı toplam 3,5 milyar dolar Türk varlıklarında satış yapmış! Detaya inersek, hisse senetlerinde 0,7 milyar dolar, tahvilden 2,4 milyar dolar, eurobond cephesinden ise 0,5 milyar dolar satış olmuş! Yabancı indinde Türkiye’nin risklerini gösteren beş yıl vadeli CDS risk primi 357 baz puanın üzerinde ve son 1,5 yılın zirvesinde işlem görürken, USDTRY kuru ise 38,00 seviyesindeki defans hattında durmaya devam ediyor. Borsa İstanbul ana endeksi dün günü %0,7 yükselişle tamamladı. Ana endekste aşağıda 8,800 yukarıda ise 10bin endeks seviyesi sahanın çizgileri olarak görüyoruz; geçtiği yöne doğru hareketin ivme kazanacağını düşünüyoruz. Bültenlerimizde sıklıkla ifade ettiğimiz üzere, geçen haftalarda Türkiye cephesinde yaşanan siyasi gelişmeleri unutmamakla birlikte, konjonktürü Türkiye pozitif okuduğumuzun altını bir kez daha çizmek isteriz. İsrail Başbakanı Netanyahu, ABD Başkanı Trump ile görüşmesinde, Türkiye ile çatışma istemiyoruz dedi. Trump ise Cumhurbaşkanı Erdoğan’dan övgüyle söz ederken, sorun olacağını düşünmediğini belirtti.

*TCMB Net Fonlaması

Emre Değirmencioğlu

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM1 yıl önce

GÜNDEM1 yıl önce