ALTIN - DÖVİZ - KRIPTO PARA

Mahfi Eğilmez: 2024 Biterken Ekonomide Artılar ve Eksiler

Yayınlanma:

7 ay önce|

Yazan:

BankaVitrini

Enflasyon

Türkiye ekonomisinin en uzun soluklu derdi enflasyondur. Yarım yüzyıldan bu yana enflasyonla mücadele hiç bitmedi. Bu uzun mücadeleye karşın enflasyon bu süre içinde ideal oran olarak tanımlanan yüzde 2 -3 düzeylerine hiç indirilemedi. 2021 yılının Eylül ayında “faiz sebep enflasyon sonuçtur” söylemine dayanarak yola çıkan Merkez Bankası’nın faiz indirimiyle başlayan enflasyon patlaması 2023 Haziran ayında rasyonel yaklaşımlara dönülerek yani faiz artırılarak denetim altına alındı. Aşağıdaki grafik enflasyonun 2020 başından 2024 Ekim ayına kadar olan seyrini gösteriyor (grafik; TÜİK TÜFE verilerinden tarafımdan hazırlanmıştır.)

Enflasyonda düşüş yaşanmasına karşılık bu düşüş beklendiği kadar hızlı değil. Merkez Bankası 2024 sonu için enflasyon tahminini yüzde 38’den yüzde 44’e revize etmek zorunda kaldı. Bu ağır düşüş 2025 yılını da olumsuz etkileyecek gibi görünüyor.

Döviz kurları, TL’ye verilen faizin çekiciliği nedeniyle bir yandan carry trade yoluyla dışarıdan gelen dövizler bir yandan da Türklerin bu faizden yararlanmak amacıyla dövizden Türk Lirasına dönüşlerinin etkisiyle sabit denilebilecek bir seyir izliyor. Maliyet enflasyonunun önemli bir bileşeni olan kurların sabit kalması enflasyona arz yönüyle olumlu etki yapıyor. Faizin yüksek olmasının yarattığı etkiyle mallara olan talebin düşmesi talep enflasyonunu frenlemekle birlikte hizmetlere yönelik talepte azalma olmaması hatta artış olması ise talep enflasyonunu olumsuz etkiliyor. Yaşam pahalılığı, konut, araba, beyaz eşya fiyatlarının yüksekliği nedeniyle bu tür malları satın alma umudu kalmayanlar ellerine geçen parayı dışarıda lokantalarda, kafelerde, eğlence yerlerinde harcayarak hizmet talebinin yüksek kalmasına neden oluyor. Hizmet talebinin düşmemesinde kayıt dışı ekonominin de büyük etkisi var.

Özetle enflasyondaki gelişmelerin artısı enflasyonun gerilemesi eksisi ise yeterince gerilememesi.

Büyüme ve İşsizlik

Enflasyonla mücadele politikası para arzının denetimi, faizlerin yükseltilmesi gibi para politikası ve vergilerin artırılması, kamu harcamalarının kısılması gibi maliye politikası önlemleriyle yürütülür. Bu politikaların yan etkisi genellikle büyümenin düşmesi ve işsizliğin yükselmesidir. Aşağıdaki grafik büyüme ve işsizlik oranlarındaki gelişimi bir arada gösteriyor (grafik TÜİK TÜFE ve İstihdam tablolarındaki veriler kullanılarak tarafımdan hazırlanmıştır.)

Büyüme oranı, uygulanan dezenflasyon programı (özellikle faizin yükseltilmesi) sonucu 2024 yılında düşmüş bulunuyor. Tahminler yılın ortalama yüzde 2,5 – 3,0 arasında bir büyüme oranı ile tamamlanacağı yönünde yoğunlaşıyor. Büyümede yaşanan bu gerilemeye karşın işsizlik oranının yükselmemesi hatta az da olsa düşmesi olumlu bir gelişme olarak düşünülebilir. Çünkü genellikle büyüme oranı düştüğünde işsizlik oranı artar. Buna karşılık enflasyonun gerileme hızındaki yavaşlık yüksek faiz politikasının bir süre daha devam ettirilmesine o da büyümenin o süre içinde düşük kalmasına yol açacağı için işsizlik oranında önümüzdeki dönemde artış görülebilir.

Hazine Nakit Dengesi

Kamu kesimi dengesinin en önemli parçası olan bütçe dengesinin nakit olarak yansımasını Hazine nakit dengesinde görüyoruz. Hazine nakit dengesinin bütçe dengesinden temel farkı bu dengeye giren gelir ve gider kalemlerinin tamamının nakit temelinde kayda alınmasıdır. Oysa bütçe dengesinde giderler tahakkuk, gelirler ise tahsilat temelinde kayda girer. Borçlanma açısından asıl önemli olan tablo nakit dengesidir. Bu dengeye aşağıdaki tabloda yer veriyoruz (tablodaki veriler için kaynak: HMB, Hazine Nakit Dengesi Tablosu.)

Buna göre Hazine nakit dengesi 2024 yılının ilk on ayında 1,7 trilyon lira açık vermiştir. Bu, geçen yılın aynı dönemine göre 3,3 kat daha yüksek bir açık demektir. Açığın bu kadar artması demek kamu borçlanmasının da artması demektir. Çok daha kötü bir gelişme faiz dışı nakit dengesi için geçerlidir. Faiz dışı açık geçen yıla göre neredeyse dokuz kattan fazla artmış durumdadır. Faiz dışı açık bize, hiç faiz ödemesi olmasaydı bile gelirlerin giderleri karşılayamadığını gösteriyor. Türkiye geçmişte hep faiz dışı fazla verirdi o nedenle bu durum olumsuz bir gelişmeye işaret ediyor.

Dolarizasyon

Bankalardaki toplam mevduat içindeki döviz oranı (dolarizasyon) 2001 krizi sonrasındaki kısmi yapısal reformlar (bankacılık reformu ve kamu mali disiplinin sağlanması) ve Avrupa Birliğiyle (AB) başlayan tam üyelik müzakereleri sonucunda hızla düşmüştü. Bu dönemde USD/TL kuru da sabitleşme eğilimine girmişti. Aşağıdaki grafik bu durumu gösteriyor (grafik; TCMB EVDS ve BDDK bültenlerindeki verilerden yararlanılarak tarafımdan hazırlanmıştır.)

AB ile uyumun kaybedilmeye başlandığı 2010 yılından itibaren dolarizasyon oranı tekrar yükselişe geçti. Faizlerin düşürülmeye başlandığı Eylül 2021’den itibaren dövize aşırı talep oluşunca kur korumalı mevduat (KKM) uygulaması getirilerek kurlar denetim altına alındı. Bu hamlenin maliyeti Merkez Bankası’nın büyük zararlarla karşılaşması olarak karşımıza geldi.

2023 Haziran ayından itibaren Merkez Bankası’nın faizi artırmasıyla başlayan rasyonelleşme adımları KKM’den Türk Lirası mevduata ve tahvile dönüşün yolunu açınca dolarizasyon oranı da gerilemeye başladı. Grafikte bu açık biçimde görülebiliyor.

Bu dönüş olumlu bir gelişme olmakla birlikte faize fazlasıyla bağımlı bir yapı yaratmış olması olumsuz bir durum olarak değerlendirilebilir. Bir başka ifadeyle Merkez bankası faizi tekrar düşürürse bu paraların ne kadarının yeniden dövize dönerek dolarizasyon oranını artıracağını kestirebilmek mümkün değildir.

Merkez Bankası Rezervleri

Merkez Bankası’nın altın ve döviz rezervleri, Banka’ya ait olmayan (zorunlu karşılıklar ve gönüllü banka mevduatları) ile swap işlemleri karşılığında elde edilen rezervler hariç tutulduğunda uzunca bir süre eksi olarak seyretmişti. Aşağıdaki tablo geçen yılsonu verileri ile bu yılın Kasım ayı başındaki verileri karşılaştırmak amacıyla hazırlandı (tablodaki veriler için kaynak: TCMB EVDS.)

Buna göre bu yılın Kasım ayı başında Merkez Bankası brüt rezervleri geçen yılsonuna göre 18,6, net rezervleri 26,1, swap hariç net rezervleri ise 83 milyar dolar artış göstermiştir. Bu, son derecede olumlu bir gelişmedir. Bununla birlikte altın rezervlerinin miktar artışından çok altın değerindeki yükselişten kaynaklandığı ve döviz rezervlerindeki artışın da kurun sabitleşmesiyle birlikte yüksek Türk Lirası faizlerinin çekiciliğinden kaynaklandığı gerçeğini gözden uzak tutmamak gerekir. Kurun sabitleşmesi Türk Lirası mevduattan elde edilen faiz gelirini bir anda döviz faizi haline dönüştürmektedir. Bunun sonucu olarak bir yandan carry trade yoluyla dışarıdan gelen dövizler, bir yandan da yine yüksek faizden yararlanmak için döviz bozduran Türklerin getirdiği dövizlerin bu rezervlerin artmasına yol açtığını gözden kaçırmamak gerekir. Burada kritik nokta Merkez Bankası’nın faizi düşürmesi olacaktır. O aşamada yeniden dövize dönüş başlarsa Merkez Bankası rezervlerinde yeniden ciddi kayıplar ortaya çıkabilir.

Cari Denge

Uygulanan dezenflasyon programının olumlu bir etkisi de cari açığın azalmasında ortaya çıkıyor. Aşağıdaki grafik cari dengenin gidişini gösteriyor (grafik, Merkez bankası ödemeler dengesi verileri kullanılarak tarafımdan hazırlandı.)

Dikkat edilecek olursa Türkiye ekonomisi küçüldüğünde cari fazla ortaya çıkmaktadır (2001 ve 2019.) Bunun nedeni ekonomi büyüme ivmesini kaybedince ithalatın azalması ve cari açığın kapanması hatta fazlaya dönüşmesidir.

Cari açığın azalması ilk bakışta olumlu olsa da ekonomik büyümenin gerilemesiyle ortaya çıktığı için bir anlamda da olumsuz gidişin işaretidir. Cari fazla büyümeden bağımsız olarak ortaya çıksaydı bu gelişmeyi tümüyle olumlu olarak nitelememiz mümkün olacaktı.

Sonuç

2024 yılını tamamlamaya doğru yol aldığımız bugünlerde Türkiye ekonomisi, artılar ve eksilerle yoluna devam etmektedir. Olumlu gelişmelerin en önemli sıkıntısı yukarıda sürekli değindiğimiz gibi olumsuz faktörleri de içinde taşımasıdır. Bu durum, alınan önlemlerin enflasyon tek haneye düşünceye kadar sürdürülmesinin önündeki ciddi engellerden birisidir. Bu tür olumsuzlukları aşabilmenin yolu beklentileri olumlu hale getirebilmekten geçer. Onu yapabilmek için de sosyal, siyasal ve ekonomik sorunları kapsayan ayrıntılı bir program yapmak ve uygulamaktan geçer.

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

“Nasıl Yatırım Yapılır?” – Kitap Özeti

Yayınlanma:

1 gün önce|

25/06/2025Yazan:

BankaVitrini

Kitap Künyesi

-

Kitap Adı: Nasıl Yatırım Yapılır?

-

Alt Başlık: Kişisel Yatırımın Cesur ve Yeni Dünyasına Yolculuk

-

Yazarlar:

-

Peter Stanyer

-

Masood Javaid

-

Stephen Satchell

-

-

Çevirmen: S. Cem Çiloğlu

-

Yayınevi: The Economist Books / Türkçe baskı: Epsilon yayınevi

-

Dil: Türkçe (Orijinal dil: İngilizce)

-

Kapsam: Yatırımın temellerinden başlayarak kişisel finans, portföy yönetimi, risk dağılımı ve yeni nesil yatırım araçlarına kadar geniş bir perspektif sunar.

-

Hedef Kitle: Yatırıma yeni başlayacak bireyler, kişisel finansına yön vermek isteyenler ve stratejik portföy oluşturmak isteyen yatırımcılar.

İçerik Özeti

-

Yatırımın Temel İlkeleri

-

Risk ve Getiri Dengesi

-

Portföy Teorisi

-

Fon Seçimi ve Dağılımı

-

Alternatif Yatırım Araçları (ETF’ler, tahviller, emtialar, kripto varlıklar)

-

Yatırım Psikolojisi ve Karar Alma Süreçleri

-

Güncel Piyasa Gelişmeleri ve Etkileri

“Nasıl Yatırım Yapılır?” – Kitap Özeti

1. Yatırımın Temelleri

Kitap, yatırımın amacını net şekilde tanımlayarak başlar: paranın zaman içindeki değerini korumak ve artırmak. Yatırımcılar için temel kavramlar olan risk, getiri, zaman ufku, likidite gibi konular ele alınır.

📌 Ana fikir: Her yatırım bir risk içerir; önemli olan bu riski bilinçli şekilde yönetebilmektir.

2. Portföy Oluşturma ve Risk Dağılımı (Diversifikasyon)

Yazarlar, yatırımcılara tüm yumurtaları aynı sepete koymamaları gerektiğini anlatır. Portföy oluştururken farklı varlık türleri arasında dağılım yapmanın önemi vurgulanır: hisse senetleri, tahviller, nakit, emtialar, alternatif yatırımlar gibi.

📌 Ana fikir: Sağlam bir yatırım stratejisi; çeşitlendirme, maliyet bilinci ve hedefe uygunlukla mümkündür.

3. Varlık Sınıfları ve Araçlar

Bu bölümde yatırım yapılabilecek başlıca varlıklar detaylı şekilde anlatılır:

-

Hisse senetleri: Uzun vadede büyüme sağlayan ama dalgalı ürünlerdir.

-

Tahviller: Daha düşük riskli, ama sınırlı getirili.

-

Nakit ve mevduat: Güvenli ama enflasyona karşı kırılgan.

-

Alternatif yatırım araçları: Gayrimenkul, hedge fonları, özel sermaye ve son zamanlarda kripto varlıklar gibi yeni trendler.

📌 Ana fikir: Her varlık sınıfının risk-profili farklıdır ve yatırımcının hedeflerine göre seçilmelidir.

4. Zaman ve Psikoloji Faktörü

Yatırımcıların en büyük düşmanlarından biri kendileridir. Korku, açgözlülük, sürü psikolojisi gibi duygusal faktörlerin yatırım kararlarını nasıl etkilediği anlatılır. Piyasa zamanlamasının zor olduğu, uzun vadeli düşünmenin önemi vurgulanır.

📌 Ana fikir: Duygusal kararlar yerine disiplinli bir yatırım stratejisi başarı getirir.

5. Yatırım Stratejileri ve Yaklaşımlar

Pasif ve aktif yatırım farkı, endeks fonlarının avantajları, değer ve büyüme yatırımcılığı gibi farklı yatırım stratejileri açıklanır. Ayrıca, yaşa ve gelir seviyesine göre yatırım stratejileri örneklenir.

📌 Ana fikir: Herkesin yatırım stratejisi kişisel durumuna, hedeflerine ve risk toleransına uygun olmalıdır.

6. Geleceğe Hazırlık ve Yeni Trendler

Kitabın son bölümleri geleceğin yatırım dünyasına odaklanır. ESG (çevresel, sosyal ve yönetişim kriterleri), yapay zeka destekli algoritmalar, robo-danışmanlar, fintech’ler gibi konular ele alınır.

📌 Ana fikir: Yatırım dünyası hızla değişiyor; bilgiye açık ve adapte olabilen yatırımcılar öne çıkacak.

Genel Değerlendirme

Bu kitap, yatırım dünyasına giriş yapmak isteyenler için bilimsel temellere dayalı, pratik ve anlaşılır bir kılavuzdur. Hem yeni başlayanlar hem de stratejisini geliştirmek isteyen yatırımcılar için değerli bilgiler sunar.

ALTIN - DÖVİZ - KRIPTO PARA

Ateşkesle petrol geriledi. Faiz indirim umuduyla Türk piyasaları canlandı

Yayınlanma:

2 gün önce|

25/06/2025Yazan:

BankaVitrini

İran ve İsrail, 12 gün süren çatışmaların ardından Trump’ın aracılığıyla ilan edilen ateşkese büyük ölçüde uyarken, taraflar zafer ilan etse de ateşkesin kırılgan olduğu ve karşılıklı ihlâl suçlamalarının sürdüğü görülüyor. ABD Savunma İstihbarat Teşkilatı’nın ön raporuna göre, Trump’ın “nükleer programı yok ettik” iddiasına karşın İran’ın nükleer kapasitesi yalnızca birkaç ay geriye itildi; yeraltı tesislerin girişleri kapansa da altyapı büyük ölçüde sağlam kaldı. Bu gelişme, Trump’ın İran’a yönelik hava saldırısının başkanlığının en büyük siyasi kumarı olarak görülmesine yol açarken, “sınırlı müdahale ile büyük diplomatik zafer” stratejisinin uzun vadede ters tepebileceği vurgulanıyor. Özellikle Trump’ın kampanya döneminde verdiği “sonsuz savaşlara son” sözleriyle çelişen bu adım, hem MAGA hareketinde kafa karışıklığına neden oldu hem de dış politikada kırılganlık yarattı. Nitekim Reuters/Ipsos anketine göre kamuoyunun sadece %36’sı saldırıyı destekliyor, Trump’ın genel onay oranı ise %41’e gerileyerek ikinci döneminin en düşük seviyesine inmiş durumda.

Dün ateşkesin kırılganlığına dair gelen haber akışlarına rağmen piyasalar, yaşananları bir belirsizlik değil, taşların yerine oturması için gereken bir geçiş süreci olarak yorumladı ve günü iyimser bir havada tamamladı. Jeopolitik tansiyonun düşmesi ve Hürmüz Boğazı’nın kapanmayacağına dair beklentiler, arz endişelerini yatıştırırken, tahterevalli misali hareket eden petrol fiyatları savaş öncesi seviyelere geri döndü. Brent petrolün varil fiyatı %12 gerileyerek 67 dolar seviyesini test etti.

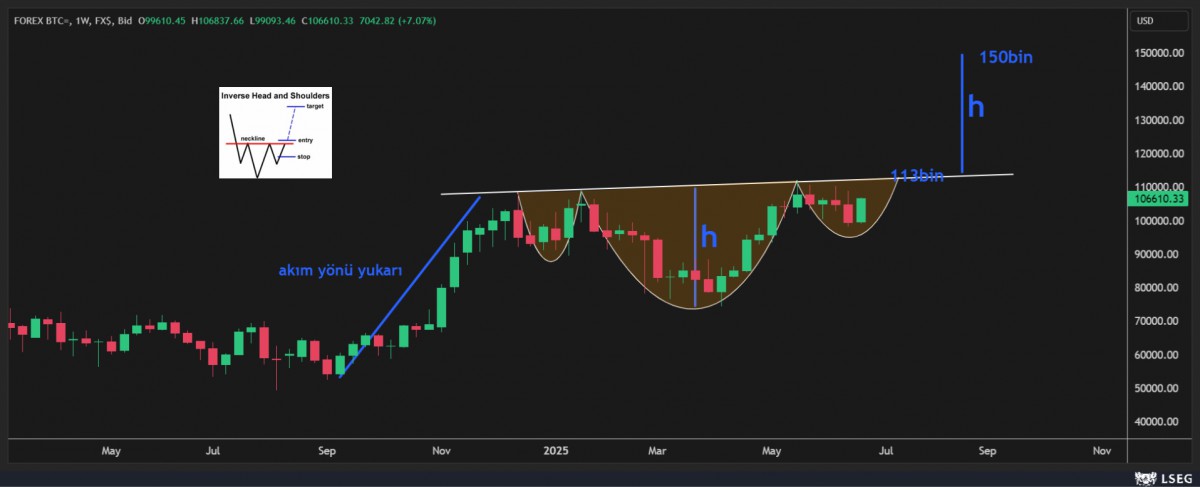

Güvenli liman altın, geçtiğimiz hafta artan risklerle 3,450 doları görmesinin ardından, ateşkes haberiyle birlikte 3,295 dolara kadar geri çekildi ve bu sabah itibarıyla 3,330 dolar seviyesine toparlandı. Altındaki bu düzeltme, gümüş fiyatlarını da baskıladı. On üç yılın zirvesine yürüyen hareketin başlangıç noktası olan 35,25 dolar seviyesi dün bir kez daha test edilse de, bu sabah gümüşün yeniden 36 dolar seviyesine toparladığını görüyoruz. Öte yandan, fiat para sistemine olan güvenin sarsıldığı bu dönemde alternatif değer saklama aracı olarak öne çıkan Bitcoin, 107bin dolar seviyesine yükselerek direnç hattını zorlamaya başladı. Asıl ivmenin ise 113 bin dolar seviyesinin aşılmasıyla hız kazanacağı görüşündeyiz (bakınız grafik).

FED Başkanı Powell, Kongre’de yaptığı yarıyıl sunumunda, henüz faiz indirimine gitmek için acele etmeyeceklerini yineledi. Yaz aylarında gümrük tarifelerinin enflasyonu yukarı çekmeye başlayabileceğini belirten Powell, bu gelişmelerin para politikası kararları açısından belirleyici olacağını vurguladı. Güçlü seyreden işgücü piyasası ve tarifelerin nihai etkisine dair belirsizlik nedeniyle temmuz toplantısı dâhil, kısa vadede faiz indiriminin gündemde olmadığını açıkladı. Powell, FED’in Trump yönetiminin ticaret politikalarına destek ya da karşı durmak gibi bir amacı olmadığını, ancak bu politikaların enflasyon üzerindeki etkisinin dikkatle izlenmesi gerektiğini ifade etti.

Powell’ın ifadeleri, yatırımcıların temmuzda faiz indirimi beklentilerini azaltmasına, bunun yerine eylül ayında bir indirim olasılığını daha fazla fiyatlamasına neden oldu. FED’in mevcut para politikası duruşunu koruduğunu yineleyen Powell, enflasyonun gerçekten sınırlı kalması durumunda faiz indiriminin erkene çekilebileceğini de söyledi. Öte yandan, Trump’ın Powell’a yönelik eleştirileri yeniden gündeme gelirken, Başkan’ın FED’in politika faizini en az 2-3 puan daha düşük seviyeye çekmesi gerektiği yönündeki açıklamaları da dikkat çekti.

Vadeli kontralara göre, FED’den sene sonuna kadar 60 baz puan yani en az iki kez 25 baz puan faiz indirimi fiyatlanıyor. Powell’ın açıklamalarına rağmen son üç haftadır gerileyen 10 yıllık gösterge ABD tahvil faizi %4,30 seviyesini test etti. Dolar zayıflığı ise şiddetini daha da artırdı: DXY 97’li seviyelere kadar gerileyerek son üç yılın en düşük seviyesini test ederken, EURUSD paritesi ise 1,1640 seviyesini test ederek son dört yılın zirvesine yürüdü. Daha basit bir anlatımla, eğer dolar sene başı 100 seviyesinde ise bugün 90 seviyesine gerilerken, EUR ise 112 seviyesine yükseldi!

İsrail-İran savaşında taraflar ateşkesi resmî olarak kabul etmeleri ve petrol fiyatlarının savaş öncesi döneme geri gelmesi Türk mali piyasalarını belirgin derecede olumlu etkiledi. Jeopolitik riskler ve beraberinde artan enerji fiyatlarına paralel Haziran toplantısını pas geçen TCMB’nin Temmuz toplantısında 350 baz puan faiz indirimine gideceğine kesin gözüyle bakılınca, TL ve TL cinsi varlıklara alım geldi. Şöyle ki, savaş süresince negatif etkilenen hisse senetleri, dün de bültenimizde belirttiğimiz üzere alımlara sahne olarak günü %3,4 yükselişle tamamladı. Teknik mânâda yukarıda 9,800 endeks seviyesine kadar yükseliş isteğinin korunacağını düşünüyoruz. Bu da ilave %3 yükseliş potansiyeli demek. Öte yandan, faiz indirimlerinin ‘yarayacağı’ bankacılık sektörüne de alıcı gözle bakmak gerektiğini belirtmiştim. Dün XBANK günü %4,3 yükselişle günü tamamlarken, yine faiz indirimi beklentisi ile iki yıl vadeli gösterge bileşik faiz yaklaşık 2,5 puan düşüşle %42,5’e kadar geriledi. USDTRY kuru 39,70’li seviyelere kadar yükselmesi ardından yönünü hafifçe de olsa aşağıya çevirerek 39,58 seviyesini test etti. CDS risk primi yeniden 300 baz puanın altına geriledi.

Havanın olumluya dönmesi ile Hazine 2030 vadeli USD cinsi sukuk ihracı için bankaları dün yetkilendirdi. İhaleye gelep talep 5 milyar doları aşarken, Hazine 2,5 milyar dolar borçlandı; nihai getiri %6,85 oldu. Benzer bir şekilde bir önceki gün de Eximbank da %7 getiri ile 500 milyon dolar büyüklüğünde 3 yıl vadeli tahvil ihracı yapmıştı.

Dün Türkiye cephesinde açıklanan reel sektör güven endeksi ve finansal kesim dışındaki firmaların net döviz pozisyonu dikkatimizi çekti. Haziran ayında mevsimsellikten arındırılmış seriye reel sektör güveni son 10 ayın en düşük düzeyinde gerçekleşirken, enflasyon beklentilerindeki düzelme ise devam etti. Öte yandan, finansal kesim dışındaki firmaların net döviz pozisyonu Nisan ayında bir önceki aya göre yaklaşık 12 milyar dolar daha bozulurken, toplam açık pozisyon 172 milyar dolar seviyesine gelerek son yedi yılın en yükseğine ulaştı. Açıklanan İSO 500 verilerinde, şirketlerin yaptığı faaliyet kârın neredeyse tamamının finansman maliyetine gittiğini düşünürsek, şirketlerin yüksek TL faiz yerine faaliyetlerini sürdürmek adına riskli olsa da döviz kredisine baş vurduklarını görüyoruz!

ABD borsalar geceyi %1’in üzerinde yükselişle tamamlarken, yeni gün başlangıcında, Pasifik’in diğer ucunda iyimser havanın koruduğunu görsem de kazanımların çok da güçlü olmadığını not edelim. ABD borsalarının vadeli işlemlerinde de hafif de olsa eksiler göze çarpıyor. Öte yandan gözler Lahey’de toplanan NATO Zirvesini takip ediyor. Liderler, ABD Başkanı Trump’ın baskısıyla savunma harcamaları hedefini GSYH’nin %5’ine çıkarma konusunda uzlaştı. Bu yeni hedef, Trump’ın uzun süredir dile getirdiği müttefikler daha fazla ödemeli talebine yanıt niteliğinde ve 10 yıl içinde hayata geçirilmesi planlanıyor. Harcamaların %3,5’i doğrudan savunma (askerî harcamalar, silahlar vb.), %1,5’i ise siber güvenlik, altyapı ve enerji güvenliği gibi destekleyici kalemlere ayrılacak.

NATO Zirvesi kapsamında Sn. Cumhurbaşkanı Erdoğan ile Trump bir araya geldiler. İkili ilişkiler, bölgesel ve küresel konular ele alınırken, Trump’ın Netanyahu’ya daha fazla ABD saldırısı beklememesi gerektiğini ilettiğini okuyoruz. Mali piyasaların makro gündemi bugün sakin görünüyor. ABD’de açıklanacak yeni konut satışları takip edilebilir. Her ne kadar küresel arenada haber akışı yoğun olsa da, gözler bir diğer taraftan 30 Haziran tarihinde CHP Kurultayına yönelik iptal duruşmasına çevrildi. İptal yönünde (mutlak butlan) bir karar ihtimalinin zayıf olmadığını özellikle Kılıçdaroğlu’nun basına yansıyan açıklamalarından düşünmeye başladık!

Bitcoin

Teknik mânâda Ters Omuz Baş Omuz (TOBO) görünümü hâkim olsa da, hareketin akım yönü biraz kafamızı karıştırıyor. Normalde TOBO için akım yönünün yani hareketin başlangıç kısmının aşağı yönlü olması gerekirdi. Yine de, 113bin dolar civarında olan boyun çizgisine dikkat edeceğiz. Üzerinde kapanış görmemiz durumunda, teknik mânâda 150bin dolar seviyesinin önünün açılacağını düşünüyoruz.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Piyasa Beklemiyordu! Bitcoin Neden Patlama Yaşadı?

Yayınlanma:

2 gün önce|

25/06/2025Yazan:

BankaVitrini

Son günlerde Bitcoin fiyatlarında dikkat çekici bir yükseliş yaşandı. Uzun süredir dar bir bantta hareket eden Bitcoin, 106.000 $ seviyesini aşarak yatırımcıların dikkatini yeniden üzerine çekti. Bu yükselişin arkasında hem küresel gelişmeler hem de piyasa içi dinamikler bulunuyor. İşte Bitcoin’in yükselmesinin arkasındaki dört temel neden:

1️⃣ Jeopolitik Gerilimin Azalması: Orta Doğu’da Ateşkes Umudu

İsrail ile İran arasında tırmanan tansiyon, Bitcoin gibi “güvenli liman” olarak görülen varlıklara ilgiyi artırmıştı. Ancak özellikle İran’ın sınırlı misillemesi sonrası bölgedeki sıcak çatışma ihtimalinin azaldığı yönündeki haberler, yatırımcıların riskli varlıklara dönüşünü sağladı. Trump’ın devreye girerek geçici ateşkesi desteklediğine dair söylentiler, piyasalarda olumlu bir hava estirdi. Bu gelişmeler Bitcoin fiyatında yukarı yönlü bir kırılmanın önünü açtı.

2️⃣ Kurumsal Spot Bitcoin ETF’lerine Güçlü Talep

ABD’de spot Bitcoin ETF’lerine olan kurumsal ilgi dikkat çekici düzeyde artış gösterdi. Sadece 24 Haziran’da yaklaşık 350 milyon dolarlık giriş kaydedildi. Toplamda 10 günlük süreçte 499 milyar dolara ulaşan akımlar, Bitcoin piyasasına kurumsal güvenin yeniden arttığını gösteriyor. CoinShares verilerine göre geçen hafta kripto yatırım ürünlerine 1.24 milyar dolar giriş oldu; bunun 1.1 milyar doları yalnızca Bitcoin’e yapıldı.

3️⃣ Short Squeeze Etkisi: Kısa Pozisyonların Tasfiyesi

Yükselişin önemli nedenlerinden biri de, Bitcoin’de açılmış olan 121 milyon dolarlık short (açığa satış) pozisyonunun tasfiye edilmesiydi. Kripto piyasasının genelinde ise yaklaşık 358 milyon dolarlık kısa pozisyon likiditeye uğradı. Bu tür durumlar, yükselişi hızlandıran bir “short squeeze” etkisi yaratır; yani yatırımcılar zararı azaltmak için yükselen piyasaya sonradan girmek zorunda kalır ve bu da yükselişi daha da hızlandırır.

4️⃣ Makroekonomik ve Teknik Göstergelerin Uyumu

FED’in faiz indirimi beklentileri, düşen petrol fiyatları ile birlikte enflasyon baskısının azalması ve teknik grafiklerdeki pozitif sinyaller (örneğin, hareketli ortalamaların yukarı yönlü kesişimi) Bitcoin için uygun bir zemin hazırladı. Uzmanlar, bu teknik ve temel faktörlerin birleşimiyle Bitcoin’in önümüzdeki süreçte 120.000 $ seviyesini test edebileceğini öngörüyor.

Bitcoin Neden Yükseldi?

| Neden | Açıklama |

|---|---|

| Jeopolitik Riskin Azalması | Risk iştahını artırarak BTC’ye yönelimi tetikledi |

| ETF Girişleri | Kurumsal talep ile hacim arttı |

| Short Squeeze | Kısa pozisyonların kapanması ani yükselişi destekledi |

| Makro + Teknik Sinyaller | Piyasa momentumunu yukarı taşıdı |

Bitcoin’in yükselişi sadece tek bir gelişmeye değil, çok katmanlı bir etkenler zincirine dayanıyor. Özellikle kurumsal talep ve teknik göstergelerin desteğiyle fiyatlarda yukarı yönlü hareketin devam edebileceği konuşuluyor.

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (848)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.144)

- BASINDA BİZ (60)

- BORSA (453)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.853)

- GÜNCEL (3.233)

- GÜNDEM (3.199)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.250)

- SÜRDÜRÜLEBİLİRLİK (475)

- VİDEO Vitrini (19)

- YAZARLAR (1.058)

- Ali Coşkun (24)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (65)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (35)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

CGTN: Çin ve Orta Asya ülkeleri iş birliğini pekiştirme sözü verdi

“Nasıl Yatırım Yapılır?” – Kitap Özeti

KÜÇÜKLERE/BÜYÜKLERE YAZ OKUMALARI-II

Ateşkesle petrol geriledi. Faiz indirim umuduyla Türk piyasaları canlandı

Veri Okumayan Yönetici, Karanlıkta Yürür

Piyasa Beklemiyordu! Bitcoin Neden Patlama Yaşadı?

Finans Koltuğundan CEO Masasına

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

DENİZBANK: Bir GMY istifası daha!

İsrail İran’a Neden Saldırdı?

Papara’dan açıklama: Özür diledi

Firma Finans Bilinci Neden Stratejik Bir Güçtür?

Finansın En Önemli 10 Formülü ve Önemi

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

- SON DAKİKA | Borsa günü düşüşle tamamladı 26/06/2025

- İkinci el araçta 6 ay 6 bin km ve ilan kısıtlaması 2026’ya uzatıldı 26/06/2025

- TEMMUZ ASGARİ ÜCRET ZAMMI: Asgari ücrete ara zam gelecek mi? Asgari ücret ara zammı ne kadar olacak? 26/06/2025

- Diyarbakır Türkiye’nin enerji arz gücüne katkı sağlıyor 26/06/2025

- İnşaat malzemesi sanayi bileşik endeksi yılın ilk artışını gösterdi 26/06/2025

- SON DAKİKA | Kamu işçilerinin zam pazarlığında ikinci teklif tarihi belli oldu 26/06/2025

- TCMB rezervlerinde 7 haftanın ardından ilk gerileme 26/06/2025

- İkinci el otoda 6 ay-6 bin kilometre kısıtlaması uzatıldı 26/06/2025

- İkinci el otomobil satışında '6 ay-6 bin km' düzenlemesi uzatıldı 26/06/2025

- "Türkiye'nin maliyet bazlı rekabet gücü 2015 yılı seviyesinin altına indi" 26/06/2025

- H&M'den ürün tedariğinde pazara yakınlık planı 26/06/2025

- ABD'de işsizlik maaşı başvurularında sert düşüş 26/06/2025

- Kredilerde büyüme yeniden hızlandı 26/06/2025

- Hatice Karahan: Dünyadaki merkez bankalarıyla sınır ötesi ödemeler konusunda çalışıyoruz 26/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı