Kamu bütçesi aracılığıyla kaynakların çeşitli kamu hizmetlerine tahsisi sağlanır. Peki mevcut kaynakların bir hizmetten diğerine tahsis edilmesine hangi “temel”de karar verilir?

Gelişmiş ekonomiler için sorunun cevabı oldukça basit. Bütçe kaynakları sosyal refahı artırmaya, beşeri sermayeye, çevreye yatırıma daha çok aktarılır. Türkiye’nin de içinde bulunduğu gelişmekte olan ekonomilerde, gelişmiş ekonomilerdekine benzer kamu harcamaları genelde arka planda kalır. Çünkü gelişmiş ülkeler ligine çıkmak için altyapı, üstyapı yatırımlarına önem ve öncelik vermek gerekir ve bütçeden buralara kaynak aktarımı devam eder.

Aslında ana akım iktisat anlayışına göre devletin yatırım yapmasına da gerek yoktur, hatta var olanlar özelleştirilmelidir. O nedenle kamu yatırımlarının bütçedeki payı minimuma iner. Fakat yine de devlet varlığını yollar, köprüler, havalimanları olarak göstermeye çalışır ki o zaman da etrafımıza baktığımızda gördüğümüz gibi kamu-özel işbirliği projeleri artar.

Yüksek enflasyon ve onu devam ettiren tüm faktörlerle mücadelede her zaman söylediğimiz gibi para politikasının yanında onunla koordineli bir şekilde maliye politikası da yer almalı. Dolayısıyla sıkı para politikasının yanında maliye politikası da sıkılaşmalı.

Bu sıkılık geçtiğimiz yıl temmuz ve ağustos aylarında vergi artışlarıyla denendi. Ancak enflasyonu besleyen bir sonuç ortaya çıktı.

Gelir dağılımının bozulduğu, orta direğin neredeyse kaybolduğu bir toplumda daha fazla vergi yüküne katlanılmasındansa, kamunun harcamalarına bir set çekmesi gerekiyordu.

Şimdi kamuda tasarruf paketiyle resmî taşıtların ve taşınmazların edinilmesi ve kiralanması, haberleşme giderleri, personel görevlendirmeleri, kırtasiye ve demirbaş alımları, temsil, tören, tanıtım, enerji alımları vb giderlerinde tasarruf yapılması bekleniyor. Aslında genel seçim sonrasında Bakan Mehmet Şimşek Tasarruf Genelgesini imzalayarak kamu kuruluşlarını tedbirlere uymakla talimatlandırmıştı.

Peki tasarrufa başlayacak olan kamu, ne zaman ve kadar harcamacı olmuştu?

Kamu, seçim ekonomisi uygulayarak harcamacı yapısını 2023 genel 2024 yerel seçimlerinde sürdürdü. Ayrıca 2022 ve 2023 yıllarında ek bütçe çıkarıldı. 2023 ek bütçesi cari bütçenin yüzde 25’i kadardı. 2024 bütçesi de 2023 bütçesinin neredeyse iki katı olarak bütçeleştirildi. Bir başka deyişle harcanacak “çok para” vardı.

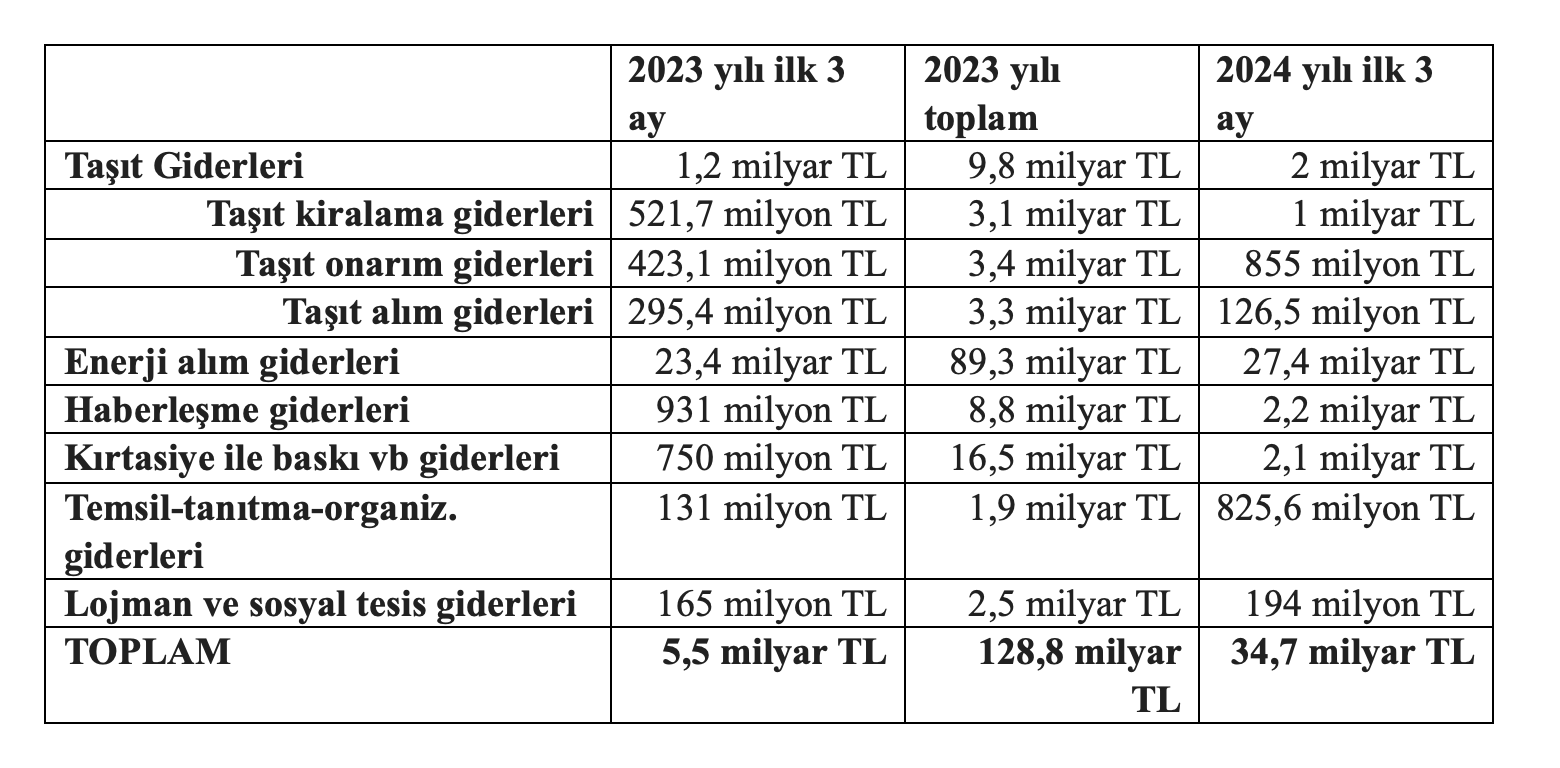

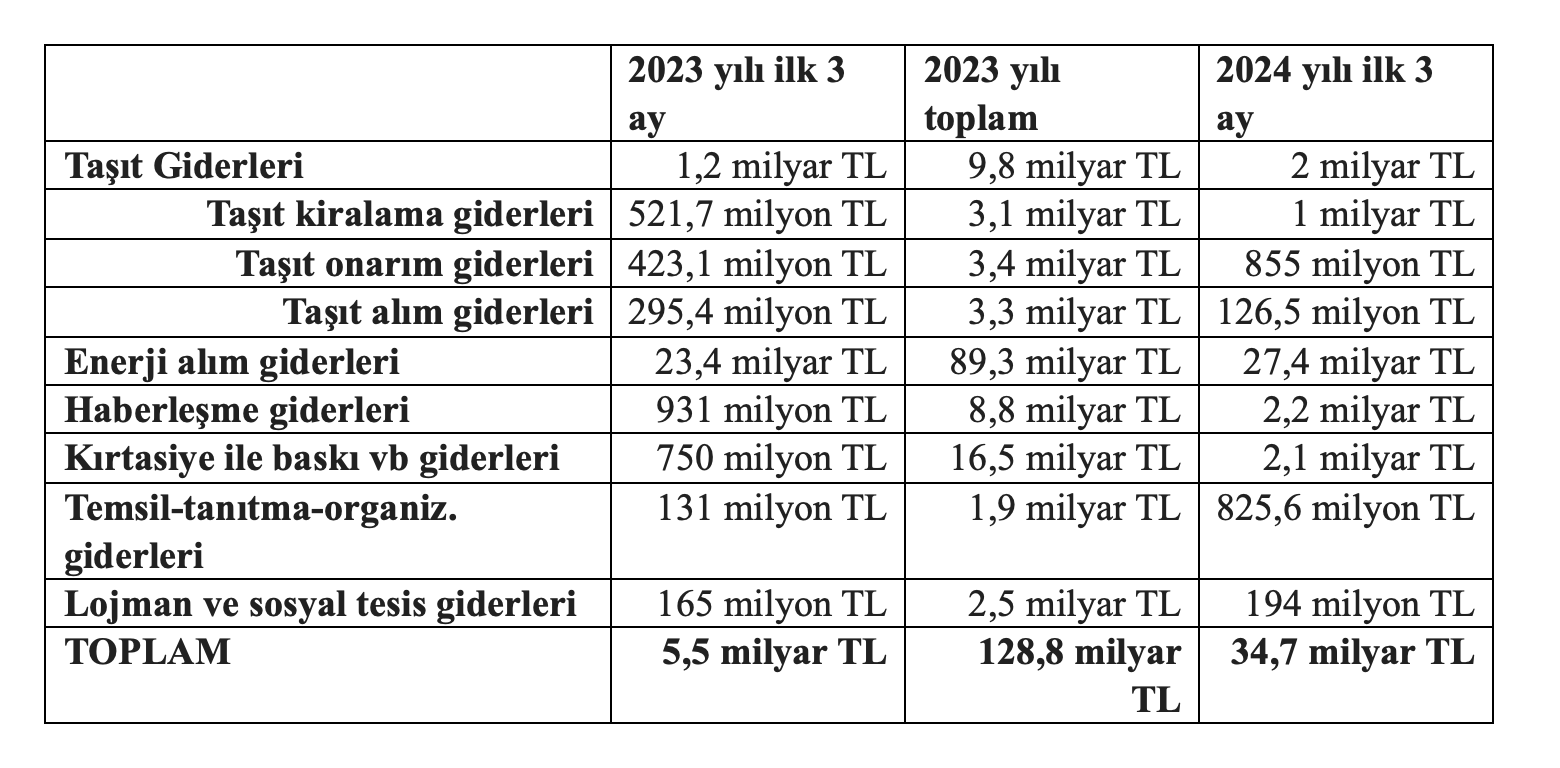

Aşağıdaki tabloda bir karşılaştırma yaptım. Henüz 2024 ilk çeyrek bütçe gerçekleşmeleri açıklandığı için 2024 ilk çeyrek bütçe verilerini 2023 ilk çeyrek ile karşılaştırdım. Ayrıca 2023 bütçe kullanımı nasıl başlamıştı ve genel seçimler sonrası nasıl bitti, görmek açısından da 2023’ün tamamını tabloya ekledim.

Kamuda tasarruf ile adeta özdeşleşen taşıtlarla ilgili giderlerin neden azaltılması gerektiği tabloda açıkça görülüyor. 2023 ilk üç ayda taşıt giderleri 1,2 milyar TL iken, 2023 yılını yaklaşık 10 milyar TL ile kapatmış durumda. Taşıt kiralama ve alım giderleri 2023 ilk çeyrekten sonra seçim ile beraber hızla artmış, doğal olarak tamir, bakım, onarım giderleri de katlanmıştır.

Haberleşme giderleri 2023 ilk çeyrekte 931 milyon TL iken sadece 9 ayda yaklaşık 8 milyar TL artmış. 2024 ilk çeyrekte de 2 milyarın üstüne çıkmış. Kamunun kırtasiye, baskı giderleri de aynı şekilde 2023 ilk üç aydaki 750 milyon TL düzeyinden 16,5 milyar TL’ye kadar çıkmış.

Yine temsil, tanıtma, ağırlama, organizasyon giderleri de bir başka itibar göstergesi gibi, 2023 ilk çeyrekte sadece 131 milyon TL iken 1,9 milyar TL’ye kadar yükselmiş. 2024 ilk çeyrekte de 1 milyar TL’ye yaklaşmış.

Sonuçta tasarrufa gidilmesi beklenen tablodaki giderler 2023 ilk çeyrekte 5,5 milyar TL ama bu yıl ilk çeyrekte zaten 34,7 milyar TL harcanmış.

Bugün “kamuda tasarruf tedbirleri” kapsamında tüm bu kamu giderlerinin kısılması gerektiği açıklanırken, bir yıl içinde böyle fahiş tutarlara ulaşmasının nedenlerinin de açıklanması gerekmez mi?

Prof. Dr. Binhan Elif YILMAZ-T24

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce

BANKA HABERLERİ12 ay önce

BANKA HABERLERİ12 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM5 ay önce

GÜNDEM5 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce