Erol Taşdelen

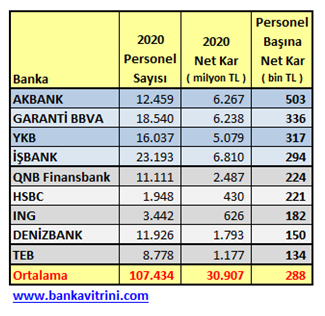

Personel başına karlılıkta AKBANK açık ara önde

TBB verilerine göre bankalar 2020 yılında 258 şube kapadı. Özel bankalar 1.548 personel azalırken; Yabancı sermayeli bankalar 1.844 personel azalttı. Kamu dışındaki bankalar 3.392 personel azaltırken Kamu bankaları 1.227 personel artış yapmasına rağmen sektör 2.170 çalışan azalması ile yılı kapadı. Bütün bunlar personel başına karlılık verimine yansıdı mı ? 1 Nisan 2020’de personel çıkarılma yasağı uzatılmaması halinde sektörde 7 ile 10 bin personel azaltılması bekleniyor.

Erol Taşdelen

Türkiye’de Ekmek Üretimi: Katkı Maddeleri, Genetik Müdahaleler ve Kimyasal İşlemler

Erol Taşdelen

Eşler Arasında Finansal İhanet: Aileyi Sessizce Yıkan Tehlike

ALTIN - DÖVİZ - KRIPTO PARA

Krizler sıradanlaştı mı? Yatırımcı artık şok olmuyor!

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı