- Pazar akşamı, kafamda yazmak istediğim o kadar çok konu başlığını en basit ve en anlaşılır şekilde nasıl sıralayacağımı düşünürken, Çin lideri Xi’nin beş yıl aradan sonra Avrupa ziyareti, Fransa Lideri Macron’un “Avrupa ölümcül tehlike altında” başlıklı The Economist makalesi, televizyonda gençliğimin efsane şarkıcısı Madonna’nın Brezilya konserine katılan 1,6 milyon kişiyi görerek bir anda kendimi Like a Prayer ve Papa Don’t Preach şarkısını söylerken buldum. TCMB net rezervlerinin her gün milyarlarca dolar artışına artık alışırken, not artırımlarının da devamını beklerken, yabancı yatırımcının TL öneriler ve yurtiçi yerleşiklerin de dövizden çıkmaya başladığı bir ortamda, ben de BIST30 endeksinde USD bazlı önemli bir yukarı yönlü kırılım gerçekleşmesini fırsat bilerek, bu hafta TCMB enflasyon raporu ve Başkan Karahan’ın mikrofon karşısına geçmesi öncesinde, Bireysel Emeklilik (BES) portföyümde değişikliğe giderek uzun bir yıllardır taşıdığım altın fonlarımı satıp ağırlıklı olarak hisse senedi ve para piyasası fonuna geçtiğimi yeri gelmişken not edeyim.

- Çin Lider Xi, beş yıl aradan sonra Avrupa turuna çıktı. Amerikan New York Times gazetesi, Xi’nin ziyaretinin Brüksel-Washington ilişkilerini zayıflatmayı hedeflediğini savundu. Xi’nin gündeminde, AB ile ticari anlaşmazlıkların olduğunu okuyoruz. Bu arada The Economist’te Fransa Lideri Macron’un “Avrupa ölümcül tehlike altında” başlıklı makalesine denk geldim. Marine Le Pen karşısında zorlanmaya başlayan Macron’un bu sert çıkışı belki iç siyasete yönelik olsa da, Rusya’nın Ukrayna işgalinin Avrupa’yı büyük bir risk altına soktuğunu, Avrupa’nın kendi güvenliğini sağlaması gerektiğini, ekonomik olarak da AB’nin Çin ve ABD’nin çok gerisinde kaldığını söyleyerek radikal önlem çağrısında buldu. Avrupa’nın bir zamanlar büyüme motoru olan Almanya’nın da artık Avrupa’nın hasta adamı olarak lanse edildiği bir ortamda, Cassandra’nın Çığlığı misali, Macron’un söylemlerinin göz ardı edilmemesi gerektiğini düşünüyoruz.

- Dönelim ilk önce haftanın son iş gününe. TÜİK verilerine göre, Nisan ayında enflasyon piyasa beklentileri paralelinde sonuçlandı. TÜFE aylık %3,18 artarken, yıllık enflasyonu da %69,80 seviyesine taşıdı. Alt kalemlerde alkollü içecekler ve tütün harcama grubunda %9,56 oranında aylık artış dikkatimizden kaçmazken, lokanta ve otellerde grubunda %4,69; giyim ve ayakkabıda %4,58; ev eşyasında ise %4,11 oranında artış, TCMB’nin de hemen hemen her platformda belirttiği üzere özellikle hizmet sektöründeki fiyat katılığını bir kez daha gözler önüne serdi. Bu noktada para politikasının görevini yerine getirdiği, finansal koşulların sıkı olduğunu, lâkin fiyat katılığının maliye politikaları çerçevesinde ele alınması gerektiğinin altını çizelim. Enflasyonda tepe seviyenin kuvvetle muhtemel görüldüğü veya Mayıs verisi ile Haziran başında görüleceğini; akabinde ise baz etkisi ile de olsa enflasyonda düşüş sürecinin başlayacağını düşünüyoruz.

- TCMB’nin sene sonu TÜFE enflasyon tahmininin %36 seviyesinde olmaya devam ettiğini piyasanın ise (TCMB Piyasa Katılımcıları Anketi son veri) %44 seviyesinde olduğunu not edelim. Bu bağlamda, 9 Mayıs tarihinde Enflasyon Raporu ve Başkan Karahan’ın toplantıda yapacağı sunumu dikkatle takip edeceğiz. Her ne kadar toplantıda enflasyon hedefini değiştirmesini beklemesek de, TL’de esen olumlu rüzgâr sonrasında yabancı yatırımcılar gibi biz de yeni döneme ait TCMB’nin yaklaşımını anlamaya çalışacağız. Özellikle, TL’de reel olarak değerlenme ibaresini politika metnine sokan TCMB’nin değerlenme konusunu biraz daha netleştirmesini bekliyoruz. Ne demek reel olarak değerlenme? Daha önce de bültenlerimizde belirttiğimiz üzere, kur artışının enflasyonun altında seyretmesi anlamına geliyor. Hatta, Cuma günü açıklanan veriler sonrası, yılın ilk 4 ayında enflasyon %19,58 artarken, USDTRY kurunda yükseliş yaklaşık %9,50 oldu. Yani? TL’de reel olarak değerlenme başladı bile!

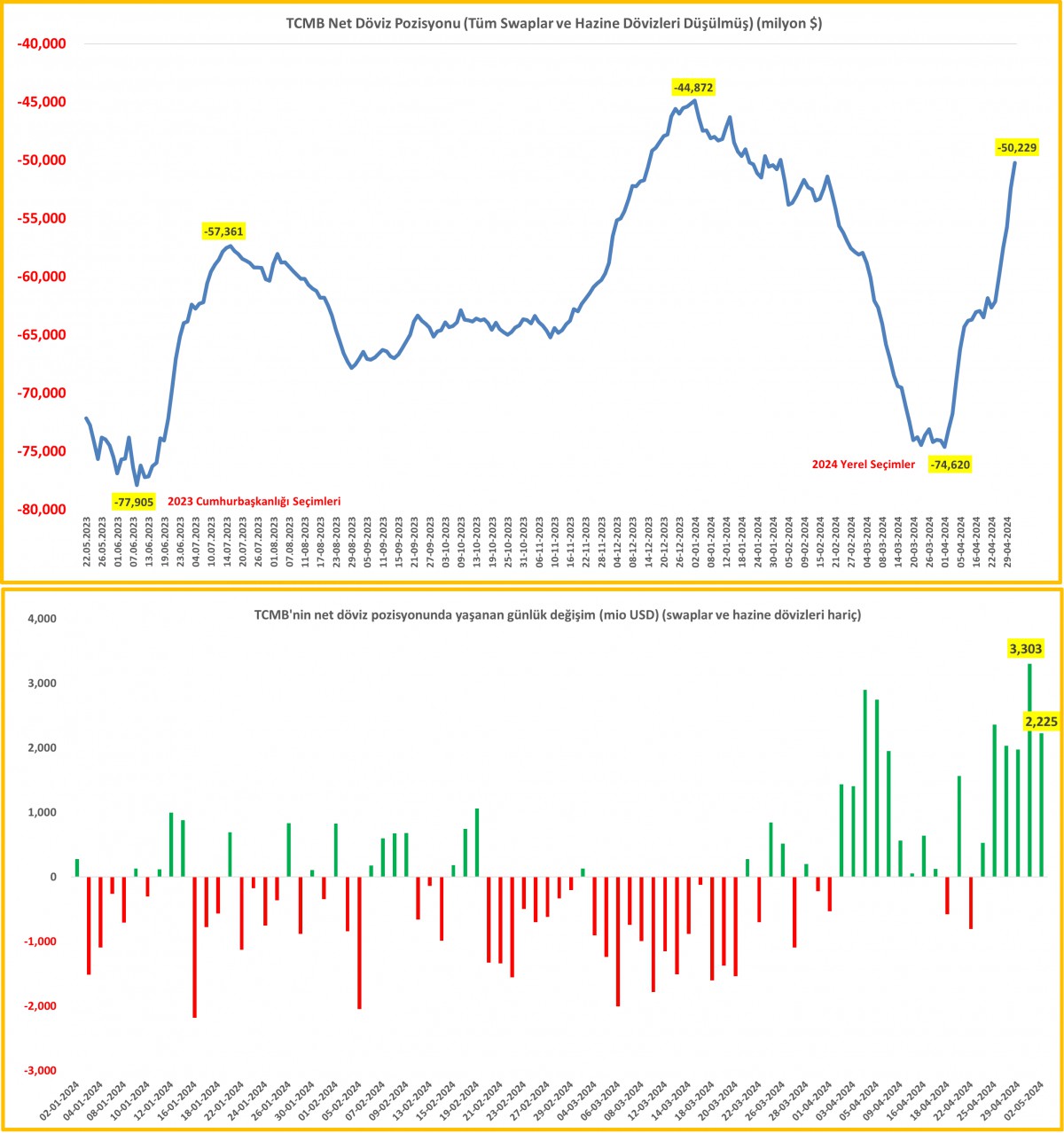

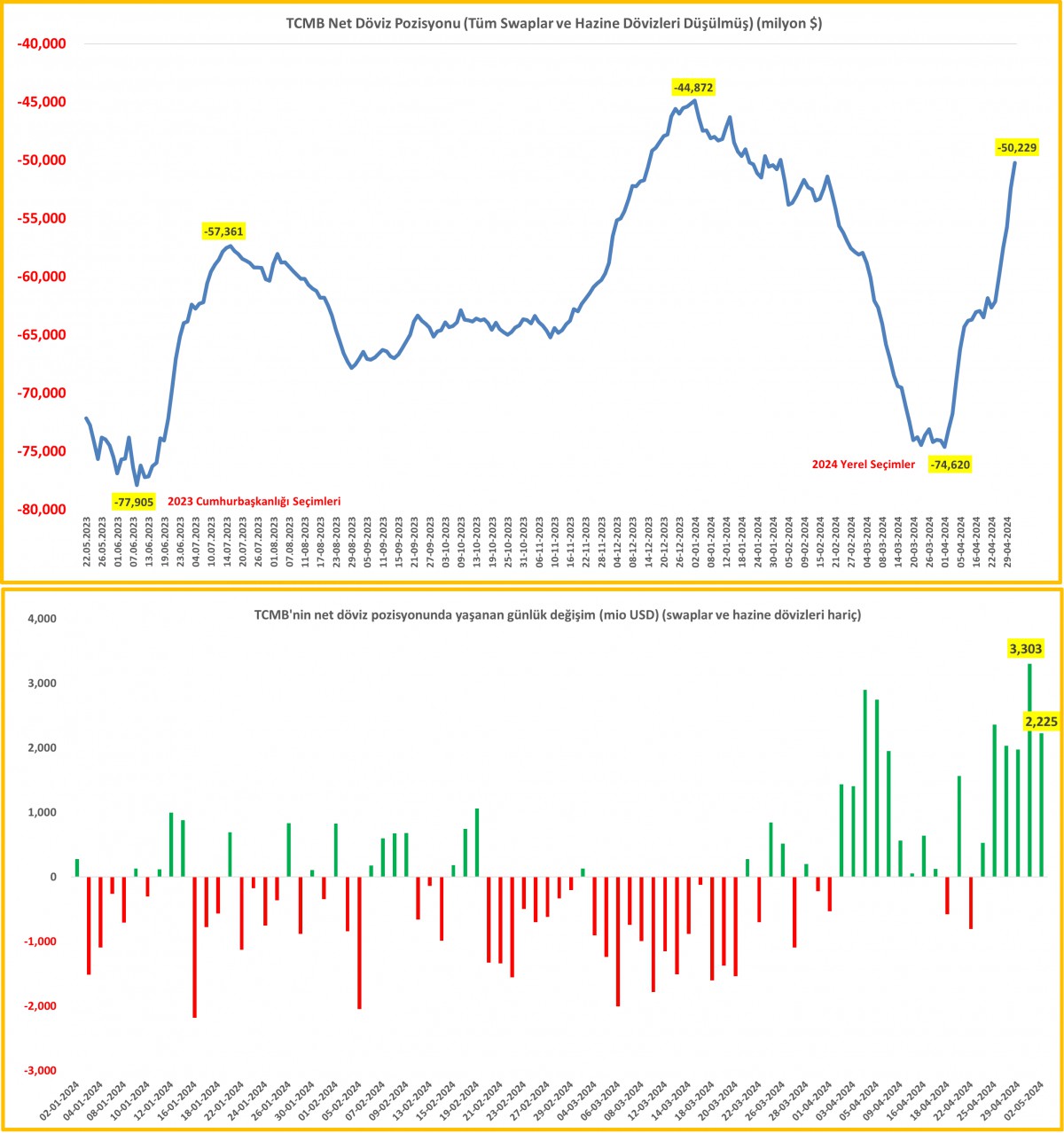

- Biraz daha argümanımızı güçlendirelim. TCMB’nin net döviz pozisyonu (swap ve kamu dövizleri hâriç) Nisan ayı geneli ve Mayıs ayının ilk iş gününde yaklaşık 24 milyar dolar artış kaydederek yerel seçimler öncesi yaşanan kayıpları da telafi etti. Bu çok olumlu bir gelişme! Öte yandan, haftanın son iş günü açıklanan TCMB menkul kıymet istatistiklerine göre, 26 Nisan haftasında, yabancı yatırımcının hisse senedi pozisyonu yaklaşık 155 milyon dolar azalırken, Devlet İç Borçlanma Senetleri (DİBS) ise aksine 604 milyon dolar artış kaydetti. JP Morgan’ın Türkiye’yi gelişmekte olan ülkeler tahvil endeksindeki ağırlığını arttırması sonrası bu trendin daha da artmasını bekliyoruz. DİBS cephesinde yaşanan yabancı girişinin bu yılın en yükseği olduğunu not edelim. Demek ki yabancı yatırımcı da gelmeye başladı!

- TCMB döviz piyasasında sahanın diğer tarafına geçerek 24 milyar doları almasaydı, kurun daha da çok düşeceğini rahatlıkla söyleyebiliriz. Lâkin bu noktada, kurun çok da düşmesi isteniyor mu sorusunu da sormak gerekiyor. Neden mi? Cevabı yine Cuma günü açıklanan Ticaret Bakanlığı’nın öncü verilerine bakarak cevaplayalım. Nisan ayında ihracat geçen yılın aynı dönemine göre önemli bir değişim kaydetmezken, ithalat ise %4,2 oranında artış kaydetti. Bu sonuçla dış ticaret açığı %13,3 büyüyerek 10 milyar dolar düzeyinde gerçekleşti. Her ne kadar Bakan Şimşek ve ekibinin kaleme aldığı program işliyor olsa da, dış ticaret rakamları ne yazık ki arzu edildiği düzlemde ilerlemiyor keza iç talep oldukça güçlü! TL’nin çok da değer kazanması rekabet avantajı penceresinden bakılırsa çok da arzu edilen bir durum değil! Burası önemli. USDTRY kurunun Nisan ayını yükseliş kaydetmeden tamamladığını ve Mayıs ayından da TL pozitif havanın devam ettiğini hatırlalatılım. Mevcut eğilim, hem bizim, hem de yine Piyasa Katılımcıları Anketi’nde son veri olan yıl sonu USDTRY 40,00 medyan kur beklentisinin belirgin anlamda altında bir eğilime işaret ettiğini görmekle birlikte, esen ılımlı rüzgârların da yardımı ile özellikle sonbahara kadar TL’de pozisyon almanın mantıklı olacağını düşünüyoruz.

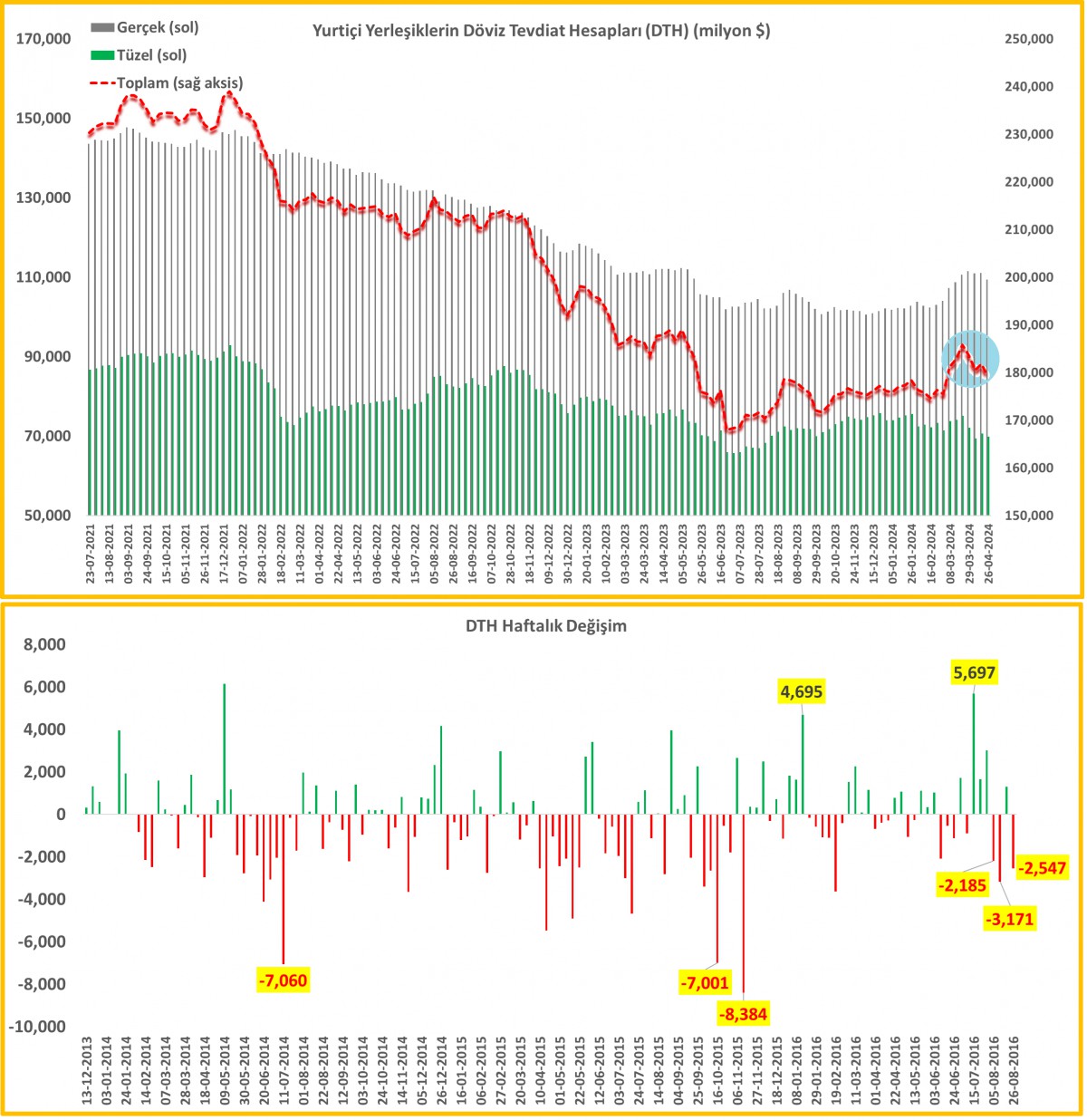

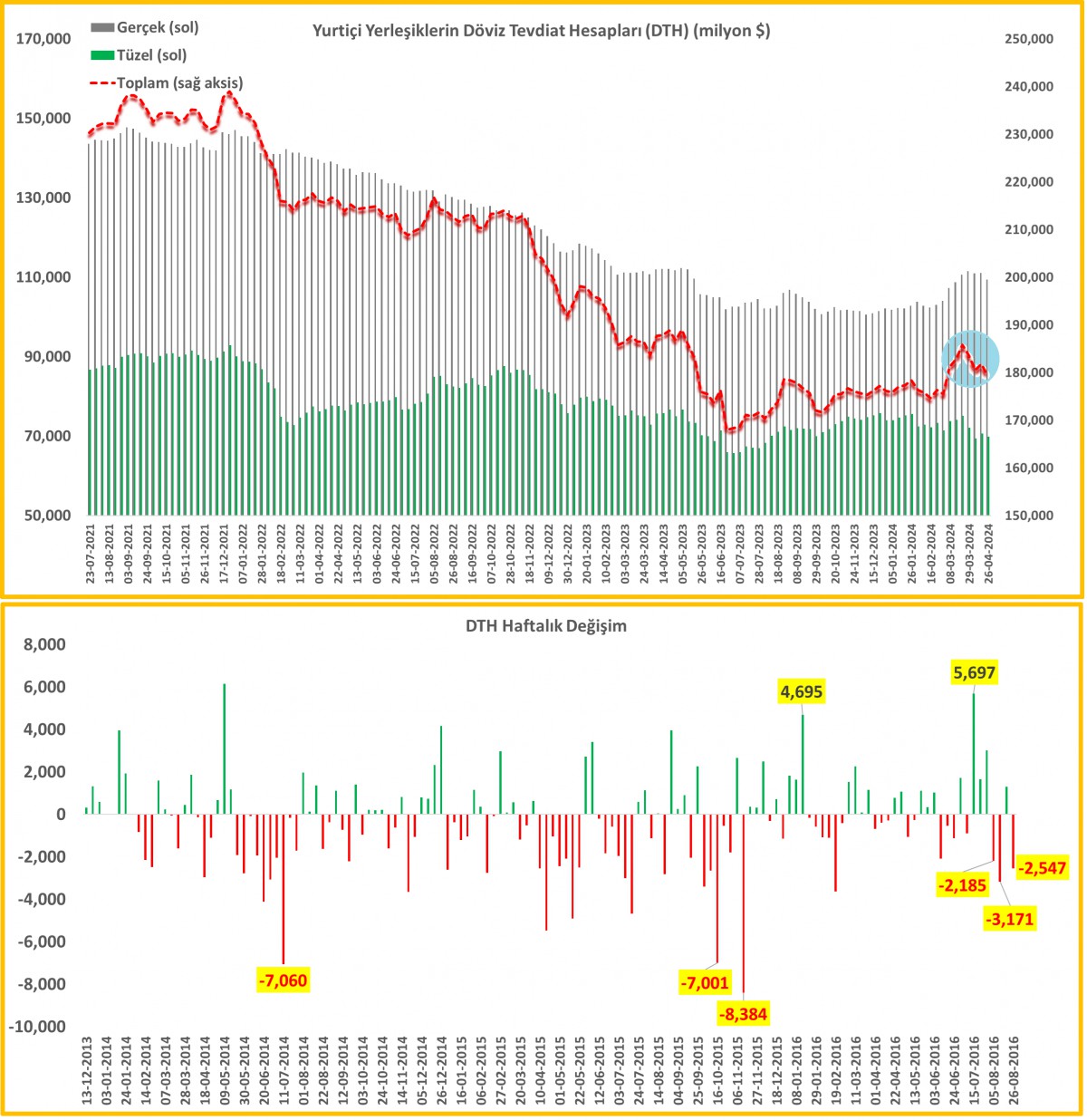

- Hatırlayacak olursanız, Citibank geçen hafta 6 ay sonrası için (6 ay vadeli forward) “Dolar sat TL al” önerisinde bulunmuştu. Halk arasında bu durum 6 ay sonra kur düşecek şeklinde yanlış bir yoruma neden olmuş. Halbuki doğru yorum, 6 ay sonra Doların TL karşısında yükseleceği ama TL faizin ima ettiği kadar yükselmeyeceği şeklinde olmalıdır. Bu bağlamda, sonbahara kadar TL ve TL cinsi varlıklardan faydalanmanın oldukça mantıklı olacağını düşünüyoruz. TCMB verilerine göre yurtiçi yerleşiklerin döviz mevduatları (DTH) son dört haftada 6,6 milyar dolar azalırken (TL varlıklara ilgi artarken) yerli ve yabancı yatırımcı ilgisi ile dolar bazlı BIST30 endeksinde haftalık kapanışı oldukça güçlü bir sinyal olarak okuduk (bakınız grafik). Eğer teknik beklentimiz gerçekleşecekse, 330 dolar seviyesindeki teknik seviye üzerinde 15 ay sonra gerçekleşen kapanış ardından 430-440 dolar seviyesinin teknik anlamda mümkün olabileceğini düşünüyoruz. Kişisel BES fonumda yaptığım değişikliğin de umarım gerekçelerini biraz daha iyi anlatabilmişimdir.

- Siyasi ve jeopolitik olarak her şey toz pembe olmasa da, TCMB’nin kararlı duruşu sonrasında, ekonomik risklerin azaldığını rahatlıkla söyleyebilirim. Zaten, ödemeler dengesinde kriz beklentisinin de oldukça azalması sonrasında, beklentilere paralel Uluslararası Kredi Derecelendirme Kuruluşu S&P Cuma gecesi Türkiye’nin kredi notunu artırdı. Görünümün de pozitif olması, bir sonraki adımın da artırım yönünde olacağını bizlere anlatıyor. Türkiye’nin Haziran ayında gri listeden çıkması ile yabancı ilgisi daha da artacaktır!

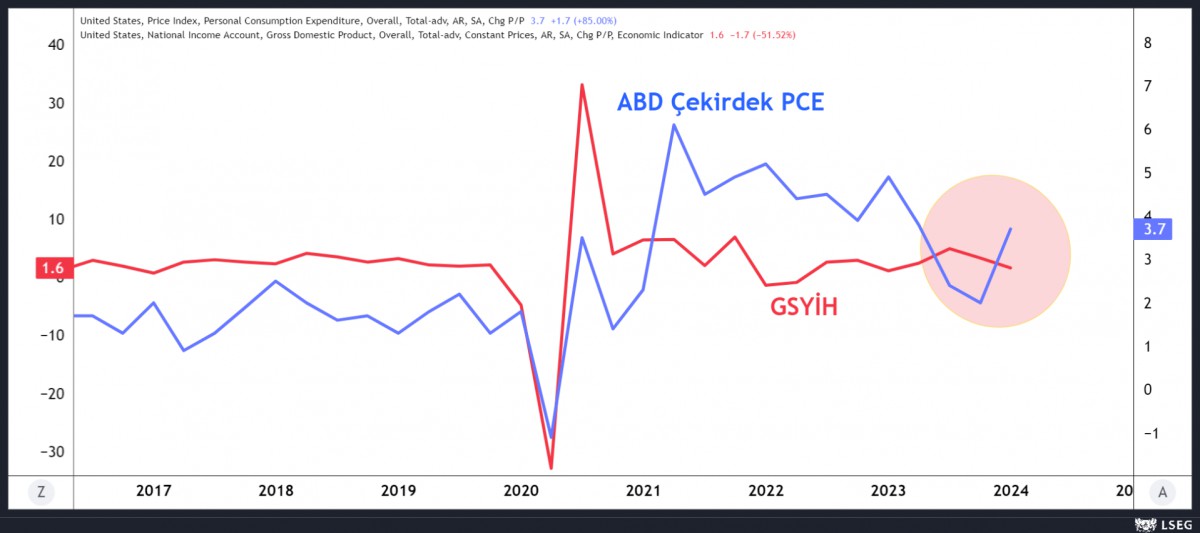

- Dönemli biraz da yurtdışı piyasalara. Her ayın ilk Cuması olduğu üzere, ABD’de açıklanan ve ekonominin gidişatı hakkında önemli ipuçları veren hatta FED’in de karar alma aşamasında belirleyici bir veri set olan istihdam raporu beklentileri karşılayamadı. Raporun zayıf olarak kabul edilmesi sonrası, piyasalar haftanın son iş gününü adeta ‘bayram’ havasında tamamladı. ABD’den son dönemde güçlü gelen veriler sonrası FED’in faiz indirim ihtimalini azaltmıştı. Ancak, tarım dışı istihdam raporu sonrası, faiz indirim beklentileri artış kaydederken (yıl sonuna kadar iki kez) artan risk iştahına paralel Nasdaq endeksi Cuma gecesini %2 yükselişle tamamlarken, 10 yıllık ABD tahvil faizi %4,50 seviyesinin altına geriledi. Doların da değer kaybetmesi ile EURUSD paritesi 1,08 seviyelerine doğru hareketlenirken, direnişin parası Bitcoin teknik mânâda beklediğimiz aşağıda 58bin dolar seviyesini test ederek yönünü sert bir şekilde yukarı çevirmek suretiyle 64bin dolar seviyesine kadar yükseldi. Bu bağlamda, Bitcoin’e olan inancımız ve yükseliş beklentimiz yeşerirken, kıymetli madenlerde ise özellikle de altında yorgunluk emareleri görüyoruz. Altının ons fiyatı 2,300 dolar seviyesinde salınarak gelişmelere pek de tepki veremezken, gümüş ise kırdığı (26 dolar) direncini yeniden test etmesi ardından 27 dolar seviyesine toparlardı. Uzun yıllardır oldukça değersiz kalan gümüşte yükseliş beklentimizi korurken, her iki enstrümanda da uzun pozisyonlarımızın devam ettiğini not edelim.

- Yeni gün başlangıcında, Asya piyasalarında iyimser bir başlangıç görüyoruz. USDJPY paritesi otoritenin iki kez sert müdahalesi sonrası 153 seviyesine kadar gerilerken, gösterge endeks Tokyo borsası yatay bir seyir izliyor. Öte yandan, Çin’de açıklanan PMI verileri sonrası Şangay borsasının %1,5 yükseldiğini not edelim. Bu haftanın makro veri seti açısından gündemi sakin görülürken, yukarıda da değindiğim üzere gözler Çin Devlet Başkanı Xi’nin Avrupa ziyaretine çevrildi. Macron’un sert çıkışı ve beraberinde yeniden alevlenen Rusya-Ukrayna savaşı gündemi meşgul ediyor.

>Borsa İstanbul 30 Endeksi (USD bazlı)

Dolar bazlı BIST 30 endeksinde haftalık kapanışı oldukça güçlü bir sinyal olarak okuduk. Eğer teknik beklentimiz gerçekleşecekse, 330 dolar seviyesinin üzerinde 15 ay sonra gerçekleşen kapanış ardından 430-440 dolar seviyesini yukarıda hedefleyeceğiz. Hisse senetlerinde ağırlık artırılabileceğini düşünüyoruz.

>BTCUSD

Zayıf ABD istihdam raporu sonrası artan risk iştahı ile yönünü yeniden yukarıya çeviren Bitcoin’in ilk etapta 71bin dolar seviyesini test etmesini ve devamı da getirmesini bekliyoruz.

>TCMB net döviz pozisyonunda yaşanan günlük değişim

Nisan ayının son iş gününde 3,3 milyar dolar artan net rezervler, 2 Mayıs tarihinde de 2,2 milyar dolar daha arttı. Bu rakamları olumlu ve mutluluk verici olarak okuyoruz. Son 19 iş günün toplam artış 24 milyar dolar.

>DTH

Yurtiçi yerleşiklerin döviz mevduatları (DTH) son dört haftada 6,6 milyar dolar azaldı.

Emre Değirmencioğlu

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM5 ay önce

GÜNDEM5 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce