Hazine ve Maliye Bakanı Mehmet Şimşek’in Dünya Bankasından (DB) 18 milyar dolar tutarında ek kredi alınmasıyla ilgili anlaşmaya varıldığını açıklaması üzerine pek çok soru ve tartışma konusu ortaya atıldı. Bu soruların çoğu toplumun son yıllarda kamu kesiminin para ve para kullanımı konusunda yaşadığı travmayı yansıtacak şekilde kuşkularla dolu bulunuyor. Bu sorulardan en önemlilerini yanıtlayayım.

Soru: DB kredisiyle IMF’den alınacak para arasında ne fark vardır?

Yanıt: DB, kamu kesiminin yatırım projelerine veya kamu kesiminin sektörel yeniden yapılanma programlarına kredi verir. Proje kredileri için örnek olarak liman yapımı projeleri, atık tesisi projeleri, depreme maruz kalan bölgelere altyapı yapım projeleri vb. verilebilir. Program kredilerine örnek olarak da sağlık sektörü iyileştirme programı kredisi, mali sektör yeniden yapılandırma programı kredisi gibi örnekler verilebilir. DB, son yıllarda ağırlıklı olarak iklim ve çevre projelerine kredi vermektedir.

IMF’in vereceği destekler (IMF, bir banka gibi düşünülmediği için verdiği paralara kredi yerine destek gibi ifadeler kullanılıyor) proje ile bağlantılı değildir. IMF, ödemeler dengesinin finansmanı amacıyla destek verir. O nedenle de alınan paranın belirli bir proje için harcanması söz konusu değildir, DB kredisine göre daha rahat ve geniş bir kullanım alanı vardır.

Soru: DB ve IMF’den alınan paraların kullanımı nasıl olur?

Yanıt: DB’den kredi kullanılabilmesi için ilgili kamu kurumunun yatırım projesini veya yürüteceği programı (fizibilite etüdü, çevre etkileri, ekonomiye etkileri vb. kapsayacak ayrıntıda) hazırlayarak Hazine aracılığıyla DB’ye sunması gerekir. DB uzmanları bu sunumu incelerler ve eğer uygun görürlerse ülke için öngörülen CPF (ülke ortaklık çerçevesi) içine alarak onaya sunarlar. DB İcra Direktörleri Kurulu onaylarsa bu projeye kredi çıkarılır. Bu krediyle ilgili ihaleler, pazarlıklar vb. DB ihale yöntemlerine göre yürütülür ve harcamalar ondan sonra onaylanır. Bir başka ifadeyle DB, bu harcamaları proje şartnamesine ve DB ihale yöntemlerine uygun yapılıp yapılmadığını denetim altında tutar.

IMF’ye başvuru bir niyet mektubuyla (letter of intent) yapılır. Başvuran ülkenin Maliye Bakanı ve Merkez Bankası Başkanının imzasını taşıyan bu mektupta ilgili ülke, ekonominin içinde bulunduğu durumu, ödemeler dengesi sıkıntılarını anlattıktan sonra bu sıkıntıları çözmek için neler yapacağını, hangi önlemleri alacağını anlatır. Bu mektup üzerine IMF bir program hazırlar, bu programa alınacak önlemleri ve ulaşılacak hedefleri (performans kriterleri) yazar. Ülkenin içinde bulunduğu duruma göre bir destek miktarı belirler ve bunu taksitler halinde kullandırmaya başlar. İlk ağızda bu miktarın belirli bir kısmını (mesela yüzde 10’unu) peşin olarak öder (front loading – ön yükleme.) Sonra da her üç ayda bir ülkenin aldığı önlemlerle o döneme ilişkin performans kriterlerini tutturup tutturmadığını denetleyerek ilgili taksiti öder. IMF’den gelen paranın kullanımı(performans kriterlerini bozmayacak şekilde) serbesttir, bir projeye bağlı değildir. Bununla birlikte performans kriterleri, bütçe açığını düşürmek, cari açığı azaltmak, sosyal güvenlik sisteminin, sağlık sisteminin yükünü azaltmak gibi genellikle oldukça zorlayıcı kriterlerdir. Bu kriterleri yerine getirmek mesela emekli yaşını daha ileri taşımak, ücret artışlarını daha da sınırlandırmak, vergileri artırmak gibi ağır uygulamalara yol açar. IMF ile anlaşmalar genellikle toplumda büyük tepki görür ve acı reçete olarak adlandırılır ve IMF aleyhinde kızgınlık yaratır. Oysa sorun IMF’nin getirdiği acı reçetede değil siyasetçilerin o acı reçeteyi uygulamaya yol açacak popülist yaklaşımlarıdır. Ama siyasetçiler büyük bir ustalıkla sorumluluğu IMF’ye atarak bu işten sıyrılırlar.

Soru: DB kredileri ve IMF desteğinin maliyeti ve geri ödenme vadeleri nasıldır?

Yanıt: DB kredilerinin faizleri geri ödeme vadesine göre USD Libor + 0,80 ile 1,80 arasında, geri ödeme vadeleri de 5 – 20 yıl arasında değişir. Ortalama vadeyi 10 – 15 yıl arası kabul etmek yanlış olmaz.

IMF desteklerinin faizleri kullanılacak destek miktarına göre değişir. Bu faiz iki parçadan oluşur: Temel faiz (SDR piyasa faizinin üzerine konulacak bir miktar) ve ek faiz. IMF’ye ödenecek faiz ülkenin IMF’deki kotasına ve kullanılacak miktarın bu kotayı ne kadar aşacağına bağlı olarak artar. Temel faiz oranı bugün itibarıyla yüzde 4.09’dur. Bunlara ek olarak belirli oranda taahhüt ücretleri alınır. IMF desteklerinin geri ödenmesi tipik bir stand by düzenlemesi için 3 yıl, süresi uzatılmış destekler için 5 yıldır. Bu süreler, IMF’den yapılacak kullanımlar sona erdiği tarihten sonra başlar.

Soru: DB kime kredi verir? DB’den kredi almak yerine IMF’den destek alsak daha iyi olmaz mıydı?

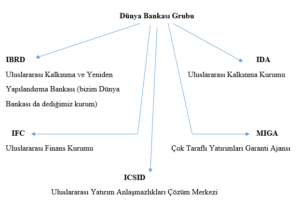

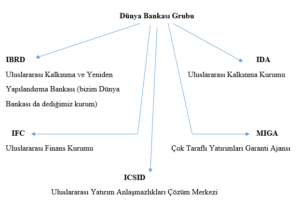

Yanıt: DB, yalnızca kamu kesimi kurumlarına kredi verir. Dünya Bankası şemsiyesi altında yer alan IFC (Uluslararası Finans Kuruluşu) ise özel kesim kuruluşlarına kredi verir. Grupta bir de fakir ülkelere faizsiz ve uzun süreli (30 yıla kadar) kredi veren IDA (Uluslararası Kalkınma Ajansı) vardır. Türkiye, 1970’e kadar IDA’dan kredi kullanmıştır. O tarihten sonra fakir ülkeler grubundan çıktığı için IDA’dan kredi kullanmamıştır.

DB kredisi ile IMF desteği çok farklı imkânlardır. Yukarıda değindiğim gibi DB belirli projeler için kredi verir, IMF ise ödemeler dengesi sıkıntısına girmiş veya girecek durumda görünen ülkeye destek sağlar. İkisi birbiri yerine ikame edilecek imkânlar değildir. DB kredisini konut kredisi, IMF desteğini de bir anlamda ihtiyaç kredisi gibi düşünebilirsiniz. IMF’den alınacak destek ağır koşullar içerir. Bir önceki dönemde bol keseden yapılan harcamaların faturasının ödenmesini gerektirir ve siyasal iktidarı sıkıntıya sokar.

Soru: DB ve IMF bugüne kadar Türkiye’ye ne kadar destek verdi?

Yanıt: Türkiye, üye olduğu 1947 yılından bu yana DB’den 200’den fazla proje için 50 milyar doların üzerinde kredi kullanmıştır.

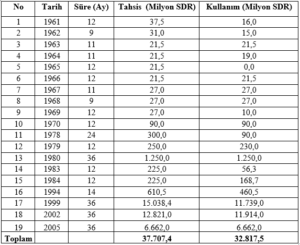

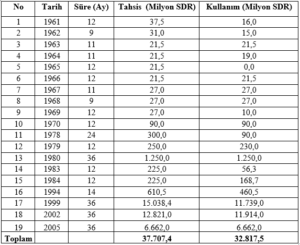

Türkiye 1947 yılında üye olduğu IMF ile bugüne kadar 19 stand by düzenlemesi yapmış ve bunlar karşılığında yaklaşık 33 milyar SDR tutarında destek kullanmıştır. IMF ile yapılan stand by ve benzeri düzenlemelerde öngörülen destekler ve fiilen kullanılan miktarlar aşağıdaki listede yer alıyor (SDR ya da özel çekme hakları hem IMF’nin hesap ölçüsü hem de IMF tarafından ülkelere tahsis edilen sanal rezervin adıdır. Bugün itibarıyla 1 SDR = 1,33 Dolardır.)

Soru: DB’den sağlanacak olan proje kredileri içinde Kanal İstanbul projesi de var mı?

Yanıt: DB henüz üzerinde anlaşıldığı ifade edilen CPF çerçevesindeki projeleri ve tahsis edilecek miktarları yayınlamadı. O nedenle bu yeni CPF çerçevesinde hangi projelerin yer aldığını bilmiyorum. Kanal İstanbul’un bu listede olacağını sanmıyorum. Çünkü Dünya Bankası çevre konusunda üzerinde bu kadar itiraz yapılmış, siyasal tartışma konusu olmuş, sivil toplum örgütlerince karşı çıkılmış, uluslararası bir antlaşmayı (Montrö Boğazlar Antlaşması) zedeleyebilecek bir projeyi normal olarak finanse etmez. Buna karşılık küreselleşmeyle birlikte ABD’nin tek başına hegemon devlet konumuna geçmesi sonrasında eskiden önemli ölçüde bağımsız karar alabilen IMF ve DB üzerinde büyük bir etki oluşturduğu ve bu iki kurumun ABD Hazinesinin neredeyse talimatına bakar hale geldiği de dikkate alınmalıdır. (İki kurumun da en büyük hissedarı konumdan olan ABD bunlara beş yılda bir artırılan sermaye (kota) katkısını vermeyince ve lehte oy kullanmayınca bu kurumlar çalışamaz hale geliyor.)

Ekler:

DB Türkiye projeleri için link (bu son açıklanan proje demeti henüz burada yer almıyor):

https://projects.worldbank.org/en/projects-operations/projects-summary?&searchTerm=&countrycode_exact=TR

Kaynak:

Ahmet Söylemezoğlu, Küresel Ekonomi Düzeni: Kurumlar ve Kurallar (Remzi Kitabevi.)

Mahfi Eğilmez, IMF, Dünya Bankası ve Türkiye (Creative Yayıncılık) tükendi, yeni basımı yok.

Dünya Bankası Grubu Kurumları

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce