EKONOMİ

FAİZLER YÜKSELİRKEN REEL PİYASA NE DURUMDA

Ekonomist Erol TAŞDELEN Reel Piyasadaki gözlem ve deneyimlerini paylaşmaya devam ediyor…

Yayınlanma:

2 yıl önce|

Yazan:

Erol Taşdelen

Faiz oranları, Enflasyon aynı anda yükseliyor; ülke parası hızla değer kaybediyor ise Kriz Ekonomisinin tam ortasındayız demektir. Böyle dönemlerde; uygulanan Para Politikasının etkisi kısa sürede beklemek gerçekçi olmaz. Yapısal Reformlar ile desteklemeden; sadece Para Politikası araçları ile de bu girdaptan çıkılabilmesi mümkün değil. Piyasalarda GÜVEN duygusunun kaybedilmesi kısa sürer fakat bunun yerine oturtulması bazen yıllar alır. Kendi vatandaşın GÜVEN duygusunu yaşamayıp tasarruflarını %65-70’lere kadar döviz ve döviz varlıklara sığınırken; evlerdeki kasalar ve banka kiralık kasaları altın ve döviz doluyken; YABANCI yatırımcıyı kurtarıcı olarak beklemek ise gerçeklerden ne kadar uzaklaştığının göstergesi.

Reel Piyasada neler oluyor; alınan tedbirler etkisini nasıl gösteriyor; tünelin ucundaki ışık gün ışığı mı, gelen trenin ışığı mı bir bakalım…

Kriptoya giden paralar nereden geldi

Son beş yıldır Banka Kaynakları hiçbir dönemde, son yıllardaki kadar gerçeklikten uzak, amacı dışında kullanılmamıştı. İspatlanması zor ama gözlemlerden ve verilerden tahmin etmek zor olmuyor; Tüketici kredilerin önemli bir kısmı gerçek ihtiyaçlar için değil Kripto Para alımında kullanıldı; Borsa’da hisse senedi alımında döviz alımında kullanıldı. Kripto para piyasasında Avrupa’da 1. Dünya’da 4. olmakla övünürken kimse bu değirmenin suyunun nereden geldiğini sorgulamadı. Önemli bir kısmı banka kaynaklı kredi idi! Banka kredi gerekçelerine baksan ahalimiz evinin eşyasını değiştirdi; mobilyasını yeniledi; evini tadilat etti ama gerçekte öyle olmadığını en iyi bankacılar biliyor.

Borsa yatırımcısı kalıcı mı?

Borsa yatırımcı sayısı Halka arzlarla birlikte 8 milyonu aştı ama bunun kalıcı olması çok zor. Borsaya halka arzların en az yarısı kalıcı olmayacak; nerede ise her başvuru yapana BİST onay verdi. Onlarca firma sırada bekliyor. Önümüzdeki beş yıl içinde yarısı borsada olmaz. Zaten borsada dönen paranın önemli kısmı da küçük bir azınlığın elinde. Vatandaşın kazanma olasılığı çok düşük. Spekülatif işlemlerdeki ceza yetersiz ve geçici olmasını ekleyince, maddi kayıplar yaşayacak birçok vatandaşı üzecek gibi gözüküyor! Dövize talebin düşmesi için Kamu eli ile Borsaya yönlendirme son yıllarda bilinen bir durum. Emekli ve Kamu fonları aktif kullanıldığı ve ağırlığının arttığı bir dönem yaşandı.

Reel Piyasada şaşkınlık ve akıl tutulması yaşanıyor

Banka kaynakları son beş yıldaki seçim süreçlerinde halka dağıtıldı; dalga geçtiğimiz “şak diye 10 milyar dolar satacaksın” söylemi de fiiliyatta uygulanınca bir de baktık ki pokerde elimizdeki kağıtlar aynadan görülürken biz blöf yapar konuma düşmüşüz. Merkez Bankası rezervleri erimiş, eksiye düşmüş. İmalata, Sanayiye, Tarıma üretime gitmesi gereken kaynaklar hoyratça kullanınca “tüketerek bir yere gidilemeyeceği” anlaşıldı. Süreç içinde Kara Para Cennetine özendiği suçlaması ile Türkiye’nin FATF tarafından Gri Liste‘ye dahil edilmesi; Rating Raporu düzenleyen kurumların peş peşe not indirerek yatırım yapılabilir ülke notunun 5-6 kademe altına düşmemiz; Kredi Risk Primi notu olan CDS’in yükselmesi de eklenince gelmesi planlanan dövizler gelmesini bırak, olanlar da Tahvil ve Borsa’daki satışlarla kaçışlar ile karşılaştık. Aksi de beklenemezdi zaten. “Kötü para iyi parayı kovar” yaşayarak öğrendik! Dövizi bastırırken tam da yabancılar çıkış sürecinde adamlara dolaylı bir de maddi katkı sağlamış olduk. Sıkışan süreç; malumunuz üzerine yerel seçimleri de beklemeden “Normalleşme; Rasyonelleşme” adında Hazine ve Maliye Bakanı Mehmet ŞİMŞEK ve MB Başkanlığına getirilen Hafize Gaye ERKEN isimleri ile birleştirilerek; geç de olsa gerçekçi para politikasına dönüldü. Fatura ağır oldu/oluyor. Sonuç: Değer kaybeden TL, daha gerçekçi açıklanan Yüksek Enflasyon; Bankalar eli ile dizayn edilmeye çalışılan Para Politikası; Yüksek Kredi/Mevduat Faiz sürecinin yaşandığı bir girdabın içine girilmiş oldu. Tam bir “Türbülans Ekonomisi” süreci yaşanıyor! Başımıza önümüzdeki yıllarda neler geleceğini kesin bilen yok ama ekonomistler için tahmin etmek de zor değil! Önümüzü göreceğimiz tarih 2026 olarak ekonomi kurmaylarınca açıklandı.

Bankalar da şaşkın

Son yıllarda bankacılık sektörü içinde olan herkesin hemfikir olduğu bir cümle var: Böyle bir dönem yaşamadık! Bu cümlenin olumlu anlamda olmasını isterdim ama sahada tersi söz konusu. Örnek mi: Bir gün önce tüm mevduat müşterilerine “KKM yapılması” için nerede ise müşterilerine yalvaran bankacılar; ertesi gün müşterinin KKM yapmaması için nerede ise müşteriyi dövmediği kaldı. Banka uygulamalarında hiçbir dönemde bu kadar profesyonellikten uzak kararlar üst üste alınmamıştı. Piyasada GÜVEN kaybının ana nedenlerinden biri de budur aslında! Bankacılık tarihimizin hiçbir döneminde son yıllardaki gibi nasıl ve ne koşullarda mevduat toplanması gerektiği; ne gibi kredileri nasıl verilmesi gerektiği kadar; firmaların hangi koşullarda kredi alabileceklerine, döviz alıp almamasına, faturaya döviz kuru dahi yazılamayacağına kadar müdahale olmamıştı. Resmen yarı kapalı Kambiyo Rejimi uygulandı son yıllarda. Firmaların finansal kaynaklara ulaşması hiçbir dönemde bugünkü kadar daralmamıştı. Fazla yazılmadı ama bu durum bile başlı başına iç ve dış piyasada Türkiye Bankacılık sektörünün geleceği yönünde ciddi kaygılar oluşmasına neden oldu. Çok değil 5-6 yıl öncesine kadar saatler içinde Sendikasyon kredisi bulabilen Bankacılık sektörü 20-25 ülkenin 30-40 finans kuruluşundan Sendikasyon bulabilmek için aylarca uğraşır hale geldi.

Krediyi bulan sevinemiyor, nasıl ödenecek?

TCMB’nin uzun bir süre düşük faiz politikası terk edilip seçimden hemen sonra dayatılan inadından vazgeçip “Rasyonel Faiz Politikası” uygulaması ile hızlı bir şekilde yükselen gösterge faizi; mevduat ve kredi faizlerini de hızlı artırdı. Ticari Segment kredilerin önünün kesilmesi; düşük faizli Kredi kaynaklarının ağırlıklı Tüketici Kredilerine gitmesini sağlayan sistem Vatandaşı para içine boğarken; özellikle Ticari firmalar “nakit para” diye kıvranmaya başladı. Vatandaş emanet banka paraları ile üzerine gelen krizi hissetmezken; “tüketerek bir yere varılamayacağı” anlaşılıp Tüketici Kredi faiz oranlarının artması; Kredi Kart asgari ödeme tutarının yükseltilmesi; kuyumcu gibi bazı sektörlerde ve havayolu ve yurt dışı harcamalarında taksitli satışların yasaklanması; kredi kart faiz oranlarının TCMB Referans faizi ile paralel artması borç batağına saplanan vatandaşın da banka kredilerini çevirmesini zorladı. 2024 Banka batık kredi hacminin artacağını şimdiden tahmin etmek zor değil. Yıllardır 165-170 milyar TL aralığında tutulan banka batık krediler 2024’de katlanarak devam edecek gibi. Zira; Türkiye Bankalar Birliği-TBB verilerinden takipteki kredilere ek Nakit Kredilerin %15’lere kadar kısmının yapılandırıldığı; ön izleme yakın izlemede sorunlu krediler statüsünde takip edildiği görülüyor.

Kredilerde Tahvil alma zorunluğu kalktı; Fatura talebine son verildi

Faiz oranlarının artması; Ticari kredilerine karşılık Bankaların Tahvil alma zorunluğunun gevşetilmesi; kredi kullanımında fatura isteme zorunluluğunun kalkması; kredilerin önünü açtı fakat bu seferde yüksek faizli krediyi alıp ödeyebilecek firma bulmakta bankaları zorluyor. Bankalar bu günlerde özellikle İSO 500 içinde yer alan firmaların kapısını aşındırmaya başladı. Daha önce KOBİ’lere verilen yüksek faiz ile döndürülmende yaşanacak zorlukları bankalar tahmin ederken Zombi firmalardaki hızlı artış firmaların stres katsayısını şimdiden kırılgan hale getirmiş durumda. Kredi kullanacak Ticari Firmaların “Net İhracatçı” olma şartı halen çoğu firmayı otomatik liste dışı bırakıyor.

Faizi Yükselen Kredinin Reel Piyasaya ne faydası var?

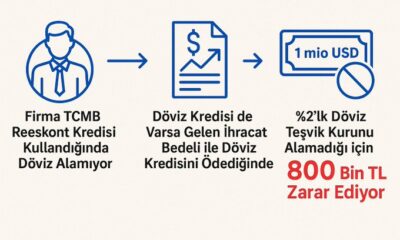

Banka kredi faizleri Kasım başında %50-60 arasına oturmuş durumda. Yükseliş trendi iyi tahminle 2024 yarısına kadar devam edecek gibi. Bu oranlar ile kredi alıp ödeyebilmesi için firmaların Faaliyet Devri Katsayısının yüksek olması; ya da yüksek kar marjı ile çalışması halinde belki kredi maliyetini çıkarır ama Türkiye şartlarında kaç sektörde bu koşullar var ki? Üstüne Reel Piyasadaki talep yönünde durgunluk yaşanırken üstelik. Şu an firmaların katlanması gereken kredi faiz maliyeti bu oranlarda. İhracatını var ise biraz daha şanslısınız. Mali verileriniz de destekler, kredi limitiniz de onaylanır ise TCMB kaynaklı EXİMBANK Reeskont TL Kredi faizi %26,93 /yıllık. Bu kredilerde faiz peşin kesildiği için firmaya reel maliyeti %35’lere gelir; zira, bu krediler için firmalar %1-2 komisyon ödeyerek EXİMBANK’a Teminat Mektubu veriyor. EXİMBANK’ın kendi kaynağından TL Kredilerde faiz oranı ise %41. Döviz Kredileri ise %8,50’lerde. Özel ve Kamu bankalarda TCMB Döviz kredilerinde 24 ay vade; EURO %6,99 faiz; USD %7,99 faiz piyasada var. Ama bunların hepsi tabi ki kredi vadesi boyunca ithalat işlemleri hariç döviz alınmaması; İhracat Taahhütlü ve Net İhracatçı ( İhracatın ithalattan %10 fazla olması ) gibi koşullara bağlı. Bu ekstre koşullar çoğu firmayı hali ile zorluyor. Aslında zamanında dövizler saçıldığı için yerine koymak için ihracatçılara kredi kanalları açık. Bunun dışında seçenek de yok aslında. Kısaca İhracatınız olacak; dövize ihtiyacınız olmayacak gibi koşullar sağlarsanız kısmen daha uygun maliyet ile kredi bulabiliyorsunuz! İhracatçılara EXİBANK Kredileri can suyu niteliğinde bu günlerde! EXİMBANK’ta bu kaynağı TCMB’de aldığı için bu kredilerin reeskont ( faizin kredi verilirken tahsil edilmesi ) firmaların eline kullanabileceği daha az nakit geçmesi anlamına geliyor. Firmalar en azından “yoktan iyidir” modunda bu krediler! ( Bu krediler dahi bir ara %31’lere çıktı; reel maliyet %38-40’lara gelince talep düşmesi, tepki gelmesi nedeni ile %24’e çekilip faiz iadesi yapıldı; TCMB gösterge faizi %35 yapınca bu kredi faizleri de %24 olan kredi faizleri de %26,93’e yükselmiş durumda).

Taahhüt altına giren İhracatçı da son aylarda rahat değil; bu alanda Avrupa ve ABD kaynaklı talep daralması yaşanıyor.

Yükselen faizler Maliyetleri artırırken; Maliyet Enflasyonunu da tetiklemiş durumda. TCMB kurmayları boşuna 2024’de de enflasyon yükselmeye devam edecek demiyor.

Son 3-4 yıldır orta uzun vadeli krediler “Değişken faizli kredi” olarak verildi. Üstelik yatırım kredileri dahi bu şekilde kullandırıldı. Dolayısı ile geçmiş yıllarda kullanılan krediler için de faiz oranların artması ek faiz maliyeti yansımaya başladı. Kısaca, borçlu Firmaların finansal maliyetlerinde ciddi artış olacağını tahmin etmek zor değil.

Bankalar Ücret ve Komisyon soygunu yaptı

Faiz oranları baskılanınca, Bankalar kredi faizinden kazandıklarından çok ücret ve komisyondan kazanmaları sizi şaşırtmasın. Yasal olmasa da bankalar 2022-23’de firmalardan etik olmayan kredi koşullarını müşterilerine dayatmaları sonucu oldu bu gelirler. Nasılsa TCMB ve BDDK’nın bu tespitlerde ufak cezalar ile geçiştirdiklerini biliyorlar. Ortada adı konmamış bir ücret-komisyon soygunu var! Bankacılık sektöründe ve banka özelinde Gelir tablosuna bakın. Milyarlarca lira “Diğer” adında gelirler var. Çoğu aslında alınmaması gereken gelirler. TCMB ve BDDK’nın 20.02.2020 tarihindeki 31035 nolu Resmi Gazetede yayınlanan bankaların kredilerde alabilecekleri ücret ve komisyon ile 2022-23’de kredilerde dayatılan “kredinin %25-30’unu vadesizde bırakma; firma ortaklarına sigorta yapma zorunluluğu; masrafsızlık, dış ticaret paketleri gibi toplu komisyon kesme” gibi ek kredi koşullar hangi izinler ile yapıldığını bankacıların kendileri dahi açıklayamıyor. Sık sık yazdığım gibi; bu tür dayatma komisyonlarında cezalar banka Yönetim Kuruluna kesilmeden, bu kesintilerin faizi ile toplu müşterilere iade edilmeden sonu gelmez. Özel bankaların çoğu yabancı sermayeli banka olmasına rağmen yurt dışındaki bankalardaki alamadıkları ücret ve komisyonları Türkiye’ye gelince çatır çatır alıyorlar. “Efendim firmalar dava açıp bankalardan istesin” kolay savunmasına kalkınmasın zira, hiçbir firma kredili çalıştığı banka ile bu konularda mahkemelik olmak istemez. Bu iş TCMB ve BDDK’ya; Rekabet Kurumuna, Ticari Mahkemelerine düşer. 2022 3Ç’de 218,7 milyar TL Faiz Dışı Gelir elde eden bankalar 2023 aynı dönemde %125 artış ile 491,7 milyar TL gelir elde etmeleri tesadüf ya da firmaların gönüllü verdiğine kimse ikna edemez beni. BBDK Murakıpları bu alanı detaylı incelesinler bence.

Tüccar parası ile Ticaret mi yapsın, mevduata mı yapsın açmazında

Faizler yükselince Piyasada da kendi reflekslerini oluşturdu. Likit para kral! Bir defa krediye ulaşamayan firma ve bazı sektörler nerede ise tamamen peşin satışa, günlük ürün fiyatlamaya döndü. Satışta 2-3 aylık vade yapan firmalar bile ürününe aylık %5-6 vade farkı koymaya başladı. Nakit parası ile ticaret yapan Tüccar “bu ortamda ticaret yapılmaz” diye garanti olan mevduata yönelmiş durumda. Öyle ya piyasa da her geçen gün daralırken; % 10-15 karlılık ile ticaret yapacağına parasının en az yarısını %40-45’lerden mevduat olarak bankaya koymak daha mantıklı. İş stresi de yok üstelik. Piyasadan adı konulmamış ciddi para çıkışı oldu bu yöntem ile. %50-60 kredi faizi ile enflasyon nedeni ile sattığı fiyattan malı yerine koyamayan esnaf artan kira, elektrik, doğalgaz, işçilik maliyetleri ile boğuşurken son yıllarda hazırdan yemeye başladı.

Reel Piyasa durdu, dönen nasıl dönüyor?

Bazı sektörlerde piyasa ciddi oranda durmuş durumda. İthal mamul ve yarı mamulün önünün alınamaması örneğin iplik sektöründe ciddi sıkışıklığa neden oldu. Konfeksiyoncu yurtdışından (Çin’den) kumaş getirince; iç piyasada kumaş satışı düştü dolayısı ile ipe olan talebi de azatmış durumda. Üzerine durgunluk ve rekabet de girince bu alandaki kurumsal firmalar dahi şu anda ne yapacağını bilemez halde. Bu gibi sektörlerde toplu işçi çıkarmalar başladı biline! Bazı sektörlerde nakit dışında ticaret durmuş durumda. Ödemelerini yapamayan firmaların kapılarını kaçıp gitmeleri gibi haberlere hazırlıklı olun; başladı bile. Büyük yatırımcılar Mısır gibi ülkelere gitmeye başladı bile.

Ödemleri Döviz olarak yapma yasağı ayrı fiyasko. “Liralaşma Stratejisi” uyguluyoruz derken çoğu mahkemede sonuçlanacak yeni sorunlar çıktı. Çoğu sektörde fiyatlama döviz ile yapılıyor. Nasıl yapılmasın ki İthalatın %80’ni hammadde, maliyet hesapları döviz durumuna göre yapılıyor. Döviz ödemelerinin TL olarak yapılması yüzünden satan da alan da kur zararı yapıyor; Bankalar arada tatlı kar elde ediyor. Firmaların kur farklarından dolayı muhasebe hesapları karşılıklı kapatamıyor. Milyonlarca dolar işlem yapan firmaları düşünsenize ciddi farklar var. Döviz çeklerin YP ödemesi niçin yasaklanır anlaşılır gibi değil. Bu paralar yurt dışına çıkmıyor ki, firmadan firmaya geçiyor. Kur zararından dolayı devlet de vergi kaybına uğruyor iyi mi. TCMB bu alanda da sadeleşme yapar ise ciddi sorunlardan biri aşılmış olacak. Sorunlar yumağında sadeleşme de kolay olmuyor!

Bundan sonra ne olur? 2024 nasıl geçer?

Kabul etmek gerekir; bizim gibi yatırımlarını henüz tamamlamamış ülkelerde özkaynakları ile faaliyetini sürdürebilen firma sayısı çok az. Banka kredilerini özkaynak gibi gören ve sürekli kredi ile dönen firmaların faaliyetini sürdürmelerini daha da zorlaştı. Şu an “stoklarını zararına satan firma” sayısı arttı. Piyasada bazı sektörlerde ürün/fiyat dengesi bozulmuş durumda. Bazı firmalar için maç bitti uzatmaları oynuyor? Bir umut, “yerel seçim sürecinde düşük faizli uzun vadeli krediler tekrar çıkar mı” diye bekleyen firma sayısı tahmin edilenden fazla. Böyle olsa bile 2024 sonunu göremeyecek firma sayısı tahmin edilenden fazla olacak. Bankaların 2024 bütçelerinde kredi yapılandırma maliyeti yaptığını; kredi takip hacminin artışı için bütçede karşılık ayrılan rakamlar milyarları bulacak. Özellikle Bireysel ve KOBİ Kredilerinde bankalar belli oranda takip tutarını şimdiden kabul etmiş durumda. “Rakip bankalara bu kredileri nasıl kovarım” diye arayış içindeler. Firmaların Kredi limitlerinin yenilenmemesi; limitlerin risklere çekilmesi; krediler için ek teminat istenmesi gibi şikayetler önümüzdeki aylarda artacak. Ödenen çek hacmi belki enflasyon nedeni ile artmış gibi gözükecek ama enflasyondan arındığında reel olarak düştüğünü; karşılıksız çek hacim ve adetinin arttığına şahit olacağız.

Kısaca; Firmalar biriken kısa vadeli kredi borçlarını, artan faiz maliyeti ile nasıl çevireceklerini kara kara düşünmeye başladı. İlerisi için parlak finansal seneryolar yok maalesef. Reel Piyasada konkordatolar, iflaslar, kredi yapılandırmalar havada uçuşurken; artan işsizlik oranı, sokağa yansıyan adi olaylardaki artışlar, düşen alım gücü; fakirlik nüfus oranının artacağı; servetimizin eridiğini göreceğimiz bir dönemi yaşayacağız. 2024’de enflasyona göre değil “beklenen enflasyona” göre maaş artışı şimdiden ilan edilmiş durumda. Olan yine sabit gelirlere olacak. Enflasyon zaten başlı başına dolaylı vergi haline geldi. Ekonomi Kurmaylar bile “2026’dan önce beklenti içine girmeyin” demesi yolun ne kadar uzun ve engebeli olduğunun göstergesi aslında. Döviz stoklarını hızla eriten yetkin olmayan ekonomi kurmaylar hala etkin yerlerde iken sorun sadece Hazine ve Maliye Bakanı ile TCMB Başkanını değiştirme ile halledilecek kadar kolay olsaydı keşke!

Yaşayıp göreceğiz!

Erol TAŞDELEN – Ekonomist www.bankavitrini.com

İlginizi Çekebilir

-

TCMB Reeskont ve Döviz Kredisi kullanan İhracatçı firmalar çıkmaza girdi!

-

KREDİLERİN DURMASI TİCARİ FİRMALARI NASIL ETKİLER?

-

MERKEZ BANKASI BAŞKANI FATİH KARAHAN SAHAYA İNDİ

-

BANKACILIK SEKTÖRÜ 2024: Karsız Büyüdüler!

-

TCMB gösterge faizi yüzde 45’e düşürdü

-

BDDK BANKA CEO VE GMY’LERİ ATAMA VE GÖREVDEN ALMA KRİTERLERİ NELER?

-

Erol TAŞDELEN yazdı: AKBANK, GARANTİ BBVA, İŞBANK, YKB 2024 SON ÇEYREĞİNE NASIL GİRDİ

Dünya enerji güvenliğinin kalbinde yer alan Hürmüz Boğazı, küresel ticaretin ve petrol taşımacılığının en kritik geçitlerinden biridir. Ancak bu boğazın geçici dahi olsa kapanması, sadece bölgeyi değil, tüm dünya ekonomisini derinden etkileyebilecek bir kriz senaryosudur. Bu yazıda, Hürmüz Boğazı’nın önemi ve kapanmasının olası sonuçları detaylı bir şekilde incelenmektedir.

HÜRMÜZ BOĞAZI’NIN STRATEJİK ÖNEMİ

Hürmüz Boğazı, İran ile Umman arasında yer alır ve Basra Körfezi’ni Umman Denizi’ne bağlar.

Bu dar geçit, dünyanın en büyük petrol üreticilerinden olan Suudi Arabistan, Irak, Kuveyt, İran, BAE ve Katar’ın deniz yoluyla petrol ve doğalgaz ihracatında tek çıkış kapısı niteliğindedir.

-

Günlük yaklaşık 17-20 milyon varil petrol bu boğazdan taşınmaktadır.

-

Bu miktar, küresel petrol ticaretinin yaklaşık %20’sine denk gelir.

-

Ayrıca Katar’ın sıvılaştırılmış doğalgaz (LNG) ihracatının da büyük bölümü bu yoldan geçer.

ENERJİ VE EKONOMİK SONUÇLARI

1. Petrol Fiyatlarında Şok Artış

Hürmüz Boğazı’nın kapanması, arz şokuna yol açar.

-

Petrol fiyatları birkaç gün içinde 150-200 dolar/varil seviyelerine çıkabilir.

-

Enerji ithalatçısı ülkelerde enflasyonist baskılar oluşur.

-

Üretim maliyetleri artar, ekonomiler yavaşlar, stagflasyon riski doğar.

2. Küresel Tedarik Zincirinin Bozulması

-

Asya, Avrupa ve ABD’ye enerji taşıyan petrol tankerleri seferlerini durdurmak zorunda kalır.

-

Enerjiye bağımlı endüstriler (otomotiv, plastik, gübre vb.) ağır darbe alır.

-

Alternatif boru hatları kapasite olarak yetersizdir.

JEOPOLİTİK VE ASKERİ SONUÇLARI

1. ABD-İran Gerilimi Zirveye Çıkar

İran’ın boğazı kapatma tehdidi veya fiilî kapatma girişimi, ABD ve müttefiklerinin askerî karşılık verme ihtimalini doğurur.

Bölgedeki ABD Donanması’nın varlığı bu senaryo için hazırdır.

2. İsrail, Suudi Arabistan ve Körfez Ülkeleri Tetikte Olur

İran’ın bu hamlesi bölge ülkeleri tarafından ulusal güvenlik tehdidi olarak değerlendirilir.

Silahlanma hızlanır, bölgesel çatışma riski artar.

3. Askerî Müdahale ve Savaş Riski

Deniz yolunun açık tutulması için ABD önderliğinde çok uluslu bir askerî müdahale gündeme gelebilir.

Bu durum petrol bölgelerinde bombalamalara, deniz trafiğinin askıya alınmasına neden olabilir.

ALTERNATİF ENERJİ ROTALARI VAR MI?

-

Suudi Arabistan ve BAE, bazı petrolünü Hürmüz dışındaki boru hatlarıyla taşıyabilir.

Ancak bu yolların kapasitesi sınırlı ve tüm ihracatı karşılamaktan uzaktır. -

Katar LNG’si içinse alternatif güzergâh neredeyse yoktur.

TÜRKİYE’YE ETKİSİ NE OLUR?

-

Türkiye enerji ithalatının büyük kısmını bu bölgelerden sağlamaktadır.

-

Fiyatlar arttığında Türkiye’nin enerji faturası büyür → cari açık artar.

-

Bu durum TL üzerinde baskı oluşturur, enflasyon hızlanır.

Hürmüz Boğazı’nın kapanması, sadece bölgesel değil, küresel bir kriz anlamına gelir. Petrol ve gaz piyasasında arz şoku yaratır, küresel ekonomiyi durma noktasına getirebilir. Jeopolitik gerilimlerin zirveye çıktığı bir ortamda bu boğazın güvenliği, dünya düzeni açısından kırılma noktasıdır.

BANKA HABERLERİ

Limonlar Kredi Aldığında: Asimetrik Bilginin Finansal Sistemdeki Yankısı

Yayınlanma:

3 gün önce|

21/06/2025Yazan:

Serhat Can

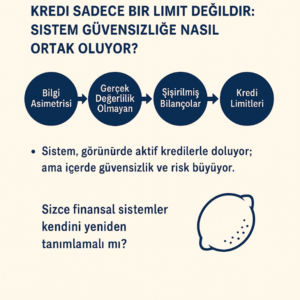

Bankaların kredi sistemlerinde giderek daha sık karşılaştığımız bir tablo var: Gerçek kredi değerliliği taşımayan birey veya işletmelere, sistemsel boşluklar nedeniyle kredi limitleri açılıyor. Kredi puanı iyi görünüyor, limit mevcut—ama geri ödeme kabiliyeti yok. Neye benziyor, biliyor musunuz? George Akerlof’un 1970’te yazdığı kendisine Nobel iktisat ödülü aldıran “limon piyasası”na.

Asimetrik Bilgi Sorunu:

Akerlof’un teorisinde, alıcı ve satıcı arasındaki bilgi dengesizliği nedeniyle kaliteli ürünler (iyi arabalar) piyasadan çekilir, yerine “limonlar” (kötü arabalar) kalır. Bugünün kredi sisteminde ise:

- Banka, müşterinin gerçek riskini göremiyor (ya da görmek istemiyor).

- Müşteri, sistemin sunduğu limitlere ulaşıyor, kredi kullanıyor.

- Böylece finansal piyasada “limon” krediler çoğalıyor: riskli, sürdürülemez, görünürde aktif.

Sonuç Ne Olur?

- Gerçek değerliliğe sahip kullanıcılar daha pahalı krediye ulaşır.

- Sistem, kendi içindeki çürüklüğü fark edemez.

- Uzun vadede bu asimetrik bilgi, toplu bir güven krizine dönüşür. Tıpkı Akerlof’un uyardığı gibi…

- Finansal sistemler gelişiyor, algoritmalar daha sofistike hale geliyor—ama hâlâ “insanı” göremeyen modellerle çalışıyoruz. Kredi vermek sadece matematik değil; güvenin, bağlamın ve davranışsal içgörünün birleşimidir.

- “Kredi sadece bir limit değil, bir güven oyudur.”

Kredi sistemleri giderek daha sofistike hale geliyor. Algoritmalar, puanlama sistemleri, dijitalleştirilmiş değerlendirme modelleri… Peki ama hâlâ “insanı” göremeyen bu sistemler gerçekten güvenli mi?

George Akerlof, 1970’te “limon piyasası” teorisini ortaya attığında otomobil piyasasını örnek gösteriyordu. Bugün ise aynı teoriyi bizzat kredi piyasasının içinde yaşıyoruz: asimetrik bilgi, yani tarafların eşit derecede bilgi sahibi olmaması, sistemi yavaş yavaş çürütüyor.

Gözlemlerimden İki Sessiz Hikâye

Firma kârlı göründü, konkordatoya girdi. Bir yıl önce denetimini yaptığım bir firmayla denetim sırasında yaşadığımız bir anlaşmazlık yüzünden yollarımız ayrılmıştı. Geçtiğimiz günlerde konkordato ilan ettiklerini öğrendim. İlginçtir: Banka kredileri denetim sonrası son bir yılda ciddi oranda artmıştı. Bilanço ise temizdi—görünürde. Ama içini bilen biri olarak şunu söylemeliyim: stoklar şişirilmişti. Sayım tutanakları arasındaki fark 3 milyon dolar kadardı.

Stoklar yalansa, bilanço da yalandır. En kolay oynanan kalem de budur çünkü. “Stoklarda 3 milyon dolarlık yapay bir değerleme vardı—bu, bilanço üzerinde kar gibi görünse de gerçekte zarardı.” Bankalar ne yaptı? Kağıt üstündeki görüntüye bakıp kredi verdiler. Mali analizlerin yapamadığı tek şey stok denetimidir, stoklarda ne yazıyorsa kabul edilir. Şu sorularla meşgul olduklarını da hiç zannetmiyorum: Stok sayım tutanak raporu mevcut stoklarla karşılaştırıldı mı? Stok sayım tutanağını kim hazırlamış? Bağımsız denetim mi yoksa şirket personeli mi? Firma son yıllarda matrah artırmış mı? Tedarikçi bakiye hareketleri stok değer hareketleriyle uyumlu mu? Stoklarda dikkat çekici bir durum var mı? Hammadde stoğu mamül stoğundan fazla mı? Şirket ERP sisteminden stok değerleme raporu alındı mı? Sorular çoğaltılabilir.

Çalışanlarına maaşlarını ödemeyen firma, kredi kullanıyor.

Geçenlerde eski bir öğrencim aradı: Çalıştığı firma 3 aydır maaş ödemiyormuş ama aynı zamanda bankalardan kredi kullanmaya devam ediyormuş. Hatta patronunun yeni bir konut satın aldığını duymuş. Bana sorduğu soruya gelirsek: “İş davası açarsam banka hesaplarına bloke konulur mu?

Banka sistemleri SGK kayıtlarını kontrol etse, firmanın 3 aydır sigorta ödemediğini görecekti. Ama görmedi. Çünkü sistem, sadece rakama ve geçmiş skora bakıyor—insan hikâyesine değil.

Sonuç: Algoritmalar Belki Zekidir, Ama Kördür

Bugünün kredi algoritmaları geçmiş veriye dayanır, davranışı anlamaz, öyküyü okumaz. Böylece sistem, Akerlof’un tarif ettiği gibi, limonlarla doluyor: Gerçekte riskli olan ama kâğıt üstünde sorunsuz gözüken kredilerle. Sonuç? Gerçekten sağlıklı, krediye erişimi hak eden işletmeler bu gölgelerin altında kalıyor.

Serhat CAN

EKONOMİ

Prof. Dr. YILMAZ: Bütçe açıkları dizginlenebilir mi?

Bütçe açığı ve mali disiplinsizlik önemli bir risk göstergesi olduğundan finanse edilmesi aşaması da sorun yaratacak. Bir yandan iç ya da dış borçlanmayla açık finansmanının kendine has riskleri artarken, bir yandan da bütçe açığının doğrudan ya da dolaylı maliyeti topluma yansıyacak

Yayınlanma:

5 gün önce|

19/06/2025Yazan:

Prof. Dr. Binhan Elif Yılmaz

Mayıs ayına ait merkezi yönetim bütçe gerçekleşmelerine göre bütçe fazlası 235,2 milyar TL, kümülatif (Ocak-Mayıs) bütçe açığı da 650,3 milyar TL oldu. Mayıs ayı bütçe fazlası, giderlerdeki önemli bir azalış kaynaklı değil, tersine kurumlar vergisi hasılatının beklendiği gibi mayıs ayında vergi gelirlerini beslemesiyle gerçekleşti.

Rakamla ifade etmek gerekirse; nisan ayına göre mayıs ayında bütçe giderlerinde 43 milyar TL’lik azalışa karşılık bütçe gelirleri 368 milyar TL arttı. Bu artışın hemen hemen tamamı kurumlar vergisi hasılatı kaynaklı.

Önce vergi hasılatındaki değişime bakalım, ardından bütçe giderlerinde azalış olmuş mu, ona bakarız:

Kurumlar vergisi yıllık beyana tabi bir vergi. Aynı zamanda cari vergilendirme döneminin kurumlar vergisine mahsup edilmek üzere, GVK’da belirtilen esaslara göre ve cari dönemin kurumlar vergisi oranında geçici vergi ödenir. Ocak – Şubat – Mart geçici vergi dönemi beyanname verilme ve ödeme günü 17 mayıs’tı. Ayrıca Gelir İdaresi Başkanlığı, 30 Nisan’a kadar verilecek kurumlar vergisi beyannameleri ve bunlara tahakkuk eden vergilerin ödeme sürelerini 5 Mayıs’a kadar uzattı.

Böylelikle nisan ayında 29,7 milyar olan kurumlar vergisi tahsilatı da mayıs ayında 470,1 milyar TL’ye yükseldi. Hatta mayıs ayında kurumlar vergisi hasılatı vergi gelirleri içindeki payı yüzde 39,4’e ulaştı ki bu oran KDV gibi dolaylı bir verginin payından da yüksekti. Sonuçta bu hasılat bütçede bir rahatlama yarattı.

Mayıs ayında kurumlar vergisi tahsilatı bütçenin imdadına yetişmiş oldu ama yukarıda anlattığım gibi “geçici vergi dönemiydi, geldi ve geçti”.

Bütçenin gelir tarafını temmuz ayında gelir vergisi ikinci taksiti ile ağustos ve kasım aylarında geçici vergi taksitleri bir miktar rahatlatabilir. Ancak aylık olarak artmaya devam eden enflasyon, sıkı para politikasıyla kredi imkanları kısıtlanan firmalar ve artan konkordatolar, hedeflenen vergi gelirlerinden uzaklaşılmasına neden olacak ana faktörler. Ayrıca bütçenin gelir tarafının, borç faizleriyle büyüyen bütçenin gider tarafını telafi etmesi zor görünüyor. O nedenle bütçe açığını dizginlemek hiç de kolay olmayacak.

Bütçe giderlerine şimdi kamuda tasarruf üzerinden bakalım:

Tüm kamu kurumlarının kendi bütçelerindeki kaynaklardan yapacakları harcamalar için tasarruf tedbirlerine uymaları uzun zamandır merakla bekleniyor.

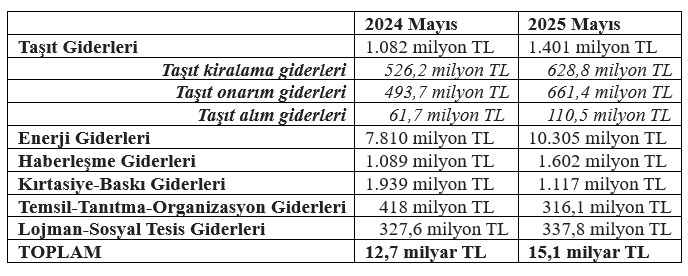

Aşağıdaki hazırladığım tablo, geçen yıl ve bu yılın mayıs aylarında tasarruf tedbirleri kapsamında yapılan harcamaları karşılaştırıyor:

Tabloda görüldüğü gibi bir yıl içinde taşıt alım giderleri yaklaşık 2 katına çıkmış. Haberleşme ve enerji giderleri de enflasyon oranına yakın bir artış göstermiş. Kırtasiye-baskı giderleri ile temsil-tanıtma giderlerinde ise bir yılda kısmen frene basılmış gibi.

Ancak temsil-tanıtma giderleri bu yılın ilk dört ayında ortalama 65 milyon TL civarındayken, mayıs ayında birden yaklaşık beş katına (316 milyon TL) çıkmış. Yine de bu haliyle geçen yılın mayıs ayındaki 418 milyon TL’nin oldukça altında kalıyor. Umarım ülkemiz en iyi şekilde temsil ediliyordur. 2024’te bu alanda daha fazla gider yapılıyordu, yoksa geçen yıl daha mı iyi temsil ediliyordu?

Bütçe giderlerinde sorunlu kalem: borç faiz giderleri:

Borç faiz giderleri bütçede büyümeye devam ediyor. Özellikle iç borçlanmanın maliyeti bütçeye yansıyor.

Mayıs ayında borç faiz giderleri 111,2 milyar TL, kümülatif olarak 835,8 milyar TL’ye ulaştı. Dahası Haziran ayında yaklaşık 240 milyar TL’lik borç faiz gideri gerçekleştirilecek.

2025 yılı bütçesi için borç faiz giderlerinin bütçe giderlerine oranının yüzde 13,2 ve vergi gelirlerine oranının da yüzde 17,5 olması hedeflenmişti. Bugünkü görünümde borç faiz giderleri/bütçe giderleri oranı yüzde 15,7 ve borç faiz giderleri/vergi gelirleri oranı da yüzde 20,9’a yükselmiş durumda. Bu göstergeler ile bütçe hedeflerinden uzaklaşıldığı anlaşılıyor.

Bütçe açıklarını kontrol altında tutmak, pek çok alanda katkı sağlayacak. Öncelikle devletten beklenen görevlerin ve kamu hizmetlerinin hem kalitesinin artmasına hem de zamanında sunulmasına katkı sağlayacak.

Aksine bütçe açığı ve mali disiplinsizlik önemli bir risk göstergesi olduğundan finanse edilmesi aşaması da sorun yaratacak. Bir yandan iç ya da dış borçlanmayla açık finansmanının kendine has riskleri artarken, bir yandan da bütçe açığının doğrudan ya da dolaylı maliyeti topluma yansıyacak.

Prof. Dr. Binhan Elif YILMAZ – T24

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (844)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.143)

- BASINDA BİZ (60)

- BORSA (450)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.852)

- GÜNCEL (3.223)

- GÜNDEM (3.198)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.247)

- SÜRDÜRÜLEBİLİRLİK (475)

- VİDEO Vitrini (19)

- YAZARLAR (1.057)

- Ali Coşkun (24)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (569)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (35)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Ateşkes rüzgârı, petrolü devirdi, dolar geriledi, FED’e fırsat doğdu!

Tahvil Yerine Kredi: Türk Şirketlerinin Finansman Kaderi

Türkiye’nin Kafkaesk Manzarasında Genç Olmak

Yapay Zekâ Beyninizi Sessizce Ele Geçiriyor Olabilir!

YÜKSEK BANKA KREDİLERİ

ABD İran’ı vursa da, piyasalarda panik havası yok!

Aşırı Düşünmenin Zararları: Zihni Tutsak Eden Sessiz Tehlike

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

Tennis Istanbul Open 2025 Şirketler Arası Tenis Turnuvası başladı

DENİZBANK: Bir GMY istifası daha!

Kriz mi Dediniz? Yeni Başlangıçlar İçin En Doğru Zaman!

- Son dakika: Bugünkü Sayısal Loto çekilişi sonuçları belli oldu! 23 Haziran 2025 Çılgın Sayısal Loto bilet sonucu sorgulama ekranı! 23/06/2025

- Fed'den Temmuz ayında faiz indirimi sinyali 23/06/2025

- Bugünkü On Numara çekilişi sonuçları belli oldu! 23 Haziran 2025 On Numara bilet sonucu sorgulama ekranı... 23/06/2025

- SON DAKİKA HABERİ: Borsa günü düşüşle tamamladı 23/06/2025

- 23 HAZİRAN BRENT PETROL FİYATI! Brent Petrol fiyatları ne kadar, kaç TL oldu? 23/06/2025

- EK DERS ÜCRETİ 2025: Öğretmenlerin bir saat ek ders ücreti ne kadar oldu? 23/06/2025

- Piyasalar savaş senaryosunu fiyatlıyor: PANİK SATIŞLARA DİKKAT! 23/06/2025

- Ekonomi ve siyaset gündemi - 24 Haziran 2025 24/06/2025

- Esin Güral Argat: İhracatta böyle daralma görmedim 24/06/2025

- Trump'tan ateşkes açıklaması 23/06/2025

- Trump: Tebrikler dünya şimdi barış zamanı 23/06/2025

- Resmi Gazete'de bugün (24.06.2025) 23/06/2025

- Çin: ABD ciddi sonuçları olabilecek yanlış bir emsal oluşturuyor 23/06/2025

- BM'den saldırılar sonrası istikrarsızlık uyarısı 23/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı