2024’ÜN ÜÇÜNCÜ ÇEYREKTE BANKACILIK SEKTÖRÜ NE YAPTI?

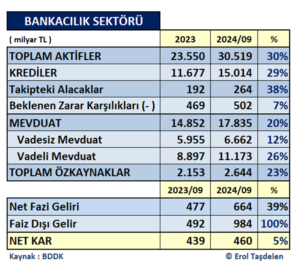

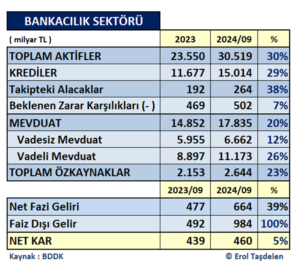

2023-24 yıllarında mevzuattaki sık sık değişim girdabında geçiren Bankacılık Sektörü her türlü zorluğa rağmen 2024 üçüncü çeyreğinde (3Ç) hacimsel büyümeye devam etti. 2023 sonundaki 23,5 trilyon TL’lik Aktiflerini 2024/3Ç’de %30 büyüterek 30,5 trilyon TL üzerine çıkarmayı başardı. Sektör 11,6 trilyon TL olan brüt Nakdi Kredilerini %29 büyüterek 15 trilyona taşırken; 192 milyar TL’lik Kredi Takip hacmini ise 264 milyar TL seviyesine yükseldi. Bu rakamın içinde Varlık Şirketlerine satılan 13 milyar TL’yi bulan takip dosyaları yok. Yapılandırılan Zombi firma kredileri ile birlikte takip krediler yanında; ön izleme, yakın izleme kapsamındaki dahil Sorunlu Kredi hacmi 1 trilyon TL‘yi aşarak %10’ları aşması; Konkordatolardaki patlama ise sektör açısından ciddi tehdit olarak ortada duruyor. Sektörün Özkaynaklarının 2024 üçüncü çeyreğinde 2,6 milyar TL düzeyinde olduğu dikkate alındığında Sorunlu Kredileri özkaynakların %40’lara ulaştığı görülüyor. 2023 sonunda 469 milyar TL olan Beklenen Zarar Karşılıkları; 2024 üçüncü çeyreğinde 502 milyar TL seviyesine çıktı. Enflasyonist ortamda rakamların bizi yanıltabileceği unutulmamlı olduğunu da akıldan çıkarmamak lazım.

Sektörün 2023’ün aynı dönemine göre Net Karlılığını sadece %5 artırması ise reel anlamda ciddi Kar erozyonu yaşandığının kanıtı niteliğinde.

Sektör 2023 sonunda 14,8 trilyon TL olan Mevduatını 17,8 trilyon TL seviyesine çıkarırken; toplam mevduatın içinde Vadesiz Mevduat ortalamasını da %37 seviyesine çıkardı. Faizlerin yükseldiği dönemde vadesiz mevduat bankalar için bulunmaz nimet konumunda. 2023/3Ç’de 439 milyar TL Net Karlılık yakalayan sektör 2024/3Ç aynı dönemde sadece %5 artış ile 460 milyar TL Net Karlılığı yakaladı. Net Faiz gelirinin sınırlı kaldığı sektör aradaki farkı Ücret ve Komisyon gelirlerini artırarak kapama stratejisi uyguladı. Sektör Kredi dışındaki Bankacılık Hizmet Gelirleri 2023 aynı döneminde 222 milyar TL iken 2024’de 587 milyar TL gelir elde etti. TCMB ve BDDK ücret komisyon sınırlamalarına rağmen bu artış Müşterilerden bu alanda gelen şikayetlerinin de boşa olmadığının kanıtı gibi.

DÖRT BÜYÜKLER NE YAPTI?

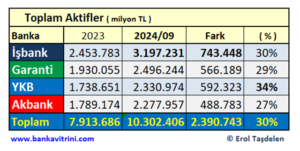

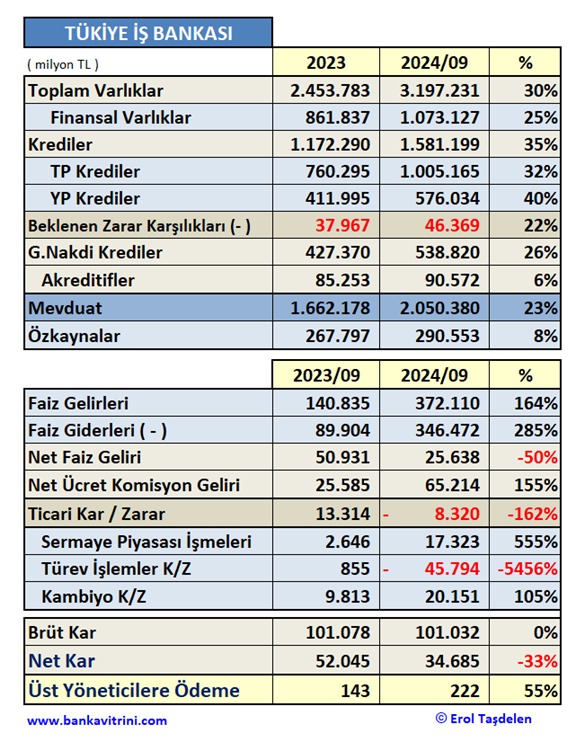

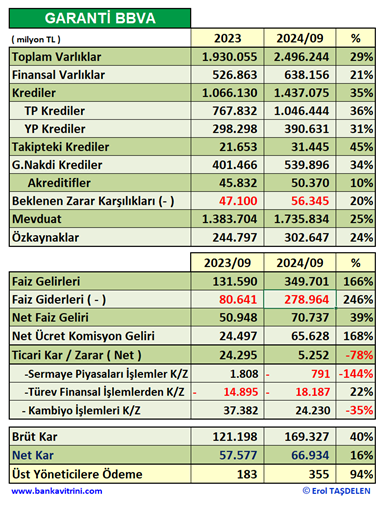

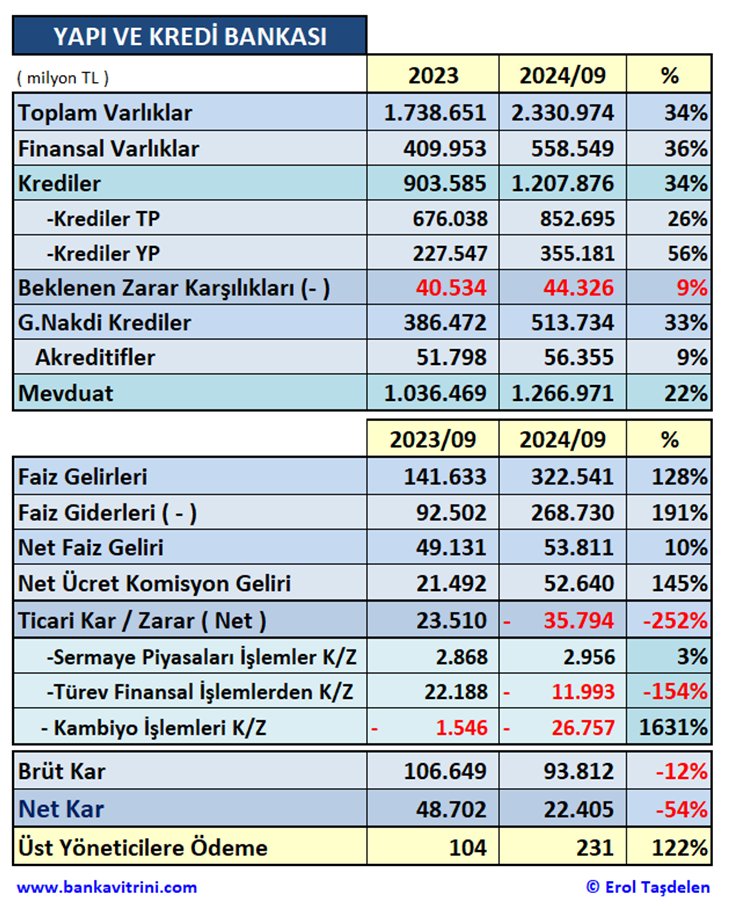

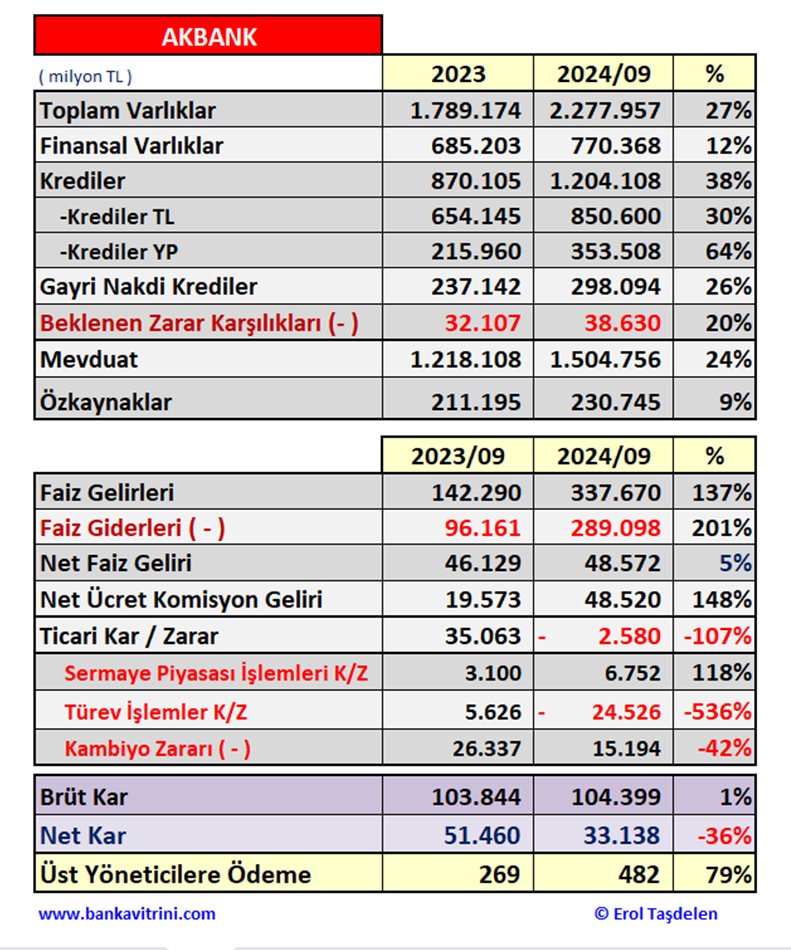

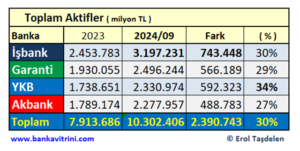

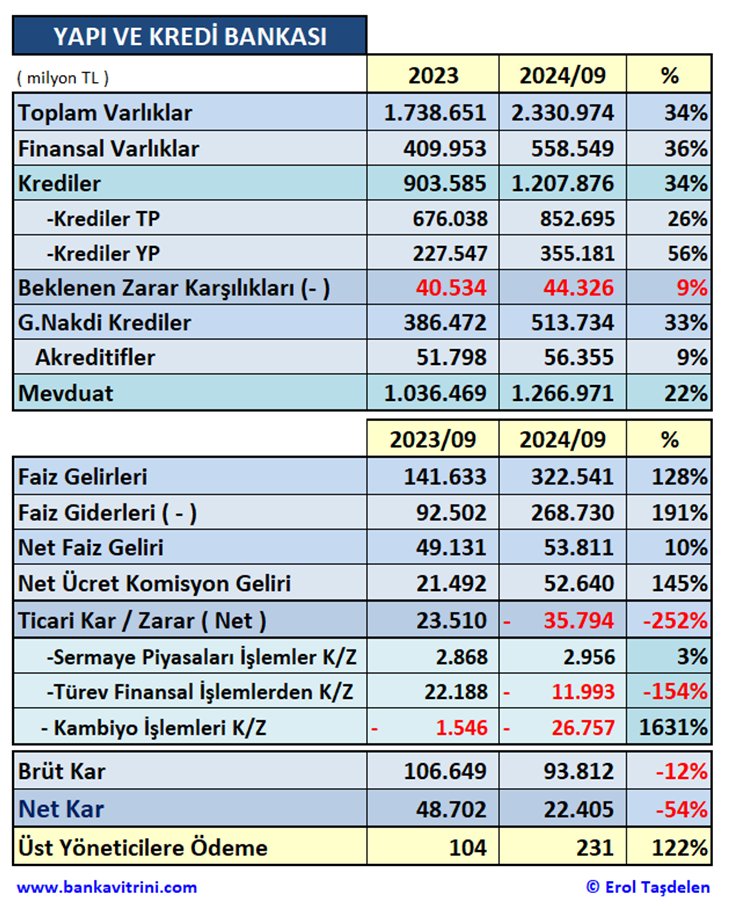

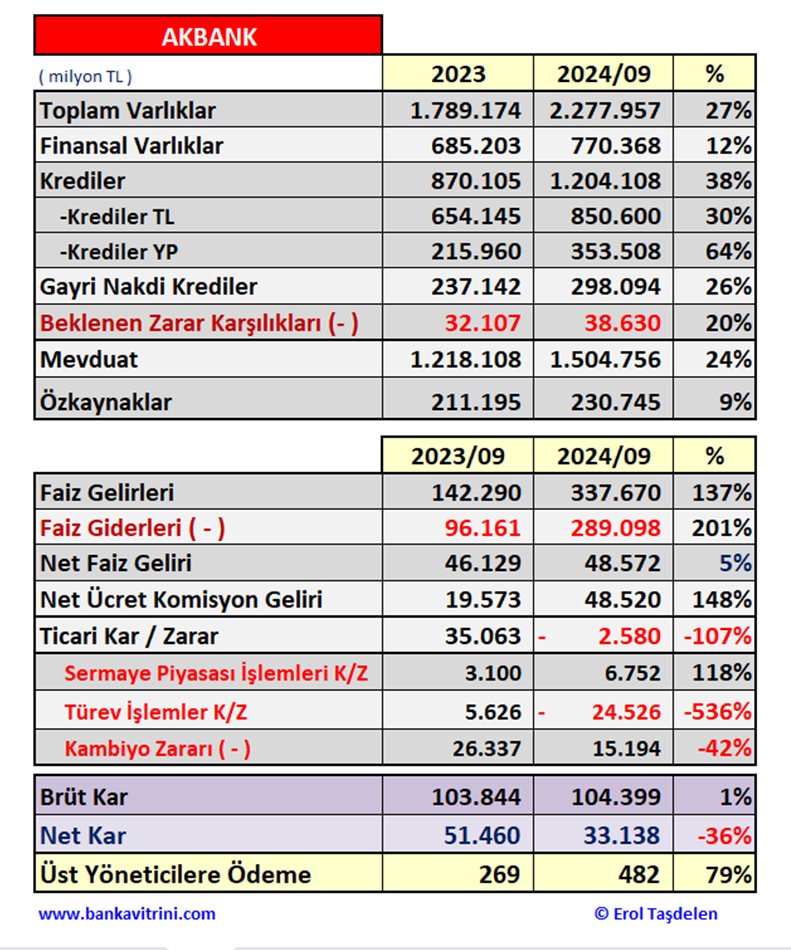

Kısa sektörel özetten sonra, değerlendirdiğimiz sektörün kamu bankaları dışında amiral gemileri konumdaki dört özel bankanın ( AKBANK, GARANTİ BBVA, İŞBANK, YAPI KREDİ ) 2024 üçüncü çeyrekte açıkladıkları ve KAP’a bildikleri faaliyet raporları; mali veriler ve bilanço dipnotlarına göre karşılaştırmalı verilerine yakından bakalım. Dört büyük bankanın 10,3 trilyon TL bilanço büyüklüğü ile sektörün aynı zamanda üçte bir hacmine sahip olması ile sektöre yön verme kapasitesine sahip, önemleri de buradan geliyor.

Değerlendirmeye alınan dört büyük banka 10,3 trilyon TL Aktif Büyüklüğü ile sektörün %34’ini; 5,4 trilyon TL nakdi kredi hacmi ile sektörün %36’lık kısmını; 6,6 trilyon TL’lik mevduat hacmi ile sektörün %37’lik kısmını oluştururken; 460 milyar TL’lik Net Kar ile de sektör Net Karlılığının %34’ünü oluşturuyor. Hadi ana kalemlerden yola çıkarak dört büyüklerin 2024/3Ç fotoğrafını çekelim:

AKTİF Büyüklükte İŞBANK farkı açarak liderliğe devam etti

Aktif büyüklükte dört büyükler ortalama %30 büyürken AKBANK %27 ve GARANTİ BBVA %29 ile ortalama büyümenin altında kaldı.

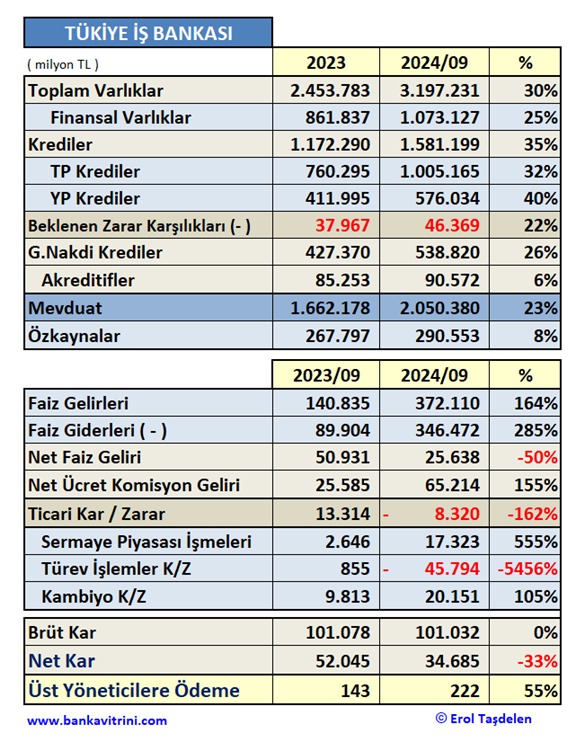

Dört büyükler arasında geçmiş yıllarda olduğu gibi İŞBANK Aktif Büyüklükte açık ara liderliği devam ediyor ve 3,2 trilyon TL büyüklüğü ulaşmış durumda. İŞBANK aynı zamanda dört büyüklerden 3 trilyon TL Aktif büyüklüğünü aşan ilk banka oldu. İŞBANK Aktif büyüklüğünü 743 milyar TL büyütürken en yakın rakibi olan Garanti BBBVA 2,5 trilyon TL Aktif Büyüklüğe sahip. YAPI KREDİ 2,3 trilyon TL Aktif büyüklüğe ulaştı. Dört büyükler arasında AKBANK 2,3 trilyon TL büyüklükte kaldı.

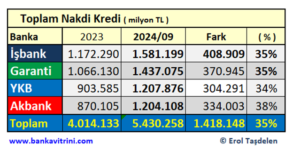

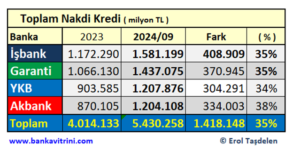

Toplam NAKDİ Kredilerde İŞBANK liderliğe devam etti

İŞBANK 1,5 trilyon TL’yi aşan brüt nakdi kredi hacmi ile ilk sıradaki yerini korudu. 2024/3Ç’de GARANTİ BBVA 1,4 trilyon TL; YAPI KREDİ ve AKBANK 1,2 trilyon TL Kredi hacmini aşmış durumda. İŞBANK 408,9 milyar TL kredi artışı ile kredi hacmini en fazla artıran banka oldu.

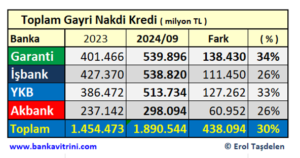

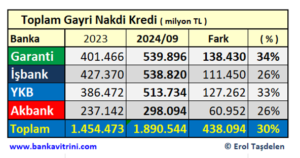

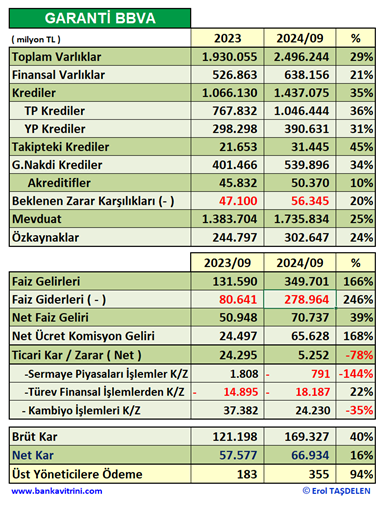

GAYRİ NAKDİ Kredilerde GARANTİ BBVA liderliği kaptı

Gayri Nakdi Kredilerde dört büyükler ortalama %30 büyürken %34 büyüme ile GARANTİ BBVA önde yer alırken; AKBANK ve İŞBANK %26 ortalama büyümenin altında yer alan bankalar oldu.

GAYRİ NAKDİ Kredilerde ilk üç sırada yer alan bankalar arasında fark hızla kapanırken AKBANK Rekabetin oldukça gerisinde kalmış durumda. Son yıllarda sıralamayı lider olarak kapatan İŞBANK liderliği 540 milyar TL hacme yaklaşan GARANTİ BBVA’ya bıraktı. GARANTİ BBVA ilk çeyrekte 138 milyar TL hacimsel artış ile rekabette en fazla gelişmeyi gösteren banka oldu. YAPI KREDİ 513 milyar TL hacme ulaşırken; AKBANK 298 milyar TL hacim ile dört büyükler arasında acık ara gerilere düşmüş durumda.

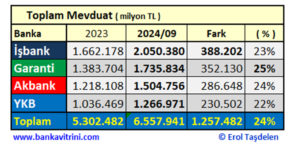

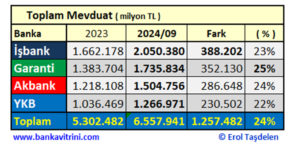

İŞBANK 2 trilyon lira mevduatı aşan ilk banka oldu

Mevduatta dört büyükler ortalama %24 büyürken %25 büyüme ile GARANTİ BBVA en fazla büyüme sağlayan banka oldu. YAPI KREDİ %22 ve İŞBANK %23 ortalama büyümenin altında yer alan bankalar oldu.

Dört büyüklerin Mevduat hacimde 2 trilyon 50 milyar TL hacim ile İŞBANK 2 trilyon lira sınırını aşan ilk banka oldu. GARANTİ BBVA 1,7 trilyon TL; AKBANK 1 ,5 trilyon TL ile üçüncü sırada yer aldı. YAPI KREDİ mevduat hacmi ise 1,3 trilyon TL seviyede kaldı.

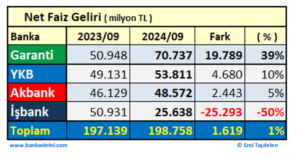

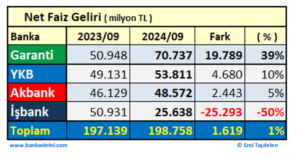

Net Faiz Gelirinde GARANTİ BBVA yeni lider oldu

TCMB’nin gösterge faizine paralel bankaların kredi ve mevduat faizlerindeki sert yükselme bankalar arasında Net Faiz Gelirinde de farkların açılmasına neden oldu. GARANTİ BBVA 19,8 milyar ve %39 artış ile en fazla artış performansı sergilerken; İŞBANK Net Faiz Gelirini artıramayan tek banka oldu. Bunda İŞBANK’ın düşük faiz döneminde sabit faiz ile verdiği orta/uzun vadeli kredilerin etkisi olurken banka kaybı yeni kredilerde TCMB ve BDDK sınırlamasını da aşacak şekilde ücret ve komisyon gelirleri yaratarak ( örneğin Ticari Kredilerde firma ortaklarına sigorta zorunluluğu getirerek ) kapama stratejisi uyguladı.

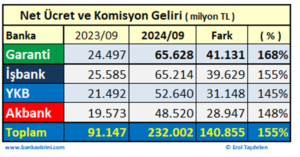

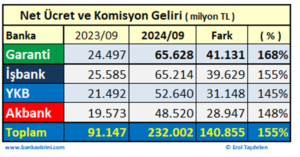

Net Ücret ve Komisyon Gelirlerinde GARANTİ BBVA liderliği aldı

2024 üçüncü çeyreğinde GARANTİ BBVA 65,6 milyar TL Net Ücret Komisyon Geliri sağladı. İŞBANK 65,2 milyar TL Net getiri elde ederken; YAPI KREDİ 52,6 milyar TL; AKBANK 48,5 milyar TL net getiri sağladı.

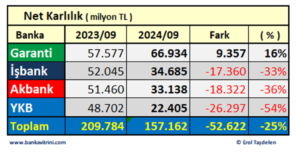

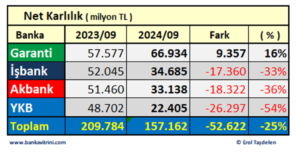

Net Karlılıkta da GARANTİ BBVA fark yarattı

Net Karlılıkta dört büyükler ortalama%25 karlılığını düştü. Net Karlılığını 66,9 milyar TL’ye taşıyarak 2023’ün aynı dönemine göre artıran tek banka GARANTİ BBVA oldu. İŞBABK 34,6 milyar TL; AKBANK 33,1 milyar TL; YAPI KREDİ 22,4 milyar TL Net karlılıkta kaldı.

Banka genel performansları

Liralaşma Stratejisi kapsamında, TCMB ve BDDK’ın eleştirilere neden olan sektörel düzenlemeler teker teker iptal edilip Rasyonel zemine oturtulmaya başlanırken, geçmiş dönemdeki düzenlemelerin olumsuz etkisi hala sektörde kendini hissettiriyor. Dört büyük bankanın 2024 üçüncü çeyreğinde hacimsel büyüklükleri, gelişme performansları, piyasaya verdikleri destek, profesyonel yönetim yapısı, personel memnuniyeti, müşteri hizmet kalitesi, Dijitalleşme, gelen şikayetlere çözüm odaklı hızlı geri dönüşleri dikkate alındığında dört banka arasında bir sıralama yapılır ise en başarılı Banka İŞBANK, sonra sırası ile GARANTİ BBVA, YAPI KREDİ ve AKBANK olarak kendini göstermekte. GARANTİ BBVA ve YAPI KREDİ‘nin yeni koşullara uyumlu, hızlı aksiyon aldığı bunun da hacimsel gelişime yansıdığı çok net.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com

MERAKLISINA EKLER:

Erol TAŞDELEN yazdı: BANKACILIK SEKTÖRÜ 2024 İLK YARI PERFORMANSI

BANKACILIK SEKTÖRÜNDE KAR PANİĞİ: SADECE %5 ARTTTI

TÜRKİYE’NİN EN BÜYÜK ÖZEL BANKALAR HANGİLERİ

Erol TAŞDELEN yazdı: AKBANK, GARANTİ BBVA, İŞBANK, YKB 2024 İLK ÇEYREK PERFORMANSLARI

Erol TAŞDELEN yazdı: Firma çöplüğüne hazır mıyız?

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce