EKONOMİ

FED / Powell: Şimdi ‘biraz acı’ veya sonra ‘çok daha büyük acı’

Yayınlanma:

3 yıl önce|

Yazan:

BankaVitrini

- Merkez bankacıların zirvesi olarak kabul edilen Jackson Hole toplantısı, Cuma günü küresel mali piyasalarda büyük çaplı bir ‘depreme’ neden oldu. Cuma günü mikrofon karşısına geçen FED Başkanı Powell, uzun bir süredir hiçbir FED Başkanı’nın cesaret edemediği bir üslup kullanarak “acı gerekli” diyerek erken bir faiz indirim sinyali bekleyen piyasaları âdeta ters köşeye yatırdı.

- Powell konuşmasının satır aralarında “tarih bizi prematüre bir politika gevşemesinin riskli olabileceği noktasında uyarıyor” diyerek 2023 başında faiz indirimleri başlayabilir şeklindeki görüşleri de geçersiz kıldı. Powell’ın yumuşak bir tonda konuşacağını umut edilirken, şahince bir ifade ile karşı karşıya kalınca piyasalar, haftanın son iş gününü büyük çaplı bir satış baskısı ile tamamladı.

- Powell’ın sert üslubu sonrasında, 21 Eylül olağan FED toplantısına yönelik 75 baz puan faiz artırım ihtimali bu sabah vadeli işlemlerde %72,5 ihtimalle fiyatlanırken, piyasalar iki hafta öncesine göre, FED’in faiz oranlarını, enflasyonun belini bükene kadar -ekonomi biraz zayıflama riski ile karşı karşıya kalsa da- yüksek tutacağına daha fazla ihtimal tanımaya başladı.

- Doların değer kazandığı ve geriye kalan ne var ne yoksa her şeyin satıldığı cuma gününde, doların piyasa kuru olan DXY bir kez daha 109,3 seviyesine yükselerek son 20 senenin zirvesini test etti. Mevcut seviyenin teknik anlamda da önem arz etiğinin altını çizelim. 109,3 seviyesinin üzerinde olası bir kapanışta, 121 seviyesine kadar büyük bir alan -altını çizerek teknik mânâda- kartlar arasında yer alıyor.

- Jackson Hole’da şahin bir görünüme bürünene Powell sonrası ABD borsaları geceyi %4’e varan düşüşle tamamlarken, hisse senetleri değerlerinden trilyonlarca dolar sildi. Risk-off modunun egemen olması ile dolar geniş çapta değer kazanırken, riskli varlık sınıfında giren kripto para piyasası da büyük çaplı bir satışa sahne oldu. Amiral gemi Bitcoin bir kez daha psikolojik 20 bin dolar seviyesinin altına gerilerken, Ethereum ise, geride bıraktığımız haftalarda ön plana çıkardığımız 1,695 dolar yatay seviyesinin üzerinde kalıcılık arz edemeyerek bu sabah 1,500 dolar seviyesinin altına çekildi.

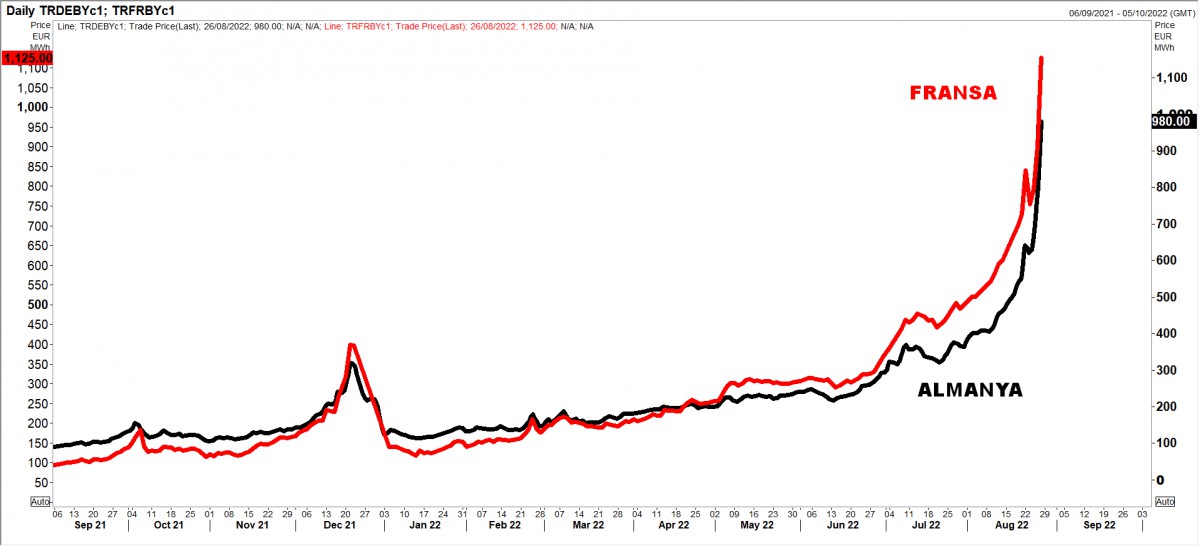

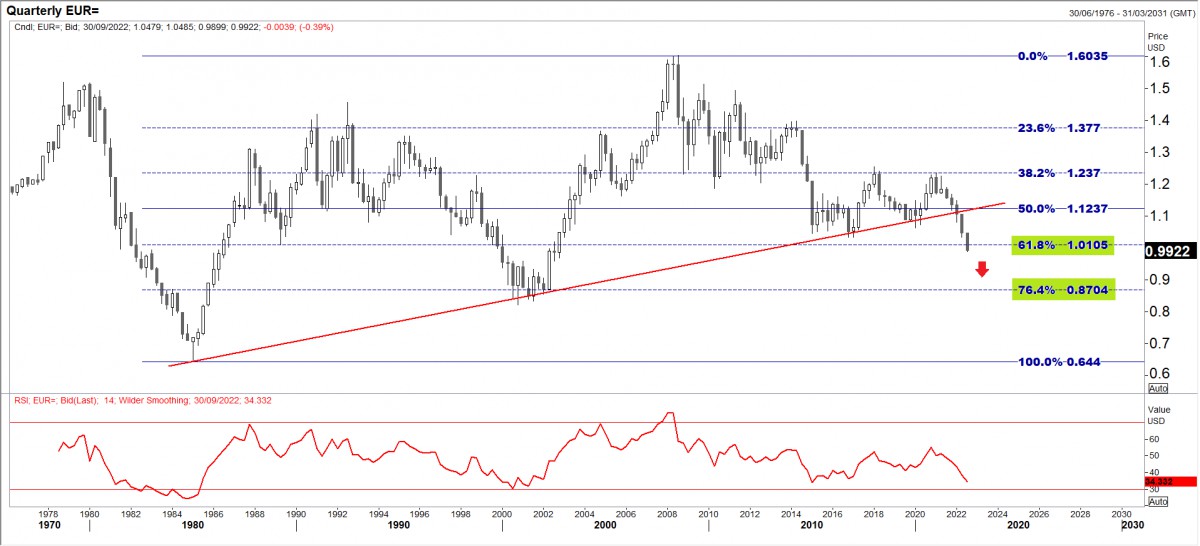

- Ortak para birimi Euro ise, dolar karşısında 20 yıl yeni en düşüğü olan 0,9899 seviyesine kadar geriledi. Bir tarafta doların ezici gücü, diğer tarafta ise Ukrayna savaşı sonrası büyük bir sorun hâline gelen enerji problemi ile boğuşan Avrupa’da gösterge elektrik fiyatları adeta çıldırdı. Fransa’da 1 yıl ileri elektrik fiyatı ilk kez megavat saat başına 1,000 Euro’yu aşarak 1,125 eur seviyesine yükseldi (Almanya’da ise megavat saat başına 980 Euro’ya yükseldi). Yılbaşında kabaca 100 eur civarında olduğunun altını çizelim! Elektrik fiyatlarını, 330 eur seviyesine yükselen Avrupa’da doğalgaz fiyatları takip ediyor (hatırlatma olması bağlamında yılbaşında 60 eur civarında idi). Doğalgaz ve elektrik fiyatlarının gerek sanayi gerekse de hanehalkı tüketimi için ‘ani duruş’ riski taşıdığını not etmek gerekiyor.

- Özellikle, Rusya’nın Ukrayna’yı işgali, Avrupa’nın ana büyüme motoru olan Almanya’nın büyüme modelini Rus enerjisinden uzaklaştırmak zorunda kalacağı anlamına geliyor. Bu da, zayıf büyüme ve büyük ticaret açıkları anlamına gelirken, euro için de ileriye dönük olarak ilave ‘acı’ göründüğünü not edelim. Ukrayna savaşı öncesinde olumlu bir tonla yaklaştığımız Sterlin, benzer sorunlarla boğuşmaya devam ederken, henüz tepe yapmayan enflasyon, cari açık, bütçe açığı, siyasi risk, İngiltere Merkez Bankası’nın büyüyememe sorununa rağmen faiz artırmaya devam edeceği yönünde açıklaması ile bu sabah 1,16’lı seviyelere kadar gerileyerek pandemi döneminde test ettiği ve 35 yılın dibi olan 1,14 seviyesine (uzun bir süredir hedeflediğimiz) bir kademe daha yaklaşmış oldu.

- Talep tarafında, Avrupa’daki yüksek doğal gaz fiyatları, elektrik üreticilerini ve endüstriyel kullanıcıları dizel ve akaryakıta geçmeye teşvik ederken, ham petrol fiyatlarını daha da destekliyor. İran ile nükleer anlaşma ihtimali fiyatlar üzerinde aşağı yönlü baskı kurarken, kış aylarına doğru kıtlığın daha da artacağı korkusu ise fiyatlar üzerinde yukarı yönlü baskı kuruyor. 102 dolar teknik seviyesini test eden Brent cinsi ham petrolde, yukarı yönlü isteğin korunması adına 102 dolar seviyesinin üzerinde temiz bir kapanışa ihtiyaç olduğunu görüyoruz. 102 dolar geçilmeden hamle yapmak riskli olabilir.

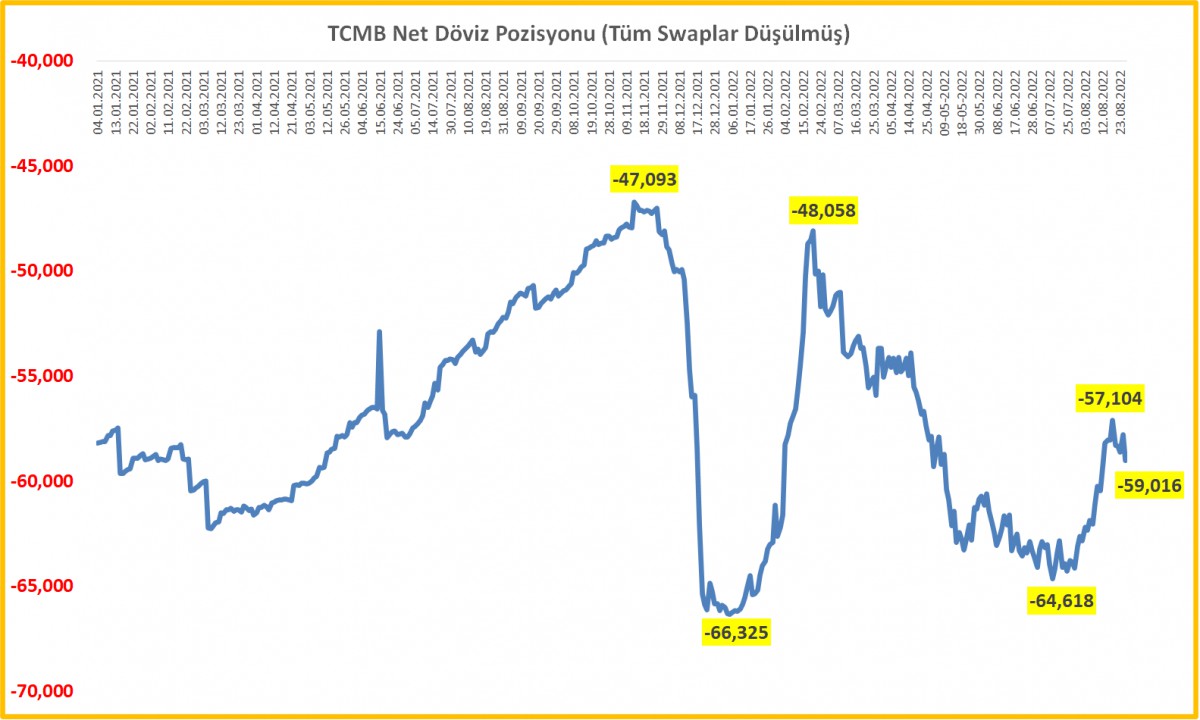

- Küresel risk iştahında yaşanan azalma ile dolar değer kazanırken, içeride ise TCMB’nin faiz indirimi âdeta tuz biber oldu. USDTRY kuru haftayı 18,19 seviyesine kadar yükselerek tamamlarken, mevcut içsel ve dışsal riskleri beraber okuduğumuzda, tablo yükselişin devamına işaret ediyor. Perşembe günü açıklanan haftalık verilere göre, TCMB’nin brüt döviz rezervleri 1,1 milyar dolar azalırken, toplam brüt döviz ve altın rezervleri 112,3 milyar dolar seviyesine geriledi. Öte yandan, son verilere göre, swap hariç net rezervlerin yeniden eksi 59 milyar dolar seviyesine açılması da kısa vadede etkili olan Rusya hikâyesinin kesintiye uğradığını teyit ediyor. Rezervlerin azalmaya yüz tutması, kamunun kuru belli bir seviyede tutma kabiliyetini de sekteye uğratabilir.

- Geride bıraktığımız hafta biraz mola hakkımızı kullanarak siz değerli okurlarımızdan kısa bir süreliğine de olsa uzak kaldık. Lâkin, PPK toplantısı ardından politika metninde dikkat çektiğimiz üzere, “son dönemde belirgin şekilde açılan politika-kredi faizi makasının parasal aktarımın etkinliğini azalttığı değerlendirilmektedir” ibaresi ardından açıklanan makroihtiyati tedbirler hafta boyunca Türk mali piyasalarında fiyatlama davranışı üzerinde belirgin bir şekilde etkili oldu.

- Açıklanan tedbirler ile bir kısım ticari kredi faizlerine üst sınır getirildi. Buna göre, yıl sonuna kadar kullandırılacak ticari kredilerde faiz oranının TCMB’nin referans faiz oranının 1,4 katını aşması hâlinde (%15,34 x 1,4) %21,48 krediyi açan banka ek zorunlu karşılık tutacak (kredinin %20’si kadar). Kredi faizi eğer TCMB referans faizinin 1,8 katını aşıyorsa (%27,61) zorunlu karşılık oranı kredinin %90’ı kadar olacak. Yani, bankaların verdiği ticari kredi faizinin %27,61’in üzerinde olması halinde bankalar %90 menkul kıymet tesis etmek zorunda kalacaklar.

- Açıklanan kararlar sadece faize üst sınır getirmiyor. Bir de TCMB’nin belirlediği türler (ihracat, yatırım, tarım ve KOBİ kredileri gibi) dışında kalan ticari krediler için hem tesis edilecek zorunlu karşılık oranı yükseltiliyor hem de bu karşılıkların menkul kıymet olarak tutulması isteniliyor. Hâliyle, bankaların kredi büyümesinde frene basma riskinin belirmesi, banka kârları için olumsuz bir gerçekleşme olurken, öte yandan, menkul kıymet tesis etme gereksinimi, bankaların menkul kıymet portföyünde değerlenmeye neden olarak bankacılık hisselerinde büyük çaplı bir yükselişe neden oldu.

- Şunu da not edelim ki, tahvil faizlerinin gerilemesi, beraberinde, Hazine’nin göreceli olarak ucuza borçlanmasının da önünü açıyor! Son dönemde Türk mali piyasalarında finansal baskılama (repression) piyasa mekanizması üzerinde etkili olduğunu görüyoruz. Enflasyonun %80 olduğu bir ekosistemde, 2 ve 10 yıllık tahvil faizleri menkul kıymet tesis etme zorunluluğu ile sert bir şekilde gerilerken, yaşananları ekonomik ve ticari gerekçelerle anlamlandırmakta büyük zorluk çekiyoruz.

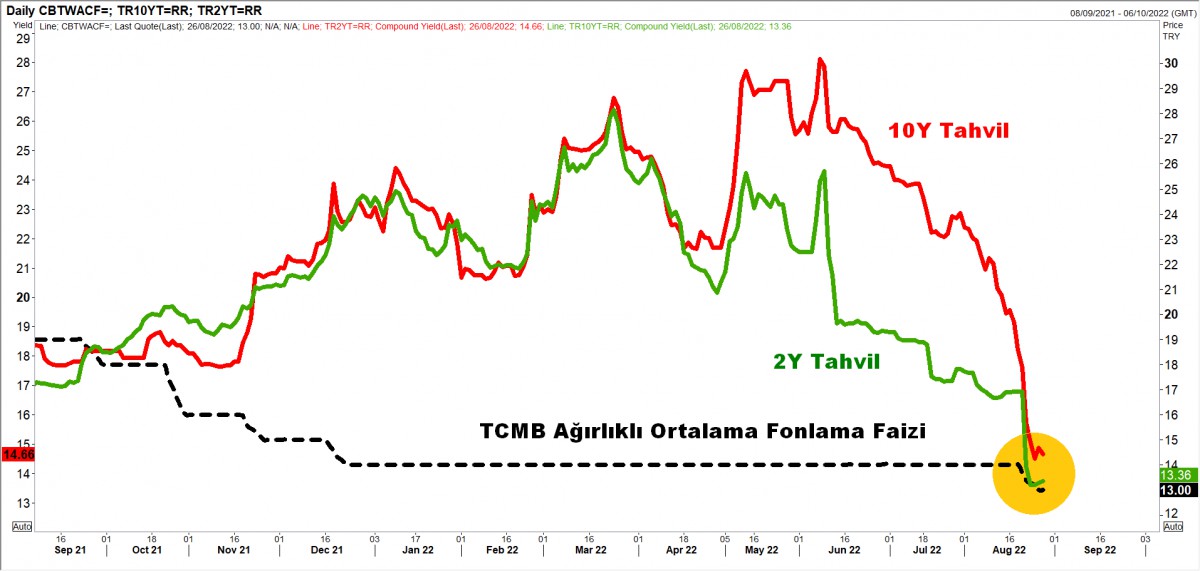

- Aşağıdaki grafikten de görülebileceği üzere, TCMB’nin yeni uygulamaları sonrasında (menkul kıymet tesis etme zorunluluğu) TL cinsi tahvil faizlerinde sert düşüş yaşandı. 2 yıllık tahvilin bileşik faizi %13’lü rakamlara kadar düştü (10 yıllık tahvil %14,66). 10 yıllık TL tahvil faizi ile aynı vade işlem gören dolar cinsi Eurobond faizi arasında makas %4 seviyesine kadar yaklaştı. Her ne kadar TL tahvillerin işlem gördüğü seviye mevcut ekosistem ile uyumsuz olsa da (ekonomik temeller) bankaların alım zorunluluğu ile fiyatlama davranışı kendi içinde tutarlı bir hâl alabiliyor!

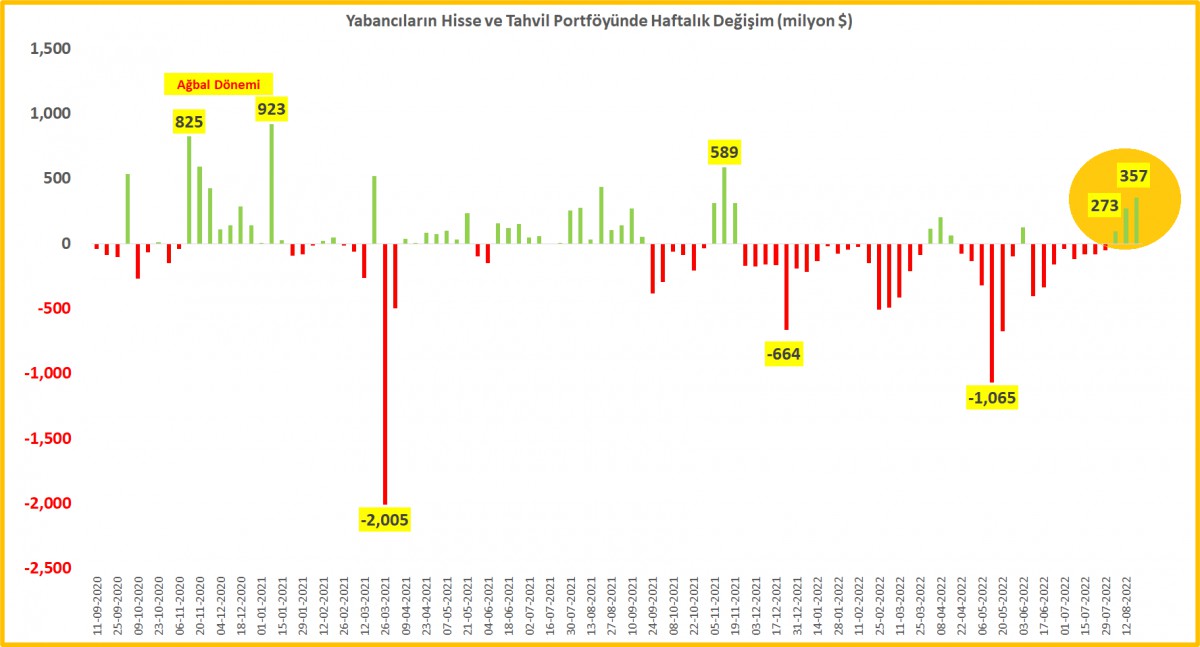

- Yukarıda da söz ettiğim üzere, tahvil faizlerinin sert bir şekilde gerilmesi, bankaların mevcut tahvil stokları üzerinden yazacakları kârlar, banka hisse performansını olumlu etkiledi. BİST Banka endeksi (XBANK) son 6 haftada %70’e yakın yükseliş kaydetti. Açıkça itiraf etmeliyim ki, bu denli bir yükselişi öngöremediğimiz gibi, mevcut makroekonomik tablo ve de küresel performans ile hâlen daha da bu eğilimi teyit etmekte zorluk çekiyoruz. Elle tutulur tek gelişme ise, Naci Ağbal’ın Merkez Bankası başkanı olarak atandığı Kasım 2020’den sonra, son 3 haftada hisse senedi piyasalarına yönelik artan yabancı girişlerinin dikkat çektiğinin altını çizebiliriz.

- Makro cephede bugün önemli bir veri göremedik. Lâkin, jeopolitik tarafta risklerin büyüdüğünü görüyoruz. ABD Temsilciler Meclisi Başkanı Pelosi’nin Tayvan’a yaptığı ziyaretten bu yana, iki ABD Donanması savaş gemisi, Pazar günü Tayvan Boğazı’ndan geçmesinin ardından Çin savaş gemileri ve uçakları ile adayı çevrelediği ifade edildi. Yeni gün başlangıcında, Asya piyasaları, cuma gününden sarkan olumsuz havanın rüzgârı ve artan jeopolitik risklerin gölgesinde haftanın ilk iş gününü olumsuz bir şekilde tamamlıyor. Gösterge endeks Tokyo borsası %3’e yakın düşüşle günü tamamlamaya çalışırken, ABD borsalarının vadeli işlemlerinde de %1’i aşan oranda düşüşler görüyoruz.

- Altının ons fiyatı, doların değer kazanması sonrası iyimser görünümünü kaybederken, 1,695 dolar seviyesinden açtığımız uzun pozisyonlarımızı (zarar kes 1,670 dolar) korumaya devam ediyoruz. Gümüş cephesinde ise, uzun pozisyonlarımızı 18,80 dolar seviyesinden biraz daha artırarak zarar kes seviyemizi 18 dolar seviyesine çektik.

- Dünyada stagflasyonist riskler hızla tırmanırken, bu hafta dünya genelinde açıklanacak PMI verileri önem arz edecek. Cuma günü ABD’den gelecek istihdam raporunun ise büyük bir heyecanla takip edileceğini peşinen belirtelim. Türkiye cephesinde ise bugün tatil havası etkili olabilir. Lâkin, küresel risk iştahındaki bozulma nedeniyle satıcılı havanın ağır basmasını bekliyoruz. Veri takviminde dış ticareti verileri ile ekonomik güven endeksi takip edilebilir.

>Tahvil Faizleri Geriliyor

TCMB’nin yeni uygulamaları sonrasında (menkul kıymet tesis etme zorunluluğu) TL cinsi tahvil faizlerinde sert düşüş yaşandı. 2 yıllık tahvilin bileşik faizi %13’lü rakamlara kadar düştü (10 yıllık tahvil %14,66). 10 yıllık TL tahvil faizi ile aynı vade işlem gören dolar cinsi Eurobond faizi arasında makas %4 seviyesine kadar yaklaştı.

>Yabancılar Hisse Senedi piyasasına geri dönüyor

Naci Ağbal’ın Merkez Bankası başkanı olarak atandığı Kasım 2020’den sonra, son 3 haftada hisse senedi piyasalarına yönelik artan yabancı girişlerinin dikkat çektiğinin altını çizebiliriz. Son 3 haftada hisse senedi piyasasına giriş 725 milyon dolar.

>XU100 ($)

Dolar bazlı BIST100 endeksinde neredeyse 10 yıl aradan sonra teknik mânada yukarı yönlü önemli bir kırılım yaşandığını görüyoruz.

>Swap Hariç Net Rezervler

TCMB’nin brüt döviz rezervleri 1,1 milyar dolar azalırken, toplam brüt döviz ve altın rezervleri 112,3 milyar dolar seviyesine geriledi. Swap hariç net rezervlerin yeniden eksi 59 milyar dolar seviyesine açılması da kısa vadede etkili olan Rusya hikâyesinin kesintiye uğradığını teyit ediyor. Rezervlerin azalmaya yüz tutması, kamunun kuru belli bir seviyede tutma kabiliyetini de sekteye uğratabilir.

>Almanya ve Fransa Elektrik Fiyatları

Fransa’da 1 yıl ileri elektrik fiyatı ilk kez megavat saat başına 1,000 Euro’yu aşarak 1,125 eur seviyesine yükseldi (Almanya’da ise megavat saat başına 980 Euro’ya yükseldi). Yılbaşında kabaca 100 eur civarında olduğunun altını çizelim!

>EURUSD

Avrupa’da şirazesinden çıkan elektrik fiyatlarını, megavat saat başına 330 eur seviyesine yükselen doğalgaz fiyatları takip ediyor. Doğalgaz ve elektrik fiyatlarının gerek sanayi gerekse de hanehalkı tüketimi için ‘ani duruş’ riski taşıdığını not etmek gerekiyor. Zayıf büyüme ve büyük ticaret açıkları euro için aşağı yönlü risklerin arttığına işaret ediyor.

>GBPUSD

Tepe yapmayan enflasyon, cari açık, bütçe açığı, siyasi risk, İngiltere Merkez Bankası’nın büyüyememe sorununa rağmen faiz artırmaya devam edeceği yönünde açıklaması ile 1,16’lı seviyelere kadar gerileyen Sterlinde 35 yılın dibi olan 1,14 seviyesine (uzun bir süredir hedeflediğimiz) bir kademe daha yaklaştık.

>DXY

Doların değer kazandığı ve geriye kalan ne var ne yoksa her şeyin satıldığı cuma gününde, doların piyasa kuru olan DXY bir kez daha 109,3 seviyesine yükselerek son 20 senenin zirvesini test etti. 109,3 seviyesinin üzerinde olası bir kapanışta, 121 seviyesine kadar büyük bir alan -altını çizerek teknik mânâda- kartlar arasında yer alıyor.

İlginizi Çekebilir

BANKA HABERLERİ

Mevcut Enflasyon ve Faiz Oranlarıyla Yatırımcı Yeni Yatırım Yapar mı?

Yayınlanma:

16 saat önce|

30/06/2025Yazan:

Onur Çelik

Yüksek enflasyon oranının getirdiği yüksek faiz politikası haliyle başta ticari krediler olmak üzere tüm kredi türlerinde de faiz oranlarının artmasına neden oluyor.Şu an kredibilitesi yüksek ve ekonomik olarak büyük hacimlere sahip şirketler dahi piyasadan % 50 TL faiz oranları ile borçlanabiliyor. KOBİ vb. gibi diğer işletmelerin kullanabildikleri kredilerin faiz oranları ise % 60 bandını aşmış durumda.

Peki kredi piyasası açısından tek kötü haber faiz oranlarının yükselmiş olması mı? Maalesef hayır, bankaların kredi verme iştahı da azalmış durumda ve haliyle eskiye nazaran parasal olarak da verilen kredilerin büyüme hızında da ciddi bir yavaşlama görülmekte.Nitekim kredilerin mevduata oranı (KMO)% 80-90 bandına gerilemiş durumda..

Yeterince kredi bulunsa dahi mevcut faiz oranları düşünüldüğünde yatırımcının yatırım yapması da sanıldığı kadar kolay görünmemekte. Malumunuz yatırımcının işletmesine koyduğu sermayenin getirisi asgari olarak risksiz faiz oranı olan hazine kağıtlarının ya da banka mevduat getirisinden fazla olmalı ki yatırımcı risk alarak yatırım yapsın. Üstelik gelir kaybı nedeniyle tüketici talebinin azaldığı hem de yüksek işsizlik sebebiyle kişilerin gelecekte elde etmeyi umdukları gelirleri elde edip edemeyeceklerinden emin olmamaları da onları harcama bakımından daha da muhafazakar hale getirmişken bunu başarmak gerçekten daha da zorlaşıyor.

Onur ÇELİK-CFO/YMM

EKONOMİ

Geleceğin Uzun Tarihi: Hayaller, Teknoloji ve Gerçeklik Arasında Bir Yolculuk

Yayınlanma:

2 gün önce|

29/06/2025Yazan:

Erol Taşdelen

İnsanlık tarihi, geçmişin izlerini taşırken geleceğe dair umutlar, korkular ve öngörülerle şekillenmiştir. Teknoloji ilerledikçe bu gelecek tahayyülleri daha somut, daha ulaşılabilir ve bir o kadar da kontrol edilebilir hale geldi. Nicole Kobie’nin kaleme aldığı “The Long History of the Future” (Geleceğin Uzun Tarihi), tam da bu noktada devreye giriyor: Geleceğin ne olduğuna, kim tarafından kurgulandığına ve nasıl yönlendirildiğine ışık tutuyor.

Gelecek Fikri Yeni Değil, Ama Daha Güçlü

Kobie, geleceğe dair düşünmenin yeni bir refleks olmadığını vurguluyor. Antik çağlardan bugüne kehanetler, ütopyalar, distopyalar ve bilimkurgu eserleri aracılığıyla insanlar kendi zamanlarını aşan kurgular üretmişlerdir. Ancak asıl dikkat çekici olan, bu kurguların bireylerin değil; hükümetlerin, şirketlerin ve teknoloji elitlerinin elinde birer araç haline gelmesidir.

Silikon Vadisi’nin “Geleceği” Satın Alması

Günümüzde geleceği tanımlayan en güçlü aktörler teknoloji şirketleri. Silikon Vadisi merkezli bu yapılar, yalnızca yeni teknolojiler üretmekle kalmıyor; bu teknolojilerin hayal ettirdiği geleceği de pazarlıyor. Nicole Kobie’ye göre bu “gelecek satışı”, kapitalist sistemin en sofistike manipülasyonlarından biri. Çünkü artık insanlar, daha iyi bir geleceği hayal etmek yerine, sunulan vizyonlara razı olmayı tercih ediyor.

Bilimkurgu ve Politik Gerçeklik

Kobie, bilimkurgu edebiyatının ve filmlerinin yalnızca eğlence değil, politik bir arka plana sahip olduğunu savunuyor. 1984, Brave New World, Black Mirror gibi eserler birer uyarı değil, zamanla “olası senaryolara” dönüşüyor. Bu da gelecek tahayyüllerinin aslında günümüz karar vericileri tarafından birer araç olarak nasıl kullanıldığını ortaya koyuyor.

Teknoloji Tarafsız Değildir

Yazar, teknolojinin asla tarafsız olmadığını açıkça ifade ediyor. Hangi teknolojinin geliştirileceği, kimler için geliştirileceği ve hangi ihtiyaçlara cevap vereceği tamamen ideolojik kararlarla belirleniyor. Yapay zeka, gözetim sistemleri, uzay yolculukları veya dijital ekonomi: Hepsi birer gelecek inşasıdır. Ancak bu gelecek, herkes için eşit derecede ulaşılabilir değil.

Hayal Edilen Gelecek mi, Dayatılan Gelecek mi?

Kitabın temel sorusu şu: Gelecek gerçekten insanlığın ortak aklıyla mı belirleniyor, yoksa güçlülerin çıkarına göre mi kurgulanıyor?

Nicole Kobie’nin cevabı net: Bugün bize “ilerleme” adı altında sunulan çoğu şey, belirli çevrelerin çıkarlarına hizmet eden bir gelecek tasarımıdır. Bu tasarım, medya yoluyla yaygınlaştırılır, teknolojiyle pazarlanır ve politikalarla meşrulaştırılır.

Geleceği Kimin İçin Tasarlıyoruz?

“Geleceğin Uzun Tarihi”, sadece teknolojiye veya inovasyona değil, bu olguların arkasındaki güç ilişkilerine dikkat çeken önemli bir eser. Nicole Kobie, okura şu çağrıyı yapıyor:

“Geleceği başkalarının kurgulamasına izin vermeyin.”

Çünkü bir toplumun geleceği, ancak kolektif akıl ve etik bir vizyonla kurgulandığında adil ve sürdürülebilir olabilir. Aksi halde geleceğimiz, geçmişin hatalarına benzeyen ama daha sofistike bir kabusa dönüşebilir.

EKONOMİ

Yaşayan Ölüler Aramızda: Finansal Zombi Krizi

Yayınlanma:

3 gün önce|

28/06/2025Yazan:

Gülbeyaz Gergün

Ekonomide görünmez ama hissedilen bir tehlike var: Zombi şirketler. Gelirleri borçlarının faizini bile karşılamayan, piyasada sadece dış desteklerle ayakta kalan bu firmalar, yalnızca kendi varlıklarını değil, tüm ekonomik yapının sağlığını tehdit ediyor.

Zombi Şirket Nedir?

Zombi şirketler, faaliyetlerinden elde ettikleri kazançla borçlarının faizini dahi ödeyemeyen, ancak çeşitli yollarla piyasada tutulan işletmelerdir. Bu yollar arasında:

-

Sürekli borç çevrimi

-

Siyasi baskılarla alınan krediler

-

İflas erteleme ya da konkordato kullanımı

-

Kamu bankaları veya fonları yoluyla yapılan kurtarmalar

bulunur. Bu firmalar aslında çoktan iflas etmişlerdir; ancak piyasa gerçekleri bunu henüz kayda geçmemiştir.

Ekonomiye Verdikleri Zararlar

1. Kaynakların İsrafı

Finansal sistemde sınırlı olan kaynaklar (kredi, iş gücü, teşvik vb.) verimli firmalara değil, aslında çoktan ölmüş bu “zombilere” aktarılır. Bu durum, ekonomik büyümenin kalitesini bozar.

2. Rekabetin Bozulması

Zombi firmalar, zarar etmelerine rağmen piyasada kalabildikleri için fiyatları baskılar, daha sağlıklı ve verimli firmaların piyasadan çıkmasına neden olur. Bu da yenilikçiliği ve teknolojik gelişmeyi engeller.

3. Banka Bilançolarında Risk

Bankalar zombi firmalara kredi verdikçe tahsil edilemeyen alacaklar artar. Sorunlu krediler (NPL) yükselir ve banka sistemine duyulan güven zedelenir.

4. Yatırımcı Güvensizliği

Piyasada “kimin sağlıklı kimin batık” olduğu belli olmaz. Şeffaflık kaybolur. Bu da doğrudan yatırımların ve risk iştahının düşmesine yol açar.

5. Verimlilik Kaybı

Zombi firmalar büyüme rakamlarını yapay olarak şişirebilir ama toplam faktör verimliliği düşer. Ekonomi görünürde büyürken, içeride çürümeye başlar.

Türkiye Örneği: Sessiz Kriz

Türkiye’de özellikle son yıllarda düşük faiz politikaları ve kredi genişlemesi, zombi firmaların sayısını artırdı.

-

KGF destekli krediler,

-

İflas erteleme/kurtarma kültürü,

-

Siyasi olarak ayakta tutulan kamu projeleri,

bu yapıyı besledi. Bu durum, verimli firmaları cezalandırırken, “ölü şirketlerin” yaşamaya devam ettiği bir ekonomik iklim yarattı.

Ekonomik Risk: Zincirleme Çöküş

Faizler yükseldiğinde veya destekler çekildiğinde bu zombi firmalar zincirleme şekilde batmaya başlar. Bu da domino etkisiyle:

-

Bankacılık krizine,

-

İşsizlik artışına,

-

Güvensizlik ortamına,

neden olabilir. Türkiye’nin son yıllarda yaşadığı konkordato patlaması bu riski açıkça göstermektedir.

Yaşayan Ölülerden Kurtulmak

Ekonominin sağlıklı işleyebilmesi için kaynakların doğru yönlendirilmesi şarttır. Zombi şirketlerin desteklenmesi değil, piyasa içi doğal seleksiyonun işlemesi, güçlü firmaların güçlenmesi gerekir.

Zombi ortamı kısa vadede siyasi rahatlama getirse de uzun vadede büyümenin yapısını çürütür.

Erol TAŞDELEN-Ekonomist www.bankavitrini.com

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (849)

- BANKA ANALİZLERİ (140)

- BANKA HABERLERİ (3.151)

- BASINDA BİZ (60)

- BORSA (453)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.856)

- GÜNCEL (3.257)

- GÜNDEM (3.211)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.259)

- SÜRDÜRÜLEBİLİRLİK (479)

- VİDEO Vitrini (19)

- YAZARLAR (1.070)

- Ali Coşkun (27)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (65)

- Erden Armağan Er (45)

- Erol Taşdelen (574)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (64)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (42)

- Onur ÇELİK (37)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

İş Bankası’ndan dijital tahvil ihracı

ING üst düzey yöneticileri işten çıkarıyor

TEB, Dünya KOBİ Günü’nde çek karnesini ücretsiz sunacak

TOM Bank yaz dönemi için uzaktan çalışma modelini devreye aldı

30 HAZİRAN: AY SONU UYARILARI

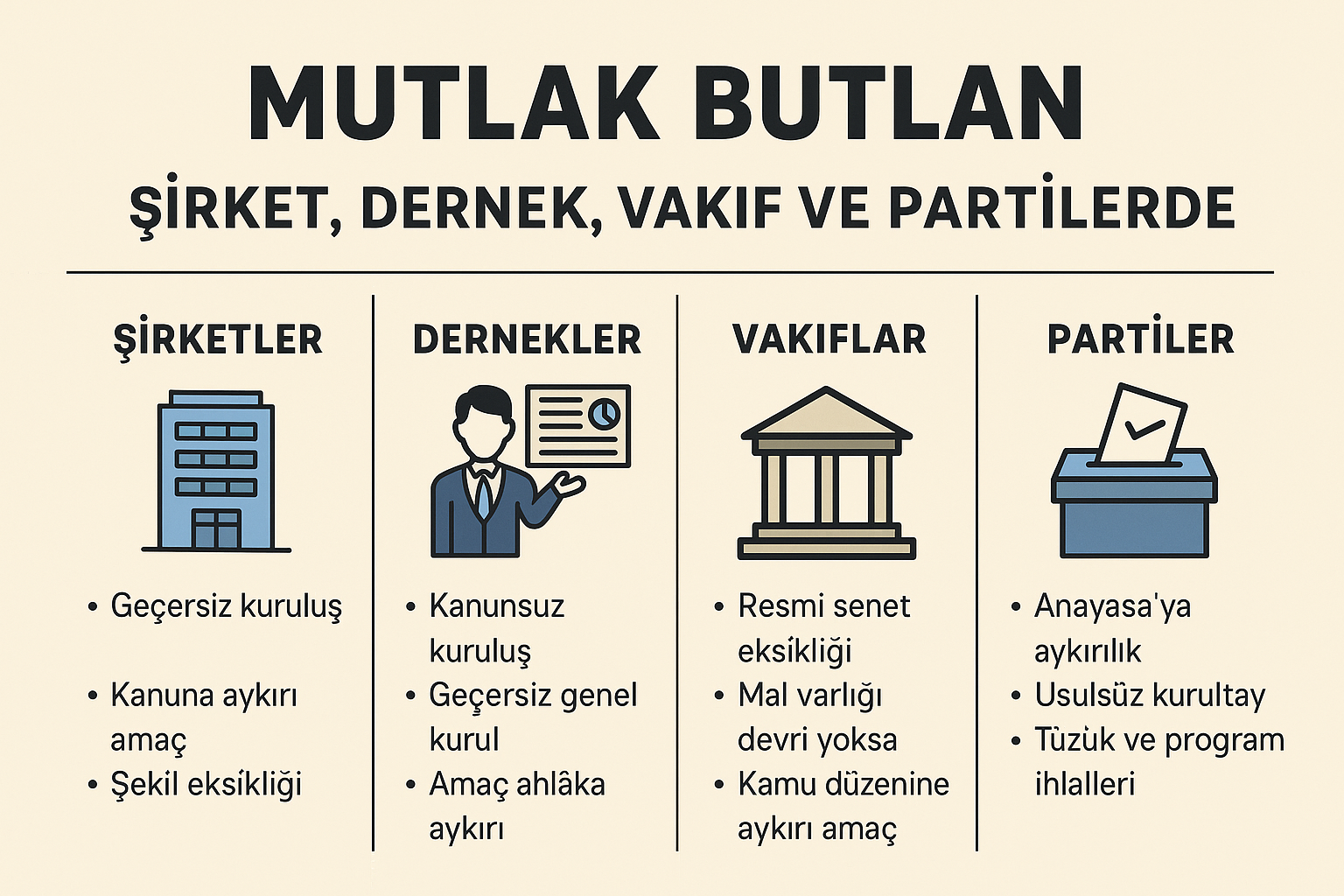

Tüzel Kişilerde Mutlak Butlan

Mevcut Enflasyon ve Faiz Oranlarıyla Yatırımcı Yeni Yatırım Yapar mı?

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

DENİZBANK: Bir GMY istifası daha!

İsrail İran’a Neden Saldırdı?

Firma Finans Bilinci Neden Stratejik Bir Güçtür?

Finansın En Önemli 10 Formülü ve Önemi

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

SÖZCÜ: Bankalar 12 milyarlık borç sattı

- Borsa'dan 2 yılın en hızlı günlük yükselişi 30/06/2025

- Rekabet Kurulu’ndan Mapei ve Chyrso’ya 42,7 milyon TL ceza 30/06/2025

- Bir ülke daha Türk vatandaşlarına vize muafiyeti getirdi! İşte vizesiz seyahat edilebilecek ülkeler... 30/06/2025

- Uzman isimden uyarı: Altında son alım fırsatları, euro ve altında düşüşleri kaçırmayın! 30/06/2025

- SON DAKİKA | İşsizlik oranı mayıs ayında geriledi: İşsiz sayısı 2,97 milyona düştü 30/06/2025

- Bakan Şimşek işgücü verilerini değerlendirdi 30/06/2025

- Türkiye’de yaş koza üretiminde hedef 100 tonun üzerine çıkmak 30/06/2025

- Hazine 1,724 trilyon liralık iç borçlanmaya gidecek 30/06/2025

- Bessent: Powell'ın halefi üzerinde çalışacağız 30/06/2025

- Açlık sınırı asgari̇ ücreti̇n dört bin lira üzerine çıktı 30/06/2025

- Türk-İş: Gıda fi̇yatları Hazi̇ran'da yıllık yüzde 37,6 arttı 30/06/2025

- Dış ti̇caret açığı i̇lk beş ayda 41 mi̇lyar dolar oldu 30/06/2025

- Geni̇ş tanımlı i̇şsi̇zli̇k tari̇hi̇ sevi̇yeden geri̇ledi̇ 30/06/2025

- İş Bankası'ndan dijital tahvil ihracı 30/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı