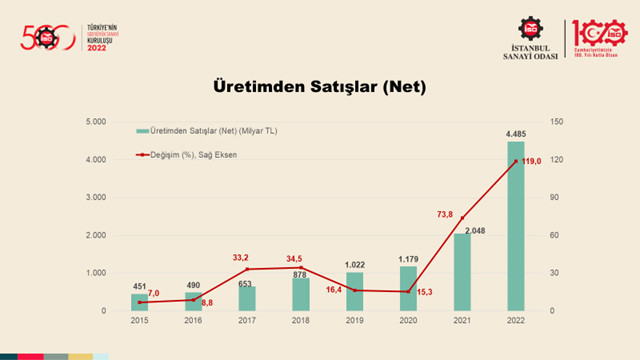

İstanbul Sanayi Odası (İSO) tarafından bu yıl 55’incisi düzenlenen “Türkiye’nin 500 Büyük Sanayi Kuruluşu Araştırması-2022” yılı sonuçları açıklandı. İSO 500’de üretimden satışlar 2022 yılında yüzde 119 oranında artarak 2 trilyon 48 milyar liradan 4 trilyon 485 milyar liraya çıktı. İSO Başkanı Erdal Bahçıvan yüksek oranlı artışta, ihracattaki güçlü performansın yanı sıra canlı yurt içi talep, yükselen kur ve fiyatlar ile ihracat gelirlerinin TL karşılıklarındaki artışın belirleyici rol oynadığını söyledi.

İSO 500 Tam liste için tıklayın

İSO 500’de şampiyonluk ipini bir kez daha Tüpraş göğüsledi. 2022 yılında üretimden satışlara göre en büyük kuruluş 418,4 milyar liralık satışlarıyla Tüpraş oldu.

2022 yılında üretimden satışlara göre ikinci büyük kuruluş 189,2 milyar lira ile Star Rafineri oldu.

Üçüncü sırada ise 140,1 milyarlık üretimden satışlarıyla Ford Otomotiv yer aldı.

Deprem bölgesinden 66 firma listede

Geçtiğimiz yıllarda mayıs ayında paylaşılan araştırmanın, bu yıl 11 ilimizi etkileyen ve tüm Türkiye’yi yasa boğan deprem felaketi nedeniyle eylül ayında açıklandığını ifade eden Erdal Bahçıvan, “Bu yılın başında ülkemizi derinden yaralayan Kahramanmaraş depremini yaşadık. On binlerce vatandaşımızı kaybettik. Acılarımız hala çok taze. Dünyada eşi benzeri olmayan ve 11 ilimizi etkileyen felaketin ekonomik yıkımı da büyük oldu. Birçok sanayi tesisimiz haftalarca faaliyete geçemedi. Devletimiz bu bölgede mücbir sebep hali ilan ederek firmalarımızın vergisel yükümlülüklerini erteledi. Takdir edersiniz ki İSO 500 Büyük Listesi içinde her yıl bu 11 ilimizden çok sayıda sanayi kuruluşumuz yer alıyor. 2021 listemizde bu rakam 72 idi. 2022 yılında ise bu sayının 66 olduğunu görüyoruz. Bu şirketlerimizin de mali verilerini paylaşabilme noktasına gelmesiyle birlikte İSO 500 araştırmamıza başlayarak en kısa sürede tamamladık.” diye konuştu.

Halka açık şirket sayısı 73’e çıktı

Sermayenin tabana yayılması ve özellikle sanayi kuruluşlarının kaliteli finansal kaynağa erişimi açısından şirketlerin halka açılmalarının önemine vurgu yapan Bahçıvan, “Son yıllarda bu yönde şirketlerin oldukça istekli olduklarını görüyoruz. Bu eğilim, İSO 500 verilerine de yansımış bulunuyor. İSO 500 içinde halka açık kuruluşların sayısı 2017-2021 döneminde 65-69 bandında seyrettikten sonra 2022’de 8 adet artarak 73’e yükseldi. Böylece İSO 500 içinde halka açık kuruluşlar sayısı bugüne kadarki en yüksek düzeyine ulaştı. Sanayi şirketlerimizin halka açılmaya olan ilgisinin 2023’te de sürdüğünü görüyoruz ve bu süreci sanayi firmalarımızın sermaye piyasası araçlarını daha fazla kullanması açısından olumlu buluyoruz” dedi.

“Üretici ve tüketici enflasyonunda makas geniş”

İSO 500’de üretimden satışların 2022 yılında yüzde 119 artarak 2 trilyon 48 milyar liradan 4 trilyon 485 milyar liraya çıktığını kaydeden Erdal Bahçıvan, sözlerini şöyle sürdürdü: “Bu yüksek oranlı artışta, ihracattaki güçlü performansın yanı sıra canlı yurt içi talep, yükselen kur ve fiyatlar ile ihracat gelirlerinin TL karşılıklarındaki artışın belirleyici rol oynadığını söyleyebiliriz. İSO 500 Büyük kuruluşlarının üretimden satışlardaki reel değişimlerine baktığımızda da şu sonuç dikkat çekiyor: 2022 yılının verileri yıl sonu tüketici enflasyonu arındırıldığında üretimden satışların reel olarak 2021 yılına göre yüzde 33,3 ile oldukça yüksek bir artış sergilediği görülüyor. Reel değişimleri hesaplarken son yıllarda hep yaptığımız gibi bu yıl da, yıl sonu TÜFE enflasyonunu kullandık. Fakat diğer taraftan biliyoruz ki 2022 sonunda TÜFE enflasyonu yüzde 64,27 iken ÜFE enflasyonu yüzde 97,72’ye ulaşmıştı. Bu noktada sanayicinin ekonomik gerçeklerini yansıtan asıl enflasyonun ÜFE olduğunu hatırlatarak, ÜFE’nin çok daha hızlı arttığını ve üretici ile tüketici enflasyonu arasındaki makasın oldukça geniş olduğunu vurgulamak istiyorum. Nitekim yıl sonu ÜFE enflasyonu kullanıldığında, üretimden satışlardaki reel artış yüzde 10,8’e iniyor.”

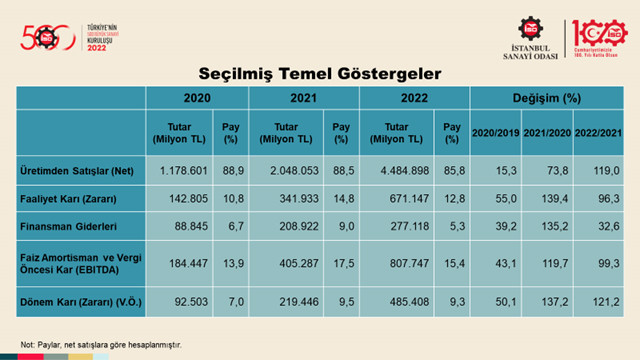

Karlılık rasyoları geçen yıla göre düşük

İSO 500’ün satışlarının yanı sıra kaynaklarını verimli kullanarak karlarını da yüksek oranlarda artırdığını ve bu alanlarda genel olarak başarılı bir performans sergilediğini belirten Erdal Bahçıvan, “İSO 500’ün 2022’de faaliyet karı yüzde 96 artarak, 342 milyar liradan 671 milyar liraya çıktı. Buna karşılık faaliyet karlılığı oranı, yüzde 14,8’den 2 puan düşerek yüzde 12,8’e geriledi. Benzer şekilde faiz, amortisman ve vergi öncesi karın yüzde 100’e yakın bir artışla 405 milyar liradan 808 milyar liraya yükseldiğini görüyoruz. Aynı yılda FAVÖK karlılığı oranı, aynen faaliyet karlılığında olduğu gibi 2,1 puan düşüşle yüzde 17,5’ten yüzde 15,4’e geriledi. Vergi öncesi kar ve zarar toplamı yüzde 121 artarak 219 milyar liradan 485 milyar liraya yükseldi. Ancak satış karlılığı oranı 0,2 puan düşüşle yüzde 9,3’e indi. Bu da bize tüm karlılık rasyolarında geçen yıla göre daha düşük bir kar yılı geçirildiğini gösteriyor.” ifadelerini kullandı.

Sanayici esas faaliyetlerine odaklandı

2022’de net kambiyo karlarındaki ivme kaybının etkisiyle üretim faaliyeti dışı gelirlerin sınırlı artış gösterdiğinin altını çizen Erdal Bahçıvan, konu ile ilgili şunları söyledi: “Başka bir deyişle 2022’de üretim faaliyeti dışı gelirlerin karlılığa katkısı bir hayli azalmış bulunuyor. 2022 yılında İSO 500’ün diğer faaliyetlerden olağan gelir ve karları 683 milyar lira iken, gider ve zararları 572 milyar lira olarak gerçekleşmiş. Bu iki rakam arasındaki fark alındığında, İSO 500’ün üretim faaliyeti dışı net geliri 111 milyar lira artmış ve bir önceki yıla göre artış oranı da yüzde 14,6 ile sınırlı düzeyde gerçekleşmiş. Sanayinin son 10 yıldaki üretim faaliyeti dışı gelirlerine de dikkatinizi çekmek istiyorum. Üretim faaliyeti dışı gelirlerinin dönem kar ve zarar toplam içindeki payının son 5 yılda yüzde 88 düzeyinden yüzde 23’lere kadar gerilediğini görüyoruz. Bu da bize sanayicinin son yıllarda giderek daha fazla esas faaliyetlerine odaklandığını ve karını gerçek işinden elde ettiğini gösteriyor.”

2022’de düşük faiz ortamı finansman giderlerine yansıdı

Finansman giderlerinin, uzun yıllardan beri İSO 500’ün en dikkat edilen unsurlarından biri olduğunu söyleyen Erdal Bahçıvan, İSO 500’ün finansman giderlerinin 2022’de yüzde 32,6 artarak 209 milyar liradan 277 milyar liraya yükseldiğini kaydetti. Böylece finansman giderlerinin faaliyet karına oranının belirgin bir düşüş göstererek yüzde 61,1’den yüzde 41,3’e indiği bilgisini veren Erdal Bahçıvan, “Yıllardan beri hep işaret ettiğimiz ve 2018’de yüzde 89’lara kadar çıkan bu oranın yüzde 40’lara gerilemiş olması dikkat çekiyor. Görüldüğü üzere 2022’de finansman giderleri işletmelere çok daha az yük olmuş. Ancak burada 2022’nin düşük faiz ortamı ve kredi kullanımını sıkı şartlara bağlayan düzenlemelerin de etkili olduğunu unutmamak gerekiyor. O günkü finansal koşullar, bugünkü faiz ve krediye erişim koşullarıyla karşılaştırıldığında aradaki makasın ne kadar yüksek olduğu biliniyor. Dolayısıyla finansman giderlerinin faaliyet karına oranındaki görece iyileşmenin, ne kadar sürdürülebilir olduğunu gelecek yıl açıklayacağımız 2023 yılı İSO 500 verilerinde daha net bir şekilde göreceğiz.” diye konuştu.

Aktiflerdeki büyüme borçlanma yerine özkaynaklardan

2022’de İSO 500’ün aktif toplamının yüzde 83 artarak 2,1 trilyon liradan 3,9 trilyon liraya yükseldiği bilgisini veren Erdal Bahçıvan, aktifler içerisinde ana kalemler incelendiğinde, dönen varlıkların yüzde 78 artışla 1,4 trilyon liradan 2,5 trilyon liraya; duran varlıkların ise yüzde 95 artışla 706 milyar liradan 1,4 trilyon liraya yükseldiğini söyledi. Aktiflerdeki büyümenin geçmiş yıllardan farklı olarak borçlanmadan ziyade özkaynak yoluyla finanse edildiğine dikkat çeken Bahçıvan, 2022’de özkaynakların 624 milyar liradan 1,4 trilyon liraya yükselerek yüzde 124 arttığını, toplam borçların 1,5 trilyon liradan 2,5 trilyon liraya çıkarak yüzde 67 büyüdüğünü belirtti. Bahçıvan, yüksek karların desteğinin yanı sıra borçlanma imkan ve eğilimindeki düşüşün etkisiyle, İSO 500 kuruluşlarında borçların payının yüzde 70,7’den yüzde 64,3’e gerilediğini, özkaynakların payının da yüzde 29,3’ten yüzde 35,7’ye çıktığını dile getirdi.

Finansmanda ticari borçlar ön plana çıktı

İSO 500’de mali borçların yüzde 64 artışla 796 milyar liradan 1,3 trilyon liraya çıktığını duyuran Erdal Bahçıvan, “Diğer borçların da yüzde 70’e yakın artışla 711 milyar liradan 1,2 trilyon liraya yükseldiği anlaşılıyor. 2021’e benzer şekilde 2022’de de diğer borçların mali borçların üzerinde bir büyüme sergilediği dikkat çekiyor. Başka bir deyişle faaliyetlerin finansmanında ticari borçlar daha fazla kullanılmış durumda. Ticari borç kullanımının artmasından, firmaların kaynak ihtiyacını finans kuruluşları dışında, kendi içlerinde borçlanarak çözmeye çalıştıklarını anlıyoruz. Ekonominin küçülmeye başladığı bir dönemde bu borç döngüsüne girilmesi, reel sektörü en çok zorlayan konulardan biri olacaktır. Bu durumun önümüzdeki günlerde sektörler arasındaki değer zincirlerinde bir kırılmaya neden olabileceğine dikkatinizi çekmek istiyorum. İSO 500 kuruluşlarında borçların vadelerine göre gelişimine baktığımızda ise kısa vadeli mali borçlardaki artışın yüzde 99 ile uzun vadeli mali borçlardaki yüzde 37’lik artışın üzerinde gerçekleştiğini görüyoruz. Kısa vadeli mali borçların toplam mali borçlar içindeki payının 2022’de ilk kez yüzde 50 bandını aşarak yüzde 42,8’den yüzde 52,1’e yükselmesi dikkat çekiyor. Bu artışta, negatif faiz ortamının yanı sıra yeni kredi uygulamalarının kısa vadeli kredi kullanımını özendirmede etkili olduğu anlaşılıyor. Yüksek faiz ortamında firmaların bu durumdan çok daha olumsuz etkileneceğini söyleyebiliriz.” dedi.

“Devreden KDV alacakları banka teminatı olsun”

Devreden KDV sorunu ile ilgili de değerlendirmelerde bulunan Erdal Bahçıvan, sorunun çözümü noktasında da önerilerini sundu. Erdal Bahçıvan, “İSO olarak her fırsatta dile getirdiğimiz devreden KDV sorunu 2022’de çok daha belirgin bir hale geldi. İSO 500’ün devreden KDV yükü yüzde 107 oranında artarak 49 milyar liraya yaklaştı. Biz bu döngüyü, sık sık vurguladığımız gibi, sanayi kuruluşlarımızın, yüksek kaynak ihtiyacına karşın, devlete sıfır faiz ve sonsuz vade ile borç vermesi olarak tanımlıyoruz. Ne yazık ki bu döngü 2022’de de azalmak yerine artarak devam etmiş. Çeşitli platformlarda pek çok defa gündeme getirdiğimiz üzere bu konuda sanayiciyi en çok rahatlatacak çözüm, devreden KDV alacaklarının banka teminatı haline getirilmesidir. Özellikle Eximbank kredilerine dönük bir teminat aracına dönüştürülmesi, bu sorunun en rasyonel çözümü olacaktır.” diye konuştu.

Enflasyon arttığı, faizlerin yükseldiği bir yıldı

2022 araştırmasının Cumhuriyetin 100. yılında kamuoyu ile paylaşıldığını dile getiren Erdal Bahçıvan, “2022 yılı İSO 500 Büyük Sanayi Kuruluşu araştırmamızın arka planına da çok kısa bir göz atılması gerektiğini düşünüyorum. Her şeyden önce küresel ekonomide enflasyonun geri dönüşünü yaşadık. Rusya-Ukrayna savaşının başta enerji ve gıda sektörlerinde yol açtığı ek fiyat şoklarını gördük. Artan enflasyon karşısında merkez bankalarının faiz artırımlarını hızlandırdığı, belirsizlik ikliminin yoğunlaştığı zor bir yılı geride bıraktık. Kuşkusuz ekonomimiz bu gelişmelerden etkilendi. Fakat ilk yarıda güçlü ihracat ve yıl genelinde iç talebin canlılığı sayesinde 2022 yılında ekonomimiz yüzde 5,5 büyüyerek dünyadaki bu negatif süreçten ayrışmayı başarabildi. Ancak bu büyümenin hiç kuşkusuz yüksek enflasyon ve cari açık gibi ciddi maliyetleri de oldu. Finansal istikrara verdiği katkı ve sürdürülebilirliği tartışılan, rasyonel ekonomi politikalarından uzak ‘Yeni Ekonomi Modeli’ çerçevesinde, kur ve faizleri düşük tutan ve kredi akışını kısıtlayan çok sayıda düzenleme, yıl genelinde reel sektörün finansman koşullarını belirledi.” ifadelerini kullandı.

Sanayiciyi daha zorlu koşullar bekliyor

2022 yılına ait İSO 500 sonuçlarının, sanayicinin zorlu bir yılı güçlü bir performansla tamamladığının kanıtı niteliğinde olduğunu vurgulayan Erdal Bahçıvan, sözlerini şöyle sürdürdü: “Sanayi devlerimizin birçok temel göstergede azımsanmayacak iyileşmelere imza attığı görülüyor. Öte yandan gerek küresel ve yerel ölçekteki birçok makro gösterge ve gelişme, 2023’ün sanayicilere çok daha zorlu koşullar sunduğunu bize gösteriyor. Bu sürecin etkilerini önümüzdeki yıl açıklayacağımız 2023 yılı İSO 500 sonuçlarında görmemiz şaşırtıcı olmayacaktır. Çünkü küresel ekonomide sıkılaşan para politikalarının etkilerini gecikmeli olarak görmeye başladık. Nitekim gerek dünya üretiminin seyri gerekse Euro Bölgesi, ABD ve İngiltere gibi ana ihracat pazarlarımıza ilişkin beklentiler, 2023’te 2022’ye göre daha düşük büyüme temposuna işaret ediyor. Her ay açıkladığımız İhracat İklimi Endeksi verileri de bu değerlendirmemizi doğruluyor. İhracatın büyümeye katkısının yüksek seyrettiği 2021 genelinde ve 2022’nin ilk yarısında güçlü seyreden bu endeks, 2022 yılı ikinci yarısından itibaren zayıflamaya başladı. 2023 Ağustos itibarıyla da 50 eşik değerinin altına düşerek daralma bölgesinde yer aldı. Bu anlamda küresel görünümün ihracat açısından belirgin bir iyimserlik sunduğunu söylemek oldukça zor. Yurt içi gelişmelere bakacak olursak, özellikle bu yılın ikinci yarısından itibaren, enflasyon ve cari açık gibi temel makro kırılganlıklarımıza karşı bir mücadele döneminin başlangıcındayız. Bu doğrultuda atılan adımlar kaçınılmaz olarak büyümede bir ivme kaybına yol açacak. İSO Türkiye İmalat PMI’ın yılın ikinci yarısıyla birlikte daralma bölgesine düşmüş olması da bunu teyit ediyor. Özellikle yeni siparişler ve yeni ihracat siparişleri gibi alt kalemlerde yaşanan sert düşüşler önümüzdeki aylara ilişkin iyimserliği sınırlıyor.”

“Finansman maliyetlerinde belirgin artış olacak”

Diğer yandan Merkez Bankası’nın, hazirandan itibaren başlattığı sıkılaştırma sürecine bağlı olarak piyasa faizlerinde sert yükselişler söz konusu olduğunun altını çizen Erdal Bahçıvan, “Bu sürecin aynı zamanda özellikle güçlü tüketim eğiliminin körüklediği ithalatı azaltması bekleniyor. Dolayısıyla, ihracatın geriye çekildiği bir dönemde, sanayi üretimini destekleyen güçlü iç talebin de bir miktar zayıflaması kaçınılmaz. Faiz artırım sürecinin bir başka çıktısı ise etkilerini bir süredir görmeye başladığımız üzere, sanayicimizin finansman maliyetlerindeki belirgin artış olacak. Tekrar etmek gerekirse, tüm bu unsurların 2023 İSO 500 araştırma sonuçlarında satış performansı, finansman maliyetleri, ihracat ve kaynak yapısı gibi göstergelere olumsuz yansıması şaşırtmayacak.” diye konuştu.

“OVP’nin başarısı dış kaynak akışını sağlayacaktır”

Türk sanayicisinin, özellikle pandemi ile başlayan dış pazarlardaki dalgalanmalara ve kırılmalara, Rusya-Ukrayna savaşının yarattığı tedarik sorunlarına ve içerdeki finansman sıkıntılarına karşın, her zaman olduğu gibi 2022 yılında da Türkiye’nin büyüme ve kalkınması mücadelesinde en ön saflarda yer almaya devam ettiğine vurgu yapan Erdal Bahçıvan, “Bugün sizlerle paylaştığımız İSO 500 verilerini, sanayicilerimizin ülkemizin geleceğine olan inancının bir göstergesi olarak da kabul etmeliyiz. Bu inancın ve azmin azalmadan devam edebilmesi için sanayicimizin, üretim hayatının en büyük ihtiyacı finansal istikrardır. Bu bağlamda, her fırsatta dile getirdiğimiz sürdürülebilir ve nitelikli büyüme için gerekli olan finansal istikrarın yeniden tesisi doğrultusunda ekonomi yönetimi tarafından atılan adımları önemli buluyoruz. Bu nedenle hepimizin beklediği ve Oda olarak da destek verdiğimiz, üzerinde özenli bir çalışma yapılarak kısa süre önce açıklanan “Orta Vadeli Programı” çok önemsiyoruz. Kararlılıkla uygulanmasını beklediğimiz Orta Vadeli Programın başarısının, ülkemizin uzun süredir ihtiyaç duyduğu dış kaynak akışını da sağlayacağına inanıyorum. Bu kaynak akışının; uzun süredir ihtiyaç duyduğumuz teknolojiye dayalı, nitelikli yeni sanayi yatırımları ile buluşturulması en büyük dileğimiz.” dedi.

İSO 500 Tam liste için tıklayın