İran ve İsrail, 12 gün süren çatışmaların ardından Trump’ın aracılığıyla ilan edilen ateşkese büyük ölçüde uyarken, taraflar zafer ilan etse de ateşkesin kırılgan olduğu ve karşılıklı ihlâl suçlamalarının sürdüğü görülüyor. ABD Savunma İstihbarat Teşkilatı’nın ön raporuna göre, Trump’ın “nükleer programı yok ettik” iddiasına karşın İran’ın nükleer kapasitesi yalnızca birkaç ay geriye itildi; yeraltı tesislerin girişleri kapansa da altyapı büyük ölçüde sağlam kaldı. Bu gelişme, Trump’ın İran’a yönelik hava saldırısının başkanlığının en büyük siyasi kumarı olarak görülmesine yol açarken, “sınırlı müdahale ile büyük diplomatik zafer” stratejisinin uzun vadede ters tepebileceği vurgulanıyor. Özellikle Trump’ın kampanya döneminde verdiği “sonsuz savaşlara son” sözleriyle çelişen bu adım, hem MAGA hareketinde kafa karışıklığına neden oldu hem de dış politikada kırılganlık yarattı. Nitekim Reuters/Ipsos anketine göre kamuoyunun sadece %36’sı saldırıyı destekliyor, Trump’ın genel onay oranı ise %41’e gerileyerek ikinci döneminin en düşük seviyesine inmiş durumda.

Dün ateşkesin kırılganlığına dair gelen haber akışlarına rağmen piyasalar, yaşananları bir belirsizlik değil, taşların yerine oturması için gereken bir geçiş süreci olarak yorumladı ve günü iyimser bir havada tamamladı. Jeopolitik tansiyonun düşmesi ve Hürmüz Boğazı’nın kapanmayacağına dair beklentiler, arz endişelerini yatıştırırken, tahterevalli misali hareket eden petrol fiyatları savaş öncesi seviyelere geri döndü. Brent petrolün varil fiyatı %12 gerileyerek 67 dolar seviyesini test etti.

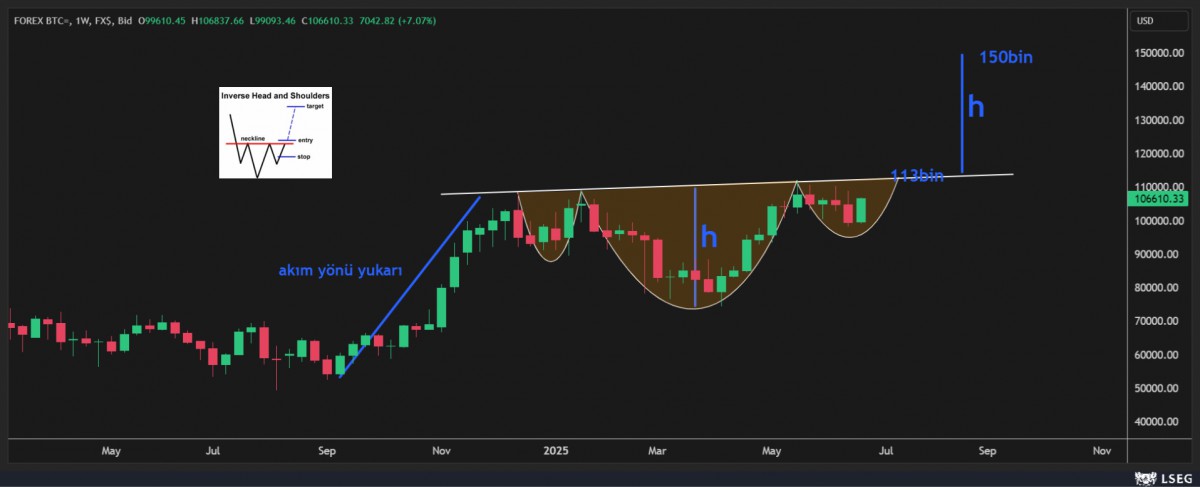

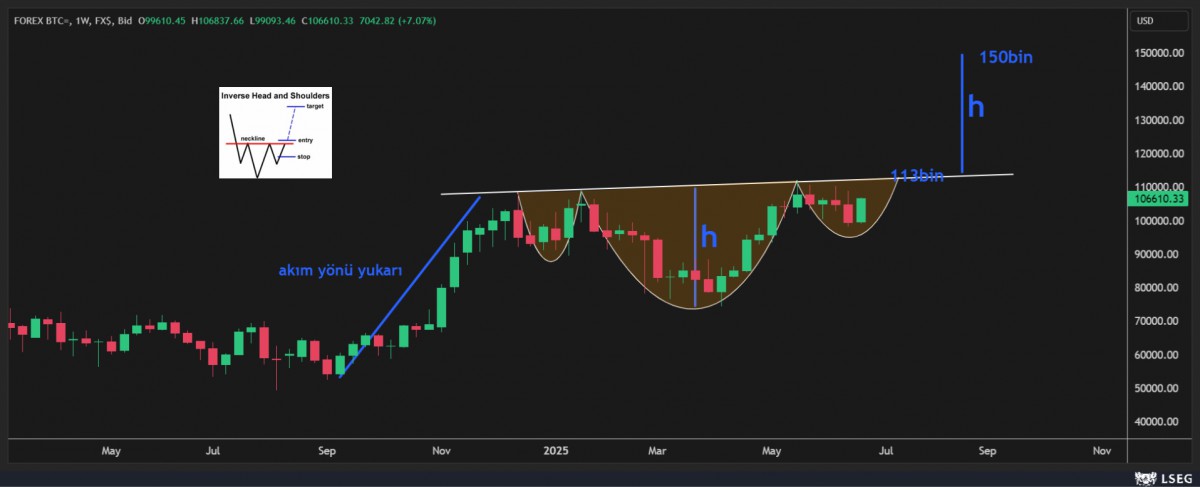

Güvenli liman altın, geçtiğimiz hafta artan risklerle 3,450 doları görmesinin ardından, ateşkes haberiyle birlikte 3,295 dolara kadar geri çekildi ve bu sabah itibarıyla 3,330 dolar seviyesine toparlandı. Altındaki bu düzeltme, gümüş fiyatlarını da baskıladı. On üç yılın zirvesine yürüyen hareketin başlangıç noktası olan 35,25 dolar seviyesi dün bir kez daha test edilse de, bu sabah gümüşün yeniden 36 dolar seviyesine toparladığını görüyoruz. Öte yandan, fiat para sistemine olan güvenin sarsıldığı bu dönemde alternatif değer saklama aracı olarak öne çıkan Bitcoin, 107bin dolar seviyesine yükselerek direnç hattını zorlamaya başladı. Asıl ivmenin ise 113 bin dolar seviyesinin aşılmasıyla hız kazanacağı görüşündeyiz (bakınız grafik).

FED Başkanı Powell, Kongre’de yaptığı yarıyıl sunumunda, henüz faiz indirimine gitmek için acele etmeyeceklerini yineledi. Yaz aylarında gümrük tarifelerinin enflasyonu yukarı çekmeye başlayabileceğini belirten Powell, bu gelişmelerin para politikası kararları açısından belirleyici olacağını vurguladı. Güçlü seyreden işgücü piyasası ve tarifelerin nihai etkisine dair belirsizlik nedeniyle temmuz toplantısı dâhil, kısa vadede faiz indiriminin gündemde olmadığını açıkladı. Powell, FED’in Trump yönetiminin ticaret politikalarına destek ya da karşı durmak gibi bir amacı olmadığını, ancak bu politikaların enflasyon üzerindeki etkisinin dikkatle izlenmesi gerektiğini ifade etti.

Powell’ın ifadeleri, yatırımcıların temmuzda faiz indirimi beklentilerini azaltmasına, bunun yerine eylül ayında bir indirim olasılığını daha fazla fiyatlamasına neden oldu. FED’in mevcut para politikası duruşunu koruduğunu yineleyen Powell, enflasyonun gerçekten sınırlı kalması durumunda faiz indiriminin erkene çekilebileceğini de söyledi. Öte yandan, Trump’ın Powell’a yönelik eleştirileri yeniden gündeme gelirken, Başkan’ın FED’in politika faizini en az 2-3 puan daha düşük seviyeye çekmesi gerektiği yönündeki açıklamaları da dikkat çekti.

Vadeli kontralara göre, FED’den sene sonuna kadar 60 baz puan yani en az iki kez 25 baz puan faiz indirimi fiyatlanıyor. Powell’ın açıklamalarına rağmen son üç haftadır gerileyen 10 yıllık gösterge ABD tahvil faizi %4,30 seviyesini test etti. Dolar zayıflığı ise şiddetini daha da artırdı: DXY 97’li seviyelere kadar gerileyerek son üç yılın en düşük seviyesini test ederken, EURUSD paritesi ise 1,1640 seviyesini test ederek son dört yılın zirvesine yürüdü. Daha basit bir anlatımla, eğer dolar sene başı 100 seviyesinde ise bugün 90 seviyesine gerilerken, EUR ise 112 seviyesine yükseldi!

İsrail-İran savaşında taraflar ateşkesi resmî olarak kabul etmeleri ve petrol fiyatlarının savaş öncesi döneme geri gelmesi Türk mali piyasalarını belirgin derecede olumlu etkiledi. Jeopolitik riskler ve beraberinde artan enerji fiyatlarına paralel Haziran toplantısını pas geçen TCMB’nin Temmuz toplantısında 350 baz puan faiz indirimine gideceğine kesin gözüyle bakılınca, TL ve TL cinsi varlıklara alım geldi. Şöyle ki, savaş süresince negatif etkilenen hisse senetleri, dün de bültenimizde belirttiğimiz üzere alımlara sahne olarak günü %3,4 yükselişle tamamladı. Teknik mânâda yukarıda 9,800 endeks seviyesine kadar yükseliş isteğinin korunacağını düşünüyoruz. Bu da ilave %3 yükseliş potansiyeli demek. Öte yandan, faiz indirimlerinin ‘yarayacağı’ bankacılık sektörüne de alıcı gözle bakmak gerektiğini belirtmiştim. Dün XBANK günü %4,3 yükselişle günü tamamlarken, yine faiz indirimi beklentisi ile iki yıl vadeli gösterge bileşik faiz yaklaşık 2,5 puan düşüşle %42,5’e kadar geriledi. USDTRY kuru 39,70’li seviyelere kadar yükselmesi ardından yönünü hafifçe de olsa aşağıya çevirerek 39,58 seviyesini test etti. CDS risk primi yeniden 300 baz puanın altına geriledi.

Havanın olumluya dönmesi ile Hazine 2030 vadeli USD cinsi sukuk ihracı için bankaları dün yetkilendirdi. İhaleye gelep talep 5 milyar doları aşarken, Hazine 2,5 milyar dolar borçlandı; nihai getiri %6,85 oldu. Benzer bir şekilde bir önceki gün de Eximbank da %7 getiri ile 500 milyon dolar büyüklüğünde 3 yıl vadeli tahvil ihracı yapmıştı.

Dün Türkiye cephesinde açıklanan reel sektör güven endeksi ve finansal kesim dışındaki firmaların net döviz pozisyonu dikkatimizi çekti. Haziran ayında mevsimsellikten arındırılmış seriye reel sektör güveni son 10 ayın en düşük düzeyinde gerçekleşirken, enflasyon beklentilerindeki düzelme ise devam etti. Öte yandan, finansal kesim dışındaki firmaların net döviz pozisyonu Nisan ayında bir önceki aya göre yaklaşık 12 milyar dolar daha bozulurken, toplam açık pozisyon 172 milyar dolar seviyesine gelerek son yedi yılın en yükseğine ulaştı. Açıklanan İSO 500 verilerinde, şirketlerin yaptığı faaliyet kârın neredeyse tamamının finansman maliyetine gittiğini düşünürsek, şirketlerin yüksek TL faiz yerine faaliyetlerini sürdürmek adına riskli olsa da döviz kredisine baş vurduklarını görüyoruz!

ABD borsalar geceyi %1’in üzerinde yükselişle tamamlarken, yeni gün başlangıcında, Pasifik’in diğer ucunda iyimser havanın koruduğunu görsem de kazanımların çok da güçlü olmadığını not edelim. ABD borsalarının vadeli işlemlerinde de hafif de olsa eksiler göze çarpıyor. Öte yandan gözler Lahey’de toplanan NATO Zirvesini takip ediyor. Liderler, ABD Başkanı Trump’ın baskısıyla savunma harcamaları hedefini GSYH’nin %5’ine çıkarma konusunda uzlaştı. Bu yeni hedef, Trump’ın uzun süredir dile getirdiği müttefikler daha fazla ödemeli talebine yanıt niteliğinde ve 10 yıl içinde hayata geçirilmesi planlanıyor. Harcamaların %3,5’i doğrudan savunma (askerî harcamalar, silahlar vb.), %1,5’i ise siber güvenlik, altyapı ve enerji güvenliği gibi destekleyici kalemlere ayrılacak.

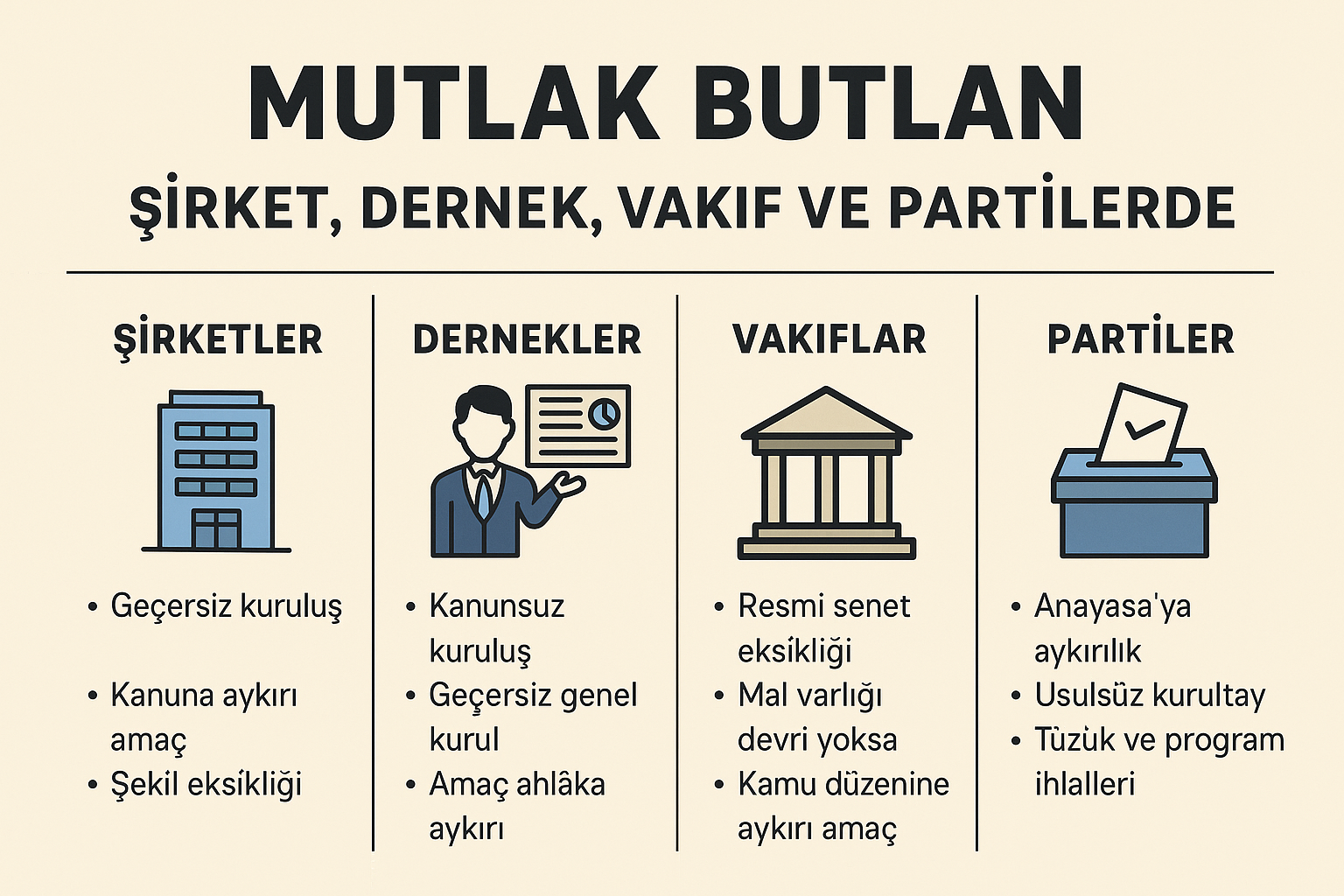

NATO Zirvesi kapsamında Sn. Cumhurbaşkanı Erdoğan ile Trump bir araya geldiler. İkili ilişkiler, bölgesel ve küresel konular ele alınırken, Trump’ın Netanyahu’ya daha fazla ABD saldırısı beklememesi gerektiğini ilettiğini okuyoruz. Mali piyasaların makro gündemi bugün sakin görünüyor. ABD’de açıklanacak yeni konut satışları takip edilebilir. Her ne kadar küresel arenada haber akışı yoğun olsa da, gözler bir diğer taraftan 30 Haziran tarihinde CHP Kurultayına yönelik iptal duruşmasına çevrildi. İptal yönünde (mutlak butlan) bir karar ihtimalinin zayıf olmadığını özellikle Kılıçdaroğlu’nun basına yansıyan açıklamalarından düşünmeye başladık!

Bitcoin

Teknik mânâda Ters Omuz Baş Omuz (TOBO) görünümü hâkim olsa da, hareketin akım yönü biraz kafamızı karıştırıyor. Normalde TOBO için akım yönünün yani hareketin başlangıç kısmının aşağı yönlü olması gerekirdi. Yine de, 113bin dolar civarında olan boyun çizgisine dikkat edeceğiz. Üzerinde kapanış görmemiz durumunda, teknik mânâda 150bin dolar seviyesinin önünün açılacağını düşünüyoruz.

Emre Değirmencioğlu

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce