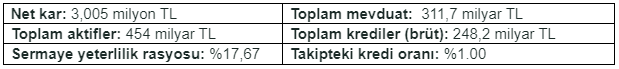

Her dönem olduğu gibi risk yönetimine ve aktif kalitesine öncelik veren TEB’in toplam kredileri yılın birinci çeyreğinde 248,2 milyar TL seviyesinde gerçekleşirken, aynı dönemde toplam mevduatı ise 311,7 milyar TL oldu. 2024 yılında güçlü sermaye yapısıyla birlikte istikrarlı büyümeyi sağlayan ve karlılığını sürdürülebilir bir şekilde devam ettiren TEB’in özkaynakları 36,7 milyar TL olurken, sermaye yeterlilik rasyosu hedef rasyo olan yüzde 12’nin çok üstünde, yüzde 17,67 oranında gerçekleşti.

TEB ülkemizin sürdürülebilir büyümesine katkıda bulurken; “iyi ve örnek banka” anlayışıyla ekonomi, çevre ve toplum için pozitif etki yaratan çalışmalar yapmaya devam ediyor. Sürdürülebilirlik konusunda toplumsal farkındalığı artırmayı amaçlayan TEB, 2024 yılının ilk çeyreğinde, daha iyi bir gelecek için hayata geçirdiği projeleri ve bu alanda somut olarak attığı adımları anlattığı yeni bir reklam kampanyası başlattı. “TEB Etkisi, Bugün İyi Yarın Daha İyi” kampanyasıyla TEB, bugün iyiye verilen desteğin hepimizin geleceğini pozitif yönde etkilediğini vurgularken, daha iyi bir gelecek için TEB Etkisi’ne dikkat çekti. Paydaşlarıyla birlikte toplumu daha iyi bir geleceğe taşımak için çalışan banka, sürdürülebilirlik konusunda toplumsal farkındalığı artırmaya yönelik çalışmalarına aralıksız devam ediyor.

TEB, “en çok tavsiye edilen banka olma” hedefiyle müşteri deneyimini iyileştirmeye yönelik çalışmalarını sürdürdü. Yılın ilk çeyreğinde 62 bin müşterisini dinleyen ve müşteri memnuniyetini tüm kanallarda düzenli olarak ölçen TEB, geri bildirimler doğrultusunda daha iyi müşteri deneyimi sağlamak amacıyla sektörde fark yaratan çözümler sundu. TEB, tüm müşterilerinin Şubelerinde, Çağrı Merkezi’nde, CEPTETEB Mobil Bankacılık ve İnternet Şubesi’nde yaşadığı müşteri deneyimini daha da geliştirmek için çalışmayı sürdürüyor.

Taşıt kredisi ile gerçek ve tüzel müşterilerinin taşıt alımı için finansman ihtiyaçlarını karşılayan TEB, banka bünyesine dahil ettiği TEB Finansman A.Ş. ile taşıt kredisi piyasasındaki yerini daha da güçlendirdi. Banka, 2024 yılının ilk çeyreğinde TEB Oto Finans online taşıt kredisi başvuru formu ile müşterilerine teb.com.tr üzerinden sadece üç adımda taşıt kredisi ön başvurusu yapma imkanı sundu. Bu sayede kullanıcılar, satın almak istedikleri araç marka modeli ve yetkili satıcı seçimlerini yapıp; kredi tutarı, vade bilgisi ve sınırlı kişisel bilgi ile ön başvuruda bulunduktan sonra seçtikleri yetkili satıcıya giderek başvurularını tamamlayabiliyor.

TEB, CEPTETEB Mobil Uygulaması ve İnternet Şubesi ile müşterilerinin günlük bankacılık ihtiyaçlarını 7/24 kesintisiz olarak karşılamayı sürdürüyor. Yılın ilk çeyreğinde “Kasko Poliçesi teklifi alarak poliçe oluşturma” ve “Kolay Adres ile telefon rehberinden seçilen kişilere hesap/IBAN bilgisi girmeden para gönderme” gibi finansal ihtiyaçlara yönelik hızlı, kolay ve yeni özellikler CEPTETEB Mobil’de devreye alındı.

Ticari müşterilerine en iyi dijital bankacılık deneyimini sunmak amacıyla CEPTETEB İŞTE’yi geliştirmeye devam eden TEB, zenginleştirilmiş menü seçeneklerini kullanıma açtı. Bu kapsamda yılın ilk çeyreğinde çiftçilerin ihtiyaçlarına yönelik tasarlanan Harman Kart ile kredi kullanım ve detaylı kredi gözlem menüleri devreye alındı. CEPTETEB İŞTE üzerinden yapılan para transfer limitlerinin gözlemlenmesi, tüm dijital ekstrelere tek ekrandan erişim ve ekstre tercih değişikliği gibi yenilikler kullanıma sunuldu.

TEB, Kurumsal İnternet Bankacılığı kullanan müşterilerinin de dijital bankacılık kullanım deneyimini iyileştirmek ve yeni hizmetlerle içeriğini geliştirmek amacıyla CEPTETEB İŞTE Yeni Kurumsal İnternet Bankacılığı Projesi’ni başlattı. Bu kapsamda tamamlanan çalışmalar arasında yer alan “Hesaplar” ve “Kredi Kartları” menüleri müşterilerin kullanımına sunuldu.

TEB, Kadın Bankacılığı ile sürdürülebilir ekonomik büyüme için kadın işletme sahiplerinin ve girişimcilerin iş dünyasındaki varlığını güçlendirmeye, ekonomiye daha fazla dahil olmalarına katkıda bulunmaya devam etti. TEB, kadın iş sahiplerinin kullanımına sunulan TurWIB II Kredisi ile anlaşma kapsamında deprem bölgesindeki kadın iş sahipleri öncelikli olmak üzere kredi kullandırmayı sürdürdü. Kadın iş sahiplerinden oluşan kredi hacmi yılın ilk üç ayında geçen yıla göre yüzde 20 oranında artarak 7,5 milyar TL seviyesine ulaştı.

TEB, ülkemizin büyüme hedefini yakalamasına ve toplumun sürdürülebilir kalkınmasına katkıda bulunmak amacıyla finansal okuryazarlığa odaklanan çalışmalarına devam ediyor. TEB Aile Akademisi kapsamında sunulan eğitimlerle hak ve yükümlüklerini bilen, finansal, çevresel ve hukuksal olarak bilinçli tüketici olması hedeflenen bireyler yetiştirilmesi destekleniyor. Yılın ilk çeyreğinde dört farklı sektörde yaklaşık 10 kurumun 3 bine yakın çalışanına finansal okuryazarlık eğitimleri sunulurken, “Çevre Hukuku Okuryazarlığı” ve UNICEF iş birliğiyle hazırlanan “İklim Okuryazarlığı” eğitimleri de verilmeye başlandı.

Girişimcileri destekleme ve girişimcilik ekosistemini güçlendirme çalışmaları kapsamında TEB, Girişim Bankacılığı ile yeni adımlar atmayı sürdürdü. Sanayi ve Teknoloji Bakanlığı Milli Teknoloji Genel Müdürlüğü’nün erken aşamasını başarıyla tamamlayan ve hızlı büyüme potansiyeli taşıyan teknoloji girişimlerinin daha hızlı ölçeklenmesine ve küresel pazarlara açılmasına destek olmak amacıyla hayata geçirdiği Turcorn 100 Programı kapsamında aday 15 firma açıklandı. Programın ilk ve tek banka partneri olan TEB, Turcorn adayı girişimcilere Girişim Bankacılığı hizmetleriyle destek vermeye başladı.

BNP Paribas’ın küresel ağının bir parçası olarak, güçlü muhabir bankacılık ağı ile ithalatçılara uygun vade ve avantajlı maliyetlerle gerek hammadde gerekse makine yatırımlarına finansman imkânları sağlayan TEB, ihracatçı firmaların yanında yer almaya devam etti. İhracatçı firmalara sağlanan TCMB kaynaklı kredilere erişimin devam ettiği yılın ilk üç ayında kredi kullandırımı 1,7 milyar Türk Lirası’na ulaştı.

TEB’e yılın ilk çeyreğinde ödül

TEB Özel Bankacılık, World Finance Bankacılık Ödülleri kapsamında “Türkiye’deki En İyi Özel Bankacılık” ödülünü aldı. Altı yıldır bu ödüle layık görülen TEB Özel Bankacılık sektör liderliğini tescillerken, başarılı ve istikrarlı performansını uluslararası alanda da kanıtlamış oldu.

TEB Müşteri Etkileşim Merkezi ve Şube Dışı Satış Kanalı, 2024 yılının ilk çeyreğinde 6. CX Awards tarafından “En İyi Teknoloji-Teknolojide İnovasyon” ödülüne layık görüldü.

TEB’in uçtan uca otomasyon ile müşterilerine zaman kazandırdığı ve finansmana erişim kolaylığı sağladığı e-Fatura Kredisi, Stevie Awards tarafından “İşletmeler İçin Ürün İnovasyonu” kategorisinde altın ödül alırken, Global Business Excellence Awards (Küresel İş Mükemmelliği Ödülleri) kapsamında “En İyi İnovasyon” kategorisinin kazananı oldu.

31 Mart 2024 Tarihli Finansal Sonuçlara İlişkin Seçilmiş Göstergeler: