2020 yılının son çeyreğinde Piyasalarda özellikle de Bankacılık sektöründe “NORMALLEŞME” kelimesi sık kullanan oldu da kimse ANORMAL olan neydi ki diye sorma gereği duymadı. O zaman Bankacılık açısında 2020 yılında ANORMAL olan neydi, Normalleşme ne anlama geliyor bir bakalım.

2020 Bankacılık Sektörü normal olmayan uygulamaların başlamasına hiçbir bankacının itiraz edeceğini düşünmüyorum. Anormal olması yaşanılan olağan üstü ortam yanında Banka ve Para Piyasasında Kamu otoritesinin yeni uygulamalardan da kaynaklandı. Sektörde 2020’yi anormal uygulamaları sıralayalım.

1. Kamu otoritesi uzun yıllardır arka planda kalırken 2020’de daha fazla ön plana çıktı.

Resmi Gazetenin 10 Şubat 2020’de 31035 sayılında yayınlanan Bankacılık Sektörünü direkt etkileyen BDDK Yönetmelik değişikliği ve TCMB Tebliğ ile birlikte Ücret ve Komisyonlardan Kredi masraflarına kadar bir takım düzenlemeler geldi. Bankaların aldığı 2400 adet olan Ücret ve Komisyon masrafları 51 adet ile sınırlandı. Ücret ve Komisyonlara sınırlamalar getirilerek üst sınırlar kondu. Sık sık benim de yazdığım önemli bir konu hakkında ilk defa ciddi bir düzenlemeler yapılarak şikayetlerin de önü alınmış oldu. Artık bankaya giren müşteri hangi hizmet için hangi masrafı ödeyeceği netleşti. Bu durum; Vatandaştan, Esnaftan, Sanayiciden bankaların aldığı keyfi Ücret ve Komisyonun da önünü almış oldu. Artık, bankalar için de lokantaya girdiğinde ne ödeyeceğini bilmeden yemek yeme devri kapanmış oldu. Yeni düzenlemede bankaların ciddi ücret ve komisyon kaybı yaşayacağı tahmin edilmekle birlikte 2. Çeyreğe somut olarak yansıdığı ve yılın ilk yarısında 4 milyar TL ücret ve komisyonlarda kayıp görüldü. 2019 yılındaki 106 milyar TL Ücret ve Komisyon gelirini yakalamaları çok zor. 2020 yıl sonu verileri yayınlandığında kaybın büyüklüğü de ortaya çıkacak. Normalleşme sürecinde bankaların baskısına rağmen bu alanda Kamu otoritesi henüz geri adım atmadı.

2. Kredi Takip süreleri 90 günden 180 güne çıktı, kredi yapılandırmalar teşvik edildi

Bankalar üç ay boyunca taksit ya da kredi ödeme tutarını ödemeyen Tüketici, Esnaf ve Sanayisi kredilerini yasal olarak takibe atıyorlardı. Fiili durumda Esnaf ve Sanayici kredilerini yapılandıran bankalar genelde Vatandaşın kredilerini takibe atıyorlardı. Covid-19 tedbirleri kapsamında Kredi Takip sürelerinin uzaması bankalara ciddi bir yük oluşturduğu gibi bu sürenin bitmesi ile takip rasyolarının da arttığını göreceğiz. BDDK verilerine göre 2020 Kasım ayında Takip Oranı % 3,97’ye kadar geriledi ama bu oranı sektörde bulunan hiç kimse gerçekçi bulmuyor. Zira, Takibe atılan Krediler 2020 yılı boyunca 150 milyar TL düzeyinde tutulurken, TBB – Türkiye Bankalar Birliği 2019 Ekim – 2020 Ekim arası 19,8 milyar TL Kredinin yapılandırdığını açıkladı. Hazine ve Maliye Bakanı 2021 Bütçe görüşmelerinde Bankaların sorunlu kredilerinin 533 milyar TL olduğunu açıkladı. Kısaca, Takibe atılan 150 milyar dışında sürekli yapılandırılarak yüzdürülen 383 milyar TL Tahsilat kabiliyeti düşük kredi var demektir. Toplam Bankalardaki Nakit Kredi 3,6 trilyon TL olduğu düşünüldüğünde tablo daha vahim oluyor; Banka kredilerinin % 14,50’si Sorunlu kredi demektir. Takibe atılan kredilerde Kamu Bankalarının Aralık ayında % 2,6 olarak açıklıyor. Yabancı Sermayeli bankalar % 5,8; Yerli Sermayeliler % 5,3 olduğu düşünüldüğünde Kamu bankalarının rasyolarının inandırıcılığı iyice azalıyor. Bazı sektörlerde batık kredi oranı kontrolden çıktı. Örneğin İnşaat sektöründe bir ara % 11’lere kadar çıktı neyse ki 2020 yazında zararına verilen konut kredileri ile % 9 düzeye indirilebildi.

3. 2019 Ekim ayında Kararname ile kurulan ve 2020’de yapılanmasını tamamlayan SEDDK – Sigortacılık, Özel Emeklilik Düzenleme ve Denetleme Kurumu kuruldu.

Yıllardır bankaların şikayet konusu olan keyfi sigorta şikayetleri BDDK tarafından banka ürünü olmadığı, Sigortaya Hazine’nin baktığı; nedeni ile şikayetler ortada kalıyordu. Bizin de sık sık gündeme getirdiğimiz bu tür şikayetler için artık bir muhatap oluşturuldu. Bu sayede Bankaların keyfi ( Kredi Limit Sigortası, Kredi Sigortası, Emekliye İşsizlik Sigortası, aracı olmayana geçici plaka uydurup taşıt sigortası gibi ) uygulamaları da kontrol altına alınacak. SEDDK’nın öncelikli olarak gurbetçi hesaplarından müşteri imzaları taklit edilerek yapılan yüklü miktarda BES sigortaların gerçekçi olup olmadığı ile işe başlar ise iyi olur. Özellikle kredi kullanan çiftçilere yapılan sigortaların haddi hesabı yok.

4. Aktif Rasyosu ( AR ) uygulaması başladı

2019 yılında Bankalar kredilerde sert frene basarak durma noktasına geldi. Zira, USD bazında 2019 yılında özellikle Yerli ve Yabancı sermayeli bankalar küçülme trendine girdi açığı Kamu Bankaları kapamaya çalışsa da Piyasaya kredilerde durma noktasına geldi. 2019 yılında Bankalar 46,6 milyar USD Mevduat artışına karşılık; Kredilerde sadece 6,6 milyar USD küçüldüğü ortaya çıkması şikayetlerin yersiz olmadığını ortaya çıkardığı gibi; Kamu otoritesini de ciddi rahatsız etti. Bankalar 2020 ilk iki ayında Piyasaya hızlı başlamasına rağmen özellikle 2020 Mart ayında Covid-19 sürecinin başlaması ile birlikte kredilerde tekrar sert bir fren yaptı. İlk şokun atlatılması ile birlikte TCMB diğer Merkez Bankaları gibi “Genişleyici Para Politikası” uygulamasına geçmesi ile birlikte Hazine’nin de desteği ile Kamu Bankaları aracılığı ile hızlı bir kredi genişleme stratejisine geçti. Özel ve Yabancı bankaların bu kredi büyüme sürecine uzak durunca Kamu Otoritesi de Aktif Rasyo (AR) formülü ile karşı hamle yaptı ve bu rasyonun altında kalan bankalara ceza uygulaması getirdi. Gönülsüz de olsa Yabancı ve Yerli Bankalar bu rasyoyu tutturmak için Piyasaya dönerek özellikle TL Kredi verme süreci yaşandı. Bu süreçte kredi faiz oranları da hızla düştüğü görüldü. Kamu otoritesi bu ortamda Karşılık Oranları ile de oynayarak bankların Piyasada tekrar zor ile de olsa aktif oyuncu olmaya teşvik etti. 2020 ile birlikte Aktif Rasyo (AR) da tarih oldu. Bankalar yeni Normalde Kredi verme iştahlarının artacağını düşünenler yılın ilk çeyreğinde yanıldıklarını görecek. Bankaların bol para dağıtmaları sona ereceği gibi kredilerde küçüleceğini tahmin temek zor değil. Hoş kredi faiz oranları %20-25 bandında yıla başlarken bu orandan kredi kullanan kaç firma krediyi geri ödeyebilir? Üstelik enflasyonist sürece girmişken ve Covid-19 sürecinin henüz kontrol altına alınmamışken.

5- Swap işlemlere sınırlamalar geldi

BDDK tarafından Şubat, Nisan ve Ağustos aylarında sık sık SWAP işlemler ile ilgili düzenlemeler uygulamaya kondu. Genelde spekülatif işlemler ve piyasa bozucu işlemler ile ilgili kısıtlamaya yönelik girişimleri bazı bankaları rahatsız etmesine rağmen kamu otoritesi geri adım atmadan kararlılık ile kararının arkasında durması bu alandaki işlemleri daralttığı gibi benzer mesajlar İngiltere merkezli finans kuruluşlarına da verildi. Hazine işlemlerinde engeller ile karşılaşan bankalar gönülsüz de olsa piyasaya dönmek zorunda kaldı. Sonuç mu; TCMB ve Kamu Bankalarının piyasaya döviz pompalayarak ellerindeki stokları bitirmeleri, kuru bastıracağım diye yabancıların düşük kurdan kaçmalarını sağlayan bir süreç izledik. Bunu gören Halkta elinde avucunda ne varsa olmayan da bankalardan kredi kullanarak 23 milyar USD’lık Altın aldı; 2019 sonunda vatandaşların mevduatındaki 139 milyar USD olan döviz tutarı da 28,2 milyar USD artarak 167,2 milyar USD seviyesine geldi. Bunlar bankalardaki tutarlar yastık altına alınan veya kasalara kaldırılan altın ve dövizler bu rakamlara dahil değil. Vatandaşım Dolarizasyon oranı tarihi rekor kırarak % 60’ları geçti.

6- Konut Kredi Faiz olanları % 0,64 oldu

İnşaat sektöründeki sıkışıklığa ve batık kredi oranının % 11‘lere çıkmasına çözüm bastırılan faiz oranları ile birlikte uzun vadeli konut kredi faiz oranlarının da düşürülerek zararına da olsa konut kredi faiz oranlarının aylık % 0,64 düzeye çekilmesi oldu. Uzun süreli stratejiler kısa süreli zararına taktiklere yenik düştü. Kamu bankaları Konuk kredi faiz oranlarını aylık % 0,64’e indirince yerli ve yabancı sermayeli bankalar da bu süreçten pay almaya çalıştı. Konut Piyasasına yaratılan psikolojik ortamda gelen ciddi bir hareketlilik geldi ve ilk altı ayda Konut Kredilerinin ivmesi ile zirveye ulaştığı Haziran ayında 190 bin konut satıldı. 2020 ilk altı ayda ise 624 bin konut satıldığı görüldü. Ortada satışlar iyi idi fakat ufak bir sorun vardı. Vatandaş 2. El konutu tercih ediyordu. Hoş bunda fırsatçı müteahhitlerin hızlı bir şekilde stok konut fiyatlarının da artırmasının etkisi vardı ama 2020 Haziran ayı sonunda görüldü ki satılan 624 bin konutun sadece 197 bini sıfır konuttu. Kampanya olmayan 2019 yılının ilk yarısında 206 bin sıfır konut satılırken; 2020 ilk yarısındaki faiz dopingine rağmen 197 bin konut satışı geçmiş yılların ilk yarı ortalamasının altında kaldığı görülünce 2. El konut faiz oranları artırıldı ama geç kalınmış konutu alan almıştı. Daha sonra da zaten bankaların konut kredilerine ayırdığı kaynak tükendi ve bir konut macerası da böylece son buldu. 2021 yılında maliyetlerden dolayı ucuz konutları da ucuz konut kredisini de unutun.

7. Banka ve Sigorta şirketlerine milyonlarca liralık Cezalar

2020 Ocak ayında QNBFinansbank Rekabet Kurulu’ndan 7.8 milyon TL’lık ceza yedi. Uzlaşma ile 5.8 milyon TL cezada el sıkıştılar. Temmuz ayı bankalara cezalar yaz yağmuru gibi geldi. AKBANK Korona Virüs kapsamında alınan tedbirlere aykırı işlemler yapması nedeni ile BDDK tarafından 155,5 milyon TL para cezası yedi. Temmuz ayında BDDK tarafından müşterilerden gelen şikayetler nedeni ile 7 bankaya toplam 204,6 milyon TL ceza verdi. Yine Temmuz sonunda BDDK tarafından 2 bankaya Aktif Rasyosu (AR) tutmadığı gerekçesi ile HSBC’ye 180 milyon TL; Albaraka Türk’e 20,6 milyon TL ceza verildi. Cezalar Bankalar ile sınırlı kalmadı. 2020 Ocak ayında Hazine ve Maliye Bakanlığı Sigortacılık Genel Müdürlüğü Sigortacılık Kanununa aykırılık nedeni ile bir Bankaya 15 gün sigorta aracılık faaliyetini durdurup, 94 milyon TL ceza verdi. Başka bir bankaya sigortacılık faaliyetlerindeki uygunsuz işlemler nedeni ile 187,1 milyon TL ceza uygulandı. Bu cezalardan başka 2020 yılında 5 sigorta şirketine 2020 yılı içince çeşitli cezalar verildi. Neyse Normalleşme süreci ile birlikte bankalar da derin bir nefes aldı.

8. Rekabet Kurulu Baskını

2020 Ocak ayında Rekabet Kurumu Denetçileri yaklaşık 20 Banka Genel Müdürlüklerinde Üst Yöneticilere ait bilgisayarlar dataların yedeklerini aldı. Ne aradıklarını tahmin etmek zor değil. Piyasa bozucu yazışmalar; bankalar arası üst yönetici transferlerinde data hırsızlığı olup olmadığı ve mail hareketleri hiç kuşkusuz. İş Etik kuralları çerçevesinde çalışması gereken kurumların başında Bankalar geliyor. Benzer bir çalışmayı daha önce 12 bankaya yapmış ve milyonlarca lira cezalar kesmişti. Bu sefer işin para cezası ile sınırlı kalmayıp “basiretsiz tüccar” sıfatı ile üst yönetime yaptırımlar gelir ise şaşırmam. Rekabet Kurulu 19 aylık inceleme sonunda 2017’de 13 banka hakkında benzer suçlar ile inceleme yapmış, 8 bankaya ciddi para cezaları kesmişti. 2017 cezasındaki karar galen Rekabet Kurulunun sitesinde mevcut olup banka GMY’lerin “akşam buluşup bir kahve içelim, şu faizleri konuşalım” şeklinde Rekabet Bozucu diyalogları raporda yer almıştı. 2020’de bankalar bu tür muhabbetlere girdiğini sanmıyorum ama elinde banka dataları olan bazı kritik personelin karşılıklı transfer eden bankaların başları baya ağrıyacak gibi, yakında kokusu çıkar.

9. TCMB ve Kamu Bankaları Türev Piyasalarında daha fazla yer aldı.

Piyasaları kontrol altında tutmaya kararlı olan Kamu otoritesi TCMB ve Kamu Bankaları aracılığı ile Piyasa İşlemlerinde daha fazla rol oynamaya başladığı görüldü. Alışılmışın dışındaki bu durum bankaların da Kamu otoritesine karşı ters pozisyon alma ihtimaline karşı geri adım atmalarına neden oldu ve Türev ve Piyasa işlemlerinde işlem hacmini ister istemez daralmasına neden oldu.

2021 : Normalleşme Süreci Nasıl gidiyor

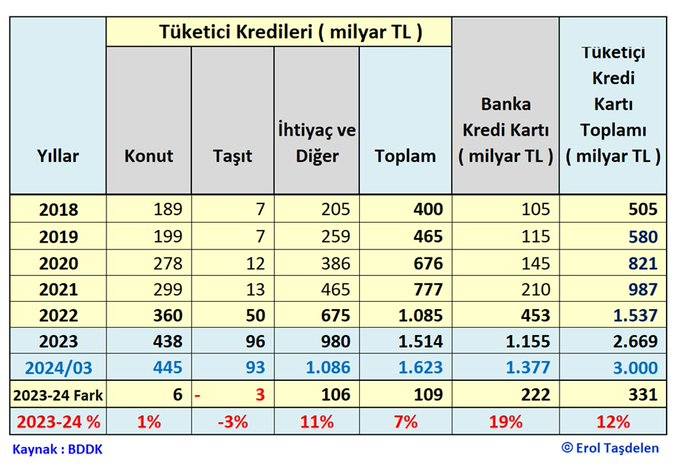

2020 yılının daha 3. Çeyreği bitmeden tüm bu yaşananları alt alta konduğunda bile 2020’nin diğer yıllardan farklı bir yıl olma, sektörde anormal bir durum olma özelliği taşıyordu. “Genişleme Para Politikasının” sonlanması ile birlikte 2020 son çeyreğinde sorunların üstüne gidilerek gerçekler ile yüzleşme dönemi geçirildi. Hazine ve Maliye Bakanı ile TCMB Başkanının değişmesi bu sürecin başlangıcı oldu. TÜİK Rakamlarının daha gerçekçi açıklanmaya başlaması ile birlikte enflasyon gibi rasyonlar kabullenilmiş oldu. TCMB Gösterge faizi % 15‘e sonra da %17‘ye çıkararak piyasaya göre gerçekçi politika izleyeceği sinyalini somutlaştırdı. Aktif Rasyo ( AR ) oranını önce düşürdü 2020 yıl sonunda da resmen kaldırılacağını açıkladı. SWAP işlemlerindeki sınırlamalarda gevşeme yaşandı. Piyasaya kısmen verilen Güven ve Swap işlemlerini etkisi ile döviz kurlarında düşme yaşandı ama vatandaş hala ikna olmuş değil ki dövizini bozmadığı gibi alma yönünde irade göstermeye başladı. Vatandaşa 2021 yılında bu Güven’i vermeden TL’ye dönmesini beklemeyin. Bu durum 2021’e sorun olarak kendini taşıdı. Vatandaşın bankalara borcu; 2019 sonunda 580 milyar TL iken % 40 artarak 2020 Aralık sonunda 816 milyar TL düzeyine çıktı. Pandemi sürecinde vatandaşın borcu katlanmıştı kısaca. Üstelik; 816 milyar TL’lık borcun, 384,9 milyar TL’lık kısmı İhtiyaç Kredisi, 141 milyar TL’lık kısmı Kredi Kart borcu. 2021’de bu borcun nasıl döneceği ise ayrı bir sorun olarak karşımızda duruyor. Kısaca Firmalar gibi Vatandaş da 2020 yılını borcu borç ile kapamış durumda. 2021 yılında ucuz kredi de yok; kredinin kendisi de yok. Bankaların 2021’de en önemli konusu Risk Yönetimi olacağı şimdiden belli oldu. 2000 ve 2008’deki gibi riskli gördükleri firmalardan ilk biz çıkalım salgını başlar ise piyasalarda domino etkisi yaparak kendi sonlarını hazırlarlar. Bu süreci nasıl yöneteceklerini hep birlikte göreceğiz.

Piyasalara “Güven” vermeden çözülemeyeceği de biliniyor. Önümüzdeki dönemde durgunluk, enflasyon, işsizlik, dolarizasyon, TCMB eksi rezervi, cari açık, bütçe açığı gibi ana sorunlarını Covid-19 tehdidi altında çözmemiz gereken sorunların başında geliyor ki bu bankalar için de ileriye yönelik ana stratejilerini oluşmasında belirleyici ana unsurlar olacaktır. Hangi bankanın bu süreci daha iyi yöneteceği ise Üst Yönetimin deneyim ve stratejisine bağlı olacaktır.

2021’in en önemli konusu hiç kuşkusuz; döviz satarak düşüremediğimiz kurları faiz artırarak belli bir istikrarda tutturabilecek miyiz? Dünyadaki ciddi para bolluğundan pay alabilecek koşulları sağlayabilecek miyiz? Ekonomi stratejisi kadar Siyasi, Askeri, Jeopolitik, Ekolojik Stratejiyi de yakından takip etmek gerekiyor.

Erol TAŞDELEN – Ekonomist, Siyaset Bilimci

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL12 ay önce

GÜNCEL12 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM4 ay önce

GÜNDEM4 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce