ALTIN - DÖVİZ - KRIPTO PARA

ABD enflasyonu inatçı. İçeride ise döviz piyasasında yaşanan türbülans geçici

Yayınlanma:

1 yıl önce|

Yazan:

BankaVitrini

- Küresel mali piyasaların gözü kulağı dün ABD’de açıklanan enflasyon rakamlarına çevrilmişti. Tüketici fiyatları, artan benzin ve barınma maliyetleri nedeniyle Şubat ayında beklentilerin bir tık üzerinde artarken, bu da enflasyonda bir miktar yapışkanlığın olduğunu ve FED’in Haziran ayından önce faiz indirimi yapma şansının da azalttığını gösterdi. Sayıların dili ile konuşursak, manşet TÜFE enflasyonu yıllık bazda %3,2 artarken (beklenti %3,1) çekirdek TÜFE ise %3,7 olan beklentinin ötesinde %3,8 artış kaydetti. Vadeli piyasalar Haziran ayı faiz indirimine bu sabah itibariyle %68 şans tanıyor.

- ABD enflasyon rakamlarının piyasa beklentisinin bir tık da olsun üzerinde gelmesi ardından ilk nazarda bir nebze de olsun yön tayin etmekte zorlandık. Doların eli ilk nazarda hafif de olsa kuvvetlenirken, son günlerde güçlü bir görünüm sergileyen riskli varlıklar hafif de olsa satış baskısına boyun eğdi. Detaylandırmak gerekirse, 10 yıllık ABD tahvil faiz getirisinin %4,05 – 4,10 aralığından %4,15 seviyesine yükselmesi ile faiz getirisi olmayan altının ve bitcoinin biraz canını sıkılsa da, yukarıda da değindiğim üzere, piyasada var olan satıcılı seyir uzun boylu olamadı.

- ABD borsalarının özellikle de risk iştahı denince aklan gelen teknoloji hisselerinin işlem gördüğü Nasdaq endeksinin geceyi %1,5 yükselişle tamamladı. Bir iki günlük kesinti ardından Nvidia hisselerinin geceyi %7’in üzerinde artışla tamamlaması ardından altının ons fiyatı da 2,160 dolar seviyesine toparlanırken, bitcoin ise 72bin dolar seviyesinin üzerinde yerini korumaya devam etti. Teknik bir bakış açısıyla, altının geçen hafta kaydettiği tarihi haftalık kapanış ardından ciddi bir yükseliş potansiyelini taşıdığının altını bir kez daha çizelim. Yukarıda 2,550 dolar/ons seviyesini ön plana çıkarken, Bitcoin cephesinde ise ilk etapta 75bin dolar seviyelerini hedefliyoruz. Pariteler cephesine ise EURUSD günü önemli bir değişim kaydetmeden 1,0930 seviyesinde yatay tamamladı.

- Uluslararası Kredi Derecelendirme Kuruluş Fitch’den 12 yıl sonra gelen not artırım kararına rağmen Türk mali piyasalarında TCMB’nin miktarsal sıkılaştırma adımının ön plana çıktığını söyleyebilirim. Şöyle ki, yaklaşan seçimler öncesinde Mayıs ayı Cumhurbaşkanlığı seçim dönemini hatırlayan ve tarih tekerrürden ibarettir diyen Türk insanı döviz piyasasına adeta son haftalarda hucûm edince, TCMB topyekûn teyakkuza geçerek piyasa faizlerinin üstü kapalı da olsa artmasına neden olan önlemleri almakta tereddüt etmemişti.

- Piyasa faizlerinin yukarıya gitmesi, tüketicinin kredi alma ve tüketme kapasitesini hırpalarken, benzer bir şekilde üreticinin de (sanayicinin) krediye ulaşımını zorlu kılacağı beklentisini iskonto eden BIST100 ana endeksi, ağırlıklı olarak sanayi tarafına kümelenen satışlarlar gölgesinde, Fitch kararı ardından ikinci günü de düşüşle tamamladı. Son iki günde ana endeks %1 gerilerken, bankacılık endeksinin ise dün %2’ye yakın artış kaydettiğini not edelim. Faiz hadlerinin yükselişe geçmesi hisse senetleri için iyi bir haber olmasa da, seçim belirsizliğinin geride kalması ardından teknik bir bakış açısı ile (elbette yabancının da desteği ile) 11,500 seviyesini hedefleyeceğiz.

- USDTRY kuru 31 seviyesindeki enerjisini çok hızlı ‘boşaltırken’ bir sonraki basamak olan 32 seviyesine TCMB’nin almış olduğu proaktif önlemler ile daha sakin bir başlangıç yaptığını not edelim. Belki biraz tekrar olacak ama, TCMB’nin ne yaptığını ‘bildiğini’ düşünüyoruz ve döviz piyasasında yaşanan türbülansın geçici olduğuna inanıyoruz. Yılın ilk iki ayında %11 artan TÜFE enflasyonunun seçim sonrasında fiyat ayarlamalarının da yardımı ile seneyi kabaca %45 civarına yükselerek tamamlayacağını, TL’nin nominal olarak değer kaybedip reel olarak değerlenmesi beklentisiyle -enflasyondan daha az değer kaybedecek- yıl sonu USDTRY kurunun 41 civarında olabileceğini hesaplıyoruz. Son günlerde TL’de ivme kazanan değer kaybına rağmen, görüşümüz arkasında durmaya devam ettiğimizin de altını çizmek isteriz. Seçim belirsizliğin bitmesi ile erkene çekilen döviz talebinin de durulacağını; durma noktasına gelen yabancı girişlerinin yeniden başlaması ile rezervlerde görülen kan kaybının da telafi edileceğini düşünüyoruz. USDTRY kurunun yeni güne 32,1 seviyesinden başladığını da not edelim.

- Dün TCMB tarafından açıklanan cari işlemler dengesinin Ocak ayında 2,6 milyar dolar açık verdiğini gördük (Ocak 2023 = 10,4 milyar dolar açık). Ocak verilerini karşılaştırdığımızda, cari dengede iyileşme olduğunu ve bunun da olumlu olduğunu not edelim. Öte yandan, Türk insanının güvenli limanı olarak gördüğü altın ithalatını da hariç tutarsak, altın hariç cari işlemler dengesi Ocak ayında 1,6 milyar dolar açık verdi. Benzer bir şekilde geçen yılın Ocak ayında bu rakamın da 5,6 milyar dolar açık düzeyinde olduğunu not edelim. Çekirdek verinin de olumlu yönde bir gelişme sergilediğini mutlulukla görüyoruz. Net hata ve noksan kalemi (uyarlama hesabı) ise Ocak ayında 1,9 milyar dolar açık verirken, havanın olumlu olmasına rağmen, son 5 aydır açık rakamının devamlılık arz etmesini ise tam olarak anlamlandıramadık.

- Dün açıklanan sanayi üretim endeksi Ocak ayında, aylık bazda herhangi bir artış kaydetmezken, yıllık olarak ise %1,1 artış kaydetti. Sanayi üretimi yani grafiğin ‘arz’ tarafı ile perakende satış rakamları grafiğin ‘talep’ tarafı arasında uzun bir süredir ciddi bir ayrışmanın olduğunu görüyoruz. Enflasyonu düşürmek kapsamında hâlâ canlı iç talebi soğutmak ve bu kapsamda kredi büyümesini sınırlamak için kredi kartları cephesine yönelik uzun bir süredir bazı önlemler beklediğimizi belirtmiştik. Kredi kartlarının, toplam kredilerin üç katı büyüdüğü bir ortamda, otoritenin son dönemde miktarsal sıkılaştırma adımları ile talebi sınırlandırarak tüketimi yavaşlatmak isteğinin de ötesinde, dün basında yer alan bir habere göre, Reuters’a konuşan kaynaklar, kredi kartlarına sınırlandırma geldiğini, nakit avans limitlerinin de düşürüldüğünü, taksit sayısının ise azaltıldığını okuyoruz.

- ABD borsalarının geceyi yükselişle tamamlaması ardından yeni gün başlangıcında Asya piyasalarında bir nebze de olsun kararsız bir seyir görülüyor. Gösterge endeks Tokyo borsası, yatırımcıların Japonya Merkez Bankası’nın (BoJ) yaklaşan para politikası toplantısında politika değişikliği olasılığını değerlendirmesiyle art arda üçüncü gün de düşüş eğilimli bir seyir izliyor. BoJ’un kısa vadeli faiz oranlarını gelecek hafta ya da en geç Nisan ayına kadar negatif bölgeden çıkarmasını bekliyoruz.

- ABD enflasyon verisi sonrasında dikkatler, tüketici harcamalarının şimdiye kadar dirençli olduğunun bir göstergesi olan ABD perakende satışlarına (yarın) ve bu Cuma günü açıklanacak olan üretici fiyatlarına çevrildi.

Emre Değirmencioğlu

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

Kriptoya MASAK Denetim Freni!

Yayınlanma:

3 gün önce|

28/06/2025Yazan:

BankaVitrini

Kripto Transferlerine Sıkı Denetim: MASAK’tan Yeni Tebliğ Ne Anlama Geliyor?

28 Haziran 2025 tarihinde Resmî Gazete’de yayımlanan ve yürürlüğe giren Mali Suçları Araştırma Kurulu Genel Tebliği (Sıra No: 29), kripto varlık hizmet sağlayıcılar için oldukça kapsamlı ve sıkı önlemler içermektedir.

Hazine ve Maliye Bakanlığı’na bağlı MASAK tarafından çıkarılan bu düzenleme, kripto transferlerinin şeffaflaşması, kara para aklama risklerinin azaltılması ve kripto sektörü üzerindeki regülasyon boşluklarının giderilmesi amacı taşımaktadır.

🎯 Tebliğin Amacı

Tebliğin temel amacı; 5549 sayılı Suç Gelirlerinin Aklanmasının Önlenmesi Hakkında Kanun kapsamında, kripto varlık hizmet sağlayıcıların (KVHS) müşteri ilişkilerinde sıkılaştırılmış tedbirler almasını sağlamaktır.

Yeni Tebliğ Neler Getiriyor?

1. Transferlerde Bekleme Süresi

-

Kripto varlık çekme işlemleri artık hemen yapılamayacak.

-

Alım, takas veya yatırma işleminden sonra kripto transferi:

-

En az 48 saat bekletilecek.

-

İlk defa çekim yapan müşteriler için bu süre 72 saat olacak.

-

Bu düzenleme ile suç gelirlerinin anında başka cüzdanlara aktarılmasının önüne geçilmek isteniyor.

2. İşleme Limit Getirildi

-

Özellikle stabil kripto paralarda (stablecoin):

-

Günlük transfer limiti: 3.000 ABD doları

-

Aylık transfer limiti: 50.000 ABD doları

-

-

Bu limitler belirli risk politikaları kapsamında 2 katına kadar artırılabilir.

3. İşlem Açıklama Zorunluluğu

-

Artık tüm transferlerde müşteri tarafından en az 20 karakterlik işlem açıklaması yazılması zorunlu olacak.

-

Bu açıklamalar MASAK tarafından izlenebilirlik ve analiz açısından kritik önem taşıyor.

4. Likidite ve Arbitraj İstisnası

-

Platformlar, piyasa yapıcılığı, likidite sağlayıcılığı veya arbitraj işlemleri için yapılan transferlere istisna tanıyabilecek.

-

Ancak bu durum:

-

Yönetim kurulu onayıyla yapılabilecek.

-

Müşteri sürekli izlenecek ve kötüye kullanım tespitinde kısıtlamalar derhal uygulanacak.

-

5. Saklama Kuruluşları da Kapsamda

-

Müşteriler adına işlem yapan saklama kuruluşları da aynı sınırlamalara tabi olacak.

-

Ancak sermaye piyasası mevzuatına dayalı işlemler bu düzenlemelerden muaf tutuldu.

⚠️ Kurallara Uymayanlara Yaptırım

Tebliğe aykırı hareket eden platformlar veya yükümlüler, 5549 sayılı Kanun uyarınca idari para cezası ve çeşitli yaptırımlarla karşılaşacak.

🧭 Tebliğin Önemi ve Etkileri

-

Bu düzenleme, kripto sektöründe yasal çerçevenin netleştirilmesi adına önemli bir adım.

-

Kara para aklama, terörün finansmanı ve izlenemeyen finansal hareketler açısından riskli olan alanlar denetim altına alınıyor.

-

Platformlar açısından operasyonel yük artacak, ancak uzun vadede daha güvenli ve kurumsal bir kripto piyasası oluşmasına katkı sağlayacak.

MASAK’tan Net Mesaj – “Şeffaflık Zorunlu”

Bu tebliğ ile birlikte Türkiye’de kripto para transferlerine yönelik ilk defa bu kadar detaylı ve somut sınırlamalar getirilmiş oldu. MASAK, açıkça şunu söylüyor:

“Kripto işlemler artık izlenebilir, sınırlı ve gerekçeli olacak.”

Dijital varlıkların geleceği açısından bu düzenleme; daha sağlam, güvenilir ve yasal zeminlerde büyüyen bir sektör için önemli bir başlangıç.

ALTIN - DÖVİZ - KRIPTO PARA

“Nasıl Yatırım Yapılır?” – Kitap Özeti

Yayınlanma:

5 gün önce|

25/06/2025Yazan:

BankaVitrini

Kitap Künyesi

-

Kitap Adı: Nasıl Yatırım Yapılır?

-

Alt Başlık: Kişisel Yatırımın Cesur ve Yeni Dünyasına Yolculuk

-

Yazarlar:

-

Peter Stanyer

-

Masood Javaid

-

Stephen Satchell

-

-

Çevirmen: S. Cem Çiloğlu

-

Yayınevi: The Economist Books / Türkçe baskı: Epsilon yayınevi

-

Dil: Türkçe (Orijinal dil: İngilizce)

-

Kapsam: Yatırımın temellerinden başlayarak kişisel finans, portföy yönetimi, risk dağılımı ve yeni nesil yatırım araçlarına kadar geniş bir perspektif sunar.

-

Hedef Kitle: Yatırıma yeni başlayacak bireyler, kişisel finansına yön vermek isteyenler ve stratejik portföy oluşturmak isteyen yatırımcılar.

İçerik Özeti

-

Yatırımın Temel İlkeleri

-

Risk ve Getiri Dengesi

-

Portföy Teorisi

-

Fon Seçimi ve Dağılımı

-

Alternatif Yatırım Araçları (ETF’ler, tahviller, emtialar, kripto varlıklar)

-

Yatırım Psikolojisi ve Karar Alma Süreçleri

-

Güncel Piyasa Gelişmeleri ve Etkileri

“Nasıl Yatırım Yapılır?” – Kitap Özeti

1. Yatırımın Temelleri

Kitap, yatırımın amacını net şekilde tanımlayarak başlar: paranın zaman içindeki değerini korumak ve artırmak. Yatırımcılar için temel kavramlar olan risk, getiri, zaman ufku, likidite gibi konular ele alınır.

📌 Ana fikir: Her yatırım bir risk içerir; önemli olan bu riski bilinçli şekilde yönetebilmektir.

2. Portföy Oluşturma ve Risk Dağılımı (Diversifikasyon)

Yazarlar, yatırımcılara tüm yumurtaları aynı sepete koymamaları gerektiğini anlatır. Portföy oluştururken farklı varlık türleri arasında dağılım yapmanın önemi vurgulanır: hisse senetleri, tahviller, nakit, emtialar, alternatif yatırımlar gibi.

📌 Ana fikir: Sağlam bir yatırım stratejisi; çeşitlendirme, maliyet bilinci ve hedefe uygunlukla mümkündür.

3. Varlık Sınıfları ve Araçlar

Bu bölümde yatırım yapılabilecek başlıca varlıklar detaylı şekilde anlatılır:

-

Hisse senetleri: Uzun vadede büyüme sağlayan ama dalgalı ürünlerdir.

-

Tahviller: Daha düşük riskli, ama sınırlı getirili.

-

Nakit ve mevduat: Güvenli ama enflasyona karşı kırılgan.

-

Alternatif yatırım araçları: Gayrimenkul, hedge fonları, özel sermaye ve son zamanlarda kripto varlıklar gibi yeni trendler.

📌 Ana fikir: Her varlık sınıfının risk-profili farklıdır ve yatırımcının hedeflerine göre seçilmelidir.

4. Zaman ve Psikoloji Faktörü

Yatırımcıların en büyük düşmanlarından biri kendileridir. Korku, açgözlülük, sürü psikolojisi gibi duygusal faktörlerin yatırım kararlarını nasıl etkilediği anlatılır. Piyasa zamanlamasının zor olduğu, uzun vadeli düşünmenin önemi vurgulanır.

📌 Ana fikir: Duygusal kararlar yerine disiplinli bir yatırım stratejisi başarı getirir.

5. Yatırım Stratejileri ve Yaklaşımlar

Pasif ve aktif yatırım farkı, endeks fonlarının avantajları, değer ve büyüme yatırımcılığı gibi farklı yatırım stratejileri açıklanır. Ayrıca, yaşa ve gelir seviyesine göre yatırım stratejileri örneklenir.

📌 Ana fikir: Herkesin yatırım stratejisi kişisel durumuna, hedeflerine ve risk toleransına uygun olmalıdır.

6. Geleceğe Hazırlık ve Yeni Trendler

Kitabın son bölümleri geleceğin yatırım dünyasına odaklanır. ESG (çevresel, sosyal ve yönetişim kriterleri), yapay zeka destekli algoritmalar, robo-danışmanlar, fintech’ler gibi konular ele alınır.

📌 Ana fikir: Yatırım dünyası hızla değişiyor; bilgiye açık ve adapte olabilen yatırımcılar öne çıkacak.

Genel Değerlendirme

Bu kitap, yatırım dünyasına giriş yapmak isteyenler için bilimsel temellere dayalı, pratik ve anlaşılır bir kılavuzdur. Hem yeni başlayanlar hem de stratejisini geliştirmek isteyen yatırımcılar için değerli bilgiler sunar.

ALTIN - DÖVİZ - KRIPTO PARA

Ateşkesle petrol geriledi. Faiz indirim umuduyla Türk piyasaları canlandı

Yayınlanma:

6 gün önce|

25/06/2025Yazan:

BankaVitrini

İran ve İsrail, 12 gün süren çatışmaların ardından Trump’ın aracılığıyla ilan edilen ateşkese büyük ölçüde uyarken, taraflar zafer ilan etse de ateşkesin kırılgan olduğu ve karşılıklı ihlâl suçlamalarının sürdüğü görülüyor. ABD Savunma İstihbarat Teşkilatı’nın ön raporuna göre, Trump’ın “nükleer programı yok ettik” iddiasına karşın İran’ın nükleer kapasitesi yalnızca birkaç ay geriye itildi; yeraltı tesislerin girişleri kapansa da altyapı büyük ölçüde sağlam kaldı. Bu gelişme, Trump’ın İran’a yönelik hava saldırısının başkanlığının en büyük siyasi kumarı olarak görülmesine yol açarken, “sınırlı müdahale ile büyük diplomatik zafer” stratejisinin uzun vadede ters tepebileceği vurgulanıyor. Özellikle Trump’ın kampanya döneminde verdiği “sonsuz savaşlara son” sözleriyle çelişen bu adım, hem MAGA hareketinde kafa karışıklığına neden oldu hem de dış politikada kırılganlık yarattı. Nitekim Reuters/Ipsos anketine göre kamuoyunun sadece %36’sı saldırıyı destekliyor, Trump’ın genel onay oranı ise %41’e gerileyerek ikinci döneminin en düşük seviyesine inmiş durumda.

Dün ateşkesin kırılganlığına dair gelen haber akışlarına rağmen piyasalar, yaşananları bir belirsizlik değil, taşların yerine oturması için gereken bir geçiş süreci olarak yorumladı ve günü iyimser bir havada tamamladı. Jeopolitik tansiyonun düşmesi ve Hürmüz Boğazı’nın kapanmayacağına dair beklentiler, arz endişelerini yatıştırırken, tahterevalli misali hareket eden petrol fiyatları savaş öncesi seviyelere geri döndü. Brent petrolün varil fiyatı %12 gerileyerek 67 dolar seviyesini test etti.

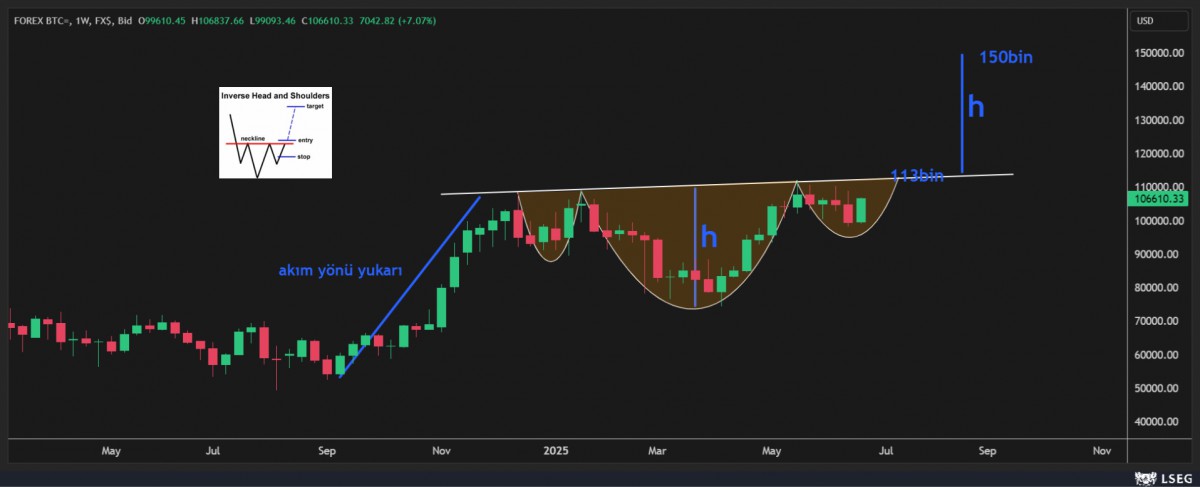

Güvenli liman altın, geçtiğimiz hafta artan risklerle 3,450 doları görmesinin ardından, ateşkes haberiyle birlikte 3,295 dolara kadar geri çekildi ve bu sabah itibarıyla 3,330 dolar seviyesine toparlandı. Altındaki bu düzeltme, gümüş fiyatlarını da baskıladı. On üç yılın zirvesine yürüyen hareketin başlangıç noktası olan 35,25 dolar seviyesi dün bir kez daha test edilse de, bu sabah gümüşün yeniden 36 dolar seviyesine toparladığını görüyoruz. Öte yandan, fiat para sistemine olan güvenin sarsıldığı bu dönemde alternatif değer saklama aracı olarak öne çıkan Bitcoin, 107bin dolar seviyesine yükselerek direnç hattını zorlamaya başladı. Asıl ivmenin ise 113 bin dolar seviyesinin aşılmasıyla hız kazanacağı görüşündeyiz (bakınız grafik).

FED Başkanı Powell, Kongre’de yaptığı yarıyıl sunumunda, henüz faiz indirimine gitmek için acele etmeyeceklerini yineledi. Yaz aylarında gümrük tarifelerinin enflasyonu yukarı çekmeye başlayabileceğini belirten Powell, bu gelişmelerin para politikası kararları açısından belirleyici olacağını vurguladı. Güçlü seyreden işgücü piyasası ve tarifelerin nihai etkisine dair belirsizlik nedeniyle temmuz toplantısı dâhil, kısa vadede faiz indiriminin gündemde olmadığını açıkladı. Powell, FED’in Trump yönetiminin ticaret politikalarına destek ya da karşı durmak gibi bir amacı olmadığını, ancak bu politikaların enflasyon üzerindeki etkisinin dikkatle izlenmesi gerektiğini ifade etti.

Powell’ın ifadeleri, yatırımcıların temmuzda faiz indirimi beklentilerini azaltmasına, bunun yerine eylül ayında bir indirim olasılığını daha fazla fiyatlamasına neden oldu. FED’in mevcut para politikası duruşunu koruduğunu yineleyen Powell, enflasyonun gerçekten sınırlı kalması durumunda faiz indiriminin erkene çekilebileceğini de söyledi. Öte yandan, Trump’ın Powell’a yönelik eleştirileri yeniden gündeme gelirken, Başkan’ın FED’in politika faizini en az 2-3 puan daha düşük seviyeye çekmesi gerektiği yönündeki açıklamaları da dikkat çekti.

Vadeli kontralara göre, FED’den sene sonuna kadar 60 baz puan yani en az iki kez 25 baz puan faiz indirimi fiyatlanıyor. Powell’ın açıklamalarına rağmen son üç haftadır gerileyen 10 yıllık gösterge ABD tahvil faizi %4,30 seviyesini test etti. Dolar zayıflığı ise şiddetini daha da artırdı: DXY 97’li seviyelere kadar gerileyerek son üç yılın en düşük seviyesini test ederken, EURUSD paritesi ise 1,1640 seviyesini test ederek son dört yılın zirvesine yürüdü. Daha basit bir anlatımla, eğer dolar sene başı 100 seviyesinde ise bugün 90 seviyesine gerilerken, EUR ise 112 seviyesine yükseldi!

İsrail-İran savaşında taraflar ateşkesi resmî olarak kabul etmeleri ve petrol fiyatlarının savaş öncesi döneme geri gelmesi Türk mali piyasalarını belirgin derecede olumlu etkiledi. Jeopolitik riskler ve beraberinde artan enerji fiyatlarına paralel Haziran toplantısını pas geçen TCMB’nin Temmuz toplantısında 350 baz puan faiz indirimine gideceğine kesin gözüyle bakılınca, TL ve TL cinsi varlıklara alım geldi. Şöyle ki, savaş süresince negatif etkilenen hisse senetleri, dün de bültenimizde belirttiğimiz üzere alımlara sahne olarak günü %3,4 yükselişle tamamladı. Teknik mânâda yukarıda 9,800 endeks seviyesine kadar yükseliş isteğinin korunacağını düşünüyoruz. Bu da ilave %3 yükseliş potansiyeli demek. Öte yandan, faiz indirimlerinin ‘yarayacağı’ bankacılık sektörüne de alıcı gözle bakmak gerektiğini belirtmiştim. Dün XBANK günü %4,3 yükselişle günü tamamlarken, yine faiz indirimi beklentisi ile iki yıl vadeli gösterge bileşik faiz yaklaşık 2,5 puan düşüşle %42,5’e kadar geriledi. USDTRY kuru 39,70’li seviyelere kadar yükselmesi ardından yönünü hafifçe de olsa aşağıya çevirerek 39,58 seviyesini test etti. CDS risk primi yeniden 300 baz puanın altına geriledi.

Havanın olumluya dönmesi ile Hazine 2030 vadeli USD cinsi sukuk ihracı için bankaları dün yetkilendirdi. İhaleye gelep talep 5 milyar doları aşarken, Hazine 2,5 milyar dolar borçlandı; nihai getiri %6,85 oldu. Benzer bir şekilde bir önceki gün de Eximbank da %7 getiri ile 500 milyon dolar büyüklüğünde 3 yıl vadeli tahvil ihracı yapmıştı.

Dün Türkiye cephesinde açıklanan reel sektör güven endeksi ve finansal kesim dışındaki firmaların net döviz pozisyonu dikkatimizi çekti. Haziran ayında mevsimsellikten arındırılmış seriye reel sektör güveni son 10 ayın en düşük düzeyinde gerçekleşirken, enflasyon beklentilerindeki düzelme ise devam etti. Öte yandan, finansal kesim dışındaki firmaların net döviz pozisyonu Nisan ayında bir önceki aya göre yaklaşık 12 milyar dolar daha bozulurken, toplam açık pozisyon 172 milyar dolar seviyesine gelerek son yedi yılın en yükseğine ulaştı. Açıklanan İSO 500 verilerinde, şirketlerin yaptığı faaliyet kârın neredeyse tamamının finansman maliyetine gittiğini düşünürsek, şirketlerin yüksek TL faiz yerine faaliyetlerini sürdürmek adına riskli olsa da döviz kredisine baş vurduklarını görüyoruz!

ABD borsalar geceyi %1’in üzerinde yükselişle tamamlarken, yeni gün başlangıcında, Pasifik’in diğer ucunda iyimser havanın koruduğunu görsem de kazanımların çok da güçlü olmadığını not edelim. ABD borsalarının vadeli işlemlerinde de hafif de olsa eksiler göze çarpıyor. Öte yandan gözler Lahey’de toplanan NATO Zirvesini takip ediyor. Liderler, ABD Başkanı Trump’ın baskısıyla savunma harcamaları hedefini GSYH’nin %5’ine çıkarma konusunda uzlaştı. Bu yeni hedef, Trump’ın uzun süredir dile getirdiği müttefikler daha fazla ödemeli talebine yanıt niteliğinde ve 10 yıl içinde hayata geçirilmesi planlanıyor. Harcamaların %3,5’i doğrudan savunma (askerî harcamalar, silahlar vb.), %1,5’i ise siber güvenlik, altyapı ve enerji güvenliği gibi destekleyici kalemlere ayrılacak.

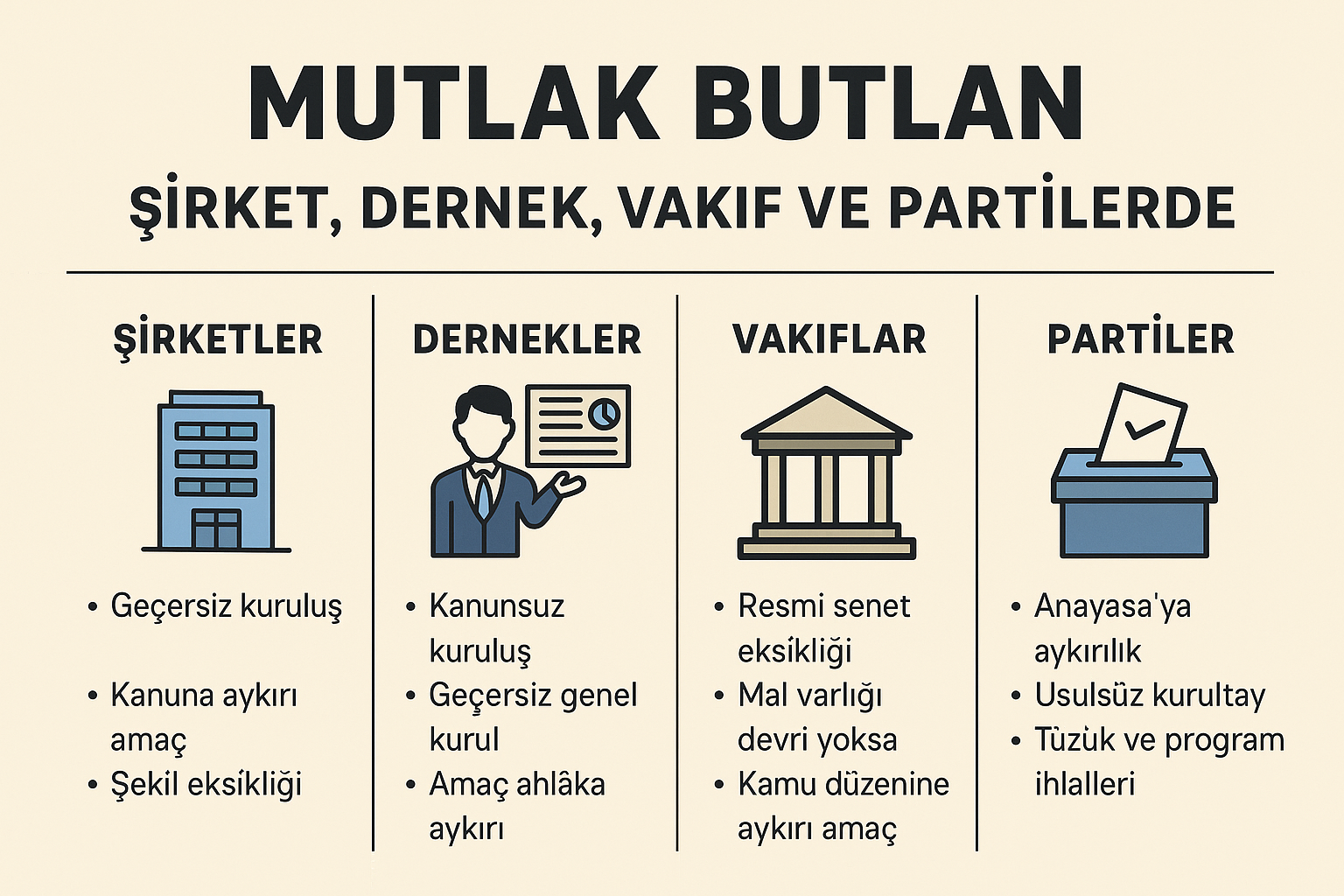

NATO Zirvesi kapsamında Sn. Cumhurbaşkanı Erdoğan ile Trump bir araya geldiler. İkili ilişkiler, bölgesel ve küresel konular ele alınırken, Trump’ın Netanyahu’ya daha fazla ABD saldırısı beklememesi gerektiğini ilettiğini okuyoruz. Mali piyasaların makro gündemi bugün sakin görünüyor. ABD’de açıklanacak yeni konut satışları takip edilebilir. Her ne kadar küresel arenada haber akışı yoğun olsa da, gözler bir diğer taraftan 30 Haziran tarihinde CHP Kurultayına yönelik iptal duruşmasına çevrildi. İptal yönünde (mutlak butlan) bir karar ihtimalinin zayıf olmadığını özellikle Kılıçdaroğlu’nun basına yansıyan açıklamalarından düşünmeye başladık!

Bitcoin

Teknik mânâda Ters Omuz Baş Omuz (TOBO) görünümü hâkim olsa da, hareketin akım yönü biraz kafamızı karıştırıyor. Normalde TOBO için akım yönünün yani hareketin başlangıç kısmının aşağı yönlü olması gerekirdi. Yine de, 113bin dolar civarında olan boyun çizgisine dikkat edeceğiz. Üzerinde kapanış görmemiz durumunda, teknik mânâda 150bin dolar seviyesinin önünün açılacağını düşünüyoruz.

Emre Değirmencioğlu

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (849)

- BANKA ANALİZLERİ (140)

- BANKA HABERLERİ (3.151)

- BASINDA BİZ (60)

- BORSA (453)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.856)

- GÜNCEL (3.257)

- GÜNDEM (3.211)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.259)

- SÜRDÜRÜLEBİLİRLİK (479)

- VİDEO Vitrini (19)

- YAZARLAR (1.070)

- Ali Coşkun (27)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (65)

- Erden Armağan Er (45)

- Erol Taşdelen (574)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (64)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (42)

- Onur ÇELİK (37)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

İş Bankası’ndan dijital tahvil ihracı

ING üst düzey yöneticileri işten çıkarıyor

TEB, Dünya KOBİ Günü’nde çek karnesini ücretsiz sunacak

TOM Bank yaz dönemi için uzaktan çalışma modelini devreye aldı

30 HAZİRAN: AY SONU UYARILARI

Tüzel Kişilerde Mutlak Butlan

Mevcut Enflasyon ve Faiz Oranlarıyla Yatırımcı Yeni Yatırım Yapar mı?

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

DENİZBANK: Bir GMY istifası daha!

İsrail İran’a Neden Saldırdı?

Firma Finans Bilinci Neden Stratejik Bir Güçtür?

Finansın En Önemli 10 Formülü ve Önemi

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

SÖZCÜ: Bankalar 12 milyarlık borç sattı

- Borsa'dan 2 yılın en hızlı günlük yükselişi 30/06/2025

- Rekabet Kurulu’ndan Mapei ve Chyrso’ya 42,7 milyon TL ceza 30/06/2025

- Bir ülke daha Türk vatandaşlarına vize muafiyeti getirdi! İşte vizesiz seyahat edilebilecek ülkeler... 30/06/2025

- Uzman isimden uyarı: Altında son alım fırsatları, euro ve altında düşüşleri kaçırmayın! 30/06/2025

- SON DAKİKA | İşsizlik oranı mayıs ayında geriledi: İşsiz sayısı 2,97 milyona düştü 30/06/2025

- Bakan Şimşek işgücü verilerini değerlendirdi 30/06/2025

- Türkiye’de yaş koza üretiminde hedef 100 tonun üzerine çıkmak 30/06/2025

- Hazine 1,724 trilyon liralık iç borçlanmaya gidecek 30/06/2025

- Bessent: Powell'ın halefi üzerinde çalışacağız 30/06/2025

- Açlık sınırı asgari̇ ücreti̇n dört bin lira üzerine çıktı 30/06/2025

- Türk-İş: Gıda fi̇yatları Hazi̇ran'da yıllık yüzde 37,6 arttı 30/06/2025

- Dış ti̇caret açığı i̇lk beş ayda 41 mi̇lyar dolar oldu 30/06/2025

- Geni̇ş tanımlı i̇şsi̇zli̇k tari̇hi̇ sevi̇yeden geri̇ledi̇ 30/06/2025

- İş Bankası'ndan dijital tahvil ihracı 30/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı