ALTIN - DÖVİZ - KRIPTO PARA

Dolar değer kaybediyor: ECB faizi 22 yılın zirvesine taşıdı; yön yukarı!

Yayınlanma:

11 ay önce|

Yazan:

BankaVitrini

- Dün günün en önemli gelişmesi Avrupa Merkez Bankası’nın (ECB) olağan faiz toplantısı idi. ECB tahminlere paralel refinansman ve mevduat faizini art arda sekizinci kez artırarak sırası ile %4,0 ve %3,75 seviyesine getirdi. Mevduat faizi 22 yılın zirvesine yükselirken, para politikasında daha fazla sıkılaştırma yapılacağının da sinyali verildi. ECB’den yapılan açıklamada, “Yönetim Kurulu’nun gelecekteki kararları, politika faizinin orta vadeli %2 enflasyon hedefine ulaşması için yeterince kısıtlayıcı seviyelere getirilmesini sağlayacak” denildi.

- Başkan Lagarde faiz artırımlarının devam edeceği sinyalini vermesi ve ECB’nin şahin duruşuna paralel Temmuz ayında da 25 baz puan faiz artırım ihtimaline %71 şans tanınıyor. Öte yandan, her hafta Perşembe günü ABD’de açıklanan işsizlik maaşı başvurularının 1,5 yılın en yüksek düzeyinde gelmesi; soğuyan enflasyonla birlikte faiz noktasından FED’in işinin bittiğini, öte yandan ECB’nin ise devam edeceği beklentisi ile EURUSD paritesi 1,0950 ile son 5 haftanın en yüksek düzeyine yükseldi.

- Sterlin için kulvar değiştiriyor söylemimizden sonra GBPUSD paritesi dün dolar aleyhine esen rüzgârların da yardımı ile 1,28 seviyesine yaklaşarak son 14 ayın zirvesini test etti. GBPUSD paritesinin ‘yürümesine’ hâlen daha ihtimal tanıyoruz. Bu minvalde haftalık kapanışı görerek daha sağlıklı yorum yapacağız. EUR ve GBP’nin değer kazanması ile doların piyasa kuru olan DXY geri çekilirken, doların piyasa faizi olan 10 yıllık devlet tahvilinin getirisinin de hafifçe de olsa gerilemesine paralel altının ons fiyatı 1,960 dolar seviyesinin kıyısında işlem görmeye devam ediyor. Altında yükselişten söz edebilmek adında haftalık kapanışın 1,975 dolar seviyesinin üzerinde olması gerekiyor.

- Türkiye cephesine ise irrasyonel politikaların döviz piyasasında devam ettiğini görüyoruz. Kamunun ‘şefkatli elini’ döviz piyasasının üzerinden çekmemesine paralel USDTRY kuru bu hafta oldukça yatay bir seyir izleyerek 23,6’lı seviyelerde salınıyor. Kanaatimiz, haftaya düzenlenecek olağan PPK toplantısında TCMB elindeki faiz enstrümanını etkin bir şekilde kullanarak Ağırlıklı Ortalama Fonlama Faizi (en son %8,75) süratle piyasa faizleri seviyesine getirecek. Böyle bir hamle sonrasında kamunun kur üzerinden elini çekeceğini ve USDTRY kurunun yabancını da TL varlıklara geri dönmesi için cazibesinin biraz daha artacağını düşünüyoruz! Hisse senedi piyasasında ise son 3 gündür faiz artacak söyleminin yarattığı baskı dinerek tepki alımlarına paralel BIST100 ana endeksi günü %2,5 artışla tamamlarken, bankacılık hisseleri ise %4,7 yükseldi! 10 yıllık tahvil faizi %18 seviyesine gelirken, para politikasında normalleşme sinyali ile 5 yıl vadeli CDS risk göstergesi 471 puan seviyesine inerek Kasım 2021 seviyesini test etti.

- Her hafta Perşembe günü açıklanan TCMB ve BDDK haftalık bültenine göre TCMB’nin brüt döviz ve altın rezervleri 0,7 milyar dolar azalırken, seçim döneminde şiddetli bir erimeye maruz kalan uluslararası net rezervler, altın varlıklar ve banknot hacminde ise geçen hafta sınırlı da olsa toparlanma görüldü. TCMB’nin yurtdışı bankalar ile yaptığı swaplarda yaklaşık 2,5 milyar dolar azalış görülürken, depo işlemlerinde ise mart başına göre bakılırsa 12,6 milyar dolar artış gözden kaçmıyor! Yurtiçin yerleşiklerin DTH hacmi 1,8 milyar dolar daha erirken, KKM’nin de geçen hafta dolar bazında 1,8 milyar artış kaydettiğini not edelim. Uzun bir aradan sonra yabancı yatırımcının hisse senedi varlıkları 0,3 milyar dolar artış kaydetmiş! Faiz istatistiklerine göre ise 3 aya kadar vadeli TL mevduat faizi %39,42 ; ihtiyaç kredisi ise %40,02’ye ulaştı.

- ABD hisse senedi endekslerinde AI kaynaklı rallinin yardımı ile geceyi %1,2 artışla tamamladı. S&P500 endeksinin boğa piyasasına girmesi sonrası Nasdaq endeksinin de 2023 performansı %30’u aştı! Bu sabah Asya’da da hava ılımlı. Japonya Merkez Bankası, beklenenden güçlü enflasyona rağmen ultra gevşek para politikasını sürdürme kararlılığı devam ederken, küresel merkez bankaları arasında güvercin ve aykırı duruşunu korumaya devam etmesine paralel JPY’nin değer kaybetmeye aday olduğunu hâlen daha düşünüyoruz! Mali piyasaların gündeminde bugün Türkiye’de piyasa katılımcıları anketi, Euro bölgesinde TÜFE; ABD’de ise tüketici güven endeksi takip edilebilir.

İKTİSATBANK

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

Türk Lirası ‘sahalara’ geri dönüyor…

Yayınlanma:

10 saat önce|

06/05/2024Yazan:

BankaVitrini

- Pazar akşamı, kafamda yazmak istediğim o kadar çok konu başlığını en basit ve en anlaşılır şekilde nasıl sıralayacağımı düşünürken, Çin lideri Xi’nin beş yıl aradan sonra Avrupa ziyareti, Fransa Lideri Macron’un “Avrupa ölümcül tehlike altında” başlıklı The Economist makalesi, televizyonda gençliğimin efsane şarkıcısı Madonna’nın Brezilya konserine katılan 1,6 milyon kişiyi görerek bir anda kendimi Like a Prayer ve Papa Don’t Preach şarkısını söylerken buldum. TCMB net rezervlerinin her gün milyarlarca dolar artışına artık alışırken, not artırımlarının da devamını beklerken, yabancı yatırımcının TL öneriler ve yurtiçi yerleşiklerin de dövizden çıkmaya başladığı bir ortamda, ben de BIST30 endeksinde USD bazlı önemli bir yukarı yönlü kırılım gerçekleşmesini fırsat bilerek, bu hafta TCMB enflasyon raporu ve Başkan Karahan’ın mikrofon karşısına geçmesi öncesinde, Bireysel Emeklilik (BES) portföyümde değişikliğe giderek uzun bir yıllardır taşıdığım altın fonlarımı satıp ağırlıklı olarak hisse senedi ve para piyasası fonuna geçtiğimi yeri gelmişken not edeyim.

- Çin Lider Xi, beş yıl aradan sonra Avrupa turuna çıktı. Amerikan New York Times gazetesi, Xi’nin ziyaretinin Brüksel-Washington ilişkilerini zayıflatmayı hedeflediğini savundu. Xi’nin gündeminde, AB ile ticari anlaşmazlıkların olduğunu okuyoruz. Bu arada The Economist’te Fransa Lideri Macron’un “Avrupa ölümcül tehlike altında” başlıklı makalesine denk geldim. Marine Le Pen karşısında zorlanmaya başlayan Macron’un bu sert çıkışı belki iç siyasete yönelik olsa da, Rusya’nın Ukrayna işgalinin Avrupa’yı büyük bir risk altına soktuğunu, Avrupa’nın kendi güvenliğini sağlaması gerektiğini, ekonomik olarak da AB’nin Çin ve ABD’nin çok gerisinde kaldığını söyleyerek radikal önlem çağrısında buldu. Avrupa’nın bir zamanlar büyüme motoru olan Almanya’nın da artık Avrupa’nın hasta adamı olarak lanse edildiği bir ortamda, Cassandra’nın Çığlığı misali, Macron’un söylemlerinin göz ardı edilmemesi gerektiğini düşünüyoruz.

- Dönelim ilk önce haftanın son iş gününe. TÜİK verilerine göre, Nisan ayında enflasyon piyasa beklentileri paralelinde sonuçlandı. TÜFE aylık %3,18 artarken, yıllık enflasyonu da %69,80 seviyesine taşıdı. Alt kalemlerde alkollü içecekler ve tütün harcama grubunda %9,56 oranında aylık artış dikkatimizden kaçmazken, lokanta ve otellerde grubunda %4,69; giyim ve ayakkabıda %4,58; ev eşyasında ise %4,11 oranında artış, TCMB’nin de hemen hemen her platformda belirttiği üzere özellikle hizmet sektöründeki fiyat katılığını bir kez daha gözler önüne serdi. Bu noktada para politikasının görevini yerine getirdiği, finansal koşulların sıkı olduğunu, lâkin fiyat katılığının maliye politikaları çerçevesinde ele alınması gerektiğinin altını çizelim. Enflasyonda tepe seviyenin kuvvetle muhtemel görüldüğü veya Mayıs verisi ile Haziran başında görüleceğini; akabinde ise baz etkisi ile de olsa enflasyonda düşüş sürecinin başlayacağını düşünüyoruz.

- TCMB’nin sene sonu TÜFE enflasyon tahmininin %36 seviyesinde olmaya devam ettiğini piyasanın ise (TCMB Piyasa Katılımcıları Anketi son veri) %44 seviyesinde olduğunu not edelim. Bu bağlamda, 9 Mayıs tarihinde Enflasyon Raporu ve Başkan Karahan’ın toplantıda yapacağı sunumu dikkatle takip edeceğiz. Her ne kadar toplantıda enflasyon hedefini değiştirmesini beklemesek de, TL’de esen olumlu rüzgâr sonrasında yabancı yatırımcılar gibi biz de yeni döneme ait TCMB’nin yaklaşımını anlamaya çalışacağız. Özellikle, TL’de reel olarak değerlenme ibaresini politika metnine sokan TCMB’nin değerlenme konusunu biraz daha netleştirmesini bekliyoruz. Ne demek reel olarak değerlenme? Daha önce de bültenlerimizde belirttiğimiz üzere, kur artışının enflasyonun altında seyretmesi anlamına geliyor. Hatta, Cuma günü açıklanan veriler sonrası, yılın ilk 4 ayında enflasyon %19,58 artarken, USDTRY kurunda yükseliş yaklaşık %9,50 oldu. Yani? TL’de reel olarak değerlenme başladı bile!

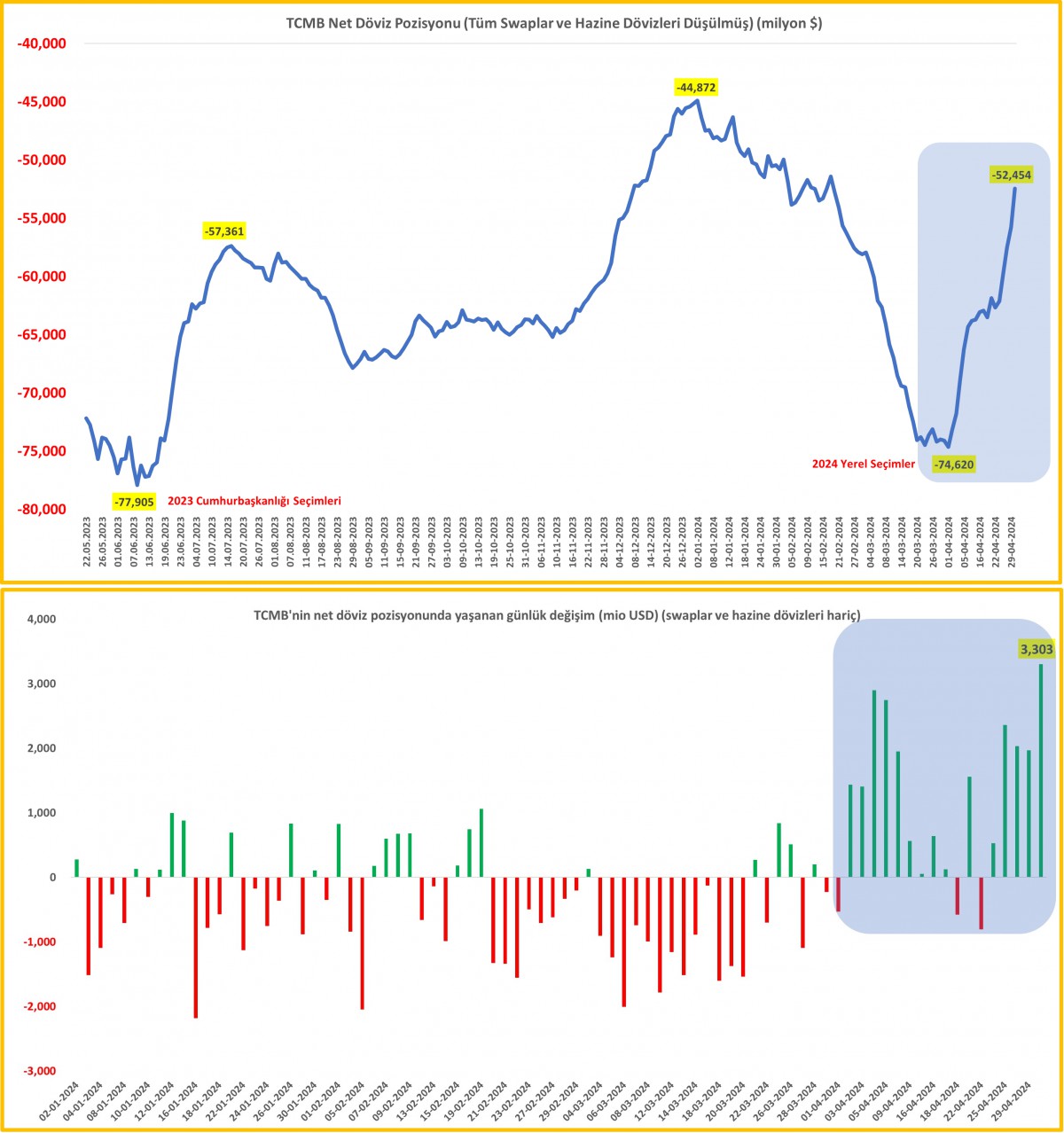

- Biraz daha argümanımızı güçlendirelim. TCMB’nin net döviz pozisyonu (swap ve kamu dövizleri hâriç) Nisan ayı geneli ve Mayıs ayının ilk iş gününde yaklaşık 24 milyar dolar artış kaydederek yerel seçimler öncesi yaşanan kayıpları da telafi etti. Bu çok olumlu bir gelişme! Öte yandan, haftanın son iş günü açıklanan TCMB menkul kıymet istatistiklerine göre, 26 Nisan haftasında, yabancı yatırımcının hisse senedi pozisyonu yaklaşık 155 milyon dolar azalırken, Devlet İç Borçlanma Senetleri (DİBS) ise aksine 604 milyon dolar artış kaydetti. JP Morgan’ın Türkiye’yi gelişmekte olan ülkeler tahvil endeksindeki ağırlığını arttırması sonrası bu trendin daha da artmasını bekliyoruz. DİBS cephesinde yaşanan yabancı girişinin bu yılın en yükseği olduğunu not edelim. Demek ki yabancı yatırımcı da gelmeye başladı!

- TCMB döviz piyasasında sahanın diğer tarafına geçerek 24 milyar doları almasaydı, kurun daha da çok düşeceğini rahatlıkla söyleyebiliriz. Lâkin bu noktada, kurun çok da düşmesi isteniyor mu sorusunu da sormak gerekiyor. Neden mi? Cevabı yine Cuma günü açıklanan Ticaret Bakanlığı’nın öncü verilerine bakarak cevaplayalım. Nisan ayında ihracat geçen yılın aynı dönemine göre önemli bir değişim kaydetmezken, ithalat ise %4,2 oranında artış kaydetti. Bu sonuçla dış ticaret açığı %13,3 büyüyerek 10 milyar dolar düzeyinde gerçekleşti. Her ne kadar Bakan Şimşek ve ekibinin kaleme aldığı program işliyor olsa da, dış ticaret rakamları ne yazık ki arzu edildiği düzlemde ilerlemiyor keza iç talep oldukça güçlü! TL’nin çok da değer kazanması rekabet avantajı penceresinden bakılırsa çok da arzu edilen bir durum değil! Burası önemli. USDTRY kurunun Nisan ayını yükseliş kaydetmeden tamamladığını ve Mayıs ayından da TL pozitif havanın devam ettiğini hatırlalatılım. Mevcut eğilim, hem bizim, hem de yine Piyasa Katılımcıları Anketi’nde son veri olan yıl sonu USDTRY 40,00 medyan kur beklentisinin belirgin anlamda altında bir eğilime işaret ettiğini görmekle birlikte, esen ılımlı rüzgârların da yardımı ile özellikle sonbahara kadar TL’de pozisyon almanın mantıklı olacağını düşünüyoruz.

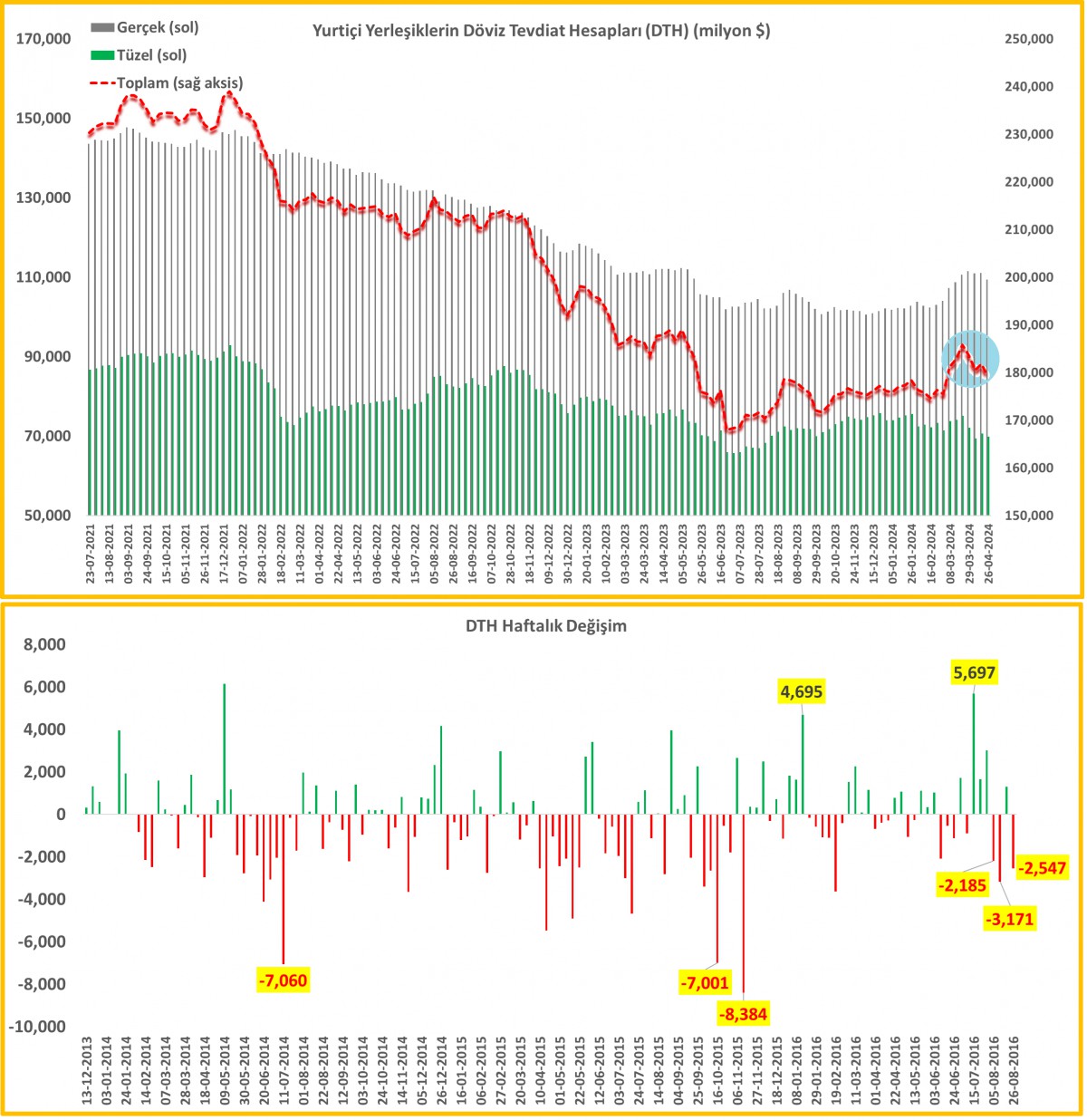

- Hatırlayacak olursanız, Citibank geçen hafta 6 ay sonrası için (6 ay vadeli forward) “Dolar sat TL al” önerisinde bulunmuştu. Halk arasında bu durum 6 ay sonra kur düşecek şeklinde yanlış bir yoruma neden olmuş. Halbuki doğru yorum, 6 ay sonra Doların TL karşısında yükseleceği ama TL faizin ima ettiği kadar yükselmeyeceği şeklinde olmalıdır. Bu bağlamda, sonbahara kadar TL ve TL cinsi varlıklardan faydalanmanın oldukça mantıklı olacağını düşünüyoruz. TCMB verilerine göre yurtiçi yerleşiklerin döviz mevduatları (DTH) son dört haftada 6,6 milyar dolar azalırken (TL varlıklara ilgi artarken) yerli ve yabancı yatırımcı ilgisi ile dolar bazlı BIST30 endeksinde haftalık kapanışı oldukça güçlü bir sinyal olarak okuduk (bakınız grafik). Eğer teknik beklentimiz gerçekleşecekse, 330 dolar seviyesindeki teknik seviye üzerinde 15 ay sonra gerçekleşen kapanış ardından 430-440 dolar seviyesinin teknik anlamda mümkün olabileceğini düşünüyoruz. Kişisel BES fonumda yaptığım değişikliğin de umarım gerekçelerini biraz daha iyi anlatabilmişimdir.

- Siyasi ve jeopolitik olarak her şey toz pembe olmasa da, TCMB’nin kararlı duruşu sonrasında, ekonomik risklerin azaldığını rahatlıkla söyleyebilirim. Zaten, ödemeler dengesinde kriz beklentisinin de oldukça azalması sonrasında, beklentilere paralel Uluslararası Kredi Derecelendirme Kuruluşu S&P Cuma gecesi Türkiye’nin kredi notunu artırdı. Görünümün de pozitif olması, bir sonraki adımın da artırım yönünde olacağını bizlere anlatıyor. Türkiye’nin Haziran ayında gri listeden çıkması ile yabancı ilgisi daha da artacaktır!

- Dönemli biraz da yurtdışı piyasalara. Her ayın ilk Cuması olduğu üzere, ABD’de açıklanan ve ekonominin gidişatı hakkında önemli ipuçları veren hatta FED’in de karar alma aşamasında belirleyici bir veri set olan istihdam raporu beklentileri karşılayamadı. Raporun zayıf olarak kabul edilmesi sonrası, piyasalar haftanın son iş gününü adeta ‘bayram’ havasında tamamladı. ABD’den son dönemde güçlü gelen veriler sonrası FED’in faiz indirim ihtimalini azaltmıştı. Ancak, tarım dışı istihdam raporu sonrası, faiz indirim beklentileri artış kaydederken (yıl sonuna kadar iki kez) artan risk iştahına paralel Nasdaq endeksi Cuma gecesini %2 yükselişle tamamlarken, 10 yıllık ABD tahvil faizi %4,50 seviyesinin altına geriledi. Doların da değer kaybetmesi ile EURUSD paritesi 1,08 seviyelerine doğru hareketlenirken, direnişin parası Bitcoin teknik mânâda beklediğimiz aşağıda 58bin dolar seviyesini test ederek yönünü sert bir şekilde yukarı çevirmek suretiyle 64bin dolar seviyesine kadar yükseldi. Bu bağlamda, Bitcoin’e olan inancımız ve yükseliş beklentimiz yeşerirken, kıymetli madenlerde ise özellikle de altında yorgunluk emareleri görüyoruz. Altının ons fiyatı 2,300 dolar seviyesinde salınarak gelişmelere pek de tepki veremezken, gümüş ise kırdığı (26 dolar) direncini yeniden test etmesi ardından 27 dolar seviyesine toparlardı. Uzun yıllardır oldukça değersiz kalan gümüşte yükseliş beklentimizi korurken, her iki enstrümanda da uzun pozisyonlarımızın devam ettiğini not edelim.

- Yeni gün başlangıcında, Asya piyasalarında iyimser bir başlangıç görüyoruz. USDJPY paritesi otoritenin iki kez sert müdahalesi sonrası 153 seviyesine kadar gerilerken, gösterge endeks Tokyo borsası yatay bir seyir izliyor. Öte yandan, Çin’de açıklanan PMI verileri sonrası Şangay borsasının %1,5 yükseldiğini not edelim. Bu haftanın makro veri seti açısından gündemi sakin görülürken, yukarıda da değindiğim üzere gözler Çin Devlet Başkanı Xi’nin Avrupa ziyaretine çevrildi. Macron’un sert çıkışı ve beraberinde yeniden alevlenen Rusya-Ukrayna savaşı gündemi meşgul ediyor.

>Borsa İstanbul 30 Endeksi (USD bazlı)

Dolar bazlı BIST 30 endeksinde haftalık kapanışı oldukça güçlü bir sinyal olarak okuduk. Eğer teknik beklentimiz gerçekleşecekse, 330 dolar seviyesinin üzerinde 15 ay sonra gerçekleşen kapanış ardından 430-440 dolar seviyesini yukarıda hedefleyeceğiz. Hisse senetlerinde ağırlık artırılabileceğini düşünüyoruz.

>BTCUSD

Zayıf ABD istihdam raporu sonrası artan risk iştahı ile yönünü yeniden yukarıya çeviren Bitcoin’in ilk etapta 71bin dolar seviyesini test etmesini ve devamı da getirmesini bekliyoruz.

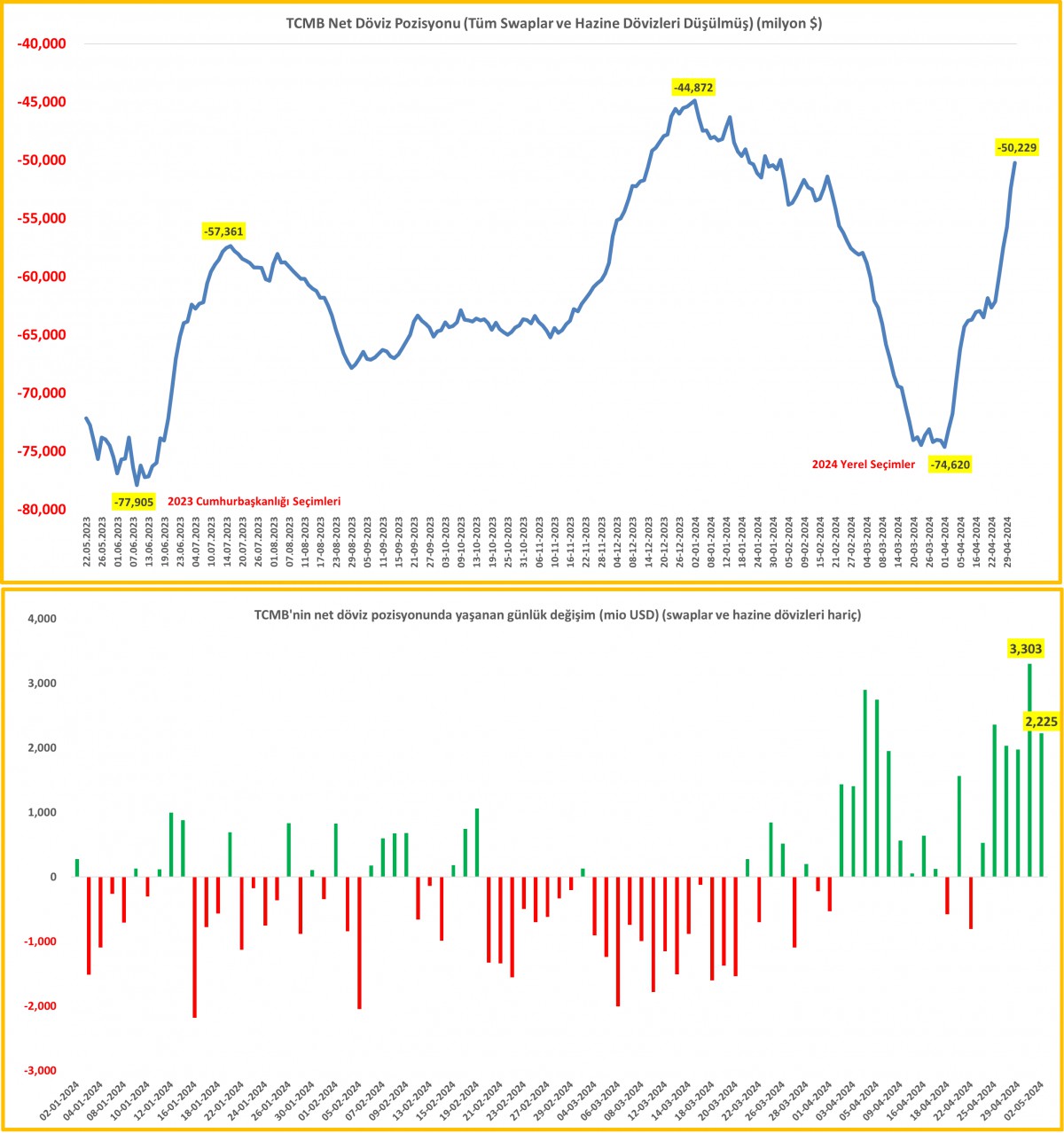

>TCMB net döviz pozisyonunda yaşanan günlük değişim

Nisan ayının son iş gününde 3,3 milyar dolar artan net rezervler, 2 Mayıs tarihinde de 2,2 milyar dolar daha arttı. Bu rakamları olumlu ve mutluluk verici olarak okuyoruz. Son 19 iş günün toplam artış 24 milyar dolar.

>DTH

Yurtiçi yerleşiklerin döviz mevduatları (DTH) son dört haftada 6,6 milyar dolar azaldı.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Mahfi Eğilmez: KKM’nin 2024’e etkisi, 2023’ten belli!

Yayınlanma:

2 gün önce|

04/05/2024Yazan:

BankaVitrini

Merkez Bankasının (TCMB) 2023 yılı durumunu ve zararını genel olarak değerlendirmeyi ve uygulanan yanlış politikalardan ders çıkarmayı amaçlayan bu yazıdaki bütün veriler, aksi belirtilmedikçe, TCMB finansal tabloları üzerine yazılmış bağımsız denetçi raporundan alınmıştır (raporun linki için son not 1’e bakınız.) Şimdi bu verilerden hareket ederek TCMB’nin 2023 yılı faaliyet sonuçlarını değerlendirelim.

TCMB’nin Hissedarları ve Kâr Dağıtımından Alacakları Paylar

Önce TCMB’nin kâr ettiğinde bu kârdan kimlerin pay alacağına yani Bankanın hissedarlık yapısına bir bakalım:

Bu yapıya göre TCMB’nin yüzde 55’i Hazine ve Maliye Bakanlığı’na (Hazine), yüzde 19’u sermayesi Hazine’ye ait olan Ziraat Bankası’na ait bulunmaktadır. Kalan hisseler içinde başka bazı kamu kurumları ya da kamu kesimi ortaklı kuruluşlar yer almaktadır. Bir başka ifadeyle bir anonim şirket olan TCMB’nin hisselerinin büyük çoğunluğu kamu kesimine aittir. Hissedarlar arasında yer alan Mervak; Merkez Bankası Mensupları Sosyal Yardım Vakfıdır. Diğer başlığı altında çok sayıda küçük pay sahibi hissedarlar yer almaktadır. TCMB, kâr ettiğinde bu kârının büyük çoğunluğunu, bu hisse yapısı ve kanununda yer alan hüküm gereği Hazine’ye devretmektedir.

Kârın nasıl bir dağıtıma tabi tutulduğunu son iki yılı karşılaştırmalı olarak sergileyecek şekilde aşağıdaki tabloda gösterelim:

Bu tabloya göre 2022 yılında elde edilen net 72 milyar TL tutarındaki kârın dağıtılmasında ihtiyat akçesi olarak ayrılan 39,3 milyar TL’den sonra kalan tutarın ihmal edilebilecek kadar düşük bir miktarı diğer hissedarlara ve TCMB çalışanlarına dağıtılmıştır. Kârın kalan 32,6 milyar TL’si Hazine’ye devredilmiş, ayrıca 39,3 milyar TL’lik ihtiyat akçesi de Hazine’ye verilmiştir.

TCMB’nin Geçmiş Yıllar Kârları ve 2023 Zararı

Merkez Bankası (TCMB) 2023 yılında 818,2 milyar TL zarar ettiğini açıkladı. Bu, TCMB bilançosunu izleyenler için sürpriz değildi. Çünkü TCMB görev konusuyla hiç ilgisi olmayan bir kur korumalı mevduat yükü altında kalmıştı ve bu yük bilanço kalemlerine yansıyordu. 2023 yılında kâr değil 818,2 milyar TL zarar söz konusu olduğu için ihtiyat akçesi ayrılması mümkün olmadığı gibi hissedarlara ve çalışanlara kârdan pay verilmesi ve Hazine’ye kâr devri söz konusu olmamıştır.

Merkez Bankası’nın geçmiş yıllar kârları şöyledir (kaynak: TCMB, Kâr Zarar Tablosu.)

Merkez Bankaları, piyasaların durumuna ya da uyguladıkları para politikasının yönüne ve ağırlığına göre göre zaman zaman zararla karşılaşabilir. Örneğin 2023 yılında yalnızca TCMB değil başka merkez bankaları da zarar ettiler. Mesela ABD Merkez Bankası (Fed) 114 milyar dolar, Avrupa Merkez Bankası (ECB) 1,3 milyar Euro zarar etti. Zarar eden merkez bankaları arasında İsviçre ve Hollanda merkez bankaları da var. Bu zararların temel nedeni kurlardaki değişimler ve menkul kıymetler cüzdanında tuttukları yerli ve yabancı tahviller oldu. Merkez bankaları küresel kriz süresince para arzını artırıp piyasadan tahvil satın alarak ekonomiyi canlandırmaya yöneldiler. Faizler değişmediği sürece bu işlem zarar yaratmadı. Enflasyonda ortaya çıkan yükselişi durdurabilmek için 2022 yılında başlayıp 2023 yılında hızlanan faiz artırımları sonucunda ellerindeki tahvillerin değeri düştü. Merkez bankalarının 2023 yılındaki zararlarının asıl nedeni budur (bu çelişki için son not 2’deki yazıma bakabilirsiniz.)

TCMB’nin, 2023 yılındaki 818,2 milyar TL’lik zararı ise bu sayılan merkez bankalarının durumundan farklı olarak neden – sonuç ilişkilerinin birbirine karıştırılmasıyla ortaya çıktı. Son yıllarda pek çok bilim dışı adım söz konusu oldu ama bunlar arasında ekonomide en büyük hasarı yaratmış olanı faizi, enflasyonun altında belirlemek olmuştur. 2021 yılının Eylül ayında başlayan faiz indirimlerinin yarattığı dövize talebi önlemek amacıyla getirilen kur korumalı mevduat sistemi bankaların ödemesi gereken maliyeti TCMB’nin üzerine yıkarak 2023 yılı sonu itibarıyla 818,2 milyar TL’lik zarara yol açmıştır

TCMB’nin Döviz ve Altın Rezervlerinin Durumu

Bu yanlış ekonomi politikası, TCMB’ye yüklediği bu astronomik zarara ek olarak ayrıca ciddi bir rezerv kaybına da mal oldu. Aşağıdaki tablo TCMB’nin 19 Nisan 2024 itibarıyla rezerv durumunu gösteriyor (kaynak: TCMB bilançosu, parasal ve finansal göstergeler tablosu, uluslararası rezervler ve döviz likiditesi tablosundaki verilerden yararlanarak tarafımdan hazırlanmıştır.)

TCMB, hiç üzerine vazife olmadığı halde bir yandan kur garantisi veren bir kur korumalı mevduat sisteminin zararını üstlenirken bir yandan da GSYH’yi yüksek göstermek adına kuru düşük tutmak için rezervlerini sattı, onunla da yetinmedi borçla edinilen rezervleri de harcadı.

Rezervler meselesine girmişken kamuoyunda yalan yanlış bilgilere dayalı olarak tartışılan TCMB’nin altınları meselesine de değinelim. Aşağıdaki tablo TCMB’nin altın varlığını ve bunların nerede bulundurulduğunu gösteriyor:

2023 yılsonu itibarıyla TCMB’nin uluslararası standarttaki altın varlığı 726,4 tondur. Bu miktarın 524,1 tonu TCMB’ye, 152,2 tonu bankalara (108,1 tonu zorunlu karşılıklar, 43,3 tonu bankalar serbest altın deposu), 50,1 tonu Hazine’ye aittir. Ayrıca 2,8 ton da TCMB’ye ait uluslararası standartta olmayan altın mevcuttur. Uluslararası standarttaki 726,4 tonluk altın mevcudunun 34 tonluk kısmı TCMB kasalarında, 150,6 tonluk kısmı İngiltere Merkez Bankası’nda (BOE), 541,8 tonluk kısmı Borsa İstanbul’da (BIST) saklanmaktadır. Uluslararası standartta olmayan 2,8 tonluk altın TCMB kasalarında bulunmaktadır. Altınların bir kısmının BOE bir kısmının da BIST nezdinde bulunmasının nedeni bunların swap işlemlerinde kullanılabilmesi içindir.

Değerlendirme

Merkez Bankaları genellikle kâr ederler. Buna karşılık kriz dönemlerinde izlenen politikalar ve faizlerdeki gelişmelere göre zarar etmeleri de söz konusu olabilir. TCMB’nin 2023 yılı zararı yanlış faiz politikası sonucu insanların dövize kaçmasını önlemek için getirilen kur korumalı mevduat uygulamasından kaynaklanmıştır. Bu uygulama yalnızca zarara değil, kuru tutma çabası nedeniyle rezervlerin eksiye düşmesine de yol açmıştır. Sorun bununla da bitmiyor. TCMB’nin zarar etmesi ve bunun sonucu olarak geçmiş yıllarda olduğu gibi Hazine’ye kâr ve ihtiyat akçesi devredemeyecek olması 2024 bütçe açığının finansmanı için de ciddi bir sorun yaratmıştır.

Ekonomi politikası ilginç bir politikadır. Bir bütün olarak doğru kurgulanıp uygulanamazsa birbiriyle çelişen parçalar haline dönüşür ve bir senteze varılması olanaksız hale gelir. Ekonomi politikası açısından bakmayı başarabilirsek, ekonomideki en önemli faktörlerin başında faizin geldiğini görürüz. Yanlış belirlendiğinde ekonomiyi alt üst eder, üretim ve yatırımı yok eder, tüketimin öne geçmesine yol açar. Bunun sonucunda ekonomi büyüse de kaliteli bir büyüme yakalanamaz. Bir süre sonra faiz doğru tespit edilse bile tek başına ekonomiyi düzeltemez, yanında mutlaka yapısal reformlarla desteklenmesi gerekir.

Son notlar:

2 Tahvil fiyatı ile faiz arasındaki ters ilişkiyi ortaya koyan yazım için:

https://www.mahfiegilmez.com/2013/06/faiz-yukselince-kim-kazanr-kim-kaybeder.html.

ALTIN - DÖVİZ - KRIPTO PARA

Piyasalar FED’i, YEN ise BoJ’u seviyor. Gözler ABD istihdam raporunda…

Yayınlanma:

3 gün önce|

03/05/2024Yazan:

BankaVitrini

- Hafta ortası sonuçlanan olağan FED toplantısı ardından dün değerlendirme notu yazmayarak biraz da piyasa tepkisini ölçmeye / anlamaya çalıştık. Tahmin edileceği üzere FED peşpeşe altıncı ayda da %5,25-5,50 bandında olan politika faizini değiştirmedi. Son açıklanan veriler sonrasında, yine tahmin ettiğimiz üzere Başkan Powell basın toplantısında enflasyonda beklenen düşüşün gerçekleşmediğine vurgu yaparak enflasyonun %2’ye gideceğine dair daha fazla güven duyulana kadar faiz indirimlerini uygun görmediklerinin altını çizdi. FED, sergilediği şahin duruşa karşı bilanço daraltılmasının hızını yavaşlatılarak piyasaya daha fazla para bırakacak olması da olumsuz ortamı bir nebze de olsun dengelendi.

- Başkan Powell’ın, soru cevap kısmında bir sonraki adımın faiz artırımı olamayacağının altını çizmesi ise piyasalara derin bir soluk aldırdı. Sene başı abartılı bir beklenti içine giren ve 6-7 kez faiz indirimi fiyatlayan piyasalar, gelinen noktada, manşet ve çekirdek enflasyonun katılık göstermesi ve FED’in de enflasyona karşı bir türlü zafer ilan edememesi nedeniyle 2024 yılında sadece bir kez (35-40 baz puan) faiz indirimi beklemeye başlarken, art arda üç aydır beklenenden güçlü enflasyonun ardından piyasalar bundan sonra gelecek verilerin tedirginliği de üzerlerinden tam olarak atamadıklarını söylemek gerekiyor. Bu minvalde, FED iddia ettikleri kadar veriye bağımlı olacaksa, ilk önemli testin bugün (her ayın ilk Cuması olduğu üzere) açıklanacak istihdam raporuyla verileceğini peşinen söyleyeyim.

- FED gecesinde ilk nazarda yön bulmakta zorlanan piyasalar, dün günü iyimser bir şekilde tamamladı. Brent cinsi ham petrolün varil fiyatı 83 dolar seviyesine gerileyerek son altı haftanın dibine test etmesi, enflasyonun ateşini bir nebze de olsun alabileceğine dair iyimserlikle ABD’de başta gelen endeksler %1 yükselirken, teknoloji hisselerinin işlem gördüğü Nasdaq endeksi geceyi %1,5 yükselişle tamamladı. Doların piyasa kuru olan sepet bazında DXY sınırlı oranda değer yitirirken, doların piyasa faizi olan 10 yıllık tahvil getirisi de %4,57 seviyesine gerileyerek son iki haftanın en düşük seviyesini test etti.

- Faiz getirisi olmayan altın 2,305 dolar seviyesine hafif de olsa gerilerken, gümüş ise teknik mânâ yukarı yönlü kırmış olduğu 26 dolar seviyesini beklentilerimize paralel yeniden test ederek 26,70 dolar seviyesine zıpladı. Teknik bir bakış açısıyla tamamen beklentimiz dâhilinde olan ve sağlıklı olarak gördüğümüz hareket sonrası yukarı yönlü beklentimizin daha da güçlendiğini söyleyebiliriz. Haftalık kapanışın da 26 dolar üzerinde olması bizleri biraz daha cesaretlendirecektir.

- Benzer bir şekilde, hafta içi teknik bir bakış açısı ile kaleme aldığımız Bitcoin’de aşağıda 58bin yukarıda da 71bin dolar aralığını ön plana çıkarmıştık. FED endişesi ve azalan risk iştahı ile Bitcoin ETF’lerden çıkan paranın da gölgesinde 56,500 dolar seviyesine kadar gerileyen Bitcoin kısmen de olsa toparlayarak 60bin dolar seviyesine yükseldi. Haftalık kapanışı görüp (58bin dolar seviyesi üzerinde olması bizleri çok cesaretlendirecektir) daha sağlıklı yorum yapma fırsatı bulacağız.

- Türkiye cephesinde ise çok uzun bir süre kurun yükselmemesi için müdahalede bulunan TCMB, sahanın diğer tarafına geçerek döviz kuru daha fazla düşmesin diye agresif alıcı konumuna geçti. Sayıların dili ile konuşursak, TCMB’nin net yabancı para pozisyonu Nisan ayında yaklaşık 22 milyar dolar iyileşme kaydederken, ayın son iş günü yakın tarihin en yüksek günlük iyileşmesi 3,3 milyar dolar ile kaydedilmiş. Yedi aydır kesintisiz devam eden yükseliş sonrası ilk defa USDTRY kuru Nisan ayını değer değer kaybetmeden tamamladı. TL’nin reel anlamda değerlenmeye devam etmesini, yaz aylarının turizm gelirleri ve daralan cari işlemler açığı ile göreceli olarak rahat geçmesini, USDTRY kurunun ise seneyi hedeflediğimiz şekilde psikolojik 40,00 seviyesinde tamamlamasını bekliyoruz. Uluslararası Kredi Derecelendirme Kuruluşu S&P’den de bu akşam not artırımı beklediğimizin altını yeri gelmişken çizelim.

- Net rezervler artarken, TCMB’nin yurtiçi bankalar ile yapmış olduğu swap (ödünç döviz) işlemlerinin ise azalma eğiliminde olması ile brüt rezervlerin azalmaya devam edeceğinin altını çizmek gerekiyor. TCMB’nin bankalarla yaptığı swap işlemleri kapanmaya devam ettikçe, brüt ve net rezervler arasında fark da kapanacaktır. Yine sayıların dili ile konuşursak, 1 Nisan tarihinde 58 milyar dolar olan yurtiçi bankalar ile yapılan swap işlemleri, son veriler ile (30 Nisan) 40,1 milyar dolar seviyesine geriledi.

- Türkiye cephesinde ise Hazine ve Maliye Bakanlığı stopaj oranlarında beklentimiz dışında bir artırım kararı aldı. Buna göre 6 aydan düşük TL mevduat stopajı 2,5 puan artırılarak %7,5 seviyesine getirilirken, fonların genelinde de 0 olan stopaj oranı %7,5 seviyesine yükseltildi. Finansal kazançlardan vergi alınmasına karşı olmasak da, enflasyonla mücadelenin devam ettiği ve TL’yi özendirmek için içinden geçilen bu kritik dönemde TCMB’nin elini bir müddet daha rahatlatmak da iyi bir fikir olabilirdi.

- Bugün açıklanacak resmî enflasyon verileri öncesinde, İTO’nun İstanbul için Nisan ayı perakende satış enflasyonu aylık bazda %4,89 artış kaydederken

- yıllık enflasyonu da %78,81 seviyesine taşıdı. İTO-TÜİK arasında var olan korelasyona göre, resmî TÜFE artışının aylık bazda %2,5 – 3,00 civarında olacağını hesaplıyoruz. Öte yandan, ekonominin içinde bulunduğu dönemi en iyi yansıtan veri olan (büyümenin öncü göstergesi) imalat sanayi PMI endeksi, Mart ayında 50 eşik değerde gerçekleşmesi ardından Nisan’da 49,3’e geriledi. 50 değeri eşik olarak kabul görülürken, altı daralma, üstü ise büyüme olarak okunuyor. Bu bağlamda, son üç ayda ilk defa Türkiye ekonomisinde sınırlı da olsa yavaşlama sinyalleri geldi.

- Türk mali piyasalarındaki iyimser hava dün de korundu. USDTRY kuru 32,37 seviyelerinde yatay seyrini korurken, BİST100 endeksi günü %1,6 artışla yeni zirvesinden tamamladı. Yükselişe son dönemin aksine (bankalar yerine) sınai şirketlerinin eşlik ettiğini gördük. CDS risk primi 5 yıllık vadede 292 baz puan seviyesine gerilerken, içeride uzun vadeli tahvil faizlerinin bir miktar da olsa yükseldiğini gördük.

- Apple’ın kapanış zili ardından açıkladığı çeyrek döneme ait sonuçları ve tahminleri, mütevazi beklentileri aşarken, iPhone üreticisinin rekor bir hisse geri alım programı duyurması ile hisseleri %6 oranında artış kaydetti. ABD borsalarının vadeli işlemleri yeni gün başlangıcında %0,6 oranında yükseliş kaydederken, Japonya’da otoritenin YEN’i savunmak üzere 2 kez yapmış olduğu yaklaşık 60 milyar dolar müdahalesi sonucunda USDJPY paritesi bu sabah 153 seviyesine kadar geriledi (birkaç gün önce 160 seviyesini test ederek son 34 yılın zirvesine yükselmişti.) Piyasa likiditesinin özellikle zayıf olduğu dönemde yapılan müdahale sonucu, şimdilik işe yaramış gibi görünüyor.

- Bu gelişmeler ışığında, haftanın son iş gününü Asya borsaları ılımlı bir şekilde tamamlamaya aday görünüyor. Hong Kong borsası Hang Seng ise art arda sekiz gündür yükseldiğini ve son beş buçuk yılın en iyi yükselişini kaydettiğini not edelim. Endeks, 2018’in sonlarında ve 2019’un başlarında art arda 14 gün yükselmiş ve sadece 22 günde bir kez düşüş kaydetmişti. Hong Kong’un Çin hakimiyetindeki Hang Seng Endeksi, hem ankarada tüccarlardan hem de küresel yatırımcılardan gelen önemli alımların desteğiyle Ocak ayındaki son düşük seviyesinden %20 artış kaydetti.

- Mali piyasaların gündemi bugün oldukça yoğun görünüyor. Türkiye’de TÜİK’in açıklayacağı enflasyon rakamları, gece geç saate S&P’nin Türkiye değerlendirmesi, ABD ekonomisinin sağlığı açısından en önemli verilerden biri olarak kabul edilen tarım dışı istihdam raporu ise 15:30’da açıklanacak. Manşet istihdam artışının 243bin kişi artış kaydetmesi, işsizlik oranının %3,8 seviyesinde sabit kalması, yıllık maaş artışlarının ise %4 artış kaydetmesini bekleniyor. Beklenti dışında kalan bir verinin piyasa yansımasına neden olacağı göz ardı edilmemelidir.

>TCMB Net Döviz Pozisyonunda yaşanan günlük değişim

>Gümüş

Emre Değirmencioğlu

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (562)

- BANKA ANALİZLERİ (132)

- BANKA HABERLERİ (2.495)

- BASINDA BİZ (51)

- BORSA (267)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.540)

- GÜNCEL (1.693)

- GÜNDEM (2.738)

- RÖPORTAJLAR (40)

- SİGORTA (106)

- ŞİRKETLER (1.494)

- SÜRDÜRÜLEBİLİRLİK (289)

- VİDEO Vitrini (19)

- YAZARLAR (657)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (369)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (66)

- Serhat Can (2)

- Tuncer Dede (14)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

ING Türkiye, Yeşil Ofis Diploması almaya hak kazandı

Sermaye Piyasası Kurulu’ndan 2 Yeni Fona Onay

Türk Lirası ‘sahalara’ geri dönüyor…

Erdoğan SAĞLAM: Enflasyon düzeltmesinin teknik iflasa etkisi

ÜNLÜ OTEL ZİNCİRİ ALKOÇLAR İFLAS ETTİ

Seçil Erzan’ın “8 milyon 750 bin TL”lik kaşeli, ıslak imzalı belgesi delil sayıldı

Bilançosunu yönetemeyen 2027’yi göremeyecek

Yapay zeka, mavi yakalılardan sonra beyaz yakalıları tehdit ediyor!

Mahfi Eğilmez: KKM’nin 2024’e etkisi, 2023’ten belli!

İşte Türkiyenin karnesindeki son durum

DENİZBANK’TA İKİNCİ ERZAN VAKASI: YER ANTALYA!

10 yıl içerisinde Bankacılık dahil yok olacak 10 meslek ve geleceğin işleri

Maliye Bakanlığı, İşletmelerin “IBAN’a At” Uygulamasının Önüne Geçiyor: Ceza Yazılacak

35 YIL SONRA CHP’YE GEÇEN UŞAK BELEDİYESİ 1,4 MİLYAR LİRA BORÇLU ÇIKTI

Futbolun 30 milyarlık borcunun 10 milyarı batık

SASA’dan büyük yapay zeka adımı

Mahfi Eğilmez: Dünya Bankası kredisinin nasıl harcanacağını anlattı

IMF’DEN KARAMSAR RAPOR

GÖNÜLLÜ BANKACILARIN DERNEĞİ YÜREKLERİ ISITTI

VATANDAŞIN BANKA BORCU 3 TRİLYON LİRAYI AŞTI

- Yüzde 5 bile ödememişler! Maliye vergi incelemesi başlatacak 06/05/2024

- Dünya piyasalarına ABD coşkusu 06/05/2024

- Altınay Savunma Teknolojileri halka arz ne zaman, hangi tarihlerde? Altınay Savunma Teknolojileri hisse fiyatı ve lot bilgisi! 06/05/2024

- Uzman isim altın fiyatlarında artış için orayı işaret etti 06/05/2024

- FAST limiti ne kadar, kaç TL oldu? 2024 FAST işlem limiti! 06/05/2024

- Çin Devlet Başkanı Şi'den 5 yıl sonra ilk Avrupa ziyareti 06/05/2024

- Euro Bölgesi'nde üretici fiyatları Mart'ta geriledi 06/05/2024

- AMB/Lane: Fed ile ayrışmanın etkileri abartılmamalı 06/05/2024

- Euro Bölgesi'nde bileşik PMI beklentilerin üzerinde 06/05/2024

- "Altında kota cari dengeyi olumlu etkiliyor" 06/05/2024

- Altın, ABD’den gelen karışık sinyallerin etkisinde 06/05/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM5 ay önce

GÜNDEM5 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı