BANKA ANALİZLERİ

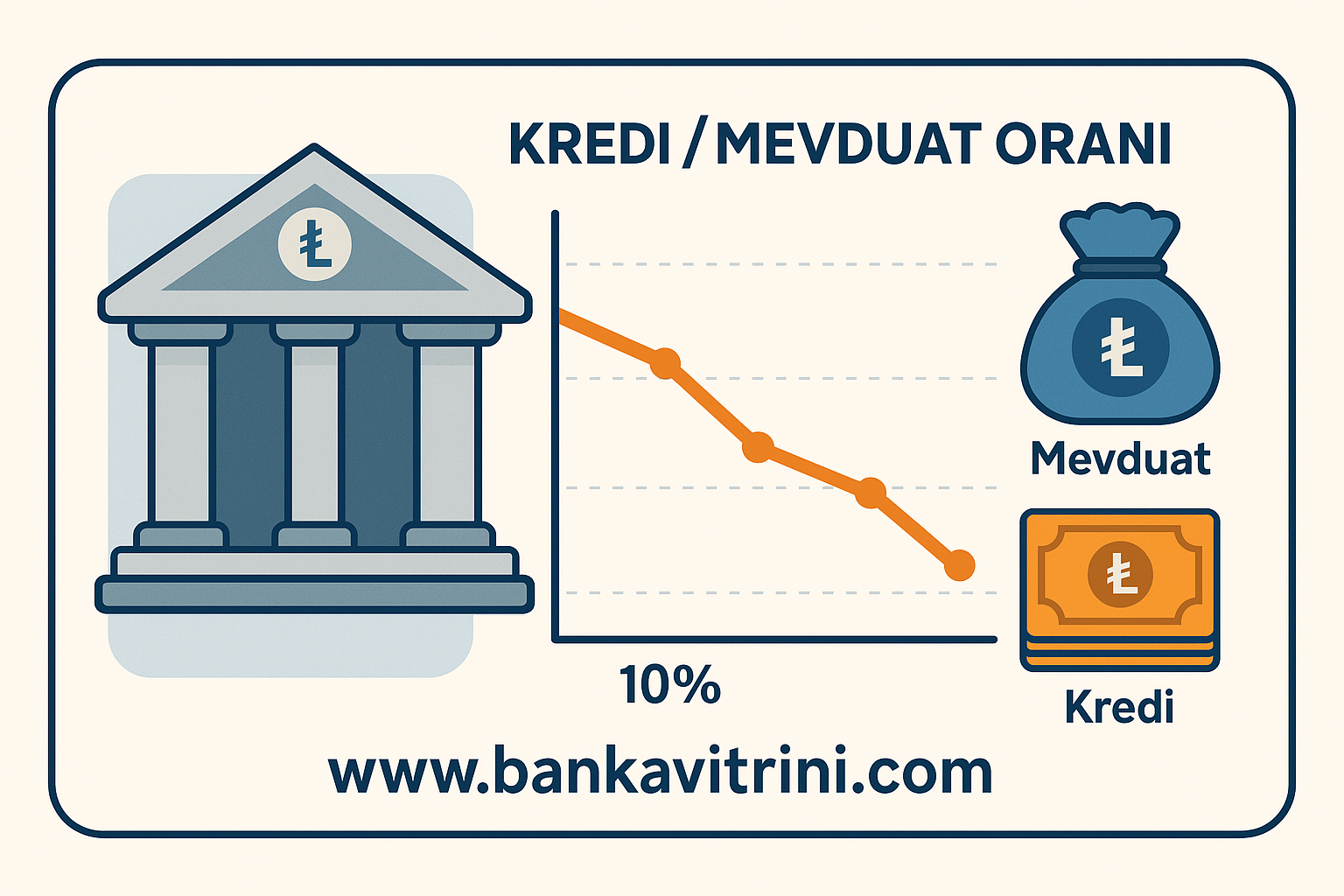

GARANTİ BBVA KOBİ’NİN BANKASI OLURKEN, AKBANK’TA KREDİLERİN YARISI 200 MÜŞTERİDE!

Ali Coşkun

Türkiye Bankacılık Sektöründe KMO Gerçeği: 2018-2025 Arası Dönüşüm

BANKA ANALİZLERİ

DenizBank, Dünya Çiftçiler Günü’nü Tarıma Özel Kampanyalarla Kutluyor

Tarımın finansmanı ve çiftçinin üretiminin devamlılığı için çalışan DenizBank, 14 Mayıs Dünya Çiftçiler Günü’nü, Üretici Kart ile yapılan alışverişlerde nakit avans fırsatı ve toplamda altı aya varan vade avantajı gibi çiftçinin hayatını kolaylaştıran kampanyalarla kutluyor.

Ali Coşkun

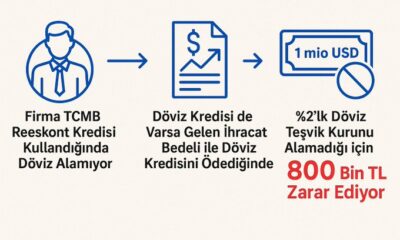

Patrona Uyarı: Banka Kredileri, Özkaynak Değildir

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı