GÜNCEL

KAYIP GENÇLER: Ne Eğitimde ne de İstihdamda yer almayanlar

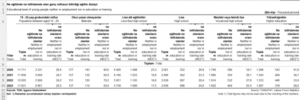

TÜİK verilerine göre, 2023 yılında 15-24 yaş grubundaki nüfusta ne eğitimde ne istihdamda olan gençlerin sayısının 2,9 milyondan 2,7 milyona düştü. Aynı yaş grubunda her üç kadından biri ne eğitimde ne de istihdamda yer aldı

GÜNCEL

Squid Game Dizisinden Şirket Hayatına 13 Kritik Ders

EKONOMİ

Yerli Turist Nerede? Tatil Cennetleri Neden Boş Kaldı?

GÜNCEL

TOBB’un “Nefes Kredisi” KOBİ’ler için yeniden başlıyor

TOBB KGF Kredisinin KOBİ’ler için başladığı yönünde açıklama yaparken açıklamada tüm detaylı bilgiler verilmesine rağmen faiz oranın %51-54 aralığında olduğu bilgisi paylaşılmadığı dikkat çekti. Bu maliyetin içinde bankaların ve KGF’nin alacağı komisyon oranı bilgisi de paylaşılmadığı görüldü.

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı