FED Başkanı Powell’ın yüksek belirsizlik ortamında temkinli davranarak, Trump’ın tarifelerinin etkileri netleşmeden faiz indirimi yapmadığı hatta “şu an ne olacağını kimse bilmiyor, biz de bekleyip göreceğiz.” dedi olağan toplantısının ertesi günü, İsviçre Merkez Bankası politika faizini 25 baz indirerek üç yıl önceki %0 seviyesine geri çekti. Norveç Merkez Bankası ise dün sürpriz bir şekilde politika faizini 25 baz puan indirerek %4,00 seviyesine çekti. Bu, bankanın 2020’den bu yana gerçekleştirdiği ilk faiz indirimi oldu. İngiltere Merkez Bankası ise faizini beklendiği üzere %4,25 seviyesinde sabit bırakırken, gevşemeye açık kapı bırakması dikkat çekti.

Akabinde sahneye çıkan TCMB, jeopolitik gelişmeleri ve tarife savaşlarının getirdiği belirsizliğe işaret edere politika faizini %46 seviyesinde sabit bırakırken, beklentimizin aksine faiz koridorunu simetrik bir hâle de getirmedi. Mevcut belirsizlik ortamında, ihtiyaç olması durumunda, borç verme faizi oranını %49 seviyesinde bırakarak aslında 300 baz puan ilave sıkılaşma esnekliğini korudu. Son günlerde AOFM, TCMB’nin politika faizi olan %46 seviyesine gerilerken, dün BIST repo faizi (TLREF) ise %47 seviyesine yükseldi.

Tansiyonun artmadığı günlerde iş gören faizin %46’ya yeniden gerileyeceğini düşünüyoruz. TCMB’nin şahin bir duruş sergilemesine rağmen, eğer işler önümüzdeki 45 gün içerisinde ‘çirkinleşmezse’, Temmuz toplantısında kuvvetli bir faiz indirim ihtimalinin oldukça yüksek olduğunu düşünüyoruz! Biraz daha büyük resimden bakarsak, Temmuz’da en az 350 baz puan faiz indirimi beklerken, sene sonu politika faizinin %35 seviyesine gerilemesini bekliyoruz.

Dönelim kararın piyasa yansımasına… USDTRY kuru dün gün 39,25 seviyelerinde tamamlaması ardından bu sabah, pazartesi valörlü işlemlerde, gerek üç günlük fonlama maliyet gerekse de hafta sonu riski almak istenmemesi nedeniyle ilk işlemlerin 39,65 seviyelerinden eşleştiğini görüyoruz. Yüksek faiz ortamının şirketler üzerinde baskı kurması, finansman maliyetlerinde artışın yarattığı kârsızlık sorunu, üzerine tuz biber olan jeopolitik gelişmeler ve petrol fiyatlarının yüksek seyri, hisse senedi cephesinde havanın bozulmasına neden oldu: BİST100 endeksi günü %1 düşüle tamamlarken, haftanın genelinde şimdilik %2,25 düşüş sergiledi. Ana endekste aşağıda 9,000 yukarıda ise 9,700 oyun sahasının çizgilerini temsil ediyor. Kırdığı yöne doğru hareketin ivme kazanmasını bekliyoruz. CDS risk primi bebek adımları ile 315 baz puan seviyesine yükselirken, TCMB’nin şahin duruşuna paralel iki yıl vadeli gösterge tahvil basit faizi yeniden %40 seviyesinin altına geriledi.

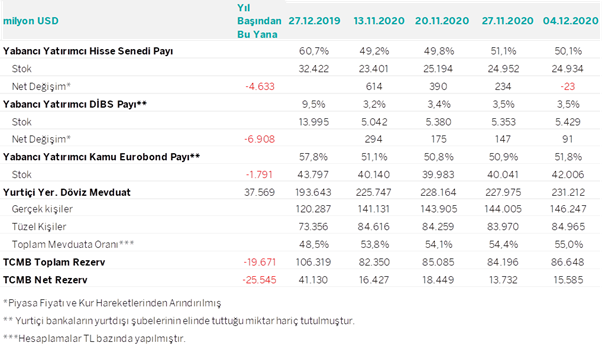

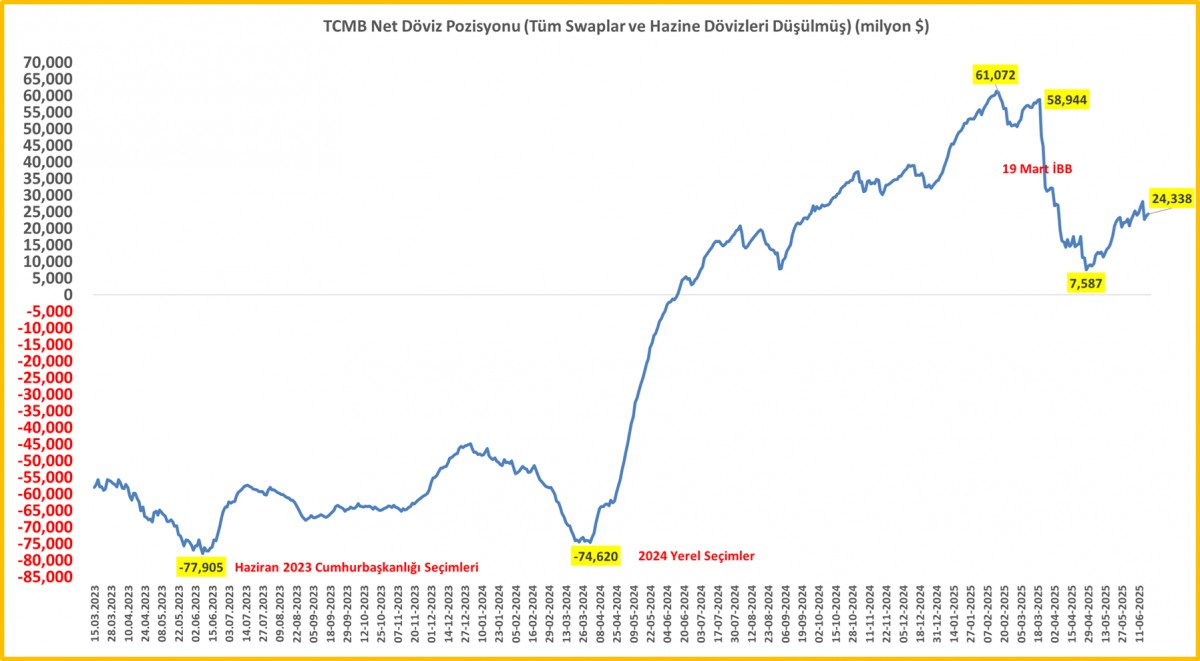

Türkiye ile ilgili paragrafı kapatmadan, TCMB ve BDDK’nın haftalık verilerine de bakmak isterim. 13 Haziran ile sona eren haftada, yurt içi yerleşiklerin parite etkisinden arındırılmış döviz hesapları (DTH) 2,9 milyar dolar artış kaydetti. Bu rakam bir önceki hafta yine kurumsal müşteriler kaynaklı 2,6 milyar dolar azalmıştı. Bu nedenle çok fazla anlam yüklemek istemedik. BDDK verisine göre, KKM hacmi 5,2 milyar TL azalışla 566 milyar TL seviyesine geriledi. KKM hacmi çok küçüldüğünden azalış hızı da iyice ivme yitirdi. KKM’nin toplam mevduat stokundaki payı %2,5 seviyesine gerilerken, DTH ve KKM’nin toplamdaki payı ise önceki haftaya göre önemli bir değişim göstermeden %41 oldu (TL payı ise ~ %59). TCMB’nin 18 Haziran valörlü işlemlerinde net yabancı para pozisyonu yaklaşık 0,6 milyar dolar artışla manşet rakam 24,3 milyar dolar seviyesine geldi (bakınız grafik). Daha geniş bir açıdan bakarsak, sene sonunu ile siyasi iklimin değiştiği 19 Mart arasında 22 milyar dolar biriktiren TCMB, 19 Mart ile 28 Nisan arasında 50 milyar dolar rezerv kaybetmesi ardından yeniden yavaş yavaş rezerv biriktirmeye çabaladığını görüyoruz. Yabancıların menkul kıymet pozisyonu net anlamda 1,1 milyar dolar iyileşirken, hisse senetlerine ilginin yeniden tırmandığını da not edelim.

ABD piyasalarının Juneteenth tatili nedeniyle kapalı olması, Asya seansına net yön vermedi. Bu sabah ABD vadeli işlemlerinde %0,25 oranında düşüşler göze çarparken, yeni gün başlangıcında Pasifik’in diğer ucunda ise iyimser bir seyrin hâkim olduğunu görüyoruz. Kore ve Hong Kong borsaları %1’in üzerinde yükselirken, gösterge endeks Tokyo borsası, güçlenen YEN nedeniyle yatay bir seyir izliyor. Japonya’da Mayıs ayında çekirdek enflasyon gıda fiyatlarının öncülüğünde yıllık %3,7’ye yükselerek son iki yılın zirvesine çıktığını ve merkez bankasının hedefinin üstünde kalmaya devam ettiği görüyoruz.

İsrail-İran savaşının şiddetlenmesi ve Trump’ın olası ABD müdahâlesine yönelik kararını iki hafta içinde açıklayacak olması, küresel piyasalarda temkinli iyimser bir seyre yol açtı. Petrol fiyatları jeopolitik risklerle desteklense de, Brent bu sabah %2,5 düşüşle 76,80 dolar seviyesine geriledi (son üç haftada yükseliş %19). Benzer bir etkinin kıymetli madenler cephesinde de etkili olduğunu görüyoruz. Altının ons fiyatı hafta genelinde %2,25 düşüşle 3,350 dolar seviyesine gerilerken, gümüşün ons fiyatı ise hafta başı 37,30 dolar seviyesine kadar yükselmesi ardından 35,80 seviyesine geri çekildi. Benzer bir şekilde riskin arttığı son günlerde değer kazanan dolar da (DXY) bu sabah kazanımlarını geri verdi.

Bu arada haftaya yapacağım sunum için çalışırken, Hürmüz Boğazı’nı ve İran’ın ihracatı hakkında derinlemesine araştırma yaptım. ABD ile Çin arasında başlayan jeostratejik rekabetin tetiklediği tarife savaşları tüm haşmetiyle devam ederken, İran’ın ihraç ettiği petrolün %90’ını kim alıyor biliyor musunuz? Evet, Çin! Büyük resimde, daha önce de değindiğim üzere, İsrail’in son dönemde Hamas ve Hizbullah gibi örgütlere yönelik artan operasyonel baskısı, İran’ın askeri ve nükleer altyapısına doğrudan saldırı ile uzun süredir beklenen ancak ertelenen rejimi devirme sürecinin fiilen başlaması, Suriye, Lübnan ve Irak gibi ülkelerdeki güç boşluklarını hep birlikte geniş bir açıdan değerlendirmek gerekiyor. Bu yeni tablonun şimdilik enerji fiyatları ve güvenlik politikaları üzerinden Türkiye’ye olumsuz etkisi ön planda olsa da, İran’ın etkisinin zayıflaması, Türkiye’nin diplomatik ve jeopolitik manevra alanını genişletebilir. Suriye’nin kuzeyindeki terör yapılarının tasfiyesi, PKK’nın silah bırakma sürecinin hızlanması ve belki de Kıbrıs’a kadar uzanacak daha dengeli bir diplomasi ortamının oluşması gibi olumlu gelişmelerin de önünü açabileceğini düşündüğümüzün altını bir kez daha çizmek istiyoruz. Tüm bu gelişmelerin belki de en dikkat çekici sonuçlarından biri ise, Çin’in enerji arz güvenliği açısından daha kırılgan ve dışa bağımlı hâle gelmesidir.

Mali piyasaların gündeminde bugün Türkiye cephesinde tüketici güven endeksi ve merkezi yönetim borç stoku, dışarıda ise İngiltere’de perakende satışlar ve ABD Philadelphia FED endeksi takip edilebilir. Herkese güzel bir hafta sonu dileriz.

TCMB net döviz pozisyonu (tüm swaplar ve hazine dövizleri hâriç)

Emre Değirmencioğlu

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce