BANKA HABERLERİ

Yeşilada : Türkiye ekonomisinin de bundan sonra toparlanabileceğini düşünmüyorum

Ekonomist Atilla Yeşilada gece yarısı kararlarını ‘son darbe’ olarak nitelendirdi ve “Dolar 8’i görür ama bırakın piyasaları ben Türkiye ekonomisinin de bundan sonra toparlanabileceğini düşünmüyorum. Durgunluk başlayacak” dedi.

ALTIN - DÖVİZ - KRIPTO PARA

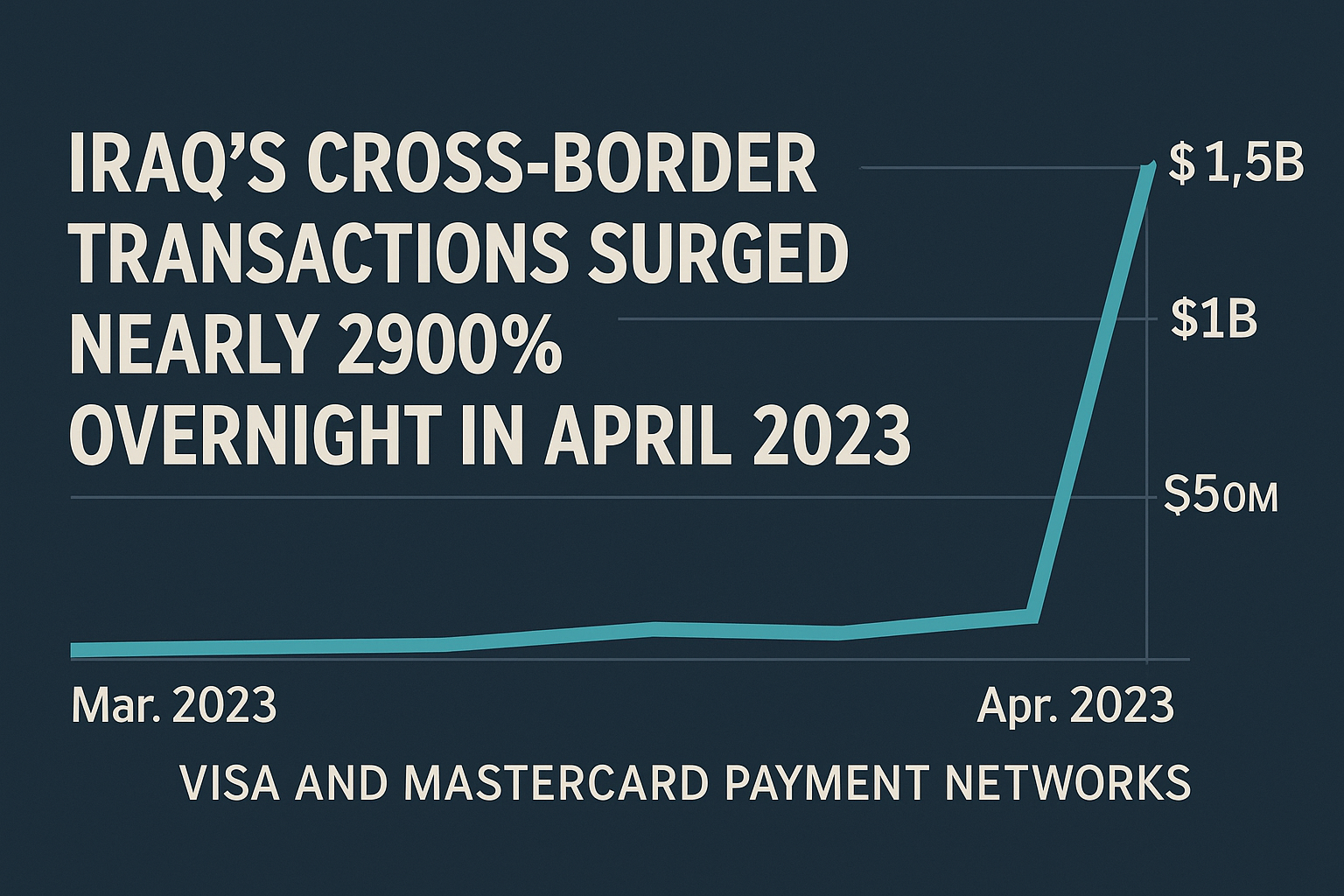

Dolara İhtiyaç Duyan İran Destekli Milisler Visa ve Mastercard’a Yöneliyor

Silahlı gruplar, bir bankacılık boşluğu kapatıldığında dolara erişimini kaybetti. Zirvede ayda 1,5 milyar dolar içeren kartları kullanarak bir döviz bozdurma planından yararlanmak için hızla döndüler. Merkez Resmi kur ile piyasa kur farkını fırsata çevirip milyonlarca dolar akladılar…

ALTIN - DÖVİZ - KRIPTO PARA

Bankalara Kara Para Cezası yağdı

BANKA HABERLERİ

Konkordato Alan Firmalar Reel Piyasayı Nasıl Bozuyor?

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı