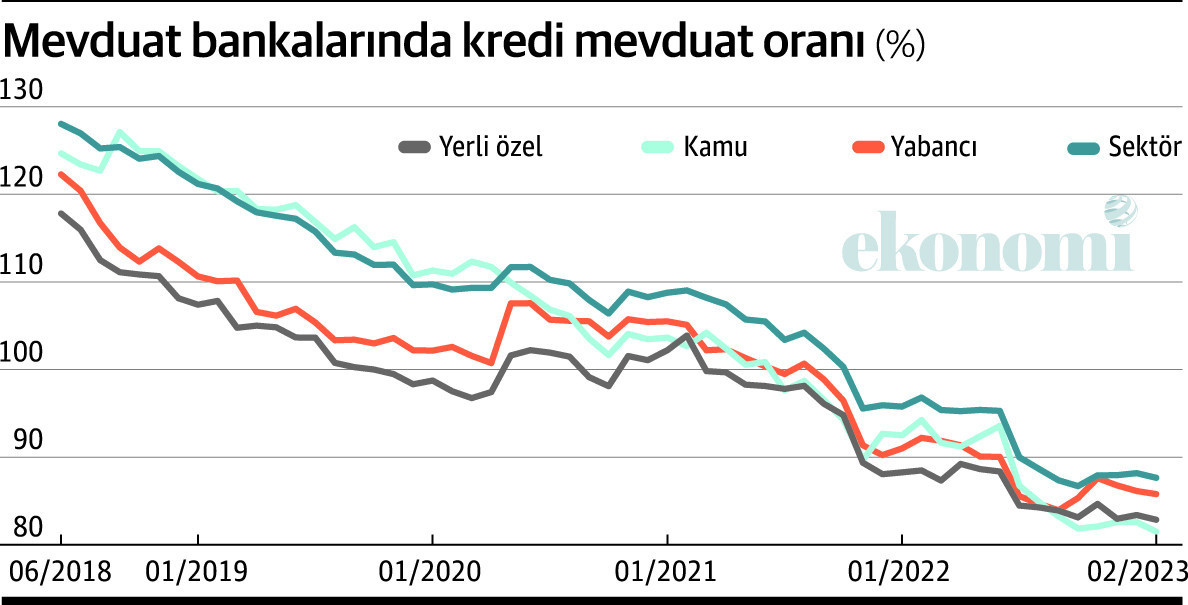

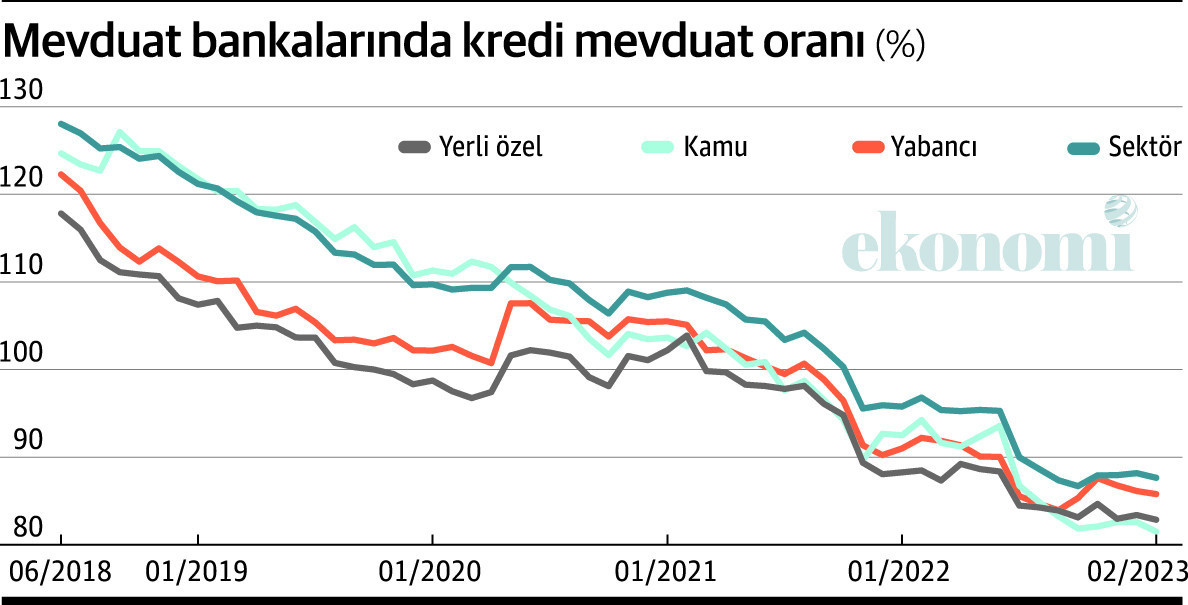

Düşük faiz temelli ekonomi politikasıyla bankacılık sektörüne yönelik son 1.5 yılda devreye alınan düzenlemeler mevduatın krediye dönüşüm oranını da sert etkiledi. Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) verilerine göre şubat itibariyle yüzde 87,64’e kadar gerileyen kredi mevduat oranı bankaların mevduatı krediye dönüştürme konusundaki isteksizliğini ortaya koydu.

Sektörde Haziran 2018’de yüzde 128,04 seviyesinde olan kredi mevduat oranı 2021 Kasım ayında yüzde 100 seviyesinin altına indi. Kalkınma ve yatırım bankaları hariç sektörün kredi mevduat rasyosu da şubat itibariyle yüzde 82,13’e geriledi.

Sayısı 100’ü geçen regülasyonlar bankacılık sektöründe TL mevduatın artmasını teşvik ederken kredilerde ise faiz ve büyüme oranlarına yönelik sınırlamaları ifade ediyor. Bankacılık sektörü hem ihtiyaç hem de ticari kredi faizinde belli oranının üzerinde çıktıklarında ek menkul kıymet alım yükümlülüğüyle karşı karşıya kalırken ticari kredilerde ise selektif kredi uygulaması dışında kalan kredilerdeki büyüme oranlarına göre de ek menkul kıymet tesisi zorunluluğu ortaya çıkıyor. Bunun yanı sıra yabancı para mevduatların da azaltılması için TL mevduatta yüzde 60 oranı bankacılık sektörü için hedef olarak belirlenmiş durumda.

1 yılda 9.15 puanlık düşüş yaşandı

Tüm bunlar sektörün hem kredi iştahını törpüledi hem de mevduat faizinin kredi faizlerinin üzerine çıkmasına neden olarak negatif faiz gelirinin oluşmasına sebep oldu. Sektör kaynakları son aylarda oldukça kısılan kredi musluklarında seçimlere kadar bir değişiklik beklemiyor. Bunun yanı sıra bilançolarda sabit kuponlu devlet tahvili oranının da istenmeyen seviyelere çıkmaması için de kredi konusunda isteksizliğin artmasına neden oluyor.

BDDK veriler yabancı para kredilerin son aylarda sürekli gerilemesinin de etkili olduğu kredi mevduat rasyolarının tarihi en düşük seviyelere indiğini ortaya koydu. Tüm bu regülasyonlar bankacılık sektöründe TL mevduatın hızlı büyümesine neden olurken kredilerde ise bazı alanlar hariç sektörün çekimser kaldığını gösterdi. BDDK şubat ayı verileri sektörün kredi mevduat oranının yüzde 87,64’e düştüğünü bunun da son 10 yılın en düşük üçüncü seviyesi olduğuna işaret etti. Sektörde en düşük kredi mevduat oranı yüzde 86,69 ile Ekim 2022’de hesaplandı. Şubat 2023’te yüzde 87,64’e inen kredi mevduat oran geçen yıl şubat ayına göre 9.15 puanlık sert bir düşüş yaşadı.

Mevduat bankalarında da sektöre paralel bir seyir gözlendi. Yerli özel mevduat bankalarında bu yıl şubat ayında kredi mevduat oranı yüzde 82,85’e indi. 5.63 puanlık düşüş ve yakalanan oran son 10 yılın en düşük seviyesi. Yabancı özel bankalarda ise kredi mevduat oranı bu yıl şubatta yüzde 85,78 hesaplandı. Geçen yıl şubatta bu oran yüzde 92,2 seviyesindeydi. Geçen yıla göre 6.78 puanlık düşüş yaşandı. Kamu mevduat bankalarında kredi mevduat oranı daha keskin bir düşüş sergiledi. Bu yıl şubatta yüzde 81,5 olarak hesaplanan kredi mevduat oranı tarihi en düşük seviyeyi gösteriyor. Geçen yıl şubat ayına göre ise düşüş tam 12.73 puan oldu.

Kredi mevduat makası açılmaya devam ediyor

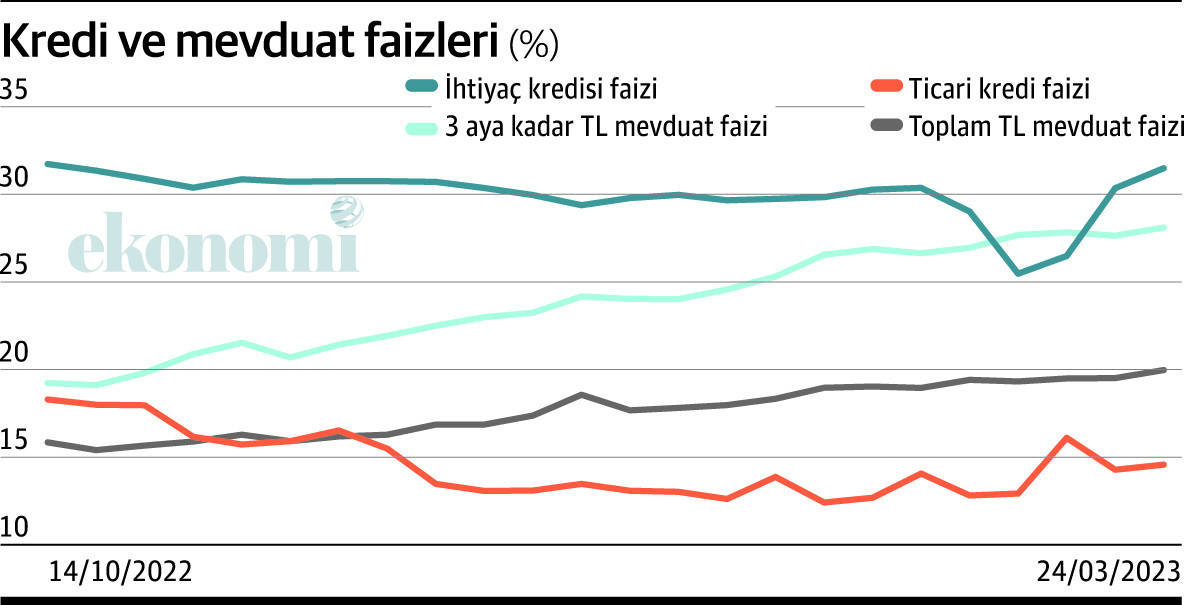

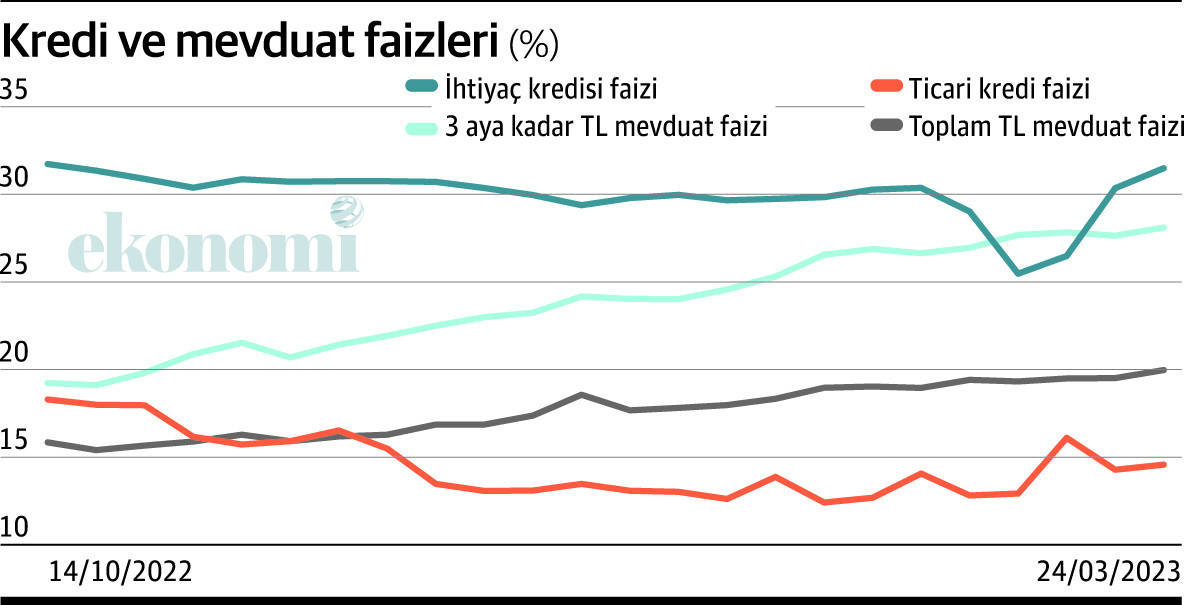

Merkez Bankası haftalık verileri 24 Mart haftası itibariyle en çok tercih edilen 3 aya kadar vadeli TL mevduat faiz oranının ortalama yüzde 28,10’a yükseldiğini bunun yanı sıra kurumsal kredi kartı ve kredili mevduat hesabı hariç TL ticari kredi faizinin ise yüzde 14,57 seviyesinde olduğunu gösterdi. Böylece mevduat ile kredi faizi arasındaki makas 13.53 puana geldi.

3 Mart haftasında mevduat ile ticari kredi faizi arasındaki makas 14.76 puan açılmıştı. Artından kredi faizlerinde hafif yükselişle fark çok az indi. TL cinsi ticari kredi faizi 10 Mart haftasında yüzde 16’nın üzerine çıkmıştı, ardından bir hafta düşüş olsa da şimdi yeniden yüzde 14,57 ile yönünü yukarı çevirmiş durumda. İhtiyaç kredisi faizi ise Merkez Bankası’nın yeni regülasyonuna rağmen artmaya devam ediyor. 24 Mart itibariyle ihtiyaç kredi faizi yüzde 31,49’a çıktı ve bu 14 Ekim 2022 haftasından bu yana görülen en yüksek seviyeye işaret ediyor.

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce