- Fenerbahçe’nin moral bozukluğu ile yatağa yatıp, jeopolitik risklerin tırmandığı endişesi ile yataktan fırladığımız bir Cuma sabahında öncelikle herkese günaydın diyerek kısa bir bülten kaleme almaya çalışalım. ABD’li bir yetkiliye dayandırdığı ABC News haberine göre -Reuters haberin teyide muhtaç olduğunu belirtmiş- gece geç saatlerde, İsrail füzeleri İran’daki bir bölgeyi vurdu; İran devlet medyası, İran’ın İsrail’e misilleme niteliğinde bir insansız hava aracı saldırısı başlatmasından birkaç gün sonra ülkenin merkezinde bir patlama olduğunu bildirdi.

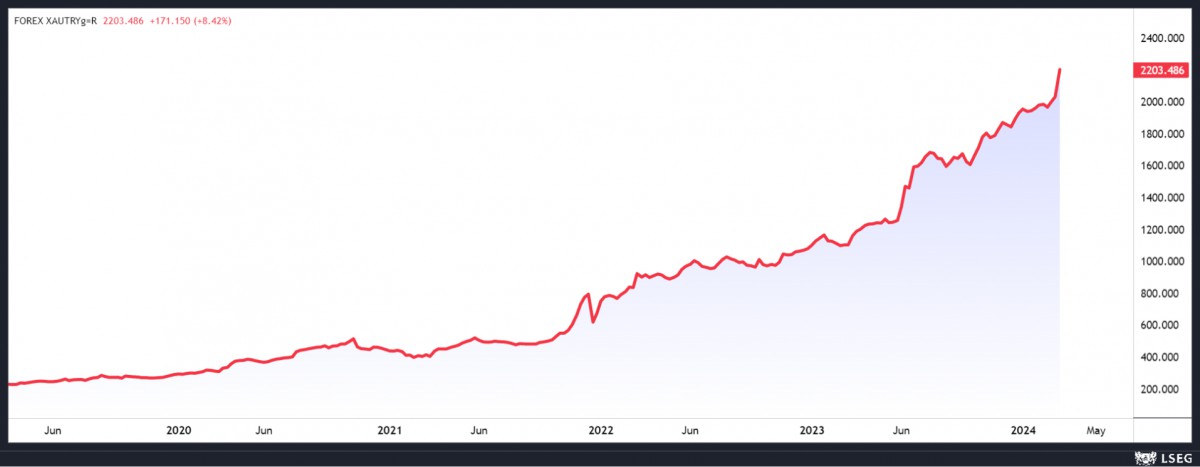

- İsrail’in İran’a ‘cevap’ verdiği endişesi ile sabah erken saatlerde Asya piyasalarında işlem gören ve jeopolitik risklere en hassas yatırım aracı olan Brent cinsi ham petrolün varil fiyatı, ilk tepki olarak %4 artışla 90 dolar seviyesini aşarken, altının ons fiyatı ise 2,415 dolar seviyesine kadar ani bir tepki yükselişi kaydetti. Hâliyle, güvenli limanlara sığınma isteği artarken, madalyonun diğer tarafında olan ve riski varlık sınıfına giren hisse senetleri satış baskısı ile karşı karşıya kaldı. Asya’nın gösterge endeksi Tokyo borsası %2,6 gerilerken, Tayvan borsasında düşüş %3,5 seviyesi ile ilk sırada yer aldı. JPY satış baskısı ile bir kez daha karşı karşıya kalırken, Bitcoin’in 62-63bin dolar seviyelerindeki tatsız seyrini bu sabah da korumaya devam ettiğini not edelim.

- Her ne kadar teyide muhtaç bilgi akışı sabah saatlerinde artan jeopolitik tansiyonun gölgesinde piyasaları endişeye sevk etse de, ABD’de son dönemde açıklanan güçlü makroekonomik verilerin törpülediği faiz indirim beklentisi ardından piyasaların kılavuz kargası konumunda ABD 10 yıllık tahvil faizlerinin de %4,6’lı seviyelere kadar yükselerek son 5-6 aylık dönemin en yükseğine gelmesi, piyasa oyuncularını ve beklentileri ‘yormaya’ başladı.

- Dün de bültenimizde söz ettiğimiz üzere, bu kadar faiz artırımına rağmen bir türlü soğuyamayan ABD ekonomisinin gölgesine piyasalar yılın geriye kalan kısmında Eylül’de başlamak kaydı ile toplam 43 baz puan yani neredeyse 2 kere faiz indirimi fiyatlıyor. Hatırlanacağı üzere, neredeyse 3 aydan kısa bir süre önce FED bu yıl ne kadar faiz indirimi yapılacağından bahsederken, hatta yılın başında 6 kez faiz indirimi konuşulurken, gelinen noktada, FED yetkililerinin ağız değiştirerek daha şahin bir üsluba geçmesi, beklentileri de yeniden şekillendiriyor.

- FED’in son günlerde 180 derece çark etmesi mali piyasaların canını acıtırken, işgücü piyasasından gelen zayıflama belirtilerini de göz ardı etmemek gerektiğini düşünüyoruz. Şöyle ki bu hafta Tesla, işgücünün %10’unu yani 14bin çalışanını işten çıkaracağını duyururken, Amazon, maliyetleri düşürmek amacıyla bu yıl zaten işten çıkarmalar yaptığını da not edelim. ABD’de enflasyon her ne kadar yapışkanlık arz etse de, yüksek seyreden faizlerin banka finansallarına da olumsuz etkisini bu hafta sonuçlarını açıklayan BofA finansallarında görürken, yakın geçmişte, yüksek faizler nedeniyle başarısız olan 3 ABD bankasının batışı hafızamızda hâlen daha taze bir yer tuttuyor. Bu bağlamda, FED’in 1 Mayıs tarihine sonuçlanacak olağan FOMC toplantısının önemli bir gündem maddesi teşkil edeceğinin altını kalınca çizmek gerekiyor.

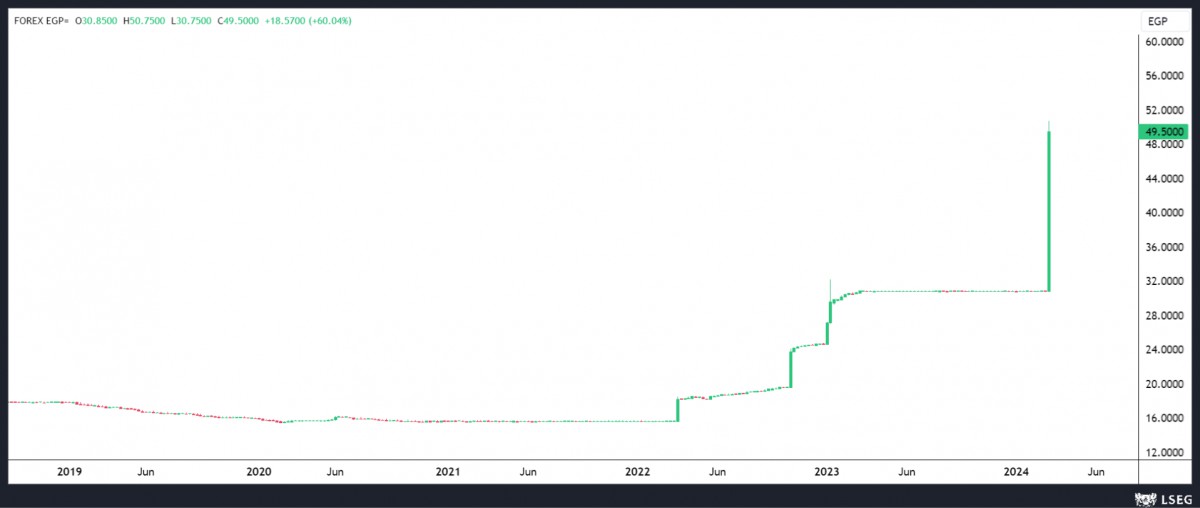

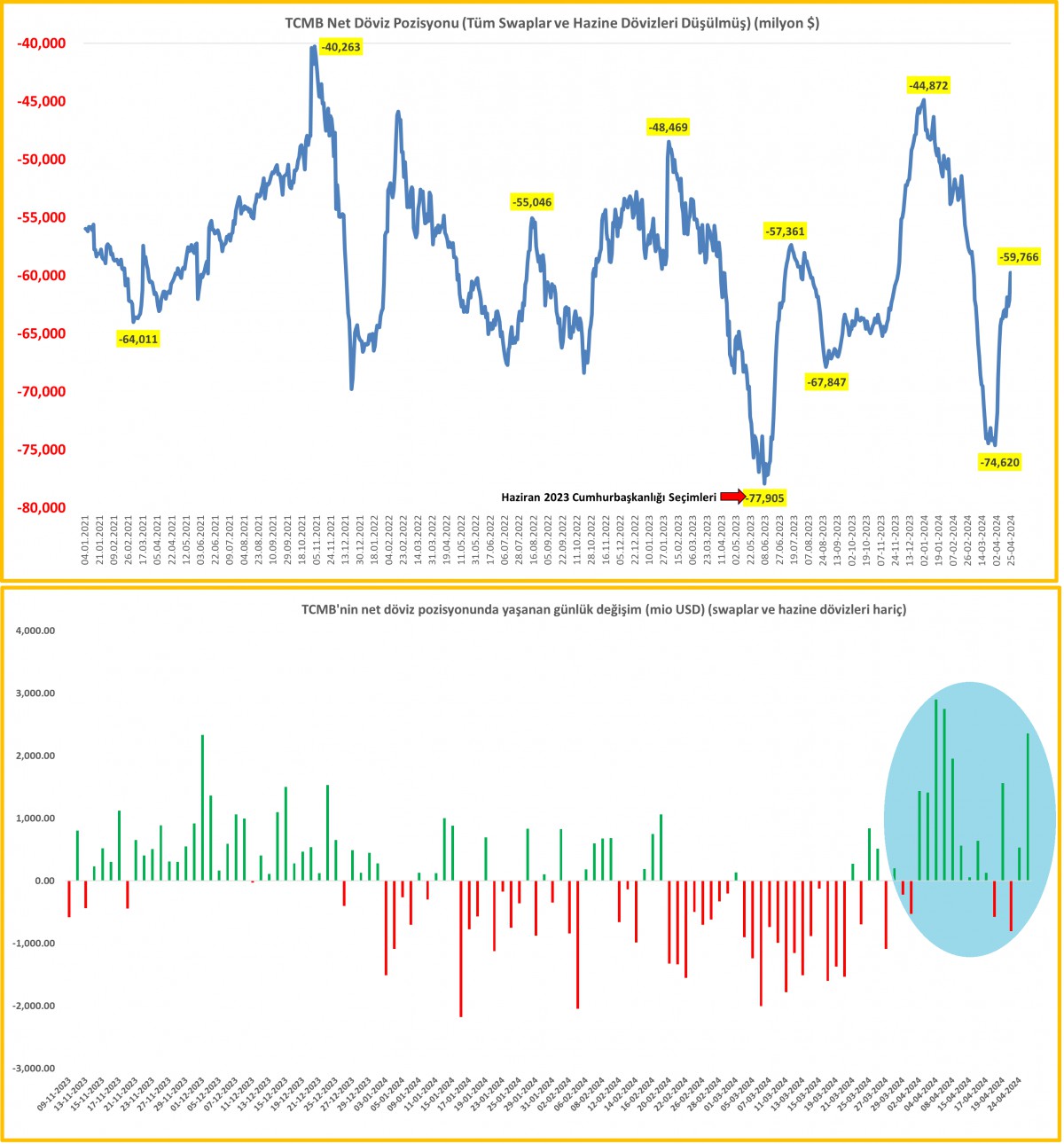

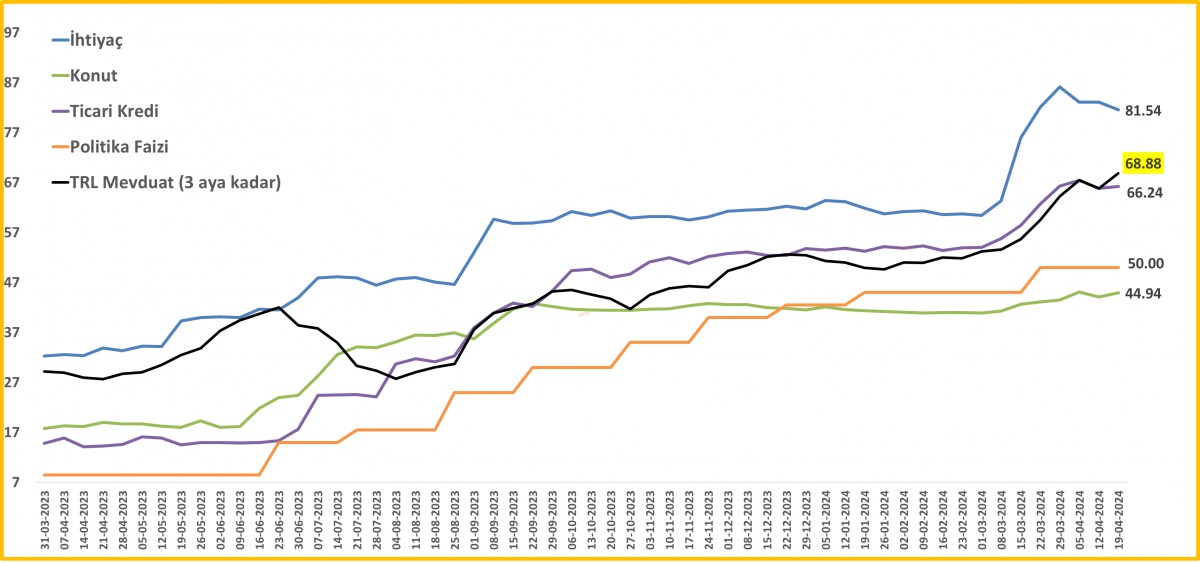

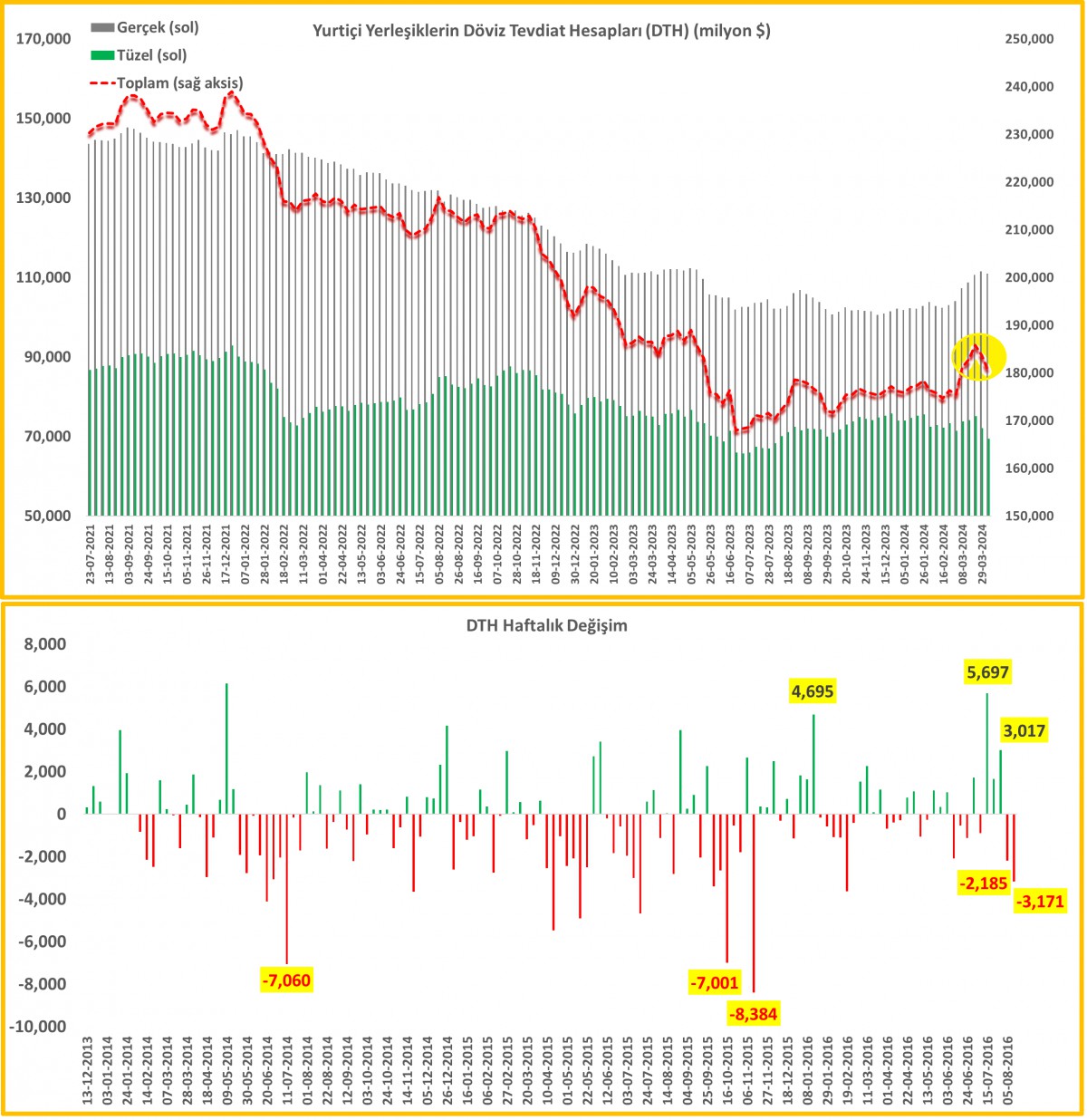

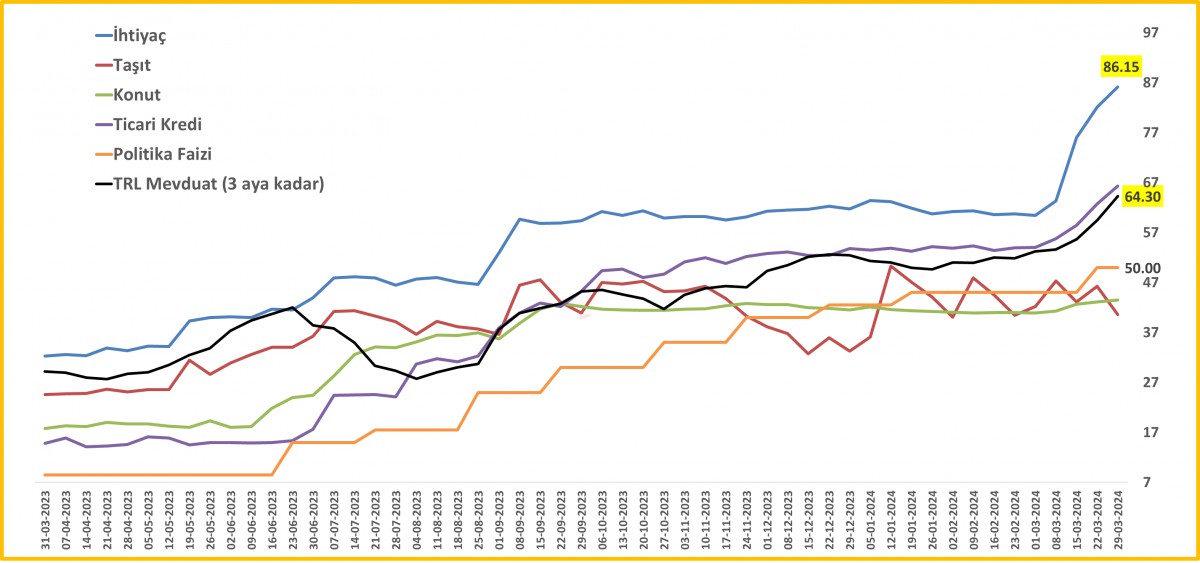

- Türk mali piyasaları ise dünkü günü oldukça sakin bir seyirle tamamladı. USDTRY kuru gün boyu 32,50 seviyesinde salınırken, BIST100 cephesinde ise adeta yaprak kıpırdamadı. Her hafta Perşembe günü açıklanan TCMB haftalık verileri ise, uygulanan politikanın işe yaramaya başladığını teyit etti. Bu bağlamda, yurtiçi yerleşiklerin döviz mevduatlarında (DTH) son 2 haftada 5,4 milyar dolar azalış kaydetti. Daha basit bir anlatımla, geçen ay seçim öncesi yaşanan kur atağı ile yurtiçi yerleşiklerin DTH hacmi 10,4 milyar dolar artış göstermesi ardından, beklenilen gerçekleşmeyince -seçim sonrası kur kopacak / kaçacak endişesi- alınan dövizlerin satılmaya başlandığını görüyoruz. TCMB’nin brüt döviz ve altın rezervlerinde toparlanma başlarken, swap ve kamu dövizleri hariç net pozisyonda 12 milyar dolar iyileşerek eksi 62,9 milyar dolar seviyesine geldi. Piyasa faizlerinde 3 aya kadar vadeli mevduat faizinin ikna edici seviyelere (%67,48) yükseldiğini de not edelim.

- İzlenen politikaların taviz verilmeden korunması ve sabredilmesi durumunda, Türkiye ekonomisinde var olan normalleşmenin ivme kazanarak devam edeceğini hatta not artırımları ile taçlandırılacağını da peşinen söyleyebiliriz. Bu görüşümüze yabancı yatırımcının da prim verdiğini düşünüyoruz keza 5 Nisan ile biten haftaya ait menkul kıymet istatistikleri göre, yabancı yatırımcı 363 milyon dolar hisse senedi, 86 milyon dolar ise tahvil aldığını görüyoruz. Son 3 haftada hisse senedi ve tahvil piyasasına gelen sıcak paranın 1 milyar doları aştığını not edelim.

- ABC News’de yer alan haberde İsrail’in dün geç saatlerde İran’da bir tesisi vurduğu ve İran devlet medyasında çıkan haberlere göre de ülkenin merkezinde bir patlama gerçekleştiği yönünde hâlen daha teyide muhtaç haberler ardından yeni gün başlangıcında havanın limoni olduğunu bir kez daha not edelim. Asya borsalarında var olan satıcı hava, ABD borsalarının vadeli işlemlerine de %1 düşüş yönünde yansımış. Hafta sonu riski almak istemeyen yatırımcıların güvenli limanlara sığınma ihtiyacını gün içinde takip edeceğiz.

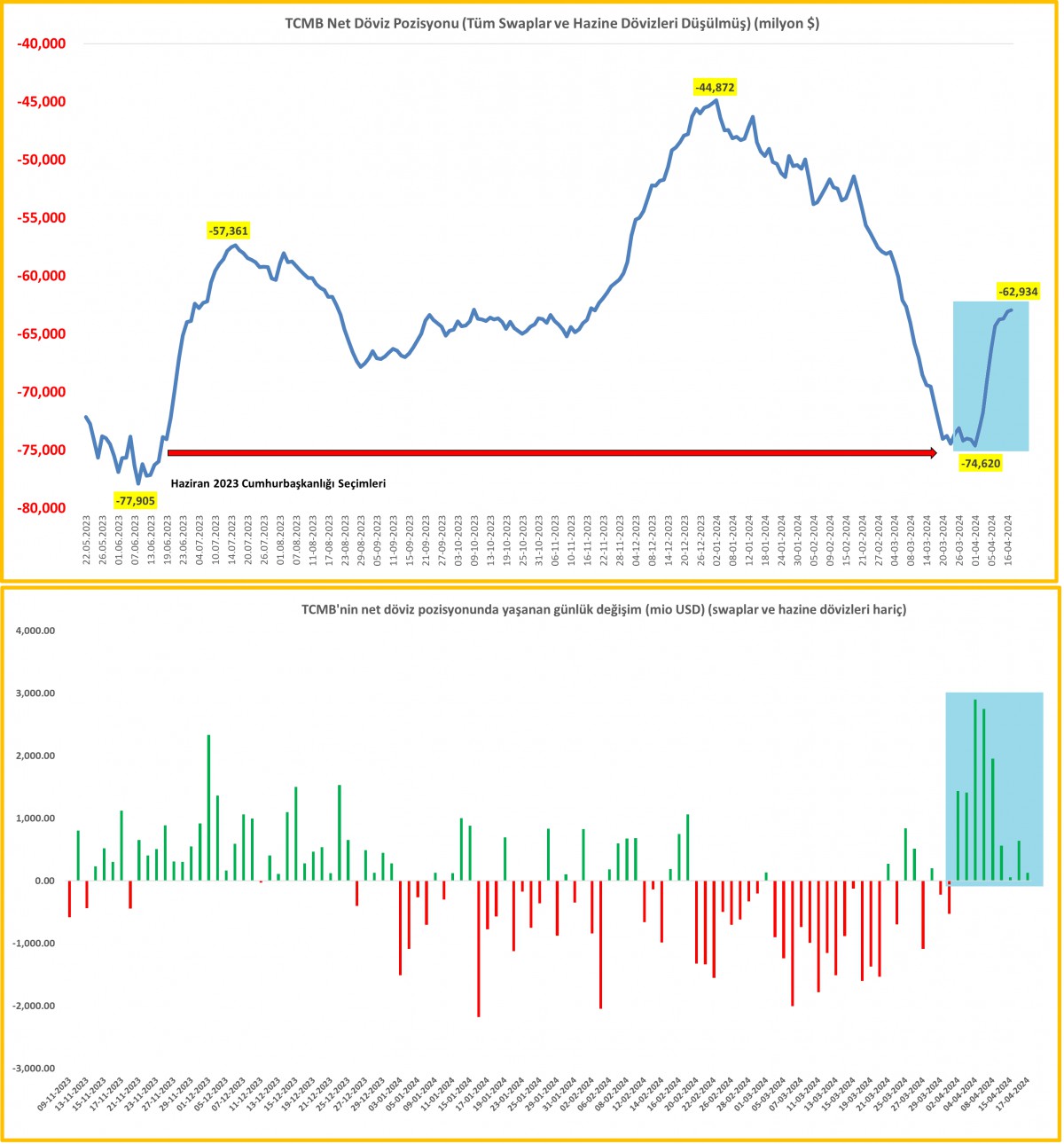

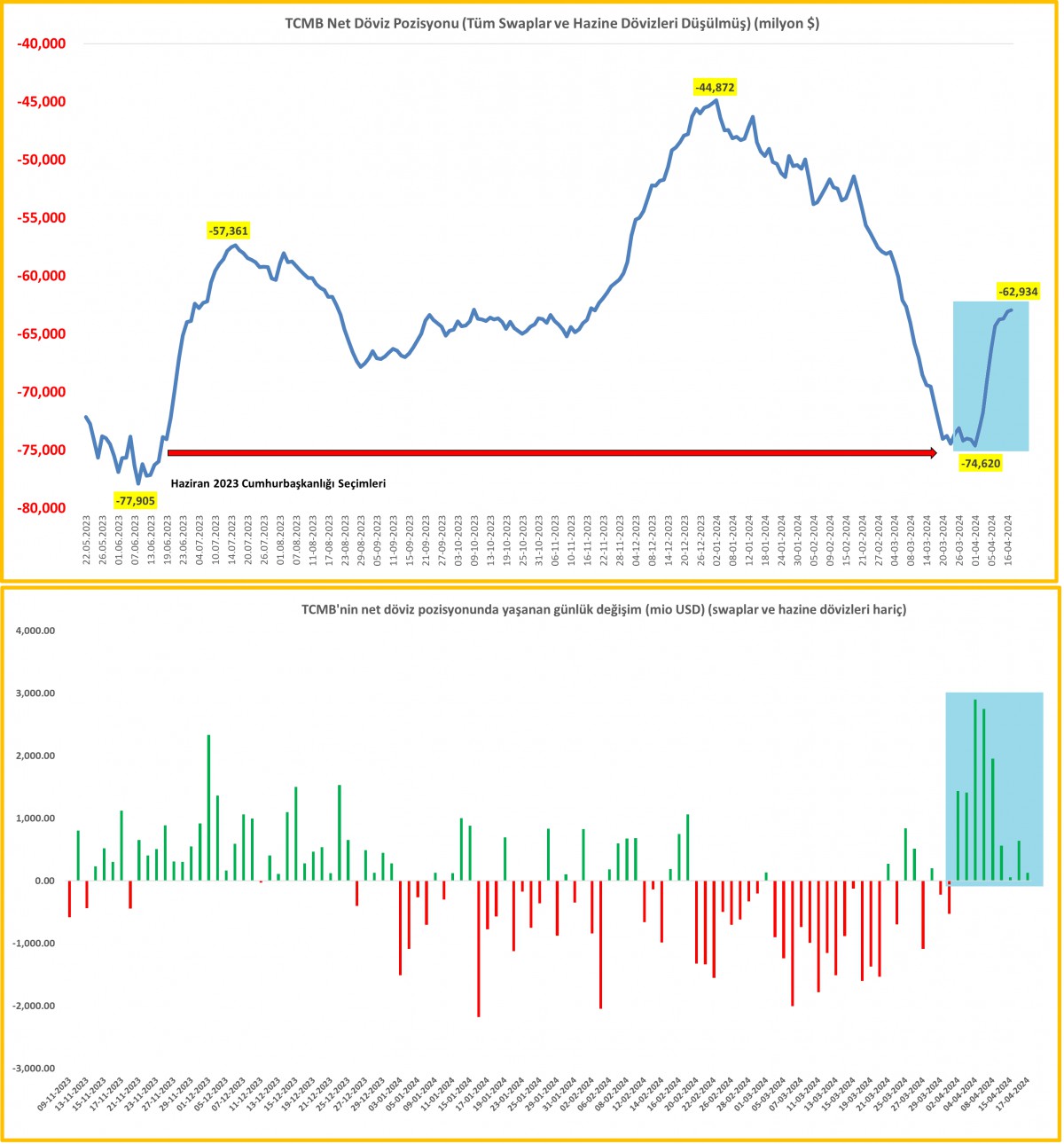

>TCMB net döviz rezervleri

Swap ve kamu dövizleri hariç net pozisyonda 12 milyar dolar iyileşme görülüyor. Net rezervler eksi 62,9 milyar dolar seviyesine geldi.

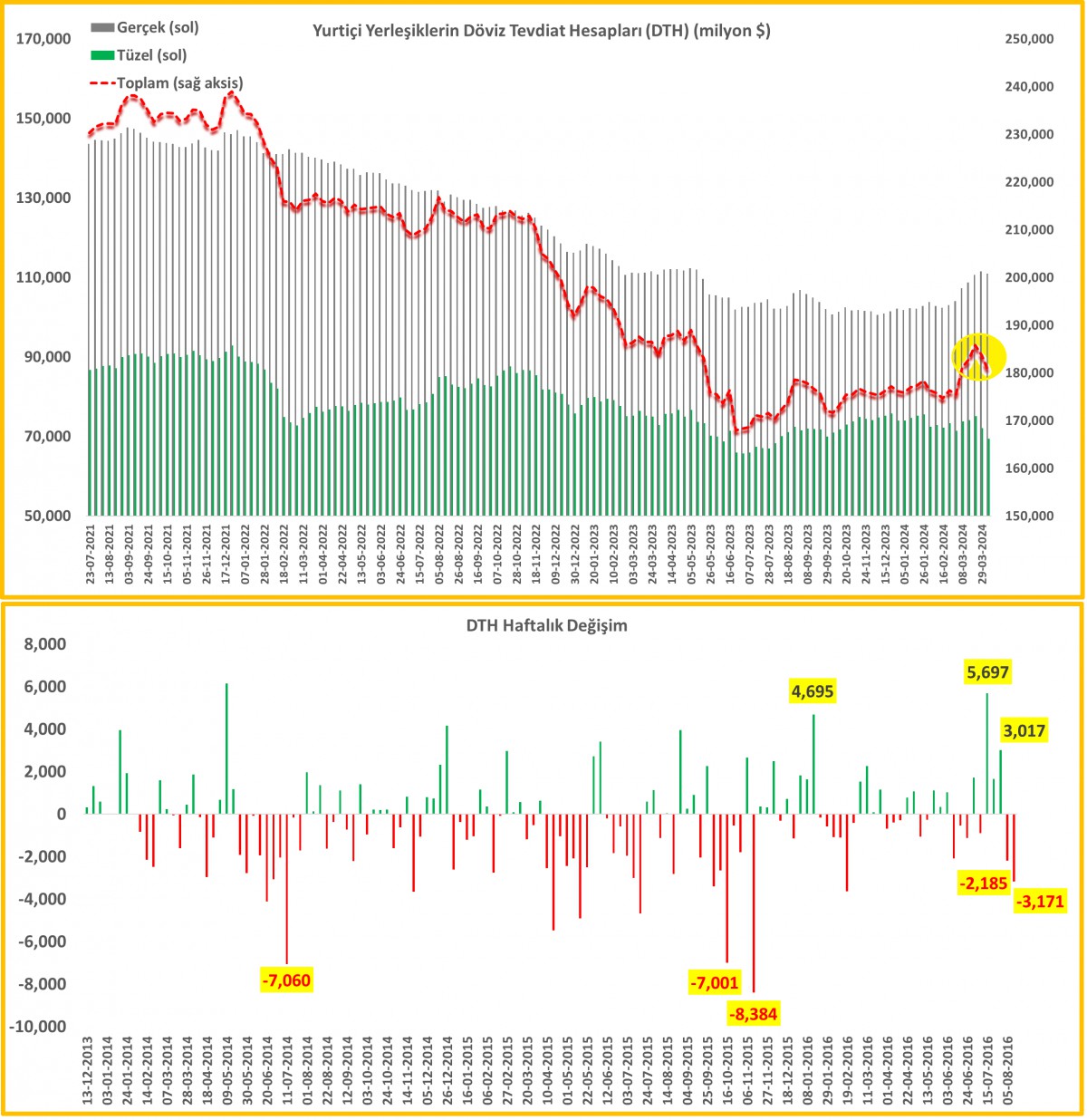

>DTH

Yurtiçi yerleşiklerin döviz mevduatlarında (DTH) son 2 haftada 5,4 milyar dolar azalış kaydetti. Seçim öncesi yaşanan kur atağı ile yurtiçi yerleşiklerin DTH hacmi 10,4 milyar dolar artış göstermesi ardından, beklenilen gerçekleşmeyince -seçim sonrası kur kopacak / kaçacak endişesi- alınan dövizler satılmaya başlanmış.

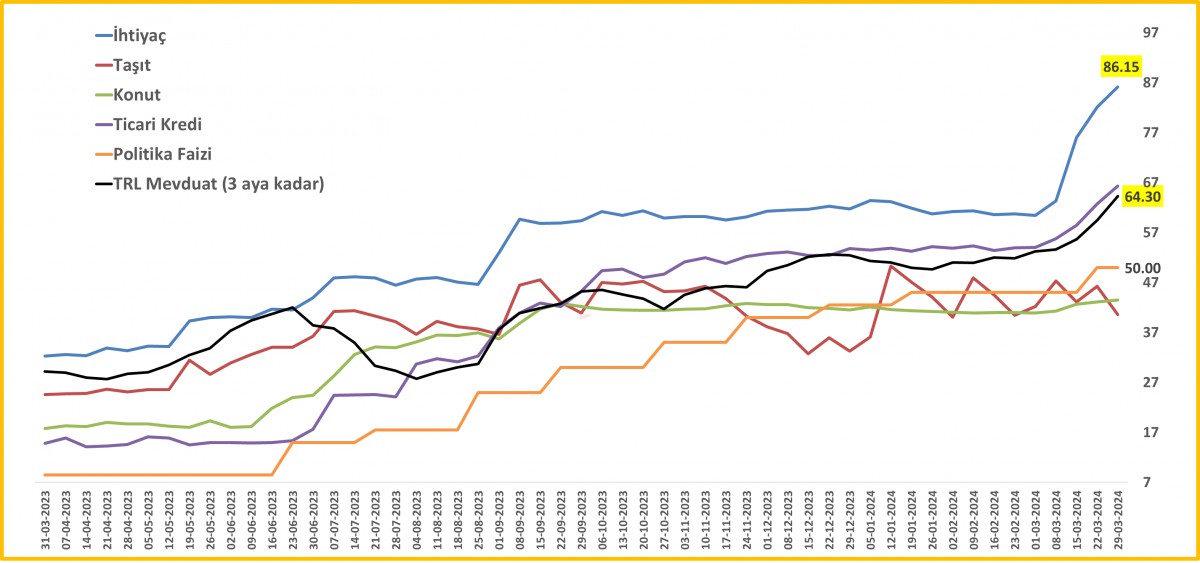

>Fiili faiz oranları

TCMB verilerine göre, 3 aya kadar vadeli mevduat faiz, geçen hafta %67 seviyesini aştı. KKM dönüşlerine uygulanan çok yüksek oranlar ortalamaları yukarıya çektiğini not edelim.

Emre Değirmencioğlu

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL12 ay önce

GÜNCEL12 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM4 ay önce

GÜNDEM4 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce