Mehmet Şimşek, Kanal 7’de gündeme ilişkin değerlendirmelerde bulundu.

Enflasyonun yılın ikinci yarısından itibaren yıllık bazda düşmeye başlayacağına işaret eden Şimşek, “Bir program var. Sabırla ve kararlılıkla uygulayacağız ve bu program sonuç verecektir.” diye konuştu.

Şimşek, “Dolar 15 gün sonra 40 lira olacak” ve “Merkez Bankasının raporu sızdı” iddialarına ilişkin soru üzerine, haberler ve sosyal medyadan yapılan paylaşımlarla karamsarlık pompalandığını söyledi.

Muhalefetin, projeleriyle seçim yarışını sürdürmek yerine toplumun geleceğine ilişkin ümitlerini olumsuz etkileyecek yaklaşımlarla seçimi götürmeye çalıştığına işaret eden Şimşek, “Eylül ayında açıklanan program çalışıyor. Mart ayının ortasındayız. Dolayısıyla kötümser zemin yok. Dedik ki ‘Bu program uygulamaya geçtikten sonra büyümede bir dengelenme olacak’. Yani enflasyonu, cari açığı bir şekilde kontrol altına alacak yeni bir kompozisyon çıkacak. Yani büyümenin yapısı değişecek.” ifadelerini kullandı.

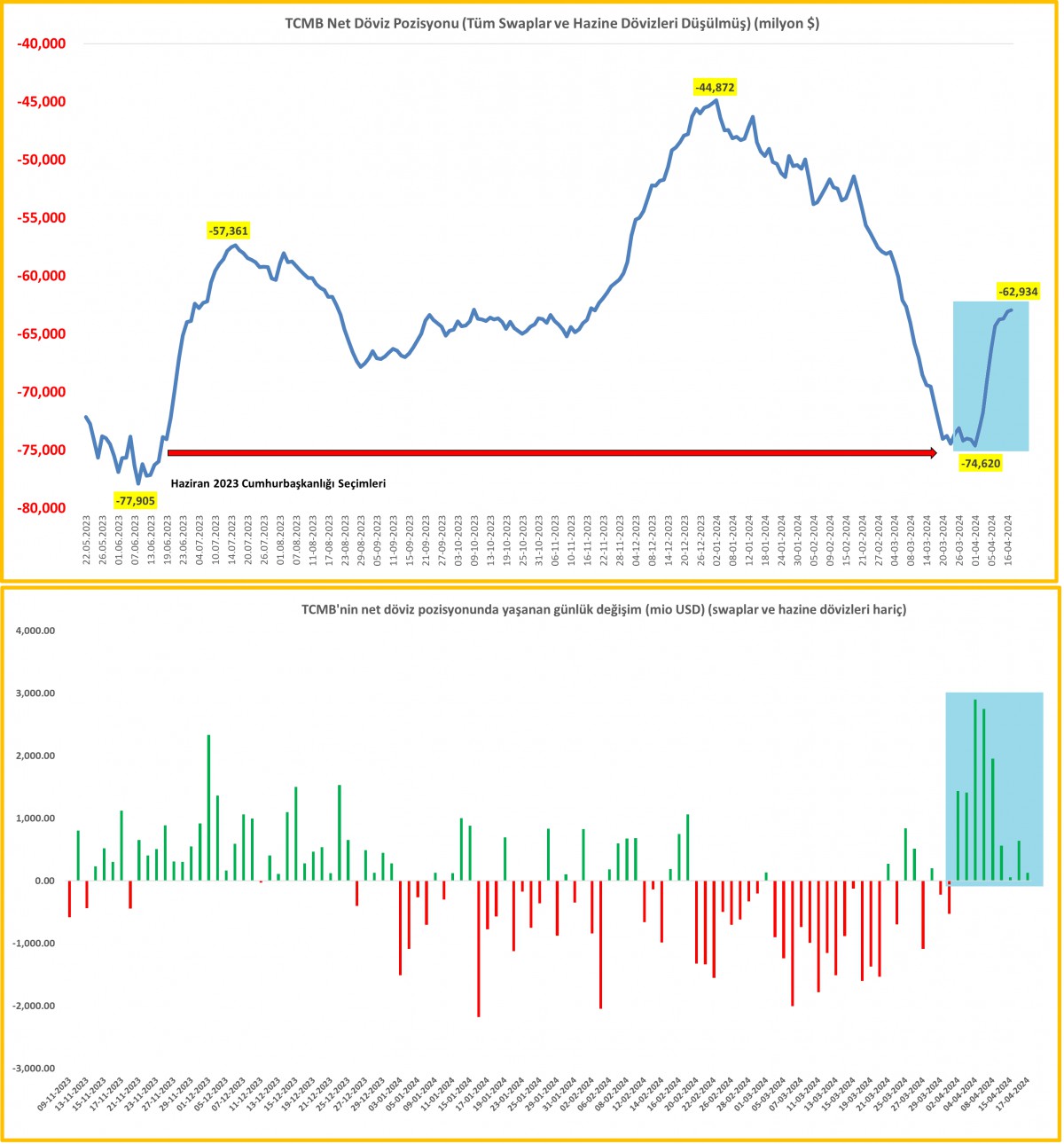

Şimşek, başından beri kur hedeflerinin olmadığını aktararak, “Ama kur hedefimizin olmaması, spekülatif amaçlı piyasadaki dalgalanmalara Merkez Bankasının kayıtsız kalacağı anlamına gelmiyor.” değerlendirmesinde bulundu.

Dünyanın hiçbir ülkesinde düşük taleple kurlarda yüksek oynamaya izin verilmeyeceğini bildiren Şimşek, Merkez Bankasının fiyat istikrarını tehlikeye atacak bir dalgalanmayı engelleyeceğini söyledi.

Kur iddiaları

Şimşek, kura ilişkin iddiaları anımsatarak, “Geçen hazirandan bu yana benim söylemediğim ama bana atfen ‘Söyledi’ dedikleri en az 40 haberi yalanladık. Bu spekülatif tarzı masa başında uydurulan haberleri biz yalanlamaktan yorulduk. Belli kesimler bu yalanları üretmekten hala yorulmadılar. Bu seçim döneminde de bunun dozu arttı. Çünkü amaç seçim öncesi güvensizlik, belirsizlik yaratmak.” dedi.

Türkiye’nin, ihtiyacı olan dış kaynağı bulmada iyi noktada olduğuna işaret eden Şimşek, geçen yılın ikinci yarısından itibaren uzun vadeli ve uygun koşullarda gelen kaynağın, bu yıl artacağını söyledi. Hazine’nin de dış kaynak bulmada sorunu olmadığını bildiren Şimşek, Hazine’nin avro cinsinden 2017’den bu yana en düşük spread (faiz farkıyla) ile borçlandığını anımsattı.

“İlave döviz talebinin ekonomik temeli yok”

“Hazine yüksek faizle mi borçlanıyor?” iddialarına da cevap veren Şimşek, sözlerini şöyle sürdürdü:

“Faiz neye göre yüksek? Neye göre düşük? Nominal faiz tabii ki bundan 10-15 yıl öncesine göre yüksek. Fakat şu anda bütün dünyada faizler yüksek. ABD hazinesinin 10 yıllık kağıtları yüzde 4-5 arasında işlem gördü son bir yıl içerisinde. Yani şu anda yüzde 4’ün üzerinde. ABD hazinesi yüzde 4’ün üzerinde borçlanıyor. Genelde sizin risk priminizi (CDS) buna ekiyorlar ve o sizin spreadiniz oluyor.”

Şimşek, seçime 2 hafta kaldığına işaret ederek, “Seçime kadar bu spekülatif amaçlı pozisyon alma, bunu teşvik etme, bunu telkin etme çabaları devam edecek. Şu anda ilave döviz talebinin ekonomik temeli yok. Ama ‘seçim sonrası geçen sene olduğu gibi kur yükselir, para kazanırım’ beklentisiyle yönlendirilen bir kesim var. İhracatçı bizim ucuz verdiğimiz reeskont kredisi ile gidip döviz alıyor ve bekliyor. İhracat gelirinin yüzde 40’ını bozdurması kuralı var. Onu da şu anda geciktiriyor. Çünkü ‘ben seçim sonrası biraz daha fazla kazanabilir miyim’ diye. Biz kuru tutmuyoruz ki kazanasın.” diye konuştu.

“İlave tedbir alırız”

Kur iddialarının doğru olmadığını vurgulayan Şimşek, şunları kaydetti:

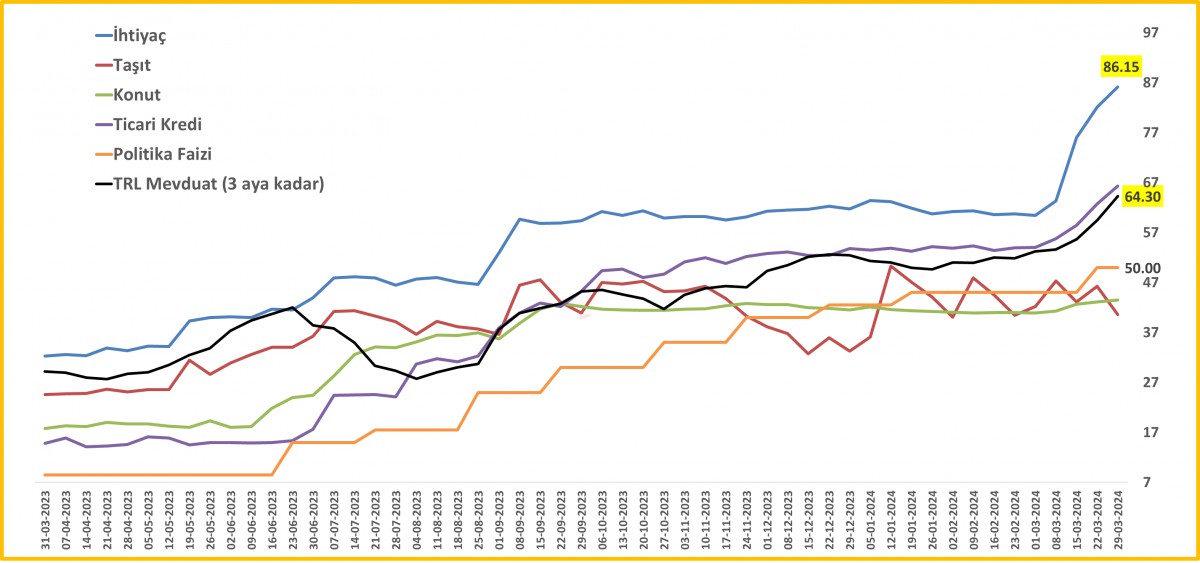

“Geçen sene mayısta Türk lirası mevduat faizleri yüzde 30’lar civarında. Şu andan yüzde 53-54 civarı. O gün itibariyle beklenen enflasyona göre eksi reel faiz var. Politika faizi zaten yüzde 8,5’tu. Şu anda piyasa diyor ki ’12 ay sonra enflasyon yüzde 36,7 olacak.’ Bunu ben söylemiyorum. 70 reel ve finans sektörü uzmanı söylüyor. Bunu dün bir gazete istismar etmiş: ‘Gizli rapor ifşa oldu. İşte kur şuraya çıkacak.’ Yalanlardan biri bu. Halbuki ‘gizli raporlardan ifşa oldu’ yalanı Merkez Bankasının 70 finans ve reel sektörü uzmanına ‘Siz 2024’ün sonunda veya bir yıl sonra kuru nerede bekliyorsunuz?’ sorusuna cevabı, sanki seçim sonrası olacakmış gibi paketlenmiş. Bakın bunlar iyi niyetli olamaz.

Lira şu anda cazip. Niye? Eğer yüzde 50’nin üzerinde faiz alıyorsanız, eğer piyasa önümüzdeki 12 ay enflasyonu yüzde 40’ın altında görüyorsa bu ‘reel getiri var’ demektir. Enflasyon konusunda kafalar karışık. Mart ayında Enflasyon Raporu açıklanacak, mayısa kadar yükselmeye devam edecek. Yükselen yıllık enflasyon, düşen aylık enflasyon. Peki önemli önemli olan 12 aylık enflasyon değil mi? Geçmiş 12 aylık enflasyonun yatırım kararlarında bir anlamı yok. Önemli olan gelecek 12 ay. Şimdi gelecek 12 ay piyasa yüzde 36,7 görüyor. Gelecek 24 ayda ise yüzde 20’li rakamları konuşuyoruz. Piyasadan bahsediyorum. İlave maliye politikasıyla birlikte belirsizlik bandı içerisinde olacağımıza inanıyorum. Olmayacağımıza inanırsak ilave tedbirler alırız. Bu da Merkez Bankasının uhdesinde olan bir konu.”

“Güçlü siyasi temeli olan bir ekonomik program inşa ettik”

Güçlü siyasi temeli olan bir ekonomik program inşa ettiklerini ve öngörülebilirliği arttırmayı amaçladıklarını bildiren Şimşek, “Orta Vadeli Program’ın (OVP) özü dezenflasyon. Yani enflasyonu tek haneye düşürmek, milletimizi hayat pahalılığından kurtarmak.” diye konuştu.

Şimşek, programla 3 yıllık perspektif sunduklarına ve bir yıllık geçiş süreci öngördüklerine işaret ederek, “Türkiye’nin kendine özgü şartları var. Geçen yıl mayısa kadar para politikası çok fonksiyonel değildi. Bunu işlevsel hale getirecek bir süreç öngördük. Ani şok tedavilerin yan etkileri büyük olabiliyor. Bankacılık sektörünün yapısını, reel sektörün bilançolarını dikkate aldık. Çalışmaların tamamı hassasiyetle götürüldü. Bu programı okumayanlar ahkam kesiyor.” ifadelerini kullandı.

Enflasyonu tekrar tek haneye, daha sonra da düşük tek haneye indirmek için hesaplar yaptıklarını anlatan Şimşek, “Programın özünde para politikasında normalleşme var. Türk lirasını güçlendirecek, destekleyecek, pozitif getiri sağlayacak, kredi genişlemesini yavaşlatacak, enflasyon beklentilerini çıpalayacak para politikası uygulamaya başladık. Merkez Bankasında birikimiyle, tecrübesiyle çok değerli arkadaşlarımız var. Karamsarlık pompalayanlar, piyasada belirsizlik, tedirginlik yaratmaya çalışanlar, bu arkadaşların çalıştıkları kurumların kapısından geçemezler.” değerlendirmesinde bulundu.

Şimşek, Merkez Bankasının elinin son derece serbest olduğunu, enflasyonu düşürmek için ne gerekiyorsa onu yapacağını söyledi. Geçen sene meydana gelen depremlerin etkisinin devam ettiğini, inşaat girdilerinin ve işçilik maliyetlerinin arttığını, yapı stokunun azalmasıyla birlikte kiraların arttığını anlatan Şimşek, bu yıl enflasyonda deprem ve seçim etkisinin sistemden çıkacağına işaret etti. Şimşek, tek seferlik etkilerin çıkarılması durumunda bu yıl enflasyonun düşeceğini belirterek, “Enflasyon niye düşecek? Çünkü para politikası sıkılaştı, sıkılaşacak. Gelirler politikası bu paralelde belirlenecek. Enflasyon temmuzun 3’ünden itibaren düşmeye başlayacak. Çünkü çıktı açığı öngörümüze göre temmuzda eksiye dönüyor. Para politikası gecikmeli etkiye sahip olacak. Maliye politikası daha hızlı etkili.” diye konuştu.

“Vergileri artırmayacağız”

Enflasyonist yeni vergi getirilmeyeceğini, katma değer vergisi genel oranını, kurumlar vergisini ve gelir vergisini artırmayacaklarını vurgulayan Şimşek, “Bu konuda çok netiz. Ama istisnaları, muafiyetleri, indirim oranlarını gözden geçireceğiz.” ifadelerini kullandı. Şimşek, maliye politikasıyla enflasyonun düşüşü için ne gerekiyorsa yapacaklarını aktardı.

Şimşek, muhalefetin ekonomi programına ilişkin eleştirilerine de yanıt vererek, sözlerini şöyle sürdürdü:

“Program nerede diyenler, bir zahmet programı okusunlar. Önerileri varsa getirsinler. Muhalefetin sıkıntısı bu. Hiçbiri katkı vermiyor. OVP’de sıkı para, maliye ve gelirler politikası ile yapısal dönüşüm var. Dijital ve yeşil dönüşüm var. Yatırım ortamını iyileştirecek yüzlerce eylem var. Programımızın temeli sağlamdır. Temel siyasi istikrardır. Cumhurbaşkanımız programı sahiplenmiştir.”

Kredi politikasına yönelik de değerlendirmede bulunan Şimşek, “Kaynakları tüketime değil, üretken alanlara, yatırıma, istihdama ve ihracata yönlendireceğiz. Bunu kredi politikasıyla yapacağız. Müdahaleci olacağız. Biz kredi politikasında kaynağın tüketime değil, arz yönlü üretime gitmesini sağlayacağız. Bunun için ilave tedbirler gerekiyorsa alacağız.” dedi.

“Yönlendirmelere itibar edilmesin”

Şimşek, vatandaşın portföy tercihlerine saygılı olduklarını, bu tercihleri de makro ekonomik koşulların belirlediğini dile getirdi.

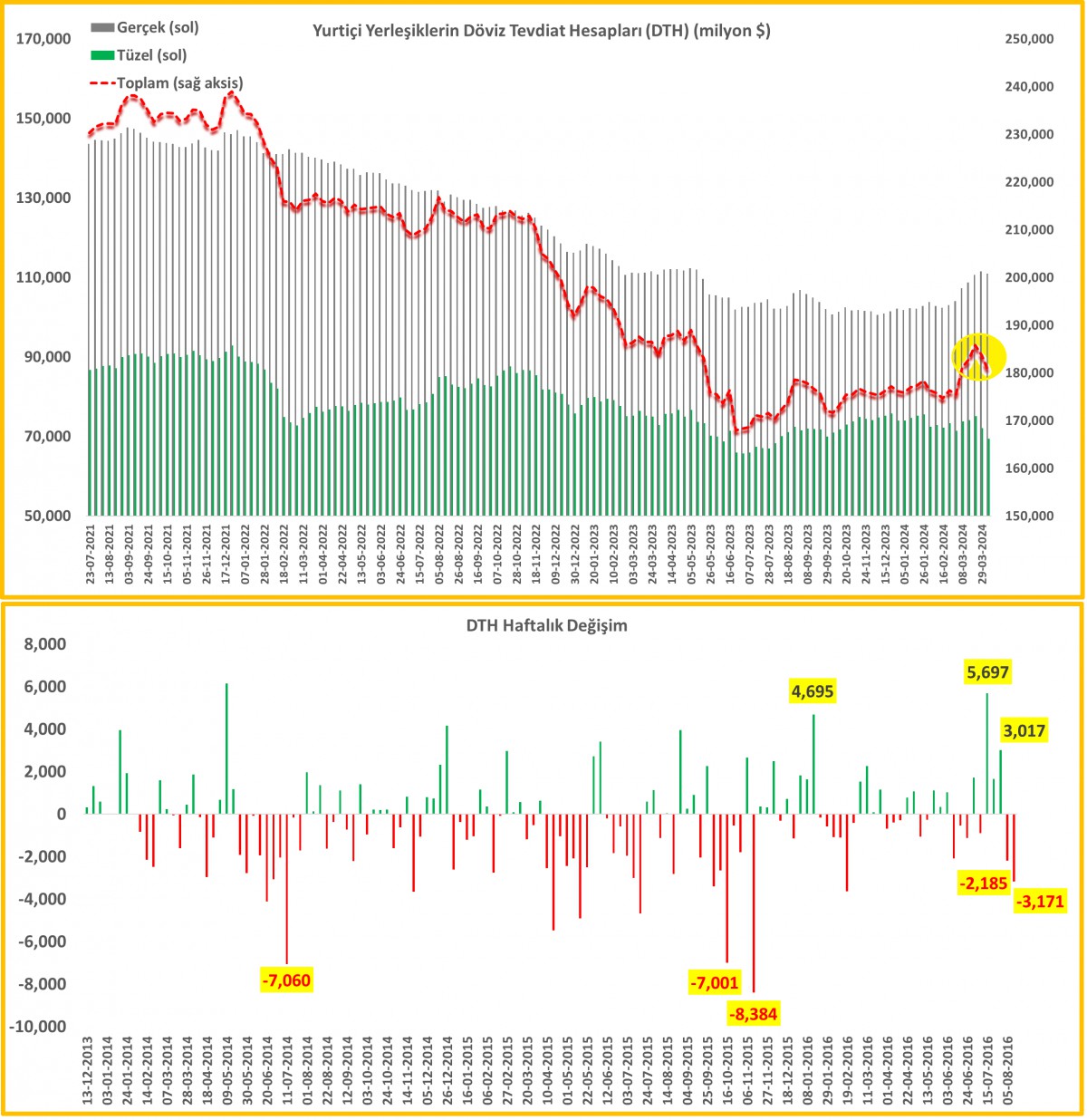

Türk lirasını cazip hale getireceklerini belirten Şimşek, “TL cazip hale geldikçe dezenflasyon programı uygulandıkça, kur korumalı mevduatta (KKM) ve dolar hesaplarında çözülme öngördüğümüzü söyledik. Bu, kademeli ve piyasa koşulları el verdiği ölçüde olacak. Geçen sene ağustosta KKM zirveyi bulmuş. Yaklaşık 3,4 trilyon lira, bugün 1,1 trilyon lira azalmış. 3’te 1 oranına yakın azalma var. KKM’de 29 haftadır kesintisiz azalma var. Şu anda TL mevduatın toplam mevduat içindeki payı yüzde 42’ye ulaştı. Dolar cinsinden KKM yaklaşık 141 milyar dolardan 75 milyar dolar civarına kadar indi. Bizim program çalışır.” değerlendirmesinde bulundu.

Şimşek, Türkiye’nin risk priminin düştüğüne işaret ederek, KKM’den çıkışın olduğunu, cari açığın daraldığını, büyümenin yeniden dengelendiğini ve ülkenin kredi notunun arttığını söyledi.

Son dönemde spekülatif amaçlı yönlendirmeler olduğuna dikkati çeken Şimşek, sözlerini şöyle sürdürdü:

“Vatandaşların, spekülatif amaçlı yönlendirmelere itibar etmemesinin kendi menfaatlerine olacağını düşünüyorum. Şu anda oturup nerede iki kuruşu varsa gidip verimli olmayan alanlarda yatırıma yönlendiren bir kesim var. Bunu siyasi saiklerle ya da gerçekten de öyle düşünüp de yapan da var. Milletin düşüncelerine, değerlendirmelerine, yorumlarına, eleştirilerine saygı duyuyoruz. Fakat makro ekonomik temeli olmayan bir portföye doğru yönlendirmeyi biz çok net şekilde görüyoruz. Bunun seçim arifesinde yapılmasının siyasi amaçla olduğunu düşünüyoruz.”

“Sonuna kadar gideceğiz”

Şimşek, piyasanın, ABD ve Avrupa merkez bankalarının bu yılın ikinci yarısında 100’er baz puan faiz indireceğini beklediğini aktararak, “Bunlar da risk iştahını olumlu etkileyecek. Bizim gibi gelişmekte olan ülkelere yılın ikinci yarısında daha çok kaynak getirecek. Seçim belirsizliği ortadan kalkacak. O kadar çok dedikodu üretiliyor ki. Sadece kurla ve Türk lirasıyla ilgili değil, benimle ilgili dedikodu üretiyorlar. Ben bu ülkeyi seviyorum. Makro ekonomik sorunların farkındayız. Programı kararlılıkla uygulayacağız, sonuna kadar gideceğiz.” dedi.

Türkiye’nin zayıf liradan bir kazancı olmadığına işaret eden Şimşek, “Biz sırf birileri istiyor diye spekülatif amaçlı pozisyon aldı diye, TL’nin, programı bozucu düzeylerde, aşırı değersizleşmesine izin vermeyiz. Buna nasıl izin vermeyiz? TL’yi cazip hale getirerek, para politikasını ve kredi politikasını daha sıkı tutarak. Çünkü TL’de likidite olması lazım ki döviz talebi olsun. Biz TL likiditesini de çok daha güçlü şekilde Hazine ve Merkez Bankası işbirliğinde yöneteceğiz.” ifadelerini kullandı.

Şimşek, Birleşik Arap Emirlikleri’yle yapılan 50 milyar dolarlık anlaşmanın 8,5 milyar dolarlık sukuk anlaşması kısmının askıya alınmasına ilişkin soru üzerine, “Askıya alınmış bir şey yok. Türkiye’nin ihtiyacı olursa 8,5 milyar dolarlık uzun vadeli borçlanma imkanı var. Şu anda piyasada elverişli koşullarda borçlanmada sıkıntımız yok. Hazine bu sene iki borçlanma yaptı. İkisi de Türkiye kredi notunun sanki iki kademe üzerindeymiş gibi fiyatlandı. Türkiye çok elverişli koşullarda yurt dışından kaynak bulabiliyor.” diye konuştu.

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL12 ay önce

GÜNCEL12 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM4 ay önce

GÜNDEM4 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce